в чем разница между залогом задатком и авансом

Аванс, задаток, обеспечительный платеж, или Приключения «Чайника» и «Кофейника»

А «Чайник» и «Кофейник» наглядно продемонстрируют нам, что происходит в реальности.

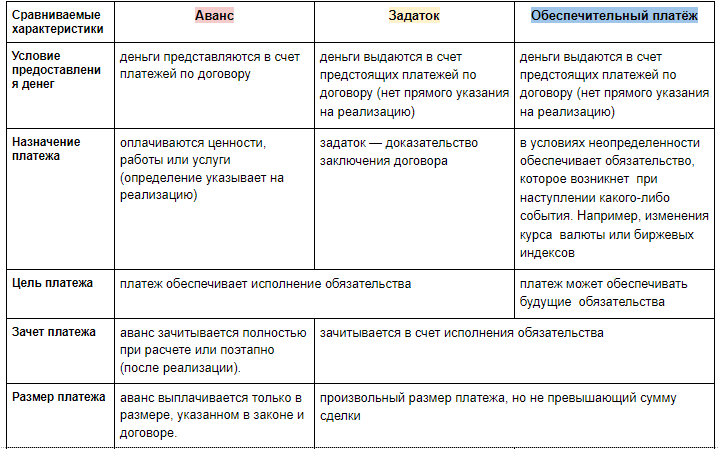

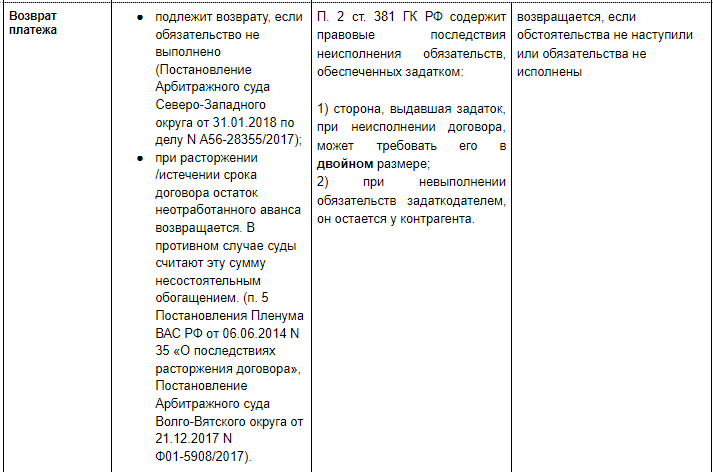

Система права в нашей стране устроена таким образом, что часто путаются юридические и экономические понятия. Налоговые органы упорно считают задаток авансом. В чем разница?

Выясним различия в терминах

Аванс, задаток, обеспечительный платёж в бухгалтерском учете

Уровень риска напрямую связан с качеством отражения бизнес-процессов в учете. Напомним, что контролирующие органы в состоянии сопоставлять информацию о сделке из нескольких источников. Поэтому у всех контрагентов должно быть единое понимание и отражение операций.

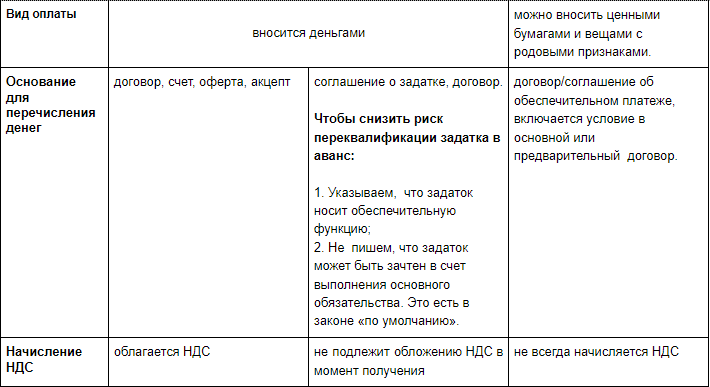

Выделим основные этапы сделки:

Что происходит на разных этапах сделки

ООО «Чайник» сдает в аренду ООО «Кофейник» газовую плиту. В рамках сделки перечислено 2 тыс. руб., в том числе НДС =2000*20/120=333 рубля

Основание для применения для каждого вида предварительного платежа:

Подытожим

При выплате аванса возврату подлежат излишки средств или аванс целиком, если обязательства не были выполнены.

Задаток при невыполнении обязательств возвращается в двойном размере или удерживается задаткополучателем. Чтобы контролирующие органы задаток не переквалифицировали в аванс, его нужно прописывать отдельным соглашением.

Обеспечительный платеж возвращается в полном объеме, если обстоятельства не наступили или обязательства не исполнены.

Подробнее о налоговой экономии при всех видах предварительных платежей поговорим в следующей статье.

Верховный суд уточнил понятие залога при сделках с недвижимостью

Судебная коллегия по гражданским делам Верховного суда России дала уточнения по определению залога при сделках с недвижимостью. Поводом для разъяснений ВС РФ стали разбирательства, тянувшиеся в судах Московской области. Подробности дела приводятся в «Российской газете».

В городском суде владелец жилья свой отказ возвращать деньги объяснил прошедшим сроком исковой давности (три года). Однако, городской и областной суды исковые требования покупателя удовлетворили, уменьшив при этом сумму взысканных процентов почти наполовину.

Ответчик с этим не согласился и обратился в Верховный суд России, где коллегия по гражданским делам отменила все принятые по спору о возврате залога решения, сославшись на «допущенные нарушения».

Что решил Верховный суд

Верховный суд обратил внимание на трактовку понятия залога в Гражданском кодексе, где в статье 308 говорится, что задатком «признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся ей по договору платежей и как доказательство заключения договора в обеспечение его исполнения».

Однако в статьях 381 и 416 ГК РФ также сказано, что при прекращении обязательств по договору, задаток надо вернуть в двойном размере, но только в том случае, если договор не исполнен по вине продавца. Если за неисполнение договора ответственна сторона, давшая задаток, то он остается у того, кому его дали. Такая же норма была прописана и в предварительном договоре купли-продажи недвижимости, неисполнение которого послужило причиной разбирательства ряда судов.

По мнению ВС РФ, подмосковный продавец жилья добросовестно пытался продать свое имущество и соблюдал нормы договора. Он еще в 2011 году отправил покупателю уведомление о том, что необходимо заключить основной договор. Но покупатель не только на это не отреагировал, он попытался расторгнуть предварительный договор. В итоге дело о возврате залога будет пересмотрено, уточняется в публикации «Российской газеты».

Залог, задаток или аванс

Риелторы советуют покупателю заключать предварительный договор купли-продажи и вносить некую сумму в виде залога, задатка или аванса. У всех этих терминов есть нюансы.

Задаток — обеспечение обязательств покупателя перед продавцом (то есть подтверждение его серьезных намерений относительно покупки квартиры), а также часть от стоимости недвижимости, предоплата. По условиям задатка, если одна из сторон не выполняет своих обязательств в четко установленные сроки, то она выплачивает пострадавшей стороне неустойку. Если обязательства нарушены покупателем, то продавец в праве оставить задаток себе. Если же продавец не выполнил условия, то неустойка покупателю оплачивается в удвоенной сумме от задатка. В любом случае задаток не подлежит возврату. Если только сделка не состоялась, а виновными не являются ни продавец, ни покупатель. Тогда соглашение расторгается, а средства возвращаются прежнему владельцу.

Залог — это способ обеспечения исполнения обязательства, при котором кредитор имеет право в случае неисполнения должником обеспеченного залогом обязательства получить удовлетворение из стоимости заложенного имущества, преимущественно перед другими кредиторами лица, которому принадлежало это имущество. У залог также есть штрафные функции, именно они является гарантом обеспечения интересов обеих сторон.

Аванс при покупке квартиры более подвижный способ предоплаты. Продавец в случае несостоявшейся продажи квартиры просто возвращает покупателю аванс в полной стоимости. Материально ни одна из сторон не страдает. И аванс, и задаток учитываются, как часть средств от всей стоимости жилья.

Чтобы эти ситуации в принципе исключить, подобные отношения закрепляются в отдельном договоре (предварительном, например), который не регистрируется государством и действует после его подписания. Он поможет определить, в чем разница залога, задатка и аванса при продаже жилья.

Аванс и задаток: что выбрать, заключая сделку

В чем разница между авансом и задатком? Что выгоднее для продавца и покупателя? Как правильно заключить и расторгнуть сделку и как избежать штрафных санкций?

Аванс никак не регулируется на законодательном уровне, но широко распространен в практике заключения договоров, поэтому важно знать его основные отличия от задатка.

Что такое аванс и задаток? Как вернуть деньги при нарушении условий договора?

Наталья Тихоненко, исполнительный директор финансового сервиса QOOD

Отдельного определения понятия «аванс» в Гражданском кодексе нет, однако оно употребляется и в Гражданском кодексе, и во многих других документах, и на практике сложностей с ним обычно не возникает.

Правовая природа аванса заключается в том, что заказчик или покупатель передает исполнителю или продавцу некую сумму денег для того, чтобы тот выполнил работы, оказал услуги, поставил товар. Теоретически аванс можно вернуть, пока стороны не приступили к исполнению договорных обязательств, этим он отличается от задатка. На практике аванс редко возвращают полностью в случае одностороннего отказа покупателя от сделки.

Рассмотрим простейшую сделку купли-продажи. Если покупатель отказывается от обязательств, продавец лишается запланированной прибыли, поэтому продавец может удержать вещи должника согласно п. 1 ст. 329 ГК РФ. Покупатель в ответ может заявить суду о несоразмерности суммы штрафных санкций, предусмотренных договором.

Если продавец начал исполнение сделки и поставил часть товаров, покупатель должен возместить понесенные продавцом расходы, в том числе за счет аванса. Данная ситуация возможна только при добросовестном исполнении продавцом своих обязательств. В ином случае покупатель может требовать с продавца сумму аванса.

Если в той же ситуации вместо аванса в сделке фигурирует задаток, речь уже не идет о его возврате. В случае одностороннего отказа от исполнения своей части сделки покупатель может лишиться предоставленного задатка. Если продавец не исполнил свои обязательства, он обязан уплатить другой стороне двойную сумму задатка, а также возместить ей убытки, если только иное не оговорено в договоре. Суд вправе по заявлению ответчика снизить размер половины указанной суммы.

Екатерина Смолева, юрист компании «Стерлигов и партнеры»

Аванс выполняет только платежную и удостоверяющую функции, но не обеспечительную. Он уплачивается до исполнения договора в счет причитающихся платежей. Получатель в любом случае должен вернуть аванс вне зависимости от соблюдения условий договора.

Задаток (ч. 1 ст. 380 ГК РФ) – это денежная сумма, которую одна сторона дает другой стороне в обеспечение исполнения условий договора. Если договор не исполнил тот, кто дал задаток, он остается у другой стороны. Если тот, кто получил задаток, не исполнил условия договора, он обязан уплатить другой стороне двойную сумму задатка.

По закону, если вы сомневаетесь, является ли сумма, уплаченная в счет будущих платежей, задатком, то ее можно считать авансом.

Например, если гражданин Иванов продает квартиру гражданину Петрову без предварительного договора, стороны составляют расписку, в которой отражают обоюдное желание заключить договор купли-продажи квартиры и задаток в 100 000 руб., который Петров передал Иванову в качестве обеспечения.

Петров хотел внести платеж за счет банковского кредита, но банк ему отказал, поэтому он попросил Иванова вернуть ему задаток. Иванов, ссылаясь на то, что задаток по закону не возвращается, отказал ему в этом, но так как они не заключили договор, такая денежная сумма не может являться задатком. Ее можно признать авансом, который должен быть Петрову возвращен.

Что выгоднее для продавца и покупателя?

Наталья Тихоненко, исполнительный директор финансового сервиса QOOD

Если участник сделки не до конца уверен, что сможет выполнить свои обязательства, ему невыгодно использование в договоре задатка — можно навсегда распрощаться с этой суммой. Если этот участник — продавец, он рискует получить требование об уплате двойной суммы задатка. Авансовая форма расчетов, наиболее распространенная в гражданском обороте, — более «мягкая» для обеих сторон.

Требование о задатке при регистрации заявок является распространенным среди организаторов публичных торгов, в том числе при продаже активов предприятия-банкрота. Аванс здесь не подойдет. В случае участия в публичных торгах избежать соглашения о задатке, который, как правило, составляет не более 20% от начальной цены лота, вряд ли удастся.

Существует такое понятие как «сильная» и «слабая» сторона в сделке. Сильная сторона — это та, которая хочет и может заключить договор только на своих условиях. Если сильная сторона решила, что готова заключать договор только с условием о задатке, то слабая сторона может только согласиться с таким условием или отказаться от заключения сделки вообще. Слабая сторона вряд ли сможет «продавить» свои условия и должна тщательно взвесить свои возможности. Не сумев выполнить свои обязательства, можно потерять деньги.

Если ни одна из сторон не желает ставить жесткие условия, например, рассчитывая на дальнейшее сотрудничество, лучше выбрать авансовую форму расчетов — это выведет стороны на паритетные условия.

Ирина Прядеина, юрист юридической компании «Генезис»

При договоре купли-продажи для покупателя выгоднее соглашение о задатке. В таком случае при нарушении обязательства со стороны продавца покупатель вернет свои деньги, получит компенсацию и сможет возместить убытки.

Для продавца чаще выгоднее аванс, ведь при срыве сделки по его вине он должен вернуть покупателю исключительно уплаченную в качестве аванса сумму, не неся никаких штрафных санкций.

Екатерина Смолева, юрист компании «Стерлигов и партнеры»

Для покупателя выгоднее задаток, так как он заставляет продавца соблюдать условия договора, иначе ему придется выплатить двойную сумму задатка. Аванс такого обеспечения не дает, он может быть просто возвращен покупателю при нарушении условий договора.

Если продавец не хочет гарантировать конкретному покупателю исполнения договора (например, на покупку квартиры много желающих), то можно использовать аванс. В таком случае продавец не будет обязан исполнить условия, а может просто вернуть покупателю деньги.

Если продавец желает обеспечить исполнение обязательств по договору покупателем, то можно применить задаток. Если покупатель откажется от исполнения договора, задаток остается у продавца.

Алексей Кузнецов, генеральный директор компании «Деловой дом»

Основной минус задатка заключается в том, что при любой непонятной ситуации он будет признан в суде авансом. Минус аванса — это отсутствие обеспечительной функции, что приводит к отсутствию санкций у сторон при срыве сделки.

При неисполнении обязательств никаких неблагоприятных последствий для виновной стороны не наступает. Аванс попросту возвращается давшему его лицу в полном объеме, причем независимо от того, действия какой стороны послужили причиной срыва сделки.

Заключая сделку купли-продажи, лучше прибегнуть к помощи задатка. Существующие штрафные санкции стимулируют и продавца, и покупателя действовать добросовестно, ведь в случае срыва сделки придется ответить за виновные действия. Авансовый платеж как таковой не дает никаких гарантий, не придает сделке весомости и значимости, поскольку позволяет легко отказаться от её совершения без неблагоприятных последствий.

Говорить о выгоде в данном случае, на мой взгляд, возможно лишь в том случае, если одна из сторон является недобросовестной. Если покупатель и продавец действуют добросовестно, то никто не останется в минусе ни при использовании задатка, ни при внесении авансового платежа.

Как подтвердить соглашение о задатке или авансе?

Наталья Тихоненко, исполнительный директор финансового сервиса QOOD

Достаточно указать в договоре, что часть суммы уплачивается в качестве аванса, а оставшаяся — в течение определенного времени после ее исполнения. Возможна и ситуация, при которой вся сумма сделки перечисляется в качестве аванса. Авансовый характер перечисляемых средств указывается и в назначении платежа в платежном поручении. Даже если в договоре не указано, что оплата — это аванс, суды в большинстве случаев принимают именно такую точку зрения.

Соглашение о задатке обязательно должно быть оформлено письменно. Чтобы избежать разночтений, я рекомендую и в платежном поручении указывать, что перечисляется именно сумма задатка по договору такому-то, а не какой-то иной платеж. Иначе возникает почва для сомнений со стороны как участников сделки, так и суда.

Алексей Кузнецов, генеральный директор компании «Деловой дом»

Подтвердить внесение аванса можно данной его получателем распиской, составленным соглашением об авансе, включением соответствующего пункта в предварительный договор купли-продажи.

К соглашению о задатке стоит подойти со всей серьезностью, поскольку закон требует обязательного соблюдения простой письменной формы данного соглашения. Ее несоблюдение повлечет признание задатка авансом, а в случае рассмотрения спора в суде вы не сможете ссылаться на свидетельские показания для подтверждения факта передачи денежных средств (ст. 162 ГК РФ).

В документах, непосредственно подтверждающих передачу задатка (расписки, платежные документы), следует прямо прописывать, что передаваемая сумма является задатком.

Чем залог отличается от аванса и задатка и как он регулируется законом?

Наталья Тихоненко, исполнительный директор финансового сервиса QOOD

Залог сам по себе не подтверждает реальность исполнения сделки. Залогом могут обеспечиваться обязательства, которые возникнут в будущем. В качестве примера можно привести заключение договора кредитной линии или договора о предоставлении денежных средств в режиме овердрафта. В этом случае в момент заключения договора залога реального исполнения сделки еще нет (сделка консенсуальная), а обеспечение уже есть.

Закон устанавливает совершенно разные порядки споров в случае использования залога и задатка, если один из участников сделки не исполнил свои обязательства. При использовании залога потерпевшая сторона может получить оплату либо компенсацию своих затрат за счет продажи предмета залога или оставить его себе. Прохождение данных процедур в отношении задатка не требуется.

В качестве залога выступает имущество или права требования, но не денежные средства. Схожими нормами являются только положения о залоге прав по договору банковского счета, установленные ст. 358.9-358.14 ГК РФ.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Правильный задаток

Задаток – одно из понятий, точное юридическое значение которого не совпадает с бытовым. В обиходе под задатком чаще всего понимается частичный предварительный платеж за товар или услугу (а уже после передачи товара или оказания услуги производится окончательный расчет). Однако задаток – не просто частичный платеж. Это еще и способ обеспечения обязательств (ст. 329 ГК РФ). То есть специальный институт права, который выполняет свои специфические функции:

В настоящее время наиболее широко задаток применяется при организации аукционов, конкурсов, продаже недвижимости, заключении аренды на срок более года, заключении договоров поставки и подряда. Предоставляя задаток, участники конкурсов и торгов подтверждают серьезность своих намерений и определенным образом гарантируют свою платежеспособность.

Правила задатка

Закон не устанавливает никаких ориентиров и ограничений для предпринимателей по размеру задатка. Сумма задатка определяется исключительно соглашением сторон договора. Поэтому предпринимателю имеет смысл поторговаться, чтобы не извлекать из своего оборота слишком большую сумму.

Задаток вносится только деньгами. По этой причине передача векселя или долговых расписок не может рассматриваться в качестве задатка.

Соглашение о задатке независимо от его суммы должно быть оформлено в письменной форме (п. 2 ст. 380 ГК РФ). Это можно сделать как путем составления отдельного документа, так и включив соответствующие положения непосредственно в текст договора.

В случае если договор исполняется сторонами, задаток становится, по сути, одним из платежей по договору.

Совершенно иная ситуация складывается тогда, когда стороны не исполняют свои обязательства.

1. Если договор прекращается до начала его исполнения по соглашению сторон либо вследствие невозможности его исполнения (ст. 416 ГК РФ), то задаток должен быть возвращен (п. 1 ст. 381 ГК РФ).

Иногда это сопряжено с определенными сложностями.

Индивидуальный предприниматель предложил МУП заключить договор купли-продажи и перечислил ему 80 000 рублей на расчетный счет в качестве задатка. После этого конкурсный управляющий сообщил предпринимателю, что из-за банкротства МУП невозможно заключить договор. При этом предпринимателю не вернули задаток, поскольку налоговая инспекция списала в безакцептном порядке средства со счета МУП в счет уплаты налогов. Тогда стороны для урегулирования спора решили заключить договор уступки права требования. По этому соглашению МУП переуступило право требования к налоговой инспекции на списанные в бесспорном порядке деньги предпринимателю.

Однако арбитражный суд не поддержал стороны в их начинании. По мнению суда, отношения налогового органа и предпринимателя не связаны с уплатой налогов. Следовательно, требования о возврате задатка, а также процентов за незаконное пользование чужими денежными средствами бизнесмен должен предъявлять исключительно к МУП. Именно МУП должен разбираться с тем, законно ли налоговики списали деньги с его счета. В случае если действия налоговых органов будут признаны незаконными, то МУП будут возвращены денежные суммы (аналогичная ситуация была рассмотрена судьями в постановлении ФАС Волго-Вятского округа от 5 июля 2005 г. № А79-9688/2004-СК2-9052).

2. Если за неисполнение договора ответственна сторона, заплатившая задаток, то он остается у другой стороны.

3. Если за неисполнение договора ответственна сторона, получившая задаток, она обязана уплатить другой стороне двойную сумму задатка.

В двух последних случаях сторона, ответственная за неисполнение договора, обязана возместить другой стороне убытки с зачетом суммы задатка, если в договоре не предусмотрено иное (п. 2 ст. 381 ГК РФ).

Два предпринимателя заключили между собой договор ремонта торгового зала, обязательства по которому обеспечивал задаток в размере 25 000 рублей. Впоследствии подрядчик не выполнил работы, и магазин не открылся вовремя. Заказчик получил убытки в размере 60 000 рублей. Он обратился в суд с требованием взыскать с подрядчика сумму задатка в двойном размере (50 000 руб.), а также сумму убытков (60 000 руб.). Суд принял решение взыскать с подрядчика 60 000 руб., поскольку убытки возмещаются пострадавшей стороне только в размере, превышающем двойную сумму задатка.

4. При несвоевременном возврате задатка с виновной стороны можно взыскать проценты за пользование чужими денежными средствами (ст. 395 ГК РФ).

ООО и инивидуальный предприниматель заключили договор на выполнение ремонтных работ в офисе и согласовали выдачу задатка в размере 50 000 рублей. ООО не исполнило в установленный срок свои обязательства по договору, то есть нарушило его. Предприниматель обратился в суд с требованием о взыскании двойной суммы задатка. В судебном заседании довод ООО о том, что невозможно применить условия о задатке после прекращения обязательств по договору, был отклонен судом. Поскольку работы в установленный срок не были выполнены, предприниматель в одностороннем порядке отказался от исполнения договора. Неисполнение ответчиком обязательства произошло в период действия договора, что повлекло возникновение у ООО обязанности по возврату задатка в двойном размере в соответствии пунктом 2 статьи 381 Гражданского кодекса РФ. Суд удовлетворил требования предпринимателя. Также суд взыскал с ООО сумму процентов за несвоевременный возврат задатка за весь срок, начиная с даты возврата, указанной в договоре, и до даты вынесения судебного решения (аналогичная ситуация рассмотрена в постановлении ФАС Московского округа от 21 февраля 2005 г. № КГ-А40/18-05).

Как отличить задаток от аванса, залога и отступного

На практике задаток легко можно спутать со сходными правовыми институтами – авансом, залогом, отступным и т.п. Рассмотрим подробнее их принципиальные отличия.

Задаток и аванс

Гражданское законодательство не содержит четкого определения аванса. Хотя этот термин знаком любому бизнесмену, заключающему договоры. Как правило, под ним понимают сумму, уплачиваемую одной из сторон договора другой в счет предстоящих платежей до момента исполнения обязательств по договору другой стороной. По мнению автора, термины «предварительная оплата» и «аванс» с точки зрения закона идентичны.

Стороны определяют размер аванса по договоренности. Как правило, он колеблется в интервале от 25 до 50 процентов от суммы по контракту. Однако законодатель установил ограничения по величие задатка в случаях, если участником договора является бюджетное учреждение. Согласно пункту 6 постановления Правительства РФ от 28 февраля 2002 г. № 137 получатель средств федерального бюджета (например, учреждения ЖКХ, образования, медицины, культуры) вправе осуществлять авансовые платежи в размере, не превышающем 20 процентов суммы договора.

Основные отличия аванса от задатка:

Для того чтобы денежные средства, переданные в счет уплаты по договору, стали именно задатком, необходимо специально указать на это в договоре (или отдельном соглашении). В этом же документе необходимо прописать размер задатка. Если этого не сделать, любые суммы будут рассматриваться только как предоплата (п. 3 ст. 380 ГК РФ).

Задаток и залог

Задаток нельзя путать с залогом по следующим причинам:

Задаток и отступное

Любая из сторон договора может не выполнять обязательства, а просто прекратить их с помощью выплаты отступного (уплата денег, передача имущества и т.д.), если обе стороны на это согласны (ст. 409 ГК РФ). Размер, сроки и порядок предоставления отступного устанавливаются сторонами.

Отступное отличается от задатка по следующим характеристикам:

Срок внесения задатка

Задаток может быть внесен как при заключении договора, так и после. Вопрос о том, может ли задаток обеспечивать еще несуществующее обязательство (еще незаключенный договор), является спорным. Принципиальным этот вопрос становится чаще всего в случае операций с недвижимостью.

Предположим, осмотрев несколько квартир (офисов), покупатель вроде бы нашел подходящий вариант. Но как продавцу быть уверенным, что тот не передумает? Можно пообещать купить объект недвижимости, но потом найти себе другой вариант, а продавец будет ждать, теряя время и потенциальных покупателей.

В такой ситуации продавец попросит у покупателя задаток. Если покупатель отдаст хотя бы небольшую часть стоимости квартиры (офиса), но с условием, что при отказе эти деньги к нему не вернутся, он просто так от покупки не откажется. Кроме того, покупатель будет уверен, что продавец его теперь не обманет, ведь при нарушении им обязательства придется отдавать задаток в двойном размере. Для покупателя это очень эффективный способ защиты в условиях постоянного удорожания недвижимости. Итак, стороны оформляют письменное соглашение о задатке.

Является ли такая операция задатком в строгом юридическом смысле? По духу закона – да, а по букве – нет, поскольку основной договор еще не заключен.

Соглашение о задатке в данном случае не может рассматриваться как предварительный договор купли-продажи офиса, поскольку по предварительному договору никаких обязательств осуществить платежи у сторон не возникает. У них есть только одно обязательство – заключить в будущем основной договор на определенных условиях. Обязанность оплатить стоимость объекта возникает у покупателя лишь после заключения собственно договора купли-продажи, который подлежит государственной регистрации. Поэтому передаваемая сумма не может рассматриваться как частичный платеж по договору.

Чтобы предварительный договор имел силу, он должен заключаться в форме, установленной для основного договора. Однако на практике стороны договора не регистрируют свои предварительные договоренности. В судебной практике нет определенности с тем, можно ли вообще выдавать задаток по такому «условному» предварительному договору.

Некоторые арбитры считают, что это возможно, поэтому в конфликтных ситуациях, когда не был заключен основной договор, суды взыскивают сумму задатка с той стороны, по вине которой не подписано основное соглашение (постановления ФАС Волго-Вятского округа от 11 ноября 2005 г. № А17-150/3-2005, Северо-Западного округа от 21 января 2004 г. № Ф04/297-2312/А45-2004).

В других случаях суды считают, что по предварительному договору вообще не может быть задатка. Такой позиции придерживается, например, ФАС Западно-Сибирского округа (постановление от 17 июня 2004 г. № Ф04/3281-399/А67-2004). В этом постановлении судьи расценили задаток как авансовый платеж. Отсюда следует вывод, что, если контрагент откажется заключать договор, взыскать перечисленное можно будет не в двойном, а только в однократном размере.

Думается, что в этих условиях лучше использовать иные способы обеспечения обязательства, которое предположительно возникнет в будущем. Закон предоставляет такую возможность – установление неустойки, предоставление залога, получение банковской гарантии и проч. В конечном итоге предпринимателю важно достичь необходимого результата, а не получить возможность поучаствовать в судебном процессе с неопределенным исходом.

Налогообложение

Передача задатка

НДФЛ и упрощенная система налогообложения

Согласно статье 346.15 НК РФ налогоплательщики, применяющие упрощенную систему налогообложения, учитывают доходы от реализации, определяемые в соответствии с главой 25 НК РФ «Налог на прибыль», а именно – со статьями 249 и 250 НК РФ. Для целей исчисления налога на прибыль сумма полученного задатка, согласно подпункту 2 пункта 1 статьи 251 НК РФ, не учитывается при определении налоговой базы.

Для налогоплательщиков, применяющих УСН с объектом «доходы, уменьшенные на величину расходов», перечень расходов является закрытым, и установлен он статьей 346.16 НК РФ. Задатка в этом перечне нет.

Аналогично складывается ситуация, если индивидуальный предприниматель является плательщиком НДФЛ.

В этом случае он платит налог с любых видов доходов (ст. 208 НК РФ). Предприниматель имеет право применить профессиональный налоговый вычет в виде документально произведенных расходов, определяемых в соответствии с главой 25 НК РФ «налог на прибыль».

До момента выполнения основного обязательства задаток не является доходом налогоплательщика, поскольку выполняет исключительно обеспечительную (а не платежную!) функцию. У передающей стороны он также не является расходом (п. 32 ст. 270 НК РФ).

Таким образом, задаток становится доходом (и, соответственно, расходом) у предпринимателя (как в случае НДФЛ, так и в случае УСН) только в тот момент, когда происходит передача товара (работы, услуги). С этого момента задаток является частью оплаты по договору.

Индивидуальный предприниматель обратился в суд с заявлением о признании недействительным решения ИМНС России о взыскании штрафа, доначислении налогов и пеней. Однако арбитры не удовлетворили его требования по эпизоду включения в выручку задатка. Судьи указали, что прекращение основного обязательства прекращает и обеспечительную функцию задатка. С момента исполнения продавцом обязанности по передаче предмета договора задаток рассматривается как платеж. Следовательно, он должен включаться в выручку от реализации (аналогичная позиция изложена в постановлении ФАС Северо-Западного округа от 16 октября 2003 г. № А56-6905/03).

Как при задатке, так и при авансе не происходит передачи права собственности на товар (работу, услугу). Раньше некоторые налогоплательщики пытались доказать, что в случае получения аванса не появляется объект налогообложения НДС – реализация. К сожалению, эта позиция не нашла поддержки ни в Высшем Арбитражном Суде (постановление Президиума ВАС РФ от 19 августа 2003 г. № 12359/02), ни в Конституционном Суде России (определение КС РФ от 4 марта 2004 г. № 148-О). Свое мнение о том, какие платежи можно рассматривать в качестве авансовых, Конституционный Суд высказал в Определении от 30 сентября 2004 г. № 318-О. Таким образом, можно сказать, что на сегодняшний день эта ситуация утратила свою остроту. Авансовые и иные платежи по договорам нужно включать в налоговую базу по НДС.

Что касается исчисления НДС с задатка, то этот вопрос на сегодняшний день продолжает оставаться спорным. Налоговые органы обязывают налогоплательщиков уплачивать с полученного задатка НДС на основании пункта 1 статьи 154 НК РФ как с суммы оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг). Основывают они свою позицию и на определении задатка, который выдается в счет «причитающихся платежей».

Однако согласно ГК РФ сумма задатка является способом обеспечения обязательства, а не платежом, полученным в счет предстоящей поставки товаров (выполнения работ, оказания услуг). Ведь зачесть задаток в счет будущих платежей можно только при условии, что обе стороны исполнят свои обязательства по договору. До этого момента задаток платежную функцию не выполняет.

Чтобы избежать налоговых рисков, необходимо правильно составить соглашение о задатке, а именно – оформить его в письменной форме при заключении основного договора.

В случаях несоблюдения письменной формы соглашения, предусмотренной пунктом 2 статьи 380 ГК РФ, а также составления письменного соглашения о задатке после заключения договора полученная сумма признается не задатком, а авансом, уплаченным в счет предстоящей поставки товаров (выполнения работ, оказания услуг), и, следовательно, будет облагаться НДС с момента ее внесения (п. 1 ст. 167 НК РФ). Если же все документы будут оформлены правильно, то налогооблагаемую базу по НДС, так же, как и в случае подоходных налогов, сумма задатка увеличит только после исполнения договора, когда товар будет реализован (работы выполнены, услуги оказаны).

Подтверждением этой позиции является письмо ФНС России от 28 февраля 2006 г. № ММ-6-03/202@, где отмечено, что оплатой, частичной оплатой в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав в целях применения подпункта 2 пункта 1 статьи 167 НК РФ признается прекращение обязательств любым способом, не противоречащим законодательству. Согласно статье 380 ГК РФ задаток является не прекращением обязательства, а его обеспечением.

Неисполнение обязательства

НДФЛ и упрощенная система налогообложения

Рассмотрим ситуацию, когда обязательства по договору не исполняются. При этом последствия для двух сторон, как было указано выше, будут различные.

Если за неисполнение договора будет ответственным покупатель (заказчик), то, согласно пункту 2 статьи 381 ГК РФ, поставщик не возвращает задаток. В этот момент задаток у поставщика превращается в доход в виде безвозмездно полученного имущества (ст. 208, 346.15, п. 8 ст. 250 НК РФ).

Однако не все так просто у покупателя. В соответствии с письмом Минфина РФ от 8 сентября 2005 г. № 03-03-03/2/56 сумма оставшегося у поставщика задатка должна рассматриваться как безвозмездная передача. И – как следствие – согласно подпункту 16 статьи 270 НК РФ, она не должна учитываться для целей налогообложения прибыли.

Это означает, что бизнесмен – плательщик НДФЛ не может включить сумму задатка в свой профессиональный налоговый вычет. Точно так же эта сумма не может быть включена в расходы предпринимателя на УСН (ст. 346.16 НК РФ).

Есть и иная трактовка указанной ситуации. Она может быть актуальна для плательщика НДФЛ. Эта позиция основывается на том, что оставшийся у поставщика задаток должен рассматриваться как штрафная санкция за неисполнение договорных обязательств и учитываться в составе налогооблагаемой прибыли (подп. 13 п. 1 ст. 265 НК РФ). Данная позиция тоже не бесспорна.

В соответствии с указанной нормой расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба учитываются для целей исчисления налога на прибыль в составе внереализационных расходов.

Согласно статье 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях, если иное не предусмотрено НК РФ.

Понятие «санкции» содержится только в НК РФ, причем только в отношении налоговых санкций. Неустойка, залог, удержание имущества должника, поручительство, банковская гарантия и задаток являются, согласно статье 329 ГК РФ, способами обеспечения исполнения обязательств. Статьей 330 ГК РФ штраф и пеня приравнены только к неустойке. Таким образом, автор полагает, что для целей главы 25 НК РФ нельзя приравнять к штрафам и другим санкциям иные способы обеспечения обязательств. Неправильно расценивать оставшийся задаток как неустойку (штраф), так как неустойка (штраф, пеня), согласно статье 330 ГК РФ, является самостоятельным способом обеспечения обязательств и к задатку не относится.

Таким образом, суммы оставшегося у поставщика задатка являются финансовым убытком предпринимателя, однако для целей налогообложения экономически не оправданным.

В результате коммерсантам придется самим выбирать вариант учета задатков для целей налогообложения в зависимости от возможности нанять хорошего налогового адвоката и уверенности в своей правоте.

Для целей исчисления НДС задаток, оставшийся у продавца, не является объектом налогообложения, так как не связан с реализацией товаров (работ, услуг) и другими объектами налогообложения, перечисленными в статье 146 НК РФ.

ККТ и задаток

Первоначально судебная практика исходила из того, что использование при передаче задатка наличных денежных средств предопределяет обязательное применение контрольно-кассовой техники. Так, из постановления ФАС Волго-Вятского округа от 29 апреля 1998 г. № 2514/97 следует, что денежные расчеты (платежи) с населением, в том числе прием задатка, должны производиться с обязательным применением контрольно-кассовой машины или с выдачей квитанций, которые приравнены к чекам контрольно-кассовых машин. А поскольку истец эти требования не выполнил, суд посчитал правомерным привлечение его к ответственности.

Позднее судебная практика по применению ККТ при задатке изменилась. Суды уже не рассматривают задаток как средство оплаты и не применяют ответственность за неиспользование ККТ при передаче задатка. Например, в постановлении ФАС Волго-Вятского округа от 13 ноября 2003 г. № А38-1961-11/52-2003 указано, что апелляционная инстанция арбитражного суда правомерно признала незаконным постановление налогового органа о привлечении общества к административной ответственности по статье 14.5 КоАП РФ за невыдачу чека при принятии от клиента задатка за оказываемые услуги, так как по смыслу действующего законодательства чек либо бланк строгой отчетности должны выдаваться при окончательных расчетах с клиентом за оказанные услуги.

Подводя итоги, отметим основные плюсы и минусы задатка как способа обеспечения исполнения обязательств.

Плюсы:

Минусы:

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок