что нужно чтобы вернуть 13 процентов за учебу в автошколе

Как получить налоговый вычет по расходам на образование

1. В каких случаях можно получить налоговый вычет по расходам на образование?

Налоговый вычет по расходам на образование — один из видов социальных налоговых вычетов. Вы можете получить его, то есть вернуть часть уплаченного подоходного налога, если вы работали и платили НДФЛ в размере 13% и одновременно оплачивали:

Получить налоговый вычет можно как за оплату учебы в вузе, так и в школе, кружках, на курсах, в автошколе. Главное условие — наличие у образовательной организации (индивидуального предпринимателя) соответствующей лицензии или документов, подтверждающих ее статус.

Максимальный срок давности для оформления такого вычета — три года. Если вы единовременно оплатили многолетнее обучение, то сможете получить вычет только один раз за тот год, когда была произведена оплата.

2. Каков размер налогового вычета по расходам на образование?

Размер налогового вычета — это сумма, 13% от которой вы можете вернуть, заявив о праве на вычет.

Максимальный размер вычета:

При этом вычет по расходам на собственное образование, образование брата или сестры суммируется с другими социальными вычетами, и 120 000 рублей будет максимальной суммой всех доступных вам социальных вычетов, за исключением вычетов на обучение детей, дорогостоящее лечение и благотворительность.

Вычет по расходам на образование детей не суммируется с другими социальными вычетами.

3. Какие нужны документы?

При подаче в налоговый орган копий документов, подтверждающих право на вычет, желательно иметь при себе их оригиналы для проверки налоговым инспектором.

4. Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

5. Как оформить вычет через налоговую?

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Я получила вычет за обучение в автошколе

Не закончив ее из-за пандемии

В январе 2020 года я решила поступить в автошколу.

Выбрала ту, что ближе к работе и дому, рейтинги у нее были неплохие. Подала заявление на обучение, внесла предоплату и начала заниматься.

В конце марта, когда я стала ездить по городу с преподавателем, появились тревожные новости о коронавирусе. Я живу во Владивостоке, Китай очень близок к нам — было не по себе, хотя вирус вроде как шел с запада. Мы с инструктором стали надевать маски и обрабатывать руль антисептиком. По стране начали вводить ограничения. Стало понятно, что если я буду интенсивно откатывать остатки часов, то потом придется брать дополнительные, чтобы снова все вспомнить. Лучше было временно прекратить занятия, чтобы оплаченные часы остались на будущее.

2 апреля ГИБДД приняла последний экзамен у тех, кто поступил раньше меня. В этот же день было мое последнее занятие перед самоизоляцией: через пару дней администратор автошколы позвонила и предупредила, что учеба откладывается на неопределенный срок до отмены ограничений.

Несмотря на то что автошколу я не закончила из-за режима самоизоляции, мне удалось получить социальный вычет за обучение через работодателя: зарплату мне выдали на 4668 Р больше. Расскажу, как я это сделала.

налог, который я вернула за обучение в автошколе

Как я планировала получить вычет

Я работаю по трудовому договору: работодатель выступает моим налоговым агентом и сам удерживает и уплачивает НДФЛ с моего дохода. То есть я получаю зарплату уже за вычетом 13%.

Вычет за обучение предоставляют с того месяца, когда работник принес заявление с просьбой сделать вычет и уведомление из налоговой. То есть уже в этом месяце доход уменьшат на сумму вычета. Если вычет больше зарплаты, он распространяется и на предыдущие месяцы. А если все равно какая-то сумма вычета осталась, работодатель перенесет ее на следующие месяцы.

Расскажу подробно обо всех шагах.

В моем случае теорию преподавала одна автошкола, а практику — другая, хотя обе находились в одном офисе. Поэтому, чтобы подать заявление о подтверждении права на вычет в налоговую, мне были нужны:

По правилам справка 2-НДФЛ не нужна, но я не стала рисковать: на тот момент работодатель еще не успел передать в налоговую информацию о моих доходах — при проверке права на вычет у налогового инспектора могли бы появиться вопросы.

Справку 2-НДФЛ за 2019 год я скачала в личном кабинете налогоплательщика. Вообще, ее надо было запросить в бухгалтерии на работе, потому что нужна была справка за 2020 год, но я об этом не знала. В итоге вопросов у налоговой не возникло.

Договоры на обучение в автошколе мне отдали на втором занятии, 30 января, так как администратору нужно было время для их подготовки. В них подробно описали порядок расчетов: оплатить обучение можно было в течение трех месяцев, но я справилась за месяц. Первый платеж внесла, когда получила на руки договоры, последний — 28 февраля.

Чтобы получить вычет за обучение, налоговой нужно представить лицензию автошколы на образовательную деятельность, если сведений о ней нет в договоре. Неважно, государственная это организация или частная. Вообще, если у автошколы не будет такой лицензии, на экзамен в ГИБДД вы не попадете: инспекция просто не примет документы автошколы.

Когда я внесла последний платеж за обучение, попросила администратора дать мне копии лицензий автошкол, которые висели в уголке потребителя. Но девушка утверждала, что директор против, и копии мне не дали. Ругаться я не стала, потому что знала, что на сайтах автошколы они есть в формате PDF, — я их просто скачала.

Лицензии выданы Департаментом образования и науки Приморского края. Каждому такому документу присваивается индивидуальный номер. Проверить законность и актуальность лицензии можно на сайте Федеральной службы по надзору в сфере образования и науки — достаточно ввести только ИНН автошколы.

Проще всего подать заявление в личном кабинете на сайте налоговой — так сделала я. Если нет личного кабинета, заявление можно заполнить от руки и отнести в налоговую лично или отправить почтой.

Образец заявления на сайте ФНСPDF, 135 КБ

Чтобы подать заявление через личный кабинет, сначала необходимо получить электронную подпись. Ее можно сформировать прямо на сайте налоговой. Для этого нужно нажать на свое ФИО и в профиле выбрать вкладку «Получить ЭП».

Налоговая предлагает два варианта хранения электронной подписи: на сервере налоговой или на компьютере. Я выбрала первый вариант. Чтобы сгенерировать подпись, нужно было задать пароль для доступа к ней. Процесс выпуска электронной подписи занимает от 30 минут до суток.

Когда я получила электронную подпись, зашла в раздел «Жизненные ситуации» и нажала на подраздел «Запросить справку и другие документы». Далее — «Получить справку о подтверждении права на получение социальных вычетов».

Появилась простая и понятная форма для заполнения. В ней нужно указать, какие расходы вы хотите заявить для вычета, и прикрепить сканы подтверждающих документов.

За обучение в автошколе я платила сама, поэтому сумму по договорам — 35 900 Р — указала в строке «Сумма, уплаченная за свое обучение». Если вы платили за обучение своих детей, необходимо заполнить строку «Сумма, уплаченная за обучение детей (подопечных)».

Право на вычет я заявляла в 2020 году, соответственно, его указала в строке «Год получения вычета».

К заявлению я прикрепила сканы документов, которые подтверждают право на вычет: лицензии, договоры, квитанции, а также справку 2-НДФЛ и копию паспорта. В выпадающем списке был пункт «Документ, удостоверяющий личность», поэтому я решила приложить копию паспорта для порядка.

Далее нажала на кнопку «Проверить» и ввела пароль от электронной подписи, который задала при ее генерации.

Заявление формируется автоматически исходя из введенных данных, а также на основе информации из профиля: паспортных данных и номера телефона. Остается отправить сформированный файл в налоговую. Свое заявление я отправила 9 марта 2020 года.

Налоговая подготовит уведомление о праве на социальный вычет в течение 30 дней со дня подачи заявления. Следить за историей обработки можно в личном кабинете.

30 марта, спустя 21 день после отправки заявления, мне позвонили из налоговой и сообщили, что уведомление готово. Информация о готовности появилась и в личном кабинете.

Так как налоговая была закрыта для посещений, в разговоре с налоговым инспектором по телефону я попросила выслать мне уведомление по почте. Инспектор согласилась и продиктовала адрес электронной почты. На него я отправила свой почтовый адрес и сразу отзвонилась в ответ: входящий номер телефона инспектора сразу сохранила. Не знаю, можно ли вообще так делать, но мне пошли навстречу.

Несмотря на то что налоговая находится совсем рядом с моим домом, письмо я получила только 21 апреля, спустя 22 дня.

22 апреля я написала заявление о предоставлении вычета на имя работодателя, приложила к нему уведомление и отнесла в бухгалтерию на работе. На компанию, где я работаю, коронавирусные ограничения не распространялись.

Пример заявления взяла из интернета. Никакие дополнительные документы не нужны: работодатель не будет проверять право на вычет, так как это уже сделала налоговая.

10 мая я получила «надбавку» к своей зарплате. Бухгалтерия выплатила начисленный с 35 900 Р НДФЛ не налоговой, а мне.

(43 350 Р − 35 900 Р ) × 13%

Разницу между удержанным налогом я и получила на руки:

5636 Р − 968 Р = 4668 Р

Аванс за апрель я получила как обычно: у бухгалтерии на тот момент еще не было уведомления.

Что в итоге

Воспользоваться правом на вычет не так уж и сложно. Уведомление подготовили быстро, а вот шло оно ко мне долго. Если честно, я думала, что с нашей почтой вычет получу только в мае. Но все сложилось удачно.

Время ограничений рано или поздно подойдет к концу. Говорят, что органы ГИБДД уже начинают принимать госэкзамены. Жду сообщений от автошколы и надеюсь, что поскорее закончу когда-то начатое.

Как получить налоговый вычет за обучение в автошколе

Большинство тех, кто проходит обучение в автошколе, не догадывается о возможности частичного возврата денежных средств, потраченных на обучение. Поговорим о том, кто и как может получить государственный кэшбэк от автошколы.

Содержание

Кто может получить налоговый вычет

Чтобы вернуть часть денег за обучение в автошколе, необходимо иметь постоянную регистрацию и официальное трудоустройство.

Ситуация с ИП обстоит другим образом. Они налог на доходы не платят, соответственно, и налоговый вычет получить не смогут.

Если с собственным обучением мы разобрались, то как быть с обучением третьих лиц? Есть ли возможность, скажем, обучить детей и вернуть часть денег от обучения? Да, но есть один правовой нюанс. Обязательным условием является оформление договора на работающего родителя, который уплачивает налог на доход. Если вы собираетесь обучить своего 18-летнего ребенка, то договор с автошколой оформляйте на себя как на родителя.

Какую сумму удастся вернуть

Налоговый вычет – это 13% от потраченной суммы. Расходы, за которые возвращаются деньги, не должны быть больше 120 000 рублей в год.

Допустим, в течение года вы собираетесь оплатить обучение в автошколе за 40 000 рублей и пройти медицинское обследование за 140 000 рублей. По факту вы потратите 180 000 рублей, но вычет будет оформляться только со 120 000 рублей.

Максимально возможная сумма, с которой вы получите компенсацию за обучение ребенка, – 50 000 рублей. Как правило, обучение в автошколе не превышает эту сумму.

Выполнив расчет, узнаем, какая сумма возврата получится. Как правило, обучение в автошколе стоит 30 000 рублей. Найдем 13% от этой суммы. Сумма возврата составит 3 900 рублей.

Какие документы нужны для получения налогового вычета

Перечень необходимых документов включает в себя:

Седьмому пункту уделим особое внимание. Декларация 3-НДФЛ – это именно тот документ, в котором отражена информация об уплаченных вами в течение года налогах. Такая декларация позволяет налоговой службе рассчитать положенный вам по закону налоговый вычет, например, за платное обучение. Для получения вычета нужно подать декларацию, заполненную по форме 3-НДФЛ не позднее, чем через три года после получения налогооблагаемых доходов.

Как оформить декларацию 3-НДФЛ

Во-первых, можно воспользоваться услугами налоговой (ФНС) по месту постоянной регистрации лица, на которого будет оформлен вычет. Во-вторых, можно оформить декларацию на месте работы. Для этого обратитесь в отдел бухгалтерии.

Отметим, что окончание обучения в этом году вовсе не является обязательным критерием и в том, и другом случае. Основным условием является факт оплаты обучения из личных средств налогоплательщика.

Средства, которые вы вернете за обучение в автошколе, можно вложить в покупку машины. Как выбрать автомобиль, мы подробно рассказываем в разделе «Покупка автомобиля». А в блоге представляем подробные обзоры и сравнения автомобилей.

Если вы уже определились с моделью, проверьте историю машины по VIN- или госномеру. Подробный отчет отразит следующую информацию:

Вы узнаете всю правду о понравившемся авто и не купите проблемную машину.

Налоговый вычет за обучение в автошколе

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, каким образом получить налоговый вычет за обучение в автошколе.

Далеко не каждый кандидат в водители знает, что он частично может возместить сумму, потраченную на обучение в автошколе, за счет НДФЛ (налога на доходы физических лиц). Причем вернуть деньги можно не только за собственное обучение, но и за обучение близких родственников.

Для начала хочу обратить Ваше внимание, что вернуть деньги могут только граждане, которые уплачивают налог на доходы (13% от заработной платы). Например, индивидуальные предприниматели подобный налог не уплачивают, поэтому ИП не может получить вычет за обучение в автошколе.

Еще один важный момент. В этой статье будет рассматриваться вычет за обучение в автошколе, однако налоговые вычеты можно получить и за обучение в других образовательных организациях. Все документы при этом оформляются по аналогии.

Как получить налоговый вычет за обучение в автошколе?

Статья 219 налогового кодекса Российской Федерации:

Итак, налоговый вычет можно получить:

Поскольку обучение в автошколе в любом случае является очной формой обучения, то возместить деньги можно не только за свое обучение, но и за обучение детей, подопечных и братьев/сестер в возрасте до 24 лет.

С собственным обучением вопросов обычно не возникает. А вот при получении вычета за другого человека следует обратить внимание на заключение договора с автошколой. Этот договор должен быть заключен на имя человека, который впоследствии будет получать вычет.

Например, Вы хотите получить вычет за обучение в автошколе своего ребенка в возрасте 19 лет. В этом случае Вы должны заключить договор с автошколой. В тексте договора должно быть указано, что в автошколе будет учиться ребенок. С подобными договорами проблемы в автошколах обычно не возникают, т.к. данный вычет пользуется популярностью.

Так что о получении социального вычета следует задуматься еще до заключения договора с автошколой.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Все официальные автошколы имеют соответствующую лицензию и при необходимости могут сделать копию этого документа.

Обратите внимание, существуют особенности получения вычета, которые не относятся к обучению в автошколе. Однако при получении вычетов за другие виды обучения их нужно учитывать:

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей;

Максимальная сумма налога для возврата

Законодательство устанавливает ограничения на максимальную сумму, налоги с которой можно вернуть (пункт 2 статьи 219 НК РФ):

Вернуть налог можно с суммы, не превышающей 120 000 рублей. В эту сумму кроме затрат на обучение входят также затраты на медицинские услуги, на пенсионные взносы, на независимую оценку квалификации.

Например, если за 2016 года Иванов И.И. прошел обучение в автошколе на сумму 35 000 рублей, а также потратил на свое лечение 100 000 рублей, то налоговый вычет он сможет получить только со 120 000 рублей.

Итак, максимальный размер НДФЛ, который можно вернуть:

| За собственное обучение | 120 000 * 0,13 = 15 600 рублей |

| За обучение каждого ребенка | 50 000 * 0,13 = 6 500 рублей |

Указанная сумма стоит того, чтобы заполнить декларацию 3-НДФЛ и отнести ее в налоговую инспекцию.

Если на обучение в автошколе кандидат в водители затратил 40 000 рублей, то он сможет вернуть в налоговой НДФЛ в размере 5 200 рублей.

Обратите внимание, максимальные суммы вычета за себя и за обучение детей не пересекаются.

Например, если Вы потратили на собственное обучение 120 000 рублей, а на обучение каждого из двух детей по 50 000 рублей, то налог можно вернуть с 220 000 рублей.

Документы для налогового вычета в 2021 году

Документы, которые необходимы для получения вычета за обучение в автошколе:

Заполнение декларации 3 НДФЛ на вычет за обучение

Заполнение налоговой декларации подробно рассмотрено в отдельной статье. Ниже подробно будут рассмотрены только те вкладки программы, которые нужно заполнять при получении вычета за обучение.

1. Установите программу «Декларация».

Примечание. Используйте программу, в названии которой указан год, за который подается декларация. Если Вы подаете декларацию за 2022 год, то нужно скачать программу «Декларация 2022» с сайта налоговой.

2. Заполните вкладки «Задание условий» и «Сведения о декларанте».

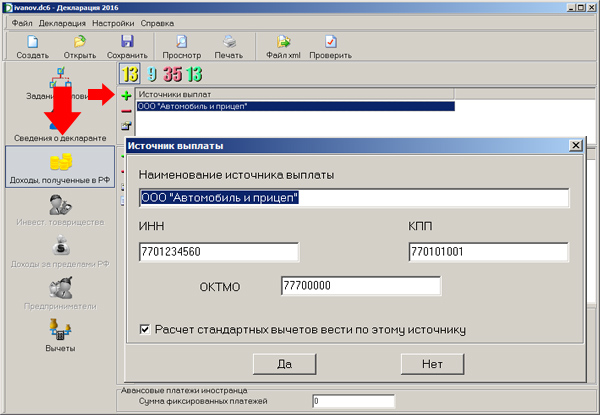

3. На вкладке «Доходы, полученные в РФ», следует ввести информацию о заработной плате в соответствии со справкой 2-НДФЛ.

Сначала нужно добавить данные об организации, в которой Вы работаете. Для этого нужно нажать на зеленый плюс в верхней части окна:

В открывшемся окне следует заполнить поля в соответствии со справкой 2-НДФЛ, после чего нажать на кнопку «Да».

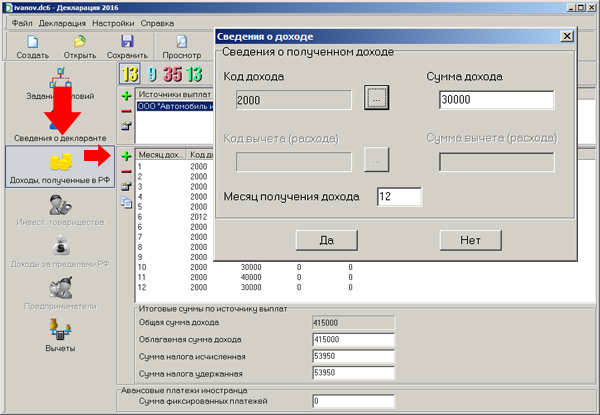

После этого нужно добавить сведения о всех выплатах за предшествующий год. Для этого нужно нажать на зеленый плюс в нижней части окна:

Все поля заполняются в соответствии со справкой 2-НДФЛ. Операцию следует повторить для всех доходов (заработной платы за каждый месяц, отпускных, больничных и других выплат).

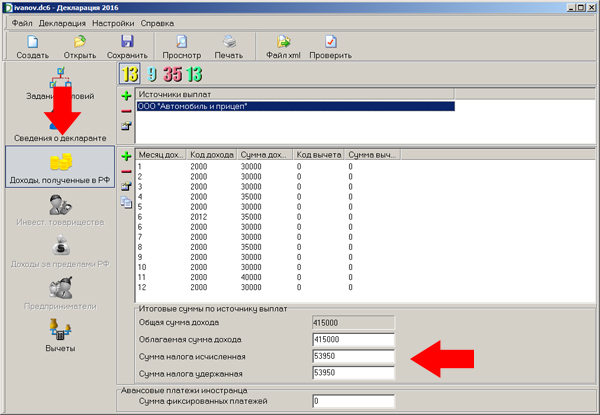

В завершение нужно заполнить нижнюю часть вкладки (также на основании справки 2-НДФЛ):

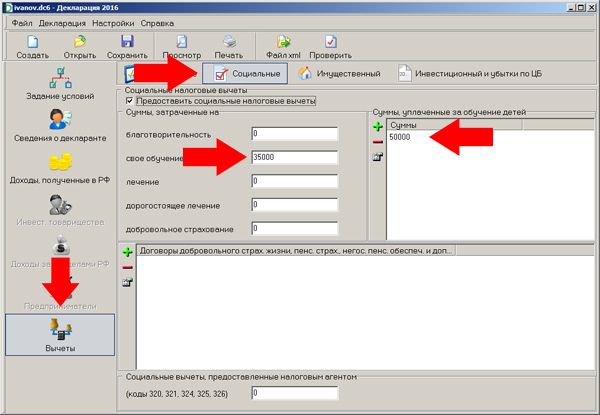

4. Перейдите на вкладку «Вычеты» и в верхней части окна нажмите на кнопку «Социальные»:

Если Вы хотите получить вычет за собственное обучение в автошколе, то следует заполнить поле «свое обучение». В это поле нужно внести полную сумму, потраченную на учебу, даже если она превышает 120 000 рублей. При формировании декларации цифра будет автоматически приведена к нужному виду.

Если Вы хотите получить вычет за обучение ребенка в автошколе, то нужно нажать на зеленый плюс в правой части окна и ввести стоимость обучения в открывшемся окне. Здесь также нужно вводить полную стоимость обучения, даже если она превышает лимит в 50 000 рублей.

5. Сохраните декларацию (кнопка «Сохранить» в верхней части экрана), после чего распечатайте ее. Ниже Вы можете скачать образец декларации по форме 3-НДФЛ для получения налогового вычета за обучение:

Кроме того, на всех страницах нужно поставить текущую дату и свою подпись.

Заполнение заявления на возврат НДФЛ

Для начала предлагаю Вам скачать бланк и образец заявления:

Заявление на возврат НДФЛ заполняется следующим образом:

1. Укажите в шапке наименование налоговой инспекции, в которую Вы подаете заявление. Узнать точное наименование можно на сайте налоговой инспекции. Данный вопрос подробно рассматривался в этой статье.

2. Укажите в шапке собственные ФИО, ИНН и адрес. Эти данные можно взять с первой страницы сформированной ранее налоговой декларации.

3. В тексте заявления укажите номер статьи (78), впишите слово «уплаченную», а также название дохода (налог на доходы физических лиц за 2016 год).

4. Заполните поля КБК и ОКТМО. Эти значения можно взять на втором листе налоговой декларации (поля 020 и 030).

5. Внесите в заявление сумму, подлежащую возврату. Она также приведена на втором листе декларации (поле 050).

6. В нижней части декларации нужно указать данные банковского счета, на который налоговая вернет Вам деньги. Например, если у Вас есть банковская карта, то Вы можете получить реквизиты счета в ближайшем отделении Вашего банка.

7. В нижней части заявления поставьте дату и подпись.

После этого у Вас на руках оказались все документы, необходимые для получения вычета за обучение в автошколе. Осталось лишь подать их в налоговую инспекцию и дождаться возврата налога.

Если Вы не хотите идти в налоговую, то декларацию можно подать в режиме онлайн:

Срок давности возврата налога за обучение

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 настоящего Кодекса.

Однако до 30 апреля декларацию нужно подать лишь в том случае, если в предшествующем году Вы получили доходы, за которые обязаны отчитаться.

Например, если в 2016 году Вы продали автомобиль (получили доходы) и в этом же году Вы оплатили обучение ребенка в автошколе, то декларацию обязательно нужно подать до 30 апреля 2017 года.

В том случае, если Вы не имели дополнительных доходов за прошлый год, декларацию на получение вычета можно подать и позже (статья 78 Налогового Кодекса РФ):

7. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Т.е. подать документы на возврат налога можно в течение 3-х лет.

Например, в 2018 году можно получить вычет за обучение в автошколе, которое было пройдено в 2017, 2016 или 2015 году.