вычеты за предыдущие периоды сумма процентов по кредитам что указывать

Простая инструкция, как заполнить декларацию на вычет

Первую декларацию для получения налогового вычета я оформила за маму еще школьницей. Тогда все заполняла вручную. Сейчас это можно сделать автоматически за 15 минут: в специальной программе или в личном кабинете nalog.ru. Так как авторизованного кабинета у меня нет, я пользуюсь программой. Подготовила инструкцию для тех, кто хочет сделать также.

Вычет можно оформить в течение трех лет с даты оплаты в любой момент. Я подала декларацию за 2018 год с расходами за лечение и покупку квартиры.

1. Скачайте программу на сайте федеральной налоговой службы

Если декларация подается впервые, то в графе «Номер корректировки» выбираете 0. Если вы уже подавали декларацию, и инспектор попросил вас переделать ее из-за ошибки, то в графе нужно выбрать «1». Это означает, что вы заполняете корректирующую декларацию.

Пункт «Достоверность подтверждается» указывает, кто будет сдавать декларацию в налоговую. Если сдавать будет представитель, то к пакету документов необходимо приложить вашу копию паспорта.

3. Сведения о декларанте

Раздел заполняется по данным из вашего паспорта. В версиях до 2018 года вкладок в этом разделе две: одна с личными данными, вторая с адресом проживания.

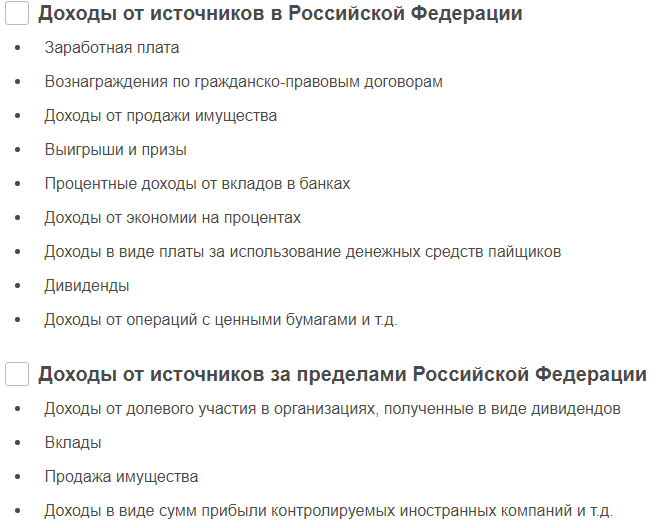

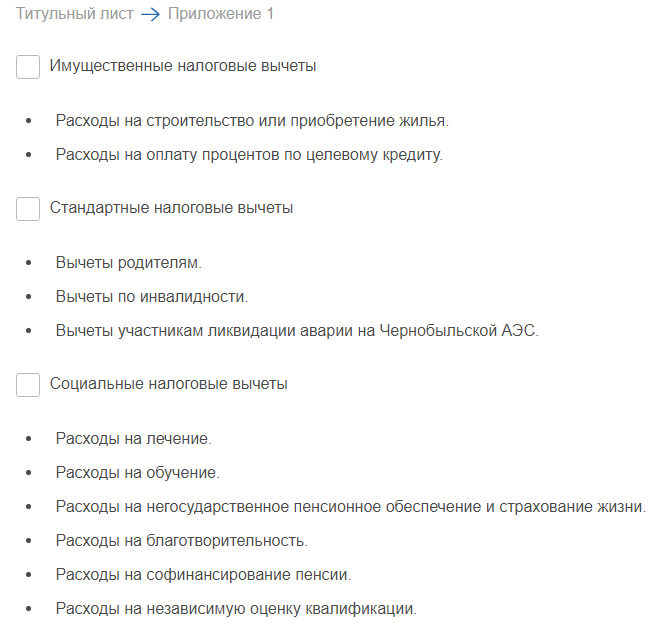

4. Доходы, полученные в РФ

5. Вычеты

Раздел содержит 4 вкладки по видам вычета. Заполнять нужно только те вкладки, которые нужны вам.

Если вы возвращаете налог за недвижимость

Добавляете в список объектов недвижимость, за которую хотите получить вычет. Нужные данные есть в свидетельстве о собственности.

Я подавала декларацию на вычет за квартиру уже третий год. Поэтому должна была заполнить еще и графу «Вычет за предыдущие годы». Узнать нужную сумму можно тремя способами:

— Если у вас сохранилась предыдущая декларация, то вычет за предыдущие годы можно вычислить по формуле: стоимость объекта (но не более 2 млн ₽) «плюс» проценты по кредитам за все годы «минус» остаток имущественного налогового вычета, переходящий на следующий период в листе Д1 прошлогодней декларации. В декларации за 2017 год он под пунктом 2.9.

— Попросить у работодателя распечатать вам справки 2-НДФЛ за года, по которым вы получили вычет. Допустим, это был 2016 и 2017 года. Квартиру вы покупали за 2 400 000 ₽. Доход в 2016 году у вас был 450 000 ₽, а в 2017 – 600 000 ₽. Суммируем и получаем 1 050 000 ₽. Значит, в графу «Вычет за предыдущие годы» вписываем 1 050 000. Этот способ не подходит, если ранее вы оформляли и другие вычеты, например, на обучение.

Если вы возвращаете налог за лечение, обучение, благотворительность и страхование

В этом разделе все довольно просто – нужно внести сумму в соответствующее поле. Главное, что она должна соответствовать подтверждающим платежным документам. Их копии вам нужно будет приложить к декларации при сдаче в налоговую.

Если вы не оформляли стандартный налоговый вычет у работодателя

На стандартный налоговый вычет имеют право не только родители. Полный перечень льготников указан в ст. 218 Налогового Кодекса РФ. Категории льготников по коду 104 перечислены в подпункте 2) статьи Кодекса, льготники кода 105 – в подпункте 1). Если вы не относитесь ни к одной из категории, выбираем «нет ни 104, ни 105 вычета».

Распечатывать декларацию необязательно, можно сдать ее в налоговую на флешке. Для сдачи декларации рекомендую выбирать дату после 30 апреля. До этого декларацию сдают в обязательном порядке те, кто получил дополнительный доход, и индивидуальные предприниматели. Поэтому очереди в налоговой не избежать.

Налоговый вычет при покупке квартиры в ипотеку (нюансы)

Налоговые вычеты и ипотека

Вычет применительно к налогу на доходы физических лиц заключается в том, что зарплата и другие доходы при расчете НДФЛ уменьшаются на расходы, связанные с покупкой жилья. Если же НДФЛ был уплачен, то он возмещается из бюджета (в части, которая считалась по налоговой ставке 13%).

Вычет на покупку жилья ограничен по величине — он не может быть больше 2 000 000 руб., при этом учитываются стоимость недвижимости и некоторые другие расходы (подп. 3 п. 1 ст. 220 НК РФ). Дополнительно предоставляется вычет на проценты по кредиту, взятому специально для покупки жилого объекта (подп. 4 п. 1 ст. 220 НК РФ).

Ипотека — такая форма кредитования, при которой банк предоставляет заемщику кредит на покупку недвижимости под залог этого недвижимого объекта. Ипотечный договор целевой, он содержит указание на конкретный жилой объект. Соответственно, уплаченные по ипотеке проценты можно учесть в составе налогового вычета. То, что купленная в ипотеку квартира до полного расчета с банком находится в залоге, на порядке вычета не сказывается.

Ипотечный кредит обычно предоставляется на 10, 20 и более лет. Имущественный налоговый вычет при покупке квартиры в ипотеку не ограничен по сроку. Получать возмещение НДФЛ налогоплательщик может несколько лет, пока кредит не будет погашен или общая сумма банковских процентов не превысит предельную величину, которая составляет 3 000 000 руб.

Два вида вычетов

Имущественный вычет до 2014 года предоставлялся на покупку только 1 квартиры, по этому же объекту можно было заявить и вычет на проценты. С начала 2014 года условия налогового вычета по ипотеке радикально изменились (федеральный закон от 23.07.2013 № 212-ФЗ). И в старой, и в новой редакциях имеется запрет на повторный вычет, но применяется он по-разному.

Фактически сейчас действуют 2 разных вида вычета. По ипотеке, оформленной до 2014 года, применяется старый порядок. Обновленные правила вычета на ипотеку действуют в отношении договоров, заключенных в 2014 году и позже. Рассмотрим эти различия подробнее.

Налоговый вычет на проценты по ипотеке «по-старому»

Важная черта налогового вычета при покупке квартиры в ипотеку до поправок — в законодательстве было указание, что вычет может быть предоставлен в отношении лишь 1 объекта. Цена квартиры и проценты по ипотеке были составляющими 1 вычета, поэтому получить возмещение НДФЛ с процентов допускалось только при условии заявления вычета на квартиру (письмо Минфина от 24.02.2015 № 03-04-05/8507).

То обстоятельство, что налогоплательщик изъявил желание возместить налог за квартиру, является основанием для последующего ежегодного обращения за вычетом на проценты, уплачиваемые банку. Расходы на проценты возмещаются без ограничения суммы в течение всего срока ипотеки. Налогоплательщик, который до вступления законодательных поправок обращался за возмещением НДФЛ на проценты, продолжает заявлять вычет в том же порядке, как и раньше.

Пример. Рассмотрим ситуацию, когда налогоплательщик заявил имущественный вычет по квартире в ипотеку в 2013 году, но почему-то не заявил вычет на проценты. В 2015 году можно заявить вычет на проценты за текущий год, а также за пропущенные годы, но не более 3 лет (п. 7 ст. 78 НК РФ). Доказательствами права на вычет станут договор, где указано, на какой объект израсходованы кредитные средства, и документ о том, что на покупку этой квартиры предоставлялся вычет. В качестве такого документа, например, может служить налоговая декларация 3-НДФЛ, по которой был возмещен НДФЛ.

В дальнейшем вычет по уплаченным процентам можно заявлять ежегодно до полной выплаты кредита. Действующее ограничение общей суммы ипотечных процентов в данном случае не применяется, потому что оно распространяется только на жилые объекты, приобретенные после 2014 года. Закон 212-ФЗ на вычеты, относящиеся к 2013 и более ранним годам, не распространяется. Следует, однако, учитывать, что разъяснения компетентных органов применительно к подобным ситуациям отсутствуют.

Налоговый вычет по ипотеке по новым правилам

После принятия поправок к Налоговому кодексу, вступивших в силу с 2014 года, право вернуть НДФЛ на проценты не зависит от желания и возможности налогоплательщика использовать вычет на квартиру. При этом процентный вычет предоставляется однократно, только по одному объекту.

Налоговый кодекс не ограничивает количество кредитных договоров, главное — чтобы они были целевыми. Если вдобавок к ипотеке у гражданина имеется также и целевой заем, вычет можно заявить на проценты по обоим договорам. Однако для использования «нового» вычета договоры ипотеки и договоры на покупку квартиры должны быть заключены позднее 1 января 2014 года.

Отвечая на вопросы плательщиков НДФЛ, Минфин обратил внимание, что, если гражданин ранее уже использовал вычет на приобретение жилья, а после 2014 года приобрел еще одну квартиру по ипотеке, он вправе воспользоваться «процентным» вычетом. Единственное условие: при возмещении НДФЛ в связи с прошлой покупкой в сумме вычета не должны учитываться проценты, ведь этот вычет — однократный (письма от 16.12.2014 № 03-04-05/64922 и от 20.02.2015 № 03-04-05/8148).

О нюансах применения имущественных вычетов рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель.

Документы для получения налогового вычета по ипотеке

Получить возмещение НДФЛ можно на основании документов, которыми подтверждаются расходы налогоплательщика и его право пользоваться вычетом.

Какими документами подтвердить?

— Выписки с банковского счета

— Справка банка о платежах по кредиту

Копия договора ипотеки

— Копия договора о покупке квартиры

— Копия свидетельства о регистрации права на квартиру

Доказывать не требуется, это обстоятельство налоговый орган проверяет по своим данным.

В заявлении или сопроводительном письме к документам на первое предоставление вычета целесообразно указать, что ранее вы не пользовались вычетом на проценты по кредитам или займам

Названные в перечне копии документов представляются в налоговый орган при первом обращении за вычетом. В последующие годы, обращаясь за вычетом на очередную сумму процентов за год, нужно представить только подтверждающие документы по пункту 1 перечня. Повторно представлять в налоговую инспекцию бумаги, которые вами уже представлялись ранее, не требуется (письмо Минфина от 07.06.2013 № 03-04-05/21309).

Куда обратиться, чтобы получить имущественный налоговый вычет при покупке квартиры по ипотеке?

Законодательство предлагает налогоплательщику на выбор 2 различных способа получения вычета:

Вариант 1. Дождаться конца года и представить в налоговую инспекцию декларацию 3-НДФЛ (п. 7 ст. 220 НК РФ). Декларацию с целью получения вычета представляют по установленной форме в течение года. К ней надо приложить подтверждающие документы, перечисленные в предыдущем разделе. Налоговый орган проведет камеральную проверку декларации и приложенных документов (это может занять до 3 месяцев) и затем перечислит НДФЛ на счет налогоплательщика в банке.

Если доходов на полную сумму вычета в текущем году недостаточно, остаток неиспользованного вычета переносится на следующий год. Следовательно, через год налогоплательщик снова представляет 3-НДФЛ — на неиспользованный остаток вычета и сумму вновь образовавшихся расходов на проценты. Эта процедура повторяется ежегодно, пока НДФЛ не будет возмещен в полагающемся объеме.

Вариант 2. Обратиться в налоговую инспекцию сразу, как только получено свидетельство на квартиру. Инспектор рассмотрит представленные документы и в месячный срок выдаст уведомление с указанием предельной суммы вычета. Этот документ вы представите в бухгалтерию по месту службы. Работодатель перестанет удерживать НДФЛ с заработной платы и других выплат до конца года. Те, кто имеет 2 места работы (или более), могут получить уведомления для каждого работодателя. Возмещение НДФЛ в таком случае производится ежемесячно небольшими суммами. В следующем году можно вновь обратиться в ФНС за уведомлением на непогашенную сумму вычета и образовавшуюся сумму процентов, или представить в налоговый орган декларацию 3-НДФЛ.

Как написать заявление работодателю о предоставлении имущественного вычета, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

Заполняем 3-НДФЛ онлайн

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

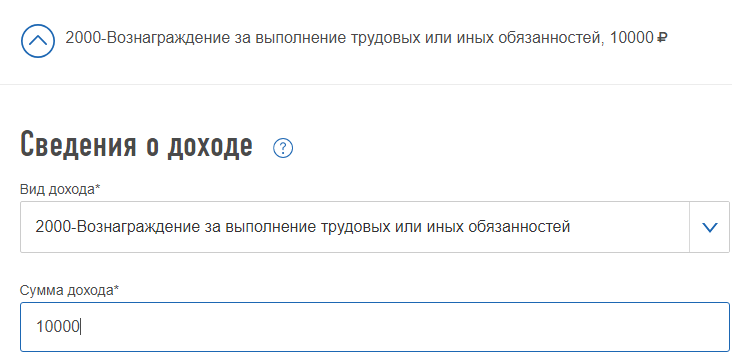

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На онлайн-практикуме осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Как вернуть часть денег за ипотеку?

Имущественный налоговый вычет можно получить не только с расходов на приобретение (строительство) жилья, но и с процентов по целевым кредитам, полученным от российских организаций и фактически израсходованным на приобретение жилья.

Максимальная сумма процентов, которую примут к вычету, — 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Ограничение суммы уплаченных процентов, принимаемых к вычету, применяется к кредитам, полученным после 1 января 2014 года. Суммы уплаченных процентов по кредитам, полученным до 2014 года, включаются в состав вычета в полном размере.

Пример 1

Крот Павел Николаевич, юрист, г. Воронеж, 34 года. Приобрел квартиру в 2017 году за 2 500 000 руб., в том числе 1 500 000 взял в ипотеку.

За 2017 год он уплатил проценты за использование заёмных средств в размере 250 000 руб. Годовая зарплата за 2017 год составила 900 000 руб., с которой был удержан НДФЛ в размере 117 000 руб. (900 000 руб. х 13%).

Павел вправе рассчитывать на вычет по расходам на приобретение жилья в размере 2 000 000 руб., а также на вычет по фактически уплаченным процентам в размере 250 000 руб. То есть возврат по расходам на приобретение квартиры составит 260 000 руб. (2 000 000 руб. х 13%), а по фактически уплаченным процентам за 2017 год — 32 500 руб. (250 000 руб. х 13%). Однако за 2017 год уплаченный НДФЛ составляет 117 000 руб. Данной суммы не хватает, чтобы полностью сделать вычет на приобретение и по уплаченным процентам. В этом случае недополученный возврат на приобретение в размере 143 000 руб. (260 000 руб. — 117 000 руб.) и по процентам в размере 32 500 руб. будет перенесён на последующие годы — до момента полного погашения.

Основные условия для получения вычета по процентам

п. 8, п. 411 ст. 220 НК РФ

письмо Минфина России от 29.08.2016 № 03-04-05/50393

письмо Минфина России от 30.05.2018 № 03-04-05/36684

Документы, необходимые для получения вычета по процентам

Основной комплект документов по приобретению квартиры прописан в статье «Какие документы подтверждают право на вычет по приобретению жилья?». К перечисленным документам следует приложить кредитный договор и справку об уплаченных процентах за конкретный календарный год. Также, помимо справки, инспектора могут затребовать документы, которые подтверждают уплату процентов (платёжные поручения, кассовые чеки и т. д.).

Вычет по процентам вы вправе получить теми же способами, как и основной вычет по приобретению квартиры: через работодателя или налоговую инспекцию. Подробнее об этом читайте в статье «Возврат налога за покупку квартиры».

Как получить налоговый вычет по процентам по ипотеке?

Взяла ипотечный кредит на квартиру. В бухгалтерии на работе мне сказали, что можно получить налоговый вычет по процентам по ипотеке. Знаю, что дают вычет на покупку жилья, а про вычет на процентные платежи не слышала. Расскажите, как вернуть налог и проценты по ипотеке?

Сотрудники вашей бухгалтерии абсолютно правы. Рассказываю, как вернуть проценты по ипотеке.

Что такое налоговый вычет

На сумму вычета можно уменьшить доход при расчете НДФЛ. Если вы получили зарплату, авторское вознаграждение или деньги за какие-то услуги, с этой суммы нужно заплатить НДФЛ — обычно по ставке 13%.

Государство разрешает уменьшить налогооблагаемый доход на сумму каких-то полезных расходов. Это и есть налоговые вычеты. Так получается экономия на НДФЛ: налоговая база уменьшается, сумма к уплате становится меньше. Или появляется переплата, которую можно вернуть из бюджета на свой счет.

Всего в налоговом кодексе семь групп вычетов. Их разделили в соответствии с целями, для которых они предоставляются. Вот самые востребованные из них:

Чтобы получить налоговый вычет по процентам по ипотеке и любой из других перечисленных налоговых вычетов, нужно быть налоговым резидентом РФ, получать официальный доход и платить с него НДФЛ по ставке 13%. Для каждого типа вычетов есть и другие условия.

Если вы построили или купили на территории России дом, квартиру, комнату или земельный участок под жилье и потратили не свои, а заемные деньги, можно получить возврат процентов по ипотеке.

Есть несколько моментов, о которых важно помнить.

Как вычет за проценты по ипотеке связан с основным вычетом при покупке жилья

До 2014 года. Вычет по процентам по ипотеке можно было получить только по той квартире, за которую давали основной вычет. То есть это должен был быть один и тот же объект. Если по ипотечной квартире не заявляли основной вычет, то налоговый вычет за проценты по ипотеке тоже не давали.

Например, квартиру купили в 2013 году, но основной вычет за нее был уже не положен — его использовали раньше по другому объекту. Тогда и вычет с процентов тоже не представлялся.

При этом основной вычет от процентов не зависел. Его можно было заявить, даже если ипотеки нет или вычет с процентов получать не планировалось. Но потом все изменилось.

С 2014 года. Вычет при покупке квартиры и налоговый вычет по ипотеке — это два самостоятельных вычета. Их можно получать по разным объектам. Но только при условии, что право на вычет с процентов возникло после 2014 года. Его не заявили позже, а оно именно возникло — то есть было оформлено право собственности или подписан акт приема-передачи.

Если право на вычет по процентам возникло до 2014 года, то даже при обращении за ним в 2021 году этот вычет все равно привязан к основному.

Очередность вычетов можно определять самостоятельно. Нет такого правила, чтобы сначала использовать основной вычет при покупке квартиры, и только потом — с процентов.

Удобнее сначала получить основной возврат, который дают при покупке жилья, а потом уже — с процентов по ипотеке. Но можно получать и оба одновременно. Главное, чтобы и на основной, и на процентный вычет хватило суммы налогооблагаемого дохода. Если жилье купили с 2014 года, вычет на купленную недвижимость вы можете получить по одной квартире, а возврат процентов с ипотеки — по другой.

Учтите: чтобы вы могли воспользоваться возвратом процентов с ипотеки, продавец жилья не должен быть вашим близким родственником. При оформлении вычета по процентам по ипотеке действуют такие же правила, как и при получении основного вычета при покупке недвижимости.

Главное условие в случае возврата уплаченных процентов по ипотеке: кредит обязательно должен быть целевым. В условиях должно быть написано, что кредит выдан банком исключительно на строительство или приобретение жилой недвижимости или земельного участка под жилье на территории России. Но возврат подоходного налога с процентов по ипотеке вы сможете получить только после строительства дома. Будьте внимательны: если вы взяли ипотеку на апартаменты, получить возврат налога с процентов нельзя — это нежилая недвижимость.

Если вы взяли не ипотечный, а потребительский кредит и построили на эту сумму дом, воспользоваться возвратом процентов по ипотеке не получится. Даже если у вас будут все бумаги, подтверждающие расходы. Не та цель в договоре ипотеки — нет возврата подоходного налога.

Какую сумму налога можно вернуть

Размер налога к возврату по ипотеке зависит от года, когда оформляли кредит.

До 2014 года. Если право на вычет появилось до 2014 года, вычет не ограничен лимитом — можно уменьшить доход на всю сумму уплаченных процентов. И если потом рефинансировали этот кредит, сумма возврата налога по процентам по ипотеке тоже не ограничена, хотя договор будет заключен позже.

Если бы право на вычет возникло в 2013 году, вычет не пришлось бы ограничивать лимитом — так можно было бы вернуть 422 500 Р : 3 250 000 Р × 13%.

Дату для права на вычет определяют по тому году, когда совпали все условия. Мало просто оформить договор ипотеки, нужно, чтобы дом был сдан. Если ипотеку взяли в 2013 году, а дом сдали в 2015 году, у вычета уже будет лимит.

Если вычет заявляют супруги, у каждого свой лимит. Но там тоже есть нюансы. Про двойной вычет за квартиру есть отдельный разбор.

Вычет зависит от того, когда вы стали собственником. Право на получение вычета по процентам по ипотеке возникает с того года, когда вы зарегистрировали право собственности на жилье или подписали акт о передаче квартиры в новостройке. Например, вы купили квартиру в 2018 году. Дом сдали в 2021 году, тогда же вы подписали акт о передаче. В сумму к возврату войдут все проценты, включая уплаченные по ипотеке в 2018—2021 годах и позже.

Вычет не может быть больше налогооблагаемых доходов. Чтобы получить возврат налога с процентов по ипотеке, должны быть доходы, облагаемые НДФЛ. При этом, если возврат НДФЛ с процентов по ипотеке окажется больше налогов, уплаченных за прошлый год, неиспользованный остаток переносится на следующие годы.

Как получить возврат процентов по ипотеке

У работодателя в текущем году. Возврат НДФЛ с процентов по ипотеке можно получать небольшими частями ежемесячно: с вас просто перестанут удерживать налог, и ваша зарплата увеличится на эту сумму.

Чтобы получить вычет у работодателя и не платить налог в текущем году, нужно взять в налоговой уведомление, которое подтвердит право на вычет. Декларацию для этого подавать не нужно, но все документы придется собрать и приложить к заявлению. Проще всего это сделать в личном кабинете: вот инструкция, как все оформить.

Получать возврат с процентов по ипотеке за текущий год у работодателя может быть неудобно. Каждый раз придется брать справку из банка и заново брать уведомление. Но есть такой вариант: обратитесь за вычетом ближе к концу года — например, в сентябре. Тогда вам сразу вернут НДФЛ с января. И не придется ждать три месяца, пока закончится камеральная проверка. Потому что декларацию для вычета у работодателя не подают — там только заявление. Его рассматривают не три месяца, а 30 дней.

Налоговая будет три месяца проверять документы и декларацию. Потом еще месяц у нее есть для возврата налога. Зато вернут всю сумму за год или даже за несколько лет.

Декларацию надо заполнять по форме, действующей в том году, за который вы получили доход или хотите заявить налоговые вычеты. Если вы хотите получить возврат налога, уплаченного в 2020 году, воспользуйтесь новой формой. Если еще не обращались за возвратом НДФЛ, уплаченного в 2019 году, декларацию надо заполнить по форме, действовавшей в тот период.

Можно получить вычет по рефинансированию

Если хотите получить возврат процентов по кредиту, полученному для рефинансирования ипотеки, дополните пакет документов копией второго кредитного договора.

Рефинансировать кредит можно любое количество раз, право на возврат подоходного налога с процентов по ипотеке вы сохраните.

Но есть два условия:

План действий для возврата НДФЛ с процентов по ипотеке через налоговую:

Если вы не платите НДФЛ, работаете как ИП на УСН или находитесь в декрете и не имеете налогооблагаемого дохода, государству нечего возвращать вам из бюджета. Вычет можно получить, только если налог реально начислен или уплачен.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.