вечные бонды что это

Что такое бессрочные облигации?

Бессрочные облигации или «вечные бонды» — это долговые обязательства без ограничения срока действия. Как работает классическая купонная облигация? Вы покупаете ее по номинальной или рыночной стоимости (скажем, за 1000 рублей или 1000 долларов) и получаете в течение срока действия бумаги купонный доход. Например, каждые полгода по 50 рублей. В конце срока выпуска, если заемщик не стал банкротом, он возвращает вам номинал облигации.

В другой формулировке бессрочные облигации это ценные бумаги с купонным доходом, которые не предполагают возврата уплаченной за них стоимости. Но зато обещают пожизненный купонный доход. Этот инструмент появился еще в середине 18 века в Великобритании, которая собрала различные государственные долги с переменным купоном в единую консоль с купонным доходом 2.5%. И кстати, эти консоли ходят до сих пор. Об истории долгосрочных и бессрочных выпусков я писал здесь.

Если вспомнить о долгосрочных выпусках, то можно назвать как страны, так и отдельные компании, которые имеют облигации со сроком обращения в 100 лет. К примеру, такие облигации есть у Petorbas, Disney, Coca-Cola. У последней период обращения с 1993 по 2093 год и купон 7.4% годовых. Так как у сегодняшнего зрелого покупателя мало шансов дожить до 2093 года и получить номинал, то для него это разновидность бессрочной облигации.

Бессрочные облигации в России

С 2012 года ряд российских банков начал выпускать бессрочные долговые бумаги, что кажется мне немного странным шагом. Почему? Потому что, во-первых, риски российских банков гораздо выше, чем банков развитых стран. Мало смысла говорить о вечных облигациях банков в стране, где они банкротятся десятками в год, а Центробанк совсем недавно произвел санацию двух представителей из ТОП-10.

Кстати, вкладчики в еврооблигации банка «Открытие» так и не получили своих средств.

Во-вторых, даже в случае надежных банков бессрочные облигации едва ли чем-то лучше долгосрочных и больше напоминают пиар-акцию, пытаясь привлечь инвесторов новым финансовым инструментом.

Налог на купоны по корпоративным российским облигациям, начиная с 2017 года выпуска, платиться не должен. Однако если ставка по выпуску превышает ключевую ставку более, чем на пять процентных пунктов, то налог на это превышение будет составлять 35%.

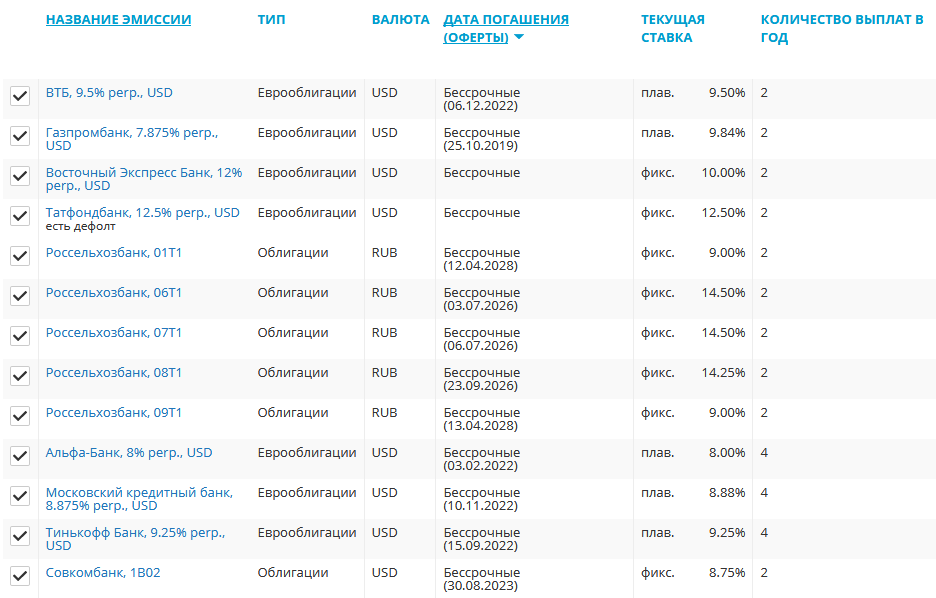

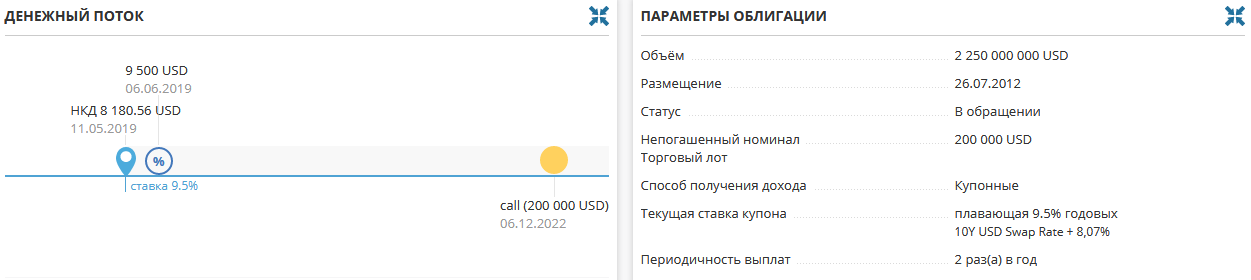

Как видно, стоимость бессрочных ценных бумаг может быть как в рублях, так и в долларах. Кликнув на нужный вариант, можно найти дополнительные параметры — например, торговый лот или пояснение расчета плавающей ставки:

Важной опцией является наличие call-опциона, т.е. право выкупа эмитентом в установленную дату — так, на скрине выше для облигации ВТБ это дата 6 декабря 2022 года.

Недостатки бессрочных облигаций

1. Риск банкротства

Выпущенные облигации относятся к так называемым субординированным бондам. Этот тип предполагает, что держатели стандартных (рублевых) выпусков в случае банкротства компании получат свои средства в приоритетном порядке. Держатели бессрочных бумаг идут следом и несут повышенный риск остаться ни с чем при процедуре банкротства. Если этот риск кажется незначительным — выше я специально оставил на скрине случай дефолта Татфондбанка; кроме того, поищите информацию про еврооблигации банка «Открытие». Важно отметить, что формально банк даже не обанкротился, а был санирован Центробанком.

2. Риск невыплат по купону

Вообще регулярные выплаты купонного дохода являются основой купонных облигаций. Если компания не производит выплат, то это повод начать в ее отношении процедуру банкротства. Тем не менее иногда в условиях выпуска бумаги может быть прописано право не платить купонный доход, если эмитент по итогам года получил убыток. ETF облигаций платят переменный купон, но делают это регулярно – поскольку собраны из множества долговых бумаг.

3. Риск обратного выкупа

Это скорее неудобство для инвестора, но все же о нем стоит упомянуть. Если компания не произвела несколько выплат по купону, а затем досрочно выкупила свои облигации, то вкладчик недополучит доход. И перед ним снова встанет проблема выбора подходящего для его целей инструмента.

4. Риск инфляции и ставки

Этот риск присущ всем инструментам с фиксированной доходностью. Если купонная выплата постоянна, а инфляция растет, то фактический доход инвестора падает — он на те же деньги сможет купить меньше товаров. Тот же эффект даст рост процентной ставки. Краткосрочная облигация в случае роста ключевой ставки все равно вернется к номиналу — в бессрочном варианте мы будем наблюдать падение ее рыночной стоимости.

5. Высокая стоимость

Номинальная стоимость вечных облигаций от ВТБ и Тинькофф — 200 тысяч долларов, что очень много для среднего инвестора. Газпромбанк при номинале 1000 долларов содержит 200 штук в лоте, Альфа-банк более нацелен на розничного инвестора, давая возможность поштучной покупки. Неограниченные по времени облигации Совкомбанка можно купить за 10 тысяч долларов. Россельхозбанк предлагает самый доступный вариант, хотя доход и номинирован в рублях.

6. Низкая ликвидность

Не считая бессрочных рублевых облигаций от Россельхозбанка с дневным объемом торгов в несколько миллионов рублей, обратная продажа всех остальных выпусков скорее всего превратится для инвестора в головную боль. Фактически по ним пока что совершается всего несколько сделок в неделю, так что при необходимости выйти из инструмента это будет стоить как времени, так и потерь денег от разности спроса и предложения.

Вывод

На мой взгляд, у бессрочных долговых бумаг много недостатков. Высокий при текущих условиях купон (основное на первый взгляд преимущество) частично нивелируется повышенной ценой бумаги — это хорошо видно на ликвидной облигации Россельхозбанка, которая в данный момент торгуется на уровне более 110% от номинала. Тем не менее, мы имеем текущую доходность к погашению на дату call-опциона более 12% при средней актуальной ставке по вкладам 7.5%. По всем остальным параметрам бессрочные выпуски как класс уступают стандартным.

Что такое бессрочные (вечные) облигации и как на них заработать

Под бессрочными, либо «вечными», облигациями понимаются долговые бумаги, не имеющие срока погашения. Эмитентом не выплачивается номинал облигации, но дается обязательство по выплате вечного купонного дохода. Он, как правило, на несколько процентных пунктов выше, чем по обычным облигациям. Как заработать на этом инструменте, расскажем в нашем материале.

Бессрочная облигация – что это и как работает?

Обычные облигации имеют срок погашения – это дата, когда выпустивший бумагу эмитент обязан погасить её и выплатить держателю номинальную цену. Бессрочные облигации могут быть непогашенными всегда. Держатель получает по ним купонный доход, обычно раз в месяц. Он может быть фиксированным либо плавающим.

«Вечные» облигации чаще всего более доходные, чем обычные, ведь надо привлекать инвесторов. В теории можно получать выплаты постоянно. Однако в некоторых случаях у эмитентов остается право выкупа облигации спустя определенный срок, например, через 5 или10 лет. Подобно другим ценным бумагам бессрочные облигации тоже передаются по наследству.

Кто выпускает «вечные» долговые бумаги?

С 2018 года выпускать «вечные» бумаги могут и финансовые организации, отличные от банков, если они соответствуют ряду требований. Вот главные из них:

Но на сегодняшний день компании не спешат воспользоваться своим правом выпускать бессрочные облигации.

Кто может купить «вечные» облигации?

Купить бессрочные облигации могут юридические лица, имеющие статус квалифицированного инвестора. Такие вложения отличаются высокими рисками, поэтому государство пытается оградить от ошибок неопытных трейдеров.

Однако есть исключение. Физическим лицам доступна покупка на Московской бирже особого вида бессрочных облигаций – субордов (субординированных облигаций). В случае банкротства эмитента держателям субордов полагается возмещение в последнюю очередь. Кроме того, в определенных случаях долги по субордам могут списываться банками.

Такие бумаги выпускаются для того, чтобы брать в долг без формального увеличения долговой нагрузки. Трейдерам доступна покупка субордов, выпущенных до начала 2019 года. Новые акции может купить только квалифицированный инвестор.

Цена и доходность бессрочных облигаций

Другой фактор, оказывающий влияние на цену, – доходность облигации. Купонный доход может быть:

То есть доходность либо зафиксирована, либо определяется факторами извне. Цена же подвержена еще и такому фактору, как ставка ЦБ РФ. Если ЦБ понижает ставку, облигации с высокой доходностью станут более дорогими, и наоборот.

Для облигаций без срока погашения действует еще одно правило: даже намек на финансовые затруднения у эмитента обесценивает облигации. Риск потерять купонный доход негативно сказывается на привлекательности этих долговых бумаг среди инвесторов.

Преимущества «вечных» облигаций

Бессрочные облигации имеют определенные преимущества как для инвестора, так и для выпустившей их компании.

Плюсы для инвестора

Главный плюс бессрочных облигаций отражается в их названии. Их обладатель может рассчитывать на получение пожизненного дохода. Также к плюсам можно отнести повышенную купонную ставку в сравнении с обычными облигациями.

Достоинства бессрочных облигаций для эмитента

Бессрочные облигации выпускаются компаниями с теми же целями, что и обычные – для привлечения денег на собственные нужды. Но у них есть и свои преимущества:

Недостатки «вечных» долговых бумаг

Основной недостаток бессрочных облигаций – низкая ликвидность. Подобные бумаги интересны инвесторам, настроенным на долгосрочные инвестиции. Покупая облигации, инвестор выводит их из оборота, что провоцирует снижение их ликвидности.

Инвестор отдает деньги на «вечные» облигации без права вернуть их обратно. Для возмещения потраченных средств за счет купонов может понадобиться немало времени.

Риски бессрочных облигаций

Как и любой финансовый инструмент, бессрочные облигации имеют свои риски. Они связаны с возможным повышением процентных ставок, а также с низкой ликвидностью. В теории продать подобную облигацию можно, но количество заинтересованных покупателей ограничено. Кроме того, брокерская комиссия либо спред могут съесть существенную часть от прибыли.

Банкротство эмитента – еще один фактор риска. Если организация, выпустившая бумаги, обанкротится, их держателям придется вставать в очередь за держателями простых облигаций и акционерами, и стопроцентной гарантии того, что получится вернуть все средства, не будет. В целом, довольно высокая величина купонного дохода и является компенсацией по указанным рискам.

Налогообложение «вечных» долговых бумаг

Купонный доход, полученный с «вечных» облигаций, с 1 апреля 2020 года облагается НДФЛ по ставке 13%. Это стоит учитывать при принятии решения вложить деньги в облигации без срока погашения.

Стоит ли покупать бессрочные облигации?

Бессрочные облигации – узкая ниша. Они редко покупаются и продаются по причине невысокой ликвидности. Больший интерес они представляют для крупных организаций, инвесторов с серьезным капиталом, готовых рисковать. Зачастую «вечные» бонды сначала продают по подписке с дисконтом, и уже потом они попадают на биржу для свободной продажи.

Таким образом, покупать их стоит лишь в том случае, если вы понимаете, что они собой представляют и зачем они вам нужны. Неподготовленному инвестору лучше не делать этого. Кроме того, большинство облигаций достаточно дорогие, что опять же ограничивает перечень тех, кто может их купить.

Примеры «вечных» долговых бумаг

Первые в истории «вечные» облигации были выпущены банком Англии еще в 1753 году. Они продаются до сих пор. В 1923 году британским парламентом было постановлено, что данные облигации могут быть погашены по его решению в любой момент. Также известны столетние облигации «Кока-Кола», эмитированные в 1993 году и имеющие дату погашения в 2093 году. Хотя конечная дата обращения этого выпуска все же установлена, ввиду существенной отсрочки они могут быть отнесены к бессрочным.

В России бессрочные облигации пока выпускали только крупные банки: ВТБ, «Тинькофф», «Альфа-банк», «Газпромбак». Все эти облигации номинированы в долларах США. Рублевые выпустил только «Россельхозбанк».

Бессрочные облигации – узкая ниша. Они имеют ряд особенностей и рисков. Свою привлекательность они приобретают в основном за счет неограниченного периода обращения и высокого купонного дохода по сравнению с обычными облигациями и процентами по банковским вкладам.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое «вечные» облигации и стоит ли их покупать

Последнее время большую популярность у российских банков приобрели так называемые «вечные» облигации. Чем выгодны и чем опасны инвестиции в такие инструменты.

«Вечные» (или бессрочные) облигации — инструмент для российского рынка относительно новый. Хотя в сущности это все та же облигация — долговое обязательство, по которому регулярно выплачивается купонный доход. Однако номинальная стоимость такой облигации (основной долг) не будет погашена эмитентом никогда, зато купоны могут платиться до бесконечности.

В долгах навечно

На Западе к таким инструментам прибегают уже довольно давно. Первые вечные обязательства с купонным доходом 2,5% были выпушены Банком Англии еще в 1753 году и обращаются до сих пор. Нередки случаи привлечения корпоративных «вечных» займов, например компанией «Кока-Кола». Столетние облигации были выпушены компанией в 1993 году. Купон 7,375 %.

Но в реальности, в большинстве случаев такие бумаги только называются «вечными» и могут быть погашены. Для этого эмитент в условиях выпуска оговаривает возможность принудительного выкупа облигаций (колл-опцион) через определенное время. Как правило, это довольно большой срок, не менее 10 лет.

Таким образом, с точки зрения функциональности и динамики котировок эти бумаги являются чем-то средним между классическими облигациями и привилегированными акциями.

Компании выпускают бессрочные облигации, для таких же целей, как и обычные срочные бумаги, а именно для привлечения средств на свои нужды. Однако для эмитента здесь есть ряд плюсов.

1. Наиболее популярен этот инструмент у банков, потому что привлеченные средства могут быть включены в капитал первого уровня, что позволит, в частности нарастить кредитный портфель (активы). По новым правилам (Базель III) размер собственного капитала банка не должен быть меньше 7% от объема активов.

2. Компании не нужно погашать номинал бумаг в заранее определённый срок. А купонные выплаты не зависят от текущих доходов. Таким образом, в перспективе, если придется повышать дивидендные отчисления на привилегированные акции, выплаты по бессрочным облигациям могут оказаться ниже.

Риск без срока давности

«Вечные» облигации — более рисковый инструмент, нежели классические долговые бумаги, поэтому подходит инвесторам, чуть более лояльным к риску. Но повышенный риск, как водится, несет в себе определенные выгоды.

Как правило, платой за отсутствие погашения основного долга служит более высокий купон. Иногда бессрочные облигации можно сравнить с бумагами самого дальнего срока погашения. В таком случае повышенные купонные выплаты служат компенсацией за риски (инфляционные, конъюнктурные и пр.)

В ситуации, когда процентные ставки в экономике снижаются (как, например, в настоящий момент в России), постоянный высокий купон по «вечным» облигациям будет приводить к росту стоимости самой облигации, то есть к дополнительному (против других долговых бумаг) доходу для ее владельца.

Но вполне возможна и прямо противоположная ситуация. Когда темпы инфляции будут расти, а Центробанк станет повышать процентную ставку, стоимость облигаций снизится, «съев» тем самым часть купонного дохода у держателя бумаги.

Отказаться от вечности

Кто уже выпустил вечные облигации

Первым подобное размещение провел банк ВТБ в 2012 году. Затем Газпромбанк, Промсвязьбанк. В 2016 году такие инструменты разместили Альфа-банк и ТКС.

У всех перечисленных эмитентов субординированные еврооблигации в иностранной валюте. Некоторые из них ( Газпромбанк, ВТБ, Промсвязьбанк) формально торгуются на «Московской бирже», но ликвидности нет вообще.

Купон «вечных» еврооблигаций может быть как плавающим, так и фиксированным. К примеру, ВТБ и Газпромбанк привязали размер купона к 10-ти и 5-летним американским гособлигациям плюс 8,1% и 7,1% соответственно. Колл-опционы предусмотрены в 2022 и 2018 году. Альфа-банк установил фиксированный уровень выплаты — 8% годовых, а колл-опцион - в 2022 году. ТКС разместил долларовые бонды с купоном 9,25%. МКБ также воспользовался вечными евробондами и привлек капитал под 8,875% годовых.

Единственным из банков, кто сумел разместить вечные облигации в российской юрисдикции, стал Россельхозбанк. Но и тут речь идет о субординированных бумагах, что добавляет риск инвестициям в этот инструмент. Это заем, чей ранг ниже других обязательств в случае ликвидации или банкротства.

В сентябре 2016 банк привлек 5 млрд руб. по ставке купона 14,25%-14,50% годовых. Эту бумагу можно найти на Московской бирже под тикером 08Т1. Поскольку у этой облигации довольно высокая купонная ставка, она сейчас торгуется дороже 120% от номинала.

Возможно, вскоре бессрочных облигаций в России станет больше. О планах выпуска в октябре «вечных» облигаций в рублях для широкого круга инвесторов недавно заявил Сбербанк. Он планирует распространять их через свои отделения. Предполагается, что после приобретения бумаги можно будет продать на «Московской бирже». Но полные условия выпуска «вечных» облигаций Сбербанк пока не обнародовал.

Резюме

«Вечные» облигаций придутся по вкусу инвесторам с повышенной лояльностью к риску. По ним выплачивается более высокий купонный доход. Бумаги с фиксированным купоном в периоды снижения процентных ставок будут расти в цене, принося владельцам повышенный по сравнению с другими «долгами» доход. Бумаги с плавающим купоном, привязанным к доходности эталонных инструментов, защитят инвестора в моменты роста инфляции, повышения ставок.

БКС Экспресс

Последние новости

Рекомендованные новости

Рынок отыграл всю утреннюю просадку

А рубль-то стабилен

Обвал прошел, начались покупки?

Премаркет. Пограничная ситуация

Драйверы российской экономики на 2022

Панические распродажи. Что делать инвестору

Акция, которая приносит по 20% ежегодно уже 40 лет

Заседание ФРС. Рождественский Tapering не за горами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Бессрочные облигации: что это такое и как работает

Бессрочные или «вечные» облигации – это долговые бумаги, которые не имеют конечного срока погашения. По таким бондам эмитент никогда не выплачивает номинал облигации, но взамен гарантирует вечный купонный доход. Причем, он обычно на несколько процентных пунктов выше, чем по обычным облигациям. Можно сказать, это такая премия за отсутствие погашения номинала.

Как работает бессрочная облигация

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Бессрочные облигации чем-то похожи на привилегированные акции, которые инвесторы приобретают для получения гарантированного дохода в виде дивидендов. Но, в отличие от акций, облигации не такие волатильные, поскольку их стоимость привязана к номиналу. Вечные облигации считаются более рискованными, чем простые, поэтому обычно эмитент предлагает по ним более высокий купон. Повышенный купон решает и проблему окупаемости: чем выше вознаграждение держателя бумаги, тем быстрее оправдаются его вложения. Следовательно, такая облигация будет более интересной для приобретения. Обычно бессрочные облигации выпускают банки или правительства. Для них этот инструмент привлекателен по ряду причин:

Инвестор, купивший «вечные» бонды, зарабатывает на получении пожизненных выплат. Купон будет платиться до тех пор, пока компания не выкупит облигацию по опциону колл (при этом продавать долговую бумагу необязательно) или не прекратит свое существование. Если инвестору будет невыгодно держать облигацию в своем портфеле, он сможет продать ее без всяких препятствий. Однако здесь нужно учитывать, что по некоторым бумагам ликвидность практически нулевая, и быстро продать их не получится.

Владение бессрочными бондами не спасает инвестора от риска разорения эмитента. Если компания или правительство объявят дефолт, то собственник облигаций не сможет сразу получить их номинал, а встанет в общую очередь кредиторов. Если он приобрел субординированную облигацию, то получит возмещение после основных кредиторов, т. е. по факту его шансы на получение компенсаций в случае банкротства эмитента нулевые.

Номинал вечных облигаций может колебаться от 100 долларов до 100 000 – всё зависит от выпуска. Эмитируются такие бонды обычно в долларах и евро – т. е., они являются еврооблигациями. Также нужно упомянуть еще один плюс бессрочных облигаций. С полученного дохода инвестор не должен платить НДФЛ, что повышает прибыльность актива по сравнению с другими инструментами фондового рынка.

Облигации Беларуси: перспективы и риски

Как я инвестировал в облигации Беларуси

Выкуп бессрочных облигаций

Несмотря на то что вечные облигации не имеют конкретной даты погашения, эмитент может их погасить по номиналу. Для этого компания в оферте (публичное предложение по облигации) заявляет дату колл-опциона, в которую она намерена произвести выкуп ценных бумаг. Обычно срок выкупа достаточно большой – 10 лет и более.

Второй вариант получить номинал облигации – просто выйти из нее, т. е. продать бумагу на бирже, как и любой другой актив. Но здесь нужно учитывать характер бумаги. Большинство вечных облигаций выпускаются в форме еврооблигаций с номиналом в 100 тысяч долларов. Из-за высокой цены и низкого спроса их ликвидность может оказаться практически нулевой. Также нужно учесть брокерскую комиссию, которая может съесть потенциальную прибыль.

Налогообложение бессрочных облигаций

У инвестора не возникает обязательств уплачивать налог с купона, как и по государственным и муниципальным облигациям, а также некоторым видам корпоративных. Однако с прибыли, полученной от покупки и продажи облигации, необходимо уплатить подоходный налог в размере 13%. При этом нужно учесть, что вечные облигации обычно эмитируются в долларах, а налог платится в рублях. Следовательно, нужно сделать поправку на курсовую разницу. Например, инвестор купил 10 облигаций Газпромбанка по 990 долларов при курсе доллара в 55 рублей, а продал по 1100 при курсе в 60 рублей. Прибыль в рублях равна:

(1100*10*60) – (990*10*55) = 121500.

С этой суммы нужно заплатить налог, который рассчитывается так:

0,13 * 121 500 = 15 795 рублей.

При этом, если курс доллара снизится, то даже при наличии долларовой прибыли может образоваться ситуация, когда инвестор в рублях получит убыток. В таком случае никакого налога платить не нужно.

Как изменяется цена облигации

Вечные облигации могут показаться похожими на депозит, так как по ним выплачивается постоянный доход. Например, вы купили облигацию за 100 тысяч долларов с купоном 8,5% – ежегодно вы будете получать 8500 долларов. Однако при продаже рыночная цена бумаги может оказаться как ниже, так и выше номинала. В основном цена облигации зависит от ключевой ставки Центробанка. Если инфляция в стране замедляется и экономика чувствует себя неплохо, то ЦБ будет снижать ставку.

Что даёт инвестирование в индексы облигаций

Индексы облигаций: защитят ли они в кризис?

В результате стоимость облигации возрастает, поскольку высокий купон в условиях низких ставок будет привлекать инвесторов. Для владельца вечной облигации это хорошо – он сможет совершить продажу с прибылью. Если же ставки будут расти (как сейчас), то инвестиционная привлекательность облигации снизится, и ее цена упадет. Для продавца (владельца бумаги) такое положение дел невыгодно, но для покупателя – напротив. Если вы ищете момент входа на рынок, то лучше делать это при росте ставок.

Какие компании выпускают бессрочные облигации

Впервые вечные облигации выпущены в оборот Королевским Банком Англии в 1793 году. Они носят наименование «консолидированных облигаций» или, как их обычно сокращают, консорды. Эти бумаги до сих пор можно купить на рынке. Купонный доход – 2,5%. Также свои бессрочные облигации выпускают Франция, Германия, США и другие развитые экономики мира. Корпорации обычно выпускают 100-летние облигации, которые иногда рассматриваются как разновидность бессрочных. Например, в 1993 году Coca-Cola выпустила облигации со сроком погашения в 2093 году и с купоном в 7,375%. Такие же предложения есть у компаний Disney, IBM, Norfolk Southern, Petorbas и т. д. Иногда этот тип облигаций называют «Спящая красавица». В России же бессрочные облигации пока выпускают только банки. Первопроходцем был банк ВТБ, который в 2012 году разместил на Московской бирже вечные еврооблигации номиналом в 200 тысяч долларов.

Последние размещения произошли в 2016 году – на биржу вышли Альфа-Банк и Тинькофф Кредитные Системы.

Список вечных облигаций, доступных российскому инвестору

В настоящий момент на Московской бирже размещены вечные облигации банков:

Причем, все они, кроме одного выпуска Россельхозбанка, являются долларовыми и выпущены в форме еврооблигаций. В рублях есть только вечные облигации Россельхозбанка с купоном 14,25%. Облигации ПСБ и МКБ являлись субординированными и с появлением у банков проблем просто списались. Сейчас их на Московской бирже купить практически невозможно. У ВТБ, Газпромбанка и ТКС купонная доходность является плавающей:

Что значит ликвидность облигаций для долгосрочного инвестора

На что влияет ликвидность облигаций

У остальных эмитентов доходность является фиксированной. Параметры всех имеющихся вечных облигаций перечислены в списке ниже:

| Эмитент | Тикер | Номинальная стоимость | Купонная ставка | Дата call-опциона | Периодичность выплат |

| ВТБ | XS0810596832, VTB EUR | 200 000 долларов | Плавающая, сейчас – 9,5% | 06.12.2022 | 2 раза в год |

| Газпромбанк | XS0848137708 | 1000 долларов | Плавающая, сейчас – 7,875% | 25.04.2018 | 2 раза в год |

| Альфа-Банк | XS1513741311 | 1000 долларов | 8% | 03.02.2022 | Раз в квартал |

| Тинькофф Банк | 1000 долларов | Плавающая, сейчас – 9,25% | 15.09.2022 | Раз в квартал | |

| Совкомбанк | 100 долларов | 8,75% | Не предусмотрен | 2 раза в год | |

| Россельхозбанк | 08Т1 | 1000 рублей | 14,25% | 23.09.2026 | 2 раза в год |

Бессрочные облигации – довольно узкая ниша, и желающих купить такие бонды немного. Чаще всего, чтобы обеспечивать успешную продажу выпуска, банки организуют подписку – оповещают о готовящемся размещении квалифицированных инвесторов и предлагают им продажу нового актива с небольшим дисконтом (скидкой). В день размещения инвесторы, имеющие подписку, приобретают евробонды по заранее оговоренной цене, а прочие желающие – по стоимости, образующейся в ходе торгов.

Где и как купить бессрочные бонды

В настоящий момент все действующие выпуски вечных облигаций можно приобрести на Московской бирже. Однако в большинстве своем ликвидности почти нет – например, по бессрочным бондам Тинькофф или Альфа-Банка. Более-менее активные торги ведутся с выпусками ВТБ, Газпромбанка, Россельхозбанка и Совкомбанка. Правда, по некоторым инструментам совершается буквально 5–10 сделок в неделю.

Но если выставить ордер на покупку или продажу, то в течение недели его можно закрыть. Покупка бессрочных облигаций производится через любого российского брокера, который имеет доступ к фондовой секции Московской биржи. Непосредственно для торгов можно использовать любой терминал. Из популярных решений – QUIK или Transaq. Поиск подходящей бумаги осуществляется по тикеру или по названию бонда. Например, если вам нужна бессрочная облигация Газпромбанка, то используйте тикер XS0848137708.

Покупка бессрочных облигаций производится лотами. Обычно 1 лот = 1 облигация, но есть и исключения. Уточняйте этот момент в торговых условиях. Также при покупке облигации обращайте внимание на ликвидность. Если объем торгов ничтожно мал, то впоследствии могут возникнуть проблемы при продаже, придется долго ждать покупателя. Как правило, из бессрочных облигаций выйти удается не так быстро, как из корпоративных, муниципальных или ОФЗ. Это следует учитывать при формировании инвестиционного портфеля.