в электронном виде по ткс что это значит

Электронные декларации или расчеты по ТКС: особенности отчетной кампании

Организация может выбрать способ сдачи отчетности: на бумаге или по ТКС, кроме случаев, когда законом установлен исключительно электронный способ направления декларации или расчета. Нарушение способа сдачи налоговой отчетности повлечет неприятные последствия: ее признают несданной и привлекут к ответственности.

Когда сдавать налоговую отчетность только в электронной форме

Только в электронном виде должны сдавать налоговые декларации организации, если они: являются вновь созданными и в них работает более 100 человек; относятся к крупнейшим налогоплательщикам; имеют среднесписочную численность работников свыше 100 человек за предыдущий календарный год.

Помимо этого, есть еще ряд случаев, когда налоговики примут от вас только электронную отчетность. Обязанность сдавать электронные декларации предусмотрена для НДС. Так, электронную декларацию по НДС сдают все организации, независимо от численности их сотрудников.

Если вы выплачиваете зарплату или вознаграждение по ГПД более, чем 10 работникам или исполнителям, то должны сдавать в электронном виде расчет 6-НДФЛ и справки о доходах физлиц (бывшие 2-НДФЛ). Выбрать способ подачи 6-НДФЛ можно только, если доход был выплачен вами 10 физлицам и менее (письмо ФНС от 09.12.2019 г. № БС-4-11/25215@).

Как сдать налоговую отчетность в электронной форме

Налоговую отчетность в электронном виде подать в налоговую инспекцию можно:

Выбрать способ представления отчетности по НДС вы не можете. Декларацию по НДС следует подавать только через оператора ЭДО (п. 1.7 Порядка представления налоговой и бухгалтерской отчетности в электронном виде через интернет-сайт ФНС, утв. приказом ФНС от 15.07.2011 г. № ММВ-7-6/443@).

Как сдавать электронные декларации и отчеты через оператора ЭДО

Чтобы сдать декларацию или расчет в электронном виде, вам нужно организовать ЭДО с налоговой инспекцией. Для этого понадобится:

После этого сформируйте и направьте отчетность по утвержденным форматам. Затем дождитесь подтверждения приема отчетности или отказа в ее приеме.

Подтверждением того, что вашу отчетность приняли, являются:

Успешную сдачу отчетности подтвердит извещение о вводе. Извещение о вводе сведений, указанных в налоговой декларации или расчете, формируется ИФНС и подтверждает, что в информации, представленной в файле, не содержится ошибок или противоречий.

Также налоговики могут прислать уведомление об уточнении отчетности или уведомление об отказе в приеме.

Как сдавать электронные декларации и отчеты через сайт ФНС

Организациям или ИП предоставлена возможность представления налоговой и бухгалтерской отчетности с электронной подписью через интернет-сайт ФНС в рамках пилотного проекта, действующего с 2012 года. Но сроки его действия постоянно продлевают. Последний раз их продлили до 1 июля 2022 года (приказ ФНС от 08.06.2021 г. № ЕД-7-26/548@).

Для того, чтобы сдавать электронные декларации и расчеты через сайт ФНС вам потребуется:

При представлении отчетности через сервис ФНС надо использовать только УКЭП законного представителя организации. То есть ее руководителя. Представитель компании, действующий по доверенности, сдавать декларации или расчеты через сайт ФНС, не может (п. 1.2 Порядка представления налоговой и бухгалтерской отчетности в электронном виде через интернет-сайт ФНС, утв. приказом ФНС от 15.07.2011 г. № ММВ-7-6/443@, письмо ФНС от 20.08.2021 № КВ-4-19/11741@).

Если сдаете электронную налоговую отчетность через сайт ФНС, вы должны получить подтверждение даты отправки. Это электронный документ, который содержит данные о дате и времени отправки декларации, расчета в электронном виде по ТКС. С его помощью вы докажете, что сдали отчетность во время и избежите штрафа на основании статьи 119 Налогового кодекса.

Остальные сообщения от налоговиков аналогичны тем, что должны прийти при отправке отчетности через оператора ЭДО. Это квитанция о приеме и извещение о вводе. Также налоговики могут прислать уведомление об уточнении отчетности или уведомление об отказе в приеме.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Что такое ТКС

tks.jpg

Похожие публикации

Современная система документооборота между субъектами хозяйствования и контролирующими структурами построена на двух принципах:

подача документов и отчетности в бумажном виде (обычно при условии небольшой среднесписочной численности штата);

обмен информацией в электронном формате.

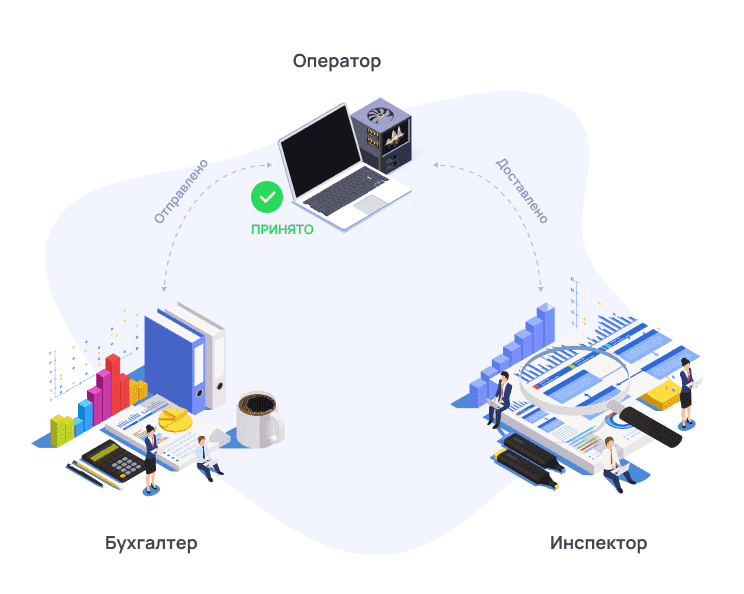

В последнем случае передача данных осуществляется через интернет с участием официальных посредников – операторов ТКС. Процесс отправки и приема сведений регламентирован законодательно, ко всем участникам процедуры документооборота предъявляются особые требования.

ТКС – что это?

ТКС расшифровывается как телекоммуникационный канал связи. Он позволяет передавать большие объемы информации на любые расстояния в сжатые сроки. Такой формат взаимодействия характерен для отношений между налогоплательщиками и ФНС, внебюджетными фондами, другими контролирующими структурами. Обмен данными может производиться посредством использования специализированного программного обеспечения, устанавливаемого на ПК, или через онлайн-сервисы официальных сайтов госструктур.

Участниками электронного документооборота являются три стороны:

посредник – оператор ТКС;

Требования по ТКС

Суть ТКС сводится к осуществлению следующих операций:

формирование электронного документа;

отправка данных оператору ТКС;

передача информации в контролирующий орган;

создание и отправка налогоплательщику квитанции о приеме электронного документа.

Требования по ТКС к отправителям данных заключаются в следующем:

наличие регистрации в качестве участника системы электронного документооборота;

у субъекта хозяйствования должен быть договор с оператором ТКС на обслуживание;

документы подписываются актуальной ЭЦП (электронно-цифровой подписью).

Организация системы электронного документооборота применительно к налоговым декларациям регламентирована нормами приказа ФНС от 31.07.2014 г. № ММВ-7-6/398@. В электронном формате можно не только отправить отчетность, но и оформить запрос на получение справки о состоянии налоговых расчетов, акта сверки с ФНС, детальной расшифровки платежей и т.п.

Операторы ТКС

Оператор ТКС должен соответствовать параметрам, обозначенным в приложении к Приказу ФНС от 04.03.2014 № ММВ-7-6/76@:

наличие лицензии на оказание услуг по передаче данных по ТКС;

документально подтвержден факт обладания сертифицированными программными средствами, через которые осуществляется электронный документооборот;

наличие сертифицированных средств подписи электронных форм документов;

технические устройства и телекоммуникационные сети, используемые в основной деятельности, расположены на территории РФ;

у оператора должен быть круглосуточный доступ в интернет и действующий договор с налоговым органом.

При возникновении спорных вопросов по факту предоставления либо непредоставления документов или отчетов оператор по ТКС может выступать в качестве свидетеля, который удостоверяет факт передачи данных или опровергает его. В число задач оператора ТКС входит обеспечение конфиденциальности данных и постоянная актуализация отчетных форм.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Предоставление документов в налоговую по ТКС

В ходе камеральных или встречных проверок налоговая инспекция запрашивает у налогоплательщика некоторый перечень документов. Ранее, получив требование через спецоператора связи или по почте, налогоплательщик направлял документы в виде бумажных копий. На сегодняшний день вот уже более года у каждого бухгалтера есть возможность представить документы в налоговую в электронном виде через интернет.

Право представлять документы по ТКС закреплено за налогоплательщиком ст. 93 НК РФ. При этом в статье указано, что документы можно направить только в утвержденных ФНС xml-форматах. Однако Приказом от 29.06.2012 № ММВ-7-6/465 Служба утвердила xml-формат электронной описи документов, тем самым позволив направлять через интернет и бумажные документы в виде скан-образов. Это не противоречит Налоговому кодексу: налогоплательщик при представлении скан-образов направляет в налоговый орган формализованный электронный документ — опись в xml-формате. А истребованные документы идут как вложения к этой описи.

Все налоговые инспекции уже более года активно принимают и обрабатывают документы в электронной форме. Для налогоплательщика, уже имеющего опыт сдачи электронной отчетности, процесс представления документов по ТКС не покажется сложным. Согласно порядку представления, утвержденному Приказом ФНС России от 17.02.2011 № ММВ-7-2/168@, после получения электронного требования (которое налоговая направляет через систему спецоператора связи налогоплательщика) бухгалтеру надлежит:

В результате исчезает необходимость физической передачи документов, что значительно ускоряет их доставку. Кроме того, представление документов через спецоператора упрощает подготовку и формирование пакета документов. Система электронной отчетности Экстерн, например, после получения требования позволяет в несколько шагов отправить квитанцию о приеме, сформировать опись и прикрепить к ней электронные и бумажные документы, подписать пакет и направить его в инспекцию. При этом происходит проверка на соответствие утвержденным форматам и отсутствие ошибок, а для бумажных документов реализован механизм распознавания данных: система самостоятельно переводит скан-образы из любого формата в формат.jpg, собирает все страницы документа в отдельный файл и заполняет поля дополнительной информации к документу. Налогоплательщику не придется вбивать данные вручную.

По мнению Ларисы Бровиной, главного бухгалтера ЗАО «Юг Руси», электронный документооборот (ЭДО) значительно повышает эффективность работы бухгалтерской службы с МИФНС и позволяет избавиться от затрат на печать и пересылку документов. А бухгалтер по налогам компании METRO Cash&Carry Елена Пацева считает, что представление документов по ТКС очень напоминает представление электронной отчетности и при получении требования в электронном виде гораздо проще отвечать через интернет, так как в компании уже давно сканируют все бумажные документы для упрощения их поиска и обработки.

В пользу электронного представления высказываются и представители налоговых органов, что неудивительно: электронный документооборот автоматизирует процесс представления, ускоряя сроки доставки документов и снижая затраты на их обработку. Так, представленные документы не нужно заносить в базу данных вручную. А для документов в xml-форматах в программных комплексах налоговых органов в будущем предполагается настройка автоматической сверки данных документов с данными деклараций. Заместитель начальника Управления информатизации ФНС России Д.А. Краснов в рамках дискуссионного клуба «Юридически значимый электронный документооборот: год в России» отметил, что Служба тесно сотрудничает с бизнесом и готова рассматривать любые предложения, направленные на упрощение перехода налогоплательщиков на ЭДО. По его мнению, активная позиция всех участников ЭДО позволит быстрее и безболезненнее преодолеть этап внедрения электронных документов в России. Татьяна Василенко, начальник отдела по работе с налогоплательщиками межрайонной ИФНС по крупнейшим налогоплательщикам Ростовской области № 6152, полагает, что при электронном взаимодействии с налоговым органом для налогоплательщика снижаются расходы на изготовление копий истребованных или направляемых с декларацией документов. К плюсам для налоговых инспекций она относит снижение затрат на прием, обработку, учёт и хранение получаемых документов. При этом документы, представляемые в электронном виде, более динамичны в части возможности проведения анализа содержащихся в них сведений.

По мнению Ларисы Сиволобовой, заместителя начальника отдела камеральных проверок Инспекции ФНС России №49, при представлении документов на бумажном носителе в большом объеме налогоплательщик несет достаточно ощутимые временные, трудовые и материальные затраты, в то время как при электронном документообороте затраты минимальные и для налогового органа, и для налогоплательщика.

Плюсы электронного представления:

Электронные требования о представлении документов сегодня приходят большинству налогоплательщиков, а практике электронного представления уже более года. Электронное взаимодействие действительно существенно упрощает работу и бизнесу, и налоговикам. Через СКБ Контур, например, представление документов по ТКС активно практикует около 1000 компаний. Это в разы сократило их время на обработку и доставку документов и ускорило выполнение требования.

Роль телекоммуникационных каналов связи для электронной отчётности

Из нашей статьи вы узнаете:

Обмен данными между организациями и контролирующими органами возможен в виде передачи документов на бумаге либо в электронной форме.

Для электронного формата предусмотрена передача данных через интернет с помощью официальных посредников — операторов телекоммуникационных каналов связи (ТКС). Отправка и приём информации регламентированы законодательно: каждый из участников этих процессов выполняет особые требования.

Общие сведения

Телекоммуникационные каналы связи используются для быстрой передачи больших объёмов данных на любые расстояния. Данными через ТКС обмениваются налогоплательщики и налоговая служба, внебюджетные фонды и другие контролирующие органы. Для обмена может использоваться специализированное ПО, которое устанавливается на компьютер, либо онлайн-сервисы на официальных сайтах государственных структур.

Оператор ТКС выполняет роль посредника между субъектом хозяйствования и контролирующим органом.

Процесс передачи сведений работает в обе стороны. Так, передавать документы может как налогоплательщик в ФНС, так и налоговая служба — субъекту предпринимательства. При использовании телекоммуникационных каналов связи создаётся личный кабинет для каждого пользователя. Для доступа к нему налогоплательщик использует индивидуальный логин и пароль.

Документы, пересылаемые в системе ЭДО, визируются с помощью электронной подписи — ЭП. Дублировать отчёты в бумажном виде, чтобы передать их в ФНС почтой или лично, нет необходимости.

ТКС применяется по следующему сценарию :

Для передачи данных по ТКС отправитель обязан:

зарегистрироваться как участник системы ЭДО

заключить договор с оператором ТКС;

при передаче документов подписывать их актуальной электронной подписью.

Передачу отчётных документов в системе ЭДО регламентируют нормы Приказа ФНС от 31 июля 2014 года № ММВ-7-6/398@. Помимо передачи деклараций в электронном формате, отправитель может сделать запрос на получения таких документов, как:

Cправка о состоянии налоговых расчётов;

Акт сверки с налоговым органом

Детальная расшифровка платежей и другие

Требования к операторам ТКС

Требования, которым должен соответствовать оператор ТКС, обозначены в приложении к Приказу ФНС от 4 апреля 2014 года № ММВ-7-6/76@:

В спорных вопросах, которые касаются факта предоставления или непредоставления отчётных и иных документов налогоплательщиком, оператор ТКС может выступать в роли свидетеля, подтверждая или опровергая факт передачи сведений. Помимо выполнения основных задач, оператор ТКС обеспечивает конфиденциальность сведений и отвечает за постоянную актуализацию форм отчётности.

Безопасность телекоммуникационных каналов связи

При сдаче электронных отчётных документов в контролирующие органы по ТКС используются средства криптографической защиты информации (СКЗИ) — комплекс аппаратно-программных средств, сертифицированных в соответствии с действующим законодательством. СКЗИ обеспечивает защиту данных.

Применение ЭП и СКЗИ позволяет:

Средства шифрования, которые используются в системе отчётности при сдаче электронных документов по ТКС, аналогичны тем, что применяются в силовых ведомствах, спецслужбах, системах дипломатической связи и банковских системах.

Таким образом, передаваемые отчётные документы полностью защищены от внесения исправлений. Ключами для расшифровки данных располагает только контролирующий орган, поэтому никто, кроме него, не сможет получить доступ к документам.

Как будет действовать единый порядок обмена электронными документами с налоговой с 30 августа

Приказ ФНС России от 16.07.2020 № ЕД-7-2/448 с 30 августа 2020 года утвердил новый порядок электронного документооборота с налоговой. Разбираем его основные положения и что изменилось в ЭДО с ИФНС, УФНС и ФНС.

Что регулирует

Приказ от 16.07.2020 № ЕД-7-2/448 утвердил порядок:

Одновременно признаны утратившими силу:

Если быть точнее, то новый приказ по сути объединил в один документ положения перечисленных актов.

Общие правила

Для обмена документами в налоговой по ТКС нужно применять усиленную квалифицированную электронную подпись (УКЭП):

В процессе электронного взаимодействия при направлении и получении документов также фигурируют следующие технологические электронные документы:

Участники электронного взаимодействия обязаны обеспечивать хранение:

Не реже 1 раза в сутки нужно проверять поступление документов.

Дата направления документа в электронной форме по ТКС — это дата, зафиксированная в подтверждении даты отправки.

При получении квитанции о приеме электронного документа дата его получения — дата принятия, указанная в квитанции о приеме.

Направление документа по ТКС

Включает в общем случае следующие этапы:

Отправитель формирует документ в электронной форме, подписывает его УКЭП и направляет по ТКС оператору ЭДО. При этом отправитель фиксирует дату отправки.

Оператор ЭДО в течение 1 часа направляет отправителю извещение о получении электронного документа и не позднее следующего рабочего дня — подтверждение даты отправки.

Отправитель, получив подтверждение даты отправки, в течение 1 часа направляет оператору извещение о получении электронного документа.

Оператор ЭДО не позднее следующего рабочего дня после дня передачи ему отправителем документа направляет получателю документ и подтверждение даты отправки, подписанное УКЭП оператора.

Получатель, получив документ и подтверждение даты отправки, в течение 1 часа направляет оператору 2 соответствующих извещения о получении электронного документа.

При получении документа и отсутствии оснований для отказа в его приеме получатель формирует квитанцию о приеме, подписывает ее УКЭП и направляет оператору.

Квитанцию о приеме получатель направляет отправителю по ТКС в течение 6 рабочих дней со дня отправки документа отправителем.

Оператор ЭДО, получив квитанцию о приеме или уведомление об отказе, в течение 1 часа направляет получателю извещение о получении электронного документа.

Оператор ЭДО не позднее следующего рабочего дня после передачи ему квитанции о приеме или уведомления об отказе в приеме направляет квитанцию о приеме или уведомление об отказе в приеме отправителю.

Отправитель, получив квитанцию о приеме или уведомление об отказе, в течение 1 часа направляет оператору извещение о получении электронного документа.

При наличии оснований для отказа в приеме документа получатель формирует уведомление об этом, подписывает его УКЭП и передает оператору для направления отправителю.

Основаниями для отказа могут быть (исчерпывающий перечень):

При получении уведомления об отказе в приеме отправитель устраняет указанные в нём ошибки и повторяет процедуру направления документа.

Если отправитель не получил от получателя квитанцию о приеме, он направляет получателю документ на бумажном носителе. Но есть исключение. Это когда налоговый орган не получил от плательщика, обязанного сдать электронно налоговую декларацию (расчет), электронную квитанцию о приеме:

Перечисленные документы ИФНС не направляет на бумаге.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.