tin номер налогоплательщика в россии

Идентификационный номер налогоплательщика (TIN) 2021

Table of Contents:

TIN входят в несколько разных форм. Физическим лицам назначаются TIN в форме SSN, тогда как предприятиям, таким как корпорации и партнерства, присваиваются идентификационные номера работодателей (EINs). Трасты, доверенные лица и другие небанковские субъекты получают прямые идентификационные номера налогоплательщика. Другие типы TIN включают индивидуальный идентификационный номер налогоплательщика (ITIN), идентификационный номер налога на усыновление (ATIN) и идентификационный номер налогоплательщика (PTIN).

IRS использует идентификационные номера налогоплательщика для отслеживания налогоплательщиков. IRS выдает все идентификационные номера налогоплательщиков, за исключением SSN. Филеры должны включать в себя количество документов, связанных с налогами, и при подаче заявки на получение пособий.

Номера социального страхования

SSN является наиболее распространенной формой идентификационных номеров налогоплательщиков. У ребенка должен быть SSN, прежде чем родитель может потребовать, чтобы ребенок был зависимым от целей подоходного налога, поэтому большинство родителей добровольно подают заявку на этот номер от имени своих детей. SSA обрабатывает приложения бесплатно, но есть также платные услуги, которые предлагают заполнять приложения для новых родителей.

Идентификационные номера сотрудников

IRS использует EIN для идентификации корпораций, трестов и сословий, которые должны платить налоги. Эти группы должны подать заявку на номер и использовать его для представления своих доходов для целей налогообложения.

Идентификационные номера налоговых деклараций

ATIN применяется только к усыновлению на дому, когда усыновители не могут своевременно получить SSN ребенка, чтобы своевременно заполнить свои налоговые декларации. Чтобы квалифицироваться, ребенок должен быть гражданином США, и усыновление должно быть приостановлено.

Индивидуальный идентификационный номер налогоплательщика

IRS выдает ITIN некоторым иностранцам-нерезидентам, которые иначе не могут претендовать на SSN. Супруг иностранца-иностранца должен указать номер в своих налоговых декларациях, когда он подает документы.

Идентификационный номер налогоплательщика

IRS начал требовать перечисления ПТИНа по каждому возврату файлов для подготовки налоговых деклараций, начинающихся с января.1, 2011. До этой даты использование ПТИН было необязательным. Любой составитель, который взимает плату за полный или части налоговой декларации или возврат за другого лица, должен иметь и использовать ПТИН.

Идентификационные номера налогоплательщика (TIN)

More In Подача налоговых деклараций

Идентификационный номер налогоплательщика ( TIN ) представляет собой идентификационный номер, используемый Налоговым управлением США при администрировании соблюдения налогового законодательства. Этот номер выдается Администрацией социального обеспечения ( SSA ) или Налоговым управление США ( IRS ). Номер социального обеспечения ( SSN ) выдается Администрацией социального обеспечения ( SSA ), а все другие идентификационные номер налогоплательщика ( TIN ) выдаются Налоговым управление США ( IRS ).

Идентификационные номера налогоплательщика

Нужен ли мне такой номер?

Идентификационный номер налогоплательщика ( TIN ) должен предоставляться в налоговых декларациях, заявлениях и других налоговых документах. Например, номер должен предоставляться в следующих случаях:

TIN должен указываться в сертификате об удержаниях налогов из заработной платы, если бенефициарный владелец заявляет что-либо из следующего:

Как получить идентификационный номер налогоплательщика ( TIN )?

Номер социального обеспечения ( SSN )

Форму SS- 5 также можно получить позвонив по телефону 800-772-1213 или посетив местное отделение социального обеспечения. Эти услуги являются бесплатными.

Идентификационный номер работодателя ( EIN )

Идентификационный номер работодателя ( EIN ) также называется федеральным налоговым идентификационным номером и он используется для идентификации коммерческого юридического лица. Этот номер также используется наследственными имуществами и трастами, получающими доход, который должен указываться в Форме 1041, «Подоходная налоговая декларация США для наследственного имущества и трастов» (Английский). Для получения дополнительной информации смотрите Идентификационные номера работодателя.

Индивидуальный идентификационный номер налогоплательщика ( ITIN )

ITIN или индивидуальный идентификационный номер налогоплательщика представляет собой номер для обработки налоговой документации доступный только для определенных постоянно проживающих в стране иностранцев, их супругов и иждивенцев, которые не могут получить номер социального обеспечения ( SSN ). Это 9-значный номер, начинающийся с цифры «9» и имеющий формат аналогичный номеру социального обеспечения ( SSN ) ( NNN-NN-NNNN ).

Вы можете использовать инструмент Интерактивный помощник по налоговым вопросам (Английский) Налогового управления США для помощи в определении того, нужно ли вам подавать заявление для получения индивидуального идентификационного номера налогоплательщика ( ITIN ).

Для получения ITIN вы должны заполнить документ Налогового управления США Форма W- 7, «Заявление на получение индивидуального идентификационного номера налогоплательщика в Налоговом управлении США». Для Формы W- 7 требуется документация, подтверждающая статус иностранца и подлинную личность каждого человека. Вы можете либо отправить по почте документацию вместе с Формой W- 7 по адресу, указанному в Инструкции к Форме W- 7, представить ее отделении Налогового управления США, не требующем предварительной записи на прием, либо обработать ваше заявление через Агента по приему заявлений, уполномоченного Налоговым управлением США. Форма W- 7( SP ), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos PDF доступна для лиц, говорящих на испанском языке.

Агентами по приему заявлений являются юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы, и т.д.), уполномоченные Налоговым управлением США помогать заявителям при получении ITIN. Они рассматривают документацию заявителя и направляют заполненную Форму W- 7 для обработки в Налоговое управление США.

ПРИМЕЧАНИЕ. Вы не можете запрашивать налоговый зачет за заработанный доход, используя ITIN.

Иностранные физические лица должны подавать заявление на получение номера социального обеспечения ( SSN, если они имеют право на это) с помощью Формы SS- 5, направленной в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика ( ITIN ) с помощью Формы W- 7. С настоящего момента каждый заявитель на получение ITIN должен теперь:

Заявитель, соответствующий одному из исключений требования подавать налоговую декларацию, (смотрите Инструкции к Форме W- 7) должен представить документацию, подтверждающую право на это исключение.

Новые правила для W- 7/ ITIN были выпущены 17 декабря 2003 года. Краткая сводка этих правил приведена в новой Форме W- 7 и инструкциях к ней.

Для получения дополнительной информации о ITIN см.:

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN )

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN ) (Английский) является временным девятизначным номером, выдаваемым Налоговым управлением США физическим лицам, находящимся в законном процессе усыновления или удочерения ребенка, являющегося гражданином или постоянным жителем США, но которые не могут получить SSN для этого ребенка к моменту подачи налоговой декларации.

Форма W- 7 A, «Заявление на получение идентификационного номера налогоплательщика для детей, удочерение или усыновление которых оформляется в США (Английский)» используется для подачи заявления на получение ATIN. (ПРИМЕЧАНИЕ. Не используйте Форму W- 7 A, если ребенок не является гражданином или постоянным жителем США.)

Индивидуальный номер составителя налоговой декларации ( PTIN )

Начиная с 1 января 2011 года, если вы являетесь специалистом, предоставляющий платные услуги по подготовке налоговой декларации, вы должны использовать действительный индивидуальный номер составителя налоговой декларации ( PTIN ) на подготовленных вами налоговых декларациях. Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны его получить используя новую систему регистрации Налогового управления США (Английский). Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 года, вы должны подать заявление на новый PTIN или продлить срок действия имеющегося PTIN, используя новую систему. Если вся ваша подтверждающая личность информация совпадает, вам может быть выдан тот же самый номер. Вы должны иметь PTIN, если вы за плату подготавливаете все или почти все федеральные налоговые декларации или заявления на получение возврата налогов.

Если вы не хотите подавать заявление на получение PTIN по Интернету, используйте Форму W- 12, «Заявление в Налоговое управление США для получения индивидуального номера платного составителя налоговой декларации ( PTIN )» (Английский). Обработка бумажного заявления займет 4-6 недель.

Если вы являетесь иностранным специалистом по оформлению налоговой документации и заполнению налоговых деклараций, который не может получить номер социального обеспечения США, пожалуйста, смотрите инструкции в Новые требования для специалистов по оформлению налоговой документации и заполнению налоговых деклараций: часто задаваемые вопросы (Английский).

Иностранные физические лица и идентификационный номер работодателя Налогового управления США

Иностранные организации, не являющиеся физическими лицами (например, иностранные корпорации и т. д.), которые должны иметь федеральный идентификационный номер работодателя ( EIN ), чтобы претендовать на освобождение от удержания налога в соответствии с договором об избежании двойного налогообложения (заявлено в Форме W- 8 BEN ) должны подать Форму SS- 4, «Заявление на получение идентификационного номера работодателя» (Английский) в Налоговое управление США для подачи заявления на получение такого EIN. Иностранные организации, подающие Форму SS- 4 с целью получения EIN для требования освобождения от уплаты налогов в соответствии с договором об избежании двойного налогообложения и которые в противном случае не должны подавать подоходную налоговую декларацию США, налоговую декларацию для налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму или налоговую декларацию для акцизного налога, должны выполнить следующие специальные инструкции при заполнении Формы SS- 4. При заполнении строки 7 b Формы SS- 4 заявитель должен написать « N / A » (не относится) в блоке, запрашивающем SSN или ITIN, кроме случая, когда у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 Формы SS- 4 заявитель должен написать « other » (другое) и написать или впечатать одну наиболее подходящую фразу из приведенных ниже:

« For W- 8 BEN Purposes Only » (Только в целях W- 8 BEN )

« For Tax Treaty Purposes Only » (Только в целях договора об избежании двойного налогообложения)

« Required under Reg. 1.1441-1( e )(4)( viii )» (Требуется в соответствии с Правилом 1.1441-1( e )(4)( viii ))

«897( i ) Election » (897( i ) выбор)

Если вопросы с 11 по 17 в Форме SS- 4 не относятся к заявителю, поскольку он не должен подавать налоговую декларацию в США, такие вопросы следует отметить как « N / A » (не применимо). Иностранная организация, заполнившая форму SS- 4 описанным выше способом, должна быть внесена в документацию Налогового управления США как не имеющая требования подачи каких-либо налоговых деклараций США. Однако, если иностранная организация получает письмо от налогового управления США с просьбой подать налоговую декларацию США, иностранная организация должна немедленно ответить на это письмо, заявив, что к ней не относятся требования подавать какие-либо налоговые декларации США. Отсутствие ответа на письмо Налогового управления США может привести к процессуальному определению размера налога Налоговым управлением США в отношении иностранной организации. Если иностранная организация позже становится обязанной подать налоговую декларацию США, иностранная организация не должна подавать заявку на получение нового EIN, а вместо этого должна использовать EIN, который был впервые выдан для всех налоговых декларациях США, поданных впоследствии.

Для ускорения выдачи EIN иностранному юридическому лицу, пожалуйста, звоните по телефону 267-941-1099. Это платный телефонный звонок.

Идентификационный номер налогоплательщика (TIN) 2021

Table of Contents:

Для индивидуальных предпринимателей TIN является их номером социального страхования или идентификационным номером работодателя (EIN). Для корпораций, партнерств, трестов и имений это число является EIN.

Типы TIN включают номера социального страхования, идентификационные номера работодателя, индивидуальные идентификационные номера налогоплательщика, идентификационные номера налогоплательщика усыновления и идентификационные номера налогоплательщика. Администрация социального обеспечения выдает номера социального страхования гражданам США, а также квалифицированным законным иностранцам. IRS выпускает все другие типы идентификационных номеров налогоплательщиков.

Требуемое использование TIN

IRS требует использования идентификационных номеров налогоплательщика во многих документах, связанных с налогом, таких как налоговые декларации, отчеты и отчеты. Например, налогоплательщики, подающие ежегодные налоговые декларации, должны предоставить ИНН по возвращении, а работодатели, сообщающие о заработной плате, выплачиваемой сотрудникам, должны предоставлять TIN этих сотрудников.

Идентификационный номер работодателя

Получение EIN бесплатное и может быть сделано в Интернете. IRS советует ответственным сторонам обеспечить юридическое оформление бизнеса до получения EIN. Как правило, новый EIN должен быть получен, если изменяется право собственности или структура бизнеса.

Идентификационный номер индивидуального налогоплательщика

Некоторые иностранцы-нерезиденты и нерезиденты, которые не могут получить номера социального страхования, могут подать форму W-7 в IRS для получения идентификационного номера индивидуального налогоплательщика (ITIN).Это девятизначные числа, отформатированные как номера социального страхования. IRS разрешает приемным агентам, таким колледжам, финансовым учреждениям и бухгалтерским фирмам, оказывать помощь заявителям в получении ITIN.

Идентификационный номер налогоплательщика усыновления

IRS иногда выдает идентификационный номер налогоплательщика усыновления (ATIN) ребенку, который принимается в Соединенных Штатах, если ребенок не может получить номер социального страхования, прежде чем усыновители должны подать налог вернуть. Эти цифры являются временными.

Идентификационный номер индивидуального идентификатора налогоплательщика

IRS требует, чтобы составители платных налогоплательщиков включили их идентификационный номер налогоплательщика (ПТИН) своего индивидуального налогоплательщика в налоговые декларации или требования о возмещении, которые они готовят в значительной степени или полностью. Налоговые составители могут подать заявку на эти номера по почте или в Интернете. Специальные правила применяются к иностранным налоговым составителям, которые не могут получить номера социального страхования.

Где и как узнать ИНН иностранного гражданина по паспорту

ИНН – это идентификационный номер налогоплательщика. Он выдаётся как гражданам РФ, так и иностранцам, которые работают в России. Номер присваивается налоговыми органами страны один раз и навсегда. Если номер утерян, его можно восстановить, но не поменять.

Узнать свой ИНН иностранный гражданин может онлайн, или в соответствующей инстанции, предоставив данные своего паспорта.

Законы, контролирующие ИНН в России

Законодательство Российской Федерации тщательно охраняет персональные данные о каждом гражданине, даже если это иностранец. За незаконное вторжение в личную жизнь грозят серьёзные штрафные санкции.

Закон о персональных данных

Персональные данные – это любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу, например:

Кроме того, существует много других сфер, где данные можно персонализировать. Например, информацию о своем здоровье, отпечатки пальцев. По определению закона персональными данными считаются любые сведения, по которым можно идентифицировать конкретного человека.

Номер ИНН – это информация, которую нельзя передавать другим. Её могут использовать только в исключительных случаях. Использование номера прописано в законодательстве. Лицо, которому был присвоен ИНН, может дать разрешение определённому человеку или компании на использование, обработку и хранение личных данных.

Пакет документов для получения и проверки ИНН

Для получения ИНН в России мигрантам следует встать на налоговый учёт в соответствующем органе по месту жительства или пребывания. Для этого нужно заполнить заявление. Бланк можно скачать здесь.

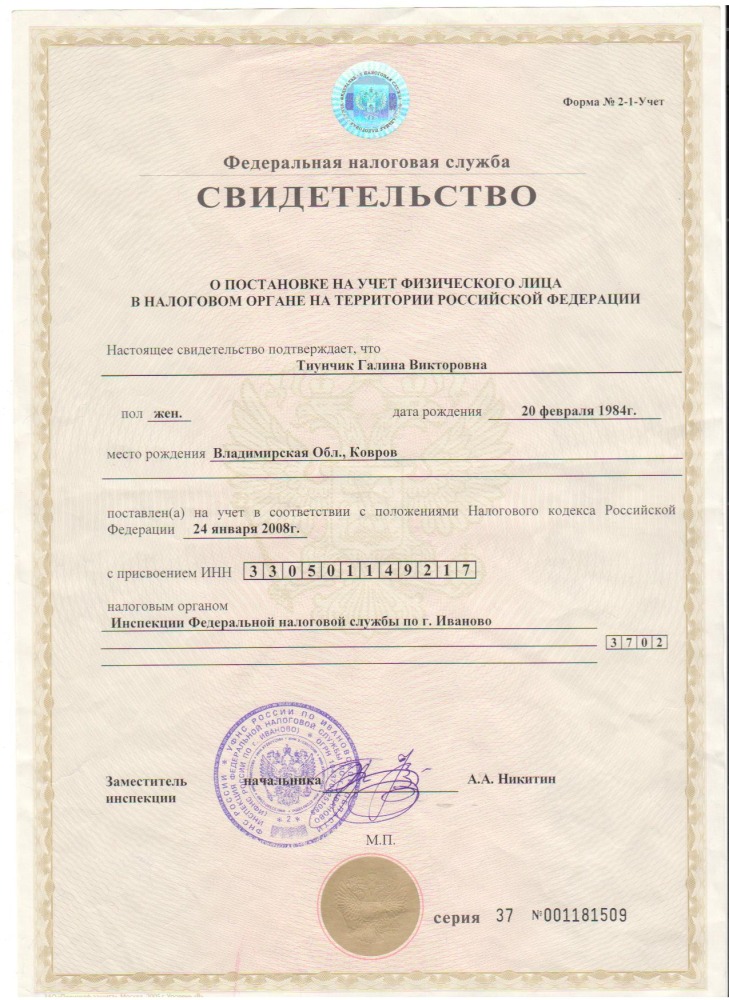

Так выглядит бланк заявления о постановке на учет в налоговую

Также потребуется ряд документов:

Идентификационный код гражданина РФ и иностранца одинаковые. Человеку присваивается индивидуальный номер.

После подачи документов в случае положительного решения заявителю выдаётся свидетельство о постановке гражданина на налоговый учёт.

Проверка ИНН в режиме онлайн

Иностранный гражданин может проверить ИНН в интернете, достаточно просто зайти на сайт российской налоговой системы – https://service.nalog.ru/inn.do, либо на ресурс государственных услуг: https://www.gosuslugi.ru/pgu/fns/findInn.

Сайт ФНС

Используя сервис Федеральной налоговой службы для поиска ИНН, нужно следовать пошаговой инструкции:

В большинстве случаев ответ необходимо ждать не более двух минут.

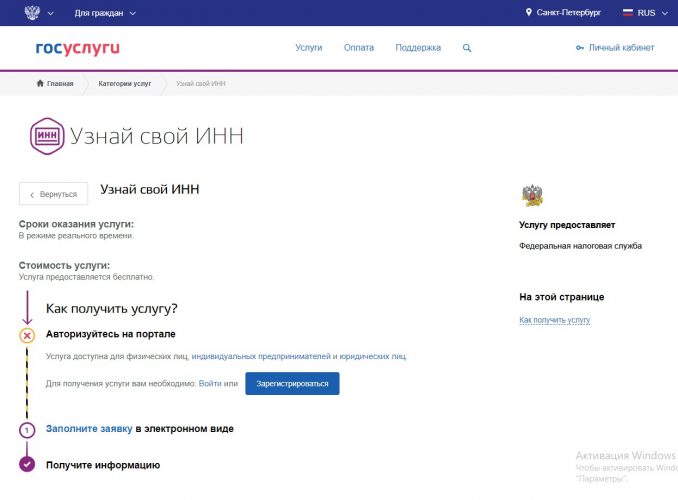

Портал Госуслуг

На сайте Госуслуг проверка ИНН проходит чуть дольше, поэтому рекомендуется вначале производить операцию на сайте ФНС. Если вам не удается воспользоваться, то имеется альтернативный вариант.

На сайте Госуслуг не обойтись без регистрации пользователя. Там можно проверить ИНН иностранного гражданина исключительно через личный кабинет.

Можно обратиться в налоговую службу по месту жительства, либо по месту получения регистрации в налоговой системе страны. Можно позвонить заранее в орган и уточнить, каким образом лучше всего подать заявление.

Работодатели часто хотят узнать ИНН по патенту, который выдают иностранцам, как разрешение на работу. Но это невозможно. Для проверки онлайн необходимы данные паспорта.

Так выглядит патент

Мошенничество

Имея информацию об идентификационном номере, злоумышленники могут узнать о финансовом состоянии человека и его имуществе. Можно увидеть, платит ли отдельное лицо налог на землю, бизнес и т.д. Также реально узнать о доходах гражданина. В связи с этим следует быть внимательным, чтобы не потерять столь ценный документ.

Итоги

ИНН – это уникальный номер человека, который присвоен лицу налоговой системой страны. Номер нужен для того, чтобы устроиться на работу или открыть свое дело. Если номер утерян, то иностранец может его узнать такими способами:

Определение налогового резидентства юридических лиц в целях автоматического обмена

Главная » Новости и статьи » Определение налогового резидентства юридических лиц в целях автоматического обмена

Система автоматического обмена информацией о финансовых счетах (далее – «автоматический обмен») призвана обеспечить для национальных налоговых органов прозрачность данных об иностранных счетах, принадлежащих налоговым резидентам своих стран, и тем самым облегчить налоговое администрирование в отношении их доходов, аккумулируемых за рубежом. Такая информация направляется друг другу налоговыми органами участвующих юрисдикций на ежегодной основе.

Автоматический обмен осуществляется на основании Многостороннего соглашения компетентных органов (MCAA) и Единого стандарта отчетности (CRS), а также принятых в соответствии с ними национальных законов. На конец 2017 года MCAA подписали 96 стран, включая Россию. Однако, реальная «активация» обязательств по автоматическому обмену между конкретной парой стран происходит только в случае совпадения намерений таких стран осуществлять обмен в отношении друг друга (актуальные данные об этом можно найти на портале ОЭСР в разделе “Activated exchange relationships for CRS information”). Указанная «активация» автоматического обмена может осуществляться и на основе многосторонних инструментов, охватывающих целую группу стран. Например, отношения по автоматическому обмену между странами Европейского Союза были активированы синхронно для всех стран ЕС – на основании Директивы 2014/107/EU от 9 декабря 2014 года, обязавшей каждое государство-член ЕС обмениваться информацией со всеми остальными членами ЕС.

Ключевым фактором, влияющим на направление движения информации в рамках автоматического обмена, является страна налогового резидентства держателя счёта и/или контролирующих его лиц. В настоящей статье мы сосредоточим внимание на определении страны налогового резидентства юридических лиц и иных структур (которые Стандарт CRS обобщенно называет Entity).

Для чего определяется налоговое резидентство клиента?

Прежде чем рассматривать проблему определения налогового резидентства, важно обратить внимание на некоторые определения, приводимые в разделе VIII Стандарта CRS и напрямую влияющие на объём и маршрут автоматического обмена.

Под автоматический обмен подпадают только так называемые «подотчётные счета» (Reportable Accounts). Это счета, держателями которых (Account Holders) выступают либо непосредственно физические или юридические лица – резиденты «подотчётных юрисдикций», либо пассивные компании, контролирующими лицами которых являются физические лица – резиденты «подотчётных юрисдикций».

«Контролирующим лицом» (Controlling Person) – для случаев, когда держателем счёта выступает Entity, т.е. юридическое лицо или иная структура, – признаётся физическое лицо, которое «осуществляет контроль над юридическим лицом или иной структурой» (пункт 6 подраздела “D” раздела VIII CRS). Несколько упрощая, контролирующее лицо – это бенефициарный владелец юридического лица или иной структуры, являющейся держателем счёта. Для более подробного толкования данного термина Стандарт CRS отсылает к Рекомендациям ФАТФ (Группы разработки финансовых мер борьбы с отмыванием денежных средств).

«Подотчётная юрисдикция» (Reportable Jurisdiction) – это страна, которая, во-первых, участвует в соглашении об автоматическом обмене (т.е. в MCAA, либо в отдельном двустороннем соглашении), и, во-вторых, указана в специально опубликованном списке (т.е. реально приняла на себя обязательства по автоматическому обмену с конкретными юрисдикциями – см. выше) (пункт 4 подраздела “D” раздела VIII CRS).

«Лицом подотчётной юрисдикции» (Reportable Jurisdiction Person) признаётся физическое лицо или организация, которая является резидентом подотчётной юрисдикции согласно налоговому законодательству такой юрисдикции (пункт 3 подраздела “D” раздела VIII CRS). Все лица подотчётных юрисдикций (за исключением корпораций, чьи акции торгуются на признанных биржах, правительственных и международных организаций, центральных банков и финансовых учреждений) являются для целей CRS «подотчётными лицами» (Reportable Person).

Исходя из изложенного, можно назвать три общих случая, в которых данные о счёте того или иного лица подпадают под автоматический обмен:

А. Если банк из подотчётной юрисдикции установит, что его клиентом является физическое лицо – резидент другой подотчётной юрисдикции, сведения о его счёте (в объёме, установленном CRS), будут переданы банком в свой национальный налоговый орган, который, в свою очередь, передаст указанные сведения в налоговый орган страны налогового резидентства данного физического лица.

Б. Если клиентом банка является «активная» компания – резидент подотчётной юрисдикции, сведения о её счёте будут направлены только в страну налогового резидентства данной компании («активной» признаётся компания, у которой преобладают доходы от «активной» деятельности – напр., торговой, производственной, сервисной, транспортно-логистической и т.п.).

В. В случае же, когда клиентом банка является «пассивная» компания – резидент одной подотчётной юрисдикции, а её контролирующим лицом является физическое лицо – резидент другой подотчётной юрисдикции, информация о данном счёте будет направлена в обе указанные юрисдикции («пассивной» для целей CRS признаётся компания, которая получает преимущественно «пассивные» доходы – напр., дивиденды, проценты, роялти, арендную плату и т.п.).

Однако на практике указанный принцип «маршрутизации» данных о финансовых счетах порождает определённые проблемы. Например, компания-клиент, классифицированная банком как «активная» может столкнуться с невозможностью определить или подтвердить своё налоговое резидентство в стране инкорпорации. Такая ситуация возможна, когда компания либо действительно не является резидентом по праву страны, в которой она зарегистрирована, либо, когда компания объективно не может документально подтвердить свой статус налогового резидента этой страны (особенно в случае отсутствия у неё в такой стране налогового номера). В этом случае банк будет считать страной резидентства компании ту страну, из которой осуществляется фактическое управление компанией, а ею как правило является страна налогового резидентства контролирующего лица компании, т.е. бенефициара. В результате данные о счёте компании, несмотря на её «активный» статус, будут в любом случае направлены в страну резидентства бенефициара, что может оказаться чувствительным для последнего.

Отсюда очевидно, насколько важное значение имеет налоговое резидентство не только самого держателя счета (клиента), но и его контролирующего лица (бенефициара). Именно от него зависит, в какую именно страну (страны) поступит информация о данном счёте.

В каких случаях данные об иностранном счёте попадут в Россию?

Данные о счёте резидента РФ либо о счёте контролируемой им иностранной компании могут быть направлены иностранным налоговым органом в Россию (при условии реального вступления России в процесс автоматического обмена с конкретными странами) в двух основных случаях:

Но на практике возможен и третий случай – когда держателем счёта в иностранном банке является «активная» компания, контролируемая физическим лицом – налоговым резидентом РФ. Несмотря на то, что в отношении счёта «активной» компании Стандарт CRS требует направлять данные только в ту страну, налоговым резидентом которой является такая компания (но не в страну резидентства её бенефициара!), проблема, как уже было указано выше, может состоять в невозможности определения и/или документального подтверждения страны налогового резидентства самой компании. В результате банк, обслуживающий счёт такой компании, может на своё усмотрение определить страну резидентства компании, руководствуясь данными о резидентстве её бенефициара (которой в рассматриваемом случае является Россия). Такая ситуация может быть характерна, в частности, для ряда классических офшоров, где невозможно получение ни налогового номера, ни сертификата о налоговом резидентстве (что будет подробнее рассмотрено ниже).

Какие последствия влечёт автоматический обмен для держателя счёта? Если резидент РФ исполняет все обязанности, предусмотренные российским налоговым (включая нормы о контролируемых иностранных компаниях) и валютным законодательством (уведомления об открытии счёта, отчёты о движении средств по счёту), автоматический обмен не повлечёт для него явных рисков (поскольку все данные и так направляются в налоговый орган РФ самим резидентом). Риски возникают в случаях, когда указанные обязанности по каким-то причинам не исполнялись.

Сообщение банку сведений о налоговом резидентстве

Определение налогового резидентства своих клиентов для целей CRS возложено на банки и прочие финансовые учреждения, обязанные сообщать данную информацию налоговым органам своих стран (поскольку именно банки выступают «первым звеном» в цепочке автоматического обмена).

Указанную информацию банк получает, в первую очередь, от самого клиента в порядке «само-сертификации» в рамках установленных процедур Know-Your-Customer (KYC). Такая информация не должна быть бездоказательной (банк примет меры к её проверке). При этом банк не обязан консультировать клиента по вопросам определения налогового резидентства или целесообразности указания той или иной информации в формах само-сертификации.

С момента присоединения соответствующих стран к MCAA и принятия ими необходимых местных законов (в 2016-2017 гг.), иностранные банки ввели в свои анкеты клиентов новые пункты, касающиеся CRS, которые должны обязательно заполняться как новыми, так и существующими клиентами (как условие начала либо продолжения обслуживания в данном банке).

Так, в числе банковских форм клиенту-физическому лицу предлагается заполнить декларацию о налоговом резидентстве («форму самостоятельной сертификации» и т.п.), где требуется указать:

В банковских формах для юридического лица, как правило, предлагается заполнить:

Если величина пассивного дохода (или размер активов, генерирующих пассивные доходы) компании составила более 50%, такая компания для целей CRS признаётся «пассивной нефинансовой организацией» (Passive NFE). Если бенефициар такой компании оказался налоговым резидентом подотчётной юрисдикции (с которой у страны банка активирован автоматический обмен), сведения о счёте данной компании будут направлены также в страну налогового резидентства бенефициара.

Важно помнить, что банк обязан в любом случае установить налоговое резидентство своего клиента (и, где необходимо, его контролирующего лица). Отсутствие данных о налоговом резидентстве для целей CRS не допускается. В последнем случае банк может либо самостоятельно определить страну налогового резидентства клиента по совокупности имеющейся у банка информации, либо отказать в обслуживании.

Как определить налоговое резидентство для целей CRS?

Стандарт CRS отсылает к национальным правилам определения налогового резидентства, принятым в каждой конкретной стране. В одних странах налоговое резидентство компании привязано к месту её инкорпорации (это простейший вариант), в других – к месту управления и контроля, в некоторых странах возможно сочетание указанных критериев.

Данные правила сообщаются в ОЭСР в обобщённом виде каждой страной, участвующей в MCAA, и размещаются в открытом доступе на портале автоматического обмена в разделе Rules governing tax residence. С их помощью можно выяснить, каким критериям должно отвечать физическое или юридическое лицо, чтобы признаваться резидентом той или иной страны в налоговых целях. Этим же ресурсом пользуются банки при проверке достоверности заявленных клиентом сведений о стране резидентства.

Рассмотрим некоторые проблемы, возникающие при заполнении клиентами банковских форм, посвященных налоговому резидентству.

Пример 1. Компании, зарегистрированные в классических офшорных зонах и не имеющие налоговых номеров.

Офшорным компаниям типа IBC, зарегистрированным, например, на Сейшелах, налоговые номера не присваиваются в принципе, и, потому могут не указываться в банковских формах (что допускается Стандартом CRS). При крайней необходимости отсутствие налогового номера может быть подтверждено справкой из Комиссии государственных доходов Сейшел.

При этом клиент имеет полное право указать Сейшелы в качестве страны налогового резидентства компании, поскольку для целей CRS компании Сейшел признаются налоговыми резидентами данной страны (несмотря на то, что по факту не являются ими, поскольку не ведут деятельности и не платят налогов в стране своей регистрации). В информации, направленной в ОЭСР, Республика Сейшелы официально подтвердила, что все юридические лица, зарегистрированные по законам Сейшел (а это не только традиционные офшорные IBC, но и компании со специальной лицензией CSL, и компании международной торговой зоны SITZ, и собственно местные компании), рассматриваются как резиденты Сейшел для налоговых целей.

Тот же самый вывод можно сделать и в отношении компаний Британских Виргинских Островов (где по Закону о компаниях 2004 г. компании имеют единый статус и не делятся на «местные» и «международные коммерческие»).

В то же время, некоторые иностранные банки, делают вывод о том, что отсутствие налогового номера у офшорных компаний типа IBC означает, что страной их налогового резидентства является страна, в которой они фактически осуществляют свою деятельность (которая является местом их управления). В результате, налоговое резидентство таких компаний на деле определяется по месту резидентства их бенефициара. В этом случае, даже если компания классифицирована для целей CRS как «активная», данные о её счёте всё равно будут направлены в страну резидентства её бенефициара. Такой подход является необоснованным, за исключением тех случаев, когда законодательство самой офшорной юрисдикции не признаёт такие компании своими резидентами. Примером последнего может служить Белиз (см. далее).

Пример 2. Белиз (офшорные компании IBC).

Согласно статье 2 Закона Белиза «О международных коммерческих компаниях», компании данного вида не признаются резидентами Белиза (что также было официально подтверждено Белизом для портала ОЭСР). Резидентство юридических лиц в Белизе определяется не на основании критерия инкорпорации, а на основании места «центрального управления или контроля».

Отсюда следует, что, если держателем счёта является компания IBC, зарегистрированная в Белизе, указание Белиза в качестве страны её налогового резидентства для целей CRS будет некорректным и недостоверным (в отличие, например, от аналогичного случая для Сейшел). В указанной ситуации необходимо определить страну, из которой осуществляется фактическое управление или контроль над белизской компанией.

В очень многих случаях такая страна совпадает со страной налогового резидентства бенефициара компании. Если такой страной является Россия, и клиент заявит об этом в банковских формах (относящихся именно к компании, а не к бенефициару), то именно в налоговый орган России поступит информация о счёте данной компании как «налогового резидента» России (даже тогда, когда такая компания является «активной», и стандарт CRS не требует направление данных о её счёте в страну резидентства бенефициара).

Вариантом решения данной проблемы для «активных» компаний, не имеющих резидентства в стране инкорпорации, может быть наём в компанию директоров, страна налогового резидентства которых не совпадает со страной бенефициара. В этом случае страна резидентства директора (директоров) и будет являться местом управления и контроля над компанией и, соответственно, страной её налогового резидентства для целей CRS. В результате сведения о счёте такой «активной» компании не будут направляться в страну резидентства бенефициара. Однако, важно помнить, что указанные директора не должны быть «номинальными» – они должны иметь и осуществлять реальные полномочия по управлению компанией (включая полноценный доступ к её банковскому счёту). Также следует учитывать, что соответствующая практика на текущий момент ещё не сложилась и судить об эффективности тех или иных решений пока преждевременно.

Пример 3. Налогово-прозрачные партнёрства (британские и канадские LLP и LP).

Указанные структуры часто образованы из компаний или физических лиц, не являющихся резидентами страны регистрации партнёрства. Такие партнёрства, как правило, не ведут деятельность и не получают доходов в стране своей регистрации, а налогообложение прибыли партнёрства осуществляется на уровне партнёров – в странах, налоговыми резидентами которых они являются. Однако, как быть, если необходимо указать страну налогового резидентства такой структуры при открытии на неё банковского счёта?

Согласно прямому указанию пункта 3 подраздела “D” раздела VIII CRS, партнёрства (товарищества), партнёрства с ограниченной ответственностью или схожие правовые образования, не имеющие резидентства для налоговых целей (так называемые «налогово-прозрачные» структуры), считаются для целей CRS резидентами юрисдикции, в которой расположено место их фактического управления. Однако, так ли обстоит дело на практике?

Согласно пункту 109 Комментария к разделу VIII CRS, местом фактического управления (place of effective management) является место, где по существу принимаются ключевые управленческие и коммерческие решения, необходимые для ведения бизнеса организации в целом. При этом при определении места фактического управления должны учитываться все значимые факты и обстоятельства. Организация может иметь несколько мест управления, однако, место фактического управления в конкретный момент времени – только одно.

Начнём с Великобритании. В ней могут применяться оба наиболее известных критерия определения налогового резидентства юридического лица – место инкорпорации и место управления и контроля. В случае «конкуренции» между странами, в которых компания может являться резидентом, могут применяться соответствующие положения международных договоров, позволяющие определить какую-то одну страну. Кроме того, признаётся возможность двойного налогового резидентства.

В сообщении для портала ОЭСР относительно национальных критериев налогового резидентства, Великобритания отмечает, что для целей CRS зарубежное партнёрство, управляемое и контролируемое из Великобритании, будет являться налоговым резидентом Великобритании, однако ничего не сообщает об обратной ситуации – определении резидентства партнёрств, зарегистрированных в Великобритании, но управляемых из-за рубежа.

Очевидно, что для определения резидентства таких налогово-прозрачных структур, как партнёрства LLP или LP, образованных из партнёров – нерезидентов Великобритании, и управляемых из-за рубежа, место инкорпорации играет отнюдь не решающую роль. Несмотря на обязанность регистрироваться в налоговой службе Великобритании и сдавать налоговые отчеты, налогоплательщиками в этом государстве они не являются. Более того, таким партнёрствам будет отказано в выдаче сертификата о налоговом резидентстве в Великобритании, что прямо подтверждает отсутствие у них статуса налогового резидента в этой стране.

Однако, ряд банков стран-участниц MCAA (в частности, европейских) исходят из того, что для целей CRS данные о счетах британских партнёрств должны в любом случае направляться в страну их инкорпорации, т.е. в Великобританию. Факт инкорпорации в Великобритании и присвоения уникального номера UTR (Unique Taxpayer Reference), по их мнению, является достаточным для признания партнёрства резидентом Великобритании для целей CRS. При этом, номер UTR не является налоговым номером в строгом смысле слова, а является лишь идентификатором для лиц, сдающих отчёты в HMRC (о чём Великобритания указала в своём разъяснении для ОЭСР о налоговых номерах) и сам по себе о налоговом резидентстве в Великобритании не свидетельствует.

Такой подход может представляться спорным, но имеет право на существование, учитывая, что критерий инкорпорации применяется в Великобритании наряду с критерием управления и контроля, и имеется индивидуальный номер, имеющий, исходя из своего названия, налоговое предназначение. Например, если английское партнёрство с российским бенефициаром и счётом в латвийском банке, является «активным» (в терминологии CRS), то информация о счёте такого партнёрства будет направляться из Латвии только в Великобританию.

Что касается Канады, в ней для определения налогового резидентства применяется только критерий места центрального управления и контроля. Партнёрства, учреждаемые по законам отдельных провинций (напр., Британская Колумбия, Онтарио), не являясь юридическими лицами, не являются и самостоятельными налогоплательщиками. Тем не менее, в сообщении для портала ОЭСР Канада признаёт своими налоговыми резидентами партнёрства, фактическое управление которыми осуществляется из Канады. Отсюда можно сделать вывод, что канадские партнёрства, управляемые и контролируемые из-за рубежа, налоговыми резидентами Канады признаваться не должны, и данные об их счетах должны, по-видимому, направляться в страну резидентства бенефициара.

Тем не менее, на практике, как и вышеописанном случае с британскими партнёрствами, ряд банков считают регистрацию в Канаде достаточным условием для направления данных о счёте партнёрства именно в Канаду, а не в страну, из которой такое партнёрство фактически управляется или контролируется (даже несмотря на отсутствие у такого партнёрства налогового номера в Канаде).

В случае, когда партнёрство указывает в банковских формах о том, что не имеет резидентства для налоговых целей, банк вправе самостоятельно определить налоговое резидентство на основании данных об адресе головного офиса (principal office) партнёрства (пункт 10 Комментария к разделу VI CRS).

При этом под «головным офисом» (principal office) как правило понимается место, откуда осуществляется фактическое управление компанией (effective management). Адрес банка, обслуживающего счёт компании, почтовый ящик или адрес, используемый исключительно для получения корреспонденции, не могут быть «головным офисом», кроме случаев, когда такой адрес является единственным адресом, который использует организация и назван в качестве зарегистрированного адреса в ее учредительных документах (пункт 153 Комментария к разделу VIII CRS).

Чем подтвердить налоговое резидентство?

После того, как банк получил данные, заявленные клиентом в рамках само-сертификации, он должен проверить их обоснованность, сопоставив их с информацией, полученной им от клиента при открытии счёта, в том числе с любыми документами, собранными в рамках процедур AML/KYC (т.н. «тест на правдоподобность», the reasonableness test), а также используя иные доступные банку ресурсы.

Среди них могут быть документы, исходящие из уполномоченных государственных органов юрисдикции, о резидентстве в которой утверждает клиент, учредительные документы компании, сведения из открытых источников и др.

Важным документом, который Стандарт CRS (пункт 6 подраздела “Е” раздела VIII) относит к «документальным доказательствам» (documentary evidence), может служить сертификат о налоговом резидентстве, выданный уполномоченным государственным органом юрисдикции, резидентом которой считает себя заявитель.

Поскольку сертификат о налоговом резидентстве (о статусе резидента для налоговых целей) является официальным документом, специально подтверждающим страну налогового резидентства того или иного субъекта, очевидно, что его представление должно снимать любые вопросы относительно резидентного статуса держателя счёта в соответствующей стране. Однако, получение такого сертификата не всегда возможно.

В одних случаях сертификат не может быть выдан в принципе, когда у компании/партнёрства отсутствует реальный офис, управление и деятельность осуществляются за рубежом, фактической уплаты налогов в стране регистрации не происходит. Иногда сертификат не может быть получен в первый год с момента регистрации компании, поскольку он подтверждает факт налогового резидентства лица в конкретном периоде, который ещё не завершился.

Налоговое резидентство и налоговый номер (TIN)

Известно, что налогоплательщик (т.е. лицо, у которого возникают налоговые обязанности в той или иной стране) не обязательно является налоговым резидентом этой страны (напр., он может быть иностранным резидентом и лишь получать доход от источников в данной стране). Тогда как налоговый резидент той или иной страны – всегда является (должен являться) в ней налогоплательщиком. Налоговое резидентство лица в той или иной стране предполагает, что в этой стране он исполняет определённые обязанности по декларированию доходов и уплате налогов. Подтверждением этого служит факт постановки лица на учет в налоговом органе и присвоение ему номера налогоплательщика.

Согласно Стандарту CRS (подраздел “A” раздела I), информация о счёте включает в себя, помимо прочего, и идентификационный налоговый номер (Tax Identification Number, TIN) держателя счёта и/или его контролирующего лица. Именно поэтому, наряду с указанием страны резидентства, банки требуют указания клиентом в банковских формах своего TIN, присвоенного в заявленной стране (либо его функциональный эквивалент).

Указание TIN не требуется, если соответствующая юрисдикция вообще не предусматривает присвоение таких номеров, либо если по её внутреннему законодательству сбор данных о таких номерах для целей CRS не требуется.

Бывают и иные случаи, когда клиент не может указать TIN, соответствующий заявленной им стране налогового резидентства (например, если он недавно стал налоговым резидентом, и налоговый номер ещё не был ему присвоен, либо если у него по каким-то причинам нет возможности получить такой номер). В этих случаях в банковских формах требуется указать причины такой невозможности.

Национальные правила об идентификационных налоговых номерах (их аналогах) и принципах их присвоения в каждой из стран-участниц MCAA собраны в разделе Tax identification numbers (TINs) сайта ОЭСР.

Несмотря на то, что Стандарт CRS не проводит чёткой свази между налоговым резидентством и наличием налогового номера, многие банки рассматривают наличие номера TIN как однозначное доказательство налогового резидентства в данной стране.

Обобщение

В таблице ниже приведена обобщенная информация, касающаяся резидентства и номера TIN юридических лиц и иных структур, зарегистрированных в ряде юрисдикций. Во всех нижеперечисленных случаях речь идёт о компаниях/партнёрствах, владение/контроль и управление которыми осуществляется из-за рубежа (нерезидентами страны регистрации компании/партнёрства).