что нужно чтобы прописаться в ипотечной квартире

Как прописаться в ипотечной квартире супруге, детям, дальним родственникам

Если квартира находится в залоге у банка, он имеет право контролировать любые действия владельца, связанные с этой недвижимостью. И так будет вплоть до полного погашения долга.

Ипотека это залог, не позволяющий собственнику дарить, продавать или иным способом отчуждать недвижимость. Однако это не умаляет права владения и пользования жильем. В частности, прописка в ипотечной квартире собственника и его кровных родственников – вполне законна.

Процедура регистрации в ипотечной квартире

Прописаться в квартиру в ипотеке может собственник и его семья. Трудности могут быть с дальними родственниками. А зарегистрировать посторонних третьих лиц – практически на грани фантастики.

Часто в ипотечном договоре банки вписывают пункт обязательного согласования с ними каждого претендента на прописку. Иногда требуют запрос на согласие на прописку в квартире даже граждан, которые имеют на это право по закону. Встречаются условия договоров вообще запрещающих прописку кого-либо кроме собственник и членов его семьи.

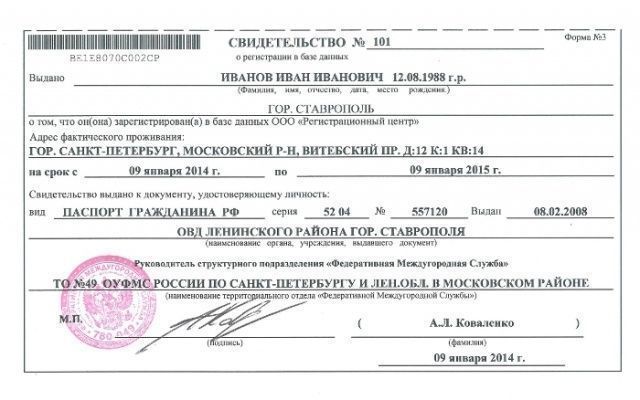

Список необходимых документов

Как прописаться в ипотечную квартиру? Совершаем следующие последовательные действия:

Если документы сдавались через Госуслуги. Тогда отдел миграции по электронной связи уведомляет о необходимости прибыть в отдел и сдать подлинники документов. Заявитель должен прибыть в течение 3 ближайших дней. В день явки ему в паспорте поставят штамп. Регистрация закончена.

Можно ли прописать ребенка?

Можно и на практике этот вопрос обычно протекает без затруднений, но:

Требование банка — письменное обязательства собственника

Часто прописка в квартире в ипотеке несовершеннолетнего сопровождается предоставлением письменного обязательства от собственника. Суть его в следующем — в случае прекращения ежемесячных выплат и начала процедуры изъятия недвижимости, владелец должен добровольно выписать ребенка.

Такой документ является для кредитора гарантом того, что, при выставлении недвижимости на продажу, не возникнет длительной процедуры по выселению несовершеннолетнего.

Как прописать родственников?

Многие семьи проживают большим составом на одной жилой площади. Со своими родителями, бабушками, дедушками, дядями и т.д. И тут возникает вопрос, можно ли прописаться в квартиру взятую в ипотеку всем членам семьи, вне зависимости от степени родства?

Собственник имеет право прописать в свою недвижимость кого угодно. Но условия ипотечного договора могут быть слишком суровы и запрещать определенные действия.

Близкие родственники

Обычно не возникает споров о прописке близких родственников (супруг, дети). Такая процедура обкатана четко, если это ипотека сбербанка или других крупных учреждений.

Прописка супруга (супруги)

Иногда при прописке мужа/жены банки требуют, чтобы он/она стал созаемщиком. Это законно, если такая ситуация была прописана в договоре. В противном случае, можно в судебном порядке доказать превышение полномочий кредитора. Но нужно понимать, что банк начнет предпринимать ответные жесткие меры.

Дальние родственники

Чтобы прописать более дальних родственников, сотрудникам паспортного стола нужно предоставить разрешение банка. А банк может отказать. Конечно, любой отказ можно оспорить в суде. Часто решение выносят в пользу владельца. Но тогда банк попросит незамедлительно полностью погасить весь долг, якобы за нарушение условий ипотеки. Если у Вас нет сразу такой суммы, то лучше не ввязываться с банком в конфликт.

Прописка третьих лиц

Прописка третьих лиц, не имеющих кровного родства с владельцем, практически невозможна. Попробовать, конечно, можно. Потребуется написать заявление в банк и придумать вескую причину необходимости регистрации чужого человека. Скорее всего, Вам откажут.

Ипотека на недвижимость подразумевает, что собственник и его семья будут в ней проживать. Поэтому прописка в квартире купленной в ипотеку большинством банков четко регламентирована. Но кого Вы имеете право прописывать, а кого – нет? Это лучше знать заранее, до подписания ипотечного договора.

Последствия несогласованной прописки

Итак, понятно, что для паспортистов ипотека не является препятствием к регистрации граждан в квартире. Они на это даже не обращают внимание. То есть собственник может просто не уведомлять банк и тайком вписать кого угодно.

Но главный вопрос чего ожидать дальше.

Как банк может узнать о регистрации

Такие сведения может получить негласно в результате работы службы безопасности банка.

Иногда банка планово (1 раз в год или чаще) затребуют от заёмщика справки о прописанных по адресу лиц. В том числе с историей всех ранее прописанных.

В конце концов скрываемые сведения могут стать известны случайно.

Какие принимаются меры

Залогодержатель-банк может действовать по следующим вариантам:

Если прописанные лица родственники, то свои права можно отстоять. То есть доказать, что они члены семьи и в соответствии с жилищным, семейным кодексами могут проживать в одном жилище. Соответствующие пункты ипотечного договора признать в суде недействительными. При профессиональной юридической работе возможно сохранить и регистрацию и кредитные отношения.

А если жильцы посторонние лица (не родственники), то будет подразумеваться, что квартира сдается квартирантам. Обратное трудно доказать. Лучше всего мирным путем договариваться с банком, без суда. То есть пообещать выселить таких лиц и более не нарушать никаких запретов договора.

Прописка в ипотечной квартире

Ипотека сегодня является одним из наиболее востребованных видов кредитования. С ее помощью многие заемщики смогли приобрести собственное жилье или улучшить условия проживания. Можно ли прописаться в ипотечной квартире, если долг еще не погашен? До сих пор бытует мнение, что это возможно только после полной выплаты кредита. Так ли это на самом деле, и какие в 2020 году есть нюансы регистрации недвижимости, находящейся в ипотеке – расскажем ниже.

Правовое обоснование

Чаще всего покупатель, приобретающий квартиру в ипотеку, полагает, что законным ее владельцем является банк, а сам заемщик будет иметь права на нее только после выплаты всей суммы долга. Однако это является ошибочным мнением. Банк – всего лишь держатель залогового имущества, но не его собственник. Законным владельцем недвижимости является именно заемщик. Ему принадлежит ипотечная квартира, в которой он имеет право проживать и пользоваться ею по своему усмотрению. Об этом говорится в статье 209 Гражданского кодекса и Законе «Об ипотеке».

Договор купли-продажи с привлечением кредитных средств наделяет заемщика теми же правами, что и при покупке квартиры за собственные деньги. При этом кредитор в нем не упоминается вообще. Сведения о кредитной организации содержатся только в договоре об ипотеке, согласно которому недвижимость передается в залог банку.

Собственник квартиры, находящейся в ипотеке, ограничен лишь в немногих своих действиях. В частности, при прописке третьих лиц могут возникать проблемы, если процедура не была согласована с кредитором.

Особенности регистрации в ипотечном жилье

Прописка в квартире, приобретенной в ипотеку, мало чем отличается от аналогичной процедуры в недвижимости, купленной на собственные деньги, подаренной или унаследованной. Отличаться будет только договор-основание права собственности.

Ограничения на прописку

У любой кредитной организации разработаны положения, касающиеся оформления прописки и проживания в жилье, находящемся в ипотеке. Как правило, заемщик может прописаться без проблем. Обычно кредиторы не возражают только против прописки ближайших родственников. Однако многие организации выдвигают ограничения, касающиеся регистрации иных лиц. Если вы решите зарегистрировать на своей жилплощади постороннего человека, банк имеет право вам отказать. Спорные ситуации возникают из-за того, что данный вопрос не урегулирован должным образом на законодательном уровне.

Сбербанк не выдвигает столь категоричных требований. Каждая заявка рассматривается индивидуально. Без официального разрешения Сбербанка можно прописать семью заемщика и его ближайших родственников (родителей, детей, супругу).

Возможные конфликтные ситуации

Стараясь минимизировать риски, банк может добавить в договор ипотеки пункт, по которому заемщик должен будет выписать несовершеннолетних детей с жилплощади в случае неисполнения им обязательств по кредиту.

При перепродаже жилья могут возникнуть трудности, связанные с тем, что в нем зарегистрированы малолетние дети. Несовершеннолетние граждане в дальнейшем могут предъявлять свои права на недвижимость, даже если они там не проживают.

Можно ли оформить прописку для родственников заемщика – собственник жилья может столкнуться с некоторыми трудностями. По закону, финансовая организация не имеет права запрещать сделать это. Однако банк, желая оградить себя от возможных проблем в связи с неуплатой долга, может отказать в проведении регистрации. Так он пытается сохранить ликвидность объекта ипотеки и сократить риски.

Сроки прописки в ипотечной квартире

Прописаться в купленной квартире заемщик может практически сразу после того, как был подписан договор ипотеки и оформлено право собственности на данную недвижимость. Если владелец планирует зарегистрировать еще кого-то, во избежание разногласий и претензий лучше согласовать этот вопрос с банком, особенно – если в кредитном договоре присутствует соответствующий пункт.

Для этого необходимо обратиться в кредитно-финансовую организацию с заявлением на согласование прописки всех указанных лиц (нужны личные данные каждого прописываемого гражданина, а также степень родства с заемщиком). Банк рассмотрит ваше обращение и сообщит вам о принятом решении. Следовательно, прописка родственников и посторонних граждан может быть осуществлена только после того, как кредитор дал на это согласие. Обычно это занимает не более недели.

Временная регистрация

Оформить временную регистрацию в недвижимости, приобретенной в ипотеку, можно только в том случае, если кредитор допускает это. В большинстве случаев кредитный договор предусматривает такую возможность для граждан, не являющихся родственниками заемщика. Максимальный срок временной регистрации составляет 60 месяцев. В течение всего этого времени закон запрещает снимать прописанного человека с учета. Собственник квартиры в ипотеке должен согласовать с банком-кредитором возможность временной регистрации третьего лица. Если финансовая организация даст согласие, то заемщику необходимо посетить МФЦ или паспортный стол для проведения процедуры. Когда сведения будут проверены, собственник жилья и прописываемый гражданин получат уведомление о готовности документов для временной регистрации.

Как прописаться в залоговой квартире

Список документов

Порядок проведения процедуры

Процедура в 2020 году осуществляется в несколько этапов. Для начала необходимо посетить паспортный стол или отделение МФЦ с пакетом документов. Также клиент должен заполнить форму заявления № 6 по образцу. Регистрация происходит в течение трех рабочих дней. Однако есть некоторые нюансы:

Вы можете прописаться в жилье с обременением в режиме онлайн. Чтобы это сделать, необходимо войти в аккаунт на портале государственных услуг (подтвержденная учетная запись). Далее вы должны зайти в раздел «Регистрация гражданина», в котором нужно указать персональные данные и информацию из выписки ЕГРН. После этого вам останется только отслеживать статус исполнения заявки. После приглашения необходимо посетить подразделение МВД с подлинниками всех документов. Электронная процедура значительно упрощает процедуру и экономит время собственника. Срок исполнения услуги составляет 3 дня.

Кого можно прописывать в залоговом жилье

Если банк не разрешает прописываться в недвижимости до тех пор, пока задолженность по ипотеке не будет полностью погашена, он нарушает гражданские права собственника. Если получено одобрение кредитора, можно прописывать любого человека. Обычно заемщик без проблем может прописаться в купленной в ипотеку недвижимости. В остальных случаях лучше предварительно согласовать действия с банком.

Желательно заранее узнавать о требованиях банка, чтобы обратиться в наиболее лояльную организацию (например, Сбербанк).

Заключение

Заемщик и его семья имеют право прописаться в недвижимости, находящейся в ипотеке. При этом им необязательно получать одобрение кредитора. Но для того, чтобы прописать третьих лиц, не являющихся близкими родственниками заемщика, необходимо получить официальное разрешение. Регистрация в ипотечной квартире мало чем отличается от обычной прописки. Однако специалисты рекомендуют заемщикам заранее уведомлять кредитора о намерении прописать родных и посторонних, чтобы избежать возникновения конфликтных ситуаций.

Что можно делать с ипотечной квартирой

Вы прошли все этапы оформления ипотеки: от подачи заявки до первоначального взноса. Поздравляем, заветные ключи от квартиры у вас! Что делать дальше? Предлагаем рассмотреть несколько жизненных случаев, которые могут коснуться вас и новой недвижимости.

Все изменения, которые вы хотите провести в квартире, можно поделить на две группы:

Давайте разберемся в этом вопросе подробнее.

В каких случаях не нужно спрашивать банк

Планы на ремонт

Собственная квартира – это не только укромный уголок, но и простор для фантазии. Первое, о чем думают новые хозяева жилплощади, – сделать ее максимально комфортной и красивой. Нужно ли сообщать банку о своих планах на благоустройство жилья?

Нет. Ремонт квартиры – ваше личное дело, банковские работники не будут возражать, если вы решите переклеить обои или заменить линолеум на ламинат. Поэтому предупреждать о ремонте никого не нужно.

Федеральный закон «Об ипотеке» №102-ФЗ обязывает вас поддерживать жилье в хорошем состоянии.

Прописка: от детей до дальних родственников

Существует мнение: прописаться в квартире на период выплаты ипотеки нельзя. Но прописка требуется для получения множества госуслуг, а кто-то приобретает жилье именно для регистрации. И хорошо, если человек досрочно избавляется от займа. А если неторопливо платить за квартиру на протяжении двадцати лет? Разберемся, где правда.

Прописаться в ипотечной квартире можно. Для постоянной регистрации не нужно разрешение банка. Собственник жилья может прописать как себя, так и близких членов семьи: супруга/супругу, детей, родителей. Об этом говорит ст. 31 Жилищного кодекса РФ.

А если на иждивении дальний родственник, можно ли прописать его у себя?

Можно. Даже дальние родственники могут получить штамп с пропиской по согласию владельца заемной квартиры.

Жизнь непредсказуема, и причины могут быть разные: пожилой бабушке требуется уход, или вы просто состоите в хороших отношениях с вашим двоюродным братом.

Обычно банк не нужно предупреждать о подобных действиях, но такой пункт порой включают в договор. Поэтому рекомендуем его изучить, чтобы избежать недопониманий.

Квартира в завещание

Дмитрий получил в наследство квартиру от своего близкого родственника. Оказалось, что она находилась в ипотеке, и банк теперь требует выплат с нового владельца. Мужчина удивился: разве такое возможно?

Да. Владелец имеет право завещать ипотечную квартиру и не должен уведомлять банк. Это закреплено в ст. 37 Федерального закона «Об ипотеке».

Надо учитывать, что все финансовые обязанности перейдут на человека, которому достанется жилье. Но банк не может влиять на выбор получателя квадратных метров. Даже если это неработающий внук-студент.

Также завещатель не обязан никому сообщать о том, кому достанется его жилье, банку в том числе. Тайна завещания гарантирована ст. 1123 ГК РФ.

Если не хотите копить полжизни, а приобрести долгожданную недвижимость нужно прямо сейчас, советуем оформить ипотеку на 20 лет в Совкомбанке. Оставить заявку можно на сайте — спустя несколько минут вам перезвонит менеджер, чтобы подобрать самые выгодные кредитные условия.

На что требуется разрешение банка

Ипотека все же ограничивает свободу действий владельца жилья. Какие изменения и действия требуется согласовать с вашим кредитором?

Перепланировка

Покупая квартиру, Мария уже заранее спланировала ремонт, составила дизайн-проект и наняла бригаду рабочих. В ее планы входило расширение кухни на территорию лоджии, но дизайнер предупредил: кредитная организация не разрешит этого сделать, т.к. это уже не просто ремонт.

Действительно ли нужно согласовать перепланировку с банком?

Да. Банку обязательно нужно сообщить, что вы хотите кардинально преобразить квартиру: создать дополнительный дверной проем или объединить ванную с санузлом.

В принятии решения за кредитором всегда будет последнее слово. Дело в том, что любая перепланировка провоцирует ущерб жилью и выходит за рамки естественного износа. Намеренное ухудшение состояния жилплощади противоречит ст. 29 Федерального закона «Об ипотеке».

Сдача квартиры в аренду

Александр и Ксения приобрели однокомнатную квартиру в ипотеку. Прожив в ней пару лет, они узнали о скором пополнении в семье. В это же время Александр получил в наследство двухкомнатную квартиру, в которую пара и решила переехать. Но что же делать с первой квартирой? Платить, пока она будет пустовать – не лучший вариант. Ксения предложила сдавать ее. Но встал другой вопрос: можно ли пускать жильцов в ипотечную квартиру?

Стандартная ситуация, в которую могут попасть многие заемщики: квартира становится не нужна. Причины могут быть разные: вы получили в наследство другую, собрались переехать или изначально покупали ее для других целей. В итоге вы планируете отдавать банку долг деньгами, полученными за арендную плату. Звучит, как план. Но насколько он осуществим?

Вы можете сдавать ипотечную квартиру в аренду. Об этом говорится в ст. 346 Гражданского кодекса. Но не все так просто.

Изучите договор. Найдите пункт, где говорится, что вы должны обязательно поставить в известность кредитора о том, что планируете сдавать жилплощадь. Если не выполнить это условие, то вы рискуете получить серьезные санкции: от досрочного закрытия ипотеки вплоть до отчуждения квартиры.

Это требование не обязательно, т.е. его вообще может не быть в договоре. Но лучше предупредить банк. Как правило, организации идут навстречу своим клиентам, особенно, если они ответственные и не пропускают платежи.

Заключите официальный договор с жильцом. В нем укажите, что квартира находится в залоге у банка. Для арендатора никакой опасности нет. А для вас это гарантия того, что пассивный доход станет полностью белым, и не будет проблем с налоговой.

Продажа ипотечной квартиры

Лидия несколько лет жила в ипотечной квартире, но внезапно ее жизнь изменилась: на горизонте была свадьба и переезд в другой город к будущему мужу. В планах была продажа жилья и покупка нового на вырученные деньги. Но что делать с ипотекой?

Предупредите банк о желании продать квартиру. В дальнейшем ходе купли-продажи она получит статус «с обременением». Такой порядок предусмотрен ст. 346 ГК РФ.

При этом кредитору важно, кто именно покупает квартиру, особенно если будущий хозяин также берет ипотеку. Организация хочет быть уверена в платежеспособности покупателя. Поэтому обратит пристальное внимание на доходы или другие параметры для условий сделки. Например, серая зарплата или маленький трудовой стаж – повод для банка отказать желающему в приобретении жилья.

Временная регистрация

Племянник Натальи приехал в столицу для учебы в университете. Родственники попросили оформить ему временную регистрацию. Наталья не возражала, но сомневалась, может ли она временно зарегистрировать кого-то в ипотечной квартире?

Для временной регистрации нужно разрешение банка. Если вы планируете прописать на какое-то время родственников или арендаторов, то обязательно предупредите об этом организацию. Обычно кредиторы не возражают, а вы сможете сохранить хорошие отношения и с близкими, и с финансовой компанией.

В любой непонятной ситуации рекомендуем в первую очередь обращаться к договору с банком. Возможно, там есть пункты, на которые вы не обратили внимание при оформлении, но сейчас они стали очень важны для вас. Внимательное изучение договора – залог вашей уверенности.

Можно ли подарить ипотечную квартиру

Дарья и Владимир решили купить жилье, чтобы сделать подарок дочери к окончанию университета. Но что-то пошло не по плану, и они не успели выплатить заем. Можно ли подарить ипотечную квартиру? Или нужно ждать окончания выплат?

Ипотечную жилплощадь можно подарить, но только с согласия банка.

Банки неохотно соглашаются на процедуру дарения, ссылаясь на то, что квартира еще не перешла во владение заемщика окончательно. Поэтому распоряжаться ей в полной мере он не может.

Если вы собираетесь подарить квартиру, по которой еще не погашен долг, то все обязанности по выплатам переходят на нового владельца. Уверены ли вы, что хотите сделать такой подарок?

Подарить заемную квартиру своему ребенку тоже не получится, т.к. несовершеннолетние, не обладая дееспособностью, не могут нести ответственность за содержание недвижимости.

Заранее обговорите с ипотечным специалистом возможность указать пункт о дарении в договоре. В таком случае банк не сможет отказаться от сделки, если согласился внести такое условие. Но при этом кредитор будет пристально следить за передачей жилья.

Каждый банк сам устанавливает ограничения, в рамках которых заемщик распоряжается квартирой. В случае сомнений или желания предупредить банк об изменениях достаточно прийти в отделение кредитной организации или задать вопрос по номеру телефона горячей линии.

Прописка в ипотечной квартире

Благодаря оформлению ипотеки, многим семьям, не имеющим достаточного количества собственных средств на покупку квартиры, удается приобрести желанное жилье с постепенной выплатой его стоимости. При этом жить в купленной в кредит квартире можно сразу, а выплачивать деньги за нее на протяжении нескольких лет. В этом случае важно понимать, как решать вопросы прописки членов семьи – детей, родителей, дальних родственников.

Можно ли прописать человека в ипотечной квартире?

По вопросам прописки в жилье, которое приобреталось по ипотеке, появляется много споров, конфликтов между банком и клиентом, оформившим на себя кредит. Их причиной является отсутствие в законодательстве прямых данных об урегулировании этой проблемы.

Важно знать, что законодательство позволяет оспаривать в суде все условия ипотечных договоров, ограничивающих право прописки.

С правовой стороны владельцем ипотечной недвижимости считается заемщик, а не кредитор, так как приобретение квартиры на деньги ссуды наделяет покупателя аналогичными правами, что и во время покупки жилья за свои средства. Финучреждение при этом является только держателем залога, а не его собственником. Соответственно, кредитор может накладывать ограничения по отношению к владельцу жилья только по отдельным действиям, которые прописываются в законодательных актах.

Спорные моменты вокруг прописки на ипотечных квадратных метрах родственников и прочих граждан связано с отсутствием конкретного регламента, регулирующего в РФ регистрацию заемщика, а также его родственников по месту проживания.

Многие кредиторы прописывают все условия в договорах по предоставлению ипотечных ссуд, включая и регистрационный учет жильцов в недвижимости, находящейся в кредите.

Нужно обязательно выяснить все требования банка по возможности прописки других граждан еще во время выбора кредитора для оформления ипотеки.

Кого можно прописать?

Существует мнение, что прописать кого-либо кроме собственника в жилье, которое находится в залоге, разрешается, только если ссуда будет полностью погашена. Это требование, если оно предъявляется кредитором, нарушает права собственника (заемщика).

Прописка детей в ипотечную квартиру

Детей заемщика прописывать в таком жилье можно. По закону ребенок должен быть прописан по месту регистрации его родителей. Прописка ребенка является частью прав собственника на владение и использование собственного недвижимого имущества. Поэтому он имеет все права на регистрацию в нем всех своих детей.

Прописка родственников

Также нет ограничений в нормативных документах на регистрацию близких родственников – жены или мужа, а также их родителей. Но чтобы прописать прочих граждан, понадобится разрешение кредитора. Можно его не получать, но у кредитора появится повод досрочно разорвать договор – он может потребовать досрочно погасить займ.

Чтобы не попасть в сложную ситуацию, нужно внимательно читать соглашение, подписываемое с кредитным учреждением. В этом документе может прописываться требование об обязательном его уведомлении и получении у него разрешения на регистрацию родственников. Хотя такое ограничение вступает в противоречие с законом.

Возможна ли временная регистрация в ипотечной квартире?

Оформить временную регистрацию в жилье, находящемся под ипотекой разрешается, если кредитор установил такую норму. Обычно кредитная организация предусматривает в договоре пункт, в котором указывается такая возможность для посторонних граждан. Законодательство требует оформлять временную прописку людям, которые меняют место жительства на период, превышающий 90 дней. Об этом сказано в Приказе No288 от 11 сентября 2012 г. Максимальный срок временной регистрации – 5 лет. До окончания срока прописки снять с учета без судебного решения в произвольном порядке такого гражданина нельзя.

Возможна ли при ипотеке в Сбербанке?

Лидером по оформлению ипотечных займов является Сбербанк. Это финучреждение не запрещает прописывать родственников и других лиц. В договорах ипотеки таких требований не содержится. Заемщик может регистрировать в своей собственности любое физлицо не только постоянно, но и временно, при этом он должен в письменном виде уведомить банк о регистрации в квартире этих лиц.

Но если он не будет выполнять свои кредитные обязательства, перестанет погашать долг, Сбербанк потребует снять с учета всех приписанных в ипотечном жилье граждан, включая также и несовершеннолетних детей.

Что говорит закон?

В соответствии с 208 Приказом от 20.09.2008 г., во время регистрации жильцов в ипотечных квартирах и домах дополнительное согласие для этого у залогодержателя получать нет необходимости.

В ст. 346 ч.1 ГК РФ, а также в ст. 29 ФЗ об ипотеке оговаривается, что залогодатель имеет возможность пользоваться своим имуществом, заложенным по ипотеке, на свое усмотрение в случаях, не противоречащих назначению недвижимости, а также нормам законодательства РФ.

Ст. 209 ГК РФ гласит о принадлежности собственнику прав владения, использования, а также распоряжения собственным имуществом. Владелец обремененной ипотекой недвижимости также наделен такими правами. Но он не может продать, подарить, или каким-либо другим способом отчуждать принадлежащее ему, но находящееся под залогом жилье без получения согласия кредитора. Все остальные права собственника такого недвижимого имущества идентичны правам, лиц, приобретающих квартиры за свои деньги.

Особенности прописки

Заемщик может прописаться в купленной квартире практически сразу после подписания ипотечного договора и оформления права собственности на нее. Чтобы прописать кого-либо еще, желательно согласовать свои действия с банком, чтобы избежать разногласий и возможных претензий, если в договоре были прописаны такие условия.

С этой целью нужно подать в банк заявление о согласовании прописки определенных лиц с указанием всех данных прописываемого гражданина, а также состоит ли он в родственных связях с заявителем.

После рассмотрения заявления банк вынесет свое решение и сообщит о нем клиенту.

Ограничения

Каждая кредитная организация имеет свои разработанные положения, которые затрагивают вопросы регистрации. Поэтому при внимательном прочтении ипотечного договора можно узнать, какие ограничения банк накладывает на заемщика, который желает прописать родственников или других граждан.

Могут ли банки выдавать условия на ограничения по прописке?

Получить добро на прописку собственных родственников у кредиторов просто. Но при желании зарегистрировать постороннего человека они могут накладывать ограничения, банк может отказать в его регистрации. Подобные действия кредитора объясняются его желанием минимизировать собственные риски, если заемщик перестанет выполнять свои кредитные обязательства. Но эти действия довольно спорные.

Как прописаться?

Не зависимо от того, какой кредитной организацией выдан ипотечный кредит, прописка в ипотечном жилье не отличается от оформления в любой другой жилой собственности – подаренной, унаследованной, купленной за свои средства.

Единственная разница – договор основания.

Что необходимо?

Для постоянной прописки нужно выписаться из прежнего места прописки. Если регистрация осуществляется в том же населенном пункте, что и выписка, заранее оформлять выписку не нужно, прописка вместе с выпиской будет выполняться автоматически паспортистом. Но зачастую этот процесс затягивается надолго, поэтому желательно решать этот вопрос самостоятельно.

Далее нужно подать заявление в регистрационный орган, заполнив заявку стандартной формы. Вместо детей до 14 лет заявку подают их родители. Нужно указать основание, приложить к нему все документы.

Требуемые документы

Пошаговая инструкция

Регистрация осуществляется поэтапно:

Если в квартире прописывается не ее собственник, его присутствие обязательно. Регистрация осуществляется на протяжении 3 рабочих дней.