что необходимо закрепить в учетной политике по распределению затрат

Формирование учетной политики в торговой организации

Общие положения учетной политики в торговле

Вне зависимости от специализации торговой фирмы (например, опт или розница), учетная политика (далее — УП) должна содержать некоторую вводную информацию:

Помимо перечисленных данных в УП торговой организации следует отдельно раскрыть применяемые именно этой организацией порядок и методы учета товаров, торговой наценки, транспортно-заготовительных расходов (далее — ТЗР) и связанные с ними нюансы налогообложения.

ОБРАТИТЕ ВНИМАНИЕ! Для бухучета и для налогов предприятие может иметь две отдельных УП либо одну общую. В приведенных далее сведениях обязательные моменты для УП рассмотрены с учетом и БУ, и НУ.

Определение порядка учета товаров и торговой наценки

Товары в организациях торговли могут учитываться:

Учет всегда ведется на счете 41, но в первом случае товары попадают на него по стоимости закупки, а во втором — по продажной стоимости. При этом торговая наценка на принимаемые к учету товары начисляется проводкой Дт 41 Кт 42.

При продаже товаров соответствующая проданным товарам доля наценки отражается проводкой Дт 90 Кт 42 сторно для формирования корректной величины финрезультата.

ВАЖНО! Торговую наценку допускается применять только розничным предприятиям торговли. Если у фирмы присутствуют оба варианта продаж, в УП необходимо определить порядок разделения товаров на предназначенные для оптовой или розничной продажи, с указанием методики учета для каждой группы, либо установить для всех товаров метод учета по фактической стоимости (без применения счета 42).

В работе оптовых торговых организаций часто возникает момент, когда товары уже отгружены со склада, но до покупателя еще не дошли (например, переданы транспортной компании или переданы посреднику на реализацию). Для таких товаров предусмотрен отдельный счет 45 «Товары отгруженные». Проводка при фактическом отпуске со склада продавца выглядит так: Дт 45 Кт 41.

Если применяется счет 45, при завершении продажи (поступлении товаров к покупателю) списание товаров со счета 45 происходит аналогично списанию со счета 41: Дт 90 Кт 45.

Метод списания себестоимости проданных товаров

Себестоимость проданных товаров списывается методами, подходящими и для других групп МПЗ:

Подробнее о методах оценки материально-производственных запасов читайте здесь.

Выбор метода зависит от специфики продаваемых товаров. Предприятие может выбрать любой, а также несколько для различных групп товаров. Однако все результаты выбора нужно расписать в УП.

С 2021 года вступил в силу ФСБУ 5/2019 «Запасы», нормы которого обязательно нужно учесть при составлении учетной политики. Как правильно это сделать, детально разъяснили эксперты «КонсультантПлюс». Чтобы всё сделать правильно, получите пробный доступ к системе и переходите в обзорный материал.

Учет тары и упаковки

Многие товары требуют определенной упаковки для перевозки, хранения и продажи. При этом упаковка может:

В зависимости от того, к какой из перечисленных групп относится тара и упаковка, она может учитываться как:

Многоразовая тара классифицируется на возвратную и невозвратную. Причем по договоренностям между поставщиком и покупателем передача дорогостоящей тары может происходить с залогом.

Выбранные варианты использования и учета тары должны быть детализированы в учетной политике торговой организации.

Кроме того, в соответствующих случаях дополнительно отдельно конкретизируется связанный с многоразовой тарой учет расходов на транспортировку.

Образец учетной политики для торговой организации на общей системе налогообложения подготовили эксперты «КонсультантПлюс». Ознакомьтесь с документом, получив пробный демо-доступ к системе, и проверьте, все ли нюансы вы учли, составляя УП на 2022 год. Это бесплатно.

Порядок учета транспортных затрат

Порядок учета и распределения ТЗР для бухгалтерских целей определяется ФСБУ 5/2019.

Метод учета торговая фирма выбирает сама и обязательно отражает его в УП.

ВАЖНО! Для налоговых целей в торговле существует единый порядок учета и распределения ТЗР. Он изложен в ст. 320 НК РФ.

Порядок учета расходов на продажу

Для торговых компаний перечень затрат, которые можно отнести на расходы на продажу, значительно расширен по сравнению с предприятиями, занятыми в производственных сферах. При этом существуют такие расходы, в отношении которых следует определиться с вариантами учета, раскрыв их в УП:

При этом затраты на доставку товаров покупателям относятся к расходам на продажу в любом случае.

ОБРАТИТЕ ВНИМАНИЕ! ТЗР, включенные в себестоимость товара, учитываются для целей налогообложения по факту продажи этого товара, а ТЗР, отраженные в составе расходов на продажу, принимаются для целей налогообложения разово в величине, полученной расчетным путем за определенный период.

О том, что обусловливает различие в учете ТЗР и транспортных расходов на продажу, читайте в материале «Транспортные расходы — это прямые или косвенные расходы?».

Нюансы по учету НДС

В части НДС в УП торгового предприятия следует закрепить как минимум:

Как вести раздельный учет «входного» НДС при совмещении облагаемых и необлагаемых операций, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ и бесплатно переходите в материал.

3. Основные аспекты документооборота, например:

Отдельные вопросы по инвентаризации

Нюансы, которые потребуется внести в УП, будут зависеть от специфики торговой деятельности. Например:

Нюансы учета отдельных операций с 2022 года

Нововведения, которые обязательно нужно учесть при составлении учетной политики для целей бухгалтерского учета на 2022 год, следующие:

Как организации перейти на учет аренды (лизинга) по новому ФСБУ 25/2018, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Итоги

Для торговых предприятий действующим бухгалтерским и налоговым законодательством предусмотрена возможность применения различных вариантов учета. При составлении учетной политики торговой организации следует выбрать наиболее целесообразные варианты и закрепить их в УП.

Положение по бухгалтерскому учету и учетная политика организации

Бухгалтерская отчетность организации

Бухгалтерская отчетность — единая система упорядоченных данных о финансовом состоянии компании, которая составляется на основании учетных сведений бухгалтерского учета.

Абсолютно все организации обязаны представлять внутренним и внешним заинтересованным пользователям бухгалтерскую отчетность. Рассмотрим основные бухгалтерские нормативные акты, устанавливающие порядок ее составления коммерческими организациями.

Основные правила составления и сдачи бухгалтерской отчетности закреплены в Положении по ведению бухгалтерского учета и отчетности в РФ, утвержденном приказом Минфина России от 29.07.1998 № 34н.

Данный документ разработан на основе закона «О бухгалтерском учете» от 06.12.2011 №402-ФЗ и состоит из 6 разделов.

Основные правила ведения бухучета

Основные правила составления и сдачи бухотчетности

Порядок представления бухотчетности

Основные правила сводной бухотчетности

Хранение документов бухучета

Содержание и перечень форм бухгалтерской отчетности утверждены в ПБУ 4/99.

Согласно п. 5 разд. 3 ПБУ 4/99 бухотчетность включает в себя:

П. 6 разд. 3 ПБУ 4/99 требует от бухотчетности достоверности и полноты сведений о финансовом положении компании. Чтобы корректно отражать хозяйственные операции на счетах бухучета, на основании которых формируется бухгалтерская отчетность, необходимо придерживаться определенных норм и правил, которые самостоятельно утверждаются каждой организацией в главном документе, регулирующем порядок ведения бухгалтерского и налогового учета, — учетной политике компании. Рассмотрим порядок ее составления.

Учетная политика компании и положения по ведению бухучета

Учетная политика (УП) — набор способов ведения бухгалтерского (и налогового) учета каждой конкретной организацией. Она утверждается при создании компании и действует до ее ликвидации.

Образец учетной политики можно скачать здесь.

При этом документ применяется из года в год, а возможные поправки в него вносятся с 1 января (если иная дата не обусловлена существенными причинами) при наличии изменений (пп. 5, 6 ст. 8 закона № 402-ФЗ):

В главном бухгалтерском документе компании должны найти отражение:

С 01.01.2022 станет обязательным к применению ФСБУ 27/2021 «Документы и документооборот». Напомним, что график докумментооборота является обязательным приложением к учетной политике.

Как организовать документооборот для целей бухгалтерского учета по новому ФСБУ 27/2021, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Для корректного формирования каждого раздела учетной политики компаниям необходимо ориентироваться на единые стандарты ведения бухгалтерского учета, утвержденные Минфином России, а именно: положения по бухгалтерскому учету (ПБУ) и федеральные стандарты (ФСБУ).

ПБУ — законодательные акты 2-го уровня, следующие за нормативными актами федерального значения. Они устанавливают порядок и базовые правила ведения бухучета и формирования отчетности и обязательны для исполнения всеми хозяйствующими субъектами РФ.

Актуальный перечень ПБУ см. в этой статье.

Алгоритм формирования данного документа вы найдете в статье «Как составить учетную политику организации (2022)?».

Рассмотрим основные ПБУ, на которые надо опираться при составлении учетной политики организации.

Учет МПЗ: ФСБУ 5/2019

ФСБУ 5/2019 нужно применять с 2021 года вместо ПБУ 5/01. Новый стандарт регламентирует порядок учета материально-производственных запасов (МПЗ) компании.

Учет поступающих активов ведется по их себестоимости, которая включает стоимость поступления, согласованную покупателем и поставщиком, и все накладные расходы, связанные с приобретением данных активов. При этом микропредприятия могут учитывать сопутствующие затраты в составе текущих расходов. Остальные компании, ведущие упрощенный бухгалтерский учет, могут относить такие расходы в состав текущих при условии отсутствия существенных материально-производственных остатков.

О том, кому разрешено вести упрощенный бухучет, читайте в статье «Особенности бухгалтерского учета на малых предприятиях».

ВАЖНО! Компании, которые вправе применять упрощенный вариант ведения бухучета, могут предусмотреть в своей политике простой способ учета, без использования двойной записи (п. 6.1 разд. 2 ПБУ 1/2008).

Выбытие МПЗ может осуществляться:

Как применять на практике ФСБУ 5/2020 и какие нюансы учесть при внесении изменений в учетную политику на 2021 год, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет основных средств: ФСБУ 6/2020 (после 01.01.2022)

Сейчас учет ОС регламентирует ПБУ 6/01. С 01.01.2022 оно утратит силу, его заменят два новых ФСБУ: 6/2020 по ОС и 26/2020 по капвложениям.

Что в связи с этим нужно будет поменять в учете, разъяснили эксперты КонсультантПлюс. Посмотреть комментарии можно бесплатно, получив пробный доступ к системе.

Согласно ФСБУ 6/2020 срок полезного использования (СПИ) объектов зависит:

При этом объекты можно учитывать в составе МПЗ по стоимости, устанавливаемой налогоплательщиком самостоятельно.

Первоначальная стоимость — это сумма капитальных вложений в объект. В них включают:

Стоимость ОС погашается ежемесячно путем начисления амортизации. Амортизация рассчитывается:

ВНИМАНИЕ! Изменения произошли в расчете базы для начисления амортизации, теперь последнюю считают не от первоначальной или восстановительной стоимости, а от разницы между балансовой и ликвидационной стоимостью. Последний показатель выступает очередным новшеством, введенным стандартом. Согласно ФСБУ 6/2020 ликвидационная стоимость — это ориентировочная стоимость активов, которые останутся после ликвидации объекта ОС, за минусом затрат на демонтаж, утилизацию и прочее выбытие.

При этом организации с упрощенным бухучетом и отчетностью могут списывать сумму амортизации или один раз в год 31 декабря, или периодически в течение года в сроки, указанные в ее учетной политике. А стоимостную оценку производственного и хозяйственного инвентаря списывать в амортизационные отчисления единовременно по факту принятия к учету.

ВНИМАНИЕ! С 2022 года компании обязаны проводить проверку на предмет обесценения основных средств согласно ФСБУ 6/2020. Таким образом, в бухгалтерской отчетности активы не смогут быть учтены по завышенной стоимости.

Выбытие ОС возможно различными способами: путем продажи, списания, вклада в УК другой фирмы, дарения и т. д. (п. 29 ПБУ 6/01). При реализации объекта ОС выручка признается прочим доходом, а связанные с продажей затраты относятся в состав прочих расходов.

Особенности применения ПБУ 6/01 изучайте в этой статье.

Учет доходов организации: ПБУ 9/99

Доходы — улучшение экономических показателей предприятия вследствие поступления активов (денежных средств, МПЗ и т. д.), а также уменьшения его обязательств, приводящее к увеличению капитала данного субъекта. При этом вклады его участников в уставный капитал в расчет не принимаются.

Согласно ПБУ 9/99 доходы делятся:

Выручка признается при соблюдении следующих условий:

ВАЖНО! Если хотя бы одно из перечисленных условий не соблюдено, активы, поступившие во исполнение обязательств, признаются в бухучете как кредиторская задолженность.

Компании, ведущие упрощенный бухучет, вправе признавать выручку кассовым методом.

Образец учетной политики для предприятий на УСН подготовили эксперты К+. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Учет расходов организации: ПБУ 10/99

К расходам согласно ПБУ 10/99 относится снижение экономических выгод вследствие выбытия денежных средств или активов, а также возникновения обязательств, приводящих к уменьшению капитала компании. При этом не учитывается уменьшение уставного капитала, согласованное учредителями.

Расходы делятся на две категории:

Расходы по обычным видам деятельности подразделяются на следующие статьи затрат (п. 8 ПБУ 10/99):

При этом в целях управленческого учета компания вправе составлять дополнительные статьи затрат на свое усмотрение.

Расход признается, если соблюдаются следующие условия:

ВАЖНО! Если хотя бы 1 из перечисленных пунктов не выполняется, компания обязана учитывать такие расходы в составе дебиторской задолженности.

Итоги

ПБУ — это нормативно-правовые акты, которые устанавливают порядок ведения бухгалтерского учета в коммерческих организациях и являются обязательными для исполнения всеми хозсубъектами РФ. Они содержат общие требования к бухгалтерскому учету компаний и поясняются методическими рекомендациями и письмами Минфина и ФНС России.

О порядке составления налоговой политики компании читайте в статье «Как составить налоговую политику организации?».

О том, чем бухучет отличается от налогового учета, вам расскажет статья «Разница между бухгалтерским и налоговым учетом».

Учетная политика организации: образцы на 2022 год, как составить, примеры

Иногда законодательство позволяет организации выбирать между разными вариантами отражения хозяйственных операций или формами «первички». Однако свой выбор организация должна отразить в учетной политике, после чего неукоснительно ее придерживаться. В противном случае инспекторы зафиксируют нарушение правил учета. О том, как грамотно составить учетную политику, читайте в нашей статье.

Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2021 году»).

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Кто составляет учетную политику организации

Никаких правил здесь нет. Не важно, кто в организации составляет учетную политику. Главное, чтобы она была грамотной и отвечала нуждам предприятия.

Как правило, в небольших ООО разработкой этого документа занимается главный, либо единственный (если других нет) бухгалтер. Большие компании и холдинги привлекают к формированию УП руководителей, а иногда и аудиторов.

Требования к оформлению учетной политики предприятия

Ни законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч.

На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов.

СПРАВКА

Приказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП.

Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании.

Утверждение учетной политики

По общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ.

Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные:

ВАЖНО

Менять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета.

Как составить учетную политику организации на 2022 год

Нужно отразить изменения, которые вступят в силу. Вот основные новшества:

Составление учетной политики организации в 2021 году в 1С:Бухгалтерии 8

Что такое учетная политика и зачем она нужна

В настоящее время федеральными стандартами бухгалтерского учета предусматривается сразу несколько способов применения счетов бухучета, оценки активов и обязательств, погашения их стоимости, проведения инвентаризации и осуществления документооборота. Организации не вправе произвольно применять все эти способы параллельно друг с другом и должны из всей совокупности методов ведения бухучета выбрать те, которые подходят лично им. Выбранные способы ведения бухучета закрепляются в таком обязательном документе, как учетная политика организации.

В самом общем виде учетная политика – это избранные организацией методы и способы группировки и оценки фактов хозяйственной деятельности, амортизации основных средств, применения регистров бухучета, а также обработки информации.

Учетная политика позволяет ответить на вопрос, каким именно образом та или иная организация учитывает свои затраты, оценивает ОС, НМА, производственные запасы, незавершенное производство, готовую продукцию и признает прибыль от продажи продукции. В ней закрепляются все применяемые организацией методы первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Отсутствие учетной политики вызывает затруднения в определении того, насколько правильно организация ведет оценку своих активов, затрат, прибыли и в конечном счете рассчитывает и уплачивает налоги.

В связи с этим учетная политика обязательна для всех без исключения организаций, осуществляющих экономическую деятельность и обязанных вести бухгалтерский учет.

Несоблюдение правил учетной политики расценивается как грубое нарушение правил учета доходов и расходов по ст. 120 НК РФ. Минимальный штраф по данной норме составляет 10 000 рублей. Максимальный же штраф, который назначается за несоблюдение учетной политики, приведшее к занижению налоговой базы, составляет 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

Как сформировать и утвердить учетную политику организации в 2021 году

Учетную политику организация формирует самостоятельно, но с соблюдением ряда обязательных требований. Данные требования установлены в том числе положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина от 06.10.2008 № 106н.

Так, в отношении каждого объекта выбирается один из способов ведения бухучета, допускаемых федеральными стандартами.

Если по какому-либо объекту способ ведения учета стандартами не установлен, то организация вправе самостоятельно его разработать и утвердить (ч. 4 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). По общему правилу организация выбирает способы ведения бухучета независимо от всех прочих организаций.

Но если головная организация утверждает собственные стандарты бухгалтерского учета, обязательные к применению его дочерними предприятиями, то дочерние общества обязаны выбрать способы ведения бухгалтерского учета исключительно исходя из утвержденных организацией стандартов (п. 5.1 приказа Минфина от 06.10.2008 № 106н).

В свою очередь организации, применяющие упрощенные способы учета, при отсутствии в ПБУ соответствующих способов учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности.

При этом учетная политика каждой организации в обязательном порядке должна содержать следующие элементы (п. 4 приказа Минфина от 06.10.2008 № 106н):

Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации соответствующей организационно-распорядительной документацией. В частности, учетная политика может утверждаться приказом или распоряжением генерального директора организации (п. 8 приказа Минфина от 06.10.2008 № 106н).

Все существенные способы ведения бухучета, утвержденные в учетной политике, подлежат раскрытию в бухгалтерской (финансовой) отчетности организации.

При этом в промежуточной бухотчетности информацию об учетной политике организации указывать не обязательно. Исключения составляют случаи внесения изменений в учетную политику (приказ Минфина от 28.04.2017 № 69н).

Порядок применения и изменения учетной политики в 2021 году

Учетная политика должна применяться последовательно из года в год. Утвержденная организацией учетная политика обязательна к применению всеми ее филиалами, представительствами и иными подразделениями, включая выделенные на отдельный баланс, независимо от их места нахождения.

Вновь созданные организации и организации, возникшие в результате реорганизации, должны разработать и утвердить учетную политику не позднее 90 дней со дня своей госрегистрации. В таких случаях учетная политика будет считаться применяемой со дня такой регистрации.

При этом в ряде случаев организация может вносить в свою учетную политику изменения. Так, изменение учетной политики допускается в следующих случаях (ч. 6 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»):

Изменение учетной политики производится с начала отчетного года. Все изменения вносятся на основании распоряжения или приказа директора организации.

Последствия изменений, способные оказать существенное влияние на финансовое положение организации, должны оцениваться в денежном выражении. Оценка производится на дату, с которой применяется измененный способ ведения бухгалтерского учета (п. 13 приказа Минфина от 06.10.2008 № 106н).

Изменения, способные оказать существенное влияние на финансовое положение организации, подлежат обособленному раскрытию в бухгалтерской отчетности.

Кроме того, при изменении учетной политики организация должна указать причину и содержание таких изменений, суммы корректировок, связанных с изменением учетной политики, по каждой статье отчетности, а также сумму соответствующей корректировки, относящейся к прошлым отчетным периодам (п. 21 приказа Минфина от 06.10.2008 № 106н).

Как настроить и распечатать учетную политику организации в «1С:Бухгалтерии 8»

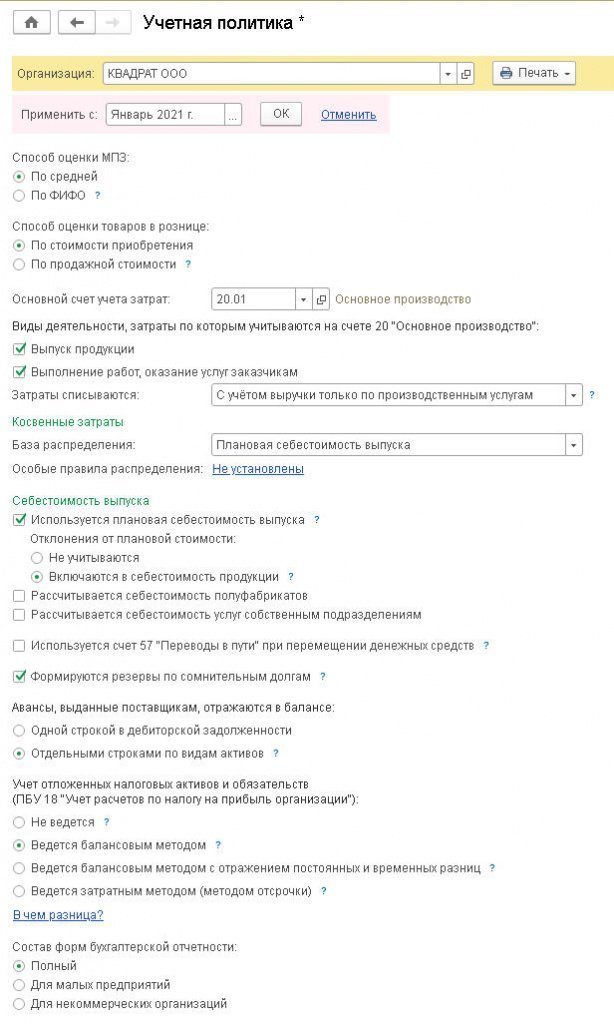

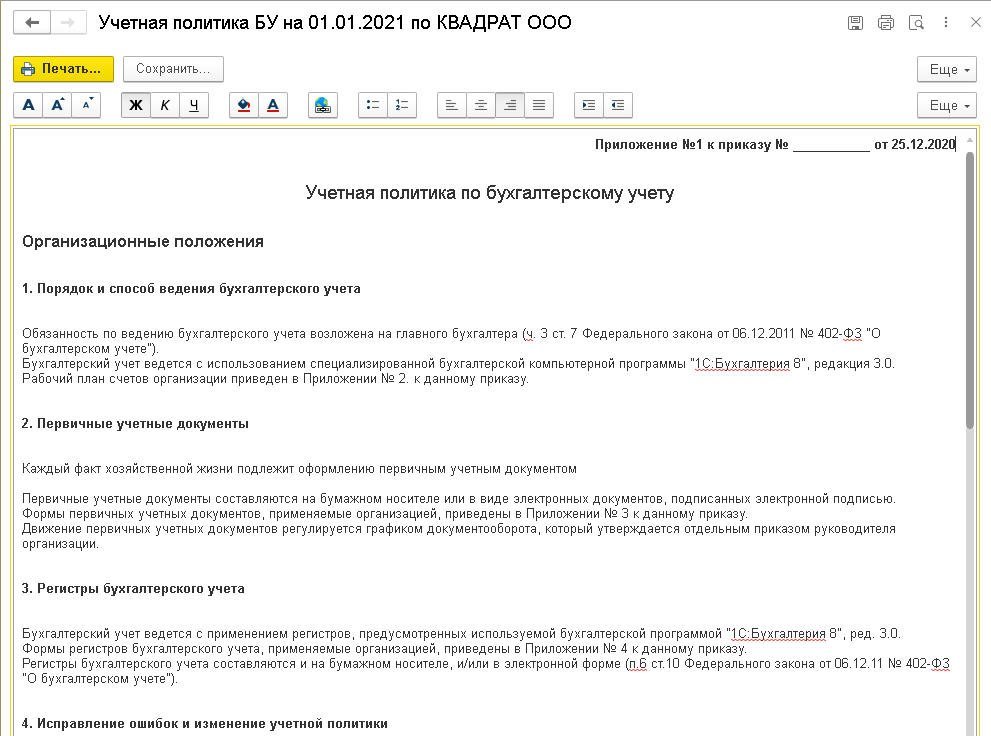

В «1С:Бухгалтерии 8» редакции 3.0 настройки учетной политики выполняются в форме Учетная политика (рис. 1).

Рис. 1. Регистр «Учетная политика»

Перейти к форме можно из раздела Главное либо непосредственно из карточки организации по гиперссылке Учетная политика.

Выполненные настройки сохраняются в виде записи регистра сведений Учетная политика и действуют начиная с даты, указанной в поле Применять с. Каждая запись регистра характеризует состояние учетной политики организации за определенный период. Перейти к списку настроек учетной политики можно по гиперссылке История изменений.

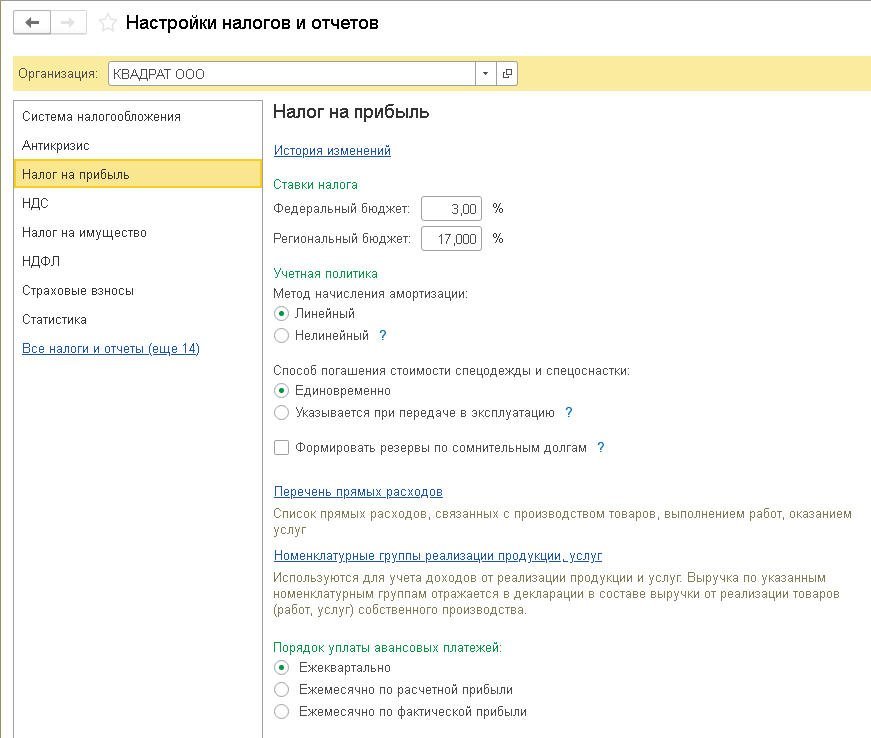

Учетная политика определяет правила бухгалтерского учета. Настройки для целей налогового учета выполняются в отдельной форме Настройки налогов и отчетов (рис. 2), которая доступна из раздела Главное по гиперссылке Налоги и отчеты.

Рис. 2. Настройки налогов

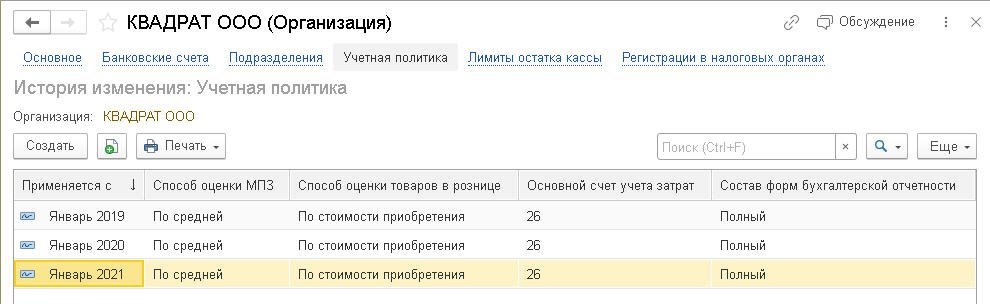

Программа позволяет сформировать комплект макетов печатных форм приказа об учетной политике вместе с приложениями в соответствии с заданными настройками.

Это можно сделать по кнопке Печать из формы Учетная политика (рис. 1) либо из списка настроек учетной политики, предварительно выделив курсором требуемую запись регистра Учетная политика (рис. 3).

Рис. 3. Список настроек учетной политики

Программа предлагает следующий комплект макетов печатных форм:

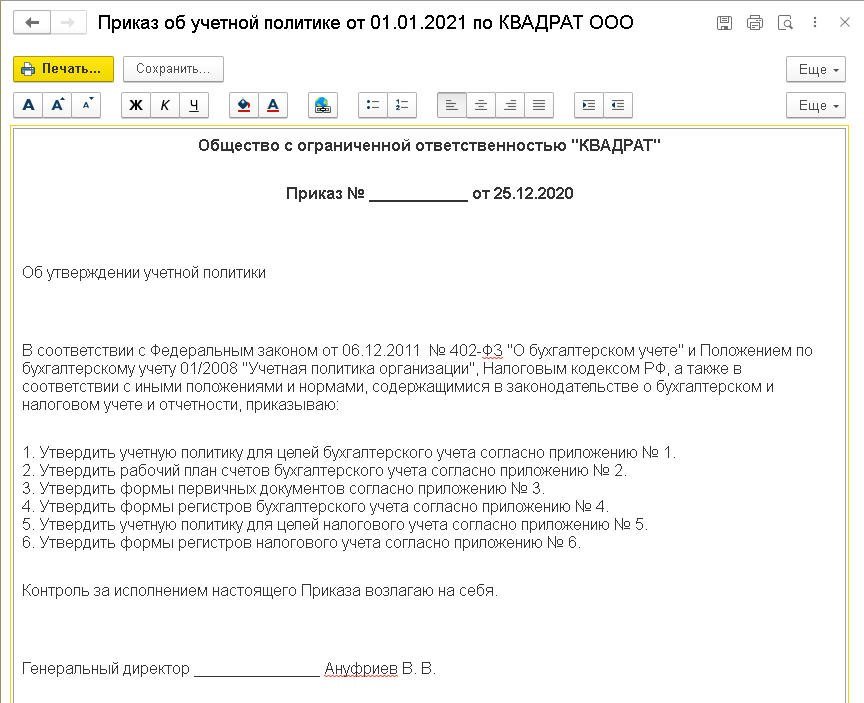

Приказ об учетной политике (рис. 4);

Учетная политика по бухгалтерскому учету (Приложение № 1 к Приказу);

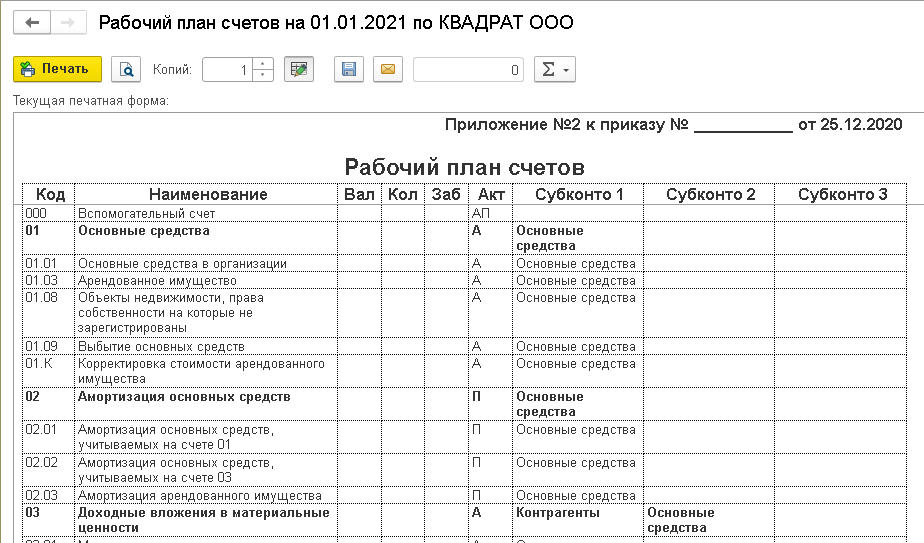

Рабочий план счетов (Приложение № 2 к Приказу);

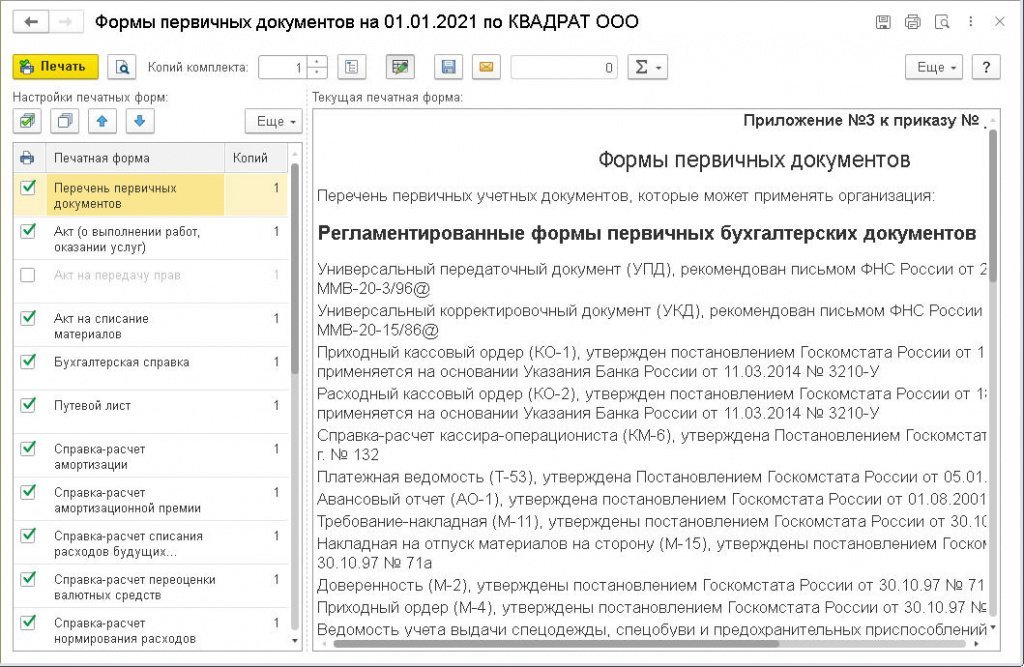

Формы первичных документов (Приложение № 3 к Приказу);

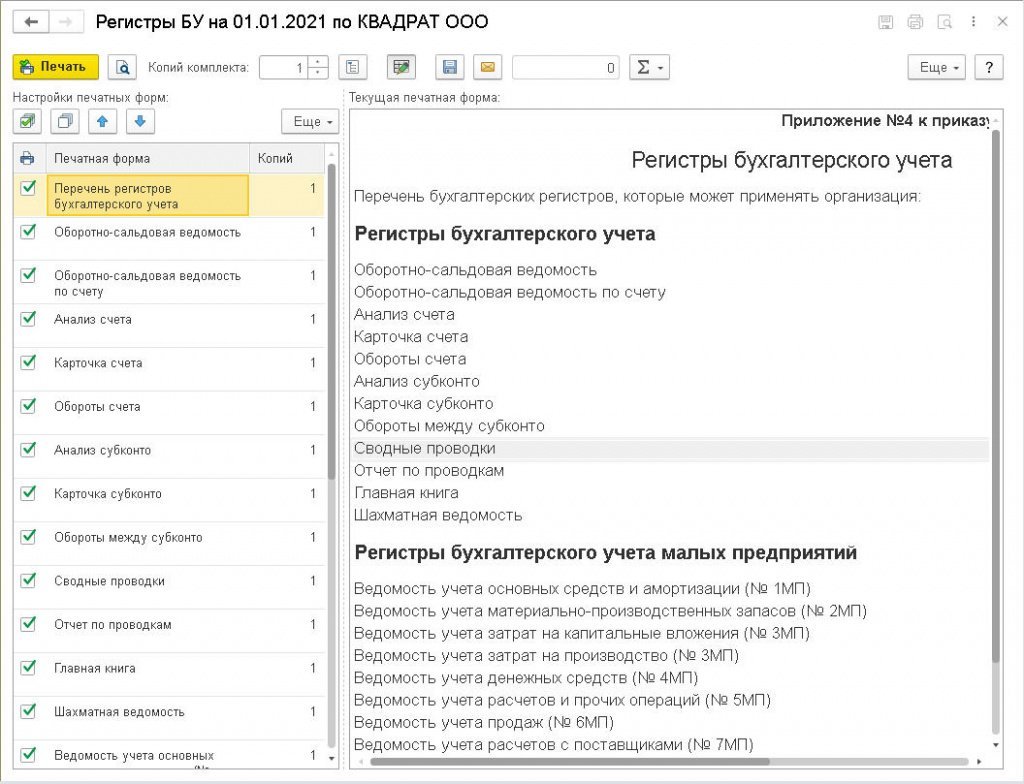

Регистры бухгалтерского учета (Приложение № 4 к Приказу);

Учетная политика по налоговому учету (Приложение № 5 к Приказу);

Регистры налогового учета (Приложение № 6 к Приказу).

Рис. 4. Макет Приказа

Состав разделов и подразделов учетной политики для целей бухгалтерского и налогового учета (Приложения № 1 и № 5) зависит от используемой функциональности программы в целом (раздел Главное – Функциональность), а также от применяемой системы налогообложения и выполненных настроек учетной политики для конкретной организации. Например:

если в организации не используются нематериальные активы и в программе отключена соответствующая функциональность по учету НМА (форма Функциональность программы – Нематериальные активы), то в макетах печатных форм Учетная политика по бухгалтерскому учету и Учетная политика по налоговому учету будут отсутствовать подразделы, относящиеся к учету НМА и НИОКР;

если в программе отключена функциональность по учету спецодежды, оборудования и инструментов (форма Функциональность программы – Запасы), то в макете Учетная политика по налоговому учету будет отсутствовать подраздел, посвященный учету таких спецпредметов для целей налогообложения прибыли;

если организация не выпускает продукцию и не выполняет работы производственного характера, то в макетах печатных форм учетной политики по бухгалтерскому и налоговому учету будут отсутствовать подразделы, посвященные незавершенному производству и готовой продукции;

если организация применяет упрощенную систему налогообложения, то в макете Учетная политика по налоговому учету будет содержаться только раздел Налог на доходы физических лиц, а в макете Регистры налогового учета будут отсутствовать формы регистров налогового учета по налогу на прибыль;

раздел Налоговый учет по налогу на добавленную стоимость будет включен в макет учетной политики по налоговому учету, только если организация ведет раздельный учет НДС.

Обратите внимание, что предлагаемые варианты макетов печатных форм Учетная политика по бухгалтерскому учету (Приложение № 1) и Учетная политика по налоговому учету (Приложение № 5) ориентированы прежде всего на предприятия малого бизнеса и формируются по принципу разумного и необходимого минимума.

Пользователь самостоятельно может внести любые дополнения в макеты печатных форм бухгалтерской и/или налоговой учетной политики. Для этого в командной панели формы предназначены кнопки редактирования (рис. 5).

Рис. 5. Фрагмент макета печатной формы бухгалтерской учетной политики

Некоторые положения учетной политики отражены в макетах по умолчанию и при необходимости должны быть отредактированы пользователем.

Например, если с нового года в организации поменялись методы определения прямых расходов, то в регистре Настройки налогов и отчетов в разделе Налог на прибыль (рис. 2) следует перейти по гиперссылке Перечень прямых расходов и указать правила, отличные от правил, установленных для предыдущего налогового периода. Помимо этого, указанные изменения надо отразить в Приложении № 5 к Приказу.

При помощи кнопки Сохранить скорректированные макеты учетной политики (Приложения № 1 и № 5) можно сохранить в файл в формате htm. В этом же формате можно сохранить и сам приказ.

Рабочий план счетов оформляется в виде Приложения № 2 к Приказу об учетной политике (рис. 6).

Рис. 6. Фрагмент Плана счетов

В Приложении № 3 к Приказу об учетной политике представлены перечень и формы применяемых организацией первичных учетных документов (рис. 7).

Рис. 7. Формы первичных документов

В перечне первичных учетных документов содержатся как регламентированные законодательством формы (например, универсальный корректировочный документ, приходный кассовый ордер (КО-1), товарная накладная ТОРГ-12 и т. д.), так и другие формы, реализованные в программе (например, акт на списание материалов, разнообразные справки-расчеты и т. д.). Печатные формы первичных документов, не регламентированных законодательством, по умолчанию помечены флагами в настройках печатных форм и автоматически включаются в Приложение № 3 при печати.

Если какая-либо форма не используется организацией, ее следует убрать из перечня. Если эта форма нерегламентированная, то в настройках печатных форм потребуется отключить соответствующий флаг.

Перечень и формы используемых организацией регистров бухгалтерского учета включены в Приложение № 4 к Приказу об учетной политике (рис. 8).

Рис. 8. Регистры бухгалтерского учета

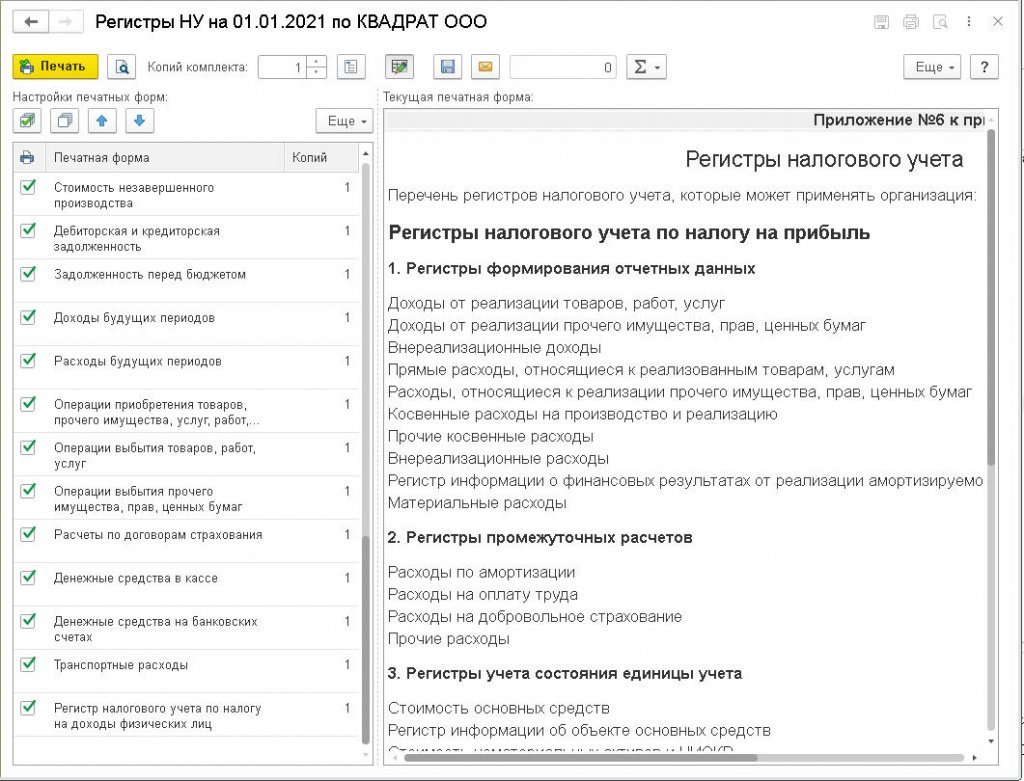

Перечень и формы регистров налогового учета представлены в Приложении № 6 (рис. 9).

Рис. 9. Регистры налогового учета

Неиспользуемые регистры бухгалтерского и налогового учета следует удалить из перечня и отключить соответствующие флаги в настройках печатных форм.

При внесении дополнений или изменений в учетную политику проще всего распечатать новый приказ об учетной политике с новым комплектом приложений к нему. Либо можно отредактировать предлагаемые файлы и оформить приказ о дополнении в учетную политику с внесением нового раздела или с изменением формулировки уже существующего раздела учетной политики организации.