черный лебедь акции что это

«Черные лебеди». Как подготовиться к падению крипторынка

«Черные лебеди» появляются не только на традиционном, но и на крипторынке. Разбираемся, как это происходит.

«Черные лебеди» появляются не только на традиционном, но и на крипторынке. Разбираемся, как это происходит.

Что такое «черный лебедь»?

Теорию «черного лебедя» сформулировал экономист и автор бестселлера «Черный лебедь. Под знаком непредсказуемости» Нассим Талеб. Термин обозначает труднопрогнозируемые или, наоборот, очевидные, но игнорируемые события со значительными последствиями. В своей книге Талеб называет «черными лебедями» Первую мировую войну, развитие интернета и Мировой финансовый кризис 2008 года.

В 2020-м году многие ожидали встрясок в экономике из-за кризиса в отношениях США и Китая, а также ценовой нестабильности на рынке нефти. Но в марте появился другой «черный лебедь» — пандемия коронавируса, который затронул все рынки, в том числе сферу криптовалют. Критоналитик Вилли Ву еще в марте 2020-го отметил, что на рынке происходит нечто странное, и это отражается на активности инвесторов. Тогда же Ву предположил, что индустрия столкнулась с «черным лебедем».

This is a chart of on-chain «investor activity» right now. Long term looks solid. Short term is very weird, normally it’s smooth oscillations, not anymore, it’s like something hit it (#COVID19?), it’s fizzing out. Waiting for this to reverse before we put in a bottom. Maybe soon. pic.twitter.com/uy9gSeE3Ts

Позднее Виталик Бутерин назвал PoW-алгоритм блокчейна цифровых валют игнорируемым «черным лебедем» крипторынка. Основатель Ethereum отметил, что публичность шаблонов и ключей делают алгоритм технически и политически уязвимым. Бутерин противопоставляет PoW-консенсусу Proof-of-Stake (PoS), который пока не так распространен.

Как подготовиться к падению крипторынка?

«Черного лебедя» невозможно предсказать. Но важно понимать, что в экономике такие события случаются, и к рискам можно подготовиться. В сфере криптовалют триггером для падения может стать что угодно. Например, есть риск, что крупный капитал запустит спираль распродаж: из-за этого на рынке появляется больше активов и начинается хаос. В результате другие инвесторы тоже начинают распродавать свои активы, следуя тренду. Крипторынок, в отличии от традиционного, более волатилен. Когда Tesla купила биткоины, то цена на монеты выросла. Предполагалось, что Facebook тоже приобрела BTC, но слухи не подтвердились — и после публикации квартального отчета курс криптовалюты упал. Повестка постоянно меняется, что приводит к скачкам даже в обычных условиях, а «черный лебедь» может изменить ситуацию на рынке радикально.

Как реагировать на «черных лебедей»?

Реагировать на факторы, описанные Талебом, помогает опыт и «насмотренность». Чем больше вы анализируете рынок и учитесь понимать, как работают капиталы, как устроены различные процессы, тем проще вам будет реагировать на изменения. Используйте сервисы для мониторинга и аналитики — например, по динамике вывода криптовалют из кошельков можно спрогнозировать предстоящий обвал. Также стоит изучать историю финансового рынка и криптовалют — часто паттерны повторяются. Например, финансовые кризисы происходят каждые 7-11 лет, а биткоин растет скачкообразно — бум обычно происходит каждые 4 года. Какие закономерности прослеживаются в этих событиях, что им предшествует? Понимание макротрендов поможет спокойнее принимать изменения, а иногда и самостоятельно их прогнозировать.

Сегодня купить в одном месте и криптовалюты, и акции вышеперечисленных российских компаний в токенизированном виде можно на регулируемой криптобирже Currency.com.

Что такое токенизированные акции?

Токенизированные акции — это ценные бумаги, которые перевели на блокчейн и преобразовали в токен, привязанный к цене реального актива, то есть это финансовый актив на блокчейне, в основе которого лежит другой базовый актив.

Токенизированные акции могут работать эффективнее традиционных ценных бумаг (обычных акций), поскольку денежные затраты, связанные с обработкой сделок, в данном случае меньше, а стоимость контракта — ниже, потому что при работе с блокчейном не нужны посредники.

Currency.com

На платформе представлены более 1500 активов: криптовалюты, токенизированные акции крупнейших в мире компаний, ETF, фондовые индексы, валюты и облигации. На бирже доступна как покупка и продажа активов «физически», так и торговля с левереджем до 500х.

Материал не является финансовой консультацией. Инвестиции связаны с риском потери всех инвестиций. Успех прошлых инвестиций не означает успеха в будущем.

Хотите сообщить важную новость? Пишите в Телеграм-бот.

А также подписывайтесь на наш Телеграм-канал.

«Чёрные лебеди» на фондовых рынках. Как инвестору почуять жареное

«Черного лебедя» предсказать сложно, а порой и вовсе невозможно. И все же, если рынки падают, значит, кто-то начал продавать. Значит, что кто-то в курсе ситуации и принимает решение действовать, обваливая рынки. Этими «кто-то» являются крупнейшие банки, инвестиционные фонды, инсайдеры и другие «приближенные» люди и компании, следом за ними начинают продавать роботы-алгоритмы, более мелкие фонды, трейдеры и так далее по цепочке. В результате на мировых финансовых рынках происходит обвал.

«Черного лебедя» предсказать сложно, а порой и вовсе невозможно. И все же, если рынки падают, значит, кто-то начал продавать. Значит, что кто-то в курсе ситуации и принимает решение действовать, обваливая рынки. Этими «кто-то» являются крупнейшие банки, инвестиционные фонды, инсайдеры и другие «приближенные» люди и компании, следом за ними начинают продавать роботы-алгоритмы, более мелкие фонды, трейдеры и так далее по цепочке. В результате на мировых финансовых рынках происходит обвал.

Примеры черных лебедей

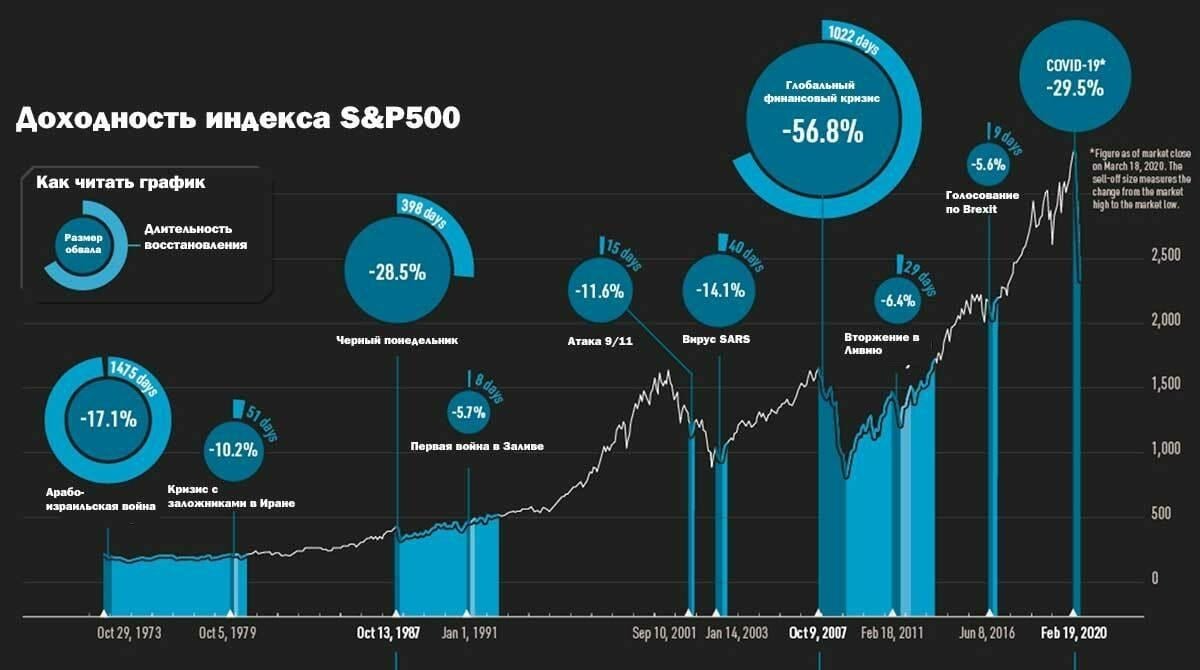

«Черный лебедь» — из ряда вон выходящее, непредсказуемое событие. Но, на самом деле, таких в истории достаточно много. С 1973 по 2020 год их официально зарегистрировано 10. То есть мартовский обвал стал юбилейным, хотя праздничного в этом ничего нет.

Получается, что «лебедь» прилетает каждые 4,7 лет, а это уже статистика, которая может быть полезна инвесторам.

Остается только выяснить по какой причине это происходит.

Обратите внимание, что из 10 событий только три имели непредсказуемый характер:

Предсказать с помощью анализа или угадать такие события невозможно, поэтому они являются самыми настоящими «Черными лебедями», застают врасплох даже самых «прожженных» инвесторов. Что же касается остальных 7 событий, в той или иной мере, на них можно было обратить внимание и заблаговременно отреагировать.

Как распознать и предсказать обвал рынков

Предсказать обвал фондовых рынков и появление черного лебедя непросто, но все-таки возможно. Если быть еще точнее — подготовиться к потенциальному обвалу можно. Для этого необходимо следить за событиями в мире хотя бы одним глазком и реагировать на все громкие и негативные события.

Например, информация о вспышке вируса COVID-19 в Китае и его распространении на другие страны появилась задолго до обвала рынков в феврале–марте 2020 года.

Что касается событий, связанных с политическими и военными конфликтами и противоречиями, то здесь не нужно обладать навыками гениального инвестора, чтобы почуять запах «жареного» и подготовиться к возможным последствиям. Например, если происходит острый конфликт США и других государств, то можно ждать обвала нефтяных котировок, санкций, пошлин, запретов, других видов ограничений. Это накладывает отпечаток на фондовые и другие рынки, 2018 год тому яркий пример.

Единственным событием, которое смогли предсказать отдельные аналитики, но которое было абсолютно непредсказуемо или тщательно скрыто, — крах рынка ипотечного кредитования в США и последовавший за ним мировой финансовый кризис 2008 года.

Как защитить активы от вероятного обвала

Представим ситуацию, что вы отреагировали на какое-либо значимое событие, провели анализ и пришли к выводу, что не за горами обвал финансовых рынков. Что делать?

Вариант 1

Не паниковать. Самое простое решение — заблаговременный выход из акций, криптовалют и других активов в деньги, желательно в швейцарский франк, как в одну из самых стабильных валют. После того, как ситуация устаканится, можно снова приобрести проданные активы. Это будет удобно и полезно тем, кто не имеет в своем распоряжении широкого набора активов и опыта хеджирования с помощью опционов или других видов деривативов. Таким образом заранее у вас появится возможность обезопасить себя от потенциальных потерь.

Вариант 2

Использовать пут-опционы на те активы, которые имеются у вас в портфеле. Пут-опционы дают право, но не обязывают продать активы по определенной цене в конкретную дату. То есть на момент наступления даты экспирации (расчетов) по опциону вы можете как продать свои активы, так и отказаться от этого, сохранив их.

Таким образом, вы можете защитить все ваши активы, однако у данного варианта есть одна проблема — правильно использовать опционы могут только профессионалы. Остальные могут сделать что-то неправильно и потерять больше, чем могли бы сберечь. Как быть?

Вариант 3

Использовать интуитивно понятную биржу даже для новичков, где вы можете купить активы «физически», из которых будет сформирован портфель, а также где можно открывать торговые позиции с левереджем. Допустим, вы купили 10 разнообразных активов и сформировали из них инвестиционный портфель. В какой-то момент вы посчитали, что рынки могут обвалиться и чтобы избежать убытков, вам достаточно выставить лимитные ордера с левереджем на продажу при достижении ценой определенного уровня.

Материал не является финансовой консультацией. Инвестиции связаны с риском потери всех инвестиций. Успех прошлых инвестиций не означает успеха в будущем.

Хотите сообщить важную новость? Пишите в Телеграм-бот.

А также подписывайтесь на наш Телеграм-канал.

Танец «черных» лебедей: какие факторы толкают рынок акций и рубль вниз

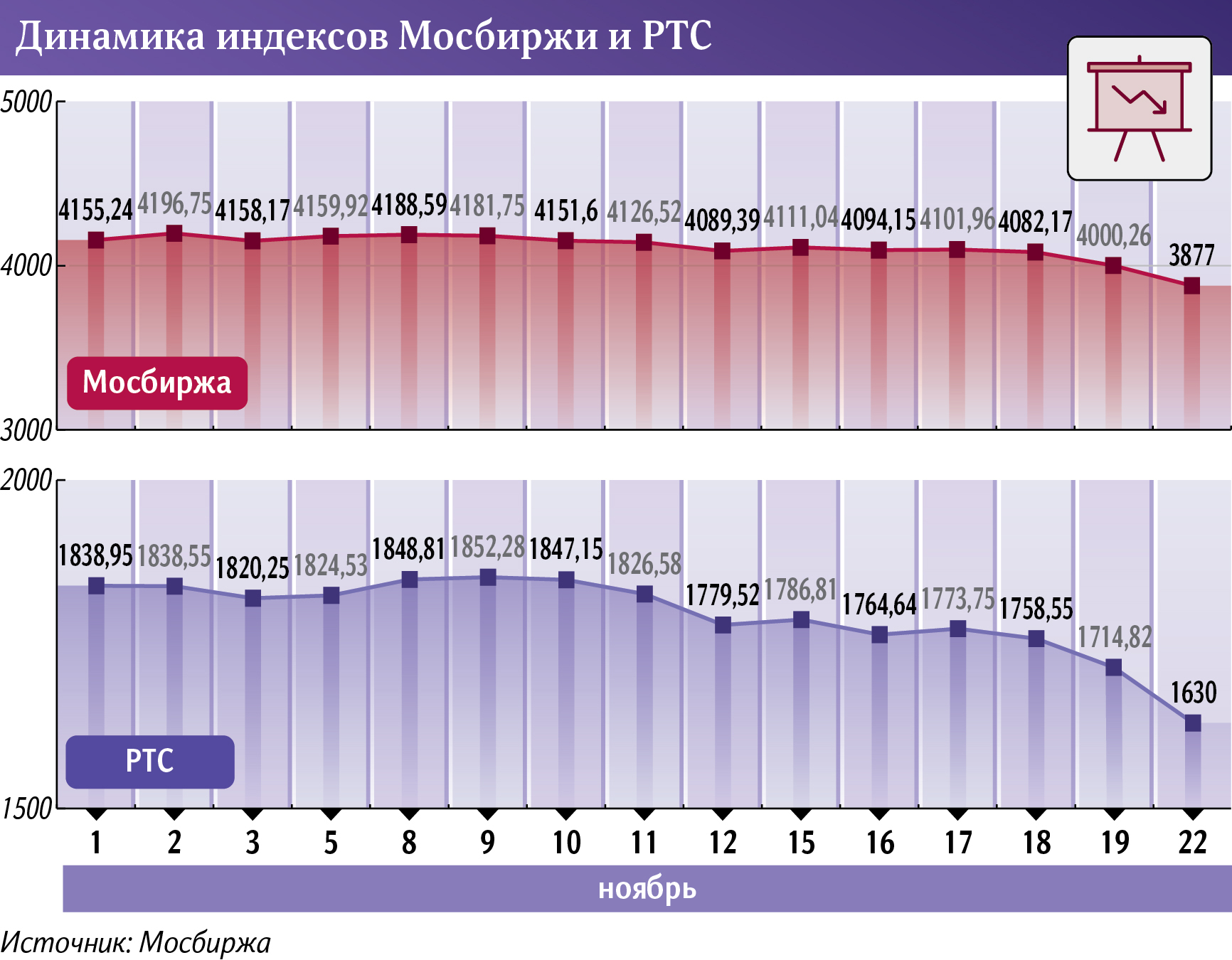

Колебания на российском фондовом рынке, а также давление на рубль в ближайшее время продолжатся, уверены опрошенные «Известиями» аналитики. Причинами распродаж понедельника и скачка курса доллара почти до 75 рублей стали жесткая риторика регуляторов, падение цен на нефть, ситуация вокруг облигаций «Роснано» и новая волна коронавируса. Впрочем, по заверениям экспертов, пока рано говорить о «медвежьем» тренде, ближе к концу 2021-го индексы Мосбиржи и РТС могут подрасти и встретить Новый год выше отметки 4000 и 1800 при сильном рубле с курсом по 71–72 за доллар.

Зона турбулентности

Неделя на российской фондовой площадке стартовала с существенного падения котировок. 22 ноября в ходе торгов индексы Мосбиржи и РТС впервые с августа провалились ниже 3900 и 1700 пунктов соответственно. В течение дня рублевый индикатор достиг минимальной отметки 3877, снизившись с начала ноября на 6,4%. А долларовый опустился до 1630 пунктов и показал с начала месяца падение на 11,4%.

Под существенным давлением оказалась и нацвалюта. Рубль по отношению к доллару впервые с апреля этого года поднялся до отметки 74,99. А евро — до 84,54 рубля, что стало новым максимумом с сентября.

Российский рынок акций и нацвалюту толкают вниз сразу несколько негативных факторов, считают опрошенные «Известиями» эксперты. По словам ведущего аналитика «Открытие Инвестиции» Андрея Кочеткова, под давлением чрезмерно высокой инфляции в глобальном контексте происходит смена вектора денежной политики. Об этом говорит риторика ФРС США, а также Центробанка России, подтверждающих свою решимость бороться с инфляцией, подчеркнул он. Эксперт добавил: отечественный рынок ОФЗ уже закладывает повышение ключевой до 8,5%, что существенно перекрывает дивидендную доходность рынка акций.

Также внешний фон не позволяет говорить об оптимизме, есть и геополитические риски, нервирующие инвесторов, добавил Андрей Кочетков. Ситуация, когда одновременно падают экспортеры и рубль, а сырьевые товары в моменте остаются относительно стабильными, — это отражение оттока инвесторов, который скорее обусловлен какими-то геополитическими опасениями, считает аналитик «БКС Мир инвестиций» Василий Карпунин. По его оценкам, реакция рынка на происходящие события выглядит избыточной, учитывая относительно спокойную картину на других биржах.

Падение индекса Мосбиржи в понедельник может быть связано с проблемами «Роснано», отметила руководитель отдела анализа акций «Финама» Наталья Малых. Хотя и до этого российские акции проявляли слабость из-за коррекции цен на нефть и глобального охлаждения аппетита к риску, констатировала она.

Тогда как доллар укрепляется на фоне ожиданий более ранней нормализации монетарной политики со стороны ФРС, коррекции цен на нефть, вызванной ожиданиями высвобождения из стратегических запасов США и ряда других стран, а также новой волны коронавируса в Европе и других государствах, добавила эксперт «Финама».

Рисковый эффект

Мосбиржа вечером 19 ноября заявила о приостановке торгов девятью видами облигаций «Роснано», 100% которой находится в собственности государства. Основанием для этого стало предписание Банка России из-за долгов госкомпании, пояснили на площадке 22 ноября, возобновив торги ее бондами, но изменив риск-параметры. В Центробанке «Известиям» сообщили: была получена информация о том, что «Роснано» обсуждает с узким кругом кредиторов возможные сценарии реструктуризации долга. «Чтобы обеспечить защиту интересов всех кредиторов и держателей облигаций госкомпании, а также не создавать условий для инсайдерской торговли на бирже, было принято решение о приостановке торгов облигациями», — отметили в регуляторе.

Действия ЦБ полностью оправданны, уверен шеф-аналитик TeleTrade Петр Пушкарев. Так как размах рыночных колебаний по долговым инструментам из-за различного рода слухов мог оказаться неоправданно велик и дать почву для масштабных спекуляций, что вызвало бы недовольство у многих консервативных инвесторов, отметил он. Такие волатильные сценарии повредили бы имиджу российской финансовой системы, уверен эксперт. Он напомнил, что из «крупняка» на грани дефолта по облигациям с 2011-го и долгое время находился «Мечел», но это частное предприятие, а не госкомпания.

После этого кейса рынок как минимум будет требовать какой-то дополнительной премии в доходности к ОФЗ при оценке бондов госкомпаний и субфедералов, полагает аналитик «Финама» Алексей Ковалев. По его словам, еще одно следствие этой ситуации состоит в том, что сейчас уже не спрячешься за госриск. То есть возрастает роль диверсификации инвестпортфеля, добавил он.

— Бумаг этой компании много у институциональных инвесторов. Не исключено, что данная ситуация вызовет волну спекулятивных продаж бондов госкорпораций, таких как ВЭБ или РЖД, — отметил аналитик «Фридом Финанса» Георгий Ващенко.

Ситуация вокруг госкомпании будет иметь ограниченный эффект по времени и масштабу, полагает Наталья Малых. По «Роснано» будет найден компромисс, который надежно предотвратит угрозу его банкротства, считает Петр Пушкарев. Возможно кредиторы получат меньше, чем ожидалось, а с прояснением картины инвесторы могут определиться, держать или распродать бумаги компании, добавил он.

По состоянию на лето 2021-го долги «Роснано» перед Совкомбанком, ПСБ, банками «Санкт-Петербург», «Россия» и Ак Барс Банком оценивались в 76,5 млрд рублей. «Известия» направили запрос в пресс-службу Московской биржи, не начались ли распродажи облигаций «Роснано». В пресс-службе «Роснано» не ответили на вопросы «Известий».

Облигации «Роснано» 22 ноября на торгах сильно просели. Так, больше всего упали бонды, погашение по которым было запланировано на 1 декабря. В частности, в моменте бумаги снизились почти на треть, до 69% от номинала. Тогда как облигации с погашением в марте 2024 года, но по которым в декабре компании также предстоит заплатить купон, стоили в моменте 80% от номинала. Также, согласно данным, представленным на сайте Мосбиржи, существенно изменились объемы торгов. Например, в понедельник по одной из бумаг «Роснано» количество сделок достигло 6,5 тыс., а их объем — 124,6 млн. А неделей или месяцем ранее равнялись 45–60 и 2,9 млн (15 ноября), 0,6 млн (22 октября) рублей соответственно.

Перспективы рынков

Ближайшие дни для рынка пройдут в отрицательной зоне, спрогнозировали аналитики. Снижение индексов может продолжиться, особенно если нефть возобновит отступление, подчеркнула Наталья Малых. Но в целом предпосылок к развитию полноценного «медвежьего» тренда и сильного падения нет, до конца года рынок скорее будет консолидироваться в «боковике», считает она.

Тогда как препятствовать значительному ослаблению рубля на среднесрочном горизонте будут ожидания дальнейшего ужесточения денежно-кредитной политики со стороны Центробанка, добавила эксперт «Финама». До конца 2021-го диапазон по паре USD/RUB составит 71,5–74, EUR/RUB — 82,5–84,5.

Ближе к заседанию ЦБ и концу 2021-го рынок будет способен восстановить часть своих потерь, хотя в очередное обновление исторического максимума пока сложно поверить, отметил Андрей Кочетков. По его оценкам, индекс Мосбиржи может встретить Новый год выше уровня 4000 пунктов, а РТС — 1800, при более сильном рубле около 71–72 за доллар.

Как не стать жертвой Черного лебедя

«Черный лебедь — внезапное непредсказуемое событие, имеющее колоссальные последствия», — так можно вкратце описать этот термин, ставший широко распространенным в средствах массовой информации после кризиса 2008 г., который был его живым примером. Что в действительности значит этот термин и как защитить свои сбережения от разрушительного действия случайности расскажем в этом обзоре.

«До открытия Австралии жители Старого Света были убеждены, что все лебеди — белые. Их непоколебимая уверенность вполне подтверждалась их опытом… [этот пример] показывает, в каких жестких границах наблюдений или опыта происходит наше обучение и как относительны наши познания. Одно-единственное наблюдение может перечеркнуть аксиому, выведенную на протяжении нескольких тысячелетий, когда люди любовались только белыми лебедями. Для ее опровержения хватило одной черной птицы».

Так начинается книга «Черный лебедь» непосредственного автора этого термина Нассима Николаса Талеба, американского трейдера и ученого, интересы которого сфокусированы на случайности и ее влиянии на жизнь общества, в частности, на мировые финансовые рынки.

Книга вышла в 2007 г. незадолго до мирового финансового кризиса, который стал живым воплощением идей, представленных в ней. Впоследствии многие эксперты скажут, что предсказывали кризис еще до его начала, но в действительности для подавляющего большинства коллапс финансовой системы оказался неожиданностью и вызвал серьезные последствия. Кризис стал настоящим «черным лебедем» для мировой финансовой системы.

«Человеческая природа заставляет нас придумывать объяснения случившемуся после того, как оно случилось, делая событие, сначала воспринятое как сюрприз, объяснимым и предсказуемым», — объясняет Талеб, указывая на то, что в действительности подавляющее большинство событий в финансовом мире являются непредсказуемыми и имеют исключительно ретроспективное объяснение.

Кратко «Черного лебедя» можно описать так:

— его появление невозможно предсказать, так как он никогда не появлялся ранее или наблюдался крайне редко;

— при его появлении последствия оказываются очень значимыми.

На финансовом рынке инвестор постоянно находится лицом к лицу с неизвестностью. Геополитические, экономические, рыночные, системные, операционные, валютные риски. Риски процентных ставок, ликвидности, добросовестности контрагента и «человеческого фактора» — комбинация всех этих вещей, часто непредсказуемых из-за сложности взаимосвязей, делает встречу любого инвестора со своим персональным «черным лебедем» лишь вопросом времени.

Формируется достаточно тревожная картина. Несмотря на все навыки, опыт и талант инвестора одно случайное событие может перечеркнуть весь результат долгих трудов по взращиванию капитала. Как же избежать или хотя бы сгладить убытки от таких форс-мажоров?

Как защититься от черного лебедя?

В следующей книге «Антихрупкость» Талеб предлагает свой вариант, как защититься от черных лебедей. Он называет свое решение «стратегия штанги». По аналогии с блинами штанги, расположенными на разных сторонах грифа, Талеб предлагает инвестору располагать свои средства на противоположных концах кривой доходность/риск, избегая средних значений.

В рамках «стратегии штанги» большая часть средств размещается в крайне консервативных инструментах, которыми могут быть гособлигации, застрахованные государством депозиты, наличные или долговременные материальные ценности, вроде жилой недвижимости.

Остаток средств вкладывается в агрессивные инструменты с потенциалом роста в сотни процентов. Иными словами, делается ставка на черного лебедя. Скорее всего она окажется неудачной, и инвестор понесет незначительные потери, которые потом компенсирует доход от консервативной доли портфеля. Но если черный лебедь реализуется и ставка сыграет, то прибыль окажется очень существенной.

«Если венчурные предприятия процветают, то вовсе не благодаря историям, засевшим в головах их владельцев, а потому, что они открыты для незапланированных, редких событий» — отмечает автор стратегии.

Помимо опционов в качестве ставки на черного лебедя могут выступить фьючерсы, непопулярные акции третьего эшелона, венчурные проекты, активные спекулятивные стратегии или альтернативные инвестиционные инструменты.

«Стратегия штанги» может быть использована в различном виде. Например, 90% капитала используется для консервативных вложений в облигации, а оставшиеся 10% — для внутридневной торговли фьючерсами. Или еще пример: 85% капитала размещается в акции «голубых фишек», а оставшиеся 15% — в собственные бизнес проекты или альтернативные инвестиционные инструменты.

Стратегия применима и в контексте личных финансов. Например, 70% всего рабочего времени человек отдает стабильной работе за фиксированную зарплату, которая позволяет обеспечивать себя и семью необходимым минимумом. А еще 20% времени он посвящает своим личным проектам, например, торговле на бирже, которая потенциально может сделать его богатым.

Для активных трейдеров «стратегия штанги» имеет отдельное приложение в виде рекомендации по управлению риском. Доходность внутридневных трейдеров измеряется сотнями процентов, но и риски, зачастую, столь же высоки. В таких условиях риск-менеджмент имеет принципиальное значение.

Очень важно разделать ситуации, когда трейдер рискует собственным капиталом, и когда он рискует уже заработанной прибылью. В начале торгового дня трейдеру стоит быть максимально консервативным: максимально сосредоточиться на самых эффективных паттернах и жестко ограничивать убытки. Риск можно увеличивать лишь тогда, когда на счете появится прибыль. Увеличение ставок по мере поступления прибыли может обеспечить экспоненциальный рост доходности при ограниченном риске потерь.

При такой стратегии большую часть времени трейдер будет довольствоваться весьма скромными результатами, избегая существенных рисков. А в удачные дни появится шанс сорвать по-настоящему большой куш.

Работает стратегия и на уровне одной отдельно взятой сделки. Эта концепция хорошо известна трейдерам по популярному выражению «быстро режь убытки и давай прибыли расти». Около 60-70% сделок оказываются убыточными и закрываются с небольшим убытком за счет короткого стоп-лосса. Но оставшиеся 30% за счет высокого соотношения прибыль/риск покрывают весь убыток и обеспечивают положительный результат. По сути, отдельно взятая спекулятивная сделка — это тоже своеобразная ставка на черного лебедя.

При желании, можно найти и другие успешные способы применения данной концепции. Основной принцип здесь в том, чтобы в случае реализации некоего непредсказуемого, но вероятного события, инвестор оказался в значительном плюсе, а остальное время просто не терял свои деньги. Такой подход позволит приручить неопределенность и заставить ее работать на капитал инвестора, а не против него.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Развернулись вверх от четырехмесячных минимумов

Рынок США. Ждем большой блок данных по экономике

«Префы» Сургутнефтегаз упали на панике. Можно ли на этом заработать

Рекордные обороты в акциях на Московской бирже

4 акции. Игра в ротацию

3 лидера падения. Какие перспективы

Муниципальные облигации пошли вверх

Главный защитный актив на фоне общего краха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.