бпиф тинькофф что это

Бпиф тинькофф что это

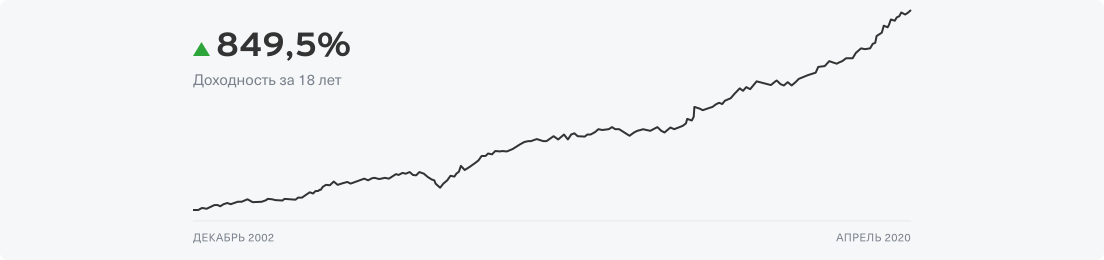

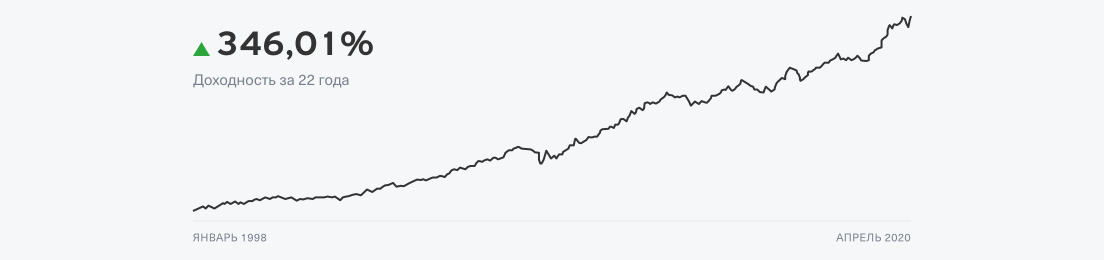

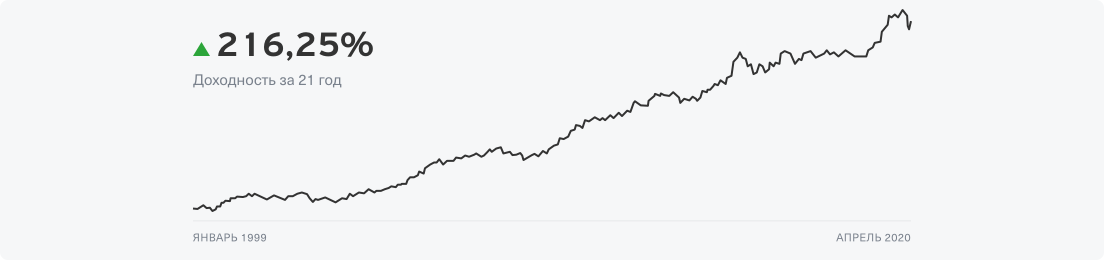

Индексы, за которыми следуют фонды, растут без резких падений с 1998 года

Стабильный портфель даже при резких изменениях цен на бирже

Брокерское и депозитарное обслуживание – бесплатно

Удобный способ инвестировать

Фонды Тинькофф следуют за индексами Tinkoff All-Weather. Индекс запустили Тинькофф и Московская биржа. По истории его значений можно оценивать доходность и стабильность работы стратегии

Стратегия для любой ситуации в экономике

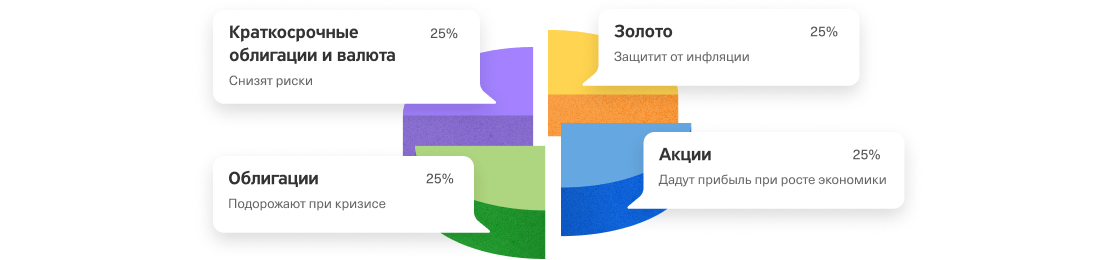

Инвестиции делятся на равные доли: золото, акции, облигации и деньги. Такая стратегия позволяет получать потенциальную прибыль при любых условиях: во время роста, стагнации или спада экономики

Прозрачное управление

Следите за работой фондов на сайте или в мобильном приложении Тинькофф Инвестиций. Мы публикуем новости, отчеты и статистику. Показываем состав и сообщаем о ребалансировке портфелей

Установить приложение

Биржевые фонды в разной валюте

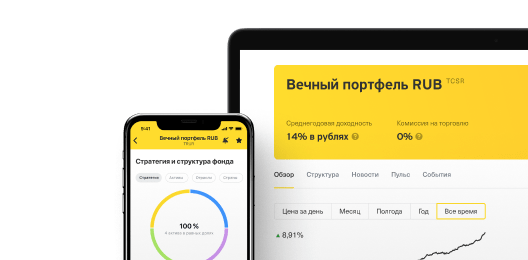

Вечный портфель RUB

Инвестиции в российскую экономику

Вечный портфель USD

Инвестиции в экономику США

Вечный портфель EUR

Инвестиции в экономику еврозоны

Для инвестиций нужен счет

Это займет несколько минут. Понадобится только паспорт

Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн

Откроем счет за 5 минут

Если биржа закрыта на ночь или выходной, откроем счет на следующий торговый день

Вечный портфель Тинькофф: состав, доходность и минусы TRUR

«Тинькофф – Стратегия вечного портфеля в рублях» — биржевой паевой инвестиционный фонд, в состав которого в равных долях должны входить акции, облигации, золото и денежные инструменты. Это один из самых популярных в России ETF, предлагающий простой способ распределения активов по классам. Но вместе с тем он имеет ряд существенных нюансов, о которых должен знать потенциальный инвестор.

Оглавление обзора

Общая информация о TRUR

Инфраструктурные расходы — не более 0,99% от СЧА, из них

Состав рублевого вечного портфеля от Тинькофф

Инвестиционной стратегией TRUR ETF является следование концепции Permanent Portfolio, разработанной в 1981 году американским консультантом Гарри Брауном. Он предложил делить капитал в равных долях между четырьмя классами активов: акции, облигации, золото и инструменты денежного рынка.

Все фондовые активы имеют долгосрочную тенденцию к росту, а в краткосрочной перспективе чаще всего движутся в противоположных направлениях. Акции показывают наилучшую динамику роста. Облигации дают прогнозируемую доходность. Золото — это защитный актив в периоды волатильности. «Наличные» во времена падений рынков дадут возможность докупать просевшие классы, сохраняя заданные пропорции.

В теории при любой ситуации на рынках минимум один класс активов растет. При этом с заданной периодичностью необходимо проводить ребалансировку для возвращения доли упавших или выросших классов к изначальной доле в 25%. Обычно ребалансировки принято проводить раз в год.

Рассматриваемый нами фонд ориентируется на российские, рублевые активы. Согласно инвестиционной декларации TRUR следует за индексом Tinkoff All-Weather Index (RUB), рассчитываемым Московской биржей. Код — AWTRUR.

Это специальный заказной индекс. Методику его расчета можно посмотреть тут.

Тинькофф публикует состав портфеля на своем сайте. Вот данные на ноябрь 2020 года.

| Название | Класс актива | Доля |

| ОФЗ 26205 | Краткосрочная облигация | 23,62% |

| iShares Gold Trust | Золото | 23,22% |

| Сбербанк России | Акция | 4,66% |

| Газпром | Акция | 3,77% |

| Денежные средства | Валюта | 3,76% |

| ЛУКОЙЛ | Акция | 3,50% |

| ОФЗ 26228 | Долгосрочная облигация | 2,79% |

| Yandex | Акция | 2,67% |

| ОФЗ 26232 | Долгосрочная облигация | 2,51% |

| Норильский никель | Акция | 2,29% |

| ОФЗ 26207 | Долгосрочная облигация | 2,21% |

| ОФЗ 26226 | Долгосрочная облигация | 2,19% |

| ОФЗ 26221 | Долгосрочная облигация | 2,18% |

| ОФЗ 26225 | Долгосрочная облигация | 2,17% |

| ОФЗ 26212 | Долгосрочная облигация | 2,16% |

| ОФЗ 26219 | Долгосрочная облигация | 2,15% |

| ОФЗ 26224 | Долгосрочная облигация | 2,11% |

| ОФЗ 26230 | Долгосрочная облигация | 1,90% |

| НОВАТЭК | Акция | 1,67% |

| ОФЗ 26218 | Долгосрочная облигация | 1,65% |

| Роснефть | Акция | 1,09% |

| Полюс Золото | Акция | 0,96% |

| Polymetal | Акция | 0,77% |

| Татнефть | Акция | 0,77% |

| Магнит | Акция | 0,75% |

| Сургутнефтегаз | Акция | 0,70% |

| ГДР X5 RetailGroup | Акция | 0,69% |

| МТС | Акция | 0,64% |

| АЛРОСА | Акция | 0,45% |

Информация с tinkoff.ru

Всего в портфеле 29 бумаг: 15 российских голубых фишек, 11 долгосрочных облигаций федерального займа, одна краткосрочная гособлигация, паи ETF на золото и денежные средства.

Распределение по классам активов на момент написания обзора выглядит так:

| Акции | 25,38% |

| Облигации | 24,02% |

| Золото | 23,22% |

| Деньги | 27,38% |

Расчеты ETFBaza.ru

За инструменты денежного рынка приняты не только непосредственно валюта, но и краткосрочная ОФЗ 26205, имеющая наибольшую долю. Срок ее погашения 14 апреля 2021. Цена, соответственно, немногим больше номинала, а доходность близка к банковскому депозиту.

Пропорции активов немного не соответствуют модельными. Такое расхождение считается допустимым, хотя ежегодная ребалансирвка была совсем недавно. В соответствии с методикой расчета УК проводит ее по итогам третьего четверга октября каждого года или по достижении одним из классов активов доли в 35% или 15%.

Как видим, по крайней мере один актив не рублевый. Это зарубежный ETF на золото. iShares Gold Trust — один из крупнейших мировых фондов, обеспеченных реальными золотыми слитками. Но вы должны понимать, что у самого фонда Тинькова физического золота нет, его доля является «бумажной». За нее российский фонд платит комиссию зарубежной управляющей компании в размере 0,25% от активов в год.

СЧА «Тинькофф – Стратегия вечного портфеля в рублях» сейчас порядка 4 миллиардов рублей. Дивиденды управляющая компания реинвестирует в соответствии с инвестстратегией.

Доходность TRUR

Вечный портфель Гарри Брауна считается классикой распределения активов (asset allocation), снижающего общий риск при сохранении приемлемой доходности. Тысяча долларов, инвестированная в январе 1978 года в соответствии с этой стратегией, к ноябрю 2020 года стала бы 31 тысячей 700 долларами. Общий рост за этот период превысила 3000%. Среднегодовой долларовый заработок составил порядка 8,41%.

За 40 лет лишь 6 лет завершились снижением общей стоимости портфеля. Самая большая наблюдалась в далеком 1980-м году — минус 5,34%. Остальные колебались в районе 0,5–3%. Например, в кризисном 2008 году, когда акции падали на 35%, вечный портфель показал пусть и символический, но рост на 0,87%.

Однако к рассматриваемому нами российскому TRUR американские показатели имеют скорее теоретическое отношение. Фонду Тинькова еще нет и года, историческую его доходность оценивать трудно.

Хотя на сайте Тинькофф есть график исторической динамики Tinkoff All Weather Index RUB (AWTRUR) с 2003 года. Как отмечает сам банк, среднегодовая доходность в рублях составила 14%, индекс рос без резких колебаний.

Имейте в виду, что нынешние процентные ставки в экономике гораздо ниже чем были последние 15 лет.

Двузначная прибыль для облигаций и инструментов денежного рынка при текущей ситуации невозможна.

С момента начала торгов в декабре 2019 года на Мосбирже цена одного пая БПИФ «Тинькофф – Стратегия вечного портфеля в рублях» выросла с 5,03 рубля до 5,828 рубля на 13 ноября 2020 года. Рост составил около 16%. Максимальная на данный момент цена была достигнута в августе — 5,856 руб.

Но рост не был ровным. На коротких дистанциях вечная стратегия не защищена от сильных просадок. В марте, когда обвалились цены на акции и облигации, TRUR стоил заметно меньше — 4,78 руб.

Маркет-мейкером БПИФ выступает инвестиционная компания «АТОН». Она обязана следить за тем, чтобы на бирже расчетная и фактическая цены пая не расходились более чем на 5%. Но только 394 минуты в течение торгового дня (6,5 часа) или же до исполнения сделок на 50 миллионов рублей.

Эти цифры выглядят недостаточными. Например, в не самый активный по данному инструменту день 13 ноября объем сделок по нему на MOEX составил около 204 миллионов.

Расчетную цену одного пая БПИФ «Тинькофф – Стратегия вечного портфеля в рублях» всегда можно узнать на сайте Московской биржи по ссылке.

Сравнение с другими ETF смешанных активов

По итогам октября 2020 года TRUR занял четвертое место по популярности у частных инвесторов на MOEX. Его доля в так называемом «Народном портфеле» (состоит из топ-10 биржевых фондов) составила 11,3%.

До этого топа далеко трем другим фондам, заявляющим свой целью инвестиции по вечной или всесезонной стратегии. Помимо TRUR это еще два тиньковских фонда (долларовый TUSD и евровый TEUR) и один БПИФ от УК «Открытие» (OPNW).

| Фонд | Комиссия | СЧА (млн руб.) |

| TRUR | 0,99% | 3883 |

| TUSD | 0,99% | 2616 |

| TEUR | 0,99% | 1225 |

| OPNW | 3,45% | 42 |

От рассматриваемого нами фонда конкуренты отличаются регионом инвестирования. TUSD вкладывает в американские казначейские облигации, акции и облигации крупнейших компаний США, ETF на широкий рынок и золото (всего 28 бумаг). В TEUR входят облигации европейских государств и компаний, ETF на акции европейских компаний и золото и довольно заметная доля денежных средств (всего 21 актив).

Комиссии фондов Тинькоффа одинаковы — 0,99%. Раньше эти БПИФы отпугивали довольно высокими расходами. В частности, предполагалась комиссия за успех в размере 10% от прироста стоимости пая за квартал. Но в мае 2020 года она была отменена и расходы инвестора на владение TRUR стали не сильно больше средних для российского рынка.

Индекс для OPNW рассчитывает не Московская, а Санкт-Петербургская биржа. Его код — SPBOAW. Портфель состоит пяти американских ETF: на акции голубых фишек рынка США, на развивающиеся рынки, на американскую недвижимость, на корпоративные облигации компаний США и на золото. Комиссия выделяется даже на российском рынке. 3,45% это реально очень много. К тому же к расходам инвестора стоит добавить и комиссии зарубежных фондов, из которых состоит БПИФ «Открытия».

Тиньковские фонды были запущены все вместе в декабре 2019 года. «Открытие» сформировало свой в конце сентября 2020-го. Сравнивать их по прибыльности пока не имеет смысла.

Рублевый вечный портфель российский инвестор может составить на Мосбирже самостоятельно. Например, приобретая отдельные акции и ОФЗ самостоятельно (и больше никогда не тратясь на комиссии за управление), а в золото инвестируя через БПИФ или ETF.

В активах «Тинькофф – Стратегия вечного портфеля в рублях» 29 позиций, управление ими при ежегодной ребалансировке — не самая трудная задача. Ее можно упростить с помощью других фондов. Например, SBGB на гособлигациии и SBMX на индекс Мосбиржи.

Этот вариант доведет время управления до минимума. Но за него придется заплатить комиссию управляющей компании.

Фондов на золото на Мосбирже также достаточно. Можно изучить финэксовский FXGD, VTBG от ВТБ и тиньковский TGLD. Их комиссии заметно ниже, чем у вечного TRUR.

Плюсы и минусы рублевого вечного портфеля Тинькова

К положительным чертам рассматриваемого фонда отнесем следующие:

Недостатками и спорными моментами фонда назовем такие:

Главное

«Вечный» БПИФ от Тинькофф представляет собой готовый рублевый портфель с проверенной эффективностью. Он в равных долях составлен из акций, облигаций, золота и наличных. Доходность не будет запредельной, но риск потерять все вложения существенно ниже, чем при инвестициях в отдельные классы или бумаги. Подходит для долгосрочных пассивных инвесторов, готовых доверить УК ребалансировку и мириться с потерей прибыли из-за комиссии.

На TRUR стоит обратить внимание новичкам. Опытные инвесторы скорее предпочтут самостоятельный и главное более индивидуальный подбор активов.

Биржевой паевой инвестиционный фонд (БПИФ) Тинькофф

Только ленивый не задумывается об инвестициях. Но неподготовленному человеку сложно сразу разобраться на этом рынке. Для тех, кто хотел бы начать инвестировать, но не знает с чего начать Тинькофф подготовил новый продукт.

Стратегия вечного портфеля – впервые в России биржевые фонды и индексы от УК Тинькофф Капитал

Ноябрь 2019 г. отмечен тем, что Тинькофф Капитал объявил о регистрации Банком России обязательных правил доверительного управления собственных биржевых ПИФ.

Фонд получил название БПИФ “Тинькофф – Стратегия вечного портфеля”.

На сегодняшний день стратегия появившихся БПИФ Тинькофф уникальна. Ее особенность заключается в сбалансированности активов Портфель состоит четырех классов – ценные бумаги долгосрочного действия, золотые активы, разнообразные акции, средства денежного рынка.

Торговля будет осуществляться в рублях, кроме того в евро и долларах США. На торги новые фонды поступят до 1 декабря 2019 г.

Биржевой фонд Тинькофф называет новую стратегию оптимальной, т.к. она предельно устойчива к изменениям в экономике и на фондовом рынке.

Наряду с фондами Тинькофф Капитал запускает свои биржевые индексы. Индексы рассчитываются на основе акций компаний с мах показателями капитализации, краткосрочных и долгосрочных гособлигаций, вкладов до года, золота. В зависимости от валюты индексы будут отслеживать состояние компаний на Московской бирже или в случае с долларами и евро ETF на акции топ компаний США и Европы, а также на U. S. Treasuries, государственные европейские бумаги.

Какие фонды создал Тинькофф

Отличие биржевых ПИФ от обычных в том, что купить и продать их можно на фондовой бирже. Для этого требуется открыть брокерский счет.

Новый БПИФ “Тинькофф – Стратегия вечного портфеля” является уникальным не только комплектом активов, но и отсутствием брокерских комиссий. Обычно брокерская комиссия составляет до 0,3% с оборота. На фондовом рынке Тинькофф заявил, что клиенты, использующие Тинькофф Инвестиции будут продавать и покупать бесплатно, а в случае роста стоимости паев комиссия будет взиматься с разницы (success fee).

БПИФ нацелен на долгосрочное инвестирование, периоды более 3-х лет показывают 100% доходность. Кроме того, если держать паи более 3-х лет, то отсутствует обязательство платить 13% от дохода в виде налога. В целом доходность можно сопоставить с среднегодовой доходностью акций:

БПИФ Тинькофф Капитала смогут купить все, за счет низкого ценового порога – он будет доступен большому кругу розничных инвесторов. Минимальная цена одного пая – 5 рублей (для фонда в евро приобретение 1 пая – 7 рублей, инвесторы могут приобрести портфель за 6 рублей за пай в долларах США).

Биржевые фонды в разной валюте

В зависимости от валюты фонда его наполнение отличается. При этом каждая часть портфеля составляет 25%.

Что входит в рублевый вечный портфель RUB (TRUR)

Что входит в вечный портфель usd (TUSD)

– Vanguard Long-Term Corporate Bond ETF

– iShares 20+ Year Treasury Bond

Что входит в вечный портфель eur (TEUR)

Комиссии

Тинькофф планирует брать комиссию только за успешные сделки, а не за оборот, как принято у других участников рынка.

Обслуживание инвестиционного счета Тинькофф составит 99 рублей в год. Платы за обслуживание не будет, если годовая success fee будет более 99 рублей. Также плата за счет в год отсутствует, если по состоянию на конец года активов будет менее 5000 рублей

Покупка/продажа

Комиссия будет удерживаться при продаже пая или в конце квартала, если пай остается.

10% с дохода

На конец квартал определяется расчетная цена пая, которая сравнивается предыдущей расчетной. Если новая цена выше, то с разницы удерживается 10%. Если цена меньше или осталась на прежнем уровне, то никакая комиссия не удерживается. Таким образом возможна ситуации, когда комиссия будет удержана, но итоговый результат инвестиций будет отрицательным. Когда первые периоды фонд показывал рост, в последующем стоимость снизилась, а паи были проданы с отрицательной доходностью относительно покупки.

Ситуации можно избежать длительностью и регулярностью инвестиций.

Комиссия про которые мало кто говорит

Если изучить полные правила(ссылка актуальна только на момент публикации) на официальном сайте, то открывается еще одна комиссия management fee (плата за управление) страница 22 пункт 94.

Ряд независимых экспертов-блогеров так же высказал свое мнение о БПИФах Тинькоф:

TUSD: разбираем долларовый вечный портфель Тинькофф

«Тинькофф — Стратегия вечного портфеля в долларах США» — один из БПИФов в линейке, рассчитанной на ленивых инвесторов. В нем в равных долях должны быть собраны акции, облигации, инструменты денежного рынка, а также золото. Благодаря простой и понятной идее, не без помощи маркетингового ресурса банка, он быстро набирает популярность. Какие в нем есть подводные камни — в нашем обзоре.

Общая информация

Комиссия за управление — не более 0,99% от СЧА, из них

Состав TUSD

По инвестиционной идее TUSD является близнецом двух других продуктов Тинькова: рублевого TRUR и еврового TEUR. Капитал вечного, или всесезонного, портфеля должен быть распределен равномерно по четырем классами: акции, облигации, золото и наличные. Эти классы в разные рыночные фазы движутся разнонаправленно, и при периодической ребалансировке инвестор получает долгосрочный умеренный рост при неглубоких просадках в кризисы.

Это классика asset allocation. Подробнее историю и теорию таких инвестиций мы разбирали в обзоре на TRUR.

В реализации цели УК отталкивается от собственного заказного индекса Tinkoff All-Weather Index (USD). Индекс рассчитывается Мосбиржей по совместной с ООО «Тинькофф Капитал» методике. Код на бирже — AWTUSD.

На практике из-за постоянного изменения рыночной конъюнктуры доли активов не соответствуют заданным. Ребалансировку, то есть проведение долей к модальным, УК проводит ежегодно в октябре или после того, как один из классов достигнет показателя в 35% или 15%.

По состоянию на конец декабря распределение было следующим.

Точный состав TUSD Тиньков регулярно публикует на своем сайте. На декабрь 2020 года в нем находились 35 позиций, общей стоимостью около 38,2 млн долларов. В топ-10 следующие:

| Бумага | Класс | Доля |

| iShares Gold Trust | Золото | 24,38 |

| Vanguard Total Stock Market ETF | Акция | 21,54% |

| US Treasury 02/15/50 | Долгосрочная облигация | 11,58% |

| Bank of America 04/19/21 | Краткосрочная облигация | 2,80% |

| United Health 03/15/21 | Краткосрочная облигация | 2,74% |

| IBM 08/01/22 | Краткосрочная облигация | 2,62% |

| Wells Fargo 07/26/21 | Краткосрочная облигация | 2,53% |

| Walt Disney 09/01/22 | Краткосрочная облигация | 2,52% |

| Oracle 07/08/21 | Краткосрочная облигация | 2,39% |

| Johnson & Johnson 05/15/21 | Краткосрочная облигация | 2,38% |

Из состава TUSD только «четверть» золота не вызывает вопросов. Этот класс представлен надежным зарубежным exchange-traded fund.

Класс акций собран из зарубежного ETF на широкий рынок США и 11 отдельных бумаг крупных эмитентов. Это акции Apple, AT&T, Bristol-Myers Squibb, Chevron, Cisco, Intel Corporation, Netflix, NIKE, PayPal, PepsiCo, Texas Instruments (с долей от 0,58% до 0,36%). Почему куплены именно они, не понятно. И это настораживает.

Выбор облигации также не индексный. Есть одна гособлигация США со сроком погашения в 2050-м году (с долей в 11,6%) и 20 корпоративных бондов погашением в 2021–2050 годах. Настоящего инструмента денежного рынка, то есть краткосрочных векселей США, не обнаружено.

Получается, в какой-то мере TUSD является ПИФом активного управления.

Как результат — расходы выше среднего по российскому рынку. К тому же оценивать качество управления такого сложносоставного фонда частнику тяжело. Даже найти независимые сервисы сравнения графиков и отклонения цены Tinkoff All-Weather Index и TUSD не легко. Сам же индекс не имеет отношения к наполнению фонда. По нему можно только сказать, сдерживает ли УК свои обещания по динамике котировок в данный конкретный период времени.

Доходность TUSD

Напомним, что активы фонда номинированы в usd. Владельцы паев получили дополнительную прибыль за счет падения рубля в 2020 году.

При покупке всесезонной стратегии нужно учитывать, что доходность у нее стабильная, но будет отставать от более прибыльных и более рисковых инструментов на акции. Если ваш горизонт инвестирования превышает 5 лет, «усредненная» стратегия может показать заметно худший результат.

На сайте Мосбиржи всегда можно посмотреть текущие рыночную и расчетную цены. Маркет-мейкеры «Атон» и «Тинькофф Инвест Лаб» должны поддерживать разницу между этими показателями не более чем в 5% — это слишком много и плохо.

Присутствовать на торгах они обязаны 394 минуты в течение дня (6,5 часа) или же до исполнения сделок на 50 миллионов рублей — это слишком мало и тоже плохо. К примеру 21 декабря 2020 года объем торгов превысил 137 млн руб.

Торгуйте только с лимитными заявками, сверяйтесь с расчетной ценой.

Сравнение с другими ETF смешанных активов

Всесезонные инвестидеи довольно популярны. «Тинькофф Банк» с помощью своего маркетингового ресурса много сделал для этого. Менее чем за год существования два его таких БПИФа попали в «Народной портфель», то есть в топ-10 самых популярных у розничных клиентов биржи. Это рублевый TRUR и долларовый TUSD. Они также входят в топ-15 по СЧА на отечественном рынке.

На рынке есть еще два подобных инструмента: «Тинькофф — Стратегия вечного портфеля в евро» (TEUR) и «Открытие — Всепогодный» от УК «Открытие» (OPNW).

| Фонд | Комиссия | СЧА (млн руб.) | Доходность за год |

| TRUR | 0,99% | 4464 | 16% |

| TUSD | 0,99% | 2816 | 34% |

| TEUR | 0,99% | 1408 | 36% |

| OPNW | 2,3% | 78 | Н/Д |

При общей идее, каждый фонд отличается регионом и валютой инвестирования. У Тинькова это понятно из названия. Только золотая четвертинка у них одинаковая. Одинаковы и расходы на управление.

Как видим из таблицы, за этот конкретный год прибыль еврового и долларового инструментов фактически совпала. Рублевый заметно отстал. Главная причина этого — падение российской валюты.

«Открытие – Всепогодный» торгуется только с конца сентября 2020 года. Оценивать его доходность рано. При этом у него более простой и понятный состав — всего пять ETF: на золото, на недвижимость США, на американские корпоративные облигации и акции голубых фишек, а также на развивающиеся рынки.

Комиссия OPNW снижается по мере увеличения СЧА. Ниже чем у конкурентов от Тинькоффа она станет только после достижения планки в 10 миллиардов рублей. Сомнительно, что это произойдет в ближайшее время. Пока эту планку на нашем рынке преодолели только три фонда.

Все четыре бумаги явно ориентированы на мелкого розничного клиента. Главное свидетельство этому — их цена.

Такие бумаги принято называть копеечными, в них удобно входить при совсем небольшом капитале. У Тинькова сейчас стоимость пая не превышает 10 рублей, у «Открытия» — одного доллара.

Можно ли собрать вечный портфель самому?

Главное преимущество рассматриваемых ETF — экономия времени. Платить за нее приходится комиссиями. Но экономия эта не такая уж и существенная, учитывая, что ребалансировки происходят около раза в год.

При желании вы можете спокойно сами собрать четырехсоставной набор из биржевых фондов, ориентированных на Америку.

И обойдется он дешевле 0,99%, даже если задаться целью по максимуму использовать только предложения Тинькоффа.

Плюсы и минусы TUSD

К положительным чертам отнесем:

Среди отрицательных моментов:

Главное

БПИФ «Тинькофф – Стратегия вечного портфеля в долларах США» — это уже сформированный набор зарубежных активов. Диверсификация по классам защищает его от резких просадок, но ограничивает доходность на длинных временных периодах. В некотором роде является управляемым фондом, есть риск ошибок менеджеров.

TUSD хорош для новичков. Инвесторам даже с минимальным опытом логичнее собирать портфель под себя.