волатильные акции это что такое простыми словами

Волатильность: как правильно и безопасно кататься на волнах рынка

Иногда цены на рынке довольно сильно раскачиваются, а порой на рынке бывает полный штиль. Сравнение с морем очень здорово поясняет различные состояния рынка. Когда на море штиль, то волн практически нет, только мелкая рябь. Но если же разразится шторм, то волны могут достигать высоты нескольких метров.

Волатильность — это разброс, отклонения цены биржевого товара за промежуток времени (день, месяц, неделя, год) от ценового уровня или основного направления рынка. Рассчитывается волатильность обычно в процентах от цены актива.

С одной стороны, высокая волатильность дает возможность больше зарабатывать на рынке. При больших ценовых колебаниях увеличивается, и разница в цене покупки и продажи, на которой можно получить прибыль, возрастает. Но заработать больше можно только в том случае, если предугадать направление рынка и ценового движения своего актива. Если же нет, то резко возрастают и риски потерь. И тогда волатильность трейдеру только во вред.

Знание и понимание волатильности важно для выявления минимальных и максимальных цен для актива. Если нет важных новостей, актив будет двигаться в пределах его средней волатильности. К примеру, если цена акции изменяется в течение дня в пределах ± 1%, то маловероятно, что она в следующие несколько дней начнет изменяться в пределах ± 3%. Для этого нужны веские причины.

Волатильность помогает делать прогнозы и ставки с учетом предыдущих колебаний стоимости. Но здесь может таиться и большая опасность.

Почему меняется волатильность на рынке

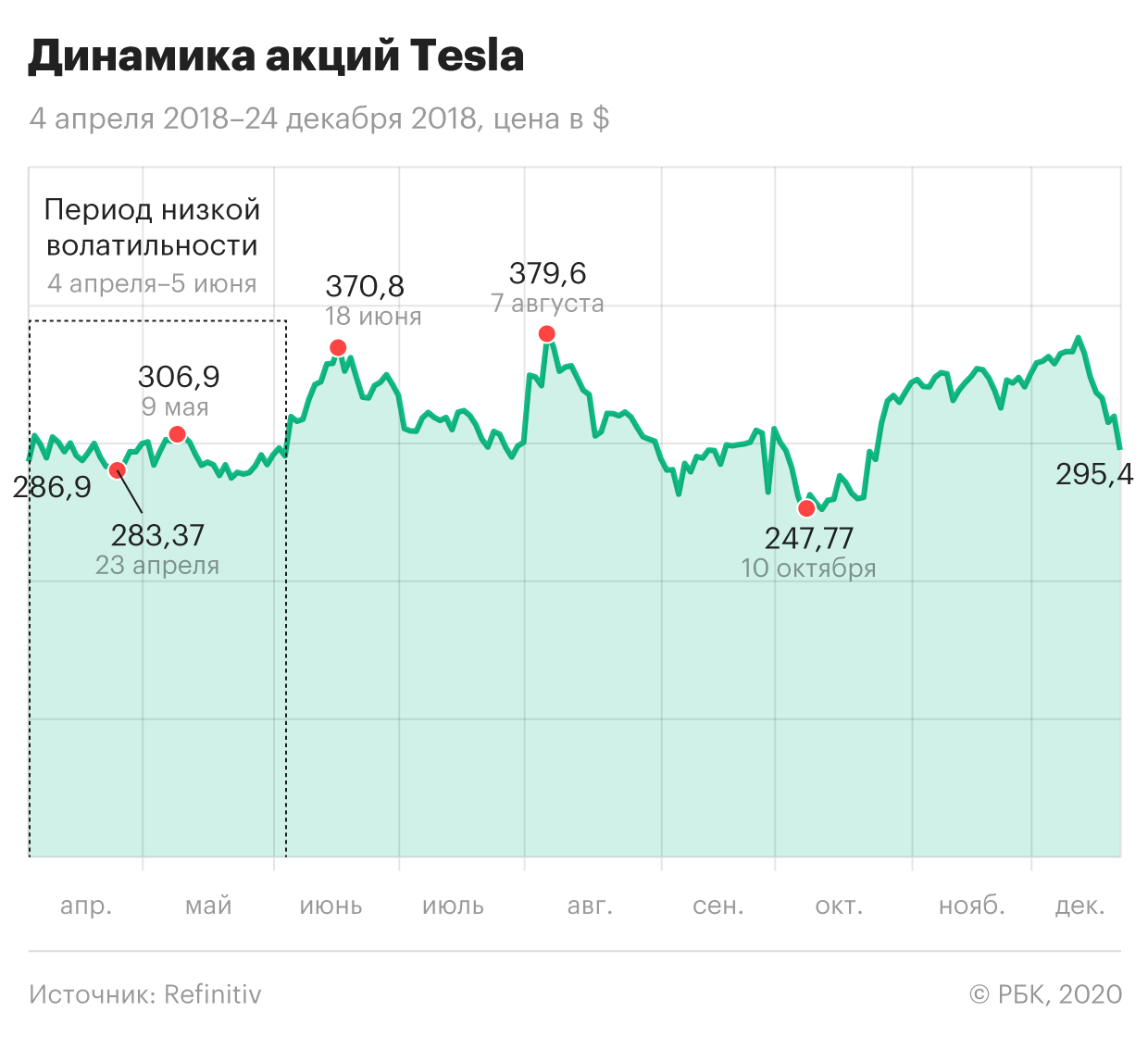

Самые сильные движения на рынке происходят после периода очень низкой волатильности. Участники рынка «устают от скуки» в периоды затишья и с радостью вступают в игру, как только появляется повод. Именно в такие моменты и можно заработать больше всего.

Как правило, чем дольше период «штиля» на рынке, тем больше вероятность того, что цены будут расти или падать сильнее и быстрее. Это — закон рынка. Но, к сожалению, невозможно точно предугадать, как долго продлится «штиль» и насколько долгим будет последующее движение, а главное, в какую сторону.

Все больше и больше игроков открывают позиции, и движение цены актива становится резче и сильнее. Тем более когда в рынок крупными объемами входят крупные игроки. И тут в игру вступают эмоции. Если цены растут, то растет и жадность трейдеров — все хотят оторвать свой кусок пирога, и побольше. При падении цен нарастает страх. И цена начинает то резко расти, то столь же резко падать.

Увеличение диапазона колебания цены говорит о том, что на рынке нарастают панические настроения. И чем больше крупных игроков впадает в панику, тем выше амплитуда колебаний. В такой рынок, когда эмоции зашкаливают, входить крайне опасно. Именно эмоции — страх и жадность — зачастую правят рынком сильнее, чем фундаментальные новости.

Но долго такая вакханалия продолжаться не может. Трейдеры выдыхаются — эмоции спадают, и рынок успокаивается. Наступает снова период низкой волатильности — затишье, но затишье перед очередной бурей.

После периода сильных колебаний на рынке всегда наступает штиль, который обязательно затем сменится периодом высокой волатильности.

Как использовать волатильность в биржевой торговле

Обычно периоды низкой волатильности на рынке сменяются периодами ее всплеска. Чтобы уменьшить риск потерь, многие трейдеры предпочитают входить в рынок в периоды затишья на рынке — и ждать повышения активности, а значит, и размаха ценовых колебаний. И это самая правильная тактика.

• Если волатильность низкая, значит книга заказов на бирже сбалансирована, то есть цена не изменится, пока торговый объем останется прежним. Если же внезапно увеличится число продавцов или покупателей, то цена может резко измениться.

• Если волатильность высокая, входить в рынок очень опасно. Нужно понимать, что сейчас уже поезд упущен, и ждать следующего удобного момента для входа в рынок.

• Если волатильность снижается. Низкая и снижающаяся волатильность характерны для роста цены. Если волатильность продолжает снижаться, это может быть «бычьим» признаком.

• Если волатильность растет, это говорит об усилении нервозности на рынке. Рынок предлагает хорошие возможности для открытия позиций, но и риски потерь становятся выше.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

Для успешной торговли инвесторы используют много критериев оценки рынка в целом, отрасли и определенного инструмента. Одним из важных показателей служит волатильность акций. В обзоре представлены понятие, причины ее изменения, а также примеры наиболее волатильных активов российских и иностранных компаний.

Что значит волатильность?

Пример.

Возьмем две акции А и Б. За 12 периодов они приносят одинаковую доходность — повышение в пределах от 100 до 210 рублей. Но актив Б характеризуется сильной амплитудой колебания внутри временного интервала, что теоретически предоставляет возможность спекулянтам заработать хорошую прибыль. Вместе с тем, при долгосрочном инвестировании высокая волатильность становится отрицательным фактором, ведь существенная просадка акции подталкивает ее держателя к закрытию сделки.

Причины волатильности

На практике показатель волатильности растет при появлении важного события, влияющего на весь рынок, отрасль или отдельный финансовый инструмент.

Таблица взаимосвязи отдельных событий и динамики рынка.

Значимые заявления политиков и террористические акты неподвластны прогнозированию, что служит причиной повышения волатильности на фондовом рынке. Выпуск экономической статистики и отчетности предприятий проводится в соответствии с расписанием.

Пример календаря статистики и корпоративных событий, размещаемый многими брокерами, по данным МосБиржи.

Агентства проводят сбор прогнозов аналитиков за несколько дней до публикации официальных данных. Если показатели совпадают с фактическими цифрами, рынки не реагируют на размещенную информацию. Но при различиях ожидания и реальности происходит дисбаланс и цена стремительно растет или падает. Одновременно с этим повышается и значение волатильности.

Индикаторы волатильности

Индикатор волатильности — это финансовый инструмент, помогающий инвестору наглядно оценить амплитуду колебания цены на акцию за определенный период времени. Он участвует в составлении прогноза движения рынка в будущем и выявляет текущий тренд. Оценка волатильности проводится с использованием многих индикаторов, но наибольшей эффективностью отличаются традиционные финансовые инструменты.

Структура этого индекса позволяет определить средний диапазон движения цены с учетом разрывов между сессиями. ATR ограничивается установлением величины волатильности и не показывает наличие или отсутствие тренда.

ATR = (средняя величина TR (n-1) периодов + текущее TR / n)

ATR — это средний показатель, рассчитанный на основе фактического ценового диапазона;

TR — истинный диапазон.

Индекс ATR используется для различных интервалов времени, но изначально он создавался исключительно для дневных графиков. Наиболее популярный параметр для расчета ATR — 14 периодов.

Индекс ATR на примере APPLE.

ADX определяет значение тренда на основе максимальных и минимальных цен за определенный временной интервал, например, 14:

В период роста индекса тренд остается сильным, но после его разворота вниз начинается ослабление. ADX, как и большинство индикаторов относится к отстающим. То есть, сигнал о стадии начала и окончании тренда поступает с небольшим опозданием. По этой причине при применении технических индикаторов на практике важно помнить о возможных рисках.

Индекс ADX на примере APPLE.

Полосы Боллинджера

По сравнению с ATR и ADX этот индикатор способен определить волатильность и движение фондового рынка. Рост показателя волатильности вызывает расширение полос, падение — их сужение. Величина предоставляет возможность четко разглядеть положение бокового рынка, именуемого флэтом.

Флэт — это состояние рынка при котором стоимость актива движется в определенном диапазоне без точно обозначенного направления.

При смене движения рынка из боковой в восходящую или нисходящую тенденцию, полосы также меняют направление. Близкое расположение цены к полосам свидетельствует о сильном тренде, а ее переход от одной полосы к другой отражает приближающуюся смену тренда. Полосы Боллинджера — хороший индикатор волатильности и тренда, но он так же как и другие инструменты отстает от фактических цен рынка и показывает начало и окончание изменения с опозданием.

Индекс Полос Боллинджера на примере APPLE.

Примеры самых волатильных акций российских и иностранных компаний

На отечественном и зарубежном рынках размещаются акции эмитентов, отличающихся особой волатильностью.

Топ-10 наиболее волатильных акций рынка России по данным финансовой платформы TradingView на 2020 год.

Топ-10 наиболее волатильных акций рынка США по данным финансовой платформы TradingView на 2020 год.

Топ-10 наиболее волатильных акций рынка Китая по данным финансовой платформы TradingView на 2020 год.

Топ-10 наиболее волатильных акций рынка Германии по данным финансовой платформы TradingView на 2020 год.

Пример сильной волатильности.

14 мая 2019 года акции «Газпрома» выросли на 21 % всего за 6 часов.

Это редкое событие, ведь активам столь крупного предприятия не свойственно так сильно и быстро изменяться. В этом случае причиной послужило преждевременное разглашение решения правления компании о выплате дивидендов акционерам за 2018 год в размере 16,61 рубля на каждую бумагу — это в 2 раза больше по сравнению с 2017 годом.

Неожиданная щедрость компании подтолкнула многих участников торгов на Московской бирже приобрести акции «Газпрома». В связи с этим востребованность бумаг сильно превысила предложение и цена подскочила. Вместе с ней и волатильность.

Пониженная волатильность на 2020 год отмечается у акций Детского мира, Сургутнефтегаза и Ростелекома.

Инвестирование в акции предполагает определенный риск, который минимизируется предварительным составлением прогнозов. Показатель волатильности входит в четверку основных критериев оценки прибыльности ценной бумаги. По этой причине инвесторы, практикующие получение стабильного дохода от вложения капитала в активы фондового рынка, проводят его регулярный контроль.

Словарь

В русский язык термин «волатильность» пришел из английского языка. Он произошел от слова volatile, что в переводе на русский означает «неустойчивый», «непостоянный».

Для мира финансов и инвестиций волатильность — важнейшее понятие, которым характеризуют тот или иной актив. Поскольку у любого товара на рынке — нефти, драгоценных металлов, акций, облигаций, валюты и прочего — есть цена, то и волатильность можно определить для каждого из них.

Волатильность является одним из ключевых способов оценки риска для инвесторов, поэтому в зависимости от степени волатильности актива инвесторы могут применять разные стратегии вложения денег. Таким образом, чем выше волатильность, тем выше риски, связанные с объектом инвестиций.

«Волатильность — это не просто расстояние между минимумами и максимумами цены, а величина отклонения от трендовости актива», — дает определение термина «Открытие Брокер».

Волатильность бывает разная

Финансист и специалист по трейдингу и инвестиционным операциям Саймон Вайн в своей книге «Опционы. Полный курс для профессионалов» делит волатильность на три вида:

Как посчитать волатильность

Количественно измерять волатильность можно несколькими способами. Один из наиболее распространенных — через стандартное отклонение. Чтобы измерить волатильность таким способом, как правило, берется рост цены за период, а показателем волатильности будет служить та величина, на которую в среднем ежедневное изменение цены отклонялось от среднего прироста.

Например, в году в среднем около 250 торговых дней с учетом выходных и праздников. Для простоты расчета возьмем, что за год две акции подорожали на 25%. Значит, в среднем за день их прирост был равен 0,1%. Допустим, в среднем цена первой акции то росла на 0,2%, то падала на 0,1% в день, а у другой колебания были более значительными — то средний дневной рост на 1,1%, то среднее дневное снижение на 0,9%. В первом случае среднеквадратичное отклонение равно 0,1%, а во втором — 1%. Тогда годовая волатильность первой акции будет рассчитываться: 0,1%х√250 = 1,58%. Волатильность второй акции составит 1%√250 = 15,81%.

Другими словами, обе акции закончили год с одинаковым результатом — 25%. Но волатильность первой была относительно незначительной — 1,58%. Зато колебания цен второй акции оказались практически соразмерны годовому результату 25% и составили 15,81%. Во втором случае можно говорить о сильной волатильности акции.

Другой достаточно распространенный способ измерить волатильность — рассчитать средний истинный диапазон, или ATR (Average True Range). Этот способ показывает не отклонения от средней величины, как предыдущий, а величину самих колебаний. Расчеты несложные, но состоят из двух шагов.

Первый шаг — это расчет истинного диапазона (TR). За истинный диапазон принимается большее из трех значений:

Второй шаг — расчет среднего значения истинного диапазона за несколько торговых периодов, допустим — за 14 дней. Этот способ не позволит сравнить волатильность нескольких акций из-за того, что цены акций отличаются. Но он позволит увидеть изменения волатильности отдельной акции или индекса.

Почему волатильность растет

Волатильность цены на тот или иной актив повышается, как правило, под влиянием трех факторов, пишет издание The Balance.

Российская валюта подвержена колебаниям из-за изменений ключевой ставки и других перемен в политике Центробанка, политической ситуации в стране и мире в целом, санкций, цен на нефть, действий валютных спекулянтов. В ситуации с волатильностью акций бумаги каждой компании подвержены влиянию корпоративных новостей, которые можно для этого типа актива выделить в отдельную категорию факторов, влияющих на волатильность.

Как отслеживается волатильность

Есть много способов следить за показателями волатильности того или иного инструмента. Один из самых популярных — индекс волатильности (или VIX), который в 1993 году ввела Чикагская биржа опционов (Chicago Board Options Exchange, или CBOE). Особенностью этого индикатора является то, что он отражает ожидания рынка по волатильности индекса S&P 500 на следующие 30 дней. Поскольку индекс S&P 500 рассчитывается на основе стоимости 500 крупнейших компаний США, то индекс VIX можно назвать масштабным индикатором ожиданий инвесторов относительно американского рынка. VIX еще называют «индексом страха» — если его значения высоки, это указывает на то, что инвесторы опасаются высокой волатильности индекса S&P 500 в ближайший месяц.

«VIX показывает состояние рынка, его направление и настроение, — отмечает аналитик БКС Оксана Холоденко. — Закономерность индикатора такова: когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. По этому поводу на рынке есть поговорка: «If the VIX is high, it’s time to buy. When the VIX is low, look out below!»

Помимо самого популярного индекса VIX, существует и ряд других известных индексов волатильности:

Волатильность на примерах

В марте 2020 года, в самый разгар связанных с развитием пандемии коронавируса COVID-19 опасений, индекс VIX приблизился к рекорду, который был установлен осенью 2008 года в период ипотечного кризиса в США. «Индекс страха» подскочил до 85,47 пункта. С начала марта и до 18 марта 2020 года VIX вырос более чем в два раза.

Абсолютный минимум индекс VIX показал в 2017 году: 3 ноября индекс опустился до 9,14 пункта, что стало самым низким уровнем в истории подсчетов.

Как использовать волатильность в биржевой торговле

С одной стороны, высокая волатильность дает возможность больше зарабатывать на рынке. При больших ценовых колебаниях она увеличивается, поэтому разница в цене покупки и продажи, на которой можно получить прибыль, возрастает. Однако заработать больше получится только в том случае, если вы сможете предугадать направление рынка и ценового движения своего актива. Если сделать точный прогноз вы не сможете, то резко возрастают и риски потерь. Тогда волатильность только вредит.

Знание и понимание волатильности важно для выявления минимальных и максимальных цен для актива. Если нет важных новостей, актив будет двигаться в пределах его средней волатильности. К примеру, если цена акции изменяется в течение дня в пределах ± 1%, то маловероятно, что она в следующие несколько дней начнет изменяться в пределах ± 3%. Для этого нужны веские причины.

Обычно периоды низкой волатильности на рынке сменяются периодами ее всплеска. Чтобы уменьшить риск потерь, многие трейдеры предпочитают входить в рынок в периоды затишья и ждать повышения активности, а значит, и размаха ценовых колебаний. И это самая правильная тактика.

Ниже несколько принципов торговли с учетом рыночной волатильности.

Джордж Сорос и его провокация волатильности английского фунта

История успеха Джорджа Сороса — экстремальный, но при этом один из самых ярких примеров того, как инвестору удалось заработать на высокой волатильности. В 1990 году мало кому было известно имя этого бизнесмена, а у Европы еще не было единой валюты. Но уже тогда страны Старого Света продумывали схемы экономического объединения. Они хотели создать общий рынок, способный конкурировать с США.

В тот момент в Европе существовал механизм регулирования валютных курсов. Эта система препятствовала большим колебаниям европейских валют. Если отклонения, которые тогда привязывали к немецкой марке, превышали 2,25%, государство должно было вмешиваться и искусственно скорректировать курс.

В 1990 году к этой системе присоединилась Великобритания — теперь она тоже должна была удерживать стоимость своей валюты в четком диапазоне. К 1992 году фунт стерлингов был сильно переоценен по отношению к марке и при этом торговался у нижней границы своего диапазона. На это и обратил внимание Джордж Сорос — глава собственного хедж-фонда Quantum Fund.

Сорос и аналитики его фонда поняли, что рано или поздно курс британской валюты может обвалиться. Поэтому пока этого не произошло и Лондон искусственно удерживает курс, можно начать спекулировать на фунте, оказывая на валюту давление и подталкивая ее к обвалу. Цель проста: на разнице курса после обвала можно хорошо заработать.

Ошибочная ставка инвесторов против Tesla

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

Что такое волатильность на фондовом рынке

И как использовать ее в торговле

Волатильность — это степень изменчивости цены или доходности актива. Она может проявиться в котировках или доходности отдельной ценной бумаги или затронуть рынок в целом.

Бывает, что фондовые индексы вроде S&P 500 делают движение более чем на 3% в день. И такая динамика может сохраняться в течение нескольких торговых сессий на бирже. Например, в феврале — марте 2020 года колебания цены S&P 500 доходили до 10% за день. С 20 февраля по 23 марта 2020 года индекс упал на 34%. За тот же период российский индекс РТС потерял более 40%.

Рассмотрим подробнее, что такое волатильность и чем она опасна для инвесторов.

Что значит волатильность

Математическим языком волатильность описывается через стандартное отклонение, которое еще называется среднеквадратическим. Оно обозначается греческой буквой «σ» — сигма, и измеряет средний разброс величин от их среднего значения.

На фондовом рынке под волатильностью подразумевают отклонение цены актива или его доходности от его среднего значения за определенный период. Чем выше волатильность, тем выше риск. Цены волатильных активов очень изменчивы и за один день могут значительно расти или падать, что влияет на стоимость портфеля инвестора.

Фактически волатильность не означает потерю актива, но бумажные убытки психологически давят на инвестора. Капитал замораживается, и продать актив без потерь невозможно. Из-за возникающей неопределенности инвесторы часто паникуют и продают ценные бумаги на самом дне, а потом жалеют об этих сделках.

Также стандартное отклонение используется инвесторами для риск-менеджмента и оптимизации стратегии. Например, на его основе рассчитывается коэффициент Шарпа, который показывает соотношение доходности актива на единицу риска.

Благодаря диверсификации по разным классам активов инвестор снижает общую волатильность портфеля и повышает коэффициент Шарпа. Иными словами, ему теперь приходится идти на меньший риск, чтобы получить ту же доходность. Пример расчета стандартного отклонения и коэффициента Шарпа есть в статье Т—Ж про всепогодную стратегию.

Инструменты и рынки, на которых цены меняются медленно, называются низковолатильными, а при быстром изменении цены (на 1—5% ежедневно) — высоковолатильными.

Облигации как наиболее надежные и стабильные инструменты — обычно низковолатильные. Товарные рынки — золото, нефть, сахар — как правило, более волатильны.

Акции высокотехнологичных и молодых компаний вроде «Зума» обычно более волатильны, чем голубые фишки и дивидендные аристократы вроде «Макдональдса».

А самыми рисковыми активами считаются криптовалюты и деривативы — фьючерсы и опционы.

Доходность в разных классах активов с 1985 года по 31.10.2020

| Минимальная | Средняя | Максимальная | Стандартное отклонение | |

|---|---|---|---|---|

| Акции развивающихся рынков | −52,8% | 12,2% | 71,5% | 28,8% |

| Акции международных развивающихся компаний | −41,3% | 7,6% | 67,5% | 21,6% |

| Акции американских компаний малой капитализации | −36,1% | 9,1% | 43,1% | 17,9% |

| Биржевые фонды недвижимости | −37,0% | 8,5% | 33,3% | 17,1% |

| Акции американских компаний высокой капитализации | −37,0% | 9,6% | 34,0% | 16,1% |

| Золото | −29,0% | 3,2% | 26,0% | 14,0% |

| Высокодоходные американские облигации | −21,3% | 5,5% | 35,6% | 10,2% |

| Остальные американские облигации | −5,2% | 4,1% | 17,6% | 5,1% |

| Международные облигации | −7,3% | 3,6% | 14,3% | 4,3% |

| Американские казначейские векселя | −2,9% | 0,7% | 5,0% | 2,0% |

Как победить выгорание

Какие события влияют на волатильность

На волатильность влияют любые важные корпоративные или мировые события, а также настроения инвесторов. Когда они боятся, то начинают массово продавать активы, и волатильность увеличивается.

Почему растет волатильность. Волатильность растет, когда происходят важные политические, экономические или рыночные события. Например, когда Иран пригрозил перекрыть Ормузский пролив, волатильность цен нефтяных фьючерсов повысилась. Ведь пятая часть всех мировых поставок нефти проходит по этому пути.

Политические и экономические события существенно влияют на рыночную волатильность. Условно можно разделить эти события на две большие группы:

Это глобальные и значимые события, влияющие на фондовый рынок и способные вызвать его волатильность.

Отчетность компаний. На волатильность акций конкретной компании могут повлиять финансовые отчеты, информация о новых продуктах, день инвестора, отзывы или поломки продуктов. Например, акции автомобильных компаний могут упасть, потому что компании отзывают машины с рынка из-за технических неисправностей и дефектов.

Новости и слухи. Например, сообщения о засухе увеличивают стоимость сельскохозяйственных товаров. Предостережение метеорологов об урагане в Мексиканском заливе взвинчивает цены на энергоносители. Новости об объединениях компаний или о выкупе акций увеличивают волатильность их ценных бумаг или сектора в целом.

Также волатильность резко увеличивается при появлении слухов о важных событиях, даже если они еще не произошли.

Так, 22 сентября 2020 года появилась информация, что «Яндекс» покупает Тинькофф-банк. На этих слухах волатильность акций «Яндекса» и Тинькофф увеличилась.

А 26 января 2021 года акции американского производителя растительного мяса Beyond Meat выросли в моменте на 37% после новостей о том, что компания объединяется с компанией «Пепси» для производства напитков на растительной основе.

Рыночные манипуляции — действия маркет-мейкеров или крупных бизнесменов, которые приводят к повышенной рыночной активности. Например, у Илона Маска в твиттере более 49 миллионов подписчиков, поэтому его твиты влияют на рыночные цены.

How Musk’s Twitter activity moves cryptocurrencyPDF, 811 КБ

Манипулировать рынками могут не только известные люди, но и пользователи соцсетей. Например, в сообщество Wallstreetbets на американской платформе Reddit входит 9,6 млн человек. Там активные трейдеры нередко договариваются о совместной покупке или продаже активов.

В феврале 2021 года они решили скупать акции розничной сети GameStop и сыграть против крупных фондов. Последние ставили на падение котировок акций компании, поэтому держали много коротких позиций — «шортов». Это когда акции берут в долг у брокера и продают по текущей цене, чтобы через какое-то время купить их дешевле.

Когда пользователи с Reddit начали скупать акции, разгоняя цену вверх, это спровоцировало каскадное закрытие коротких позиций фондов — так называемый шорт-сквиз. И так как закрытие коротких позиций фактически означает покупку акций, это еще сильнее подогревало рост котировок.

Рыночные манипуляции незаконны, но их сложно доказать. Манипуляции расследуют надзорные органы вроде Центрального банка в России или Комиссии по ценным бумагам и биржам в США. Виновников штрафуют и запрещают торговать на биржах.

Зачем инвестору волатильность

Инвесторы учитывают волатильность при формировании портфеля. Они стремятся максимизировать свою прибыль при допустимом уровне риска, а мерой риска служит волатильность. Один из показателей для оценки эффективности активов — коэффициент Шарпа. Он показывает соотношение между доходностью и риском. Чем выше коэффициент Шарпа, тем выше доходность на единицу риска.

Покажу, как это работает, на примере исследования о гибком распределении активов в инвестиционном портфеле.

Adaptive asset allocationPDF, 2,3 МБ

Допустим, три инвестора формируют портфель из 10 активов. Первый ничего не знает о корреляции инструментов, различных секторах и рисках, поэтому просто берет 10 активов в равных долях.

Второй инвестор формирует портфель, отталкиваясь от рисков каждого актива, но не берет в расчет корреляцию между ними. Он просто отводит большую долю активам с низкой волатильностью, а меньшую — более рисковым инструментам.

Третий инвестор берет в расчет корреляции активов и оптимизирует портфель. Он подбирает инструменты со слабой корреляцией, чтобы сгладить волатильность портфеля. При подборе долей этот инвестор руководствуется принципами современной теории портфеля — подбирает доли таким образом, чтобы добиться наилучшего коэффициента Шарпа.

Результаты исследования показывают, что при одинаковой доходности портфелей первого и второго инвестора первый принял на себя больший риск — коэффициент Шарпа у него самый низкий, а портфель неэффективный.

А портфель третьего инвестора смог принести почти в два раза большую доходность, чем у коллег. При этом он принял на себя оптимальный риск — о чем свидетельствует высокий коэффициент Шарпа, а также наименьшее значение максимальной просадки портфеля.

Результаты портфелей трех инвесторов

| Первый | Второй | Третий | |

|---|---|---|---|

| Доходность | 7,6% | 8,0% | 14,1% |

| Волатильность | 11,4% | 8,7% | 10,4% |

| Коэффициент Шарпа | 0,7 | 0,9 | 1,3 |

| Максимальная просадка | −32,7% | −22,5% | −12,6% |

Как считать волатильность

Различают реализованную, то есть историческую волатильность и ожидаемую волатильность, которая помогает инвесторам устанавливать цену опционов. В некоторых источниках можно еще найти ожидаемую историческую волатильность, то есть волатильность, которую предсказывали раньше. Ожидаемую историческую волатильность сравнивают с исторической волатильностью, чтобы понять, насколько были точны прогнозы.

Ожидаемая волатильность — это будущие колебания цены, которые трейдеры ожидают от активов в ближайший месяц. То есть — это прогнозная величина. В английских источниках ожидаемая волатильность называется Implied Volatility или просто IV — она выводится из цен опционов.

Ожидаемая волатильность не всегда совпадает с реальной будущей волатильностью, потому что невозможно всегда точно предсказывать будущее.

Историческая волатильность, или Historical Volatility, — это отклонение цены от среднего значения за последние 12 месяцев или за другой расчетный период. Чаще всего волатильность измеряют в процентах.

Считать волатильность руками необязательно. Можно взять уже готовые данные из любого скринера акций, например Marketchameleon.

Расчет волатильности в «Экселе». Если очень хочется, волатильность можно посчитать самостоятельно с помощью функции стандартного отклонения в «Экселе». Покажу, как это сделать, на примере акций «Газпрома» — посчитаю дневную волатильность за декабрь 2020 года.

Для этого сначала выгружу данные о дневных котировках за декабрь с «Финама». Данные можно взять из других источников, например, с сайта Московской биржи, но на «Финаме» удобнее и быстрее. После того как котировки выгружены в экселевский файл, добавляю формулы для расчета дневной доходности и волатильности.

С точки зрения расчетов доходность бывает процентная и логарифмическая. Обе вычисляются разными математическими методами, но логарифмическая удобнее. Поэтому дневную доходность я считаю как логарифм цены закрытия торгового дня к цене закрытия предыдущего торгового дня. А волатильность с помощью формулы стандартного отклонения «СТАНДОТКЛОН.В()».

При желании дневную волатильность можно посчитать за больший период, например за месяц. Для этого надо умножить значение дневной волатильности на квадратный корень из нужного количества торговых дней — в декабре это 22.

Индексы волатильности

Индексы волатильности фондового рынка показывают, какую волатильность трейдеры ожидают от фондовых индексов в течение ближайших 30 дней.

Например, VIX показывает ожидаемую 30-дневную волатильность индекса S&P 500, а RVI показывает ожидаемую 30-дневную волатильность индекса РТС. Инвесторам важно помнить, что индексы волатильности вычисляются на основании прогнозов, а не по реальным данным.

Для вычисления индексов волатильности используют цены опционов, потому что именно в них трейдеры закладывают свои ожидания. У VIX и RVI есть некоторые базовые уровни, которые можно рассчитать по историческим данным. Например, у RVI это коридор от 20 до 30%. Как правило, если индекс находится в этом коридоре, на фондовом рынке все спокойно.

Напрямую купить индексы волатильности нельзя — купить можно только производные инструменты или биржевые ноты ETN. ETN — это долговые обязательства. Как правило, их выпускают банки. Стоимость ETN привязана к базовому активу — например, индексу волатильности VIX. Однако это инструменты для опытных инвесторов, которые знают, зачем и когда они работают с волатильностью.

VIX еще называют индексом страха, потому что он показывает эмоции трейдеров. Если значения индекса достигают критически высоких значений, значит, на рынке паника. Резкий рост индексов предупреждает инвесторов о высоком риске и о том, что ценные бумаги переоценены.

Чаще всего, когда VIX высокий, цены акций падают. Исторические пики VIX, как правило, совпадают с фазой медвежьего рынка. Медвежьи рынки — это падение котировок более чем на 20%. Например, мы наблюдали их у индекса S&P 500 в 2008 и 2020 годах — просадки составили 56,8 и 33,9% соответственно.

Плюсы и минусы волатильности для инвесторов

Как правило, волатильность пугает инвесторов, потому что за несколько торговых сессий активы могут обесцениться на пару десятков процентов. Но волатильность — это часть фондового рынка, и без нее не было бы заработка. Например, для трейдеров волатильность очень нужна, и в спекулятивных целях выбираются, как правило, высоковолатильные бумаги.

Волатильность также очень важна при расчете цен опционов, потому что без нее невозможно применять опционные стратегии. Поскольку опцион дает возможность купить или продать базовый актив по определенной цене в будущем, трейдеры закладывают в цены опционов свои ожидания цены и насколько цена будет волатильна.

Волатильность может относиться к рынку в целом, к отдельным секторам и отдельным ценным бумагам. Например, в 2020 году волатильность в секторе информационных технологий была гораздо выше, чем в секторе коммунальных услуг. Цены в IT с 2020 по 2021 год двигались в диапазоне от 1200 до 2500 пунктов, а в Utilities в узком коридоре от 225 до 350 пунктов.

При этом, если рынок или сектор в целом волатилен, все равно могут быть отдельные отрасли или акции, которые остаются низковолатильными. Например, компании-телекомы традиционно считаются защитными активами с низкой волатильностью.

Минусы волатильности для инвесторов:

Плюсы волатильности для инвесторов:

Можно ли заработать на волатильности на фондовом рынке

Для долгосрочных инвесторов волатильность — это просто рыночный шум. Если инвестор проверяет свой портфель реже, чем раз в квартал, он вообще может не заметить всплесков волатильности. Но начинающим инвесторам стоит быть аккуратными при высоком индексе волатильности — тщательно обдумывать покупки и набирать позиции постепенно. У новичков часто не хватает опыта и понимания своей устойчивости к риску, поэтому они продают активы на минимуме и покупают на максимуме.

Но в то же время волатильность можно использовать для краткосрочной торговли. Опытные инвесторы и трейдеры могут заработать на волатильности, но они также могут и потерять много денег, особенно если не ограничивают убытки стоп-ордерами.

Волатильность меняется не так, как меняется цена акций. Она всегда возвращается к какому-то среднему значению, поэтому можно найти равновесную волатильность каждого актива. Если в какой-то момент волатильность сильно превышает среднее значение, то через какое-то время она вернется к среднему значению — этим принципом пользуются трейдеры и краткосрочные инвесторы. К волатильности можно применять принципы технического анализа и искать в ней определенные тренды.

Многие инвесторы снижают волатильность своего портфеля с помощью диверсификации. Они выбирают разные инструменты с низкой или обратной корреляцией и грамотно распределяют доли инструментов. Поэтому даже во время экономических кризисов их активы не падают одновременно, и портфель в целом проседает не сильно.

Например, в период с 1950 по 2012 годы корреляция акций из S&P 500 с казначейскими облигациями составляла 0,11. Оба инструмента слабо взаимосвязаны, поэтому они хорошо диверсифицируют друг друга.

Волатильность акций

Акции бывают высоко- и низковолатильные. На это влияют разные факторы, в частности стабильность показателей компании.

Волатильность акции зависит от характера компании — например, крупные компании из защитных секторов чаще всего низковолатильные. В то же время акции растущих компаний — высоковолатильные. Также волатильность достаточно сильно различается в разных секторах — биотехнологии и инновации более волатильны, чем коммунальный сектор и телеком.

Волатильность акций также может зависеть от их ликвидности. При небольшой ликвидности возможна высокая волатильность, например, из-за того, что ценой легче манипулировать.

Ликвидность — это возможность быстро продать или купить ценную бумагу без уступок в цене. На российском рынке у ликвидных ценных бумаг ежедневный торговый оборот превышает 500 000 000 Р за сессию, а спред между лучшей ценой покупки и лучшей ценой продажи менее сотых долей процента.

На Московской бирже есть индекс наиболее ликвидных ценных бумаг — индекс Мосбиржи голубых фишек. Он включает 15 наиболее ликвидных российских компаний и рассчитывается с 23 апреля 2009 года.

Бета-коэффициент позволяет оценить историческую волатильность ценной бумаги в сравнении с широким рынком. В качестве рынка используют фондовые индексы — например, S&P 500 или РТС. Коэффициент бета можно найти в скринерах или на аналитических порталах.

Значения бета-коэффициента можно толковать следующим образом:

Однако инвесторам стоит помнить, что волатильность на отдельно взятом определенном историческом отрезке может отличаться от текущего положения дел. Более того, в разных источниках бета-коэффициенты могут отличаться.

Топ самых волатильных ценных бумаг, входящих в индекс S&P 500 за декабрь 2020 года возглавляет Tesla. Компания попала в этот список, хотя формально она вошла в индекс только в конце декабря.