виза сберкарта и виза классик в чем разница

Отличие Visa Classic от Visa Electron

Рано или поздно многие сталкиваются с необходимостью завести платежную карту. Одной из наиболее удобных и часто выбираемых систем является Visa. Однако существуют карты разных видов от этой платежной системы и у клиентов банков часто возникает вопрос: в чем отличие Visa Classic от Visa Electron. Чтобы не тратить время на раздумья, находясь в банке и не мучить сотрудников, разберемся в чем же основные различия между двумя этими картами.

Однозначно утверждать, что карта одного типа лучше другого нельзя, поскольку все зависит от потребностей пользователя, операций, которые он планирует совершать с помощью карты, а также количества средств, которые он хочет снимать и готов платить за обслуживание пластика.

Чем отличаются карты Visa Classic от Visa Electron

Visa Electron – стандартная карта начального уровня использования с минимальным набором доступных функций. Ее основное преимущество в более низкой стоимости обслуживания. Внешне отличается отсутствием каких-либо выпуклых элементов карты производится путем эмбоссирования). Недостатки заключаются в лимитах, невозможности расплачиваться с помощью такой карты заграницей (фактически, она действительно только в стране, где была выпущена) и том, что денежные операции можно будет провести не в каждом терминале. Поскольку это карты самого начального типа, которые выдают даже пользователям с неидеальной кредитной историей, банк осуществляет тотальный контроль за использованием средств.

На данных картах можно найти надпись «Electronic use only», которая означает, что использовать ее можно только в местах, где возможна онлайн-авторизация, как, например, при проведении карты через терминал, когда банк немедленно отвечает, одобрена или отклонена операция.

Visa Classic – также стандартная карта, однако имеющая более широкий функционал. С ее помощью можно без проблем рассчитываться не только за рубежом, но и онлайн – делать покупки в интернет-магазинах, бронировать отели, билеты и т.д. Внешне отличается наличием выпуклого номера (то есть при изготовлении используется метод индент-печати), а также трехзначного CVV кода на обороте (используется при оплате онлайн).

Основные плюсы карт Visa Classic:

Оба вида платежных карт позволяют снимать наличные в банкоматах той страны, где карты были выпущены. Владельцы Visa Electron, однако лишены возможности выводить наличные в заграничных терминалах. Исключение составляют банкоматы банка эмитента. Количество платежных терминалов, работающих с Visa Classic также гораздо больше, чем устройств, принимающих Visa Electron.

Классическая карта Виза считается более престижной, однако некоторые банки выдают карты этого типа не всем, хотя еще больше условий предъявляют желающим открыть кары Виза Gold или Platinum. Кроме того, Visa Classic может быть кредитной, что позволяет пользователю тратить деньги банка в долг.

Отличие одной карты от другой также в том, что карточку второго типа часто не открывают, если на счету нет порядка 200 долларов. Однако такие ограничения накладывают не все банки.

Карты Электрон будет вполне достаточно тем, кто желает лишь снимать деньги в банкомате, расплачиваться с помощью карты в магазинах и т.д, тогда как классическая карта позволяет делать покупки в интернете, бронировать номера в отелях и брать напрокат автомобили. Это оптимальный вариант для тех, кто любит путешествовать. Если же использовать карты исключительно на территории России, то между ними нет принципиальной разницы, особенно в случае, если Электрон имеет CVV код на обороте.

Что касается комиссии при снятии наличных, то в банкомате «родного банка» она обычно равна нулю (например, если с карты Сбербанка снимать деньги в банкомате Сбербанка), а сумма при выведении средств через «чужой» банкомат зависит от тарифов, установленных банком. Для пользователей Электрона установлен лимит на снятие средств в 500 тыс. р, тогда как пользователи Visa Classic могут обналичивать до полутора миллионов ежемесячно.

Обзор популярных дебетовых карт Сбербанка. Какую выбрать? Классическую, с бонусами, золотую?

Рассмотренные дебетовые карты Сбербанка:

Сегодня вы узнаете о некоторых дебетовых картах Сбербанка. В линейке главного финансового учреждения страны на момент выпуска этой статьи было 18 платежных инструментов. Мы выбрали среди них пять.

Другие дебетовые карты Сбербанка:

Вам также будет интересно

Популярные дебетовые карты других банков:

Итак, мы рассмотрим 5 дебетовых карт Сбербанка:

Каждый из этих платежных инструментов имеет свои особенности, условия эксплуатации, преимущества и недостатки. Многие тарифы и условия карт одинаковые. Поэтому мы решили сделать подробный обзор Классической карты, а при рассмотрении других платежных инструментов будем указывать отличия от неё.

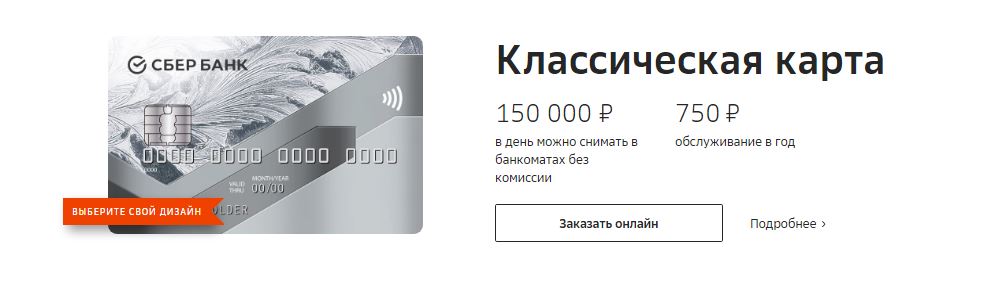

Условия по Классической дебетовой карте

Карта Классическая имеет следующие тарифы:

Кэшбэк по Классической дебетовой карте Сбербанка

Можно получать бонусы по программе «Спасибо от Сбербанка». Однако для этого следует пройти регистрацию через Сбербанк Онлайн, СМС-банк или через банкоматы, терминалы или мобильное приложение.

Один бонус владелец карты получает за каждые потраченные 100 руб. При совершении покупок от Сбербанка можно получить до 0,5% бонусами. Партнеры, а их свыше 200, более щедрые, до 30%. В партнерских магазинах и совершается обмен бонусов.

По программе «Спасибо» есть 4 уровня привилегий:

Для проверки размера бонусов можно использовать:

Обналичивание по Классической карте

Ежемесячный лимит на снятие средств без комиссии в кассах/банкоматах Сбербанка не может превышать 1,5 млн.

Условия снятия денег с карты в:

Проценты на остаток по Классической карте

К сожалению, у данной карты отсутствует процент на остаток. Поэтому держать большие суммы здесь не имеет смысла.

Пополнение по Классической карте

Пополнить карту можно моментально и без комиссии через Сбербанк Онлайн, мобильное приложение, офисы, банкоматы и терминалы.

Переводы по Классической карте

Классическая дебетовая карта с дизайном от Сбербанка

Единственное отличие от Классической дебетовой карты – возможность выбора дизайна пластика среди 200 предложенных вариантов. За владение платежным инструментом с оригинальным рисунком нужно доплатить 500 руб. Все прочие условия полностью совпадают.

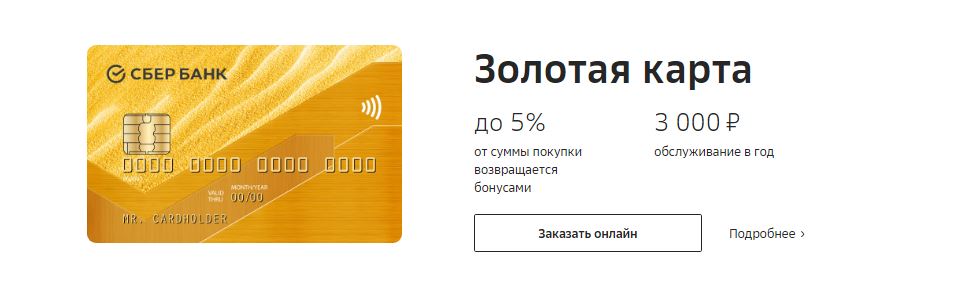

Золотая дебетовая карта Сбербанка

Тарифы Золотой карты немного отличаются от Классической. Отличия следующие:

Кэшбэк по Золотой карте

Отличие от Классической карты также заключается в бонусных процентах от Сбербанка. У Золотой карточки они выше в 10 раз, 5 против 0,5%.

Обналичивание по Золотой карте

Что касается, снятия наличных, ежедневный/ежемесячный лимит на обналичивание в кассах и банкоматах Сбербанка вырастает вдвое, соответственно, до 300 тыс. и 3 млн.

Проценты на остаток, пополнение, переводы по Золотой карте

Условия по пополнению, переводам и процентам на остаток такие же, как у классической карты.

Дебетовая карта с большими бонусами от Сбербанка

Теперь посмотрим на отличия карты С Большими Бонусами от Классической:

Кэшбэк по карте С большими бонусами

По карте предусмотрен повышенный кэшбэк в избранных категориях:

Супермаркеты – 1,5%;

Кафе/рестораны – 5%;

АЗС, такси (Яндекс, Gett), от Сбербанка – 10%;

У партнеров – до 20%.

Обналичивание

Ежедневный/ежемесячный лимит на обналичивание в кассах и банкоматах Сбербанка вырастает, соответственно, до 500 тыс. и 5 млн.

Условия по пополнению, переводам и процентам на остаток такие же, как у классической карты.

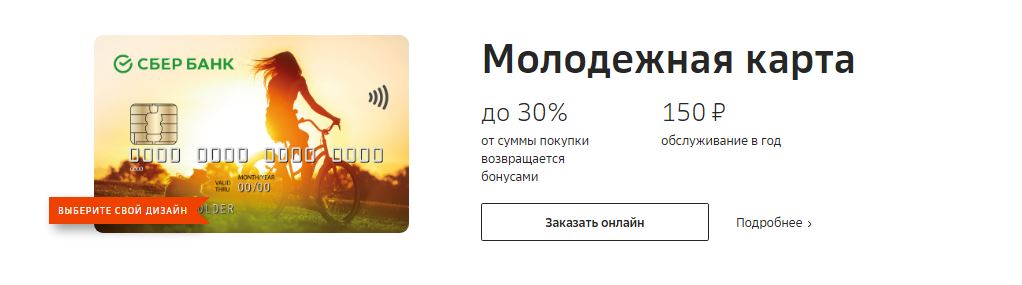

Молодежная карта от Сбербанка

Замыкает сегодняшний обзор Молодежная карта. Разберемся с её отличиями от Классической карточки. Отличия следующие:

Кэшбэк по Молодежной карте Сбербанка

Единственное отличие от Классической карты заключается в бонусных процентах от Сбербанка. У Молодежной карточки они выше в 10 раз, 5 против 0,5%.

Условия по пополнению, переводам и процентам на остаток такие же, как у классической карты.

Общие характеристики дебетовых карт Сбербанка

У карт Сбербанка много общего:

Достоинства:

Недостатки:

Привилегии MasterCard:

Привилегии VISA:

Какую дебетовую карту Сбербанка выбрать?

Предвидим ваш вопрос, а какая дебетовая карта Сбербанка лучше? Мы бы посоветовали исходить из конкретной ситуации и ваших потребностей.

Если вы абсолютно равнодушны к дизайну пластика, а сумма ежедневного/ежемесячного обналичивания не будет превышать 150 тыс./1,5 млн. руб., оформляйте Классическую карточку. Если хотите выделиться, — тогда Классика с дизайном.

Не хотите платить за СМС информирование и желаете иметь cash back побольше, тогда выбирайте карту С большими бонусами.

Гурманам, имеющим собственный автомобиль или часто использующим такси, я бы рекомендовала платежный инструмент Gold. Да, годовая оплата высокая, но и бонусы повышенные

Предположим, вы студент, у вас нет серьезных запросов по пополнению, обналичиванию и собираетесь заказать одну карту. Да и платить большую сумму за годовое обслуживание не хотите. Тогда оптимальный выбор – Молодежная карта.

Замена карт Visa Electron в рублях на карты Visa Classic

С чем связаны изменения

Сбербанк прекращает выпуск и перевыпуск карт Visa Electron, поскольку платёжная система Visa меняет Visa Electron на другой вид карт.

Мы выпустим для вас карту Visa Classic, когда срок действия карты Visa Electron истечёт или её придётся досрочно перевыпустить. За 1,5-2 месяца до перевыпуска в мобильном приложении СберБанк Онлайн для вашей карты Visa Electron появится уведомление «Истекает срок действия». Тогда же появится новая карта Visa Classic со статусом «Узнать статус готовности».

Что поменяется

Преимущества вашей новой карты Visa Classic

Что мне нужно сделать, чтобы получить новую карту?

Вам не придётся ничего делать: карта будет автоматически заменена при перевыпуске. Вы сможете бесплатно пользоваться новой картой в течение первого года и оценить её преимущества.

Как узнать срок действия моей карты Visa Electron?

Что делать, если я не хочу платить 60 рублей в месяц за Мобильный банк?

Льготный период по услуге Мобильный банк (уведомления по карте) отсутствует, поскольку эта услуга уже была подключена на ваш номер телефона. Плата за Мобильный банк изменилась в связи с изменением типа карты — Classic вместо Electron.

Уведомления помогают вовремя узнавать обо всех совершенных операциях по вашей карте: оплате покупок, зачислениях и списаниях, а также не держать в голове остаток по карте.

При желании вы можете самостоятельно управлять подключёнными уведомлениями в мобильном приложении Сбербанк Онлайн.

Например, перейти на получение уведомлений только для получения паролей в Сбербанк Онлайн или покупок в интернете. Такие уведомления не требуют взимания платы.

Если я досрочно перевыпускаю карту, к которой подключены Автоплатёж и Мобильный банк, их нужно подключать снова?

Мобильный банк нужно подключать к новой карте только в том случае, если оформляете досрочный перевыпуск в офисе банка. При досрочном перевыпуске через контактный центр все сервисы останутся подключёнными.

Трать больше — плати меньше. Что изменилось в дебетовых картах Сбербанка?

Крупнейший банк страны начал осень 2021 года с обновления дебетовых карт, в том числе тех, какими пользуются многие россияне. В итоге классическая, социальная и молодёжная карты, а также некоторые другие отправились в архив. Это значит, что никто больше не сможет их получить. Для тех клиентов, у которых карты уже на руках, ничего не изменится. Но, как только истечёт срок действия, они получат карты новой версии. Чем они отличаются от «стареньких»: стали ли дешевле, с бОльшими бонусами или Сбербанк пожадничал, как постоянно это делает со ставками по вкладам?

Ушли в архив

Если заглянуть в раздел «Дебетовые карты» на сайте Сбербанка, то можно обнаружить привычные «Классическую», «Социальную», «Молодёжную» и некоторые другие карты только в архиве. Это значит, что больше банк такие карты не выпускает.

За исключением того, что при окончании срока действия карты, придётся выбрать карту из новой линейки. О них сегодня и пойдёт речь.

Сбербанк отправил в архив пять видов дебетовых карт: «Социальную», «Молодёжную», «Классическую», «Золотую» и «Карту с большими бонусами». Им на замену пришла СберКарта, СберКарта для молодёжи и СберКарта Мир. Насколько они лучше предшественников или хуже?

«Классическая карта» стала СберКартой

В первую очередь, что бросается в глаза, — обязательной платы за обслуживание СберКарты нет. Но придётся выполнить ряд условий — расходы по карте должны превышать 5 тысяч рублей в месяц или на ней должно храниться от 20 тысяч рублей.

Больше бонусов

Высокие траты по карте дают не только бесплатное обслуживание, но и повышенные бонусы:

В «классической» дебетовой карте бонусы начисляются стандартно в рамках программы лояльности.

Лимит на снятие наличных

«Классика» позволяет снимать наличные на сумму до 150 тысяч рублей в сутки, а СберКарта — только 50 тысяч рублей в сутки. Впрочем, лимит можно увеличить, если тратить по карте более 5 тысяч рублей в месяц или хранить на ней от 20 тысяч рублей. Чем выше траты, тем больше лимит.

Все остальные условия остались прежними: бесплатные переводы внутри Сбербанка — до 50 тысяч рублей в месяц, через «Систему быстрых платежей» — 100 тысяч рублей в месяц.

Также СберКарту можно сделать особенной, заказав индивидуальный дизайн. До 31 ноября 2021 года эта услуга стоит 299 рублей, после — 500 рублей.

СберКарта Мир заменила «Социальную карту»

В отличие от «Социальной», СберКарта Мир платная, если не получать на неё пособия или пенсию и тратить по ней менее 5 тысяч рублей. Стоимость обслуживания — 1 800 рублей в год.

Но так как очевидно, что СберКарта Мир оформляется для пособий, которые теперь почти все приходят исключительно на карты российской платёжной системы, поэтому скорее всего она будет бесплатной.

Скидка на уведомления

В то же время обратим внимание на то, что стоимость уведомлений по новой социальной карте будет вдвое ниже, чем по СберКарте — 30 рублей вместо 60 рублей. Если сравнивать со «старой» социальной картой — плата уменьшится более чем в два раза, так как SMS здесь стоят 69 рублей.

Повышенный лимит на снятие наличных

В «Социальной» карте лимит на снятие наличных установлен на уровне 50 тысяч рублей в сутки и его нельзя увеличить. По СберКарте Мир можно снимать больше, но при выполнении определёных условий. Например, если тратить по карте более 5 тысяч рублей, то можно снимать за сутки до 150 тысяч рублей.

Бесплатные переводы внутри Сбербанка всё также ограничены 50 тысячами рублей в месяц, через «Систему быстрых платежей» — 100 тысячами рублей в месяц.

Кроме того, СберКарту Мир, как и классическую СберКарту, можно заказать с индивидуальным дизайном за 299 рублей до 31 ноября 2021 года и за 500 рублей после этой даты. «Социальная» карта у всех была одинаковой.

Молодёжная СберКарта

В отличие от предшественников («Студенческая» и «Молодёжная»), «Молодёжная СберКарта» бесплатная, но только при тратах от 5 тысяч рублей в месяц или получении на карту стипендии и зарплаты. В ином случае стоимость обслуживания составит 480 рублей в год. Для сравнения: предшественники стоили 150 рублей ежегодно.

«Молодёжную СберКарту» можно заказать с индивидуальным дизайном. Причём есть возможность как выбрать из того, что предлагает банк, так и загрузить на сайт свою картинку. То есть сделать карту, действительно, уникальной. Стоимость такая же, как и по двум другим СберКартам.

Прежние условия

Все остальные условия по «молодёжке» такие же, как у основной СберКарты. Стоимость уведомлений — 60 рублей в месяц и 0 рублей в месяц, если расходы по карте превышают 75 тысяч рублей или на ней хранится более 150 тысяч рублей.

От того, сколько клиент потратил по карте, зависит не только стоимость SMS, но и лимит на снятие наличных, а также размер бонусов. Впрочем, немногие студенты расходуют в месяц более 20 тысяч рублей, поэтому рассчитывать на повышенные бонусы за кафе и рестораны не приходится, не говоря уж о такси и АЗС.

Можно совершать переводы без комиссий внутри Сбербанка на сумму 50 тысяч рублей в месяц, через «Систему быстрых платежей» — на сумму 100 тысяч рублей в месяц.

Выводы

Таким образом, получается, что Сбербанк решил пойти вслед за рынком и привязать стоимость обслуживания карт к тому, насколько активно клиенты пользуются ими. То есть, чтобы получить максимально возможные привилегии, придётся или хранить на карте крупные суммы, или много тратить.

Других важных изменений по картам практически нет, если не считать скидку на SMS-информирование для пенсионеров и получателей пособий и возможность сделать карту уникальной.

Тем не менее, если сравнивать их с предыдущими, то хуже они точно не стали. Практически все россияне тратят по картам в месяц более 5 тысяч рублей, поэтому фактически Сбербанк перешёл на бесплатные дебетовые карты, что не может не радовать.

Классическая дебетовая карта Сбербанка

Скриншот с официального сайта Сбербанка — выбор дизайна карты

Скриншот с официального сайта Сбербанка — выбор дизайна карты