виза или мастеркард в чем разница тинькофф

Тинькофф Visa или Mastercard: сравнение и что лучше выбрать?

Виза и Мастеркард – это платёжные системы, которые доступны для выбора при оформлении дебетовых карт Tinkoff Black. Их можно использовать при оплате покупок как в магазинах, так и онлайн на территории России и за границей, обналичивания в банкоматах, начисления кешбэка и бонусов. Карты являются мировыми лидерами среди платёжных систем.

Какая базовая валюта у Visa и Mastercard?

Изначально основной валютой для Visa был доллар, а Mastercard давала возможность рассчитываться в долларах и евро, в зависимости от того, в какой стране происходит оплата. На сегодняшний день банки могут устанавливать любую из валют: евро, доллары либо рубли.

Перед поездкой за границу желательно проконсультироваться с менеджером банка об условиях конвертации и наличии комиссии.

Есть ли разница, если пользоваться только в России?

При использовании карт на территории России разницы между ними нет, так как оплата происходит в национальной валюте и конвертации нет. Конвертация важна при поездках за границей, поскольку она происходит в пользу иностранных банков и компаний.

А если пользоваться за рубежом?

При оплате услуг за границей рубли сначала переводят в базовую валюту и только потом в конечную. Владелец карты может заплатить двойную или тройную комиссию, поэтому необходимо выбирать карту, валюта которой совпадает с конечной.

Если поездка предстоит в еврозону и страны Африки, лучше отдать предпочтение MasterCard. При путешествии, где базовой валютой выступает доллар (США, Австралия), предпочтение следует отдать Visa.

Чтобы избежать лишних трат, можно сделать пластиковые карты для путешествий (долларовые и евровые). Производя пополнение, фиксируется цена валюты, а при последующих конвертациях за рубежом деньги переходят только в валюту страны пребывания.

Так что лучше: Тинькофф Виза vs Мастеркард?

По сути, разницы нет, обе карты хороши и предполагают бонусные системы и скидки в отдельных магазинах, ресторанах и развлекательных заведениях. Количество партнёров у МастерКард больше чем у Виза, а поощрительная программа часто достигает 10%. Регулярный мониторинг скидок позволит делать покупки с выгодой.

Программа лояльности Виза более направлена на любителей путешествовать, а бонусы от МастерКард чаще радуют при оплате «рядом с домом».

Бесконтактная оплата возможна при обеих платёжных системах, разница лишь в лимите на оплату без введения пин-кода, для Виза – это до 3000 руб., МастерКард – до 1000 руб.

Чем больше происходит оборот денег на карте, тем больше бонусов готов предложить банк. При оплате покупок или услуг в России, используя любую платёжную систему, списано будет столько, сколько заявлено. Разница же появится при расчёте за границей.

Если карта необходима только с целью начисления заработной платы и проведения внутренних финансовых операций, то предпочтение лучше отдавать в зависимости от цены обслуживания, а также наличию дополнительных бонусов и привилегий.

Редко, но можно встретить негативные отзывы относительно сложностей дозвона на горячую линию Виза.

После выбора платежной системы оформить дебетовую карту не составит труда, нужно лишь:

Принимать решение, какой карте отдать предпочтение, следует лишь после сравнения всех плюсов и минусов карт, необходимости выезда за границу и целей относительно платёжной системы.

А есть ли в Тинькофф карты МИР?

Одной из платёжных систем банка выступает карта «Мир». Она может быть как дебетовая, так и кредитная.

Принцип работы карты зависит от её вида:

Внешне карта не имеет отличий, а дизайн зависит от её вида.

Плюсы использования карты «Мир»:

Карта «Мир» идеально подойдёт для студентов, пенсионеров, а также людей, получающих социальные пособия. Любителям путешествий свой выбор нужно сделать между Виза и МастерКард, в зависимости от национальной валюты страны, в которую планируется поездка.

Какую карту Тинькофф лучше выбрать и в чем отличие платежных систем Виза и Мастеркард

Всем привет! Сегодняшний рассказ о том, карту какой платежной системы в банке Тинькофф: Виза или Мастеркард лучше выбрать для пользования и в чем разницам между этими системами.

Как правило, предлагают две платежные системы – Виза или Мастеркард.

На справедливый вопрос посетителей банка – что лучше Виза или МастерКард, зачастую следует ответ, что разницы между ними нет. Это действительно так, но лишь отчасти.

Карты Visa и MasterCard: есть ли разница

Чем отличается Visa от Mastercard? Разница между ними все же есть.

Дело в том, что основной валютой системы Visa является американский доллар. Система Master Card использует как доллар, так и евро, причем последнюю валюту чаще всего.

Вы наверняка спросите – ну и что? В принципе, ничего, если пользоваться пластиком только на территории страны.

При выезде за рубеж будет немного сложнее. Помимо того, что конвертация пройдет по невыгодному курсу, за рубежом существует «Enter Bank Fee» ‒ комиссия на обмен валюты в платежной системе.

Она обычно составляет от 0% до 5% сумы обмена. Конвертация в обеих системах происходит по-разному. Система Visa переводит рубли в доллары, а Master Card – в евро.

К примеру, при оплате покупок рублевой карточкой Виза, скажем, где-нибудь в Польше, система переведет рубли в доллары (по банковскому курсу + комиссия за конвертацию), а после в евро (с теми же манипуляциями).

В Штатах, наоборот, по Визе будет конвертация в доллары, а по МастерКард – в евро, а потом уже в доллары. При двойной конвертации теряется еще больше денег.

Еще интереснее дело обстоит в Швеции. В этой стране расплачиваются местными кронами.

У карт системы Мастеркард конвертация будет двойной – рубли в евро, а после в кроны. А у карточек Visa – вообще тройной.

Рубли конвертируются в доллары, доллары в евро, а уже потом евро переведут в шведские кроны.

Исходя из сказанного выше, напрашивается вывод, что Виза выгодна при поездках в Штаты, Австралию и еще ряд стран, где котируется доллар.

Tinkoff Black

Сегодня вопроса, какая карта крупнейшего онлайн банка лучше, не существует – сама банковская организация называет Тинькофф Блэк своим лучшим продуктом в линейке дебетовых пластиковых карт.

Основной причиной ее популярности называют возможность получения двойного дохода: начисления процентов на остаток (до 5% годовых), и возврат части суммы, потраченной на покупки в виде кэшбэка (от 1% до 30%).

Кэшбэк владелец карточки получает не бонусными баллами, а деньгами. Это позволяет тут же использовать средства, а не заниматься конвертацией баллов в рубли.

Если на дебетовую карту Тинькофф с кэшбэком может перевести зарплату, и оплачивать карточкой основные покупки, возврат значительно увеличится.

Преимуществами карты Тинькофф Блэк называют:

Премиальная Tinkoff Black Metal

Карточка имеет такие преимущества:

Помимо этого владелец премиальной карточки получает:

Карта обслуживается на таких условиях:

Помимо карт системы MasterCard, банк Тинькофф также предлагает клиентам и карты, выпущенные платежной системой Visa – дебетовые и кредитные ALL Games, WWF, Нашествие, Магнит и Рандеву.

Все они предназначены для отдельных категорий клиентов – геймеров, путешественников, меломанов и пр.

Большая часть карточных продуктов дистанционного банка принадлежат системе Mastercard.

Что лучше: Visa vs Mastercard

Таким образом, что выбрать Visa или MasterCard, должен решить сам пользователь. Все зависит от поставленных целей и стран, в которые чаще всего выезжает держатель карточки.

В России платежная система карточки не имеет значения. Система Мастеркард более распространена, чем Виза, и бонусная программа у нее более интересная.

Однако разрыв между Visa и MasterCard в последние годы стал сокращаться. При выборе платежной системы карточки нужно поинтересоваться партнерскими магазинами.

У МастерКард партнеров в России больше. Также нужно поинтересоваться условиями и сроками предлагаемых бонусных программ по карте.

Однозначно ответить, какая из систем лучше, нельзя. Преимуществами обеих систем называют их распространенность и работу с основными валютами.

Недостатками для жителей России являются невозможность пользоваться карточками в Крыму из-за санкций Запада, и запрет получать на них бюджетные выплаты согласно действующего законодательства.

Разница между системами особенно заметна за рубежом при расходовании крупных сумм.

Отмечают удобство премиальных карт Визы, и большое количество услуг для путешественников. Многое зависит от страны, куда нужно выехать владельцу карточки.

Отзывы

Это на сегодня все.

Делитесь статьей в соцсетях, комментируйте, ставьте оценки. Подпишитесь на обновления блога и читайте новые статьи первыми.

Дебетовая карта Тинькофф Блэк с кэшбэком, процентом на остаток и отзывами

Тинькофф Блэк — одна из топовых дебетовых, мультивалютных карт, придуманных до сегодняшнего дня. При грамотном понимании тарифа и толковом использовании, карта Tinkoff Black может предоставить своему владельцу комфорт в обслуживании, доход и выгоду, неважно, будь то постоянные расчёты внутри страны или путешествия за рубеж.

Условия

Блэк является дебетовой картой Тинькофф банка. В целях её оформления заявитель должен соответствовать возрасту 14-ти лет. Люди, не достигшие совершеннолетия, обязаны предоставить письменное разрешение одного из родителей или его заменяющего.

Как кредитная карта она не выпускается, но по желанию можно подключить овердрафт. Для этой цели придётся подтвердить платёжеспособность справкой о заработке, бумаги на собственность, хорошая кредитная история и т.д.

Мультивалютная версия

Карта Тинькофф Блэк всегда именная и выпускается на 5-ть лет в 3-ёх платежных системах премиального статуса: МИР Премиум, MasterCard World и Visa Platinum.

Главной денежной единицей может быть не только отечественная валюта, но и западная, такая как Доллар и Евро. По всем валютным операциям, различающимся от счёта, за конвертацию будет списываться комиссия.

Чтобы оставаться в выигрыше после покупок в любом государстве, Тинькофф предлагает бесплатно открыть счёт в 1-ой из 27-ми иностранных валют. Просто выберите нужную единицу в личном кабинете и привяжите к международной карточке Тинькофф Блэк. Вот основные условия:

Visa или MasterCard – что лучше выбрать?

При повседневных расчётах внутри России, разницы между 2-мя системами практически нет. Visa имеет широкую международную сеть партнёров, а MasterCard чаще проводит акции. На вопрос какую систему выбрать Виза или МастерКард, можно ответить так: Виза удобнее для использования в Соединенных Штатах Америки, а МастерКард в Европе.

Платежная система Мир

Согласно закону РФ бюджетные средства должны попадать в распоряжение к гражданам без участия международных финансовых инструментов. Это постановление вступило в силу после внесения в 2014г. экономических санкций из-за возможной вероятности глобальной заморозки пенсий и заработных плат на картах с международными системами.

Работа платежной системы МИР целиком и полностью поддерживается силами отечественных организаций, ведь это единственный метод получать бюджетные выплаты на пластик.

Тарифы

Карточка Тинькофф Блэк оформляется по 2-м основным тарифам:

Невзирая на обозначение, подключить тариф 6.2 может каждый желающий. Для этого просто стоит обратиться в чат или позвонить по телефону. Разновидностями Тинькофф Блэк тоже являются:

Для справки. Если клиент отключает зарплатный тариф, то карта переходит на единый проект.

Сколько стоит обслуживание?

| Денежная единица | ₽ | € | $ |

| Стоимость обслуживания | 99 ₽ в месяц | Бесплатно | |

З.П. карты, а так же те, кто переключился на 6.2, обслуживаются бесплатно, но для получения процент на остаток счет должен содержать на себе от 100 000 ₽.

Условия бесплатного обслуживания

Кроме зарплатников на условия для бесплатного обслуживания могут рассчитывать и хозяева Тинькофф Блэк с обычным тарифом. Для этого необходимо выполнить хотя бы одно условие:

Снятие наличных

Операция по снятию денег доступна в любое время на любой остаток. Ни один тарифный план не учитывает лимит на снятие наличных в день, однако предусматривает комиссию за снятие в месяц:

Согласно таблице, снятие наличных без комиссии доступно до 299 999 ₽.

Пополнение

Интересный момент, как пополнить Тинькофф Блэк без комиссии:

Кэшбэк

На примере таблицы, рассмотрим, как расходы за расчетный период оказывают влияние на зачисление кэшбэк:

| Пункт затрат | Сумма выплат, ₽ | Начисление процента в конце р.п., ₽ |

| Выбранная категория повышенного кэшбэка | 20 000 ₽ | 1 000 ₽ (5%) |

| Остальные покупки | 20 000 ₽ | 200 ₽ (1%) |

| Оплата по спец. предложению с 10% кэшбэк | 3 000 ₽ | 300 ₽ (1%) |

| Оплата связи | 2 000 ₽ | 0 ₽ (0%) |

| Итого | 45 000 ₽ | 1 500 ₽ |

Возможно, Вы спросите: «Почему не начислили кэшбэк за оплату связи?» За оплату связи КБ не начисляется, но об этом чуть позже (см. пункт Когда не начисляется).

Условия и проценты

| Условие | Процент |

| Категория повышенного кэшбэка | 5% |

| Спец. предложения | 3–30% |

| Остальные покупки | 1% |

Категории повышенного кэшбэка

Один раз за квартал Тинькофф банк предоставляет ряд категорий с повышенным кэшбэком. За три из них (на ваш выбор) в течение 3-х месяцев Tinkoff будет начислять по 5% КБ за покупки в данных категориях.

Совет. Внимательнее выбирайте, ведь поменять их не получится на протяжении трёх месяцев.

Как начисляется кэшбэк?

Бонусы начисляют вскоре после обработки покупки в рублях. Для держателя они становятся доступными в день выписки, в конце расчётного периода. Кэшбэк начисляется на карточный счёт и может использоваться без ограничений. Проверить его можно в личном кабинете.

Когда не начисляется?

Правила начисления

Процент на остаток по счету

Процентная ставка в год составляет:

Для отечественной валюты

| Сумма на карте, ₽ | Прибыль, ₽ | ||

| В день | В месяц | В год | |

| 10 т.р. | 1,64 | 50 | 600 |

| 50 т.р. | 8,22 | 250 | 3000 |

| 100 т.р. | 16,44 | 500 | 6000 |

| 300 т.р. | 49,32 | 1500 | 18000 |

Для зарубежной валюты

Банковская система каждый день принимает во внимание оставшуюся сумму на карте и начисляет туда процент. Все выплаты происходят в день получения выписки на тот же счёт. Полученные средства можно сразу пускать в оборот.

Условия начисления процента на остаток

Как оформить и заказать дебетовую карту Тинькофф Блэк?

В целях получения желанного финансового инструмента следует осуществить 3 элементарных действия:

Как активировать?

Активация Тинькофф Блэк ничем не отличается от кредитки Платинум. Это можно сделать:

Главное, не забудьте поставить подпись на обратной стороне пластика.Может это и формальность, но докопаться могут.

Дополнительная карта

Вам предоставлена возможность сделать заказ на пять дополнительных карт для родных и близких людей. Все вспомогательные карточки привязываются к основному счету, а средства снимаются под вашим контролированием. В личном кабинете даже можно установить лимит по своему желанию. Кэшбэк с доп. пластика начисляется в конце месяца на главный счёт.

Совет. Если вы хотите открыть доп. пластик на ребенка, то присмотритесь к Тинькофф Джуниор.

Отзывы

Тинькофф Блэк имеет самые большие показатели по стране, преобладающие положительными отзывами. Владельцам нравится возврат средств, процент на остаток, а так же право на снятие денег в любых банкоматах.

К отрицательным факторам подмечают неинтересные категории повышенного кэшбэка, лимит переводов, а так же полное отсутствие филиалов.

Оставляйте свой отзыв, делитесь комментариями и впечатлениями о карте Тинькофф Блэк.

Дебетовая карта Тинькофф Блэк: обзор, условия и проценты, реальный отзыв от клиента

Привет! Дебетовой картой Тинькофф Блэк я пользуюсь уже несколько месяцев. За это время я смог составить собственное мнение об этом банковском продукте и сейчас я поделюсь им с вами.

Это будет простенький обзор условий и личный опыт. Давайте начинать! 👇

Дебетовая карта — что это?

Подробнее о том, что такое дебетовая карта я рассказывал в отдельной статье. Рекомендую ознакомиться.

Здесь же я напомню, что дебетовая карта — это карта с вашими собственными средствами, которые вы можете тратить по своему усмотрению. Банк при этом может брать плату за обслуживание и дополнительные услуги, комиссию за переводы и снятие.

В некоторых случаях банк может давать займ на дебетовую карту. Об этом я рассказывал в статье про «Овердрафт». Также интересно почитать.

Тинькофф Блэк — лучшая дебетовая карта 2021

Тинькофф Блэк — это флагманская дебетовая карта от Тинькофф Банка, которая пользуется сумасшедшей популярностью. Она привлекает своими условиями, кэшбэком, процентом на остаток и отсутствием комиссии за переводы и снятие в определенных пределах.

Многие закрывают карты других банков и переходят исключительно на Тинькофф Блэк. Давайте посмотрим на условия этой карты.

Условия и возможности Тинькофф Блэк

Самым вкусным здесь является кэшбэк: 30% на покупки в партнерских магазинах и сервисах; 3-15% на три выбранные категории и 1% на все покупки.

Многие выбирают Тинькофф Блэк именно из-за таких крутых условий по кэшбэку. В принципе, я и сам доволен этой фишкой. На второй месяц использования мне пришло почти 500 рублей с кэшбэка, потому что все покупки в выбранных категориях я делаю через эту карту. Мне возвращается 5% с каждой покупки.

Я бы и так делал эти покупки, но с картой Блэк я могу вернуть часть денег себе, а значит заработать.

Помимо кэшбэка здесь есть и другие выгодные особенности:

- 4% на остаток по счету каждый месяц на сумму до 300 000 рублей при покупках от 3000 рублей; 7% годовых с подпиской Тинькофф и теми же условиями; Бесплатное обслуживание при наличии 50 000 рублей на карте, накопительном счете, открытом вкладе, Тинькофф Инвестициях; При несоблюдении условий — обслуживание 99 рублей в месяц; Переводы на карты других банков без комиссии до 20 000 рублей в месяц; Бесплатные переводы на карты других банков через Систему Быстрых Платежей (СБП); Пополнение без комиссии в банкоматах Тинькофф и с карт других банков; Пополнение без комиссии в партнерских банкоматах до 150 000 рублей в месяц; Снятие до 500 000 рублей в месяц без комиссии в банкоматах Тинькофф Банка; Снятие от 3 000 до 100 000 рублей без комиссии в банкоматах по всему миру.

Тарифы Тинькофф Блэк

Для тех кому нужно больше информации, я подготовил таблицу с тарифами по карте Tinkoff Black.

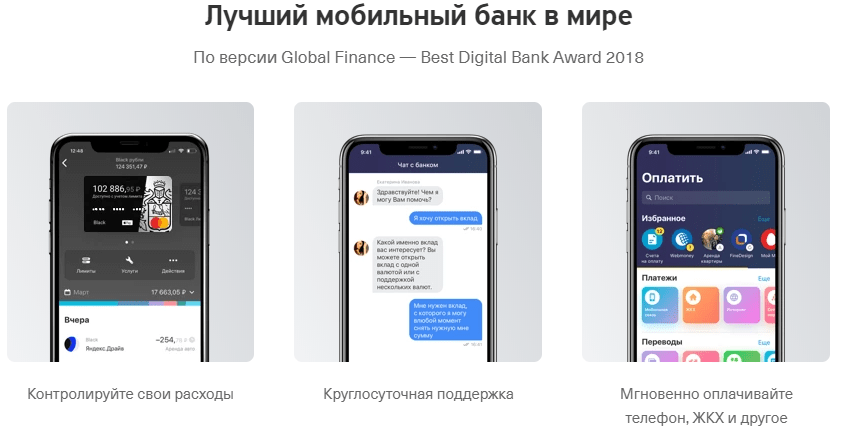

Мобильный банк и онлайн-кабинет

Если я хочу купить что-то в одной из своих категорий, чтобы получить кэшбэк, я могу через мобильный банк с любой своей карты перекинуть деньги на Тинькофф Блэк без комиссии и сделать эту покупку. Никаких дополнительных трат, чистая выгода.

Через мобильный банк можно оплачивать услуги, отслеживать статистику по пополнениям и расходам, конвертировать валюту, получать справки и выписки, переводить деньги на другие карты (которые, кстати, можно привязать прямо к мобильному банку) и даже снимать наличные в банкоматах Тинькофф по QR-коду.

В мобильном банке есть онлайн-чат со службой поддержки. Пользователи отмечают исключительную компетентность этого решения и операторов, которые там работают. Любые вопросы решаются очень быстро.

Еще есть онлайн-банк, в котором примерно аналогичные возможности.

Кэшбэк

Выше я уже говорил про проценты по кэшбэку. Держатели Тинькофф Блэк могут рассчитывать на возврат до 30% за покупки у партнеров банка, 3-15% на выбранные категории и 1% на все остальные покупки. Но этот момент стоит рассмотреть чуть подробнее, потому что не все так просто.

Начнем мы с кэшбэка в 1%, который по идее должен начисляться за любые покупки. На самом деле это не так, есть исключения. Среди них: оплата мобильного, пополнения электронных кошельков, платежи через мобильный и онлайн-банк, оплата услуг ЖКХ. Эти правила также указаны на сайте банка.

На все остальные покупки вы действительно сможете получать кэшбэк в размере 1%.

Теперь поговорим про «любимые» категории и кэшбэк в 3-15%. Каждый месяц в приложении Тинькофф или на сайте вы можете выбрать три любимые категории из предложенных.

Пользователи отмечают, что банк часто предлагает неходовые категории. То есть такие, которые не пользуются особой популярностью, как «Супермаркеты», «Аптеки» и т. д.

Но вот лично мне сразу попалась категория «Рестораны». А так как я очень часто кушаю именно в ресторанах (и заказываю в них тоже), то мне это было очень кстати. Какие будут дальше — не знаю, но надеюсь тоже что-то полезное и ходовое лично для меня.

Касаемо партнерских спецпредложений с кэшбэком до 30% такая же история. Многие отмечают, что банк предлагает дорогие услуги, которые не пользуются большим спросом. У меня в данный момент есть Sunlight, Burger King и iHerb. В принципе, не так плохо, посмотрим что будет дальше.

Чтобы получать наибольшую выгоду нужно постоянно мониторить предложения банка в приложении или в личном кабинете на сайте. Там часто появляются неплохие варианты.

Если вы часто покупаете на AliExpress или в других онлайн-магазинах, то вы можете получать двойной кэшбэк. Один — с дебетовой карты, другой — через специальный кэшбэк-сервис. Я уже рассматривал популярные кэшбэк-сервисы для АлиЭкспресс, рекомендую ознакомиться.

Овердрафт

Держатели Tinkoff Black могут подключить овердрафт на индивидуальных условиях. Это позволит им уходить в минус и оплачивать покупки за счет банка. Беспроцентный период здесь примерно 25 дней.

Все условия по разрешенному овердрафту можно увидеть в личном кабинете на сайте или в мобильном банке.

Также здесь предусмотрен технический овердрафт. Например, если у вас будет низкий баланс и спишутся деньги за обслуживание, то вы также можете уйти в минус. В случае непогашения долга минус может стать еще больше.

Дополнительные услуги

В Тинькофф Блэк есть несколько дополнительных услуг. Часть из них — бесплатные. Это онлайн-банк, мобильный банк, информирование о действиях с вашей картой.

Но есть и платная услуга — СМС-оповещения об операциях и транзакциях. Стоит это 59 руб. в месяц. Не очень большая цена, но вместе с этой услугой при несоблюдении условий бесплатного обслуживания ежемесячно с вас будут списывать по 158 рублей.

Оповещения об операциях можно отключить, но я бы не рекомендовал этого делать. В будущем при возникновении каких-то проблем это может сэкономить вам куда больше денег, чем 59 рублей в месяц.

Увидели подозрительную операцию, сразу же позвонили в службу поддержки и заблокировали карту. Дальше ее можно будет бесплатно перевыпустить и никаких проблем.

Как оформить и заказать дебетовую карту Tinkoff Black

Оформить и заказать дебетовую карту Тинькофф Блэк можно через специальную форму на сайте.

Последовательность действий примерно такая:

Также курьер попросит вас установить мобильное приложение и через него вы сможете активировать свою карточку. Все. Теперь можно в полной мере пользоваться этой крутой дебетовой картой, пополнить ее без комиссии, выбрать категории для кэшбэка.

В приложении вы сможете установить пин-код и ввести другие данные, которые обезопасят ваш счет.

Перед подписанием договора обязательно ознакомьтесь со всеми условиями. Возможно какие-то моменты вам не понравятся и тогда вы сможете отменить заявку. Еще вы можете уточнить у курьера какие-то непонятные моменты. Он должен все в подробностях вам показать и рассказать.

Преимущества и недостатки карты Тинькофф Блэк

У Тинькофф Блэк, как и у любого банковского продукта, есть свои плюсы и минусы. Давайте их рассмотрим.

Плюсы:

- Легко оформить и получить. Всего-то и нужно перейти на сайт, быстро оформить заявку и дождаться курьера в указанную вами дату. Большой кэшбэк. Если вам повезет, то можно неплохо заработать на возврате средств. А еще можно получать двойной кэшбэк за покупки в онлайн-магазинах, выше я рассказывал как. Можно сделать бесплатной. Если у вас будет 30 000 рублей на балансе и больше, то вы сможете вообще не платить за карту. Аналогично при наличии вкладов на 50 000 рублей или кредитов в Тинькофф Банке. Снятие и пополнение без комиссии. Очень весомый плюс, ведь он помогает ощутимо экономить на комиссии. Особенно если где-то рядом есть банкомат Тинькофф. Переводы с карт и на карты других банков без комиссии. Еще один плюс, который экономит ваши деньги при переводах между банками. Крутое мобильное приложение и онлайн-банк. Через них вы сможете отслеживать свои расходы, видеть всю историю пополнений, просматривать спецпредложения и т. д. Очень удобные сервисы, да еще и бесплатные. Адекватная служба поддержки. Вы всегда можете задать вопрос в чате и получить помощь. Вам все расскажут и покажут, помогут при любых проблемах. Служба поддержки работает круглосуточно.

Минусы:

- Высокая стоимость обслуживания. При несоблюдении условий бесплатного обслуживания вы будете вынуждены платить 99 рублей каждый месяц. И из-за этого вы можете уйти в минус (овердрафт). Изменения в тарифах. Когда я только заказал карту процент на остаток был равен 6%, сейчас он уже 5%. За всеми тарифами необходимо самостоятельно следить и изучать информацию на ресурсах банка. Платное СМС-информирование. Оно важно для безопасности счета, но обойдется в 59 рублей за месяц. Высокая цена, хотя и у конкурентов не меньше. Не всегда подходящие категории в кэшбэке. К сожалению, банк сам предлагает пользователям перечень категорий для повышенного кэшбэка. И не всегда там есть нужные клиентам варианты. Округление кэшбэка в пользу банка. И это очень печально. При возникновении спорных ситуаций кэшбэк будет начислен с округлением в меньшую сторону. Но разница не такая большая.

Некоторые минусы актуальны только для отдельных категорий клиентов, но я все равно решил их указать, чтобы у вас сложилось полное понимание продукта.

Заключение

Я надеюсь, что вам понравился этот обзор. Сам я очень доволен картой Тинькофф Блэк и я действительно считаю ее одним из лучших банковских продуктов. Тарифы, условия, проценты на остаток и кэшбэк — все это делает эту дебетовую карту очень выгодным предложением.

Пишите свои мысли по поводу Тинькофф Блэк в комментариях. На этом все.