ваш рублевый счет что такое

Расшифровка расчетного счета, значение цифр, примеры

Очень немногие, глядя на реквизиты организации, интересуются значением цифр расчетного счета. Хотя информация, в них зашифрованная, может представлять немалый интерес. Номер счета скажет об организации много больше, чем ее название.

Расшифровка расчетного счета в банке, для предусмотрительного бизнесмена и его бухгалтера, должна стать обязательной процедурой при встрече с новым контрагентом. Хотя бы в качестве предохранительной меры от разного рода злоумышленников. Да и здоровое любопытство будет в какой-то мере удовлетворено.

Что именно содержит номер счета?

Расшифровка номера расчетного счета сообщает о том:

Также счет содержит в себе собственный идентификатор и проверочную цифру, чтоб защититься от ошибки и подделки.

Заниматься конспирологией, искать в номере счета секретные знания не стоит, все «зашифрованное» в нем понятно сотрудникам банка и тем, кто заинтересуется вопросом.

Из чего состоит структура расчетного счета?

Она складывается из цифровых блоков, как это установлено «Положением 385 – П».

Всего цифр в расчетном счете 20. Они разделены на блоки, каждый из которых имеет свое значение.

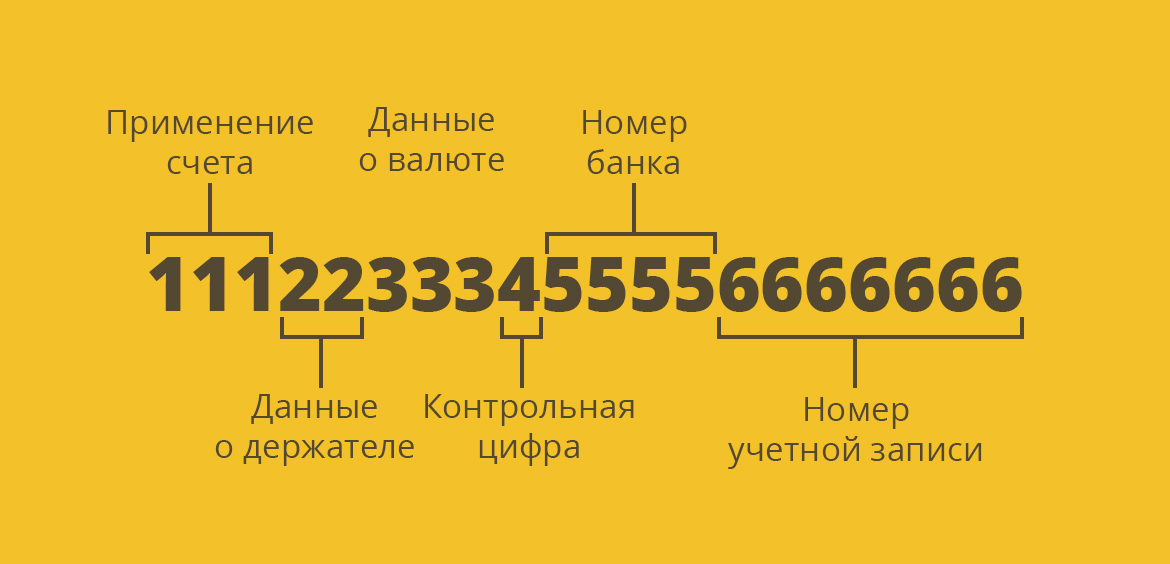

Условный пример расчетного счета выглядит так – 111.22.333.4.5555.6666666.

Но разделительных точек в реальном счете не будет.

Цифровые блоки не могут иметь разное количество знаков, меняться местами, разделяться, содержать еще какие-то отличия от принятого стандарта. Встретив «экзотический» вариант счета, следует уточнить: в российском ли банке был зарегистрирован этот счет. Если утверждается, что банк не иностранный, то номер счета следует проверить еще раз.

Что означают цифры расчетного счета?

Поскольку разночтения в формировании смысловых блоков расчетного счета не допускаются, его содержание можно понять по комбинациям цифр в каждом из кодов.

Второй блок из двух цифр добавляет определенности первым трем.

Примеры: некоммерческое общество может иметь расчетный счет с началом 40703, а счет ЗАО будет начинаться с 40702.

Шестая и седьмая цифры в счете, сообщают, в какой валюте хранится его содержимое. Для примера:

Четвертый блок, из одной цифры, расшифровке посторонними не подлежит. Сами владельцы счетов его смысл тоже не понимают. Эта цифра – контрольная, ей пользуются работники банков для проверки правильности номера расчетного счета.

Пятый блок из 4 цифр – номер банковского отделения, в котором первоначально регистрировался счет. Чтобы ориентироваться по нему, нужно знать номера подразделений разных банков. Здесь есть одно, общее для всех счетов правило – если блок состоит из четырех нулей, значит р/с открывался в главном офисе банковского учреждения.

Номер банковского счета: отличие от номера карты, как узнать и зачем он нужен

Когда клиент обращается в банк за получением карты, то ему сначала открывают счет, а потом уже выпускают сам пластик. Реквизиты счета и пластиковой карты отличаются. Рассмотрим подробнее.

Что такое номер счета карты

Это цифровая комбинация, состоящая из 20 цифр. Это не те 16 цифр (реже другое количество), которые нанесены на пластиковой карте. Например, если срок действия карты окончится, потеряется пластик, то банк выпустит новую карту, ее номер будет другим. А счет у клиента останется старым.

Для чего нужен

С помощью номера карточного счета проводятся различные операции. Например, зачисляется заработная плата, социальное пособие, компенсация. Компании и государственные учреждения всегда запрашивают именно номер, но не карты.

Кроме того, это конфиденциальная информация, ее должен знать только сотрудник банка и сам собственник. Это обезопасит денежные средства субъекта.

Чем отличается номер карты от номера счета

Номер карты – это цифры, которые человек использует для онлайн платежей, пополнения карты, оплаты покупок и т.п. Он написан на самом пластике и состоит из 16 цифр. Есть карты, которые содержат количество цифр 18, 19 и т.д. Часто для проверки пользователя банк запрашивает последние 4 цифры.

Лицевым является счет конкретного человека. Он содержит 20 цифр. Открывается он сразу после визита в банк. К одному счету возможно привязать дебетовую, кредитную, виртуальную карту, депозит, копилку, кэшбэк и т.п. Все зачисления и списания денег проходят по нему, а не по карте. Если привязанный пластик заблокирован, закончится срок действия, то денежные средства все равно поступят. Без его открытия не может быть совершена ни одна операция. В том числе, не может быть выдана карта.

Также это обязательный атрибут для коммерческой деятельности. Юридические лица проводят платежи и получают оплату не на карты, а именно на сам счет. У них он является расчетным.

Операции с банковским счетом

Клиент имеет право осуществлять любые операции с банковским счетом:

Все зачисления и списания проводятся по счету, а не по карте. Например, пластик утерян, поврежден, находится на перевыпуске. Зная номер банковского счета, можно провести все указанные операции. Для этого войти в интернет банкинг, мобильный банк или прийти в отделение с паспортом.

Как узнать номер счета банковской карты

Запомнить номер сложно. Шифр из 20 цифр вряд ли кому-то нужен в обычной жизни. Но если срочно необходимы данные, то есть несколько вариантов, как их узнать.

В документах

При посещении банка человеку предлагают подписать договор на обслуживание. Один его экземпляр выдают на руки. В самом начале на первой странице договора будет указан номер счета клиента, его идентификатор. Обычно он выделен жирным шрифтом. Часто сотрудники банка выделяют значимую информацию маркером, чтобы визуально клиент сразу увидел необходимые ему сведения.

В онлайн банке

Быстрее всего узнать лицевой счет карты – через онлайн банкинг. Клиенту необходимо войти в систему под личным логином и паролем. После нажать на требуемую карту и посмотреть ее реквизиты на экране.

При входе в банкинг и соответствующую вкладку, пользователь видит информацию обо всех продуктах, оформленных на его имя.

В банкомате или приложении

Если на телефоне есть мобильное приложение банка, то алгоритм действий аналогичен. Войти в систему и найти вкладку со счетами. В разных банках интерфейс отличается. Например, посмотреть реквизиты в Сбербанке возможно, нажав на карту и открыв «Реквизиты и выписки». В Тинькофф привязанный счет находится на первом экране, нажать на него и открыть реквизиты. В Альфа-банке либо нужно нажать на карту, либо он уже виден.

Дополнительным вариантом узнать номер счета по карте является банкомат. В соответствующем меню необходимо выбрать реквизиты. Их можно просмотреть или распечатать.

В службе поддержки или отделении

Если никакой из представленных вариантов не работает, то может помочь звонок на горячую линию или посещение отделения. При звонке в коллцентр необходимо назвать:

Если клиент забыл кодовое слово, то его попросят указать паспортные данные. И только после проверки предоставят подобную информацию.

В Сбербанке нужно назвать код, распечатываемый в банкомате.

В финансовом учреждении возможно узнать такие сведения по банковской карте. Достаточно предъявить ее сотруднику. Дополнительно необходимо предоставить документ, удостоверяющий личность.

Реквизиты карточного счета

Реквизиты содержат в себе не только номер, но и остальные сведения для определения правильного места назначения платежа.

В Сбербанке

Реквизиты содержат следующие данные:

В других коммерческих банках

В других банках предоставляются такие же данные. Некоторые банки просят указывать дополнительно назначение платежа.

Узнать такую информацию можно в своем банке, то есть у эмитента карты. Обращаться за подобными сведениями в другое финансовое учреждение не стоит.

Что нужно для открытия

Гражданин России может открыть его самостоятельно. Для этого он обращается в финансовое учреждение с паспортом. К нему обычно выпускается банковская карта именного типа. Счет карты клиент получает сразу в момент обращения. Сам пластик выпускается в течение нескольких дней.

Если клиент трудоустраивается на работу, то открытием счета занимается его работодатель.

Что такое номер счета получателя

Номер получателя – это те же банковские реквизиты, состоящие из 20 цифр, которые ему присвоены при обращении в учреждение. Он необходим при переводе денежных средств ЮЛ, оплате товаров или услуг.

Чтобы делать банковский перевод юридическому лицу, необходимо знать счет получателя. Перевод физическому лицу проще сделать по номеру банковской карты.

Как узнать счет получателя

Это конфиденциальная информация, банк не имеет права предоставлять такие сведения плательщика посторонним лицам.

При оплате товара, продукции или услуг компании сами дают реквизиты платежа. Также реквизиты для оплаты зачастую представлены на официальных сайтах компаний.

Где узнать счет получателя

Банковский счет получателя – это что и как его найти.

Структура банковского счета

Банковский счет имеет визуально такой вид:

ХХХ УУ ААА Д ББББ ККККККК,

Где каждая комбинация букв означает:

В любом случае все обозначения и цифровые комбинации утверждаются на государственном уровне, в частности, Банком России.

Отличия лицевых от расчетных и корреспондентских счетов

На практике банк может открыть три вида:

У каждого будет отличаться не только номер (различная комбинация цифр). Будет также отличаться и практическое предназначение.

Что такое расчетный счет

Расчетный счет открывается только юридическими лицами или индивидуальными предпринимателя. Цель — получать на него доход от осуществления коммерческой деятельности, а также списывать основные расходы бизнеса.

Открыть компанию без такого атрибута сейчас невозможно. Юридическое лицо обязано осуществлять безналичные расчеты.

Что такое лицевой счет

Используется непосредственно физическими лицами. На него они получают заработную плату, пенсии, стипендии и т.п.

Что такое корреспондентский счет

Банк открывает его в Центробанке, других финансовых компаниях. Для плательщика данный вид не актуальный и не важный. Он указывается в платежных документах для целей бухгалтерского учета самого банка.

Главные ошибки при проведении финансовых операций

Основной ошибкой при проведении платежных операций является неправильно указанные сведения. Деньги поступают не к тем субъектам. И, к сожалению, не всегда получается вернуть потраченные средства обратно.

Другой вариант – деньги переводят по номеру карты, срок действия которой давно прошел. И здесь возможны два варианта:

Зачастую при проведении онлайн платежа система самостоятельно подтягивает данные получателя. Но так происходит не всегда. И если допустить хотя бы одну опечатку в номере, то деньги просто не поступят к получателю.

Правила заполнения банковского перевода

Необходимо внимательно проверить реквизиты получателя, в частности, счет поступления платежа.

Указывать нужно все данные, в том числе и цель перевода. Всегда указывайте номер телефона и плательщика, и получателя. В случае чего, банк может оперативно связаться и решить проблему.

Для чего предпринимателям лицевой номер

Он необходим для личного пользования. Например, ИП уплатил все налоги, заплатил все страховые взносы, и теперь за полученную прибыль желает купить себе путевку на море. Так вот сделать это он должен через лицевой счет, но не через расчетный.

Также на него он может получать социальные выплаты, например, декретные, переводы от друзей и близких и т.п.

Использование лицевого счета ИП для коммерческих расчетов

Использовать лицевой счет в коммерческих целях не рекомендуется. При подозрении на уклонение от уплаты налогов, субъекта могут не только лишить предпринимательской деятельности, но также и заблокировать все счета. Поэтому всегда нужно помнить:

Расчетный счет особенности применения

Его применяют юридические компании и ИП. Следовательно, для открытия нужны регистрационные документы.

Какие документы нужны для открытия

Предприниматель предоставляет следующие документы:

Процедура открытия

Сейчас сначала можно зарезервировать счет онлайн за несколько минут без предоставления документов. Для этого подается онлайн заявка через сайт (такой алгоритм, например, работает в АК Барс и других банках). А после получения бумаг посетить отделение банка и полностью оформить открытие.

Переводы на расчетный счет предпринимателя ИП

Переводы предпринимателю по алгоритму проще, нежели переводы юридическому лицу. Причина – у ИП всегда есть карта, привязанная к счету. Поэтому знать расчетный счет получателя платежа не обязательно. Достаточно указать номер пластика. Плюс такого способа и в том, что карточные переводы зачисляются быстрее – за несколько минут.

Переводы на счета организаций

Чтобы платеж дошел на счет получателя платежа, плательщик должен знать следующую информацию:

При проведении платежа, что ИП, что юридическому лицу необходимо указать назначение, а также документы, на основании которых осуществляется перевод денег.

По действующему регламенту срок обработки операции – 3 календарных дня. Как правило, деньги зачисляются на следующий рабочий день после того, как осуществлена операция.

Расчетный счет в банке – не просто набор цифр. Что полезного можно узнать из него?

У каждой организации должен быть открыт расчетный счет в банке – такое требование закона. И по его номеру можно узнать много чего интересного. Мы расскажем, какие сведения сдержит номер счета, каким образом производится кодировка, какими документами регламентирован порядок формирования номера и для чего может потребоваться эта информация.

Что такое номер счета

Любая организация или предприятие, зарегистрированная в качестве юридического лица, независимо от формы собственности, обязана осуществлять денежные операции безналично. Для этого должен быть открыт расчетный счет (РС). Это требование не касается только индивидуальных предпринимателей, ведущих свою деятельность без образования юридического лица. Однако и они в процессе своей работы сталкиваются с такой необходимостью. РС открываются в кредитных организациях согласно установленным Правилам ведения бухгалтерского учета.

Каждому счету присваивается уникальный номер, благодаря которому банк может однозначно идентифицировать его владельца. Номер формируется в строгой последовательности комбинации цифр, которые несут информацию о статусе клиента, в какой валюте он открыт, и даже в каком филиале кредитной организации.

Номер расчетного счета состоит из 20 цифр, которые в комбинации несут следующую информацию (по очередности):

Порядок формирования счетов физических лиц аналогичный, только их называют текущими или лицевыми.

Балансовый счет: что значат первые 5 цифр

Это номера балансовых счетов первого и второго порядка, обозначающие, кто является собственником компании, для каких целей она создана.

Балансовые счета первого порядка определяют форму собственности организации, например:

| Номер | Кто относится |

|---|---|

| 405 | Учреждения федеральной формы собственности |

| 406 | Организации государственной формы собственности (кроме федеральной) |

| 407 | Частные компании |

Балансовые счета второго порядка несут уточняющую информацию, например, 01 – финансовые организации, 02 – коммерческие организации, 03 – некоммерческие организации.

В совокупности комбинаций балансовых счетов первого и второго порядка определяют правовой статус владельца счета. Например, для учреждений, находящихся в федеральной собственности:

| Номер | Кто относится |

|---|---|

| 40601 | Финансовые организации |

| 40602 | Коммерческие компании |

| 40603 | Некоммерческие организации |

| Номер | Кто относится | Пример |

|---|---|---|

| 40503 | Некоммерческие организаций, которые находятся в федеральной собственности | Больницы, Высшие учебные заведения, музеи и т. д. федерального значения |

| 40802 | Индивидуальные предприниматели | Предприниматели без образования юридического лица |

| 40702 | Частные коммерческие компании | Организации и предприятия частной, акционерной форм собственности: ООО, ОАО, ЗАО и т. д. |

| 40703 | Негосударственные некоммерческие организации | Частные благотворительные фонды |

Формирование других типов счетов (депозитных, ссудных, накопительных и т. д.) осуществляется по аналогичному принципу, но вместо балансового счета второго порядка в номере может быть закодирован период его действия (если счет открывается на определенный срок). Например, 42302 – депозиты и прочие привлеченные средства физических лиц на срок до 30 дней.

Валюта счета

Следующие 3 цифры означают, в какой валюте открыт счет. Наиболее популярными являются 810 – рубли и 840 – доллары, 978 – евро.

Контрольная цифра

Это один знак в номере. Она формируется при открытии РС по специальному алгоритму. Согласно Указаниям ЦБ РФ №515 от 08.09.1997г. в основу расчета положена совокупность двух реквизитов: БИК банка и номер лицевого счета.

Расчет контрольной цифры необходим для проверки правильности формирования номера РС. Поскольку присваивание номера счета организации производится с помощью автоматических банковских систем и ошибки формирования практически исключены, цифра присутствует в номере номинально.

Код подразделения банка

Это внутренний номер филиала кредитной организации. Он состоит из 4 цифр. Если кредитная организация не имеет филиалов, в номере счета будут стоять четыре нуля (0000).

Код не имеет отношения к БИК кредитной организации, по нему невозможно определить банк, открывший счет.

Номер лицевого счета

Последний блок, состоящий из 7 цифр, содержит информацию о порядковом номере лицевого счета в кредитной организации. Порядок нумерации устанавливается внутренними правилами в банках. Это может быть порядковый номер в конкретном структурном подразделении или нумерация ведется, начиная с головного офиса.

Примеры расчетных счетов и их расшифровка

В качестве примеров, рассмотрим порядок формирования РС организаций различных форм собственности.

Лицевые счета физических лиц в зависимости от цели открытия, могут начинаться с балансового счета 408, например, 40817 – физические лица, 40820 – счета физических лиц-нерезидентов.

Например, номер карточного счета физического лица, гражданина РФ, в рублях 40817810400210001236 :

Для чего надо знать расшифровку

Как расшифровывается номер счета полезно знать всем его владельцам, проверять реквизиты счета необходимо, чтобы избежать ошибок, заключая новые контракты.

Формирование номера РС в кредитной организации производится автоматически, клиенту не потребуется контролировать кредитную организацию, проверять правильность кодирования счета. Автоматизация бухгалтерского учета привела к тому, что помнить номер своего РС совсем не обязательно, достаточно один раз ввести его в систему, и полные реквизиты компании будут заполняться сами. Но, зная, как номер сформирован, будут исключены любые ошибки при вводе информации.

Например, если номер счета контрагента, который является резидентом, в контракте начинается с 40807 (юридические лица-нерезиденты), значит имеет место ошибка или попытка обмана, путем предоставления недостоверных сведений.

Номер РС – это просто комбинация цифр, она не несет информацию о банке, в котором он открыт, о самом юридическом лице, поэтому для осуществления операций требуется знать полные платежные реквизиты компании:

Итак, резюмируя: номера РС в всех банках формируются по единому алгоритму, который утвержден Положением Банка России от 27.02.2017 N 579-П. В нем строго 20 цифр.

Номер счета позволяет определить правовой статус его владельца и валюту счета. Остальные комбинации цифр предназначены для автоматизированных банковских систем, которые осуществляют проводки по перечислению денежных средств. Благодаря кодировке, в банковской сфере исключены ошибки по зачислению денег, если платежные реквизиты получателя средств указаны правильно.

Если в платежном поручении указан неверный номер счета, банк запросит у отправителя подтверждения операции или откажет в проводке. Зная принцип формирования номера РС, опытный бухгалтер сможет найти ошибку за несколько секунд.

Текущий счет — что это

Банки ведут разные счета. Текущий счет — это учетная запись физического лица. То есть если вы обслуживаетесь в каком-то банке, то на ваше имя открыт именно такой. Предпринимателям и юридическим лицам открываются совершенно другие реквизиты с иным предназначением.

Текущий счет в банке — это финансовый инструмент для хранения собственных средств, для проведения расчетов. Его номер состоит из набора чисел, каждое из которых имеет определенное значение. Двух идентичных номеров в мире просто не бывает. Подробно об этом — на Бробанк.ру.

Номер текущего счета физического лица

Номер — это определенная структура, применяемая всеми банками. Это числовой набор из 20 цифр, в которой зашифрованы основные данные пользователя и финансовой организации.

Текущие счета физических лиц имеют вид 11122333455556666666

То есть это 6 групп цифр, каждая отвечает за определенный момент:

Так что, видя номер счета, можно понять, кто им пользуется, в каком банке заведены реквизиты. И это всегда строго 20 цифр. Точно таких же реквизитов не встретить нигде в мире.

Такие счета также называют до востребования, чековые. По сути все это одно и то же.

Чем отличается текущий счет от расчетного

Далеко не все понимают разницу между этими реквизитами, но она колоссальная. Разница между расчетным и текущим счетом заключается в том, что первый актуален только для юридических лиц и предпринимателей. То если вы решите открыть свой бизнес и обратитесь в банк за подключением услуг РКО, вам будут заведены именно расчетные реквизиты.

По закону физические лица не могут использовать свои банковские реквизиты для ведения предпринимательской деятельности. Банки отслеживают операции, и если будет выявлен факт незаконного использования счета, он и все находящиеся на нем средства будут заблокированы.

Поэтому для представителей бизнеса предусмотрен отдельный расчетный счет, по которому можно выполнять любые бизнес-операции, принимать платежи от других юрлиц, отправлять кому угодно переводы, подключать эквайринг, зарплатные проекты, овердрафты и тому подобное. И блокировок можно не бояться, так как все законно.

Расчётные и текущие счета можно отличить визуально. Реквизиты граждан начинаются с числа 408, а ИП и юрлиц — с 407.

Какие операции можно проводить по текущему счету

Если рассматривать, что такое текущий счет, то это учетная запись гражданина в банке, с помощью которой можно совершать любые финансовые операции за исключением тех, что связаны с предпринимательской деятельностью.

Предназначение реквизитов могут быть разными, от этого перечень возможных операций никак не зависит. Кто-то открывает текущий банковский счет без цели, просто для личного пользования, кто-то для перевода туда зарплаты, пенсии, стипендии, каких-то пособий и так далее. Порой реквизиты заводят специально для крупных сделок, например, для продажи недвижимости.

После открытия реквизитов клиент может выполнять следующие операции:

Текущий счет в банке может открыть самозанятый гражданин. Если клиент имеет такой статус, он может использовать реквизиты для работы, фактически для предпринимательской деятельности.

Порядок открытия счета физлицом

Процесс заведения реквизитов идентичен во всех банках. Вообще, банковское обслуживание доступно гражданам с 14 лет, но если клиент не достиг совершеннолетия, банк может попросить присутствие его родителя/опекуна, который даст согласие на открытие счета.

Учетная запись создается на месте. Клиент сразу получает полные реквизиты счета и может пользоваться им для выполнения различных финансовых операций. Для удобства обслуживания гражданину обязательно предложат:

С юридическими лицами все гораздо сложнее. Так как текущие счета физлица и организации — это разные вещи, то и подключение к банковскому обслуживанию будет разным. ИП и юрлица предварительно собирают пакет документов на свою деятельность, только после их проверки банк заведет реквизиты. После он передаст сведения о счете в ФНС.

Может ли банк заблокировать счет

Средства на текущих банковских счетах принадлежат физическому лицу, и только он может ими распоряжаться. Но есть исключения. Если клиент проводит подозрительные операции, банк может заблокировать реквизиты и потребовать документальный отчет по операциям. Если законность операций не будет доказана, разблокировка не последует.

Также банк может поставить блокировку по постановлению судебного пристава. Если на владельца счета открыто исполнительное производство, он что-то должен, то пристав в первую очередь будет делать запросы в банки и искать счета. При их нахождении все расположенные средства списываются в счет погашения долга.