в случае дефолта что будет с кредитами

Что делать с кредитами, если в стране наступит кризис

Из-за распространения коронавируса и низких цен на нефть в России, возможно, начнётся финансовый кризис. Мы узнали у экспертов, как в таких условиях выплачивать ипотеку и несколько кредитов сразу, стоит ли использовать страховки от потери работы и как быть, если вносить платежи стало слишком сложно.

Как выплачивать ипотеку

Что делать, если у вас несколько кредитов

1. Погашать кредиты быстро (и, если возможно, досрочно), начиная с самых дорогих

2. Рефинансировать кредиты: объединить несколько займов в один

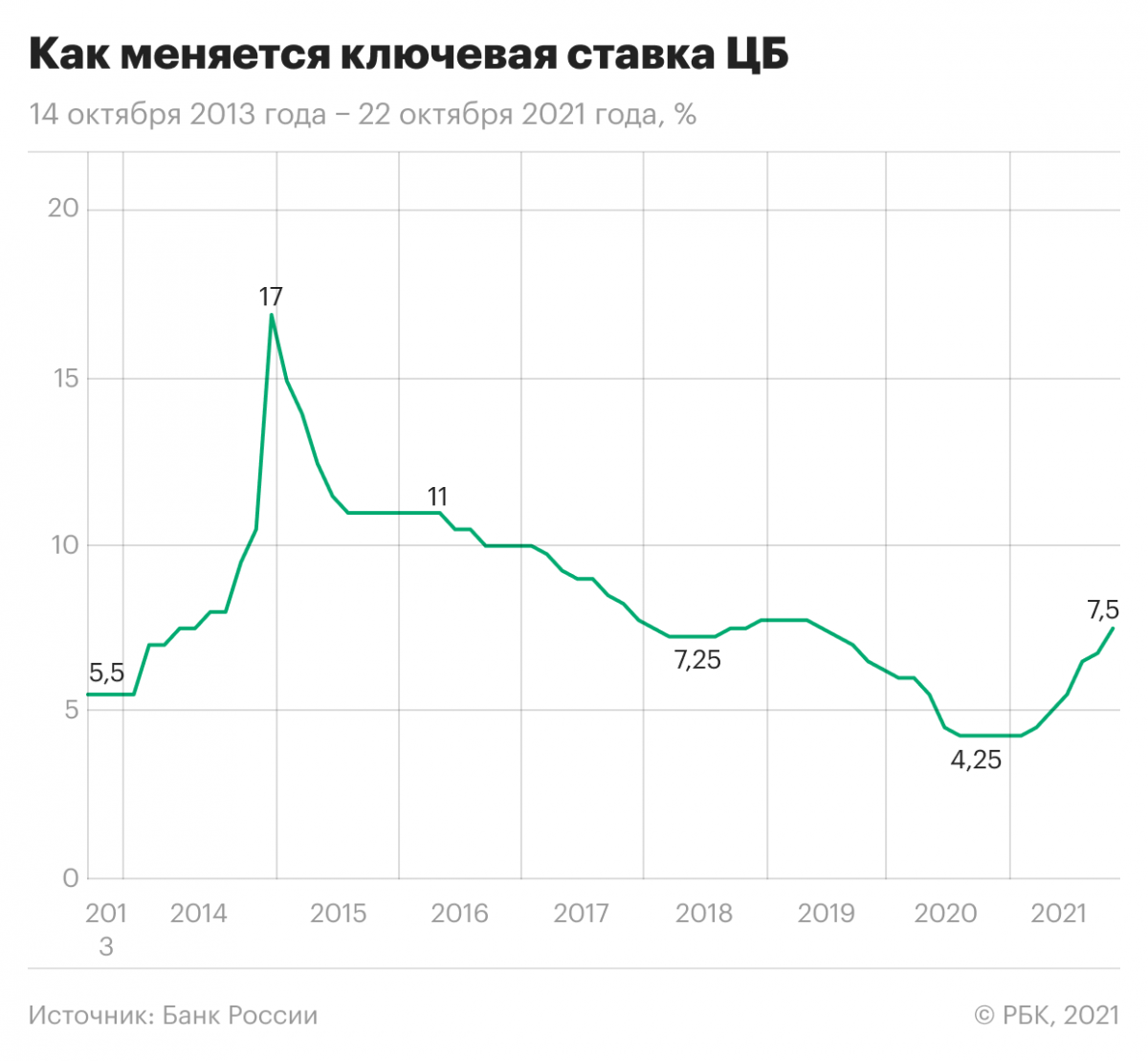

С объединением кредитов желательно поторопиться, пока ЦБ держит ключевую ставку на довольно низком уровне. В кризис ставки по кредитам часто начинают расти, и тогда смысл рефинансировать кредиты пропадает, объясняет Екатерина Голубева.

3. Не брать новых кредитов

Самая неудачная стратегия, причём не только в кризис — брать новый кредит или заём (особенно — микрокредит) для погашения ранее взятых, предупреждает Саида Сулейманова. Также важно помнить, что все платежи по всем кредитам не должны быть более 25 – 30% от суммарных доходов семьи, заключает Сергей Макаров.

Стоит ли оформлять страховку от потери работы

Эксперты рекомендуют исследовать предложения каждой страховой компании. Вот на что нужно обратить особое внимание.

Условия выплат и компенсаций . Если покупать страховку вместе с оформлением кредита, то в договоре обычно прописана компенсация платежей на определённый срок после увольнения заёмщика — например, на полгода. Также на рынке есть страховые продукты от потери работы, которые не зависят от наличия кредитов, — их можно приобретать отдельно, и тогда условия выплат будут другими. Ещё важный момент: чтобы получить компенсацию, как правило, нужно сразу после увольнения встать на учёт в службу занятости как безработный, предупреждает финансовый советник.

Также Екатерина Голубева рекомендует проанализировать риски, связанные с потерей работы. Для этого она советует задать себе несколько вопросов:

Насколько стабильна компания, в которой вы работаете?

Насколько часто в вашей компании увольняют сотрудников?

Как компания переживала предыдущие кризисы?

Насколько велика текучка?

Насколько ценным специалистом вы являетесь?

Как часто вы меняете работу?

Как быть, если у вас возникли сложности с выплатой кредитов

Текущий кризис — не первый, и у банков уже отработан механизм работы с заёмщиками, попавшими в трудную жизненную ситуацию, успокаивает Саида Сулейманова.

Если вы чувствуете, что не справляетесь с выплатами, сразу же обратитесь в банк с просьбой предоставить либо кредитные каникулы, либо рефинансировать задолженность, либо снизить процент по кредиту, рекомендует Екатерина Голубева. С обращением важно не затягивать: если вы расскажете о проблемах банку, не дожидаясь просрочки платежей, шансов на благоприятный исход будет гораздо больше.

Коротко рассмотрим варианты, которые предлагают финансовые эксперты.

Это отсрочка платежей по жилищному кредиту или снижение их размера до уровня, который может осилить заёмщик. Срок каникул можно определить самостоятельно, но он не может составить больше шести месяцев. Такая возможность появилась у российских « ипотечников » с июля 2019 года.

Каникулы можно взять, только если одновременно соблюдаются несколько условий:

размер ипотечного кредита — до 15 миллионов ₽;

условия кредитного договора не менялись по требованию заёмщика (рефинансирование не относится к таким изменениям);

ипотека оформлена на единственное жильё заёмщика;

заёмщик находится в трудной жизненной ситуации (остался без работы; получил временную нетрудоспособность (отпуск по беременности тоже считается) или инвалидность; среднемесячный доход упал на 30% или больше, а на ипотечные платежи при этом уходит больше половины зарплаты; появился иждивенец (например, ребёнок), при этом доходы снизились на 20% или больше, а на платежи уходит 40% от дохода или больше).

Это пересмотр условий по кредиту. Банк может пойти навстречу заёмщику, у которого возникли сложности, и снизить процентную ставку по кредиту, уменьшить ежемесячный платёж или списать начисленные штрафы и пени.

Реструктуризация возможна, если заёмщик попал в сложную ситуацию и может доказать это, объясняет Сергей Макаров. Например:

у вас значительно снизились доходы: к примеру, вы потеряли работу или вам уменьшили зарплату;

вы ушли в декрет или отпуск по уходу за ребёнком;

вы потеряли трудоспособность и не можете зарабатывать из-за травмы или заболевания.

За реструктуризацией нужно обращаться в банк, где у вас оформлен кредит.

Рынок ипотечного кредитования может рухнуть: к чему готовиться заемщикам

Эксперты рассказали, когда лопнет жилищный пузырь

Ипотечный кризис может накрыть российскую финансовую систему уже в ближайшие годы, когда риски неплатежей станут максимальными, а объём просроченных платежей вырастет. О рисках образования на рынке жилья опасного «пузыря» предупредил заместитель министра финансов России Алексей Моисеев. В Кремле уверены, что кабмин не допустит возникновения ипотечного коллапса. Пресс-секретарь президента Дмитрий Песков подчеркнул, что правительство в случае необходимости поможет как людям с приобретением жилья, так и строительному бизнесу, который рискует не пережить надвигающийся кризис. Так есть ли риск ипотечного коллапса?

Фото: Геннадий Черкасов

Директор департамента обеспечения банковского надзора ЦБ Александр Данилов предупредил, что если правительство России примет решение о продлении действия программы льготной ипотеки по ставке 6,5% на приобретение жилья в новостройках и об увеличении ее лимита, на рынке могут создаться риски «перегрева» за которым последует полноценный кризис на рынке жилищного кредитования.

Отметим, что ипотечный кризис — это неспособность большинства ипотечников оплачивать кредит. На фоне снижения доходов населения опасность, действительно, существует. Коллапсу также может способствовать резкий рост стоимости жилья и неконтролируемая выдача банками займов клиентам, которые потенциально не смогут оплатить полученный кредит.

«Рост на рынке ипотеки серьезный и понятно почему: низкие ставки по ипотеке, льготная программа под 6,5%, девальвация рубля (граждане стараются спасти накопления). Но при этом оценка заемщиков банками очень серьезная. Нет в России сейчас аналогий с ипотечным кризисом в США в 2008 году. Но при этом есть опасность увеличения доли просрочек и неплатежей, ведь и доходы граждан не растут», — рассказывает руководитель аналитического департамента AMarkets Артем Деев.

Если будет продлена программа льготной ипотеки, еще часть граждан могут взять займы, считает собеседник «МК». В то же время, по его словам, ограничителем для появления «пузыря» являются доходы населения — все, кто мог и хотел воспользоваться лучшими условиями для ипотеки, уже это сделали.

Кризис неплатежей может наступить уже через полгода, особенно при введении повторного режима самоизоляции и остановки экономики, которую малый и средний бизнес рискует не пережить, говорит эксперт рынка недвижимости Академии управления финансами и инвестициями Алексей Кричевский. «Окончание программы льготной ипотеки поднимет ставки по новостройкам сразу на 2-2,5%», — прогнозирует он.

По мнению шеф-аналитика ТелеТрейд Петра Пушкарёва, риски перегрева ипотечного рынка сейчас существенно возросли. Только в августе 2020 года объем выданных ипотечных кредитов составил 375 млрд рублей. При этом за весь 2019 год объем выданных ипотечных кредитов составил 2,8 трлн рублей. То есть, в августе текущего года ипотечных кредитов выдано на 61% больше, чем в среднем за месяц в 2019 году. Вообще август установил рекорд по объемы выданной ипотеки за всю историю рынка.

Между тем, доходы российских граждан на фоне коронакризиса падают. Даже по официальным данным Росстата во втором квартале 2020 года они сократились на 8% по сравнению в уровнем 2019 года. При этом эксперты ВШЭ оценивали падение реальных доходов в 18%.А с учетом тенденций мировой экономики в 2021 году ситуация может еще усугубиться. Следовательно, проблемы теряющего доходы населения с оплатой ипотеки практически неизбежны. Чем это грозит рынку жилищного кредитования?

«Ожидать полноценного ипотечного кризиса в следующем году я бы не стал, —считает Пушкарев. — Однако с учетом возможного роста процентных ставок, уровня безработицы, падения доходов населения, негативного внешнего фона такой пузырь может «лопнуть» уже в 2022-2023 годах».

Ставка и девальвация: что делать с ипотекой в кризис

Ипотечные заемщики, которые уже получили кредиты, не пострадают из-за повышения ключевой ставки Центробанком до 17%. Федеральный закон «О потребительском кредите» запрещает банку изменять ранее согласованные условия в сторону увеличения существующих денежных обязательств заемщика, напоминает вице-президент девелоперской компании RED Development Ольга Кузнецова.

Прежде чем принимать решение об ипотеке, нужно составить хотя бы примерный жизненный план на ближайшие 10-20 лет. Ввязываясь в столь рискованное предприятие, как ипотека, стоит для начала обдумать и тщательно взвесить все риски. Как отмечает руководитель направления внедрения персонального финансового планирования банка «БКС Премьер» Сергей Дейнека, практика показывает, что для абсолютного большинства людей собственное жилье представляет собой очень высокую ценность, однако не все осознают, какие берут на себя риски при приобретении его в ипотеку.

Во-первых, есть риск существенной переплаты. В России ставки по ипотечным кредитам крайне высоки. Зачастую размер переплаты по ипотечному кредиту превышает первоначальную стоимость выбранной квартиры. После повышения ключевой ставки Центробанком до 17% ставки для ипотечных заемщиков могут вырасти до 20%. Генеральный директор компании «Континент» Галина Гараева прогнозирует, что если при ставке ЦБ в 10,5% ипотечные подошли к 14%, а в ожиданиях были 15%, то при 17%, соответственно, вполне возможен рост до 20% и выше.

Во-вторых, существует риск потери финансовой стабильности. Любой человек, будь он наемным работником или собственником бизнеса, всегда подвержен риску потери постоянного дохода хотя бы на некоторое время. Причины этого могут быть разные: бизнес может развалиться, с работы могут уволить. Если же у вас есть обязательства по ипотеке, вы в любом случае должны продолжать их выполнение, несмотря на форс-мажорные обстоятельства.

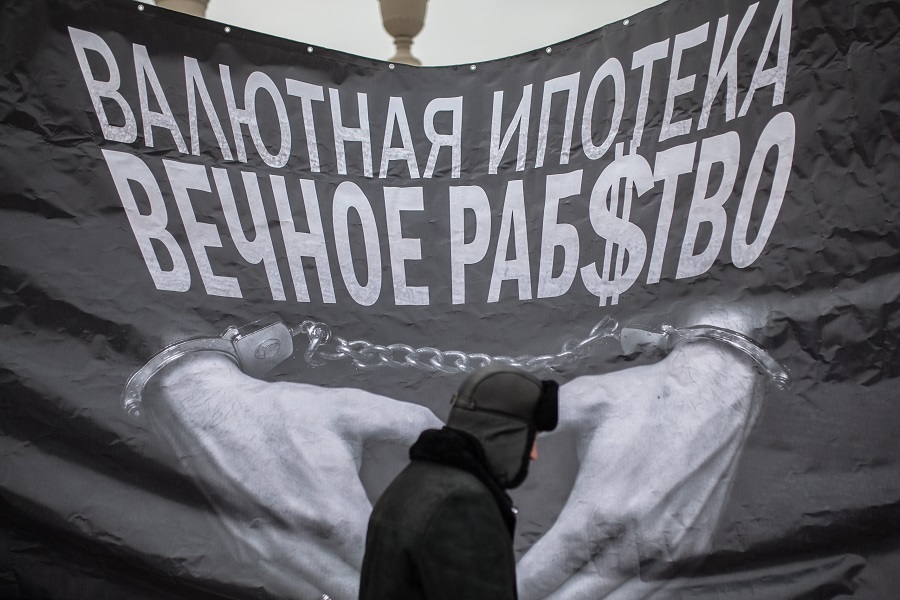

В-третьих, нельзя забывать о валютных рисках. В кризис 2008г. в связи с обесцениванием рубля действующие ипотечные кредиты в валюте стали для многих источником больших проблем. Чтобы избежать рисков, следует придерживаться правила: брать кредит в той валюте, в которой у вас постоянный доход. В этом случае не страшна девальвация: ежемесячный платеж не вырастет с ее наступлением.

До кризиса 2008г. российские банки выдавали кредиты на ипотеку в различных валютах. Ставка по ним была ниже, чем по рублевым кредитам. Это привело к тому, что в начале 2008г. доля валютной ипотеки составила 18,5%. Каждый пятый ипотечный займ выдавался в валюте. По данным АИЖК, в этом году (за девять месяцев) россияне взяли 99,9% жилищных кредитов в рублях. На валютную ипотеку приходится лишь 0,1%.

Чтобы минимизировать риски при получении ипотечного кредита в нестабильных экономических условиях, нужно помнить еще несколько правил:

Гасить ли рублевую ипотеку

С экономической точки зрения досрочное погашение ипотечного кредита выгодно заемщику при низком уровне инфляции. В этом случае деньги со временем дешевеют медленно. «Если же уровень инфляции ожидается в течение срока действия кредита высокий, то расплату по кредиту имеет смысл отложить, чтобы расплачиваться «дешевыми» деньгами в будущем», – считает аналитик Александр Пыпин, партнер Provereno.ru.

По мнению Елены Валеевой, генерального директора агентства недвижимости «Century-21- Светлый Град», выгоднее сокращать срок, чем размер платежа, так как ускоренное погашение тела кредита позволяет быстрее избавиться не только от выплаты процентов, но и от уплаты всего кредита.

При досрочном погашении кредитор не имеет права взимать с заемщика еще не выплаченные им проценты за оставшийся срок кредита. Достаточно уведомить банк за тридцать рабочих дней до момента погашения.

Что делать в случае форс-мажора

От всех рисков защититься не получится, но наступление форс-мажора вовсе не означает потери квартиры. Ипотечные банки и АИЖК учли уроки предыдущих кризисов и готовы предложить заемщику, попавшему в трудную ситуацию, несколько сценариев решения проблемы.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram