что нужно чтобы одобрили рефинансирование

Какие документы нужны для рефинансирования кредита

Никто не застрахован от ситуации, когда нет возможности вносить платежи по кредиту в срок. В таком случае пригодится услуга, когда несколько различных займов объединяют в единый и в одном банке.

Рефинансирование одобрят, если вы подтвердите свой доход, и ваша кредитная история не испорчена.

Для чего оно нужно? Услуга поможет сразу в нескольких случаях:

Рефинансирование — это нужный инструмент, который поможет облегчить выплаты по любому кредиту: потребительскому, на авто, по ипотеке или по кредитной карте.

Рефинансирование кредита позволяет поменять одну организацию, с которой вам некомфортно работать, на другую, предлагающую более выгодные условия. Это позволит легко и без лишних финансовых потерь снизить текущую процентную ставку, уменьшить ежемесячный платеж или сроки кредитования. Оформление рефинансирования позволяет взять дополнительную сумму на достижение личных целей.

Условия рефинансирования

Условия рефинансирования выставляют банки, и они обычно похожи. Срок ипотечного кредита при рефинансировании не должен превышать 30 лет, потребительского — 5 лет, сумма задолженности от 150 тысяч рублей, срок получения — не ранее 6 месяцев на дату обращения в банк. Процент на новый кредит определит сам банк, но он будет ниже, чем тот, с которым возникли проблемы.

Рассчитать сумму рефинансирования и срок кредита можно самостоятельно. Например, на сайте Совкомбанка есть удобный калькулятор. После заполнения всех форм на сайте калькулятор рассчитает, как изменится стоимость ежемесячного платежа, насколько снизится процентная ставка, покажет сумму, которую вы сэкономите, а также выгодный срок кредитного договора.

Какие документы понадобятся для рефинансирования кредита

Также нужно предоставить справки о кредитах, которые необходимо рефинансировать. При рефинансировании ипотеки потребуется предоставить документ на недвижимость. Чем меньше сумма — тем проще условия его предоставления.

Дополнительные документы

Вашу кредитную историю тщательно изучат, и если банк будет сомневаться в платежеспособности, потребуется дополнительный пакет документов: СНИЛС, свидетельство о браке, подтверждение дополнительных доходов (пенсия, доход от сдачи квартиры в аренду, справки о подработке).

Одно из главных условий рефинансирования — хорошая кредитная история. Закрывайте в срок кредитные обязательства, а в случае финансовых проблем сразу обращайтесь в банк: вам пойдут навстречу и помогут рефинансировать действующие кредиты. Совкомбанк предлагает рефинансирование действующих кредитов под залог недвижимости без надбавки к процентной ставке. Кредит до 30 миллионов рублей на срок до 120 месяцев.

Порядок действий

Процедура мало отличается от получения кредита. Изучив предложения и выбрав банк, обращайтесь к действующему кредитору с вопросом о досрочном погашении займа. Если претензий не имеется, подавайте заявку в новый банк с пакетом документов.

Вам предложат три схемы:

Плюсы и минусы рефинансирования

Плюсов при грамотном подходе больше, чем минусов.

Плюсы программы:

Минусы программы:

Помните, что рефинансирование — это полезный инструмент для тех, кто столкнулся с финансовыми трудностями.

Как рефинансировать кредит

Институт рефинансирования изначально разрабатывался в виде меры поддержки благонадежных заемщиков, имеющих временные финансовые затруднения при возврате кредита. Рефинансирование является инструментом для пересмотра действующих условий договора и снижения кредитной нагрузки.

По своей природе термин схож с реструктуризацией. Различие заключается в месте проведения операции: рефинансирование в большинстве случаев проводит сторонний кредитор, а реструктуризация оформляется в том же банке, с которым заключался кредитный договор.

Суть рефинансирования задолженности

Рефинансирование кредита это процесс выдачи-получения нового потребительского кредита, основная часть которого идет на погашение действующих кредитных обязательств. Инструмент практически никак не регулируется профильным законодательством, поэтому полностью находится в ведении кредитных организаций.

Банки самостоятельно решают, предлагать или не предлагать заемщику такую услугу. В кредитных договорах такая информация не фигурирует. Следовательно, если банк посчитает нужным, то даже благонадежному заемщику в рефинансировании задолженности будет отказано.

Как правило, предложение делается сторонними кредитными организациями, с которыми у заемщика пока не имеется отношений. К примеру, у гражданина есть действующий кредит в Сбербанке, оплата которого однажды становится для него непосильной.

Заемщик обращается в ВТБ (условный пример), и подает заявку на рефинансирование. ВТБ – одним из первых стал делать такие предложения в стране. Если условия будут выгодными для нового банка, то он выдаст субъекту кредит на погашение действующих обязательств. Новые же обязательства, по кредиту в VTB, для заемщика должны быть более приемлемые, чем прежние. Именно в улучшении положения заемщика и заключается природа рефинансирования.

Таким образом, в выигрышном положении оказываются три стороны правоотношений. Заемщик, выплачивающий кредит по ставке в 20%, заключает новый договор под 17-19%, тем самым снижая свою кредитную нагрузку. Первый банк избавляется от проблемной задолженности, возвратив при этом свои активы с положенной прибылью. Вторая кредитная организация приобретает благонадежного заемщика и открывает еще один договор, что предполагает получение прибыли с процентов по нему.

Brobank.ru: Сама процедура рефинансирования задолженности производится по стандартному алгоритму и состоит из трех шагов.

Шаг 1 – Подготовка документов

Перед обращением в кредитную организацию, заемщику необходимо уточнить факультативные требования, выдвигаемые в отношении соискателей на рефинансирование. Как правило, в список входят следующие требования:

Если банк оказывает соответствующие услуги (ее оказывают большинство российских кредитных организаций), то заемщику потребуется обращаться за услугой самостоятельно с готовым пакетом документов.

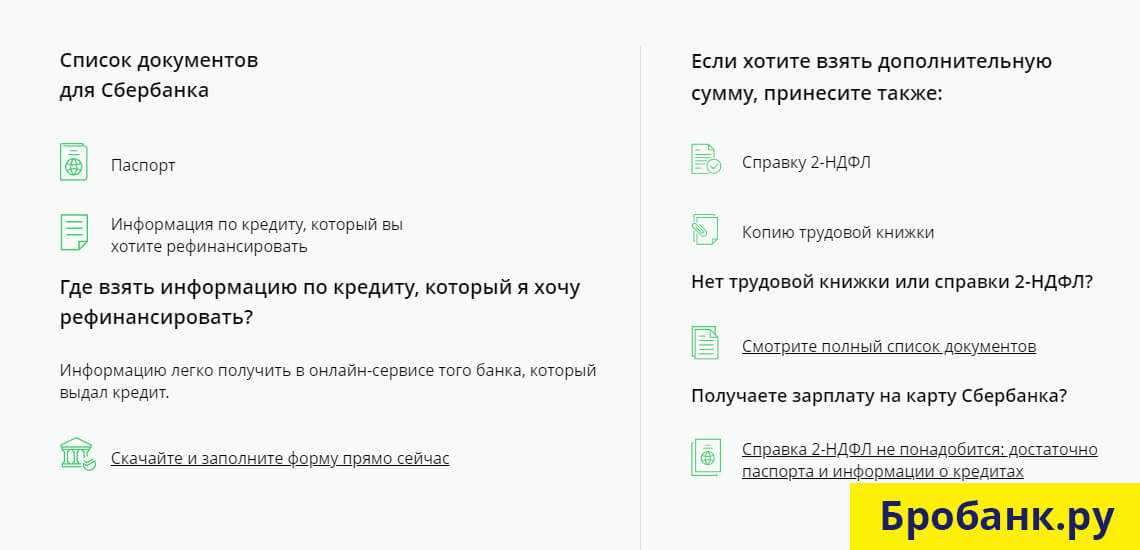

Список документов для проведения рефинансирования назначается каждым банком индивидуально. Здесь многое зависит от вида рефинансируемого потребительского кредита, размера задолженности, категории заемщика, регламента самого банка. Стандартный список документов:

В процессе рассмотрения заявления второй банк подаст запрос в кредитную организацию, с которой заключено действующее соглашение. Цель запроса – уточнение информации, предоставленной заемщиком по непогашенным обязательствам.

Действующему кредитору нет смысла отказывать в рефинансировании кредитной задолженности, так как он получает прибыль с операции в полном объеме, включая и погашение всех штрафных санкций. В последующем все это будет включено в сумму рефинансирования, но уже на более выгодных для заемщика условиях.

Шаг 2 – Получение решения банка

Срок принятия решения более длительный, чем по стандартным потребительским кредитам. На практике – до 5 банковских дней. Если решение будет положительным, заемщик прибывает в отделение банка и подписывает новый кредитный договор.

До подписания нового договора заемщик указывает номер лицевого счета, на который новый кредитор перечислит средства для рефинансирования. Как правило, лицевой счет открыт в том же банке, с которым заключен первый кредитный договор. Срок перевода средств после подписания соглашения регламентируется кредитором, проводящим рефинансирование задолженности.

После перечисления средств на указанный заемщиком лицевой счет, он (заемщик) переводит их в направлении погашения действующего кредита. Таким образом, получить деньги в наличном виде для проведения рефинансирования не получится. Только путем перевода на лицевой счет и только под контролем нового кредитора.

Шаг 3 – Подтверждение погашения кредита

В договоре на рефинансирование может отмечаться пункт, согласно которому заемщик должен перевести средства на погашение кредита в течение определенного срока – 3-5 дней, включая согласование формальностей и возможные технические проблемы.

После погашения обязательств согласно договору рефинансирования, заемщик предоставляет новому кредитору подтверждение проведения операции. В качестве подтверждения им предоставляется оригинал / копия закрытого кредитного договора и выписка из банка о закрытии индивидуального лицевого счета.

В любом случае эта информация будет уточняться новым кредитором, поэтому рекомендуется все требования выполнять должным образом. При обнаружении каких-либо несоответствий, вторичный банк может отменить соглашение о рефинансировании даже после перечисления средств на лицевой счет нового клиента.

Исполнение обязательств после рефинансирования задолженности

Новые обязательства исполняются заемщиком в стандартном виде – как обычный потребительский кредит. Рефинансирование предполагает выплату той же самой суммы, что до проведения операции, но уже на пересмотренных условиях.

Здесь допускаются вариации: увеличивается срок кредитования с одновременным уменьшением процентной ставки, либо срок и ставка остаются прежними, но пересматривается график внесения платежей.

При рефинансировании риски нового кредитора повышаются, так как он заключил соглашение с заемщиком, имевшим ранее временные финансовые трудности. Нет никакой гарантии, что подобные трудности не возникнут вновь, поэтому штрафные санкции по рефинансируемым кредитам, как правило, строже, чем по стандартным кредитным продуктам.

Где можно рефинансировать кредит прямо сейчас

Мы подобрали для вас несколько текущих банковских предложений по рефинансированию. Сравните условия каждого и оформите заявку онлайн на Бробанк.ру.

Зачем и на каких условиях рефинансировать кредиты других банков

Рефинансирование кредитов – одна из самых полезных услуг банков, следующая прямо за самими кредитами. Суть ее заключается в получении заемщиком дополнительного кредита для выплаты кредита. Довольно редко кредитные организации рефинансируют те займы, которые когда-то выдали сами, но поскольку конкуренция за клиентов между банками высока, часто встречаются программы рефинансирования кредитов других банков. Например, их можно найти у Сбербанка, ВТБ, Райффайзенбанка (только автомобильный).

Каждый банк предлагает свою программу и условия, а потому выбрать зачастую довольно сложно. К тому же, многие банки, стремясь сохранить клиента не только в качестве держателя кредитной карты, но и как заемщика, предоставляют выгодные скидки на получение кредитов и оформление рефинансирования.

Когда и зачем необходимо рефинансирование кредитных карт других банков?

Основное значение рефинансирования – в уменьшении ежемесячного платежа и выборе более выгодной кредитной программы. Часто вдобавок можно получить дополнительные средства. При этом банк тоже не остается в накладе, после оплаты ваших долгов другим банкам. Таким образом, рефинансирование кредитов других банков позволяет:

Несмотря на то, как сейчас развито рефинансирование кредитов других банков. Лучшее предложение часто находится именно в вашем банке, поскольку вам не придется тратить дополнительное время и деньги на отбор предложений, сбор документов и новое заключение договора. К тому же, если у вас не было проблем с кредитной историей, то заполучить вас в качестве заемщика будет желать много банков.

Не рекомендуется, например, оформлять рефинансирование, если процентная ставка в новом банке лишь незначительно (1,5-2%) выше, чем в новой кредитной организации. В противном случае, вы вряд ли получите какое-либо преимущество, если в итоге не переплатите.

Важно предварительно узнать, нет ли у изначального кредитора моратория на досрочное погашение банковского кредита, поскольку если есть, то воспользоваться услугой рефинансирования не получится.

Условия рефинансирования кредитов других банков

Конечно, условия (процентная ставка, срок выплаты, сумма, необходимость обеспечения и др.) будут очень зависеть от банка, куда вы обратитесь. Значение имеет также кредитная история, доход и то, являлись ли вы раньше клиентом данного банка.

Поэтому первое, что стоит сделать – это изучить все предложения, которые есть на рынке. К счастью, сейчас для этого не нужно посещать офис каждого банка, достаточно ознакомиться с информацией на официальном сайте.

В 2021 году, как и в предыдущие годы количество программ не увеличилось, поскольку в кризис банки гораздо более щепетильны. Тем не менее, на рынке банковских услуг достаточно разных вариантов, чтобы найти оптимальный.

Что нужно чтобы одобрили рефинансирование

Как рефинансировать кредит для бизнеса

С помощью специальных банковских программ можно уменьшить ставку по имеющемуся кредиту, увеличить срок выплаты или упростить общую схему расчёта. Объясняем, как рефинансировать кредит под более низкий процент.

Как это работает

Рефинансирование кредита — это фактически смена одной кредитной организации на другую: должник берёт заём у другого банка, как правило, на более выгодных условиях, чтобы погасить имеющийся кредит.

Не стоит путать рефинансирование и реструктуризацию:

Зачем обращаться в другой банк

Первая причина — уменьшение процентной ставки. Так, ещё в 2015 году банки выдавали кредиты под 20–30 % годовых, а в 2019-м существуют программы под 9–10 %.

Есть и другие поводы поменять банк:

Какие кредиты можно рефинансировать

С вопросом о том, какие кредиты можно рефинансировать, а какие нет, нужно обращаться в выбранный банк. В законодательстве никаких ограничений и критериев в отношении должников нет.

Например, для участия в программах рефинансирования СберБизнеса необходимо выполнить два требования:

Рефинансируются целевые займы на покупку недвижимости и техники, кредиты на оборотные средства и доверительные займы — это когда банк выдаёт деньги предпринимателю с правом использовать их на любые цели (аналог обычного потребительского кредита).

Как получить новый кредит

Банки устанавливают алгоритм самостоятельно. Чаще всего процесс проходит в 4 этапа.

Шаг 1. Обратитесь в новый банк

Среди банковских кредитных программ выберите подходящее вам предложение. Изучите как можно больше вариантов и уделите особое внимание условиям рефинансирования кредита: требованиям к заёмщикам, ставкам и сопутствующим платежам.

Определившись с программой, оставьте заявку на странице рефинансирования на сайте выбранного банка или зайдите в отделение и сообщите менеджеру, что хотите получить средства для погашения действующего кредита.

Шаг 2. Погасите старый кредит с помощью нового банка

Дождитесь одобрения заявки. При необходимости донесите в отделение нужные документы (точный список зависит от кредитной программы).

Скорее всего, потребуется финансовая отчётность, чтобы подтвердить платёжеспособность. Специалисты кредитного учреждения могут устроить и выездную проверку. Тогда придётся предоставить и бухгалтерскую отчётность, и документы на право пользования помещениями для бизнеса.

Нужно передать новому банку все данные о старом кредите: оставшуюся сумму долга и реквизиты счёта для перечисления денег. После одобрения заявки и подписания договора банк зачислит деньги на указанный счёт. Затем нужно написать заявление на досрочное погашение.

Шаг 3. Передайте в новый банк справки о погашении

Подтвердите, что деньги по новому кредиту пошли на рефинансирование. Для этого возьмите специальную справку в старом банке о том, что кредит погашен, и принесите её в новый.

В зависимости от условий займа может потребоваться перерегистрация залогового имущества. Это прописывается в анкете при обращении за новым кредитом. Сначала, после того, как старый кредит будет погашен, с имущества снимается обременение (оно выводится из залога), а затем снова становится залоговым — уже у нового банка.

Почему банк может отказать в рефинансировании

Банку не обязательно аргументировать отказ в выдаче нового кредита. Вероятных причин две:

Банк может отказать в рефинансировании кредита на любом этапе до подписания нового кредитного договора. Так, даже получив предварительное одобрение, вы можете не пройти по условиям конкретной программы.

Если это произошло, попробуйте взять заём в том же банке, но по другой программе, с более мягкими требованиями и большей процентной ставкой. Или обратитесь в другое учреждение.

Семь способов грамотно рефинансировать кредиты

Что лучше — сменить валюту, увеличив ставку, или надеяться на стабильность рубля? Ипотека и потребкредит или один большой «потреб»? Разбираемся, как привести долги в порядок. Расчеты прилагаются.

Рефинансирование — это оформление нового займа для закрытия действующего на более выгодных условиях. Программы рефинансирования пользуются популярностью не только в кризисные времена. Зачастую оформивший ссуду клиент через некоторое время выясняет, что на рынке появились более выгодные предложения, с помощью которых можно не только улучшить обслуживание долга, но и расширить его — например, включить в кредит дополнительную сумму и увеличить срок его выплаты.

Выгодно перекредитоваться можно даже внутри своего банка

При этом за рефинансированием не обязательно обращаться в другой банк. Выгодно перекредитоваться можно даже внутри своего банка, особенно если клиент уже зарекомендовал себя как добросовестный заемщик с положительной и постоянной кредитной историей. Банки работают не только на привлечение, но и на удержание действующих клиентов.

Разумеется, каждый случай рассматривается в индивидуальном порядке, и банк может как отказать, так и самостоятельно предложить клиенту рефинансирование.

Давайте рассмотрим, какие задачи помогает решить рефинансирование.

Снизить процентную ставку и уменьшить переплату по кредиту

В этом и заключается основной принцип рефинансирования: разница между текущей и вновь предлагаемой ставкой должна быть не менее 3 процентных пунктов. При этом для ощутимой экономии срок нового кредита должен сократиться хотя бы вдвое. Большая часть кредитных программ предполагают погашение долга и процентов равными ежемесячными платежами (аннуитет), а значит, большую часть процентов вы заплатите в первую половину срока.

Пример. У вас есть кредит в банке А по ставке 16,9% годовых, осталось выплатить 700 000 рублей за три года. Переплата по кредиту — 197 196 рублей. Банк Б предлагает рефинансировать долг по ставке 11,5% годовых на тот же срок. Ежемесячный платеж по новому кредиту составит 23 084 рубля, что на 1 839 рублей меньше старого. Переплата по кредиту уменьшится на 66 200 рублей.

Снизить долговую нагрузку, то есть размер ежемесячных платежей

Этот эффект достигается за счет увеличения срока кредитования. Предлагаемая ставка при этом может быть выше рефинансируемой. Растет также переплата по кредиту.

Пример. Вы взяли кредит в банке А по ставке 11,5% годовых, осталось выплатить 700 тыс. рублей за два года. Каждый месяц вы платите банку 32 789 рублей. Банк Б предлагает рефинансировать кредит по ставке 13% годовых и увеличить срок до трех лет. Ежемесячный платеж снизится на 9 202 рубля, но общая переплата по кредиту увеличится на 62 170 рублей. А вот в банке В предложение более выгодное: по ставке 8,9% годовых. Тогда ежемесячный платеж после рефинансирования составит 22 227 рублей (на 10 561 рубль меньше) и переплата с учетом увеличения срока кредита вырастет всего на 13 264 рубля.

Досрочно погасить кредит без ограничений по суммам и срокам

На рынке все еще встречаются кредитные предложения, ограничивающие возможность гасить кредит досрочно. Например, банк требует, чтобы сумма досрочного платежа была не ниже определенного минимума или чтобы клиент предупреждал о намерении внести досрочный платеж не позднее чем за 30 дней до совершения операции.

Если у заемщика, обслуживающего такой кредит, появилась возможность быстрее закрывать долг, рефинансирование будет отличным выходом и поможет продолжить беспрепятственно обслуживать долг в другом банке на более удобных и выгодных условиях, снижая общую переплату или долговую нагрузку.

Объединить несколько кредитов в один

Рефинансировать при этом можно не только потребительские кредиты, но и ипотеку, кредитные карты, автокредиты — оформленные в одном или в разных банках.

Иногда банк заранее формирует такое предложение для клиента, исходя из его текущей кредитной истории. Но за услугой можно обратиться и самостоятельно. Для этого нужно направить запрос в банк, указав, сколько ссуд и в каких банках вы хотели бы переоформить.

Если банк одобрил запрос, есть два варианта развития событий в зависимости от условий досрочного погашения старых кредитов:

Как показывает практика, банк либо изначально устанавливает для заемщика ставку выше оговоренной, но сразу после погашения предыдущих задолженностей и предоставления подтверждающих документов снижает ее до соответствующих договору значений, либо увеличивает ее, если вы не подтверждаете вовремя погашение старых кредитов.

Пример. У вас есть три кредита:

Итого вы тратите на обслуживание долга 33 187 рублей в месяц.

Банк Б предлагает рефинансировать все три кредита и объединить их в один по ставке 9,5% годовых, включая личное страхование 50 000 рублей на три года. Считаем: сумма платежа в месяц уменьшается на 9 162 рубля, общая переплата составит 164 688 рублей (с учетом страхования), при этом:

Изменить валюту кредита

Если вы получаете основной доход в рублях, брать на долгий срок валютный кредит — рискованная затея. Да, ставка намного ниже, но если доллар подорожает, то возвращать банку в рублевом эквиваленте придется гораздо большую сумму, чем брали.

Некоторые банки предлагают своим клиентам возможность перевести действующий кредит в рублевую валюту. При этом важно учитывать все побочные эффекты от такой операции:

Такой вариант стоит рассматривать, только если заемщик уверен в удорожании доллара или евро по отношению к рублю в ближайшей перспективе. Важно просчитать риски и возможную выгоду максимально точно, чтобы в итоге не оказаться в проигрыше.

Пример. Вы взяли в кредит 7 442 доллара на три года по ставке 8% годовых, сумма платежа составит 233 доллара США (10 019 рублей по курсу 43 рубля за доллар). Через полгода случился кризис, курс доллара вырос до 80 рублей. Вы по-прежнему платите по кредиту 233 доллара в месяц, но конвертируете уже не 10 019 рублей, а 18 640. Это на 86% больше докризисного ежемесячного платежа. Переплата при таком курсе составит 252 000 рублей. Долг выплачивать еще целых 2,5 года, и вероятность того, что рубль «откатится» назад, невысока, зато обвалиться еще больше он вполне может.

Если вы рефинансируете кредит, хотя бы по не совсем привлекательной ставке, например 18% годовых, на три года, то платеж составит 17 480 рублей, общая переплата по кредиту снизится на 106 537 рублей. Так что вы сможете не только уберечь себя от непредвиденных переплат, но и, возможно, сэкономить на рефинансировании.

Снять обременение с залогового имущества

Эта возможность актуальна при рефинансировании ипотеки или кредита под залог имущества. Переоформив кредит, заемщик сможет забрать закладную на имущество и распоряжаться им без каких-либо ограничений, например сдавать в аренду или даже продать. Оформлять залог заново в новом банке не потребуется.

Воспользоваться дополнительными услугами в рамках нового кредита

В их числе бесплатная отсрочка платежа. Раньше такая услуга не пользовалась особой популярностью и чаще предоставлялась на платной основе. Но в период пандемии банкам пришлось приспосабливать программы под новый сегмент заемщиков и расширять возможности кредитной линейки.

Что еще?

При оформлении рефинансирования изучайте договор. Некоторые банки предлагают с новым кредитом оформить страховку. С учетом страхового взноса выгода от перекредитования может снизиться до нуля или вовсе уйти в минус.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На курсе повышения квалификации осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>