в чем сущность международного факторинга

Современное экономическое положение большинства стран сложно назвать стабильным. В этой ситуации каждая компания находится в поисках возможностей, которые позволили бы непрерываемому обороту средств. Также при реализации товаров или услуг важным является минимизировать риски. Особенно остро этот вопрос стоит в том случае, если предоставляется отсрочка по оплате, что часто представляет собой вынужденную меру для удержания покупателей. В этом случае на помощь приходит международный факторинг – финансовый инструмент, который работает сегодня для сделок любого уровня и гарантирует получение выгоды как поставщиком, так и покупателем.

Понятие международный факторинг и его виды

В международной торговле используется ряд различных инструментов. Однако факторинг выделяется из него благодаря своим характерным особенностям. Факторинг представляет собой не просто источник финансирования, это целый комплекс услуг. Для использования всех его преимущества стороны заключают между собой договор международного факторинга. Участника обычно три:

Если вести речь о международной сделке, то продавец и покупатель являются резидентами различных стран. Каждый преследует свои цели, которые возможно удовлетворить в рамках услуг факторинга.

По условиям факторинговой сделки поставщик отгружает товар покупателю с отсрочкой платежа. Однако часть оплаты (или полную сумму) он получает уже на следующий день от факторинговой компании. Следовательно, свою задолженность покупатель оплачивает посреднику, имея возможность договориться о дополнительной отсрочке. Факторинговая компания в качестве вознаграждения получает комиссию.

В мировой практике выделяют несколько классификаций международного факторинга. Основной из них является разделение на импортный и экспортный. В первом случае заинтересованным лицом выступает покупатель, который получает возможность импортировать товары иностранных поставщиков на выгодных условиях (с отсрочкой платежа без привлечения кредита). В свою очередь, экспортный факторинг представляет собой классический вариант этого инструмента, однако при условии того, что покупатель, которому отгружается товар, находится в другой стране. Следовательно, привлечение фактора позволяет избавиться от дебиторской задолженности при работе с иностранными клиентами.

В чем преимущества использования международного факторинга?

Популярность подобной схемы в мировом масштабе объясняется тем, что при такой сделке каждая сторона достигает своей цели. Ведь первоначально основной проблемой отношений продавца и покупателя является несоответствие желаемых сроков расчетов: продавец хочет получить предоплату за свой товар или, в крайнем случае, рассчитаться в день отгрузки для того, чтобы не отвлекать средства из оборота, в то время как покупатель заинтересован в максимальной отсрочке платежа. Привлечение третьего лица в роли посредника позволяет избежать возникновения кассовых разрывов.

Важно, что от клиента не требуется никакого залога, а краткосрочность сделки обеспечивает надежность.

Международный факторинг привлекателен для субъектов также тем, что позволяет снизить риск невыполнения обязательств в силу различий в законодательной базе и правовом регулировании сделок их стран. Выходом внешний факторинг будет и для тех участников сделки, которые еще не успели поработать друг с другом для составления какого-либо мнения о партнере.

Наконец, факторинг, представляя собой не просто финансирование поставщика до момента оплаты товара покупателем, заключается в передаче управления дебиторской задолженности посреднику. Он занимается ее оценкой, отслеживанием, а также подготовкой необходимой финансовой отчетности, проведением бухгалтерского и статистического обслуживания. Все это разгружает поставщика от дополнительных функций, не связанных с основным видом деятельности. Таким образом, факторинговая компания принимает на себя большинство рисков, в том числе политический, дебиторский и трансфертный.

Международный факторинг

Международный факторинг — это комплекс услуг по финансированию и сервисному сопровождению сделок с отсрочкой платежа между резидентами разных государств. Это финансовый инструмент, благодаря которому организации получают возможность заключать безопасные договоры с иностранными контрагентами. В условиях нестабильной экономической ситуации международный факторинг позволяет предприятиям увереннее выходить на зарубежные рынки и минимизировать риски неоплаты продукции. И это далеко не все преимущества данного инструмента.

Участниками операции международного факторинга выступают:

У поставщика в ходе работы возникают денежные требования к покупателю, исполнение которых и гарантирует фактор. Последний финансирует экспортеров путем выкупа их дебиторской задолженности. В практике международного сотрудничества такая схема работы получила широкое распространение, поскольку:

Когда требуется международный факторинг?

К этому инструменту прибегают в случае заключения долгосрочных или бессрочных внешнеэкономических контрактов, которые предполагают регулярные поставки товаров или услуги и постепенное увеличение товарооборота. Заручиться поддержкой факторинговой компании необходимо, если:

1. Партнеры только начинают сотрудничество и еще не уверены в том, что взаимные обязательства будут выполнены в полном объеме.

2. Законодательства стран, в которых находятся контрагенты, имеют существенные различия, что может препятствовать соблюдению договоренностей.

3. Партнеры заинтересованы в нивелировании своих рисков, однако не планируют прибегать к процедуре залога имущества.

Виды международного факторинга

Однофакторная модель. В этом случае компания-фактор и предприятие-поставщик находятся на территории одного государства. Соответственно, финансируется экспортная продажа товаров или услуг. Такой вид сотрудничества позволяет поставщику:

Двухфакторная модель. В обслуживании международного договора принимают участие две факторинговые компании, которые представляют интересы поставщика и покупателя и являются резидентами тех государств, где находятся их клиенты.

Импортер в данном случае получает:

Схема факторинга на примере международной сделки

Компания-поставщик «Альфа» из России заключила договор с предприятием «Омега» из Казахстана на отгрузку металла. Сумма первой поставки — 800 000 рублей. Дата поставки 15 апреля, оплата должна быть внесена покупателем до 15 июля (через 3 месяца).

Для того чтобы как можно быстрее получить сумму с этой сделки и продолжить производство, компания «Альфа» 20 апреля заключила договор факторинга с Совкомбанк Факторинг. Это означает передачу права денежного требования к предприятию «Омега» новому участнику сделки.

Далее компания «Альфа» извещает своего партнера о смене банковских реквизитов для оплаты суммы по договору поставки и приступает к отгрузке товара, подготовке накладных, грузовых таможенных деклараций и т. д. Оригиналы этих документов необходимо передать Совкомбанк Факторинг в качестве подтверждения наличия дебиторской задолженности.

Компания «Альфа» 28 апреля получает от фактора на свой счет сумму сделки (800 000 руб.). В положенный срок (15 июля) предприятие «Омега» переводит на счет Совкомбанк Факторинг платеж по договору. Эту сумму фактор удерживает в счет погашения ранее перечисленных средств в адрес компании «Альфа».

Итог: поставщик в короткие сроки получил практически полный объем средств по договору поставки с отсрочкой и направил их на изготовление новой партии товаров, а покупатель за счет трехмесячной отсрочки сумел наладить реализацию импортной продукции на территории своей страны.

На что обратить внимание при заключении договора международного факторинга?

Условия финансирования при переуступке денежных требований.

Стоимость услуг

фактора

Компания-фактор должна разбираться в особенностях законодательства тех стран, с резидентами которых планируется сотрудничество. При необходимости специалисты Совкомбанк Факторинг присоединятся к вашим переговорам с зарубежными контрагентами.

Речь идет о проценте выплаты по основному договору (обычно это 70—100%), возможной отсрочке (до 120 дней), а также пакете документов для подтверждения дебиторской задолженности.

В каждом случае рассчитывается индивидуально и зависит от особенностей сделки. Как правило, чем больше период отсрочки, тем выгоднее условия работы с фактором.

В качестве заключения отметим, что российская банковская система предлагает не так уж много финансовых инструментов для обеспечения безопасности международных торговых соглашений. Факторинг — одна из основных и наиболее востребованных услуг для поддержания отечественных компаний, которые решили выйти на новые рынки. Именно поэтому этот инструмент заслуживает особого внимания.

Международный факторинг: основные термины и определения

Международный факторинг – вид факторинговой операции, обеспечивающий расчеты и сервисное сопровождение финансирования поставок товаров и услуг с отсрочкой платежа в условиях, когда поставщик и покупатель являются резидентами разных государств. Международный факторинг, в отличие от операций по торговому финансированию, используется для работы по долгосрочным или бессрочным внешнеэкономическим контрактам, характеризующимся регулярностью поставок и тенденцией к увеличению товарооборота. Международный факторинг осуществляется по двум моделям: однофакторной и двухфакторной.

Однофакторная модель предусматривает оказание комплекса услуг международного факторинга, при котором Фактор и компания-клиент являются резидентами одного государства. Однофакторная модель преимущественно используется при экспортных операциях.

Двухфакторная модель предусматривает разделение функций международного факторинга между двумя факторами, являющимися резидентами двух стран, которые представляют поставщик и покупатель соответственно. В результате расчеты и факторинговый сервис предоставляются как поставщику-резиденту, так и покупателю-нерезиденту.

Договор международного факторинга – двусторонний договор о факторинговом обслуживании, заключаемый между резидентами одного государства. Условия договора зависят от вида торговой операции (экспорт или импорт), осуществляемой компанией-резидентом.

Внешнеторговый контракт – договор на поставку товаров либо оказание услуг, заключаемый между российской и зарубежной компанией. Копия контракта предоставляется при заключении договора международного факторинга наряду с документами, подтверждающими факт поставки (invoice). Для целей международного факторинга во внешнеторговом контракте должен быть предусмотрен порядок расчетов на условиях отсрочки платежа.

Международная факторинговая ассоциация – организация, под эгидой которой осуществляется взаимодействие Экспорт-фактора и Импорт-фактора при реализации международного факторинга по двухфакторной модели. Банк или специализированная компания в России должны являться членами одной из двух МФА – Factors Chain International и/или International Factors Group.

Виды факторинга

Факторинг представляет собой финансирование под уступку денежного требования, либо перепродажу сумм дебиторской задолженности банку. Факторинг вытекает только из договоров, в которых предусмотрена оплата по факту – то есть с отсрочкой платежа. Получается, что продукция уже отгружена, в бухгалтерском учете выручка показана (возможно, с нее уже уплачены налоги), а деньги то еще от покупателя не получены. Данная ситуация вызывает разрыв ликвидности, снижает финансовую устойчивость организации, нарушает производственный цикл организации, и это не берем в расчет случай образования просрочки при оплате. Факторинг позволяет избежать проблем, связанных с такой оплатой. Фактор (в лице которого чаще всего банк либо специализированная факторинговая компания) покупает у поставщика дебиторскую задолженность покупателя.

Виды и понятие факторинга

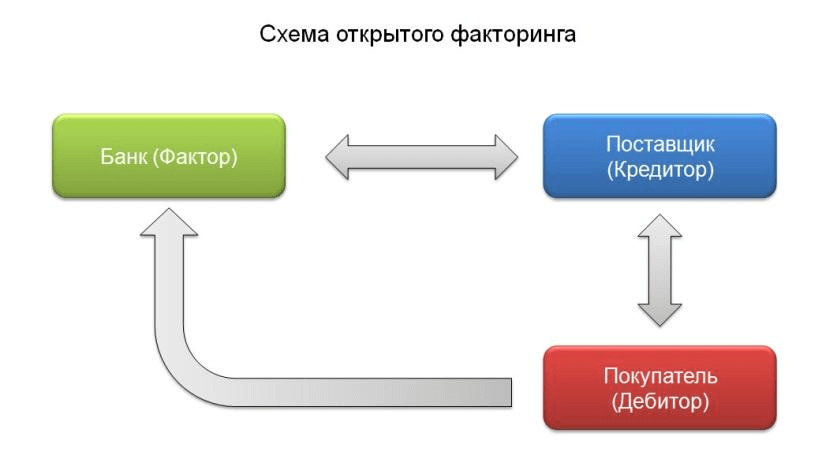

В зависимости от роли и открытия информации сторонами факторинг бывает разных видов.

Плюс данной схемы очевиден – продавец получает деньги сразу же, которыми он может распорядиться по своему усмотрению. Банк (факторинговая компания) имеет с данной операции свою маржу – определенный процент от суммы выкупленных обязательств плюс комиссии. И далее покупатель производит окончательный расчет уже с банком (факторинговой компанией).

Итак, схема факторинга следующая:

Участники – продавец, покупатель, фактор

Продавец продает задолженность покупателя фактору. При этом у продавца не возникает сбоев, связанных с недостатком финансовых средств. Фактор получает комиссию за оказание услуг продавцу. Покупатель получает возможность отсрочки платежа. Так наиболее просто выглядит схема факторинга:

Факторинг с финансированием и факторинг без финансирования

Факторинг с финансированием подразумевает оплату банком сумм дебиторской задолженности поставщика в размере около 85% за вычетом дисконта (маржи банку), в том числе и досрочную оплату. Остальные 15% суммы сделки бронируются на случай получения претензий по качеству, количеству, параметрам продукции. Маржа банка может выражаться как процент от сделки, комиссионное вознаграждение.

Факторинг без финансирования предусматривает передачу фактору права на получение сумм выручки. То есть банк не оплачивает вместо покупателя выставленные счета (как в первом случае), а на основании полученных от продавца счетов к оплате истребует от покупателя оплату на условиях и в сроки, определенные договоров поставки продукции. Компания-фактор играет посредническую роль.

Международный факторинг

Факторинг является финансовым инструментом, позволяющим работать по международным сделкам с отсрочкой платежа. При этом риски, часто возникающие при подобных договорах, минимальны. А это очень важно в реалиях современной нестабильной экономики.

Международный факторинг — вариант факторинговой операции, которая обеспечивает расчеты за поставки товаров и услуг с отсрочкой платежа между продавцом и покупателем, в том случае если они — представители разных государств. Если для международных партнеров свойственны большой товарооборот и регулярные поставки, что часто бывает при долгосрочных и бессрочных внешнеэкономических контрактах, без комплекса финансовых услуг не обойтись.

Стороны международного факторинга

В данной операции взаимодействуют три типа участников:

Основная задача факторинга

Международный факторинг создает компромисс между интересами поставщика и покупателя в порядке расчетов. И тот, и другой добиваются своих целей за счет того, что нейтральная сторона — компания-Фактор — заполняет «брешь» в торговой операции собственными деньгами.

Именно поэтому факторинговые услуги становятся все более популярными. Они незаменимы в следующих случаях:

Пример международного факторинга

ООО «Трансформаторный завод» (поставщик) из Казахстана 15 июля заключает договор поставки товара с Российской торговой компанией (покупатель) на сумму 500 000 рублей. Согласно документам, продукция должна быть оплачена до 25 июля.

Чтобы получить деньги как можно скорее, 20 июля Трансформаторный завод заключает договор факторинга с коммерческим банком «Ильтеза» (Фактор), передав ему тем самым свое право денежного требования к Российской торговой компании.

21 июля «Ильтеза» перечисляет на счет клиента 70% от дебиторской задолженности — 350 000 рублей.

25 июля наступает срок платежа, и Фактор предъявляет платежное требование Покупателю.

26 июля Российская торговая компания переводит в КБ «Ильтеза» сумму задолженности — 500 000 рублей. Из данной суммы Фактор удерживает причитающееся ему вознаграждение, а оставшуюся часть перечисляет Трансформаторному заводу.

Международный факторинг в России

В нашей стране данный инструмент международной торговли только начал набирать обороты. Однако к нему стоит внимательно присмотреться, так как такая услуга выгодна и удобна для всех участников Контракта. Рассмотрим подробнее.

Покупатель: получает товарный кредит; закупается по сниженным ценам; пополняет оборотные средства, не передавая в залог имущество; достигает большей оборачиваемости, вследствие чего увеличивается рентабельность; уменьшает налогооблагаемую прибыль, благодаря включению стоимости услуг в издержки вне реализации и в себестоимость.

Поставщик: получает большую часть оплату в первые же дни после отгрузки товара; наращивает объемы продаж; снижает риски неплатежей; получает профессиональные консультации и информационно-аналитическую поддержку от Фактора.

Стоит сказать, что Фактор также не остается в накладе. Стоимость факторинговых услуг рассчитывается всегда по-разному и складывается из нескольких разных комиссий: за регистрацию денежного требования, непосредственно за факторинговое обслуживание, за предоставление денежных средств, за покрытие риска неоплаты со стороны Покупателя и др. Также по желанию Фактора могут устанавливаться и другие платежи.

В заключение отметим, что более подробно ознакомиться с законодательным рынком факторинга вы можете на сайте Российской ассоциации факторинговых компаний.