в чем разница между привилегированными и обыкновенными акциями татнефть

Сравнение цены между обычкой и префом Татнефти. В чем аномалия

У многих эмитентов на российском рынке присутствуют два типа акций: привилегированные и обыкновенные. Не вдаваясь в подробности можно отметить основное различие этих бумаг. Привилегированные акции в большинстве случаев не имеют право голоса, в то время как обыкновенные акции представляют собой классическую ценную бумагу, дающую право не только на получение части прибыли, но и на принятие ключевых решений.

Бывает, что в уставе компании для «префов» в связи с их особым положением прописываются иные правила начисления дивидендов. Обычно привилегированные акции имеют приоритет в распределении прибыли. В качестве примера можно привести акции Ленэнерго, Мечел и до недавнего времени ВТБ. С другой стороны, бывает, что номинал акций разных типов отличается, поэтому одной бумаге справедливо достаётся больше, чем другой.

Но, как правило, прибыль компании распределяется в равных долях на «обычку» и «преф» одинаковой номинальной стоимости. Так происходит, например, в акциях Сбербанка, Ростелекома, МГТС, Башнефти и др.

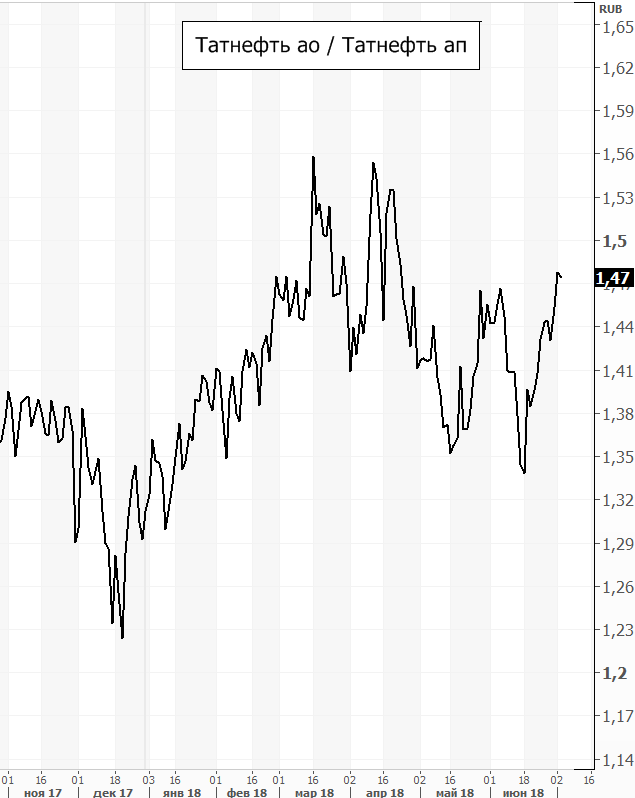

При этом цена привилегированной и обыкновенной акции не обязательно должна быть одинаковой. Из всех парных акций на Московской бирже примерно в 75% случаев «префы» торгуются с дисконтом. Например, отношение Сбербанк ао/Сбербанк ап = 1,18х, Ростелеком ао/Ростелеком ап = 1,13х. Это связанно в том числе с «премией за контроль», ликвидностью и прочими аспектами. Подробно об этом феномене изложено в нашем материале.

Но бывают случаи, когда «обычка» торгуется значительно дороже «префа». Сегодня мы рассмотрим пару Татнефть ао и ап. На текущий момент соотношение составляет 1,47х.

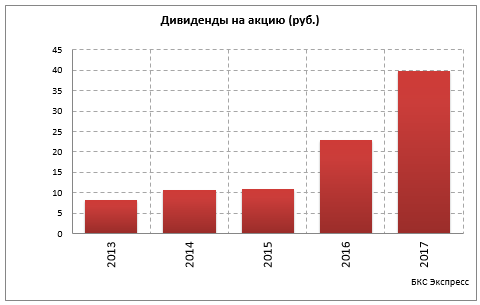

Учитывая 12,6 руб. финальных дивидендов за 2017 г., дивдоходность по «префам» составляет 2,65%, по «обычке» – 1,8%. В целом за 2017 г., согласно решению Совета директоров выплаты эмитента составят 39,94 руб. или 75% от прибыли по МСФО.

В перспективе компания планирует продолжить улучшать финансовые показатели. Можно рассчитывать, как минимум, на сохранение текущего уровня дивидендов. В таком случае дивдоходность обыкновенных акций составит 5,8%, в то время как из-за более низкой цены по привилегированным бумагам можно рассчитывать на 8,6%.

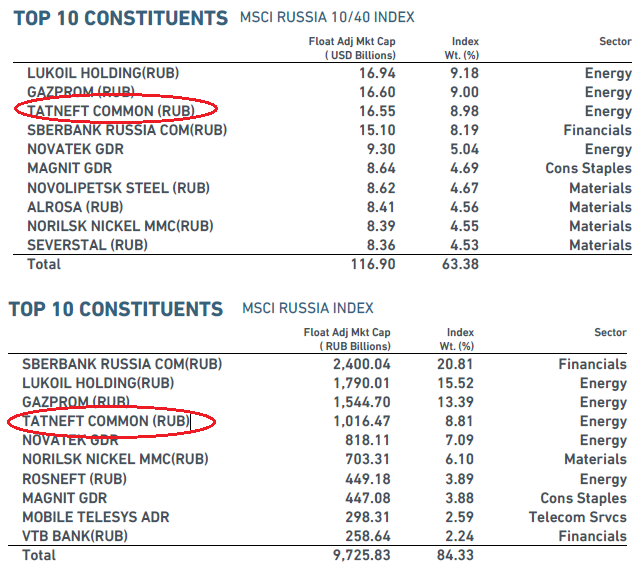

Во-первых, обыкновенные акции Татнефти входят в MSCI Russia Index и MSCI Russia 10/40 Index. Более того, на фоне позитивной динамики финансовых показателей и дивидендов Татнефть периодически улучшает свои позиции в индексе, увеличивая вес и тем самым обеспечивая больший приток инвестиций в эти бумаги. На текущий момент, согласно последнему пересмотру, на «обычку» Татнефти приходится около 8,8% веса в индексах. Эта бумага занимает 3-ю строчку в MSCI Russia 10/40 и 4-ю в стандартном индексе MSCI Russia.

Во-вторых, по всей видимости поддержку котировкам обыкновенной акции оказывает информация о покупках бумаги структурами Михаила Гуцериева. Так, в течении 2017 г. группа «Сафмар» скупила около 2% акций на открытом рынке. В ноябре такой пакет можно было оценить в 22,8 млрд руб. Но в марте 2018 г. в «Сафмар» заявили о продаже пакета.

Однако в мае снова появилась информация о покупке Гуцериевым акций Татнефти, уже в размере 2,85%. Согласно котировкам на момент появления информации, стоимость пакета должна была составить около 30-35 млрд руб.

Вообще говоря, собрать с рынка такой пакет в столь сжатые сроки было очень непросто. Учитывая ликвидность, покупки проходили, скорее всего, именно в обыкновенных бумагах. Возможно, часть покупок была совершена на внебиржевом рынке.

В целом позитивная динамика Татнефти на протяжении уже нескольких лет вполне понятна. Финансовые показатели растут, равно как и дивиденды. Менеджмент обещает неплохие перспективы в будущем. Хотя стоит отметить, что эмитент уже достаточно высоко оценен, выше многих конкурентов в секторе. Коэффициент P/E за последние 12 мес. равен 11,77х, EV/EBITDA на уровне 7,1х.

Но аномальным в этой истории выглядит соотношение «обычки» и «префов», особенно учитывая уже порядком различающуюся дивидендную доходность. Таким образом, мы полагаем, что действующие факторы в пользу такого отклонения были временными, а отношение АО/АП в акциях Татнефти будет снижаться до сопоставимых в других акциях 1,2х. Это открывает возможность для хорошей инвестиционной возможности: открытие парного трейда лонг АП против соразмерного шорта АО (или фьючерса на АО).

Какие акции покупать, обыкновенные или привилегированные

Инвесторы часто сталкиваются с вопросом, в чем разница между обыкновенными и привилегированными акциями и какие из них стоит покупать. Ответ лежит в двух плоскостях. Во-первых, выбор должен быть связан с нормативным различием прав между этими бумагами, а во-вторых, инвесторам необходимо учитывать частные особенности конкретного эмитента, особенно дивидендную политику.

Обыкновенные акции (АО) являются «голосующими», то есть дают владельцу право голоса на собрании акционеров. Однако для принятия участия именно в управлении необходимо обладать существенной долей акций. Например, владение 2% или более акций дают инвестору право предложить кандидатов в совет директоров.

Привилегированные акции (АП) не дают права голоса (по большей части вопросов), но гарантируют получение дивидендов на регулярной основе, один или несколько раз в год в зависимости от дивидендной политики компании. Размер выплат может быть зафиксирован в уставе организации, к примеру, в виде процента от номинальной стоимости акции.

Дивиденды по АО как правило выплачиваются из чистой прибыли. Если компания получает убыток или решает направить чистую прибыль на развитие компании, то дивиденды по обыкновенным бумагам выплачиваться не будут.

Дивиденды по «префам» предполагают более высокую дивидендную доходность, но все зависит от дивидендной политики эмитента. Некоторые компании выплачивают дивиденды исключительно на привилегированные бумаги, у некоторых же дивиденды по АО и АП равны.

Если средств для полной выплаты дивидендов по «префам» оказывается недостаточно, то их владельцы получают право голоса наряду с владельцами обыкновенных бумаг. В большинстве случаев право голоса прекращается с момента полной выплаты дивидендов. Но возможны альтернативные варианты, которые указаны в уставе компании.

«Префы» на российском рынке ценных бумаг

На российском фондовом рынке сложилась ситуация, при которой большинство АП торгуются по более низкой цене, чем обыкновенные акции. Казалось бы, чем обусловлена разница в цене? Ведь если на одну привилегированную акцию дивидендов приходится больше, то для достижения такой же дивидендной доходности как у АО стоимость АП должна быть выше.

Подробнее о дивидендах и дивидендной доходности читайте в нашем материале: Дивиденды. Что это такое и как их получить

Еще в 2017 году мы делали обзор на тему «Почему в России привилегированные акции настолько дешевле обыкновенных?». В качестве главных причин выделялись следующие:

1. Увеличение контроля через покупку обыкновенный акций. Дополнительный спрос на обыкновенные акции, связанный с правом голоса, может разгонять цену этих бумаг.

Несмотря на то, что по ряду бумаг контролирующим акционером является государство, при решении определенных вопросов общество вынуждено выкупать акции у других акционеров, а владельцы префов в их число не входят. Пример: отказ Роснефти от выкупа префов Башнефти.

Кроме того, бывают случаи, когда крупные миноритарии в целях увеличения контроля (голосов) прибегают к покупкам обыкновенных акций с рынка.

2. Ликвидность. Торговые обороты по обыкновенным акциям чаще всего превышают обороты по привилегированным, поэтому фактор ликвидности вносит вклад в более низкую стоимость «префов».

По закону «префов» может быть не более 25% от всех акций. Несмотря на то, что free-float по ним больше (в случае Татнефти и Сбербанка 100%), в составе индекса МосБиржи Сбербанк-АП имеет долю 1,13% против 13,62% у Сбербанк-АО. Аналогично Татнефть-АП включена с долей 0,8% против 4,42% у АО.

3. Доступность. Привилегированные акции чаще всего не торгуются ни в Нью-Йорке, ни в Лондоне, и не входят, к примеру, в состав популярного индекса FTSE Russia IOB. Иностранным инвесторам просто сложнее и неудобнее покупать данные бумаги. «Префы» могут входить в структурные продукты или отдельные иностранные фонды, но это скорее исключение.

Однако в последние 2-3 года ситуация меняется. На российский рынок пришло очень много частных инвесторов, в том числе благодаря Индивидуальным инвестиционным счетам. Новые участники скупали привилегированные акции, по которым дивидендная доходность была заметно выше из-за разницы цен. В результате спреды между АО и АП компаний с одинаковыми дивидендными выплатами сильно сократились.

Например, за 2 года отношение цены АО к АП Сбербанка снизилось с 1,48 до 1,16, по акциям Татнефти упал с 1,87 до 1,18, по бумагам Башнефти — с 1,55 до 1,15.

Какие акции выбрать

Высокая разница в ценах между АП и АО отдельных бумаг создает возможность для среднесрочного и долгосрочного заработка. Такая ситуация показывает, что рынок временно недооценивает «префы».

На сокращении спрэда между АО и АП можно заработать, открыв парную сделку: покупка привилегированных акций с одновременной продажей обыкновенных бумаг выбранного эмитента. Однако подходящих бумаг на российском рынке осталось немного. Дисконты по парным акциям большинства эмитентов уже сократились до справедливых значений.

Если выбор стоит между покупкой АП или АО, то здесь необходим индивидуальный подход. Зачастую при появлении позитивных драйверов обыкновенные акции могут вырасти быстрее и интенсивнее, естественно из-за большей ликвидности бумаг. Однако при наличии дисконта АП по отношению к АО на уровне хотя бы 1,15 покупка «префов» позволяет получить более высокую доходность на длинном горизонте. Преимущество возникает за счет большей дивидендной доходности и реинвестирования дивидендных выплат.

Рассмотрим, как специфика деятельности разных компаний, а также дивидендная политика влияют на справедливый дисконт между АО и АП.

Сургутнефтегаз

Дивидендные выплаты по привилегированным акциям Сургутнефтегаза зафиксированы в дивполитике — 10% от чистой прибыли. Изначально привилегированным акции Сургутнефтегаза торговались с существенным дисконтом к обыкновенным. В 2010 г. отношение стоимости АО к АП доходило до 2,26. Тогда дивдоходность «префов» держалась на уровне 6-7%.

Однако переоценка валютных остатков в 2015 г. в связи с девальвацией рубля повлияла на прибыль компании. Дивдоходность «префов» за 2014 г. выросла до 21%, в то время как по обыкновенным акциям она составляла всего 2%. Текущая премия по привилегированным акциям напрямую связана со слабым рублем.

Схожая картина с привилегированными акциями Ленэнерго, Мечела и Россетей, размер выплат по которым строго привязан к величине чистой прибыли. Дивиденды по обыкновенным бумагам могут быть существенно ниже, так что и стоят они дешевле.

Татнефть

C 2017 г. Татнефть начала наращивать дивидендные выплаты по обоим типам акций. По мере увеличения дивидендной доходности спред между бумагами начал сужаться. Объясним на примере. Предположим, цена АО 100 руб. и АП 50 руб., дивидендные выплаты — 1 руб. на акцию. Тогда дивдоходность по АО — 1%, по АП — 2%. Если дивиденды увеличатся до 10 руб., то доходность по АО увеличится до 10%, по АП — до 20%. Разница между дивидендными доходностями значительно возросла, увеличив значимость дивидендного фактора и соответствующий спрос на «префы».

В перспективе компания планирует продолжить улучшать финансовые показатели. Поэтому можно рассчитывать, как минимум, на сохранение текущего уровня дивидендов. Таким образом, дивдоходность по «префам» останется более привлекательной. Сейчас дисконт АП к АО равен 1,19. Дивдоходность за 2019 г. по АО составляет 7,0%, по АП — 8,2%.

Можно сказать, что на размер дисконта по акциям Татнефти влияют исключительно различия в дивидендной доходности и ликвидности между АП и АО, как у Сбербанка, Ростелекома и ряда других эмитентов. Какие-либо другие значимые факторы отсутствуют.

Башнефть

Максимальное значение отношения цен АО к АП Башнефти достигало 3,11 в конце 2016 г. Подобный рост произошел в связи с офертой Роснефти по покупке акций Башнефти. В выкупе участвовали только обыкновенные акции. На этой новости АО выросли более чем на 30% за 2 недели в отличие от АП, которые показали падение.

Поскольку компания выплачивает одинаковые дивиденды по обоим типам бумаг, то после реализации оферты по мере роста дивидендов дисконт начал снижаться. На текущий момент мы считаем, что дисконт находится на справедливом уровне около 1,15.

Дисконт по акциям Башнефти должен быть не стандартные 10-20%, а несколько ниже. Дело в том, что после выкупа львиной доли обыкновенных акций Роснефтью, их ликвидность резко снизалась. В то же время объемы торгов по АП даже выросли. Поэтому у АО нет стандартного преимущества в ликвидности. На наш взгляд, справедливый дисконт может быть даже отрицательным, то есть АП в моменте могут быть немного дороже АО. Такое становится возможным в периоды притока крупных инвесторов в бумаги эмитента.

Заключение

Решение о покупке обыкновенных или привилегированных акций зависит от конкретного эмитента. В общем случае «префы» выгоднее покупать, если отношение стоимости АО к АП выше 1,2, а дивидендная доходность (при равных дивидендах по обоим типам акций) АО составляет хотя бы 3%.

На сегодняшний день под эти критерии попадают бумаги Ростелекома с текущим соотношением цены АО к АП 1,21 и равными дивидендными выплатами по АО и АП. При этом дивдоходность по АО в 2019 г. составила 6,2%, а по АП — 7,7%.

Правило справедливого соотношения АО/АП в диапазоне 1,1-1,2 не подходит для компаний, у которых размер выплат по привилегированным акциям в уставе строго привязан к чистой прибыли. Из крупных компаний это Мечел, Сургутнефтегаз, Россети, Ленэнерго. Для таких инструментов нужно опираться на прогнозы по будущим выплатам, исходя из предполагаемого финансового результата за отчетный период.

БКС Брокер

Последние новости

Рекомендованные новости

Акции дорожают. ОФЗ под давлением

Сбербанк отчитался: все идет по плану

Bloomberg: Новые санкции Запада против РФ могут коснуться обмена валют

Рубль тоже будет слушать

Нефть vs омикрон. Рынок переоценивает риски

Во имя святого кремния, или почему растут акции Intel

Какие акции в топе прогнозов на 2022 год

В разы быстрее рынка: какие фишки еще раз обгонят S&P 500

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Татарское черное золото: полный обзор акций ПАО «Татнефть»

Баррель нефти уже перевалил за 70 долларов, а значит, дела у российских нефтедобывающих компаний идут в гору. Например, у одной из крупнейших, ПАО «Татнефть». Эксперты Финтолка объясняют, что ждет ценные бумаги этой компании в ближайшем будущем.

Пятая по добыче

Публичное акционерное общество «Татнефть» является пятой компанией России по объемам добычи нефти. Еще советская, компания была организована в 1950 году. С 1994 года акции «Татнефти» торгуются на бирже. Каждая домохозяйка, студент или пенсионер могут купить бумаги этой организации.

Сейчас бизнес «Татнефти» очень разнообразен: нефтедобыча, газодобыча, нефтепереработка, сеть автозаправок, шинные мастерские, разработка и производство оборудования для нефтегазовой сферы, электроэнергетика.

Весь производственный цикл идет внутри компании, начиная с добычи природного сырья и заканчивая конечным продуктом. «Татнефть» добывает углеводороды как в России, так и за рубежом. Основным для компании является месторождение Ромашкинское (расположенное в Татарстане).

Интересный факт: ПАО «Татнефть» носит имя Валентина Дмитриевича Шашина, многолетнего руководителя нефтяной промышленности СССР.

Значительную долю своей продукции «Татнефть» направляет на экспорт. Так, за 2019 год было вывезено 60 % сырой нефти, 43 % нефтепродуктов и 40 % шинной продукции. При этом шины востребованны как в азиатских странах (Казахстан, Узбекистан), так и в центральной/южной Европе (Чехия, Италия, Болгария, Польша). В составе «Татнефти» насчитывается около 105 предприятий в десяти странах мира.

Помимо этого, «Татнефть» выпускает различные машинные масла — моторные, гидравлические, трансмиссионные и другие. Выпускаются они под брендом Taneco. Масла одобрены мировыми автопроизводителями, такими как Mercedez-Benz, Volvo, Renault. Штаб-квартира «Татнефти» расположена в городе Альметьевске. Основным собственником компании является правительство Республики Татарстан. Ему принадлежит порядка 34 % акций. В свободном обращении находится 32 % ценных бумаг «Татнефти». Рассмотрим поподробнее, что происходит с акциями нефтегиганта на данный момент.

Акции «Татнефти»

Обыкновенные акции «Татнефти» торгуются на Московской бирже уже 20 лет с тикером TATN. В свободном обращении находится чуть менее 2,2 млрд акций. Общая рыночная капитализация компании (обычные + привилегированные акции) составляет 1,14 трлн рублей. Начиная с 15 марта 2021 года, когда бумага достигла отметки в 625,7 рубля, началось снижение. Тому было сразу несколько причин. Во-первых, инвесторы негативно отреагировали на размер объявленных дивидендов компанией. Все ожидали больших выплат. Компания же приняла постановление заплатить минимально возможные дивиденды в соответствии с уставными требованиями. Также негативным моментом для котировок «Татнефти» стала отмена льгот на добычу сверхвязкой нефти. Увеличение налогового бремени делает почти невозможным инвестирование компании в свое развитие.

Текущий график акций «Татнефти»:

Не так давно бумага достигла своего локального минимума в 480 рублей. При этом данный уровень тестировался трижды. Это позволяет сказать, что тут достаточно сильная поддержка. При этом до ближайшего уровня сопротивления 5,7 %. Он находится около значения в 520,5 рубля.

Таким образом, можно сказать, что покупка акций в настоящий момент является перспективной. Однако нужно соотносить риски, а их, к сожалению, много.

Серьезным фактором, оказывающим давление на нефтегазовую отрасль, является отмена санкций США против Ирана. На рынок хлынет еще больше черного золота. А как известно, чем больше предложений, тем ниже цена. При этом ряд аналитиков, например, Goldman Sachs, считают, что это не окажет никакого влияния. А цена нефти достигнет 80 долларов за баррель, что поспособствует дальнейшему росту нефтедобытчиков. Все эти риски будут относиться не только к обычным акциям «Татнефти», но и к привилегированным. Рассмотрим их подробнее.

Привилегированные акции «Татнефти»

Привилегированные акции «Татнефти» также торгуются на Московской бирже. Их можно найти по тикеру TATNP. Число привилегированных акций равно 148 млн. Их отличительной чертой по отношению к обычным акциям является иной порядок выплаты дивидендов. Также они не дают права голоса. Риски привилегированных акций «Татнефти», такие же, как и у обычных акций. Достигнув 15 марта отметки в 584,6 рубля, бумага стала снижаться. Падение прекратилось у уровня 456,8 рубля. Он стал поддержкой. Ближайшее сопротивление проходит около 487 рублей, что видно из свечного графика:

Дивиденды «Татнефти»

В ПАО «Татнефть» размер дивидендов определяется в соответствии с действующими законами и внутренними документами компании. По уставу размер фиксированного дивиденда равен 100 % от номинальной стоимости привилегированной акции (если, конечно, у компании нет убытков). При этом на общем собрании акционеров может быть принято иное решение по поводу выплат. Конкретная сумма зависит от прибыли компании. «Татнефть» платит дивиденды трижды в год: за первое полугодие, за третий и четвертый кварталы. Ближайшие выплаты запланированы на 9 июля 2021 года. Размер дивиденда составит 12,3 рубля, дивидендная доходность — 2,5 %.

Прогноз по «Татнефти»

На котировки акций компании, как уже говорилось ранее, будут оказывать влияние цены на нефть. А они в свою очередь будут зависеть от политической обстановки в мире: реакции на снятие санкций с Ирана, договоров ОПЕК+, спроса на черное золото в мире.

Николай Неплюев, член совета директоров ПАО «Тольяттиазот», член Ассоциации профессиональных директоров АНД:

— В отличие от других концернов, падение у «Татнефти» не было таким уж драматическим: чистая прибыль понизилась на 46 %, а вот объём выручки упал всего лишь на 27 %. Это говорит о рациональности принятой руководством компании стратегии, позволяющей компенсировать убытки от негативных стагнационных трендов во всей отрасли. Предполагаю, что восстановление цен на нефть, ослабление рубля и нормализация нефтеперерабатывающей маржи помогут в восстановлении финансовых показателей «Татнефти» в 2021 году. Потенциальный рост в перспективе ближайшего года оцениваю в 17,5 % для обыкновенных и 18,5 % для привилегированных акций.

Для того чтобы остаться конкурентоспособным предприятием, в «Татнефти» приняли стратегию развития, рассчитанную до 2030 года. Плановой отметкой по добыче является ежегодный объем в 38,4 млн тонн. При этом уже имеющиеся запасы должны восполняться в полном объеме. Также на предприятии будут проведены разные социальные программы. Например, программа «Преобразование нашего мира» от ООН. Еще большее внимание в ПАО «Татнефть» будет уделяться экологическим проблемам. Руководство понимает важность выполнения Парижского соглашения по климату. В планах менеджмента уменьшение выбросов в атмосферу парниковых газов на 20 % к 2030 году. Вдобавок ко всему, руководство хочет добиться снижения потребления энергоресурсов при добыче нефти. Ежегодные траты компании на защиту природы составляют более 12 млрд рублей.

ПАО «Татнефть» является серьезным игроком на рынке нефтедобычи не только в России, но и в мире. Позиции компании будут зависеть от цен на нефть и реализации внутренних корпоративных программ.

А с вашей точки зрения, компания «Татнефть» заслуживает внимания? Или вы предпочитаете не вкладываться в нефтяной сектор? Напишите об этом в комментариях.