в чем преимущество нового способа оплаты жкх через qr код

Без ввода данных: оплатить коммунальные услуги можно будет с помощью QR-кода

С февраля на единый платежный документ (ЕПД) будут наносить двухмерный штрихкод, или QR-код. Это позволит быстрее оплачивать коммунальные услуги через мобильные приложения банков.

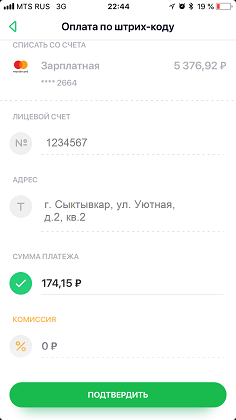

Пользователям не придется вводить данные вручную. Теперь им достаточно будет отсканировать QR-код с помощью своего смартфона. После этого все реквизиты заполнятся автоматически. Жителям останется только перепроверить данные и подтвердить операцию.

Помимо этого, оплатить коммунальные услуги можно будет в терминалах с функцией сканирования QR-кода или онлайн на сайте mos.ru. Также будет доступна оплата в отделениях банков и «Почты России».

Проект реализован при участии Департамента информационных технологий города Москвы.

Единый платежный документ — квитанция, которую до 15-го числа каждого месяца получают собственники жилых и нежилых помещений, если для их домов плата за коммунальные услуги рассчитывается через центры «Мои документы».

Документ включает в себя счета за горячее и холодное водоснабжение, водоотведение, отопление, содержание и ремонт жилья.

Дополнительно он может содержать счета за капитальный ремонт, радиоточку, общедомовую телевизионную антенну и газ (если у собственника не установлен счетчик).

Как принимать оплату по QR-коду

Можно ли заменить эквайринг на платежи через QR-коды

Оплата по QR-коду — это вид безналичного платежа, аналог оплаты банковской картой через эквайринг.

Все ИП и организации могут принимать оплату через QR-коды на свои расчетные счета. Покупать для этого специальное оборудование не нужно. Продавец размещает QR-код для оплаты, например печатает его на ценнике или показывает с экрана планшета рядом с товаром. Покупатель считывает QR-код через приложение банка, чтобы оплатить товар или услугу.

В QR-коде может быть зашифрована любая текстовая информация — рекламный слоган, телефон, ссылка на сайт. Его могут предъявить пассажиры вместо электронного билета или предприниматели вместо визитки. Если QR-код применяют для платежей, то в него зашифровывают реквизиты получателя, сумму и назначение платежа. По ним и происходит оплата товара или услуг.

Расскажу, как бизнесу наладить прием оплат по QR-кодам.

Курс о больших делах

Плюсы и минусы оплаты по QR-коду

Для бизнеса прием платежей по QR-кодам имеет свои плюсы и минусы.

Плюсы. Прием оплаты по QR-кодам дешевле эквайринга, бизнес может сэкономить на комиссии банку. Комиссия зависит от вида деятельности компании: либо 0,4%, либо 0,7%.

Не нужно покупать оборудование: QR-коды генерирует банк, а считывает их смартфон покупателя — все бесплатно.

Принимать оплату по QR-коду может любой бизнес — и онлайн, и офлайн, на любом режиме налогообложения. После подключения такой возможности в своем банке достаточно разместить коды в удобных местах. Банковский терминал не потребуется.

Минусы. Заплатить по QR-коду смогут не все покупатели, а только те, чей банк подключен к СБП, кто знает о возможности такой оплаты и умеет ею пользоваться.

Некоторые продавцы должны принимать карты независимо от того, какие еще способы оплаты они применяют. Например, это касается карт «Мир», если выручка продавца за предыдущий год превысила 20 млн рублей в целом и 5 млн рублей в торговой точке.

В этом случае оплата по QR-коду не поможет сэкономить на аренде терминала — ставить его все равно придется.

Для тех, кто не обязан принимать карты «Мир», полный переход на QR-коды чреват потерей части покупателей — кто-то не захочет или не сможет платить по QR-коду. Например, из-за того, что в смартфоне нет приложения банка.

Прием платежей по QR-кодам подойдет как дополнительный способ приема оплаты, а не вместо эквайринга.

С точки зрения покупателя тоже есть некоторые недостатки, которые ограничивают использование QR-кодов.

Для оплаты через QR-код покупателю нужен смартфон с работающей камерой, счет в банке, подключенном к СБП, приложение банка и мобильный интернет.

Что такое Система быстрых платежей

QR-коды используются в СБП — Системе быстрых платежей.

Система быстрых платежей — это сервис, через который совершают мгновенные межбанковские переводы по идентификатору — номеру телефона или QR-коду.

Поначалу через СБП переводили деньги только физические лица между собой, но с декабря 2019 года бизнес тоже может принимать платежи через систему на расчетный счет.

Компания с компанией или с ИП через QR-код рассчитаться не сможет, но ей это и не нужно. Юридические лица и предприниматели рассчитываются между собой по банковским реквизитам, зашифровывать их в QR-код просто незачем.

Если банк покупателя к Системе быстрых платежей не подключен, оплатить товар через QR-код он не сможет. Поэтому в торговой точке должны принимать оплату разными способами, перейти полностью на QR-коды не получится.

Еще учтите, что СБП не заменяет онлайн-кассу. Покупать кассу для приема платежей от физлиц все равно нужно.

Какие бывают QR-коды

QR-коды генерирует банк, в котором открыт счет продавца, и куда будут приходить платежи от клиентов. Еще QR-коды могут генерировать некоторые кассы, без постоянных запросов в банк — о них расскажу ниже.

Банк может дать один статический код, через который будут расплачиваться все клиенты торговой точки, или генерировать разные динамические QR-коды для каждой покупки. Динамические коды будут появляться на экране кассы при расчете с клиентами, в режиме онлайн. Выглядят эти коды одинаково, разница в зашифрованной в них информации.

Статический QR-код — это код, где зашифрованы только реквизиты продавца, его создают один раз на неограниченное время. Во время оплаты покупки нужную сумму клиент будет вводить сам. Статический QR-код продавец может, например, распечатать на бумаге и наклеить рядом с кассой.

Динамический QR-код. В этом коде есть не только реквизиты продавца, но и все сведения о данной покупке — товары, сумма и назначение платежа. Динамические QR-коды генерируют для каждого клиента индивидуально — под конкретный товар, работу или услугу.

После считывания динамического QR-кода клиенту нужно будет подтвердить списание денег в банковском приложении, вводить сумму покупки ему не надо. Динамические коды, как правило, действуют ограниченное время, например один час или одни сутки.

Владелец бизнеса сам решает, какие коды — статические или динамические — ему нужны. Статические коды можно распечатать всего один раз, но есть вероятность, что покупатели будут вводить суммы с ошибками. Динамический код исключает такие ошибки, но его нужно формировать каждый раз на компьютере, планшете или смартфоне и показывать покупателю для сканирования.

Сколько придется платить банку

Размер комиссии при оплате через СБП устанавливают банки, которые отправляют и принимают платежи, то есть существует две комиссии — за исходящий и входящий платеж. Максимальный размер комиссии устанавливает Банк России.

Для бизнеса прием входящих платежей через СБП платный:

Максимальная ставка 0,4% установлена для оплаты лекарств, БАДов и других товаров медицинского назначения, исключая медтехнику, благотворительных платежей, а еще — для оплаты услуг самозанятых. Например, клиент заказал у самозанятого услуги по уборке квартиры и оплатил их через СБП. Самозанятый с любого такого поступления заплатит максимум 0,4%.

Для всего остального остается такая же максимально допустимая ставка комиссии в 0,7% от суммы перевода.

максимальная комиссия оплаты через СБП

Малый и средний бизнес может возместить комиссии, уплаченные по операциям через СБП с 1 июля по 31 декабря 2021 года. Банки сами передадут сведения об уплаченных комиссиях, получат субсидию и компенсируют затраты предпринимателям.

Комиссия за прием платежей по QR-кодам значительно ниже, чем комиссия при оплате через эквайринг. За платежи через эквайринг приходится платить 1—3% с каждой оплаты, плюс к этому нужно платить за аренду терминала.

Квитанция в квадрате

НСПК движется в этом направлении во взаимодействии с партнерами, в том числе госорганами, добавил Комлев.

В минкомсвязи подтвердили, что работают над этим вместе с Банком России и НСПК. Но никто из участников не смог назвать хотя бы приблизительных сроков реализации.

Банк России запустил Систему быстрых платежей в начале этого года, в ней уже участвуют все крупнейшие банки, кроме Сбербанка, который не уложился в срок (1 октября) и обещает подключиться в следующем году.

Сначала в рамках системы были доступны только переводы между физлицами (для операции достаточно знать номер телефона получателя), с октября она стала также использоваться продавцами для приема платы за товаров и услуги. За два месяца, рассказал Владимир Комлев, новый способ оплаты предложили клиентам 39 торгово-сервисных предприятий. QR-код определенно удобнее карточного платежа в интернет-торговле для покупателя и дешевле для продавца.

Благодаря тому, что транзакции в Системе быстрых платежей происходят в обход платежных систем, а Банк России как оператор установил низкие тарифы для банков-участников (они будут взиматься с начала следующего года, на протяжении этого года тарифы обнулены), комиссии, которые платят покупатели и продавцы, в новой системе в целом ниже, чем по классическим карточным платежам.

Граждане получили 237 млн кэшбека по картам «МИР»

Общая сумма выплат держателям карт «Мир» по программам лояльности НСПК составила в 2019 году 237 миллионов рублей, сообщил Владимир Комлев.

В этом году НСПК значительно расширила программу лояльности. В частности, с октября до конца года действует программа «Кэшбэк кэшбэков», по которой на карту возвращаются 10% с покупок в категориях «косметика», «детские товары» и «бытовая техника», но не более 1000 рублей в месяц.

Чтобы получать кэшбэк, карту нужно зарегистрировать на сайте privetmir.ru. Сейчас в программе участвуют более 11 миллионов карт.

Владимир Комлев, гендиректор НСПК об оплате по QR-коду на портале госуслуг:

Не так страшен QR-код, как его малюют: оплата покупки QR-кодом

QR-коды стали неотъемлемой частью нашей жизни во время пандемии. Черно-белые квадратики нашли свое место даже в бизнесе – теперь с помощью них можно оплачивать покупки. Разбираемся вместе в тонкостях новой системы.

Можно ли вместо эквайринга использовать QR-коды

Большинство людей уже привыкли оплачивать товары карточкой, приложив ее к терминалу. Но мало кто знает, что это можно сделать и с помощью QR-кодов.

Для начала разберемся, в чем отличие между QR-code и эквайрингом.

QR-код, или код быстрого ответа (КБО), – квадратный штрих-код, на котором может быть зашифрована любая информация.

Эквайринг – это оплата покупок с помощью карты или другой системы бесконтактной оплаты через терминал.

Проще говоря, оплата с помощью КБО – это аналог эквайринга, но без использования терминала и банковской карты.

Любой продавец или предприниматель может настроить оплату покупки через QR-code. Для этого необходимо разместить его рядом с ценниками или открыть на кассе с экрана телефона или планшета. Для считывания не нужно использовать специальный аппарат. Покупателю достаточно будет зайти в приложение нужного банка, отсканировать КБО и произвести оплату. Деньги поступят на расчетный счет организации.

Алиса вышла на прогулку и увидела автомат по продаже кофе. Обычно она покупала его в кофейне и рассчитывалась картой. Сделав заказ, девушка обратила внимание на QR-код. Алиса отсканировала его и оплатила свой заказ.

Планируется, что в будущем QR-коды будут использовать для оплаты коммунальных счетов, налогов и штрафов от ГИБДД.

Совкомбанк предлагает предпринимателям помощь с оформлением торгового эквайринга и системы QR-кодов. Подключить услугу могут владельцы онлайн- и офлайн-бизнеса. Для быстрой оплаты покупок с помощью телефона банк использует собственное приложение SovkomPay. Оставить заявку можно на сайте банка.

Что такое Система быстрых платежей

Использование QR-кодов легло в основу Системы быстрых платежей (СБП).

СБП – это система, позволяющая практически мгновенно перевести деньги с одного счета на другой.

Систему разработал Центробанк РФ. На официальном сайте сервиса можно ознакомиться, какие банки подключены к системе. Если вашей финансовой организации нет в перечне, то оплатить покупку с помощью КБО вы не сможете.

Изначально услуга была доступна только для физических лиц, но с 2019 года ею могут воспользоваться юридические лица для приема платежей.

Как оплачивать покупки по QR-code:

Чек об оплате придет на вашу электронную почту.

Важно: рассчитаться с помощью QR-code можно только в том случае, если счета продавца и покупателя подключены к Системе быстрых платежей.

Перевести деньги со счета одной организации в другую невозможно. Сейчас юридические лица осуществляют платежи друг с другом с помощью банковских реквизитов. Прочитать подробнее о СБП можно в нашей статье.

Какую комиссию возьмет банк

При оплате покупки через СБП взимаются комиссии за входящий и исходящий платеж. Размер комиссии устанавливают два банка – откуда ушли деньги и куда зачислилсь.

Если раньше при переводе денег между физическими лицами могла удерживаться комиссия, то с появлением СБП эта проблема отпала. Комиссия также не взимается с человека, если он оплатил покупку с помощью новой системы.

Важно: комиссия отсутствует при условии, что сумма переводов составляет менее 100 тысяч рублей в месяц. Однако некоторые банки могут установить сумму выше.

Если превысить этот лимит, банк возьмет с отправителя комиссию. Но она не должна быть выше 0,5% от отправляемой суммы и превышать 1,5 тысячи рублей.

С 1 июля 2022 года отправителю и получателю придется платить комиссию за любой перевод ИП.

Бизнес за прием входящих платежей отдает часть средств уже сейчас. Размер комиссии зависит от сферы деятельности предпринимателя. До 0,4% нужно заплатить бизнесменам, работающим в сфере:

Ту же комиссию платят те, кто продает:

Владельцам благотворительных организаций, страховых компаний, негосударственных пенсионных фондов и инвестиционных организаций, а также самозанятым тоже придется заплатить 0,4%.

Для всех остальных остается максимальная ставка комиссии – 0,7%.

Чтобы стало понятнее, разберем пример.

В больнице Алексею выписали рецепт на приобретение лекарств. В аптеке он расплатился с помощью QR-code, за таблетки он отдал 5 тысяч рублей. В этом месяце молодой человек воспользовался СБП трижды. Сумма не превысила 100 тысяч рублей, а значит, комиссию банк не удерживал. Аптеке приходится выплачивать 0,4% за каждый входящий платеж. С покупки Алексея владелец должен заплатить банку комиссию в размере 20 рублей.

Несмотря на это, оплата с помощью КБО выходит куда дешевле эквайринга. Если бы Алексей расплатился картой, то аптеке пришлось бы вернуть от 1 до 3% от суммы покупки. Кроме того, организации пришлось бы ежемесячно платить за использование терминала.

Какие бывают QR-коды

Коды создают только в банке. Сейчас существует два вида КБО: одноразовый и многоразовый.

Предназначен для проведения конкретной транзакции, поэтому каждый раз он будет обновляться. В нем помимо расчетного счета продавца содержится сумма платежа. Чаще всего именно его используют в онлайн-магазинах.

Отсканировать КБО можно с чека или дисплея. Иногда сотрудники небольших кафе или кофеен открывают изображение с экрана телефона. Как правило, одноразовый код не действует очень долго – пару часов или сутки.

Его банк создает только один раз – в нем содержится только расчетный счет получателя. Чтобы оплатить покупку, человек должен сам внести необходимую сумму. Обычно изображение держат открытым на дисплее или клеят недалеко от кассы.

Павел пригласил свою девушку на свидание в кафе. После окончания ужина официант почему-то не спешил к ним со счетом. Около кассы выяснилось, что посетители кафе с легкостью могут сами рассчитаться за еду и напитки. Павел отсканировал QR-code возле кассы и перевел необходимую сумму.

Визуально коды между собой не отличаются, разницы в зашифрованной информации в них также нет. Продавец выбирает сам, с каким из них ему удобнее работать. Банк сам создает КБО для организации, который затем привязывает к расчетному счету.

Если вы решили использовать многоразовый код:

Если вы выбрали одноразовый КБО, то процесс немного усложняется. Нужно интегрировать банковский сервис по API с кассовым ПО, чтобы ускорить процесс генерации. Если вы работаете онлайн, банковский сервис придется интегрировать с онлайн-кассой по API.

У обоих кодов можно найти недостатки. При использовании статического велика вероятность того, что покупатель оплатит неполную стоимость. Динамический позволит избежать финансовое упущение, но сотруднику придется каждый раз показывать его покупателю.

Плюсы и минусы оплаты по QR-коду

Для бизнеса внедрение новой системы оплаты влечет за собой как положительные, так и отрицательные моменты. Перечислим плюсы.

Как мы говорили выше, при новом способе оплаты комиссия не может быть выше 0,7%. При использовании эквайринга она может достигать 3%.

Специальный аппарат для считывания КБО тоже не требуется, для проведения платежа достаточно простого смартфона.

Утерянной картой могут воспользоваться мошенники, тогда как получить доступ к чужому телефону куда тяжелее. Для этого постороннему человеку придется разблокировать ваш телефон и подобрать пароль к банковскому приложению.

Чтобы купить что-то бесконтактным способом, в телефон должен быть встроен NFC-модуль. Без этого смартфон банально не сможет поддерживать Apple Pay, Android Pay, Mir Pay и другие системы.

Теперь отметим минусы.

Если покупатель не подключен к СБП, то внести платеж у него не получится. Кроме того, до сих пор не все знают о СБП или просто не доверяют системе. В этих случаях организация потеряет клиента, а значит, и деньги.

В этом случае оплатить аренду терминала все же придется.

Что касается покупателей, то для них тоже можно отметить несколько минусов:

Если учесть все плюсы и минусы, с полным переходом на QR-code стоит повременить. Самый лучший вариант – совмещение их с эквайрингом.

Для кого подходит такая оплата

Однако СБП может значительно облегчить жизнь малому бизнесу, у которого нет большой проходимости в офлайне. Среди них: небольшие кофейни и кулинарии, службы доставки, салоны красоты и парикмахерские, фитнес-клубы, хостелы, цветочные магазины, киоски, торговые точки и рынки.

Чтобы полностью перейти на новую систему оплаты, им нужно пройти три простых шага:

Не исключено, что совсем скоро система станет максимально удобной для среднего бизнеса и крупных организаций. Специалисты ежегодно улучшают СБП и внедряют новые возможности для покупателей и продавцов. В планах увеличить предельную сумму операции, которая сейчас составляет 600 тысяч рублей.

В чем преимущество нового способа оплаты жкх через qr код

Оплата жилищно-коммунальных услуг становится все проще и технологичнее. Сделать это без лишней волокиты можно через банкомат или не выходя из дома онлайн. Новый способ и вовсе не требует от клиента усилий – благодаря QR-коду заплатить за электричество, тепло, газ и воду можно в одно касание.

В чем преимущества QR-кодов при оплате счетов ЖКХ?

QR-код – это оптическая метка, которая выглядит как черный квадрат из точек. Такой есть на большинстве современных квитанций, в том числе за ЖКХ. Метка содержит информацию об объекте, к которому привязана. В частности, привязать к ней можно и услуги ЖКХ. Сгенерированный QR-код будет хранить в себе всю необходимую информацию: кто получатель, кто отправитель, какая услуга требует оплаты и каков размер суммы. Данные считываются в считанные секунды в полном объеме.

Как произвести оплату ЖКХ с помощью QR-кода?

Вариант первый – информационно-платежные терминалы и банкоматы.

Для этого придется или посетить ближайший офис банка, или найти неподалеку терминал. Клиент как обычно вставляет карту, вводит PIN-код и выбирает услугу оплаты счетов. Затем надо кликнуть на окошко «Оплатить по штрих-коду», а далее все просто – загорается сканер банкомата, к которому надо поднести QR-код. Система считает всю информацию, отразив ее на экране. Клиенту нужно будет лишь перепроверить ее, возможно внести показания счетчиков и подтвердить оплату.

Вариант второй – через мобильное устройство.

Этот способ отнимает гораздо меньше времени и усилий у клиента, оставляя больше свободного времени. Чтобы воспользоваться оплатой ЖКХ через QR-код на смартфоне или планшете необходимо установить мобильное приложение «Сбербанк Онлайн» – оно бесплатно для скачивания.

При данном способе оплаты клиент входит в «Сбербанк Онлайн», раздел «Платежи» и выбирает пункт «Оплата по QR или штрих-коду». Затем камеру мобильного устройства необходимо навести на QR-код с квитанции и дождаться появления надписи об успешном считывании. После надо лишь проверить реквизиты и подтвердить оплату счетов за ЖКХ.

В том случае, если QR-код не считывается, надо проверить линзы камеры (вдруг они загрязнены) или выключить/включить режим сканирования. В качестве подтверждения клиент получает электронный документ об оплате, который можно сохранить в «Сбербанк Онлайн» или отправить на электронную почту.

Какие еще счета можно оплатить при помощи QR-кода?

Счета за ЖКХ остаются одними из самых востребованных для оплаты онлайн при помощи QR-кодов. Это просто, легко, не отнимает времени, не оставляет после себя бумажной волокиты. Но по QR-коду можно также оплатить налоги и госпошлины, штрафы ГИБДД, счета от интернет-провайдеров, за учебу в детских садах, школах и вузах.

.jpg)