в чем плюсы кредитной карты

Плюсы и минусы кредитной карты

Кредитная карта — платежный инструмент, позволяющий вам пользоваться деньгами банка на определенных условиях. Держатель должен вовремя вносить минимальный платеж или полностью гасить задолженность льготного периода, если он есть, помнить об условиях перевода на карты физлиц и снятия наличных. Но при этом он получает ряд преимуществ, которые не могут дать ни дебетовая карта, ни кредит.

Плюсы кредитных карт

Главный плюс кредитной карты — возможность получить в пользование заемные средства:

Вы можете использовать кредитные средства на любые цели в рамках УК РФ: на покупки, образование, ремонт, поездки, лечение в частной клинике и на другие цели. В отличие от кредита, карта является возобновляемой и при закрытии задолженность льготного периода вы можете использовать доступный лимит снова. Для этого не нужно подавать новых заявлений. По истечении срока действия пластикового носителя карта перевыпускается автоматически.

Заимствование средств на экстренные расходы. Кредитная карта работает как «резервный кошелек», обеспечивая дополнительными средствами. При бронировании гостиниц, аренде автомобилей и в других случаях, когда необходима временная заморозка средств на карте, удобно предоставить кредитную, не лишая себя возможностью распоряжаться собственными деньгами на дебетовой карте и не отдавая наличные.

Прочие преимущества и особенности

Оформить обычную кредитную карту можно онлайн без посещения офиса. Однако её получение возможно только при предъявлении паспорта при передаче карты курьером или в офисе банка. При по паспорту можно получить карту с лимитом до 300 000 рублей. При предоставлении документа, подтверждающего доход, можно получить больший кредитный лимит и более выгодные условия.

— Наличие российского гражданства, регистрации в городе оформления кредитной карты.

— Наличие постоянного места работы от 3 месяцев.

— Возраст от 23 до 67 лет. Могут быть ограничения лимита кредитных средств по возрасту, например, заемщикам возрастом от 18 до 20 лет — до 100 000 рублей.

При ежемесячных выплатах крупной суммы по кредитной карте можно написать заявление в бухгалтерию своего предприятия для перевода заработной платы на кредитный счет. Вам не придется оплачивать комиссии при переводах с карт других банков, вы избежите просрочек и штрафов.

Чтобы использовать кредитную карту в качестве зарплатной, напишите заявление о смене банковских реквизитов за 15 календарных дней до перевода заработной платы.

Плюсы и минусы кредитных карт

С одной стороны, банковская кредитная карта – удобный платежный инструмент с большими возможностями. С другой – деньги, взятые у банка на определенных условиях. Каждый, кто приходит к мысли получить такую карту, сталкивается с вопросами и сомнениями. Эти сомнения отпадут, если знать, чем кредитная карта отличается от других способов оплаты.

Так стоит ли пользоваться кредитными картами? Какие у нее есть преимущества перед другими платежными инструментами? Какие у кредитки есть плюсы и минусы? Ответы на эти и другие вопросы вы найдете в этой статье.

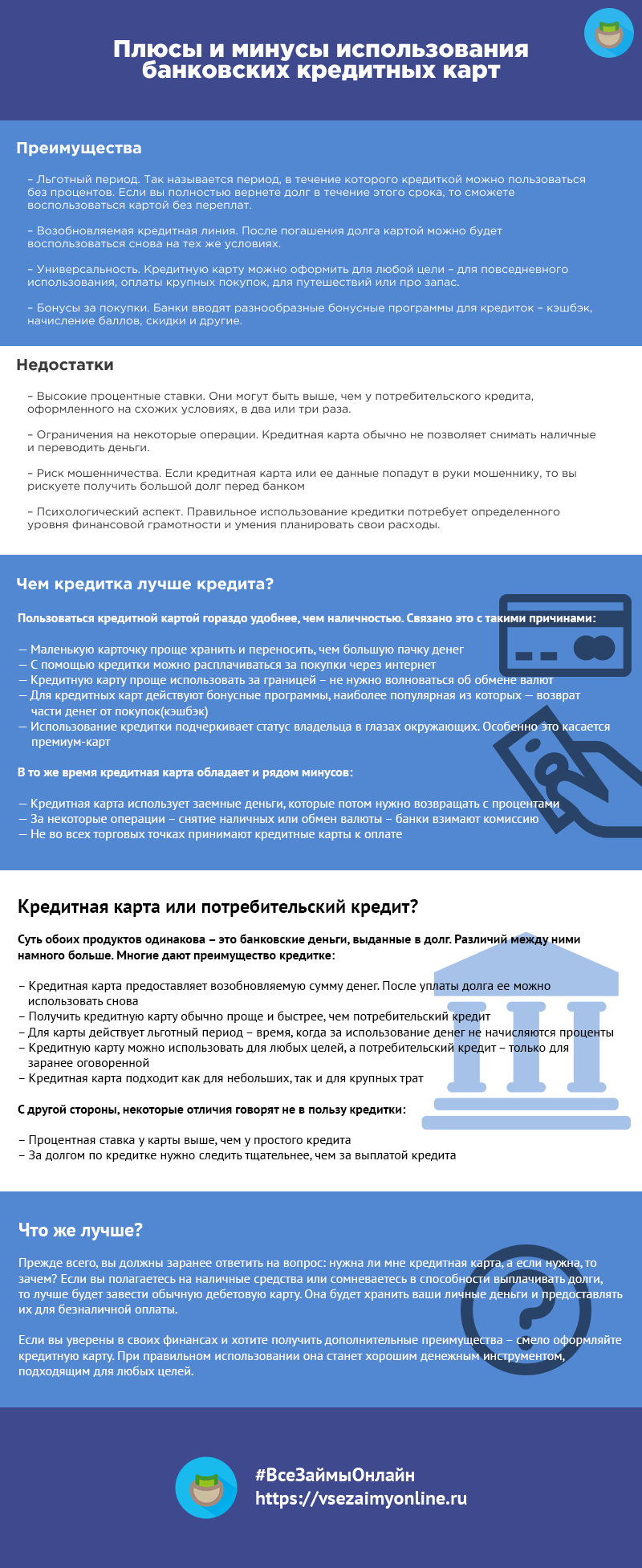

Преимущества

Для начала рассмотрим основные плюсы и минусы кредитной карты. К преимуществам этого продукта можно отнести следующие параметры:

Недостатки

При этом у кредитной карты есть несколько недостатков, которые нужно учитывать:

Чем кредитка лучше кредита?

Суть обоих продуктов одинакова – это банковские деньги, выданные в долг. Различий между ними намного больше. Многие достоинства дают преимущество кредитке:

С другой стороны, некоторые отличия говорят не в пользу кредитки:

Кредитная карта или наличные средства?

Пользоваться кредитной картой гораздо удобнее, чем наличностью. Связано это с такими причинами:

В то же время кредитная карта обладает и рядом минусов:

Что же лучше?

Если вы уверены в своих финансах и хотите получить дополнительные преимущества – смело оформляйте кредитную карту. При правильном использовании она станет хорошим денежным инструментом, подходящим для любых целей.

Итак, у кредитной карты есть свои преимущества перед наличными средствами и потребительским кредитом. Но при этом у нее есть и недостатки:

Источники

Инфографика

Работает в проекте с 2018 года, до этого занимался фрилансом. Руководит работой маркетологов и SEO-специалистов. Опыт работы над аналогичными проектами позволяет ему эффективно участвовать в развитии нашего сервиса.

Кредитка: плюсы и минусы

Кредитная карта – удобный инструмент для получения денег и безналичной оплаты. Однако вам нужно знать не только преимущества, но и недостатки при использовании.

Все «за» кредитку

Льготный период кредитной карты по праву можно назвать самым весомым плюсом такого пластика. В среднем от 50 до 60 дней деньгами банка владелец может пользоваться бесплатно. И только по истечении этого срока, если кредит не будет погашен, за средства придётся платить в соответствии с установленными процентными ставками.

Ещё один положительный момент заключается в том, что использовать кредитный лимит можно не единожды, а многократно. Только вернул задолженность – и можешь сразу по новой пустить в оборот кредитные средства.

Вы можете смело использовать кредит по своему усмотрению: оплачивать любые покупки и услуги, снимать наличные; и все это без необходимости отчитываться перед банком о целях использования займа.

Примечательно, что при расчёте за товары и услуги кредитной картой в ряде случаев есть возможность сэкономить. Банки активно запускают кобрендовые проекты с торговыми сетями и крупными компаниями, позволяющие клиентам получать дополнительные скидки.

Некоторые кредитки наделены очень выгодной функцией под названием cash-back. Она подразумевает под собой возврат определённого процента от потраченной суммы покупки обратно на ваш счёт.

Никто не запрещает вам оформить несколько карт под разные цели. В таком случае вы будете всегда иметь под рукой средства на любые случаи жизни.

Все «против» кредитки

Все перечисленные плюсы, несомненно, способствуют постоянному росту спроса на этот банковский продукт. Но учитывать только их при принятии решения об оформлении пластика в корне неправильно. Как и у любого кредитного предложения, у кредитки есть ряд недостатков.

Во-первых, процентные ставки по кредиткам традиционно выше ставок по потребительским кредитам. Разница может достигать 5, а то и 10 или 15 процентных пунктов.

Во-вторых, за выпуск и годовое обслуживание карты в большинстве случаев придётся заплатить комиссию. Да и снятие наличных в банкомате повлечёт за собой дополнительные расходы в виде все тех же комиссий, которые могут составлять до нескольких процентов от суммы снятых средств. К тому же, льготный период кредитования в ряде банков может не распространяться на снятие наличности.

В-третьих, кредитными картами необходимо пользоваться очень аккуратно, мошенничество в этой сфере пока никто не отменял. Ежегодно правоохранительные органы выявляют тысячи преступлений, связанных с кредитными картами.

Все эти факты не идут ни в какое сравнение с психологическими аспектами пользования картами. К ним очень легко можно привыкнуть, стать от них зависимым и даже не заметить, как долговые обязательства превысят ваши финансовые возможности.

Поэтому перед тем как оформить заветную карту, лучше многократно подумать, насколько это действительно необходимо. И если плюсы для вас перевесят чашу с минусами, то дело остается только за выбором конкретного банковского предложения, сделать который всегда поможет калькулятор кредитных карт Сравни.ру.

Совет Сравни.ру: Оформляйте кредитную карту только в том случае, если уверены что сможете в срок расплачиваться по кредиту.

Плюсы и минусы кредитных карт

В этой статье мы собрали полезную информацию для держателей кредиток и рассказали, может ли она стать выгодной.

Опыт пользователей кредитных карт бывает позитивным и негативным из-за того, что преимущества и недостатки выясняются на практике. Иногда это плохо сказывается на впечатлениях и кошельке. Разберемся вместе во всех нюансах.

Плюсы кредитных карт

Кредитка или карта рассрочки выполняет роль «финансовой подушки». Резервный источник денежных средств способен быстро закрыть потребности, которые не были запланированы. Есть несколько функциональных плюсов у кредитных карт.

Кредитный лимит

В отличие от потребительского займа, деньги, которые держатель возвращает на счет, могут быть многократно использованы. При таких условиях заемщик экономит время на рассмотрение кредитных заявок и может получить средства в короткий срок.

Льготный период

На рынке кредитных карт представлены разные грейс-периоды. Некоторые банки предлагают в среднем 90-100 дней без процентов. При оплате кредиткой можно избежать переплаты, если не нарушать сроки и вносить ежемесячный минимальный платеж.

Карты рассрочки работают иначе. Беспроцентный период действует в рамках партнерской сети и достигает 24 месяцев – 730 дней. На рынке представлено несколько систем рассрочки в том числе на базе кредитных карт, но самая большая партнерская сеть у «Халвы» от Совкомбанка, к ее системе подключены более 240 000 организаций.

Как избежать просрочек – совет от держателя карты рассрочки «Халва» Ивана Корниенко:

«Были случаи, когда я не успевал внести деньги на Халву в срок, тогда в мобильном приложении Совкомбанка увидел функцию «Минимальный платеж*». Некоторое время я платил 200 с чем-то рублей и вернулся к стандартному платежу, как только появилась финансовая возможность».

* Ежемесячный платеж по «Халве» можно снизить до 1/18 задолженности за небольшую комиссию 2,9%+290 рублей, которая будет включена в следующий месяц.

Замена потребительского кредита

В отличие от потребительских кредитов карты предлагают дополнительные программы лояльности. Среди них встречаются: повышенный кэшбэк, скидки в магазинах, увеличенный беспроцентный период внутри партнерской сети, скидки и специальные условия по другим продуктам за использование кредитки.

Как получить +1% к ставке по вкладу – опыт пользователя карты рассрочки «Халва» Маргариты Гусаковой:

«Я пользовалась Халвой – получала на нее пенсию, расплачивалась ей в магазине и брала деньги в рассрочку из лимита, который дал банк. Позже оказалось, что я выполняю правило по количеству покупок по Халве. Менеджер сказал, что теперь процентную ставку по моему вкладу можно увеличить на 1%. В Совкомбанке и так были одни из лучших ставок по вкладам, а с увеличением ставки на 1% у меня теперь самая большая ставка по сравнению с другими предложениями».

Минусы кредитных карт

Процентная ставка

Главный минус: за нарушение льготного периода банк начисляет проценты, тогда клиент выходит на переплату. В некоторых случаях процентная ставка вырастает до 40%.

Здесь кредитка уступает не только потребительскому кредитованию, где процент один и тот же на протяжении срока, но и картам рассрочки – по Халве можно снизить ежемесячный платеж в 18 раз, а проценты за просрочку начисляются не сразу.

Плата за обслуживание и выпуск

Многие банки предлагают кредитки с бесплатным выпуском и годовым обслуживанием. Иногда плата не взимается только первый год, а со второго действует стандартный тариф. Из-за незапланированных списаний появляется риск выйти на просрочку.

Штрафы за просрочку

В разных банках предусмотрен свой размер взыскания за неисполнение обязательств, в среднем он достигает 0,5% за каждый день просрочки. Бывают и дополнительные разовые штрафы за неисполнение договора.

Просрочки отражаются в кредитной истории и могут существенно снизить ваш рейтинг. В будущем это может повлиять на оформление крупных ссуд – ипотеки, автокредита и т.д.

Нельзя хранить собственные средства

Кредитки не хранят деньги, это ограничение в покупках с частичным использованием кредитного лимита. У Халвы есть два режима: «Свои» и «Заемные». В настройках можно настроить порядок списания при оплате и использовать оба источника средств в рамках одной карты.

Когда стоит брать кредитную карту

Использовать кредитку на регулярной основе – не самая лучшая идея. В качестве ежедневного финансового помощника лучше подойдет Халва.

Можно применить длительный беспроцентный период у 240 тысяч партнеров, получать кэшбэк, процент на остаток и оплачивать покупки с частичным использованием кредитного лимита.

Для каких целей удобно пользоваться кредитными картами:

При планировании отпуска или деловой поездки часто приходится бронировать жилье заранее. В этом случае кредитка или Халва могут спасти от преждевременных трат, высвободив средства личного бюджета на более актуальные нужды.

В системе Халвы предусмотрены опции, позволяющие сделать платеж удобнее, рассрочку продолжительнее, а выгоду – выше. Чтобы не усложнять и так непростую финансовую ситуацию, лучше отказаться от классических кредиток и их непрозрачных условий.

Для выдачи ссуды банк изучает кредитную историю. Рейтинг заемщика влияет на шансы одобрения и условия по выдаче займа: процентную ставку, максимальную сумму, срок.

Чем лучше кредитная история, тем проще получить займ на выгодных условиях. Кредитки и Халва помогут создать фундамент для будущих отношений с банком.

Совершать покупки по карте рассрочки выгоднее, так как в партнерской сети могут действовать специальные акции, повышенный кэшбэк и скидки.

Как получить кредитную карту

Подать заявку можно:

— в мобильном приложении;

— в офисе обслуживания;

— в контактном центре.

Халву можно оформить по ссылке и любым удобным способом: получить на руки курьером или в офисах обслуживания.

Кредитки не прощают нарушений финансовой дисциплины, поэтому могут стать как другом, так и врагом. Сейчас на рынке предложено много вариантов, ориентированных на разные запросы клиентов. Не все банки предлагают прозрачные условия, поэтому до оформления заявки изучите альтернативные продукты.

Стоит ли брать кредитную карту: все плюсы и минусы

На сегодняшний день практически каждый человек имеет одну или несколько кредитных карт. Благодаря различным предложениям банков мы зачастую уверены, что кредитная карта – это очень выгодно. Только с ней вы сможете позволить себе всё и даже немного больше, только она даст вам уверенность в завтрашнем дне. По крайней мере, так говорится в рекламе. Но как обстоят дела на самом деле? Стоит ли брать кредитную карту? А если брать, то какую? В каком банке лучше брать кредитную карту? Давайте разбираться вместе.

Достоинства и недостатки кредитной карты

Прежде чем брать кредитную карту (КК), необходимо всесторонне рассмотреть положительные и отрицательные моменты ее наличия.

Отрицательные стороны, которые необходимо знать, прежде чем брать КК:

В каких случаях стоит брать кредитную карту

Прежде чем брать КК, внимательно ознакомьтесь с условиями ее использования. Из множества предложений вам предстоит выбрать то, которое будет соответствовать вашим целям и возможностям.

Если вы хотите потратить значительную денежную сумму, вернуть которую сможете не раньше чем через три (и более) месяца, то вам стоит задуматься о приобретении другого кредитного продукта, поскольку использование КК станет для вас экономически невыгодным из-за высоких процентов.

А вот в ситуациях, когда вам периодически необходимо где-то брать небольшие суммы денег, которые вы сможете погасить в ближайшее время, брать КК однозначно стоит.

В любом случае соблазн потратить имеющиеся средства будет всегда.

Как получить кредитную карту: условия и нюансы

Итак, вы решили, что вам стоит брать КК.

Для этого вам необходимо обратиться в выбранную банковскую организацию, сообщить ее сотруднику о своем намерении брать КК и оформить продукт. Но следует иметь в виду, что выдача карт производиться не всем. Для получения карты вы должны соответствовать определенным критериям. А именно:

Зачастую клиент узнает о продукте в тот момент, когда он уже одобрен банком для получения. Это происходит в том случае, когда:

Стоит отметить, что плохая кредитная история редко становится причиной отказа в выдаче КК.

Рано или поздно человек, которому ранее приходилось брать у банка тот или иной продукт, получает телефонный звонок из банка, и сотрудник сообщает ему о готовой КК с одобренным лимитом.

Сам процесс передачи вам КК очень простой.

Итак, если вы утвердительно ответили на вопрос, стоит ли брать кредитную карту, то вам придется выполнить ряд действий:

На сегодняшний день существует много способов отслеживать изменения сумм на карте. Например:

Стоит ли брать кредитную карту Сбербанка

Человек, столкнувшись с возможностью приобретения КК, зачастую задается вопросами: стоит ли ему брать КК, в каком банке лучше это сделать, какую карту выбрать? Попробуем ответить на некоторые из них.

1. Брать кредитную карту или нет?

Каждый человек должен самостоятельно ответить на вопрос, стоит ли брать кредитную карту. Прежде чем соглашаться на предложения банка и брать КК, необходимо тщательно проанализировать необходимость ее наличия, возможность погашения, условия, предлагаемые банковским служащим. Не стоит бездумно доверять словам сотрудников банка, продать вам продукт – это их прямая обязанность.

Поэтому тщательно изучите все нюансы совершаемой сделки и выберите тот продукт, который будет соответствовать вашим потребностям. Таким образом, кредитная карта станет вашим помощником. В противном же случае вы рискуете стать ее заложником.

КК стоит брать тем людям, которые:

Если вы имеете доход, позволяющий вам комфортно существовать без КК, то брать ее вам и не надо. КК дает человеку ощущение присутствия больших денег и приводит к незапланированным и зачастую необоснованным тратам.

Иногда это заканчивается тем, что человек вынужден тратить весь свой доход на погашение возникшей задолженности. Поэтому не стоит брать на себя дополнительные обязательства.

2. Какие условия использования у кредитных карт Сбербанка?

Часто тем людям, которые получают заработную плату на карту Сбербанка, поступает предложение воспользоваться кредитной картой этого же банка. Как правило, условия при этом предлагаются достаточно выгодные. Например, лимит может быть увеличен в два раза или обслуживание может предоставляться бесплатно.

Если вы являетесь клиентом Сбербанка, но кредитная карта вам еще не оформлена, то вы имеете возможность подобрать наиболее подходящий для вас вариант. Это может быть:

Годовое обслуживание классической КК «Подари жизнь» обойдется ее владельцу в девятьсот рублей, а обслуживание золотой карты стоит три тысячи рублей в год. Если КК одобряется банком предварительно, то ее обслуживание предоставляется банковской организацией бесплатно. Если вы задумываетесь о благотворительности, то вам стоит брать именно эту КК.

Какую КК брать – решать только вам. Главное, чтобы вы соответствовали всем требованиям Сбербанка. Ваш возраст должен превышать двадцать один год. При этом у вас должно быть постоянное и официально подтвержденное место работы и хорошая кредитная история.

Служащий банковской организации, изучив все предоставленные вами документы, примет решение о величине процентной ставки и предоставляемого вам лимита денежных средств.