номер операции оплаты на чеке

RRN в чеке – что это за номер?

Дополнительная информация в чеках транзакций иногда может стать преимуществом при возникновении некоторых проблем с переводом средств. Данный материал расскажет о строке RRN в чеке, а вы поймете что это значит и для чего используется.

Что означает данная аббревиатура?

RRN расшифровывается как Reference Retrieval Number, что в дословном переводе означает «Поиск ссылочного номера». В специализированной среде данный набор цифр называется “Референс”.

Данное сочетание состоит из 12 символов – чаще сочетания цифр и латинских букв. При отсутствии кода в основной части чека, его можно найти посредством использования настроек платёжной системы, интернет-банкинга.

Для этого проводим следующие манипуляции с приложением/личным кабинетом:

Искомая информация должна располагаться в нижней части первого столбца детализации отправки.

RRN идентификатор на чеке

Для чего предназначена?

RRN идентификатор, полученный из деталей платежа, может потребоваться для уточнения деталей по проведённой транзакции, узнать статус выполнения операции. В большинстве случаев речь идёт о правильном завершении перевода, получении денежных средств.

Для этого отправитель делает запрос в банковскую структуру или же электронную систему, через которую была проведена оплата. Указание данного кода производится для подтверждения личности и получения необходимой информации без дополнительных проверок.

Рекомендуем наш материал о новой опции Защита платежа от Халвы.

Где и как генерируется RRN?

Числовое значение RRN, указанное в электронном чеке, формируется при инициализации платежа непосредственно банком Эквайрером. Далее соответствующий параметр проходит через соответствующий ПЦ (процессинговый центр) для дополнительной безопасности и невозможности получения третьими лицами вследствие хакерской атаки на сервера.

При отсутствии необходимой информации рекомендуется обратиться в техническую поддержку соответствующей платёжной системы для повторной отправки электронного чека, разъяснения сложившейся ситуации.

Заключение

По информации с форумов, рассматриваемый пункт деталей платежа может в принципе отсутствовать в некоторых платёжных системах. Это может относится к некоторым конвертерам валют, недавно созданным способам перевода. Надеемся, что эта статья помогла вам разобраться с RRN в чеке и использовать быстрый способ проверки завершения перевода в случае необходимости.

RRN в чеке: что это и где найти?

На кассовом чеке, который согласно законодательству РФ выдается при совершении оплаты наличными деньгами или по безналичному расчету, содержится важная информация. Она может понадобиться для разбирательства в случае проблем с оплатой или возвратом товаров или услуг, указанных в чеке.

В частности, может пригодиться строка RRN в кассовом чеке.

Расшифровка аббревиатуры RRN

Значение сокращения RRN расшифровывается как Reference Retrieval Number, что дословно можно перевести как «Поиск ссылочного номера». Специалисты используют термин «референс» для русского обозначения аббревиатуры RRN.

Кодировка RRN состоит из двенадцатизначного сочетания букв на латинице и цифр.

Идентификатор RRN, указанный при осуществлении платежа, требуется для того, чтобы уточнить детали по осуществленной банковской транзакции, или проверить статус выполнения операции. Он создается банком-эквайрером при осуществлении процедуры платежа.

Где можно найти RRN

Внимательно рассмотрев чек, полученный после произведенной оплаты, можно найти строку RRN, расположенную обычно в нижней части. В случае отсутствия такой строки необходимо зайти в свой мобильный банк или интернет-приложение.

В приложении потребуется выполнить следующие шаги:

Если поиск в мобильном банке или приложении не дал результатов, следует обратиться в свой банк с запросом о предоставлении необходимой информации.

Для этого потребуется подтвердить свою личность.

В том случае, если банк не может предоставить информацию об идентификаторе RRN, можно обратиться в электронную систему, которая обработала прохождение оплаты.

Для чего нужен RRN

В случае совершения возврата оплаты отправитель денежных средств может потребовать указать RRN, присвоенный операции по оплате. Это необходимо для того, чтобы подтвердить уникальность операции. В случае указания неверного RRN оплата может «потеряться» и не поступить к получателю.

Идентификатор RRN также может помочь вернуть «зависшие» деньги, если при переводе были указаны неверные или неполные реквизиты получателя платежа.

RRN платежа, код авторизации и другие параметры карточной операции

RRN платежа.

RRN (Reference Retrieval Number) – это уникальный идентификатор банковской транзакции, который назначается банком Эквайрером при инициализации платежа. RRN принимает цифробуквенное значение, состоящее из 12 символов (цифры и буквы латинского алфавита). RRN может быть запрошен при необходимости Торгово-сервисным предприятием (ТСП) у банка Эквайрера. Также этот параметр, помимо прочих, можно найти в свойствах платежа в личном кабинете PayKeeper, перейдя на вкладку «Параметры операции» или «Параметры запроса».

RRN может потребоваться, например, для уточнения корректности произведенной транзакции по платежу – в этом случае организация делает запрос в банк, указывая идентификатор транзакции. Также RRN удобно использовать для поиска платежа в личном кабинете PayKeeper.

Код авторизации.

При проведении карточной операции ей присваивается код авторизации. Последний назначается банком Эмитентом, является результатом успешно пройденной процедуры авторизации и может служить, в том числе, идентификатором проведенного платежа.

Код авторизации представляет собой строку, состоящую из 6 цифр и букв латинского алфавита. Пример кода авторизации: 95F69T. Код авторизации, в большинстве случаев, может быть найден в личном кабинете интернет-банкинга плательщика среди параметров платежа. Также код авторизации может быть запрошен в банке Эмитенте.

В личном кабинете PayKeeper код авторизации можно найти на вкладке «Параметры операции». В открывшемся окне среди прочих параметров платежа код авторизации может обозначаться по-разному, в зависимости от того, каким образом он транслируется в инфраструктуре Эквайрера: AuthCode (Промсвязьбанк, Московский Кредитный банк), APPROVAL_CODE (Русский стандарт), APPROVAL (ВТБ24), approvalCode (Cбербанк, РосЕвроБанк, Банк Открытие).

В общем случае, два вышеописанных параметра – RRN транзакции и код авторизации платежа – позволяют однозначно идентифицировать карточную операцию в инфраструктурах Эмитента и Эквайрера. Один из распространенных случаев, когда могут понадобиться RRN и Код авторизации – уточнение в банке Эмитенте статуса возврата денежных средств по произведенному платежу. Операции возврата также могут назначаются оба параметра. Плательщик имеет возможность предоставить в банк, выпустивший его карту, данные RRN и Кода аторизации возврата и получить по последнему точную информацию.

Результат авторизации 3D-Secure.

В некоторых случаях частью проведения карточной операции может являться процедура проверки кода 3D-Secure. Последняя является дополнительно мерой безопасности, созданная для того, чтобы исключить возможность мошеннических операций с картами.

Результатом проверки 3D-Secure могут быть следующие ответы Эмитента:

NOT PARTICIPATED – данный статус означает, что банковская карта не участвует в программе 3D-Secure. В основном, такими картами в настоящее время являются карты иностранных банков Эмитентов, выпускавших свои карты еще до введения 3D-Secure авторизации (например, некоторые карты AmericanExpress). В настоящее время поддержка 3D-Secure картами, выпущенными на территории РФ, является обязательной.

ATTEMPTED – данный статус присваивается результату проверки в том случае, если карта включена в программу 3D-Secure только номинально. По факту же операция проверки кода 3D-Secure в этом случае лишь эмулируется. Подобные карты могут выпускаться банками Эмитентами для того, чтобы они соответствовали современным стандартам безопасности интернет-эквайринга. В большинстве случаев эмиссия таких карт означает, что в банке Эмитенте только частично реализована поддержка 3D-Secure, или некоторые аспекты реализации программы 3D-Secure находятся в тестовом режиме.

AUTHENTICATED – статус присваивается результату проверки кода 3D-Secure, если авторизация прошла успешно.

DECLINED – статус означает, что авторизация 3D-Secure прошла неуспешно. Например, был неверно введен код авторизации либо плательщик отменил операцию проверки принудительно, нажав на ссылку отмены или закрыв страницу ACS (Access Control Server) банка Эмитента.

В личном кабинете PayKeeper результат авторизации 3D-Secure отображается на вкладке «Параметры операции» и отмечен тегом «3DSECURE».

Номер карты, имя держателя, срок действия.

Информация о карточной операции обязательно включает в себя основные характеристики самой карты, с помощью которой эта операция производится: номер карты, имя держателя карты и срок действия. Перечисленные параметры и код CVN/CVC (Card Verification Number/Card Verification Code) обычно требуется указать на платежной странице банка. Указанная плательщиком информация в дальнейшем сохраняется в качестве свойств карточной операции после завершения процедуры оплаты.

В личном кабинете PayKeeper эту информацию можно найти на вкладках «Параметры операции» и «Параметры запроса».

Например, если банком Эквайрером является Сбербанк, то срок действия карты будет отображаться на вкладке «Параметры запроса» под названием «CardAuthInfo/expiration». Первые четыре цифры будут относиться к году, последние две – к месяцу.

Если торговая точка проводит свои платежи через ВТБ24, то имя держателя карты, по которой была произведена банковская операция, можно найти на вкладке «Параметры операции» под тегом «CARD_HOLDER».

Номер карты в личном кабинете PayKeeper также отображается на вкладке «Параметры операции» под тегом «CARD_NUMBER»

Чек из онлайн-банка — платежный документ или нет?

Согласно исследованиям Национального агентства финансовых исследований (НАФИ) более трети россиян регулярно пользуется услугами мобильного банка. Это удобно: можно переводить деньги друг другу, оплачивать коммунальные услуги или покупки в интернет-магазинах. При совершении платежа клиенты мобильного банка получают чек. АТОЛ разобрался, является ли этот чек подтверждающим операцию платежным документом и можно ли его использовать при различных финансовых спорах.

Что говорит закон

Кассовый чек печатает или создает в электронном формате онлайн-касса. С 2019 года такие кассы должны применяться в том числе и в сфере ЖКХ. Если человек оплатил коммуналку через приложение, то на его контактный адрес (электронную почту или телефон) должен прийти кассовый чек, который сформирует касса представителей ЖКХ. Квитанция банка, которая формируется в мобильном приложении, не может быть свидетельством платежа, так как ее очень легко подделать.

Как подтвердить платеж

Нередко происходят случаи, когда люди оплачивают товар или услугу и сталкиваются с тем, что средства не дошли до адресата. Если брать в качестве примера все ту же ситуацию с оплатой коммунальных услуг, то квитанция из мобильного приложения банка не может считаться подтверждением платежа. Директор по развитию бизнеса фискальных решений АТОЛ Юлия Русинова разъясняет: “Учитывать или нет квитанцию из банковского приложения — личное дело каждой управляющей компании. Юридически у управляющей компании есть полное право не брать в расчет этот документ”.

Однако плательщики могут использовать чек по операции, который получили в приложении банка, в качестве доказательства факта платежа для самого банка. Банк обязан дать своему клиенту разъяснения, почему деньги не дошли до адресата и где они находятся сейчас. Проблема может быть как на стороне банка, так и на стороне клиента (например, неверно указаны реквизиты и пр.).Чтобы начать такое расследование, нужно обратиться в банк с письменным запросом. Юлия Русинова считает, что такой запрос вполне может прояснить ситуацию с “зависшим” платежом: “Внутренние проверки банка помогут выяснить причину, по которой платеж не дошел до адресата. Например, это может быть технический сбой. В этом случае клиент банка получит возмещение средств, которые были списаны с его счета”.

Если проверка покажет, что проблем на стороне банка не было, нужно требовать к ответу получателя платежа. Чтобы доказать управляющей компании, что платеж был совершен, можно запросить в банке платежное поручение. В нем должны быть указана информация о платеже (время, дата, сумма), данные адресата. Платежное поручение должно быть заверено печатью банка и подписью специалиста, который выдал поручение. Такой документ управляющая компания обязана принять и начать искать проблемы с приемом платежей в своей системе.

Куда жаловаться

Если управляющая компания приняла позицию глухой обороны и отказывается принимать и чек по операции, и платежное поручение банка, нужно составить жалобу. Согласно законодательству, не принять выписку с расчетного счета с печатью банка предствители сферы ЖКХ не имеют права. Чтобы напомнить им об этом, плательщик может написать жалобы в следующие структуры:

— в органы государственного жилищного надзора;

Если дело дойдет до суда, то судья может как признать квитанцию из банка “чек на оплату), так и не признать. В российской судебной практике были случаи, когда граждане успешно оспаривали отрицательное решение судьи по признанию банковской квитанции платежным документом. Однако рекомендуем все же обратиться в банк и получить платежное поручение, которое является официальным документом.

Где на чеке номер операции

В силу того что сегодня банковский сервис практически повсеместен и обеспечивает комфортное использование многих благ цивилизации, важно разбираться в его терминах. В данной статье разберём вопрос: номер транзакции – что это?

Что такое транзакция?

Прежде чем разбираться с определением номера транзакции, нужно понять, что представляет собой сама транзакция. Данный термин употребляется отнюдь не только в сфере банковской деятельности, но и, например, в информатике. Разумеется, в этой области знания речь ведётся не о действиях с денежными средствами, а об объединении группы логических операций.

Определение

Если же говорить о том, с чем сталкиваются клиенты банков на регулярной основе, то тут транзакции – абсолютно обыденное явление. Другое дело, что не все задумываются над тем, что они постоянно проделывают со своими деньгами, и как это называется.

Для более полного понимания сути явления необходимо рассмотреть сам процесс.

Как выглядит на практике?

В магазинах есть, как правило, так называемый POS-терминал – считывающее устройство, которое принадлежит банку-эквайеру. Он принимает заявку на реализацию перевода и переадресует её на первом этапе платёжной системе, а затем эмитенту используемой карты. При этом прекратить действие могут и платёжная система, и банковское учреждение.

Примечание 1. Эквайринг – приём к проведению оплаты банковских карт как средства осуществления платежей за товары, услуги и какие-либо работы. Занимается эквайрингом банк-эквайер – через установку и предоставление в пользование POS- и mPOS-терминалов, а также импринтеров.

Примечание 2. Банк-эмитент – организация, выпустившая и обслуживающая платёжную карту.

Если пластик, с которого его хозяин намеревается списать деньги, находится в стоп-листе, операция будет отклонена. При одобрении информация уходит к эмитенту платёжного инструмента, который или завершит транзакцию, или продолжит. Разумеется, при недостатке средств подразумеваемый клиентом результат также не возможен.

Итого. Транзакция успешно проходит, если платёжная система и банк-эмитент её одобрили. Когда операция завершена, она получает от кредитно-финансовой организации номер.

Виды и типы

Основное разделение на типы связано с технологией процесса. Итак, транзакции есть:

Есть ещё классификация по типу действия – это снятие денег, оплата и т.п.

Участники

Из тех сведений, что мы уже подали, можно выявить следующих участников любой транзакции:

Конечно, условно можно также упомянуть самого картодержателя. Но он не является участником технического процесса, а лишь запускает его, когда обращается к сервисам продажи товаров и услуг, а также работ.

Порядок проведения

В более структурированнов виде алгоритм, по которому осуществляется транзакция, выглядит так:

Примечание 3. На конечном этапе транзакции (пункт №5 списка) может добавиться валютная конвертация, если перевод трансграничный. Часто при этом пользователи сталкиваются с проблемами недополучения всех денег и больших комиссионных сборов. Изначально клиент выплачивает полную сумму, а до пункта назначения она доходит не полностью. Обращать особенное внимание на это нужно при эксплуатации сервисов крупных международных торговых площадок. К примеру, в случае с AliExpress подобное заметно на этапе предварительного списания денег во время покупки и последующего изменения точного баланса, который после проверочных мероприятий сходится.

Теперь Вы знаете все перипетии одной платёжной операции. Это и есть транзакция.

Есть нюанс. Бывает, что банковские деньги ушли на счёт магазина, но на карте они были заблокированы – до того момента, когда эмитент получит документы от эквайера. В этом случае задержка может составить месяц.

Оффлайн-операция

Теперь опишем суть оффлайновой версии транзакции.

Тут осуществляется непосредственная проверка карточного баланса. Денежные средства блокируются сразу же. Обмен сведениями с банковским учреждением отсутствует, однако сама транзакция фиксируется считывающим аппаратом.

По прошествии дня или в иные установленные сроки данные с устройства отправляются в процессинг-центр банка, где завершается их обработка.

Суть в том, что изначально все действия происходят без коммуникации. Применяется такой способ, если нет возможности использовать прямую связь.

Что такое номер транзакции и где его посмотреть?

Итак, теперь, когда мы разобрались с явлением транзакции, достаточно подробно его рассмотрев в теории и на практических примерах, можно ответить на главный вопрос статьи, касающийся номера операции.

Ранее мы уже писали о том, что номер присваивается банком, и происходит это по завершении самой процедуры.

Примечание 4. В Сбербанке Онлайн в чеке можно увидеть надпись “идентификатор операции” – это одно из названий нужного нам явления. Также встречаются термины “идентификатор платежа” и “уникальный номер платежа”.

Как проверить идентификатор банковской операции? Где можно посмотреть данные? Варианты:

Номерное значение присваивается как эмитентом, так и эквайером. Таким образом обеспечивается двусторонность процесса и исключаются какие-либо ошибки

Как проверяют статус операции по номеру?

Процесс проверки транзакции проводится на основании присвоенного ей номера.

Когда это актуально? Если клиент оплатил товар/услугу, но деньги не дошли до получателя. Тогда нужно прийти в отделение банка-эмитента эксплуатируемой карты и обратиться к сотруднику организации. Порядок действий прост:

Как видим, от самого клиента требуется совершить минимум действий. Времени это не занимает много. Единственное неудобство – то, что приходится идти/ехать в офис. Однако всё то же самое можно проделать, позвонив в клиентскую техподдержку.

Причины отклонения операции

В первой половине статьи упоминались обстоятельства отклонения операции. Может быть наложен запрет на исполнение платёжных действий. Делает это или банковская организация, являющаяся эмитентом использованной при оплате карты, или платёжная система.

Какие есть причины для запрета на проведение платежа? Рассмотрим наиболее распространённые.

Недостаток денег

Отсутствие достаточной денежной суммы на счёте покупателя – довольно очевидная ситуация. Клиент может:

Конечно, этот вопрос – сугубо в поле ответственности обывателя. Нужно своевременно мониторить баланс и контролировать передвижение своих финансов.

Попадание карты в стоп-лист

Это может произойти по инициативе платёжной системы. Основаниями для такой санкции обычно служат подозрение в нелегальной деятельности картодержателя, а также предполагаемое мошенничество, жертвой которого стал хозяин пластика.

Неправильный PIN-код

Некорректное введение PIN-кода – тоже типичная ситуация, которая ещё и может усугубиться повторным ошибочным действием. Как правило, после трёх подряд неудачных попыток уже не просто транзакция отменяется, а блокируется сама карточка.

Истекший срок работы карты

Завершившийся период действия платёжного инструмента встречается не реже, чем другие обстоятельства, в контексте проблем с проведением оплаты.

Часто обыватель забывает о дате завершения работоспособности своего пластика. Обычно карта активна на протяжении трёх лет, и прозевать момент заблаговременной замены продукта очень просто.

Напоминаем, что посмотреть месяц и год рабочего периода можно на лицевой стороне пластика.

Лимиты

Здесь речь идёт об ограничениях для международных операций. Не все банковские продукты могут быть использованы и на территории родного государства, и за рубежом. Многие карты предназначены только для внутреннего применения.

Ошибки в реквизитах

Люди регулярно допускают неточности при указании разных реквизитных данных – будь то счёт или карта получателя, свои данные и т.д.

Техническая проблема

Сбой не является такой уж редкостью в сфере банковских операций. Обычно он связан с нарушением связи или с ошибкой в работе системы.

Шесть причины из семи так или иначе связаны с ответственностью хозяина карточки. Невнимательность, забывчивость, неправомерные действия или пренебрежение правилами безопасной эксплуатации платёжного инструмента в большинстве случаев и приводят к блокированию транзакции.

Теперь Вы знаете, как используется уникальный платёжный идентификатор, кто и что имеет отношение к процессу, и через какие этапы проходит транзакция.

Заключение

Идентификатор платежа относится к разряду важных, хотя и не слишком часто нужных данных. Он нужен в ситуации, когда получателю вовремя не пришли отправленные ранее денежные средства.

Чтобы не столкнуться неожиданно с непонятным термином, хорошо время от времени пополнять свой словарный запас по теме банкинга – это не критичное знание, но оно может помочь разобраться с рядом затруднений.

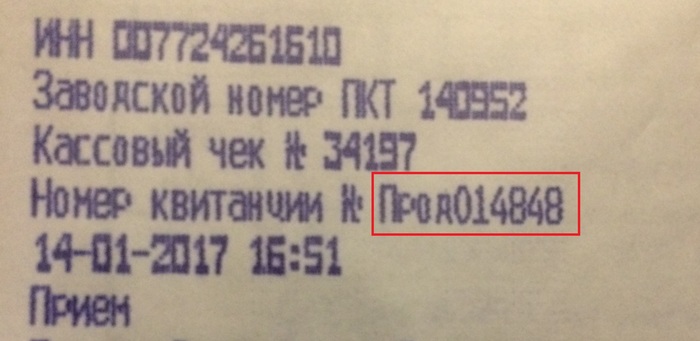

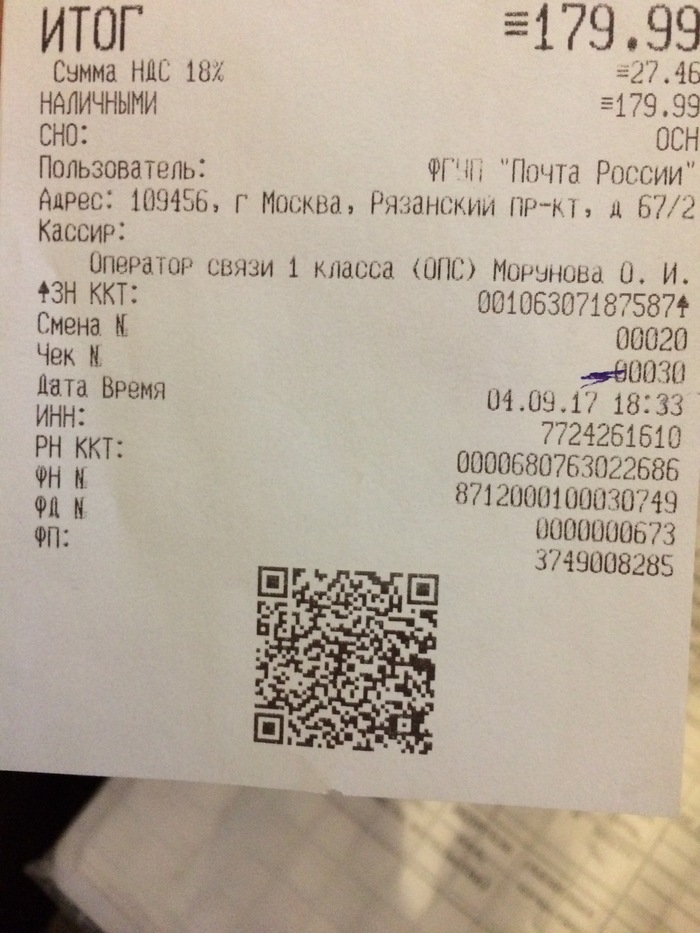

Помогите разобраться. Заполняю анкету в ФМС. Теперь используются новые онлайн чеки. Раньше в квитанциях Почты России писали «Номер квитанции: 0000000» (в моём случае Прод014848). Теперь такой строчки нет. Ключевая информация печатается внизу чека. Теперь номер квитанции это ФД и ФПД? Или может вообще что-то другое?

Найдены возможные дубликаты

Чек № номер чека за смену

ФН – номер фискального накопителя

ФД – номер фискального документа

ФП – фискальный признак

Я вот тоже склоняюсь к этому. ФН – это вроде как уникальный номер аппарата, который выдал чек. ФП – это фискальный признак документа, вроде как какая-то зашифрованная информация по которой можно установить историю именно этого чека. По логике вроде действительно напрашивается ФД№. Написал заодно электронное обращение в Почту России, жду что они ответят.

На почте спросил, у 3-х разных представителей в одном отделении мнения разошлись на совсем разные. В ФМС можно спросить, но если не примут документы, то в следующий раз только через месяц к инспектору запись с подачей исправленных документов. Поэтому пробую сразу узнать

Как только мы покупаем какой-то товар, нам продавец или кассир обязан выдать чек, в котором будут напечатаны разные реквизиты, включая номер чека.

Существует большая разновидность кассовых аппаратов, которые выдают чек.

На каждом чеке может быть по – разному написано номер чека. Очень часто в чеке пишут словами «Номер чека», после которого определённое количество цифр.

Если на фискальном документе нет значка «№», значит нужно искать «#», именно такой значок обозначает номер чека.

На некоторых кассовых документах номер чека обозначается словами: «Документ №», «Продажа №», «Операция №», после этих слов стоят цифры, которые и обозначают номер данного чека.