что нужно знать перед тем как брать ипотеку

Ипотека от А до Я. Все, что нужно знать при оформлении ипотечного кредита на сайте Недвио

Многие семьи планируют покупку жилья в ипотеку. Тем более, что она в последние годы стала намного доступней. В российских банках условия получения ипотечного кредита примерно одинаковы и мало чем отличаются друг от друга. Разница заключается, в основном, в процентных ставках, размере первого взноса и предъявляемых требованиях к заемщикам.

В данной статье мы рассмотрим все моменты, которые следует знать будущему ипотечному заемщику:

В чем отличие ипотечного кредита от обычного?

Главные отличия ипотечного кредитования от обычного — это, конечно сроки и размер кредита. Учитывая, что суммы измеряются миллионами, и их долгий срок выплат (от 7 до 25 лет), ипотечные займы еще называют «длинными деньгами».

Ипотечные займы что для банка, что для заемщика — это значительно более высокий риск, нежели обычный потребительский кредит (который берется как правило на 6-24 месяцев, да и суммы по ним редко превышают 300-500 тыс. рублей). Поэтому, чтобы получить ипотеку, вы должны пройти более строгую процедуру оценки платежеспособности (об этом мы расскажем чуть позже).

В отличие от других видов кредитов, при покупке в ипотеку, обязательно оформляется залог приобретаемой недвижимости. Она остается в залоге у банка, вплоть до полного погашения кредита, плюс процентов за его использование. То есть, при покупке дома или квартиры в ипотеку, покупатель становится собственником, но с обременением: он не может продать эту недвижимость, подарить или внести изменения в планировку.

Ипотечный кредит можно оформить не только в целях приобретения дома или квартиры, но также для покупки недвижимости любого формата, будь то земельный участок, гараж или дача. Ипотека может быть оформлена как на покупку готового жилья, так и строящегося.

Какие требования предъявляются к ипотечным заемщикам?

При выборе банка, нас всегда интересует, в первую очередь, величина процентной ставки. В свою очередь, кредитную организацию интересует, насколько каждый клиент платежеспособен. Поэтому банки разрабатывают всяческие скоринговые программы, проводят так называемый андерайтинг и устанавливают различные критерии, на основании которых принимается положительное или отрицательное решение о выдаче кредита.

Чаще всего ипотечный кредит выдается уже после того, как заемщик заключил договор купли-продажи с застройщиком. Однако до этого банк должен провести оценку объекта недвижимости. Если речь идет о новостройке, рассматривается благонадежность застройщика. Как правило, по большинству застройщиков банки уже умеют досье и договора, поэтому с этим проблем не возникнет.

Другое дело – недвижимость на вторичном рынке. Здесь особые требования выдвигаются к самому жилью. Важно, чтобы продавец владел недвижимостью на законных основаниях, чтобы не было не узаконенных в БТИ перепланировок, не ущемлялись права других собственников и т. д.

Банком также оценивается ликвидность недвижимости (это особенно важно если вы рассматриваете покупку загородного жилья и участков): местоположение, район, удаленность от города, категория участка, возраст дома, какие есть коммуникации, степень износа и др. параметры. Для этого банки пользуются услугами оценщиков, которые выдают заключение о рыночной стоимости выбранного жилья.

Параллельно с этим, кредитными экспертами оцениваются благонадежность и платежеспособность заемщика.

Необходимые условия для получения ипотеки

Вот, пожалуй, и все самые основные требования для того, чтобы получить одобрение на ипотечный кредит. Конечно, у каждой кредитной организации есть свои нюансы, вот почему желательно заранее поинтересоваться о дополнительных условиях на сайте банка.

По каким процентным ставкам можно оформить ипотеку в 2020 году?

Средняя ставка по ипотечным кредитам в 2020 году составляет 10,75% годовых. По сравнению с прошлым годом процентные ставки в большинстве банков выросли на 1%.

Наблюдается явная тенденция в том, что ставки по ипотеке будут расти и дальше. Характерно, что при ставках в 13% резко снижается число выданных кредитов, а ставки в 15% годовых и выше – считаются уже крайне высокими и не привлекательными для большинства населения.

Минимальные ставки по ипотеке сегодня выглядят следующим образом:

| Программа | Ставка |

| В строящемся доме (новостройки) | 8,5% |

| Готовое жилье (на вторичном рынке) | 10,2% |

| Рефинансирование ипотеки других банков | 10,9% |

| Ипотека для многодетных семей с господдержкой | 6,0% |

| Строительство жилого дома | 11,6% |

| Загородная недвижимость | 11,1% |

| Ипотека + материнский капитал | 10,2% |

| Военная ипотека | 9,5% |

| Кредит на гараж (машино-место) | 11,6% |

Конечно, получить ипотеку по минимальной ставке удается далеко не всем, так как на ее величину влияет размер первоначального взноса, срок кредита, наличие расчетного или зарплатного счета в банке и задействование льготных программ. Об этом мы поговорим ниже.

Какой нужен первоначальный взнос? Можно ли оформить ипотеку без первого взноса?

Оформить ипотеку без первого взноса нельзя. При оформлении ипотечного договора банки требуют обязательно внести деньгами какую-то часть от стоимости объекта недвижимости — так они себя страхуют от рисков невыплат и мошенников.

Какая сумма нужна для 1-го взноса? У всех банков по разному, минимум — 15%, хотя чаще всего это 20-30% от цены недвижимости. Т. е. если квартира или дом стоят 5 миллионов рублей, то для покупки недвижимости в ипотеку вы должны располагать суммой не меньше 1 миллиона.

Далее вы должны эти деньги внести на счет в банке, после чего подписать все кредитные документы. И лишь после этого банк переведет свои деньги (оставшуюся часть) продавцу квартиры или дома.

Для наглядности приведем таблицу со сравнением минимального 1-го взноса в различных банках РФ:

Как уже было отмечено, размер первоначального взноса оказывает непосредственное влияние не только на вероятность получения положительного ответа (одобрения банком), но и на размер будущей процентной ставки.

В качестве примера приведем таблицу ставок одного из топовых российских банков:

Поэтому, можно с уверенностью сказать, чем большую сумму вы готовы внести в качестве 1-го взноса, тем получите более выгодные условия кредитования.

Но что делать если денег на 1-й взнос нет? Или накопленной суммы недостаточно? В этой ситуации можно воспользоваться банковскими спецпрограммами.

Ипотечные спецпрограммы: материнский капитал, молодая семья, ипотека для военных

Многие российские семьи хотят купить жилье в ипотеку, но не располагают достаточной суммой в качестве первого взноса. Правительство прекрасно это понимает и ввело несколько целевых ипотечных программ для определенных слоев населения.

Кроме того, для некоторых категорий граждан, государство готово выделить средства в виде безвозмездной субсидии, которая может быть использована только на решение жилищных проблем.

Сегодня российские заемщики могут воспользоваться следующими специальными банковскими программами:

Суть банковских спецпрограмм в следующем — заемщик получает государственный сертификат, который предоставляет в банк в качестве первоначального взноса. Помимо этого он может претендовать на получение кредита по более низкой процентной ставке.

Рассмотрим предметно каждую из них.

Ипотека с использованием материнского капитала

Для многих российских семей с детьми, материнский капитал стал отправной точкой для решения жилищных проблем. Большинство банков охотно выдают ипотечный кредит под первоначальный взнос, обеспеченный данным видом господдержки. Для регионов, где недвижимость стоит не так дорого, как в столице, сумма в 450 тысяч может покрыть как раз 20% от стоимости квартиры, то есть полностью решить для заемщика проблему первоначального взноса.

Все это хорошо, когда покупка и оформление в собственность происходит после рождения второго ребенка. Однако бывают и ситуации, когда еще до появления младенца, семья уже взяла ипотечный кредит и оформила жилье в собственность на троих. В этом случае материнский капитал чаще всего идет на досрочное погашение банковского займа или существенного его уменьшения.

Есть правда случаи, когда материнский капитал использовать проблематично — например при оплате им сделок с долевой недвижимостью. Особенно, если в семье есть один несовершеннолетний, и необходимо оформить часть квартиры или дома на новорожденного.

С подобной проблемой сталкиваются тысячи семей. И выход пока только один — взрослые собственники должны оформить дарственную на часть принадлежащего им жилья самому маленькому члену семьи, тем самым закрепив его право на долю и «отработав» материнский капитал. В этом случае «подарок» принимает кто-то из посторонних взрослых, как доверенное лицо. Правда, при этом, доля родителей, уменьшается вдвое.

Молодая семья

Очевидно, самая нуждающаяся в жилье категория граждан, и, как правило, абсолютно не имеющая на это средств. Поскольку у молодых семей либо еще не родился ребенок, либо есть только один, рассчитывать на материнский капитал не приходится, а рожать сразу второго ребенка не позволяют жилищные условия.

Согласно условиям данной спецпрограммы, семьи, имеющие одного ребенка, могут получить безвозмездную субсидию на покупку жилья и взять ипотечный кредит. А с рождением второго заметно снизить переплаты.

НИС — ипотека для военных

Многие российские военнослужащие решили свой жилищный вопрос с помощью данной спецпрограммы.

В отличие от других льгот для военных, накопительная ипотечная программа (НИС) позволяет купить свою квартиру или дом практически с первого контракта. Даже выпускники ВУЗов могут стать участниками накопительной ипотечной системы НИС. Причем недвижимость может быть куплена в любом городе и ждать хозяина (а на это время военнослужащий обеспечивается служебным жильем). Более того, купленное по данной программе жилье можно, в случае надобности, реализовать на вторичном рынке, и затем купить новую недвижимость, с привлечением другого ипотечного кредита.

Система НИС устроена достаточно просто — чем больше лет отслужил военный, тем больше его накопления, которые каждый год пополняются из государственной казны. В результате, за 17 лет службы, квартира площадью 54 м2 может полностью окупиться.

Плюс, благодаря ипотечным спецпрограммам, можно изначально оформить ипотеку по льготной ставке:

Ипотечная поддержка госслужащих

У бюджетников и госслужащих своя проблема — есть стабильный заработок, есть справка по 2-НДФЛ, но доходы далеки от достаточных для того, чтобы взять кредит на покупку жилья.

Однако и для данной категории малоимущих граждан есть банковские спецпрограммы, позволяющие значительно снизить долговое бремя по процентам, вплоть до аннулирования таковых. В результате использования государственной субсидии, ипотечный кредит для госслужащих может свестись к выплате лишь взятой в долг суммы (без уплаты процентов за пользование кредитом).

Такая возможность предоставляется бюджетникам всех типов, муниципальным работникам, служащим правоохранительных органов. Правда, выдвигается ряд требований, которым должен удовлетворять заявитель (чаще всего это стаж работы).

В последние годы в России стартовало еще несколько программ для молодых учителей муниципальной сферы образования, молодых научных и медицинских работников. Таким образом, увеличивается круг граждан, которым государство дает возможность на более лояльных условиях обрести «свой угол».

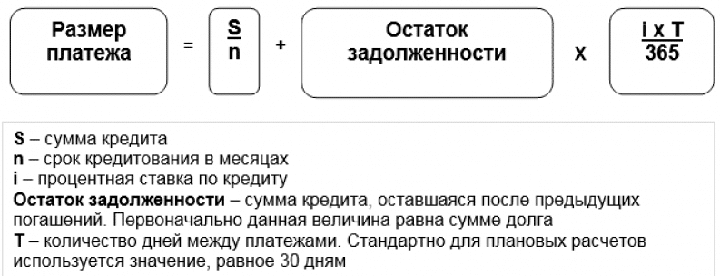

Способы погашения ипотечного кредита. В чем отличие аннуитетных и дифференцированных платежей?

При оформлении ипотечного кредита банки предлагают на выбор аннуитетный или дифференцированный платеж. Рассмотрим чем они отличаются и какой более выгодный?

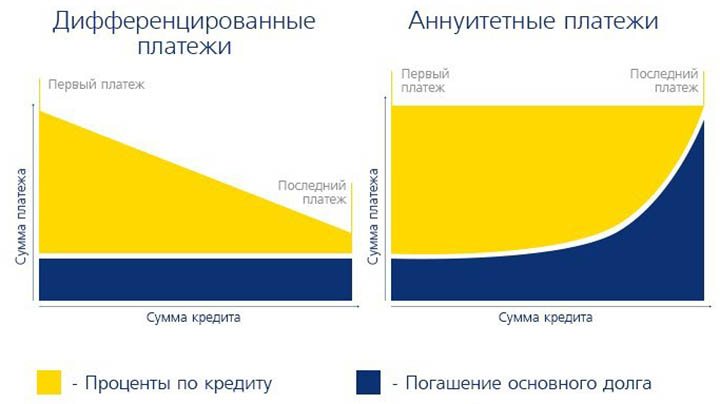

Аннуитетный платеж

Платеж, распределенный по всему сроку кредита в первоначально фиксированном ежемесячном размере, называется аннуитетным.

Казалось, это наиболее удобный вид погашения займа. Всегда знаешь, сколько денег ежемесячно уйдет на погашение кредита, а остальными можно свободно распоряжаться и планировать крупные покупки или летний отдых на море.

Все правильно, однако, из чего состоит ежемесячный платеж? Он состоит из суммы долга (финансы используют термин «тело кредита») и процентов за его использование. Аннуитетные кредиты построены таким образом, что в первую половина срока сумма долга погашается крайне медленно, так как основная часть приходится на выплату процентов.

Естественно, что это может быть выгодно, если свыкнуться с мыслью, что все 10-20 лет каждый месяц до 40% заработанных семьей денег будет уходить кредитору. Удобно это тем заемщикам, которые не ожидают резкого увеличения доходов. С другой стороны, банк может пойти навстречу и изменить сумму выплат большую сторону, если доход семьи значительно вырос

У заемщиков есть возможность досрочного погашения либо части, либо всего займа. Если кредит погашен досрочно в первой половине срока кредитования, то банк, конечно, от этого только выиграет. Ведь львиная доля ежемесячного платежа приходилась на проценты, а основной долг почти не уменьшился.

Дифференцированный платеж

В принципе большой разницы в его формировании нет – это все те же две составляющие: «тело кредита» плюс проценты на остаток. Только в этом случае вся заемная сумма делится на весь период кредитования в равных долях и уже к ней прибавляются проценты на оставшийся долг по кредиту.

В этом случае списание основного займа будет равномерным, а вот конечная сумма вычета из семейного дохода будет больше.

Такой вид выплат более всего подходит заемщикам в возрасте от 45 лет и больше (когда доходы уже достаточно выросли, благодаря стажу работы и достигнутым успехам, но до заслуженного отдыха осталось не так много лет). И если основной кредитный долг будет выплачен именно в активном трудовом возрасте, то на пенсии остаток гасить не будет так обременительно.

Однако нетрудно догадаться, что проценты, в этом случае, будут меняться в сторону уменьшения сравнительно быстрей, чем при аннуитетном платеже. И, в конечном счете, ипотечный кредит обойдется значительно дешевле, за счет выплаты меньших сумм за использование кредитных средств банка.

Дифференцированный платеж более выгоден и при досрочном погашении кредитного займа, так как «тело» кредита в этом случае погашается быстрее. И, если учесть, что доходы у большинства людей с возрастом так или иначе, но все-таки растут — избавится от кредитных выплат получится намного быстрей.

Досрочное погашение ипотечного кредита

Досрочное погашение кредита – первая мысль, которая приходит на ум счастливому обладателю ипотечного жилищного кредита, получившему график погашения займа и увидевшему итоговые цифры. Казалось, совсем небольшие проценты увеличивают сумму долга в полтора, два, а то и в три раза, в зависимости от срока ипотеки.

Если кредитный договор оформлен по аннуитетной схеме выплат, то могут возникнуть трудности при досрочном частичном или полном погашении, так как есть утвержденный график, который придется полностью менять, что банки делают весьма не охотно.

При «уменьшающемся» платеже начисление процентов происходит ежедневно и, при благоприятных условиях, заемщик без труда может аннулировать свой кредитный долг практически в день обращения в кредитный отдел.

Об этих особенностях банки знают очень хорошо. Однако, почему-то, крайне редко их предлагают на выбор заемщику. Практически все банки, преследуя свою выгоду, оформляют кредиты с аннуитетным вариантом выплат.

Есть ли выгода от досрочного погашения?

Ипотечные платежи «съедают», как правило, значительную часть ежемесячного семейного дохода. Стремление выйти из кабальной зависимости толкает заемщиков на изыскание дополнительных средств, чтобы расквитаться с долгами по кредиту как можно быстрее.

Выгода от досрочного погашения не только в том, что вы снимаете с себя финансовую «кабалу», но и в том, что вы платите проценты банку ТОЛЬКО за то время, пока пользовались кредитом. То есть если вы погашаете кредит уже через 2 года, вместо 10-ти лет, то за остальные 8 лет проценты банку платить не нужно!

Экономия для заемщика налицо, однако есть и другая сторона кредитного соглашения – банки. Добровольно от выгоды никто из них не откажется, поэтому до недавних пор в большинстве банков досрочное погашение влекло штрафные санкции, пени и прочие комиссии. Единственная кредитная организация, которая безболезненно относилась к досрочному погашению, был Сбербанк. Это и понятно — для этого банка отсутствие клиентов никогда не было проблемой.

Постепенно и другие ведущие банки стали отказываться от начисления штрафов, а просто ввели мораторий на досрочное погашение на определенный срок. То есть в течение некоторого периода вы не можете воспользоваться полным или частичным погашением (обычно это срок 6 месяцев с момента получения кредита).

Если вы планируете оформить кредит в других банках, следует очень внимательно читать договор, особенно то, что написано мелким шрифтом в примечаниях. Более того прочитать следует не один раз, чтобы сложилась ясная картина, возможно ли и на каких условиях, досрочное погашение кредитного долга. Вполне вероятно, что пени и штрафы могут оказаться таким же, как ежемесячный платеж.

В какой валюте лучше брать кредит: в долларах, евро или рублях?

Ипотечный займ можно оформить не только в рублях, но и в долларах и евро. Почему это может быть выгодно? Ну хотя бы потому, что процентная ставка по валютным кредитам составляет обычно 3-6% годовых, в то время, как рублевая ставка — как минимум 9-10%, а в среднем — 12% годовых. Однако, при этом, важно учитывать и все «подводные камни» валютной ипотеки (об этом мы поговорим ниже).

Если рассматривать географию, то львиная доля займов в долларах и евро приходятся на две столицы: Москву и Санкт-Петербург. Причина кроется в том, что в этих городах много офисов и представительств иностранных компаний и довольно часто работодатели выплачивают зарплату сотрудникам иностранной валютой. В этом случае выгода валютной ипотеки очевидна (так как нет потерь на обменных операциях и курсах валют).

Ипотека в долларах. Нюансы и особенности

Бытует мнение, что долларовые кредиты более выгодны, если ожидается понижение курса доллара к рублю. Однако экономика и финансовые рынки сами по себе не стабильны: и курс может как упасть, так и резко взлететь. Хорошо, если он произойдет в сторону снижения, как было в годы кризиса (тогда те, кто взял кредит в долларах, довольно хорошо на этом сэкономили). Однако, напротив, когда доллар растет, ипотечным заемщикам приходится отдавать банкам, по сути, больше денег, чем они заняли.

Валютный кредит не выгоден, если вы получаете зарплату в рублях, так как вы несете ощутимые потери на конвертации валют, а курсы обменников построены так, что практически всегда они не в пользу заемщика.

Если есть уверенность в стабильности долларовой зарплаты на весь период ипотечных выплат, то можно говорить об определенной выгоде кредита в долларах. Напротив, если вам придется для погашения ипотеки часто менять рубли на доллары, то следует быть готовым к тому, что вы потеряете больше, чем выиграете.

По мнению финансовых специалистов, долларовые займы выгоднее всего брать на короткий срок (2-3 года), но опять же существует риск как выиграть на курсе, так и проиграть. К тому же, ипотечный кредит редко предоставляется в валюте на короткий срок, в основном от 10 лет.

Ипотека в евро. Нюансы и особенности

Кредиты в евро находятся в России на третьем месте по популярности, и вообщем-то мало востребованы. Европейская валюта еще не столь популярна у нас, как доллар.

Кроме того, особых скачков в сторону снижения курса евро не наблюдается, напротив, он постоянно растет. И опять же, если приходится покупать евро, а чаще именно так и происходит, отдавать рублей придется больше с каждым месяцем.

Ипотека в рублях. Нюансы и особенности

Если вы работаете в России, и получаете зарплату в рублях — лучше всего брать именно ее.

Во-первых, таким образом вы можете прогнозировать будущие расходы на ежемесячные платежи (и не зависеть от колебаний курсов валют). Даже если курс рубля растет (а он обычно только растет в долгосрочном периоде), ваши ежемесячные выплаты, напротив, остаются неизменными на протяжении всего срока займа. Конечно, если речь идет об аннуитетном, то есть фиксированном платеже.

Во-вторых, банки, работающие с ипотечными продуктами, могут выдавать рублевый ипотечный заем и на более короткий срок — от 7-ми лет. Есть возможность погашения кредита досрочно или перекредитования под меньший процент.

Некоторые банки имеют в портфеле целевые программы со сниженным процентом по кредиту, однако не все они могут быть оформлены в валютном эквиваленте. К примеру, крупнейший российский банк Сбербанк не предоставляет ипотечный заем в иностранной валюте по программам: «Военная ипотека» и «Молодая семья», а также по программе рефинансирования и для покупки жилья в новостройках.

Заключение

Оформить ипотечный кредит сегодня несложно, если у вас хорошая кредитная история, есть стабильная заработная плата, которую готов подтвердить работодатель справкой о доходах, а также есть необходимые деньги на первоначальный взнос (обычно это 20-30% от стоимости приобретаемой недвижимости).

Если денег на первоначальный взнос нет или их недостаточно, вы можете воспользоваться специальными ипотечными программами, разработанным государством для разных категорий населения. Или попробовать договориться с банком об использовании в качестве первого взноса залога уже имеющегося имущества (недвижимости, автомобиля, акций и пр.).

Помните, что вы можете вернуть часть переплаты по процентам за счет налогового вычета:

Оформлять ипотеку лучше всего в рублях. Валютный кредит более выгоден только в двух случаях: когда доходы в семейный бюджет поступают, в основном, в валюте, и когда займ оформляется на небольшой срок.

Старайтесь как можно быстрее выплатить кредит и, по возможности, погасить досрочно. Так вы сэкономите значительные средства, поскольку проценты за оставшийся период ипотеки вам платить будет не нужно.

На этом мы завершаем нашу статью: «Ипотека от А до Я». Надеемся, что данная информация была для вас полезна и вы сможете оформить ипотеку выгодно и без хлопот.

Не забудьте добавить сайт Недвио в Закладки. Рассказываем о строительстве, ремонте, загородной недвижимости интересно, с пользой и понятным языком.