что нужно для расчета осаго

Онлайн-калькулятор ОСАГО в 2021 – 2022 году

Договор обязательного страхования автогражданской ответственности помогает обезопасить себя в случае ДТП, произошедшего по вине автомобилиста. А современный и быстрый способ онлайн-оформления позволяет за короткое время купить полис и ознакомиться со всеми сопутствующими материалами. Однако прежде чем обратиться к конкретной компании, стоит рассчитать примерную цену страховки. Онлайн калькулятор для расчета ОСАГО — самый простой и быстрый способ узнать стоимость и подать заявку на оформление полиса ОСАГО.

Калькулятор расчета полиса ОСАГО

Как рассчитать стоимость полиса ОСАГО в 2021 – 2022 году?

Калькулятор ОСАГО от Выберу.ру учитывает базовые тарифы обязательного страхования автогражданской ответственности. Для онлайн расчета стоимости полиса в 2021 – 2022 году калькулятор использует формулу:

Заполните поля калькулятора стоимости полиса ОСАГО и получите список предложений от страховых компаний.

Что влияет на стоимость полиса

Тарифы и коэффициенты страховки для автомобиля устанавливает правительство РФ. Установленными коэффициентами пользуются все страховые компании. Величина базового тарифа ограничена коридором, в рамках которого можно рассчитать стоимость обязательного страхования машины. Поэтому в разных регионах расчеты цены ОСАГО в 2021 – 2022 могут различаться.

Что влияет на цену полиса? Калькулятор стоимости полиса в страховых компаниях учитывает мощность автомобиля (чем она больше, тем дороже страховка), возраст и стаж водителя (зависимость обратная – чем больше возраст и стаж, тем меньше коэффициент), региональный коэффициент. Государство поощряет аккуратных водителей и снижает для них стоимость полиса: за каждый год езды без аварий полагается 5% скидки. Цена увеличится, если вы разрешаете пользоваться своим автомобилем неограниченному количеству персон или если оформляете полис на короткий срок. Калькулятор расчетов ОСАГО 2021 – 2022 учитывает все эти параметры.

Как рассчитать полис ОСАГО самостоятельно в 2020 году? Проверяем страховщиков перед покупкой

|

| kalinovsky / Depositphotos.com |

Перед тем, как нанести визит в офис страховой компании для оформления полиса ОСАГО, автолюбителям будет нелишним прикинуть, в какую сумму обойдется страховка. Портал ГАРАНТ.РУ разобрался в правилах расчета страховой премии по ОСАГО с учетом всех поправок 2020 года.

Помимо базового страхового тарифа на цену страховки влияют множество других переменных – возраст водителя и его водительский стаж, наличие или отсутствие в прошлом ДТП по вине водителя, количество лиц, допущенных к управлению машиной, и т. п. Важно, что с 5 сентября 2020 года размер страховой премии определяется по новым правилам (Указание Банка России от 28 июля 2020 г. № 5515-У «О страховых тарифах по обязательному страхованию гражданской ответственности владельцев транспортных средств»; далее – Указание).

Рассчитаем стоимость страхового полиса ОСАГО для водителя 40 лет, зарегистрированного в Москве и имеющего водительский стаж с 2000 года. Страховать он будет легковой автомобиль категории В с мощностью двигателя 148 л.с., ездить на нем собирается один. В качестве такси автомобиль использоваться не будет. Ни одной аварии по своей вине раньше водитель не допускал.

Расчет страховой премии производится по формуле:

Т = ТБ x КТ x КБМ x КВС x КО x КМ x КС, где:

ТБ – базовый тариф. Указание закрепляет «вилку» базовых тарифов для каждой категории транспортных средств – от мопедов до тракторов (Приложение 1 к Указанию). Законодатель дал страховым компаниям возможность индивидуализировать базовые ставки тарифов для конкретного водителя в пределах установленного коридора (п. 2 ст. 9 Федерального закона от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»; далее — Закон об ОСАГО). Так, за полис придется заплатить дороже, если водителя неоднократно в течение года до заключения договора ОСАГО штрафовали за проезд на красный свет, превышение допустимой скорости более чем на 60 км/ч или выезд на встречную полосу — за исключением случаев, когда эти нарушения повлекли ДТП (в такой ситуации изменится коэффициент КБМ, подробно о котором ниже) или были зафиксированы камерами.

К сожалению, закон не расшифровывает понятие неоднократности нарушений, поэтому страховые компании смогут решать данный вопрос по своему усмотрению.

Страховые компании могут по своему усмотрению учитывать при определении базовой ставки и иные факторы, перечень которых открыт. Банк России приводит в качестве примеров такие из них, как возраст транспортного средства, его пробег, семейное положение и наличие детей у водителя, установка на автомобиле телематических устройств и т. д. (Информация Банка России от 25 августа 2020 г. «Индивидуальный тариф ОСАГО: зарегистрировано указание Банка России») Утвержден также перечень обстоятельств, которые не могут выступать в качестве таких факультативных факторов: национальная, языковая и расовая принадлежность, принадлежность к политическим партиям и общественным объединениям, должностное положение, вероисповедание и отношение к религии (Приложение 5 к Указанию).

Все учитываемые факторы страховая компания должна отразить в своей методике расчета премии и указать на официальном сайте. Добавим, что если страховщик решит изменить базовый страховой тариф, это никак не отразится на водителях, уже заключивших с ним договоры автострахования, то есть доплачивать они ничего не будут (п. 3 ст. 8 Закона об ОСАГО).

Для транспортных средств категорий «В» и «ВЕ», принадлежащих гражданам либо ИП и не используемых в качестве такси, минимальный базовый тариф равен 2471 руб., максимальный – 5436 руб.(Приложение 1 к Указанию). Для расчета будем применять максимальный размер тарифа (5436 руб.).

КТ – коэффициент страховых тарифов в зависимости от территории преимущественного использования транспортного средства. Он определяется по месту жительства собственника автомобиля, указанному в паспорте транспортного средства или свидетельстве о регистрации транспортного средства, либо в паспорте гражданина. Для Москвы этот коэффициент составляет 1,9, для Санкт-Петербурга – 1,72. Максимальный коэффициент (1,99) установлен для Мурманска и Челябинска, минимальный (0,64) – для Еврейской автономной области, Республики Тыва, Чукотского автономного округа, Республики Крым, Севастополя, Байконура и т. д. (с полным перечнем коэффициентов этого вида можно ознакомиться в п. 1 Приложения 2 к Указанию).

КБМ – так называемый коэффициент «бонус-малус». Он отражает, были ли в период действия прошлых договоров ОСАГО страховые случаи по вине водителя. В зависимости от этого по итогам каждого года КБМ может увеличиваться или снижаться. Водителя из нашего примера отличает безаварийная езда на протяжении всего водительского стажа – поэтому коэффициент «бонус-малус» у него будет максимальным (0,5), что соответствует 15-му классу. Проще говоря, полис ОСАГО он сможет купить со «скидкой» в 50% по сравнению с водителем, который только сел за руль.

Данные о наличии или отсутствии ДТП по вине водителя содержатся в автоматизированной системе, за ведение которой отвечает Российский Союз Автостраховщиков (РСА). АИС РСА содержит сведения о договорах ОСАГО, заключенных с 1 января 2011 года. На своем сайте РСА подчеркивает, что не уполномочен вносить какие-либо изменения в систему – все данные заносятся в нее страховыми компаниями, что является их обязанностью. Если информация о КБМ конкретного водителя в базе отсутствует, следует обратиться с претензией к страховщикам, с которыми этот водитель ранее заключал договоры ОСАГО. В случае, если это не даст желаемого результата, действия страховой компании могут быть обжалованы в Службу Банка России по защите прав потребителей финансовых услуг и миноритарных акционеров. Обращение может быть направлено в электронном виде через интернет-приемную Банка России по адресу www.cbr.ru.

КВС – коэффициент страховых тарифов в зависимости от возраста и стажа водителя. Стаж водителя начинает исчисляться с момента выдачи водительского удостоверения (а если были замены водительского – с момента выдачи первого удостоверения). Дороже всех полис ОСАГО обойдется молодому водителю в возрасте до 21 года включительно со стажем вождения менее года – КВС составит в этом случае 1,93.

ВАЖНО ЗНАТЬ

Если страховой полис дает право управления автомобилем нескольким водителям (но их число при этом ограничено и фамилия каждого прописана в страховке), то будет использоваться КВС, который окажется максимальным среди всех водителей. Иными словами, при расчете стоимости полиса страховые компании будут ориентироваться на самого неопытного из всех указанных в страховке водителя.

Если же выдается полис без ограничения количества водителей, допущенных к управлению, КВС будет равен 1,94 для физических лиц и 1,97 — для юридических.

В нашем примере этот коэффициент будет равен 0,94 (п. 5 Приложения 2 к Указанию).

КО – коэффициент страховых тарифов в зависимости от наличия сведений о количестве лиц, допущенных к управлению транспортным средством. Если страховка предусматривает ограничение по количеству водителей, которые допущены к управлению автомобилем (вне зависимости от фактического их количества), коэффициент составит 1. В случае, если оформляется полис ОСАГО «без ограничений», то есть с допуском к управлению неограниченного круга водителей, этот коэффициент будет равен 1,94 для физических лиц и 1,97 — для юридических (п. 4 Приложения № 2 к Указанию).

КМ – коэффициент страховых тарифов в зависимости от технических характеристик транспортного средства, в частности мощности двигателя. Мощность автомобиля определяется по паспорту транспортного средства или свидетельству о его регистрации. Если в этих документах нужные сведения отсутствуют, страховая компания будет вынуждена ориентироваться на данные из каталогов заводов-изготовителей и других официальных источников.

Мощность автомобиля в нашем примере равна 148 л.с., поэтому будет использоваться КМ, равный 1,4 (табл. 2).

Таблица 1. Коэффициент страховых тарифов в зависимости от технических характеристик транспортного средства, в частности мощности двигателя легкового автомобиля (транспортные средства категории «В», «BE») (п.3 Приложения № 2 к Указанию)

Калькулятор ОСАГО

Как не переплатить за ОСАГО

Каждый автовладелец знает, что такое ОСАГО, но мало кто разбирается в тонкостях страхования. Многие до сих пор относятся к полису ОСАГО просто как к навязанной бумажке, за которую нужно непонятно зачем платить каждый год.

Ежегодно мы сталкиваемся с удивлением и вопросами:

Есть несколько простых правил, чтобы не переплачивать за ОСАГО:

Перед оформлением полиса сравните цены в нескольких страховых компаниях на нашем сайте и выбирайте наиболее выгодное предложение. Помните, что ОСАГО как продукт регламентирован федеральным законом и условия во всех компаниях одинаковые.

Если ваш полис еще действует и вы планируете продлить его позже — сделайте быстрый расчет за 20 секунд и подпишитесь на цену. К выбранной дате мы вышлем вам персональное сравнение цен. Вам останется выбрать и оформить лучшее.

Узнайте из чего состоит

ваш полис ОСАГО!

Сделайте предварительный расчет за 20 секунд. Калькулятор разложит по полочкам и покажет, на чем вы можете сэкономить, чтобы оформить наиболее выгодный полис ОСАГО.

Как рассчитывается стоимость ОСАГО?

Цена ОСАГО — это перемножение базового тарифа (ТБ) страховой компании на единые для всех коэффициенты.

Базовый тариф (ТБ) — это единственная переменная, он устанавливается страховой индивидуально для каждого, именно из-за этого стоимость полиса в разных компаниях будет отличаться.

Страховая компания устанавливает базовый тариф (ТБ) в пределах тарифного коридора, утвержденного ЦБ.

Сегодня для легковых автомобилей (не такси) страховые компании могут устанавливать базовый тариф от 2 471 до 5 436 ₽.

Факторы, влияющие на определение базового тарифа, у каждой страховой компании разные, и могут содержать более 20 различных параметров. Среди них:

также другие параметры.

Аккуратные водители с длительным безаварийным опытом получают цену на ОСАГО, близкую к нижней границе тарифного коридора. Менее опытные водители или нарушители дорожного движения (с высокой вероятностью наступления ДТП) заплатят за полис по верхней границе.

Выплаты по ОСАГО пострадавшим при ДТП остаются неизменны. Они утверждены ФЗ №40 «Об ОСАГО» и составляют:

КМ – мощность двигателя

Коэффициент мощности (КМ) — чем мощнее автомобиль, тем дороже страховой полис.

Логики в этом особой нет, ведь гораздо важнее опыт водителя. Так на заре ОСАГО решили законодатели.

Мощность двигателя указывается в ПТС или СТС. В некоторых электронных ПТС значения указаны в кВТ (киловаты)

В случае с электродвигателями пересчет мощности в л.с. осуществляется соотношением: 1кВт = 1,35962 л.с. В некоторых новых автомобилях в СТС или ПТС сразу прописаны кВт.

Сколько стоит ОСАГО для новичка

Содержание

Как высчитать стоимость ОСАГО для начинающих автомобилистов, от чего зависит цена и что вообще дает полис, расскажем в материале.

Для чего нужна страховка ОСАГО

Страховка ОСАГО покрывает расходы виновника в случае аварии. Ему не придется возмещать ущерб за повреждения чужого авто из собственного кармана – за него это сделает страховая компания. Также по полису страховая возмещает ущерб жизни и здоровью пострадавших. Самому виновнику ДТП затраты на ремонт автомобиля не компенсируют.

Для новичков ОСАГО имеет наибольшее значение. Из-за недостатка опыта не всегда получается предвидеть дорожные ситуации и правильно реагировать на них – риск ДТП высокий.

Полис ОСАГО входит в пакет обязательных документов для постановки на учет. Поэтому купить его нужно до обращения в ГИБДД. Десяти дней вполне достаточно, чтобы узнать стоимость ОСАГО для начинающего водителя в нескольких страховых компаниях. Несмотря на общие правила расчета, у разных страховщиков она может немного отличаться.

От чего зависит стоимость ОСАГО для новичков

При оформлении страховки начинающие водители получают те же права, что и опытные. Но к ним применяется повышающий коэффициент по критерию «возраст / стаж вождения», поэтому страховка обходится дороже.

Стоимость страховки для начинающих водителей зависит от многих факторов:

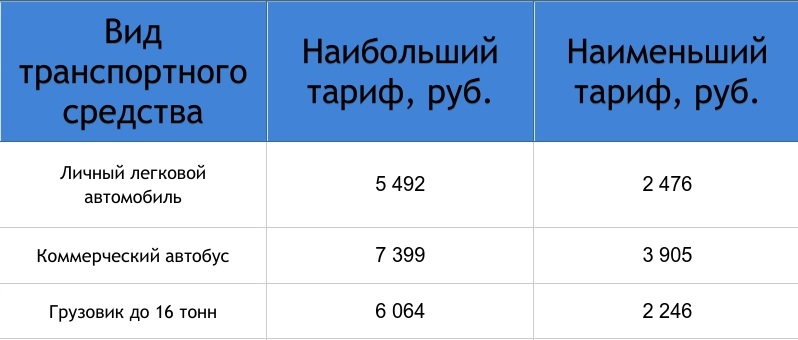

Ориентируясь по таблице, можно определить максимальный тариф для новичка, управляющего легковым авто, – 5 492 рубля.

ОСАГО можно пробрести как на год, так и на меньший срок, допустим, на три месяца. В последнем случае полис будет стоить дешевле. Коэффициент в зависимости от срока использования будет равен 0,5, тогда как при страховании на год он заметно выше. Так как многие начинающие водители не пользуются автомобилем зимой, им нет смысла покупать годовой полис.

Сколько стоит ОСАГО для начинающего водителя

Для молодого водителя страховка обойдется не дешевле 8 000 рублей. Это при условии, что автомобилист возрастом до 22 лет и со стажем меньше трех лет не проживает в самых аварийных регионах и не приобрел автомобиль с очень мощным двигателем.

Страховка новичкам ОСАГО может обойтись и немного дешевле, если водителю исполнилось 23 года. Ведь основной фактор, который влияет на ее цену, это КБМ. Коэффициент бонус-малус самый высокий – 1,8 для автомобилистов, имеющих возраст до 23 лет и стаж вождения менее 3 лет. Для более взрослых автолюбителей он составляет – 1,7.

Как самому рассчитать полис ОСАГО

Рассчитать ОСАГО можно через специальные онлайн-калькуляторы. Например, для новичка, пользующегося авто в течение трех месяцев, страховка в среднем составит 7 813 рублей.

Как рассчитать ОСАГО самостоятельно?

Если у вас есть автомобиль, и вы им пользуетесь, то его нужно страховать. Вернее, страхуется не сам автомобиль, а гражданская ответственность водителя, который находится за рулем ТС (транспортного средства). Обращаясь в страховую компанию, владельцы машины обычно доверяют специалисту, продающему ОСАГО, и платят озвученную им сумму.

Рассчитывать ОСАГО самостоятельно может понадобиться для того, чтобы знать, сколько денег нужно подготовить перед походом к страховщику, или убедиться, что вас не обманули. Если страховой агент завышает стоимость или навязал дополнительную страховку, стоит обратиться к юристу и добиться справедливости. Со специалистом можно еще раз рассчитать ОСАГО и выбрать оптимальное решение проблемы.

Кто регулирует цены

Покупать ОСАГО обязаны все водители. Чтобы страховые компании не вступали в сговор и не завышали стоимость полиса, регулированием цен занимается государство. В статье 8 Федерального закона №40-ФЗ указано, что рассчитать цену на ОСАГО можно, применяя установленную базовую ставку и специальные страховые коэффициенты. Их устанавливает Банк России не менее, чем на 1 год.

Однако страховые компании тоже могут самостоятельно решать, за какую стоимость им продавать страховку. Базовая ставка отражает только минимальное и максимальное значение. Страховщики могут выбрать любую сумму в этих рамках.

Способы для расчета

Чтобы самостоятельно рассчитать ОСАГО, можно воспользоваться калькуляторами, в которые уже встроены все формулы. Также можно посчитать вручную, перемножив необходимые коэффициенты.

Для начала рассмотрим самый простой способ — интернет-сервисы с калькуляторами. Для расчета стоимости ОСАГО потребуется ввести данные об автомобиле, водителях и регионе использования. Вся эта информация есть в паспорте владельца автомобиля, СТС и водительских удостоверениях.

В пустые поля нужно поочередно вводить данные: VIN, мощность в лошадиных силах, период использования, серию и номер водительского удостоверения каждого, кто будет управлять ТС, место регистрации владельца и т.д.

После того как опросник будет заполнен, система выведет итоговую сумму. У этого способа есть минусы:

Чтобы самостоятельно рассчитать стоимость полиса максимально точно и уменьшить вероятность столкновения с мошенниками, лучше всего пользоваться официальными сайтами страховых компаний. Так вы сразу получите расчет ОСАГО, который выполнен на основании базовой ставки, выбранной этим страховщиком, а при желании сможете купить полис онлайн за эту же сумму.

Самостоятельно рассчитать ОСАГО гораздо сложнее. Нужно будет подготовить все документы, проверить КБМ каждого из водителей по базе РСА, а также учесть возможные повышающие коэффициенты. К тому же, базовая ставка, установленная государством, определяет только минимальное и максимальное значение. Страховая компания, в которую вы потом обратитесь за полисом, может рассчитать ОСАГО по любому из значений в установленных пределах.

Однако все-таки знать формулу для расчета и самостоятельно уметь рассчитать цену — важно. Так вы будете знать, какие факторы могут уменьшить или увеличить стоимость страховки и что нужно сделать, чтобы в дальнейшем за ОСАГО приходилось меньше платить.

Формула для расчета

Рассчитать ОСАГО можно по формуле:

Базовая ставка * КТ * КБМ * КВС * КС * КП * КМ * КПР * КН.