что нужно чтоб вернуть страховку по кредиту

Как вернуть страховку по кредиту

Банковские кредиты уже давно и уверенно вошли в нашу жизнь, но вот оформлять при этом страховку на имущество, жизнь и здоровье раньше необходимости не было. Сейчас же все российские банки обязуют это делать, дабы свести к минимуму все возможные риски для себя. По закону, заставить заёмщика страховать себя и свое имущество банки не могут, однако они часто идут на уловки, повышая процентную ставку в случае отказа, либо указывая страхование в качестве обязательного условия кредитного договора. Однако есть случаи, в которых можно вернуть страховку по кредиту.

Прежде чем более детально останавливаться на них, остановимся на необходимости оформлять страховку при разных займах. Есть три вида кредитов, которые зависят от того, для каких целей вы берете деньги у банка. В каждом случае необходима разная страховка.

Что делать, чтобы вернуть страховку после кредита на потребительские нужды?

В случае, если вы оформили договор на получение потребительского кредита, например, в Хоум Кредит банке, не зная, что страховка, согласно закону, не обязательна и с дальнейшими условиями не согласны, необходимо расторгнуть договор кредитования с банком и потребовать возврата денег. В случае если после обращения в банке или страховой вам откажут, можно обратиться в суд, чтобы отстоять свое право по закону прав потребителей. При таком развитии событий все издержки лежат на истце, поэтому стоит посчитать выгодно ли вам с финансовой точки зрения затевать тяжбу с банком.

Стоит учитывать, что, если вы обратитесь в суд с заявлением, что с вас незаконно взыскали деньги (например, за присоединение к программе страхования и возмещение понесенных банком расходов), банку сложно будет доказать, что вы были в курсе, что можно получить кредит и без этого.

Деньги вернуть будет невозможно, если в договоре со страховой фирмой был указан пункт о невозможности возврата средств.

В качестве альтернативного варианта в таком случае можно переоформить документы таким образом, что получателем страховых средств, после выплаты кредита, станете вы сами или ваши близкие.

Возврат страховки по кредиту на жилье или автомобиль

Часто при покупке машины или квартиры в кредит, данное имущество и становится залогом, под которые банк выдает вам деньги. В таком случае требование оформить страховку обосновано, поскольку банк может понести значительные потери в случае, если с данным имуществом что-то произойдет. Банк-займодавец же и становится получателем выплаты по страховке, оформляет которую заемщик за свои средства. В такой ситуации вернуть деньги можно только если соблюдены два условия:

Сумма, которую вернет страховая компания должна быть равна общей сумме выплат за вычетом суммы, относящейся ко времени выплат. Для получения денег нужно написать заявление на возврат остатка. При возникновении разногласий можно апеллировать к статье 958 ГК РФ, в которой указано, что страховая компания имеет право на часть страховой премии пропорциональной времени действия страховки.

Возврат страховки по кредиту

Можно ли отказаться от страховки

В России действует Закон «О защите прав потребителей» от 07.02.1992 №2300-1. Он запрещает коммерческим организациям навязывать гражданам дополнительные услуги. Одна из таких услуг – страхование. Приобретение страховки должно осуществляться добровольно. Следовательно, заемщик вправе отказаться от покупки полиса.

Обязанность оформить страховку должна вытекать прямо из закона (ст.935 ГК РФ). Получение банковского кредита под условием не подпадает под эту норму (исключение – залоговые займы). Поэтому человек должен сам решить, нужен ли ему полис.

Однако банкиры перекладывают потенциальные убытки на потребителей посредством договора. Например, если заемщик откажется оформить страховку, то процентная ставка по кредиту возрастает. Так они косвенно принуждают потребителей покупать полис. Во избежание недоразумений гражданам нужно внимательно изучать положения договора до его подписания.

Банки обычно пытаются навязать страхование кредитных рисков, жизни и здоровья заемщика, залогового имущества. Первые два направления являются добровольными. От этой страховки можно не только отказаться, но и произвести возврат денег. Правило действует независимо от времени уплаты человеком страховой премии. А вот страхование залогового имущества – обязательно. Отказ от такого полиса не предусмотрен.

Выбор страховых компаний также ограничен. Банки обычно предлагают страховщиков, с которыми они сотрудничают. Отдельные организации учреждают собственные страховые компании (Альфастрахование, РСХБ-Страхование).

О чем гласит новая редакция закона

В 2020 году были внесены правки в следующие законы:

ФЗ от 21.12.2013 №353-ФЗ.

ФЗ от 16.07.1998 №102-ФЗ.

Изменений коснулись положений о потребительском кредитовании, ипотечных займов и вопроса о досрочном прекращении договоров страхования. По новым правилам заемщики могут вернуть часть денег, потраченных на страховку. Например, в случае досрочного погашения кредита.

На заметку! Изменения касаются только тех договоров, которые были заключены после 01.09.2020 года.

При этом банк вправе поднять ставку по кредиту, если заемщик отказался от страховки или не оплатил страховой полис свыше 30 календарных дней (ст.11 ФЗ от 21.12.2013 №353-ФЗ).

Какие страховки подлежат возврату

Возврат денег осуществляется только при добровольном страховании. Сюда относится страхование кредитных рисков или жизни и здоровья заемщика.

Не подлежат возврату следующие виды добровольного страхования:

Схема возврата страховых выплат

Порядок действия застрахованного лица:

Подготовка пакета документов.

Подача заявления в страховую компанию.

Получение уплаченной страховой премии обратно.

Документы в страховую компанию можно передать лично или отправить по почте заказным письмом. Это позволит зафиксировать дату их получения. Иногда это можно сделать в личном кабинете банка, в котором был оформлен кредит.

Деньги перечислят на тот банковский счет, который страхователь укажет в заявлении. Обычно это происходит в течение 10-14 дней с момента обращения.

На заметку! Если во время рассмотрения заявления о досрочном прекращении договора наступит страховой случай, то страховщик может вернуть деньги и отказать в выплате компенсации. Второй вариант – он возместит убытки банка, но не вернет деньги заявителю.

Возврат в «период охлаждения»

Возврат страховки по кредиту допускается в период охлаждения – 14 дней. Отсчет времени начинается с момента оформления договора. В случае отказа от страховки заемщику возвращается вся сумма страховой премии (п.4 Указания ЦБ РФ от 20.11.2015 №3854-У). Право страхователя на отказ от полиса должно быть прописано в договоре. Это правило распространяется только на случаи добровольного страхования. Например, когда заемщик берет кредит и оформляет одновременно страхование жизни и здоровья.

Отказ от страхования залогового имущества не предусмотрен даже в период охлаждения.

На заметку! Возврат страхового возмещения допускается, при условии, что за 14-дневный период не наступил страховой случай.

До и после 14 дней

Период, в течение которого можно отказаться от страховки, должен быть указан в договоре. Минимальный срок – две недели.

В случае отказа от страховки в течение 14 дней страхователю возвращают всю сумму страховой премии. Если отказ произошел в 2-недельный срок, но после даты начала действия полиса, тогда СК вправе удержать часть премии пропорционально сроку действия договора.

Схема отказа от страховки:

При досрочном погашении

Возврат страховки при досрочном погашении кредита предусмотрен законом. В этом случае у заемщика отпадает необходимость в страховке. Он может отказаться от страховки и вернуть часть премии, которая была уплачена при оформлении договора.

Сумма возврата страховки при погашении кредита рассчитывается исходя из оставшегося количества дней до истечения срока действия договора. В случае отказа со стороны страховой компании страхователю придется обращаться в суд.

После уплаты кредита

Вернуть деньги за страховку по факту погашения кредита нельзя. Правило действует только в случае досрочного выполнения обязательств. Плановое погашение займа в законе о возврате страховки не предусмотрено. Срок действия страхового полиса и кредитного договора истекает одновременно. Следовательно, услуга со стороны страховщика предоставлена в полном объеме.

Возврат страховки самостоятельно

Механизм возврата денег в российских банках примерно одинаков. Рассмотрим порядок действий заемщика на примере ВТБ. Исходная точка – заемщик закрыл кредит досрочно. Дальнейшие действия:

Нужно взять справку в банке об отсутствии задолженности по кредиту. Документ должен содержать номер договора, сумму займа и дату его погашения.

Страхователь обращается в страховую компанию и пишет заявление о досрочном расторжении договора.

Страховщик изучает документы и производит полный (частичный) возврат страховой премии. Деньги зачисляются на реквизиты получателя.

Если страховая компания отказывается вернуть ей уплаченные деньги, тогда страхователю придется обращаться в суд.

Помощь юристов при возврате кредитной страховки

Обратиться в страховую компанию можно самостоятельно или через посредника. Первый вариант менее затратный. Однако, если страховщик или банк откажется выплатить деньги, застрахованному лицу придется обращаться в суд. В этом случае без юриста не обойтись. При этом процедура займет от 3 до 6 месяцев.

Иногда юристам удается убедить страховую компанию вернуть деньги в досудебном порядке. Это позволяет сэкономить время и деньги на оплату пошлины и судебных издержек. Услуги юриста оплачиваются в виде аванса или по факту получения выплаты от страховщика. При этом истец может взыскать потраченные деньги с ответчика по делу.

Необходимые документы при возврате страховки

Страхователю нужно подготовить следующие документы:

Заявление об отказе от Договора страхования.

Оригинал страхового полиса.

Кредитный договор и справку об отсутствии задолженности перед банком (при досрочном погашении займа).

Квитанцию об оплате страховой премии.

Реквизиты банковского счета для перечисления денег.

В страховую компанию нужно отдать только копии документов. Оригиналы требуются для проверки. Они могут позже пригодиться. Например, при обращении в суд.

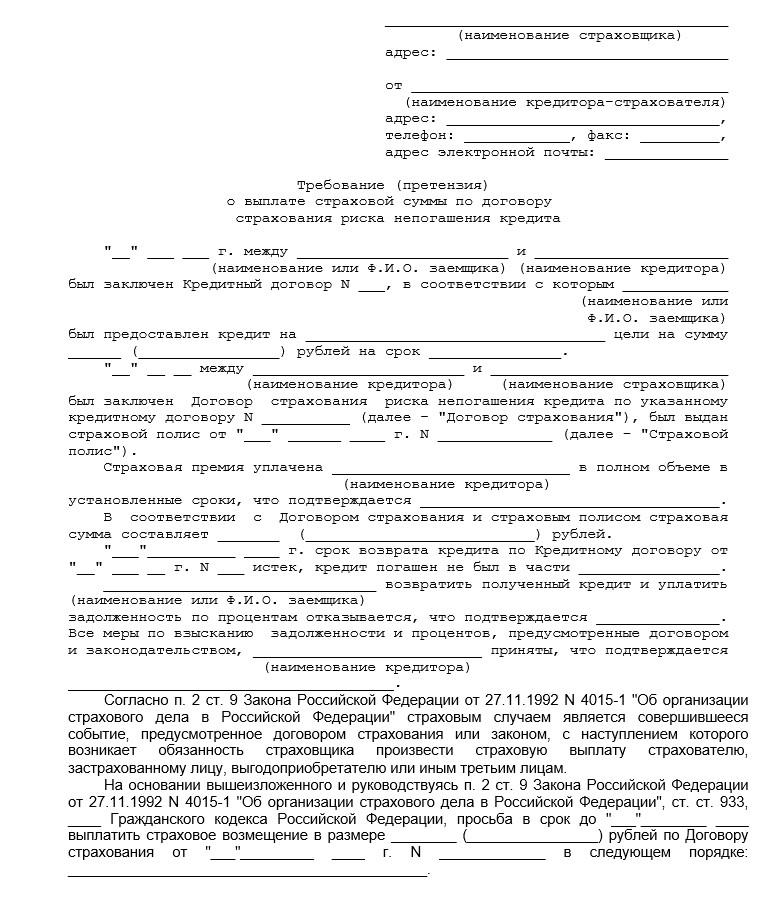

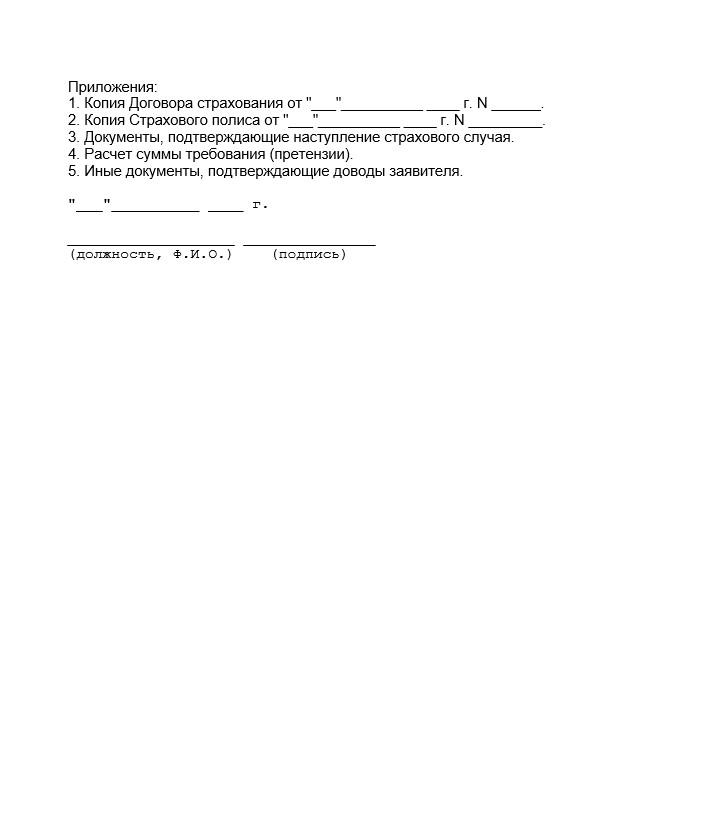

Образцы заявления

Ниже представлен образец заявления на возврат страховки по кредиту:

Подать заявление можно в течение 14 дней с момента оформления страховки. По истечении этого времени следует писать претензию в банк.

Образец заявления «Об отказе от договора страхования» нужно искать на сайте страховщика. Каждая компания разрабатывает свой формуляр.

Как получить возврат по коллективной страховке

Страховка может быть индивидуальной или коллективной. Во втором случае полис оформляется сразу на группу людей.

При коллективном страховании граждане заключают договор не со страховой компанией, а с банком. Фактически клиент присоединяется к действующему договору, который оформлен между страховщиком и банком. Возврат по такому соглашению сделать довольно проблематично. Добиться результата можно только через суд (Определение ВС РФ от 20.10.2019 по делу №58-КГ20-5-К9).

Как возврат страховки влияет на размер кредитной ставки

Банк заинтересован не только в возврате кредитных денег, но и в получении прибыли. Размер ставки по кредиту зависит от выбранной организации, типа и суммы займа, величины первоначального взноса и кредитной репутации заемщика. Сюда также относится наличие страховки. В случае отказа от покупки полиса ставка по кредиту может увеличиться – от 1% до 7%. Детали прописываются в кредитном договоре.

Произвести предварительные расчеты суммы переплаты можно на сайте банка. Достаточно воспользоваться онлайн-калькулятором. Пользователю нужно сравнить результаты расчетов со страховкой и без нее.

Повышенная процентная ставка позволяет банкам возместить убытки в случае несвоевременного возврата заемных денег.

Реакция популярных банков на возврат страховки

Отношение основных банков к вопросу возврата денег:

Срок возврата денег

с момента подачи заявления

Заемщик вправе отказаться от страховки в 14-дневный срок с момента заключения договора со страховщиком.

С 1 сентября 2020 года при досрочном погашении кредита можно вернуть деньги за страховку

С 1 сентября заработал новый закон. Он поможет заемщикам вернуть часть страховой премии — той суммы, что уплачена за полис, который был нужен для кредита. Раньше деньги тоже возвращали, но не по умолчанию, а зачастую вообще через суд. Многое зависело от условий договора и позиции кредитора.

Теперь у всех заемщиков одинаковые условия. Погасили кредит раньше срока — заберите свои деньги. Но, как обычно, есть нюансы — разбираемся.

Кого это касается

Это касается тех, кто взял кредит, оформил при этом страхование жизни, здоровья или объекта, а потом досрочно вернул всю сумму банку. Получается, что страховка такому заемщику может быть уже не нужна и логично было бы забрать часть денег. Раньше с этим были проблемы, теперь процесс возврата должен стать понятнее, а шансов получить назад свои деньги — больше.

Новый закон коснется только тех договоров страхования, что заключены с 1 сентября 2020 года. Если договор заключен раньше, то независимо от срока погашения кредита действует прежний порядок.

Когда можно вернуть часть страховой премии

Вот при каких одновременных условиях страховая компания должна вернуть заемщику деньги по новому закону:

Например, заемщик взял потребительский кредит на пять лет. И одновременно заплатил 10 000 Р за страхование жизни и здоровья на весь срок. Но кредит полностью погашен за два года. Значит, можно вернуть часть страховой премии за оставшиеся три года — пропорционально оставшемуся сроку. До нового закона банк или страховщик могли запросто отказать в возврате денег в таком случае — и это было законно.

Как вернуть деньги за страховку при погашении кредита

Чтобы забрать часть страховой премии, нужно написать заявление — в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение 7 рабочих дней со дня получения заявления. Страховую премию отдадут не за весь срок действия полиса, а только за оставшийся период. Это условие, которое теперь предусмотрено законом и касается всех.

Если страховку купили до 1 сентября

Для таких полисов новый закон не работает. По общему правилу страховая компания не обязана в любое время возвращать деньги за страховку только на том основании, что страхователь передумал или полис ему больше не нужен.

То есть сам факт досрочного погашения кредита не означает, что заемщик имеет право на возврат денег. Здесь все зависит от условий договора:

Если основания для возврата части страховой премии есть, но ее не отдают, отказ можно обжаловать. При требованиях меньше 500 тысяч рублей сначала нужно обратиться к финансовому уполномоченному и только потом — в суд.

Как вернуть страховку по кредиту

Проблема возврата страховки по кредиту довольна актуальна по ряду причин. В одних случаях потребители не желают доплачивать, если кредит уже закрыт, в других заемщики в принципе не хотят оплачивать навязанные страховки. Повышение тарифа выплат – общая проблема, которая подталкивает к вопросам о возврате страховки (или хотя бы ее части). Чтобы понять, что можно предпринять в том или ином случае, необходимо разобраться в законе и учесть определенные условия.

Можно ли вернуть страховку по кредиту

Страхование при получении кредита – это дополнительная услуга. Но существует два вида полисов, которые банк имеет законное право требовать в обязательном порядке:

В таких случаях банки должны быть защищены, и вернуть средства по таким страховкам не получится.

Во всех остальных это возможно. Однако, несмотря на добровольный характер таких страховок, с их возвратом могут возникать определенные проблемы. К примеру, следующие:

Самый оптимальный способ возврата страховки – воспользоваться “периодом охлаждения”. Согласно закону, у вас есть две недели на то, чтобы передумать и отказаться от страховки. Для этого нужно написать соответствующее заявление и подать его в страховую организацию. В заявлении нужно указать реквизиты, на которые вы желаете получить возврат средств.

Деньги вам должны вернуть в течение десяти дней после подачи заявления.

Но что делать, если такой период упущен – или вы хотите вернуть средства при других условиях?

Как вернуть страховку после выплаты кредита

Гарантии, что у вас получится вернуть деньги по страховке после того, как вы погасили кредит, к сожалению, нет. Такие дела часто решаются очень сложно, ввиду разных факторов:

Тем не менее, у вас есть возможность вернуть, по крайней мере, часть средств. При каких условиях это допустимо:

Также перед тем, как предпринимать действия для возврата денег, изучите договор на предмет другой информации. Вам нужно понять, кто выступает выгодоприобретателем по страхованию – банк или финансовая организация. От этого зависит, куда вам следует обращаться.

Если указан банк, то туда необходимо подать заявление-претензию, описать условия полученного кредита, указать на погашение долга и потребовать вернуть деньги по страховке. К такому документу следует также приложить:

Что обязательно должно содержаться подобном заявлении:

Примерно такой же порядок (и содержание документов) требуется при обращении в страховую.

Если договор кредитного страхования уже не действует, решить такой вопрос в административном порядке не получится, а обращения в банк или организацию будут бесполезны. Если при таком раскладе вы все еще намерены вернуть средства, следует обращаться в суд.

Что следует помнить о сроках исковой давности:

Можно ли вернуть страховку при досрочном погашении

Поговорим о ситуации, когда вы погасили весь свой долг по кредиту раньше планируемого срока и хотите вернуть деньги, потраченные на страховку.

Для начала, как и во всех других случаях, нужно проверить договор. Изучите, какие условия там указаны касаемо возврата страховых средств:

В остальных случаях проверьте, куда нужно обращаться за деньгами – в банк или страховую.

Если в банк, то можно подать:

Во втором случае основанием для вашей претензии будет нарушение ваших прав, как потребителя.

Если обращаться необходимо в страховую компанию, то вы можете подать заявление о прекращении договора и пересчете средств с последующим возвратом. Основание для прекращения действия договора – больше нет условий страхового риска, по которым вы не сможете выплатить займ.

Заявления (в любую из этих организаций) подаются в письменной форме, в двух экземплярах (чтобы у вас на всякий случай тоже остался образец). Что обязательно нужно в нем указать:

Что касается претензии, то она составляется примерно по тому же принципу. Отличие заключается в том, что вам нужно будет конкретизировать суть вашей претензии, четко назвать свои требования вернуть деньги и подкрепить это основанием (соответствующей статьей закона).

Претензии могут быть эффективны в тех случаях, когда условия договора ограничивают ваши возможности вернуть средства. Например, вы не можете подать заявление в обычном порядке, потому что некоторые пункты договора делают такой шаг заведомо противоречащим условиям сделки. Вы понимаете, что страховку вам изначально навязали, то есть, она не подходила под разряд обязательных.

Что вы обязательно указываете в претензии:

В подобных случаях лучше обратиться к юристам за профессиональной помощью. Если вы недостаточно юридически подкованы, возможно, будет непросто точно определить, какие условия в вашей ситуации могут быть основаниями для претензии. Как здесь может помочь специалист:

В некоторых случаях с обращением за профессиональной поддержкой лучше не медлить – чтобы не упустить допустимые сроки возврата или быстрее разобраться в обстоятельствах.

Вернуть страховку по потребительскому кредиту

Остановимся на тех моментах, когда в договоре не указаны (или не учтены) условия возврата средств по страхованию. Чаще всего в таких ситуациях необходимо требовать возврата денег, опираясь на условия и нормы закона, которые этим условиям соответствуют.

Какие виды страховок могут быть при потребительских кредитах:

Как вы могли получить эту страховку (те самые условия, которые могут быть основанием для возврата по закону):

Если “период охлаждения” еще не закончился, подавайте заявление об отказе в страховую.

Если нет – определите условия, актуальные для вашей ситуации. Затем обращайтесь в банк или страховую – с заявлениями или претензиями. Каждое из них оформляется по тому же принципу, о котором мы говорили чуть выше, и они актуальны на любом этапе погашения кредита – вне зависимости от того, закрыли вы его или еще нет.

Что делать при отказе в возврате страховки

Банк или страховая могут отказать вам в вашей просьбе. Эти учреждения не любят расставаться с деньгами, но не опускайте руки раньше времени. Это лишь значит, что следует обратиться в вышестоящие инстанции – Роспотребнадзор или суд (если обращение в первый не дало результата).

Подать жалобу в Роспотребнадзор (в вашем или ближайшем городе) можно в течение года с момента оформления страховки.

Составляется она по принципу претензии в банк или страховую. В ней обязательно нужно указать:

К жалобе лучше приложить все документальные подтверждения вашей ситуации:

Если Роспотребнадзор также отказал вам в вашей просьбе, расстраиваться по-прежнему рано. Вы получите ответ, который будет доказывать факт вашего обращения и намерения вернуть деньги – значимое доказательство в суде. Добавьте к нему письменные отказы от банка или страховой и обращайтесь в районный судебный орган по месту регистрации.

Что нужно указать в исковом заявлении:

Кроме возврата средств по страховке, в некоторых случаях правомерно требовать возмещения морального вреда или назначения штрафа (обычно в форме неустойки за пользование чужими средствами или просрочку возврата).

В суде будет иметь большое значение подготовленная стратегия защиты ваших прав. Нужно хорошо разобраться в основаниях, на которые вы будете делать упор, учесть все факторы ситуации. Доказательствами будут все документы, которые имеют отношение к данной финансовой сделке.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Как вернуть деньги за страховку по кредиту

Обязательно ли страхование при получении кредита в банке? Как вернуть деньги за страховку, если Вы передумали или досрочно погасили кредит? Выберу.ру дает ответы на самые популярные вопросы по страхованию. Оформляя любой кредит – ипотечный, автокредит или же простой потребительский займ, – мы часто слышим предложение о страховании. И часто это предложение звучит почти ультимативно: либо кредит и страховка, либо высокие проценты. Как поступить, если кредит вам нужен, а за страховку платить не хочется? Как отказаться от страховки, если вы уже подписали договор? Об этом в нашей статье.

Законодательные изменения

В начале 2018 года условия возврата страховки при досрочном погашении займа улучшились: так называемый период охлаждения, в течение которого заемщик может отказаться от страховки при действующем кредите, стал больше – его продолжительность теперь составляет 14 дней вместо 5, как было раньше.

Верховный суд РФ обязал банки возвращать остаток неиспользованных средств от страховки при досрочной выплате кредита. Условием для этого является привязка страховой премии к долгу по кредиту. И если раньше банки могли начислить комиссию за досрочное погашение займа, то теперь уже заемщики получили право требовать возврат части средств, выплаченных по страховому договору.

Несмотря на то, что банки обязаны возвращать неиспользованную часть страховки, некоторые из них отказываются делать это в добровольном порядке. Некоторые выдвигают условием к возврату встречные требования, которые якобы обязан выполнить заемщик.

Чтобы разобрать эти вопросы, определимся с основными терминами. Рассмотрим, что такое обязательное страхование и в каких случаях оно применяется, что такое «период охлаждения» и как вернуть страховку при действующем кредите и в условиях его досрочного погашения.

Обязательное страхование

Для начала мы расскажем об обязательном страховании. В обязательном порядке оформляются два вида страховых услуг, сопровождающих залоговые кредиты – КАСКО при оформлении автомобиля, и страхование недвижимости, требуемое для ипотеки и оформлении ссуды под залог недвижимости.

Страховка нужна банку и клиенту для того, чтобы в случае наступления страхового случая (пожар в квартире, угон машины) долг все равно был выплачен.

Если квартира или машина каким-либо образом пострадали, страховка будет выплачиваться банку, так как именно он в этом случае выгодополучатель.

Есть и другие причины. Оформив страховку, вы можете понизить процентную ставку по кредиту и увеличить срок выплаты. Если же вы отказываетесь от страховки, процент будет выше.

Банк также получает выгоду с оформления страховки по кредитам, получая комиссионные за продвижение страховой компании.

Скорее всего вам предложат застраховать свою жизнь и здоровье. Так, если с заемщиком что-то случится, банку не придется требовать деньги у родственников клиента – их выплатит страховая компания. От этой страховки вы можете смело отказываться, если не хотите платить еще и за нее.

Период охлаждения

Представим ситуацию, в которой вы не хотели оформлять страховку и были готовы выплачивать кредит под больший процент, однако вы не смогли отказать настоятельным уговорам сотрудников банка. Кажется, что ситуация безвыходная, и теперь до конца выплаты кредита придется платить за страховку, которая может еще и не пригодиться.

Количество подобных случаев и судебной практики по ним привело к тому, что Центробанк в 2016 году выпустил указ «О минимальных (стандартных требованиях) к условиям и порядку осуществления отдельных видов добровольного страхования».

В тексте указа говорится о том, что страховщик обязан предусмотреть в условиях договора условие о возврате уплаченной страховой премии страхователю в случае его отказа от договора добровольного страхования в течение пяти рабочих дней со дня его заключения независимо от уплаты страховой премии и присутствии в этот период событий, имеющих признаки страхового случая.

Другими словами, указ обязывает страховые компании предусмотреть возможность возврата страховой суммы и расторжения контракта в течение 5 дней со дня его заключения. Правило это действует даже если в период 5 дней со дня заключения контракта произошел страховой случай.

Поэтому если вы поняли, что вам навязали страховой договор, вы можете смело от него отказаться в первые 5 дней после заключения договора. Если вы обратились с отказом в течение 5 дней, то выплаченные вами деньги страховая компания должна вернуть за 10 дней с момента заключения договора. Если договор вступил в действие сразу после его заключения, из этой суммы будет вычтена часть, пропорциональная количеству прошедших по страховке дней.

Впрочем, нет конкретной регламентированной инструкции по возврату страховки по кредиту. Некоторые банки, особенно те, что работают со своими страховыми компаниями, позволят решить этот вопрос и через свои офисы.

Стоит отметить, что правило «периода охлаждения» не распространяется на договоры коллективного страхования. Норма действует только в рамках соглашения, заключенного между физическим лицом и страховой компанией. Стороны (страхователь – вы и страховщик – страховая компания) должны быть четко указаны в тексте кредитного договора. Только тогда вам вернут часть неиспользованной страховки. По условиям договора коллективного страхования банк может на законных основаниях отказать вам в возврате средств – и в данной ситуации за банком остается право самостоятельного решения. Вернуть деньги в этом случае, скорее всего, не получится даже в судебном порядке, ведь договор вы подписывали добровольно.

Как вернуть страховку после окончания «периода охлаждения» при непогашенном кредите?

Возврат денег после 5 дней с оформления договора не попадает под новый закон, однако не стоит сразу бежать в суд. Для начала стоит обратиться в свой банк. Некоторые организации, заботясь о лояльности своих клиентов, предоставляют возможность отказаться от дополнительных услуг даже после окончания периода охлаждения. Так, возврат страховки в течение 30 дней действует в Сбербанке, похожая услуга есть и в ВТБ24 и многих других банках.

Если вы послали в банк претензию, но не получили ответа, стоит попытаться обратиться в суд – но только если вы твердо уверены в своей правоте. Возвратом страховки займутся юристы, которые смогут найти способ, как заставить банк отдать ваши деньги. Однако фактически получить деньги от возврата страховки по кредиту достаточно сложно, ведь заемщик сам в свое время дал согласие на оформление услуги.

Как вернуть страховку при досрочном погашении?

Вопрос, как вернуть страховку по кредиту, часто беспокоит заемщиков. Полис страховки оформляется на весь срок выплаты кредита, поэтому, если вы досрочно вернули долг банку, есть возможность получить часть платы за услуги страховой компании.

Расчет здесь довольно простой. Допустим, вы взяли кредит на 2 года на сумму 50 тыс. рублей. Если за год вы смогли полностью погасить долг, то в следующем году вы не будете пользоваться услугами страховки, и соответственно, сможете вернуть половину стоимости страховки.

Для возврата страховки по кредиту при досрочном погашении вам нужно в первую очередь обратиться в банк, в котором вы брали кредит, и получить справку о том, что долг возвращен до истечения срока платежа. Уже с этой справкой можно идти в страховую компанию и там составить заявление о возврате средств, к которому также нужно приложить номер банковского счета для перевода оставшихся средств и другие документы, список которых вам должен предоставить сотрудник страховой компании.

Остается лишь дождаться решения страховщика. В договоре, как правило, оговаривается время, за которое клиент получит ответ. Срок рассмотрения может достигать до 1 месяца.

Если решение принято в вашу пользу, как чаще всего и бывает, возврат страховки по кредиту будет произведен в срок и деньги поступят на ваш счет.

Выводы

Сотрудники банка, в который вы обратились за кредитом, как правило, в обязательном порядке предлагают страховку – от числа согласившихся клиентов зависит размер их премии. Несмотря на то, что в условиях кредита ничего не говорится об обязательной страховке, нередко вас могут уверять в том, что это является одним из условий предоставления займа. Следует внимательно читать текст договора, если вы получаете не залоговый кредит, как правило, страхование будет добровольным, а значит, клиент имеет полное право на отказ от страховки – и до того, как подписано соглашение, и после его заключения.

Если вы все же согласились на страхование, проверьте, как выглядит договор – являются ли его сторонами клиент банка и страховая компания или же это договор коллективного страхования. От этого будет зависеть, возможен ли возврат страховки по кредиту.

Чтобы не думать о том, как вернуть страховку по кредиту, проще всего сразу отказаться от нее. Помните, что задача менеджера – добиться от вас согласия на страховку и по возможности навязать (помимо страховки кредита) дополнительные финансовые продукты. Но лучше с самого начала проявить твердость, чем потом переживать о том, как вернуть страховку, и тратить на это время и силы.

При досрочном погашении займа банк должен в добровольном порядке вернуть остаток средств от страховки кредита. Практика, однако, показывает, что далеко не все кредитно-финансовые организации соглашаются выполнить это требование. Они могут затягивать дело, выдвигать встречные условия возврата страховки. Если в добровольном порядке банк отказывается вернуть страховку, никто не запретит вам обратиться в суд.

Если вся процедура по возврату страховки была проведена вовремя, с высокой долей вероятности можно рассчитывать на удовлетворение ваших требований. Тогда суд обяжет банк не только вернуть страховку, но и возместить затраты на адвокатские услуги. Тем не менее, на практике выиграть судебное разбирательство с банком бывает очень сложно. Чтобы впоследствии не тратить время и деньги на решение проблемы, лучше вовремя избежать ее, отказавшись от страховки.

Образцы заявлений на возврат страховки по кредиту

Правильно заполненное заявление – залог успешного возврата страховки по кредиту. Перед подачей заявления лучше всего напрямую обратиться в банк или страховую компанию, в которой вам выдадут образец заявления и покажут, как его правильно заполнить.

Примерные бланки заявлений на возврат страховки по ипотеке или потребительскому кредиту вы можете посмотреть ниже.