брокерский счет инвестиционный или самостоятельный в чем разница сбербанк

Какой тариф выбрать при открытии брокерского счета в СБЕРЕ-САМОСТОЯТЕНЛЬНЫЙ или ИНВЕСТИЦИОННЫЙ?

Мои друзья, знакомые, узнав, что я инвестирую в акции через СБЕР, стали тоже делать первые шаги в мир инвестиций, открывать свои брокерские счета. Но, у них сразу же возник вопрос-при открытии счета перед ним было два вариант:

1. Брокерский счет с тарифом САМОСТОЯТЕЛЬНЫЙ

2. Брокерский счет с тарифом ИНВЕСТИЦИОННЫЙ

И они спрашивали меня, какой же счет лучше открыть.

Давайте разберемся, действительно, какой из этих тарифов выгоднее обычному среднестатистическому долгосрочному инвестору!

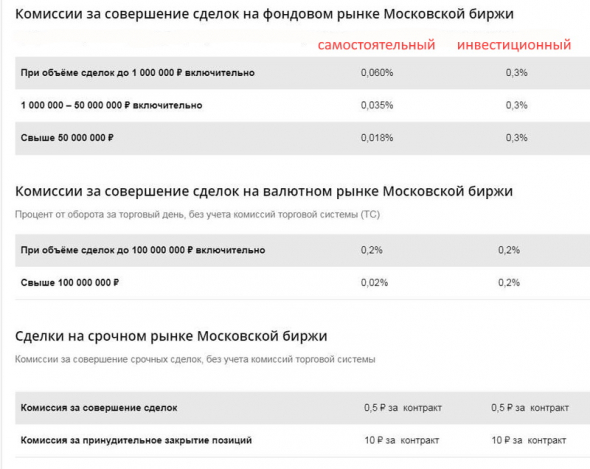

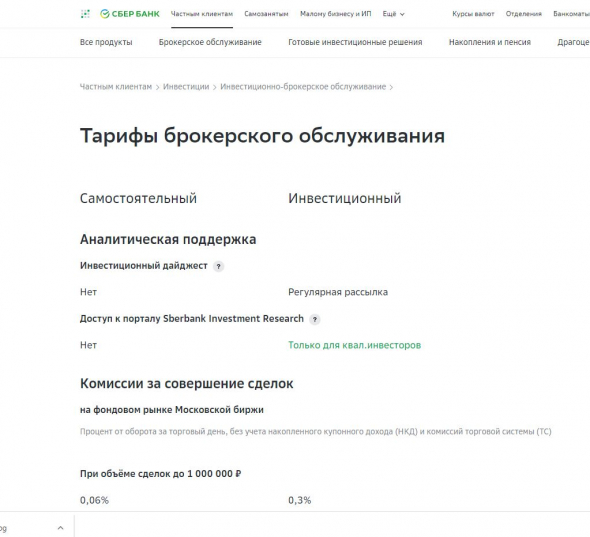

Если зайти на официальный сайт СБЕРА и посмотреть подробное описание двух тарифов, то можно увидеть вот такую табличку с параметрами

Из этих параметров нас, как инвесторов, интересует прежде всего комиссия за совершение сделок. Давайте посмотрим на комиссию по двум тарифам, которую СБЕР взимает с нас, когда мы покупаем акции:

Итак, сразу видим, что комиссия на тарифе САМОСТОЯТЕЛЬНЫЙ 0.06%, а это в 5раз. ниже, чем на тарифе ИНВЕСТИЦИОННЫЙ, где ставка 0.3%!

Может показаться, что это мелочи, сотые доли процентов, но, комиссию называют врагом сложного процента. И со временем эти доли процентов выльется в весомые суммы, которые будут мешать и тормозить эффект сложного процента и вы будете недополучать существенную прибыль.

Поэтому, отвечая на вопрос-КАКОЙ ТАРИФ ВЫБРАТЬ ПРИ ОТКРЫТИИ БРОКЕСКОГО СЧЕТА В СБЕРЕ? Ответ очевиден-тариф САМОСТОЯТЕЛЬНЫЙ!

Но не все так просто, это же СБЕР!

Есть нюанс. При открытии брокерского счета через СбербанкОнлайн, вам не предлагают выбор, а по умолчанию открывают счет с тарифом ИНВЕСТИЦИОННЫЙ. А мы помним, что комиссия на нем в 5 раз выше. И чтобы изменить тариф, вы должны самостоятельно в настройках вашего брокерского счета подать заявление на смену тарифа.

Более подробно сравнение счетов можно посмотреть в видео на моем канале:

Сбербанк Инвестор честный отзыв: анализ приложения. Брокерский счет и ИИС в Сбербанке

Как завести счет или ИИС в Sberbank online и работать со Сбербанк Инвестор? Реально ли заработать на этом? Достойно ли внимания сотрудничество со Sberbank брокером или лучше остановиться на другом варианте? В данной статье мы рассмотрим личный опыт Киры Юхтенко, практикующий инвестор, который покупал облигации и ETF на Мосбирже через софт Сбербанк Инвестор. Параллельно сравним программу с Тинькофф Инвестиции.

Алгоритм открытия счета

Существует три варианта:

Кнопка для открытия счета на сайте спрятана. Рассмотрим алгоритм действий:

Обратите внимание, что компания предоставляет на выбор тип рынка:

Сбербанк Инвестор: тарифы

Сбербанк предлагает определиться с тарифом:

Лучше остановиться на втором тип, комиссии нормальные, особенно после сентября 2019 года, когда была отменена комиссионная издержка за депозитарное обслуживание. На этом тарифе на фондовом рынке, комиссия на сумму до 1 млн. рублей за день 0,6%, на валютном Мосбиржи комиссия при объеме сделок до 100 млн рублей 0,2%. На срочном платим 50 копеек за контракт и 10 за принудительное завершение сделки.

Далее потребуется решить, готовы ли вы давать ценные бумаги в долг, для того чтобы Сбербанк использовал овернайт. Пользователь получает за предоставление активов дополнительный доход, около 2% годовых, но таким образом ваши ценные бумаги пребывают в более рискованном положении. Если Сбербанк обанкротиться, назад их можно не получить, каждый выбирает для себя. И далее потребуется решить, будете ли вы использовать заемные средства. Если вы хотите себя оградить от лишних соблазнов при наличии торгового плеча, галочку можно снять.

Sberbank сразу моментально открывать ИИС. Помним что один пользователь − один счет. Если счет имеется, но у другой организации, нужно галочку убрать, чтобы избежать штрафов.

Далее вам высылают код договора − это логин для вхождения в персональный кабинет брокерского сервиса Сбербанк.

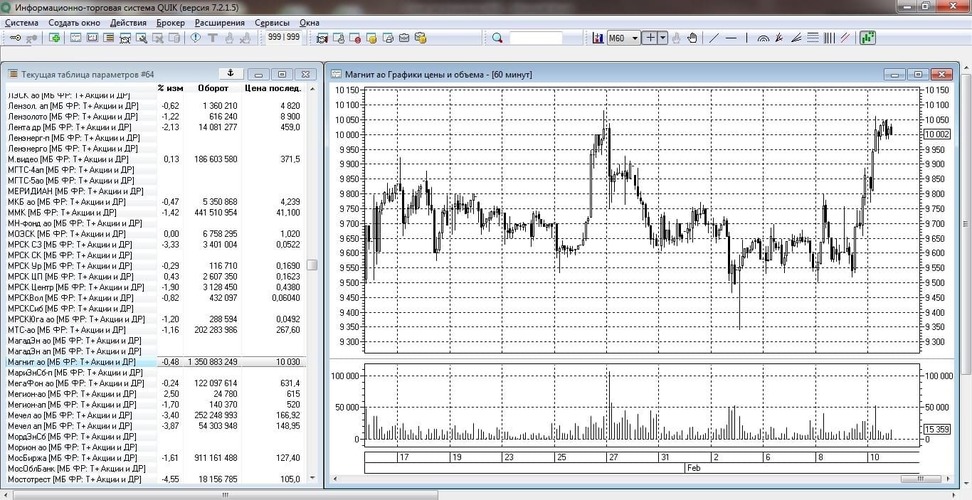

Нужно понимать, что инвестировать можно с нескольких инструментов: классический QUIK или веб-версия/мобильная, приложение Сбербанк инвестор. Рассматриваем как раз мобильное приложение.

Особенности пополнения счета

Пополнение депозита возможно:

Через софт деньги шли сутки, через Сбербанк online деньги поступают практически мгновенно. Если оформляете после закрытия рынка, деньги приходят на открытие следующего рабочего дня. Здесь лучше заходить в раздел «Прочее брокерское обслуживание», где ранее регистрировали депозит и там отыскиваем способ «Пополнить», затем оставляем заявку.

Сбербанк Инвестор: анализа софта

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют. И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Стоит ли пользоваться приложением?

Из преимуществ приложения, можно выделить комиссии более адекватные, благодаря отмене депозитарного вычета. Хороший момент по ИИС, что можно сделать, так что купоны, дивиденды начисляются на отдельный банковский счет, тогда можно перебрасывать деньги, что является новым пополнением.

Касательно минусов, здесь их больше.

Если резюмировать, приложение Сбербанк Инвестор неудобное, плюсов меньше, чем минусов. Если верить слухам, банк разрабатывает новое приложение, возможно, будет более современная версия. Если будет обновление, работа улучшится. Ведь как к брокеру особых претензий нет, поскольку комиссии вполне лояльные, проблема именно в софте.

Как открыть брокерский счет в Сбербанке?

Сбербанк – кредитная организация, в которой можно не только открыть расчетный счет или разместить срочный вклад, но и заключить договор на брокерское обслуживание и получить доступ к торгам на бирже.

Для этого надо открыть брокерский счет. Сделать это можно двумя способами: посетить отделение лично или воспользоваться системой Сбербанк Онлайн – для тех, кто уже является клиентом этой финансовой организации.

Особенности открытия брокерского счета в Сбербанке

Сбербанк имеет два преимущества перед всеми другими финансовыми институтами в России. Первое досталось ему по наследству. Его отделения есть в каждом городе, если не совсем в шаговой доступности, то точно где-то рядом. А второе – в том, что уже в новые времена Сбербанк сделал приложение, которое использует если не вся страна, то точно ее половина.

Как открыть брокерский счет в Сбербанке лично, наверное, каждому понятно: достаточно прийти в подразделение кредитной организации с паспортом. Поэтому остановимся на том, как это можно сделать удаленно, без личного визита.

Для этого надо быть существующим клиентом кредитной организации. Соответствующая возможность есть в разделе «Прочее» системы «Сбербанк Онлайн» или раздел «Инвестиции» мобильного приложения кредитной организации.

Далее надо заполнить анкету, выбрать рынки, на которых предполагается работать: рынок акций, покупка облигаций, валюты, производные ценные бумаги. Затем выбрать тариф, счет, на который клиент хотел бы, чтобы ему зачисляли купоны и дивиденды, и так далее. В завершение процедуры клиенту предлагается открыть так называемый индивидуальный инвестиционный счет, ИИС, по которому предоставляются определенные налоговые льготы.

Индивидуальный инвестиционный счет в Сбербанке

В целом ИИС ничем не отличается от обычного брокерского счета, за исключением некоторых дополнительных требований, с одной стороны, и налоговых послаблений, с другой.

Индивидуальные инвестиционные счета в Сбербанке бывают двух категорий. ИИС первого типа дает возможность получить налоговый вычет в размере до 52 тысяч рублей в год. В результате инвестор, впервые приходя на фондовый рынок, получает, наверное, можно так выразиться, определенную фору – изначальную сумму от государства, чтобы приступить к торговле ценными бумагами с изначального плюса.

ИИС или брокерский счет: что выбрать и с какой суммы начать инвестировать

Индивидуальный инвестиционный счет (ИИС) — это тот же брокерский, но с особыми налоговыми льготами. С его помощью тоже можно покупать ценные бумаги, его можно открыть у брокера, в банке или управляющей компании. ИИС появились в России в 2015 году, и с тех пор инвесторы завели на Мосбирже более 4 млн таких счетов.

Вернуть налоги с помощью ИИС

Существует два типа вычетов на ИИС, но выбрать можно только один. Однако не обязательно принимать решение сразу — определиться с типом вычета можно потом. Первый (тип А) — это вычет на взнос. То есть в течение года вы кладете на счет деньги, покупаете ценные бумаги, а потом государство вернет вам 13% от вложенной суммы. Однако возврат не может превышать ₽52 тыс. в год. Если взноса нет, то и вычета не будет.

Для типа А необходим официальный доход — вы должны платить НДФЛ в размере 13%. Раньше получить вычет мог любой, кто платит этот налог. Однако с 1 января 2021 года изменилось понятие налоговой базы для расчета льготы. Теперь для получения вычета нельзя использовать:

прибыль от продажи ценных бумаг на обычном брокерском счете;

купонные выплаты по облигациям и структурным продуктам;

доход от сдачи жилья в аренду и его продажи;

пособие по уходу за ребенком;

доходы по договорам гражданско-правового характера (ГПХ);

подарки от ИП и организаций.

Стоит учитывать, что новые правила касаются доходов, полученных с 2021 года. То есть если вы в этом году подадите заявление на вычет с доходов, которые получили в прошлом году, то сможете воспользоваться прежними условиями. Кроме того, сумма вычета не может быть выше суммы, уплаченной в счет подоходного налога.

Вычет типа Б освобождает доходы от сделок на бирже от НДФЛ. Однако есть исключения — выплаченные дивиденды. При этом сумма льготы не ограничена, сколько бы вы ни заработали. Кроме того, ее могут получить даже те, кто не платил НДФЛ.

Получить вычет стало проще

С 21 мая в России вступил в силу закон, который упрощает получение некоторых налоговых вычетов — в том числе для ИИС. Для этого больше не нужно заполнять форму 3-НДФЛ и прилагать подтверждающие документы. Федеральная налоговая служба все сделает сама.

Те, кому положены вычеты, должны получить уведомление в личном кабинете на сайте налоговой. В нем будет предзаполненное заявление для утверждение выплаты. ФНС будет формировать заявление до 20 марта по данным, полученным до 1 марта, либо не позднее 20 дней, если сведения поступили в налоговую после 1 марта. Средства можно будет получить в течение полутора месяцев, если не возникнет никаких проблем.

Налоговая теперь получает информацию напрямую у банков, но только у тех, кто согласился передавать такие данные ФНС. Поэтому о возможности упрощенного получения вычетов нужно узнавать в вашем банке. Упрощенно можно получить вычеты, права на которые появились с 1 января 2020 года.

Однако для того, чтобы пользоваться ИИС со всеми льготами, необходимо выполнять определенные условия:

Можно открыть только один ИИС;

Он доступен только для налоговых резидентов России;

На счет можно класть до ₽1 млн в год;

Вносить разрешается только рубли;

Закрывать ИИС нельзя в течение трех лет. Иначе вы лишитесь выплат, а уже полученные вычеты придется вернуть. Кроме того, вам начислят пени за несвоевременную уплату налога. Тем не менее, со счета можно снимать купоны по облигациям и дивиденды;

Можно покупать и иностранные бумаги, но только те, что торгуются на российских биржах.

У брокерского счета тоже есть льготы

У брокерского счета нет ограничений на сумму инвестиций, так что если у вас есть возможность, на него можно класть более ₽1 млн в год. Кроме того, снимать с него средства можно, когда захотите, а выбор доступных инструментов для инвестиций больше.

Ваши доходы будут облагаться налогами. Тем не менее, существует льгота для инвесторов, которые держат ценные бумаги на брокерском счете в течение трех и более лет. Если они захотят их продать и получат прибыль, то смогут сэкономить на налогах с помощью вычета. Однако у него тоже есть условия:

Максимальная прибыль, с которой можно не платить налоги, считается так: ₽3 млн умножаем на число лет, в течение которых вы владеете бумагами;

Вычет распространяется только на бумаги, которые торгуются на организованных рынках Московской и Санкт-Петербургской бирж;

Бумаги должны быть куплены не ранее 1 января 2014 года;

Льгота доступна налоговым резидентам России.

Похожая льгота касается инновационного сектора экономики России. Если вы держите подобные бумаги у себя в портфеле более года, то можно не платить НДФЛ на доходы по сделкам. Их нужно было купить не ранее 1 января 2015 года.

В списке Мосбиржи российских инновационных компаний — десять организаций. Там есть как акции, так и облигации, и ПИФы. В него входят, в том числе, облигации HeadHunter и пай закрытого ПИФа «ВТБ Капитал Управление активами».

Кому подойдет ИИС, а кому — брокерский счет?

Так как с помощью ИИС можно возвращать налоги, такие счета позволяют экономить. Вычеты могут стать дополнительным доходом помимо прибыли от торговли на бирже.

Кроме экономии ИИС может привить культуру более долгосрочных инвестиций, считает финансовый консультант Владимир Верещак. По его мнению, он подойдет «всем инвесторам с относительно небольшой суммой денег (от ₽400 тыс. до ₽1 млн) и временным запасом в 3–5 лет».

По словам финансового консультанта Игоря Файнмана, ИИС целесообразнее открывать тем, у кого «белая» зарплата и за кого делаются налоговые отчисления в бюджет.

«Если вы индивидуальный предприниматель, работаете в серую или у вас просто нет белого, официального дохода, вам целесообразно открыть обычный брокерский счет», — считает он.

Файнман отметил, что таким категориям людей можно открыть ИИС типа Б, однако разумнее воспользоваться льготой на долгосрочное владение бумагами — вы не будете платить подоходный налог, но и не придется надолго замораживать деньги, как на ИИС.

Однако если вы хотите накопить финансовую подушку безопасности, индивидуальный инвестиционный счет вам не подойдет — лучше использовать обычный брокерский счет или вклад в банке, посоветовал Верещак. Так как одно из главных требований к ней — возможность забрать деньги в любой момент.

Сколько нужно денег для того, чтобы начать инвестировать?

В этом вопросе мнения консультантов разделились. Верещак полагает, что если вы только начинаете, то достаточно и 10 тыс. Однако такая сумма сгодится только для пробы.

«Купите что-нибудь, продайте что-нибудь, получите первые в жизни дивиденды. Дорого, неэффективно и, скорее всего, в итоге убыточно. Зато будет, что вспомнить. Получите первый опыт, немного почувствуете рынок», — сказал он.

По его словам, оптимальная сумма для начала самостоятельного инвестирования — ₽200-300 тыс. На эти деньги можно купить акции биржевых фондов ( ETF ) и ПИФы, чтобы сразу диверсифицировать портфель. Однако для этого нужно обладать знаниями, понимать, что купить, чтобы не переплатить и не потерять лишнего, отметил он.

Если человек не знает ответы на эти вопросы, то лучше обратиться к специалисту. А чтобы стоимость его услуг не отняла большую часть потенциальной доходности, нужен определенный капитал — хотя бы ₽1,5 млн, полагает Верещак.

Файнман же считает, что в вопросе инвестиций главное не сумма, а желание — начать можно и с ₽10 тыс. и с ₽5 тыс.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Зачем открывать ИИС

Чтобы начать торговать на бирже, трейдеру нужно решить три основных вопроса: обзавестись свободными средствами, найти надёжного посредника и открыть брокерский счёт. И если в первых двух случаях всё индивидуально, то в третьем выбор ограничен всего несколькими вариантами. Для торговли на бирже используются два основных вида счетов — стандартный брокерский и ИИС (индивидуальный инвестиционный счёт). Чем они отличаются друг от друга? Какой вид счёта предпочтительнее для новичка? Кому точно стоит открывать ИИС? Разберём в нашей статье.

Основная возможность, которую предоставляет трейдеру стандартный брокерский счёт, — заключение сделок на бирже и, как следствие, получение от этого прибыли. При этом инвестор может выбирать для своих торговых целей любые активы: ценные бумаги (акции и облигации), валюту, паи фондов, производные финансовые инструменты (фьючерсы и опционы). Каждому, кто заключает договор с брокерской компанией, предоставляется специальное ПО, с помощью которого трейдер может наблюдать динамику цен на интересующие активы и проводить нужные операции.

Вся прибыль, которую получает инвестор от заключённых через брокерский счёт сделок, облагается подоходным налогом 13%. Налоговым агентом при этом является посредник — брокерская компания совершает платежи в бюджет. Инвестор сам решает, какое количество денег и когда вносить на брокерский счёт. Также он вправе выбирать принцип взаимодействия: торговать самостоятельно или пользоваться подсказками брокера. В последнем случае возможны вариации: совершать сделки самому, опираясь на советы профессионалов, или подключить услугу доверительного управления, когда сотрудники брокерской компании проводят операции на счёте клиента, ориентируясь на выбранную инвестиционную стратегию.

Чтобы популяризировать биржевую торговлю и обеспечить приток инвестиционного капитала в российскую экономику, с января 2015 года правительство ввело в обращение индивидуальные инвестиционные счета — ИИС. От обычных они отличаются тем, что позволяют оформлять налоговые вычеты, тем самым увеличивая прибыль от инвестиций. Преимущества таких счетов уже оценили сотни тысяч человек. Давайте разберёмся, в чём они заключаются и стоит ли открывать ИИС новичку.

Как и в случае со стандартным брокерским счётом, владелец ИИС может совершать сделки на бирже с любым из имеющихся активов. Но при этом — ещё и получать дополнительный доход, возвращая часть потраченных средств с помощью налоговых льгот. Причём тип вычета тоже можно выбрать индивидуально. Всего их существует два.

Есть у индивидуальных инвестиционных счетов и некоторые ограничения.

В остальном работа с ИИС не отличается от ведения обычного счёта: можно торговать самостоятельно, опираться при заключении сделок на консультации брокера или полностью доверить управление профессионалам.

Чтобы ответить на вопрос, нужно ли открывать ИИС, в первую очередь оцените свои возможности. Этот вид счёта подойдёт тем, кто рассчитывает на долгосрочное сотрудничество, поскольку расторгнуть договор, не потеряв право на вычеты, можно только по истечении трёх лет. Поэтому если планируете закрыть счёт раньше, то целесообразнее выбирать обычный брокерский. Многие инвесторы и вовсе предпочитают альтернативный вариант — совершать торговые операции через обычный счёт, а прибыль инвестировать в ИИС.

Вне зависимости от выбора вам потребуется надёжный посредник на фондовом рынке. Открыть индивидуальный инвестиционный счёт не выходя из дома можно в «Открытие Брокер» — достаточно просто оставить заявку, и мы проконсультируем вас по всем вопросам!