бразильский свифт что это

Как работает система переводов SWIFT

У тех, кому хоть раз приходилось сталкиваться с отправкой денег за границу или получением средств из других стран, неизбежно возникали вопросы: какая система лучше, и вообще что это такое — СВИФТ перевод. Для планирующих работать, учиться, вести бизнес за границей, знать ответ на последний необходимо – в настоящий момент в мире просто нет достойных альтернатив системе S.W.I.F.T.

Система S.W.I.F.T- функции, история, современный уровень

Когда заходит речь о переводах денег в другую страну, сразу вспоминается примелькавшийся, благодаря навязчивой рекламе, но от этого не менее эффективный и быстрый Western Union и аналогичные ему MoneyGram, Anelic и др.. Те же, кто занимался этим вопросом всерьез, назовут, кроме систем мгновенных переводов, по меньшей мере, три способа:

При этом мгновенные переводы хороши только для отправки в адрес частного лица, карточные имеют множество ограничений в разных странах, для электронных систем пока не существует единого стандарта, да и их распространение часто ограничено территориями стран или регионов.

SWIFT – единственная система переводов, которая свободна от всех этих недостатков. Society for Worldwide Interbank Financial Telecommunications (S.W.I.F.T) - Сообщество всемирных межбанковских финансовых — телекоммуникаций – это не отдельная компания, производственная или финансовая группа. Это настоящее сообщество, призванное эффективно решать встающие перед его членами проблемы по оптимизации информационных потоков.

Именно таким оно было создано в 1973 году, когда перед крупнейшими банками с особой остротой встал вопрос об ускорении обмена данными, который должен был удовлетворить потребности бизнеса в скорости передачи информации и, главное, денежных трансферов. Тогда в Бельгии (штаб-квартира организации и сегодня работает в Брюсселе) решать проблему собрались представители более 200 крупнейших банков Старого и Нового Света.

СВИФТ, прежде всего – система быстрого и безопасного обмена информационными сообщениями. Поскольку сегодня в мире денежные потоки – это потоки информационные, система отлично справляется и с этой функцией – международного адресного перевода денежных средств.

Благодаря безопасности, надежности и скорости передачи данных и сообщений, клиентами системы становятся не только банки. В качестве самостоятельных участников выступают биржи, страховые агентства, брокерские компании, хедж-фонды и т.д.

Особенности переводов СВИФТ

Поскольку безналичные денежные переводы сегодня превратились в простые информационные сообщения о том, что владелец одного счета намерен передать некое количество учтенного на нем денежного эквивалента владельцу другого счета, потребовалось сформировать свод правил для обеспечения надежности и безопасности.

Основное из них относится к предоставлению информации о получателе.

Что нужно для отправки перевода СВИФТ

Переводы в системе производятся исключительно на банковские счета. Соответственно, необходимым является следующий набор данных (заполняет отправитель):

Важно! Все данные в системе СВИФТ приводятся только на английском языке. Нет ни единого исключения из этого правила, даже если свифтовка идет из России в Белоруссию или из Португалии в Бразилию, где португальский язык является государственным.

Чаще всего все необходимые сведения предоставляет официальный сайт банка.

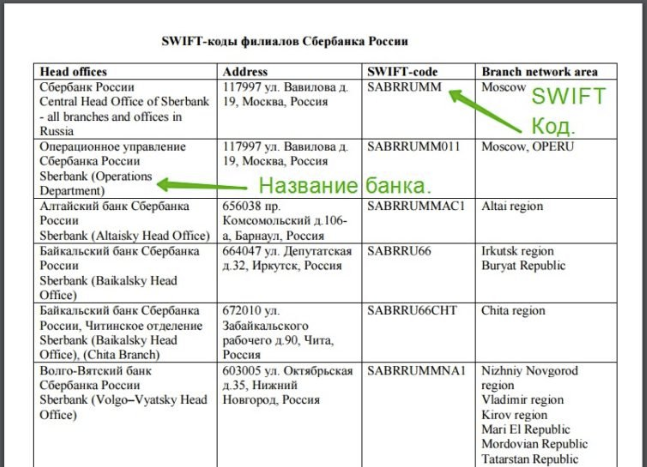

SWIFT-коды Сбербанка России

Все данные должны быть приведены без ошибок. В противном случае обработка перевода может значительно замедлиться, особенно если в цепочке принимает участие несколько посредников (к примеру, когда банки контрагентов не являются участниками системы). Возможна и более неприятная ситуация – платеж будет утерян и его розыск обойдется корреспонденту в серьезную сумму.

Если валюта перевода и национальная валюта в стране получателя не совпадают, перевод осуществляется с участием банка-корреспондента. В этом случае в перечень необходимой для трансфера средств информации добавляются СВИФТ-код и название этой финансовой организации.

К особенностям оформления следует отнести и тот факт, что отозвать платеж или вернуть его для корректировки система позволяет, но потери времени и средств при этом будут весьма ощутимыми. Доступны такие действия только до тех пор, пока средства не выданы получателю.

Валюта перевода

В системе нет действующих ограничений на используемые валюты. Этим SWIFT выгодно отличается от всех других систем переводов, работающих либо в национальных валютах, либо в наиболее распространенных мировых (чаще всего в долларах и евро).

Международный перевод СВИФТ может использовать любые валюты на стороне отправителя и получателя. Фактически, при его оформлении вместе с трансфером делается распоряжение на обмен валюты отправителя на валюту получателя.

Сроки перевода

Время прохождения информационного сообщения в системе, как правило, не превышает 20 минут. Средства на счет получателя не поступают за это время только за счет многократного подтверждения получения сообщений между участниками системы (особенно если маршрут включает банки-посредники и банки-корреспонденты). Кроме того, порядок зачисления средств на счета конечных пользователей определяется внутренним регламентом банка получателя.

В результате для выполнения СВИФТ-перевода требуется от 1 до 5 рабочих дней. Специалисты утверждают, что, в основном, транзакция полностью завершается за 2-3 дня.

Гораздо сложнее обстоят дела с отзывом или необходимостью корректировки указанных в переводе данных. По времени такая операция может занять до 30 дней. Максимальная потеря времени имеет место, когда ошибка обнаружена уже на этапе прохождения сообщением банков-посредников.

Ограничения по суммам

В системе нет ограничений на суммы переводов. Однако, банки-участники должны соблюдать нормы действующего законодательства государств, в правовом поле которых они работают.

Комиссии за перевод

По уровню комиссий система SWIFT является одной из самых выгодных – в ней не устанавливаются фиксированные тарифы. Полномочия определения размеров оплаты делегированы банкам-участникам. В результате, в большинстве случаев процент комиссии оказывается даже ниже, чем за передачу средств в системах мгновенных переводов. Однако это справедливо только тогда, когда в силу вступает установленный процентный тариф — все участники системы оговаривают минимальную сумму комиссии.

В разных банках комиссии составляют:

Не исключены и дополнительные комиссии при участии банков-посредников. Окончательную сумму сообщит только операционист во время отправки.

Особенностью системы является оплата комиссии получателем. Соответственно, если необходимо, чтобы корреспондент получил определенную сумму, размер платежа придется увеличить с учетом комиссионных выплат.

Для кого это сделано

Специфика платежей определяет главные достоинства СВИФТ-переводов:

SWIFT (Society for Worldwide Interbank Financial Telecommunications)

SWIFT (Society for Worldwide Interbank Financial Telecommunications) — сообщество всемирных межбанковских финансовых телекоммуникаций. Создано в 1973 году с целью телекоммуникационного обслуживания банков — участников сообщества на рынке платежей, а также стандартизации форм и методов обмена финансовой информацией между ними. Для коммуникации используется специальная защищенная сеть. В 1987 году участники фондового рынка также получили возможность подключения к системе передачи финансовой информации SWIFT. Фондовый рынок считается перспективным направлением ее развития.

Российским банкам для участия в SWIFT необходимо наличие лицензии на проведение операций в иностранной валюте. За вступление в систему кредитная организация платит взнос.

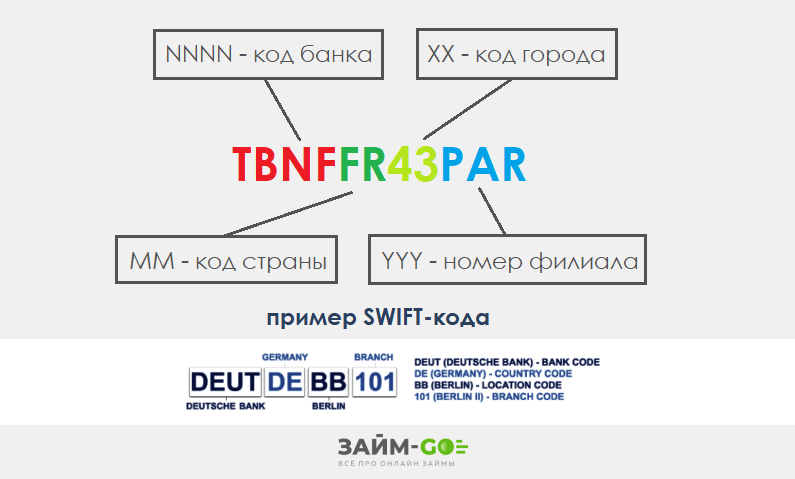

Каждый банк в сообществе имеет свой уникальный SWIFT-код, который может состоять из 8 или 11 символов, где первые четыре знака означают короткое название банка, остальные — страну, город и подразделение банка. Наличие такого кода ускоряет и упрощает передачу платежа. Для выполнения межбанковского перевода между европейскими банками, входящими в сообщество, достаточно знать SWIFT-код банка-получателя и IBAN получателя. Но ввиду некоторых особенностей, а также того, что далеко не все участники SWIFT поддерживают IBAN, зачастую требуется больше реквизитов.

В каждой стране, где присутствует SWIFT, организовывается своя национальная группа членов системы. В России такой группой является Российская национальная ассоциация SWIFT (РОССВИФТ).

SWIFT: как это работает

Аббревиатура СВИФТ вряд ли известна широкому кругу обычных людей, однако для тех, кто работает в банковской отрасли или имеет отношение к межбанковским платежам и денежным переводам, в том числе международным, о ней, безусловно, знают.

Основана в 1973 году, её учредителями выступили более 200 европейских и американских банков. Головной офис структуры размещается в Брюсселе. В настоящие время к системе подключено более 10 тыс. крупных банков и небанковских организаций, представляющих практически все страны мира. Счёт транзакций, совершаемых в системе SWIFT за одни сутки, идёт на миллионы.

Организация работы системы СВИФТ

С технической точки зрения система представляет собой международную корпоративную сеть, к которой подключены участники (банки и другие пользователи) и которая управляется системными ресурсами (региональными процессорами и операционными центрами).

Взаимодействие между участниками осуществляется на основе финансовых сообщений, а между системой и участниками – на основе системных. Структура сообщений состоит из заголовка, текста и так называемого трейлера (специального кода). Сообщения с компьютеров участников банковской системы SWIFT поступают в региональный процессор, аккумулируются там и перенаправляются в операционный центр для обработки (анализа корректности, преобразования, идентификации и шифрования), и по её результатам либо передаются адресатам, либо возвращаются отправителям.

СВИФТ-перевод: что это такое

SWIFT-перевод производится на основании поручения, которое содержит следующую информацию:

СВИФТ-перевод – это перевод денежных средств отправителя получателю, которые может быть осуществлён как с открытого банковского счёта, так и без него (внесением наличных). Соответственно, деньги могут быть зачислены на банковский счёт или выданы получателю наличными.

Что такое СВИФТ-код банка? Это уникальный идентификатор участника системы платежей SWIFT, который позволяет его выделить среди других участников. Он состоит из 8-11 символов и включает в себя код организации (4 символа), код страны (2 символа), код региона (2 символа) и код отделения (3 символа, является необязательным).

Достоинства и недостатки системы переводов SWIFT

СВИФТ – не единственная система денежных переводов, на этом рынке работают и её конкуренты – Юнистрим, Вестерн Юнион и другие. Однако по сравнению с ними SWIFT обладает рядом преимуществ, среди которых можно отметить следующие:

Среди недостатков стоит упомянуть:

Впрочем, последнее обстоятельство вряд ли можно назвать классическим недостатком, если перевод не связан с действиями криминального характера.

SWIFT-перевод на примере Сбербанка

SWIFT-переводы Сбербанк предлагает тем, кому нужно перевести деньги получателям на их зарубежные счета или для выдачи наличными. Условия, на которых банк осуществляет SWIFT-перевод:

Также Сбербанк осуществляет приём переводов СВИФТ из других стран в Россию. Для этого зарубежный отправитель должен указать реквизиты банка-получателя (включая его SWIFT код). Денежные средства принимаются в следующих валютах: доллары США, евро, британские фунты стерлингов, швейцарские франки, японские йены, китайские юани.

Что такое SWIFT. Объясняем простыми словами

Проще говоря, в мире функционирует несколько международных межбанковских систем, но SWIFT — самая массовая. Она позволяет организациям из разных стран быстро, безопасно и за относительно небольшую плату переводить друг другу платежи.

SWIFT — это аббревиатура, которая расшифровывается как Society for Worldwide Interbank Financial Telecommunication — сообщество всемирных межбанковских финансовых коммуникаций.

SWIFT представляет собой быстрый и защищённый канал передачи информации о переводах средств, платежах и обмене ценными бумагами по специальной сети SWIFTNet, работающей по тому же принципу, что и интернет. В отличие от платёжных систем вроде Visa или Mastercard, система используется только на межбанковском уровне.

Пример употребления на «Секрете»

«Полное отключение России от SWIFT сделает российскую банковскую систему изолированной. Это значит, что граждане не смогут принимать и отправлять средства из-за рубежа и за рубеж через банковские переводы».

(Зампред правления Банка 131 Анна Кузьмина о том, что ждёт граждан, если российские банки лишат доступа к международной платёжной системе.)

Нюансы

Участники сообщества SWIFT поделены на две зоны: европейскую и трансатлантическую. Финансовые учреждения последней обслуживаются в США. Европейская зона обмена сообщениями получает услуги в Нидерландах.

С технической точки зрения SWIFT представляет собой международную корпоративную сеть, к которой подключены банки и другие пользователи. Взаимодействие между участниками построено на пересылке сообщений с необходимыми сведениями, структура которых состоит из заголовка, текста и специального кода.

Если банку нужно отправить платёж или подтверждение сделки другому банку, он подготавливает сообщение, шифрует его и отправляет в операционный центр через конфиденциальную сеть SWIFT посредством специального терминала. Контрагент получает документ, расшифровывает его, анализирует корректность, после чего определяет дальнейшую судьбу сообщения: либо оно передаётся адресатам, либо возвращается отправителям.

Заполнять реквизиты для использования канала SWIFT необходимо на английском языке. Перевод в системе производится на основании поручения, которое содержит следующую информацию:

Из России SWIFT-переводы обычно отправляются с валютного счёта клиента. Суммы за сборы меняются, комиссия устанавливается каждым банком индивидуально в зависимости от суммы и страны получения: как правило, 1–2% за услугу.

История

SWIFT существует с 1973 года. Первое сообщение о финансовой транзакции с её помощью 19 октября 1977-го отправил бельгийский принц Альберт.

Советские (а затем российские) банковские учреждения получили доступ к SWIFT в 1989-м. С 1995 года интересы российских пользователей сети представляет Российская национальная ассоциация SWIFT («Россвифт»). Доля системы во внутрироссийских расчётах в середине 2010-х превышала 80%, но к 2021-му упала до 20%.

Штаб-квартира SWIFT находится в городе Ла-Юльп близ Брюсселя. При этом в бельгийской столице расположился головной офис структуры.

SWIFT юридически работает как кооперативное общество, её владельцами числятся все подключенные к нему финансовые структуры. Организацией руководит совет директоров из 25 членов. Представительство в нём зависит от объёма транзакций через SWIFT: некоторые крупные банки (американский Citi, швейцарский Credit Suisse или немецкий Commerzbank) имеют собственных представителей, есть также директора от ряда стран.

Отключение стран от SWIFT

В 2012 году произошёл первый случай отключения от SWIFT в качестве санкционной меры. Тогда банковский комитет Сената США пригрозил ввести санкции против SWIFT, если организация не отключит основные банки Ирана, которые Штаты обвиняли в обслуживании иранской ядерной программы. После отключения иранских кредитных учреждений от международной сети страна перешла на платёжную систему SUCRE, которой пользуются на Кубе, в Эквадоре, Боливии, Венесуэле и Никарагуа.

В 2016 году Иран вновь получил доступ к SWIFT после достижения договорённостей по урегулированию ядерной программы. Но уже осенью 2018-го исламская республика вновь лишилась возможности пользоваться международной платёжной системой. Тогда такое решение сопровождалось введением санкций против Тегерана со стороны США. Теперь перечислить деньги людям или компаниям в Иран можно только обходными путями — наличными или переводами на частные счета в банках ОАЭ, Турции, Ирака, Тайваня или иранских банков за пределами страны.

В 2014 году, после присоединения Крыма к России и осложнения внутриполитической ситуации на Украине, западные страны начали рассматривать отключение от SWIFT в качестве способа давления на РФ. Несмотря на обилие подобных призывов, представители организации неоднократно давали понять, что не собираются отключать страну от системы.

Обсуждение потенциального отключения России от SWIFT возобновилось весной 2021 года, после того как Европарламент в апреле принял резолюцию с соответствующим призывом.

В качестве альтернативы в России разработали Систему передачи финансовых сообщений (СПФС), которая может передавать данные в формате SWIFT, однако не зависит от её каналов, уступая при этом в технологичности. В 2017 году СПФС заработала в полном объёме, позволив проводить передачу сообщений о транзакциях в любых валютах. К этой системе подключены более 400 банков. Она открыта для иностранных участников, но пока случаи присоединения иностранных банков к СПФС единичны. В основном это банки стран ЕАЭС (Армения, Белоруссия, Казахстан и Киргизия). Также доступ к СПФС имеют дочерние структуры крупных российских банков в Германии и Швейцарии.

Свои аналоги SWIFT есть у КНР (CIPS, рассчитана только на транзакции в юанях) и Евросоюза (INSTEX, пока используется только для финансовых операций европейских стран с Ираном из опасений американских санкций).

Насколько серьёзными могут быть последствия отключения России от SWIFT, «Секрет» рассказал здесь.

Система переводов SWIFT (СВИФТ) – что это такое

В сложной системе межбанковских операций единая система денежных переводов SWIFT позволяет стандартизировать, унифицировать и ускорить финансовые транзакции между иностранными банками. Строгая номенклатура специальных кодов исключает любые неточности в определении получателей переводов.

SWIFT – что это такое?

Простыми словами, СВИФТ представляет собой свод договоренностей о взаимодействии банковских учреждений в различных странах мира для осуществления денежных переводов между счетами своих клиентов.

В Википедии система переводов SWIFT представлена межбанковскими финансовыми каналами связи (Society for Worldwide Interbank Financial Telecommunications), через которые в упрощенном режиме совершаются платежные операции. Головной офис компании расположен в Брюсселе.

Назначение системы SWIFT

На заре своего развития банковские SWIFT-переводы поддерживали только 248 финансовых организаций в 19 государствах. Сегодня область распространения системы включает свыше 10 тысяч банковских учреждений в более, чем 200 странах мира. Для того, чтобы перевести денежные средств, достаточно знать SWIFT-код банка и его название.

Физические и юридические лица, частные пользователи и представители бизнес-структур ежедневно осуществляют финансовые операции, а также обмениваются информацией в комфортной, безопасной и выгодной среде, используя преимущества глобальной сети в отсутствие бюрократических границ и государственных рамок. Несмотря на то, что некоторые правила свободных переводов были изменены, согласно условиям масштабных мер по борьбе с финансирование терроризма, система SWIFT, по-прежнему, остается одним из самых удобных финансовых инструментов.

Расшифровываем понятия BIC и IBAN

Осуществить перевод денежных средств с использованием платежных каналов SWIFT можно при наличии идентификационного номера банка BIC, предусмотренного действующим стандартом ISO 9362. Код BIC составлен рядом буквенно-цифровых обозначений:

Российский аналог BIC – код БИК (идентификационный код, используемый для взаимодействия внутри страны).

Международный код счета банка-получателя IBAN содержит следующие идентификационные данные:

Во избежание неточностей в платежах рекомендуется получать SWIFT-код непосредственно в банке получателя.

Принцип работы системы СВИФТ

Подтверждение входящей операции или перевод денежных средств в стороннюю организацию осуществляются банками посредством формирования и отправки зашифрованных сообщений специальным компьютерным терминалом SWIFT, который обеспечивает мгновенную связь с универсальным компьютером. Структура сообщений включает: заголовок, основной текст и трейлер.

Поступившая информация аккумулируется в региональном процессоре, в последствие перенаправляясь в операционный центр для обработки, проверки, присвоения уникального номера и рассылки получателям.

Для отправки денежного перевода потребуется заполнить реквизиты на английском языке. Перевод осуществляется без открытия счета либо с его открытием. Преимущества второго варианта – в сниженных комиссиях и упрощенной процедуре, удобной при регулярном использовании системы.

Реквизиты SWIFT

Для перечисления средств по каналам СВИФТ отправителю необходимо предоставить в банк следующую информацию:

В свою очередь, получатель, уведомленный о переводе, может забрать деньги в отделении, открывшем счет, либо в любом банковском офисе, если перевод осуществлялся без использования номера счета.

Сроки переводов

Как правило, банковский перевод в системе СВИФТ занимает не более 7 дней. Однако, если в операции участвуют крупнейшие транснациональные банки, время транзакции сокращается до 1 суток. Точную информацию о сроках денежных переводов можно получить в банке при оформлении заявки.

Как функционирует SWIFT в России

Механизм функционирования международного платежного канала удобно рассматривать на примере Сбербанка – крупнейшей в России финансовой организации с самой разветвленной сетью отделений и представительств. Код СВИФТ банка выглядит как SABR RU MM XXX. Точное обозначение формируется отдельно для каждого региона присутствия банка. Получить реквизиты можно на сайте банковской организации, по телефону службы поддержки или при личном визите в банк. Кроме того, потребуется 20-значный номер счета получателя платежа при переводе внутри страны. Доступные для перевода валюты: рубли, доллары США, фунты стерлингов, швейцарские франки, евро.

Комиссионные расходы несет отправитель средств. Размер операционных комиссий может составлять:

Доставки средств осуществляется исключительно на карточные и банковские счета в срок от 1 до 7 суток.

СВИФТ и санкции: отключат ли Россию от международной системы платежей?

Внедрение экономических санкций со стороны ЕС и США заставило многих отечественных бизнесменов задуматься о возможности отключения нашей страны от международного финансового и информационного канала SWIFT.

По мнению экспертов, такое развитие событий маловероятно, поскольку система денежных переводов далека от политики, а сотрудничество с российскими банками, выплачивающими комиссии за обслуживание и проведение операций, выгодно для сообщества. В то же время Банк России принял некоторые предупредительные меры, учредив в 2014 году собственную систему платежей, которая действует на территории страны.

Кроме того, SWIFT – это коммерческое предприятие, которое отчитывается о своей деятельности перед Европейским Союзом, что минимизирует влияние США, как основного источника санкций. В случае отключения нашей страны от международного сообщества российские банки перейдут на прямые межбанковские переводы, при необходимости привлекая посреднические организации.

Как отмечают некоторые аналитики, основными последствиями отключения SWIFT могут стать:

Что необходимо знать о денежных переводах SWIFT

Воспользоваться возможностями международной системы переводов может любое частное лицо и организация, которым гарантирована доставка денежных средств точно в срок без необходимости открытия банковских счетов. Счета могут быть открыты по желанию клиентов для упрощения процесса перевода и минимизации комиссионных расходов.

Другие отличия SWIFT-платежей от традиционных банковских переводов:

Операционные сборы при осуществлении транзакций, как правило, распределены между отправителями и получателями средств. Суммарный расход на обслуживание обычно ниже тарифов популярных платежных систем. Однако, несмотря на все преимущества, систему SWIFT чаще используют коммерческие структуры. Это связано с минимальной фиксированной комиссией от 10 долларов и необходимостью оформления банковских документов.

Альтернативные системы

Ряд государств – такие, как Боливия, Венесуэла, Никарагуа, Куба, которые не входят в состав участников SWIFT, успешно используют для переводов платежный сервис SUCRE. В 2012 году к ним присоединился отключенный от международной финансовой системы Иран.

В нашей стране успешно запущена и функционирует альтернативная система передачи финансовых сообщений (СПФС), возможности которой предусматривают:

Кроме того, по-прежнему актуальны и другие способы отправки денежных средств в любую точку мира:

Итоги

Банковская система SWIFT широко востребована во всем мире, благодаря высокой точности и безопасности доставки средств за счет использования буквенно-циферного метода шифрования пользовательских данных и информации о транзакциях. Средства доставляются в срок от 1 до 7 дней. Этот период может быть увеличен в случае, если потребуются уточнения в реквизитах получателя (при ошибочном указании реквизитов).