бэк маржа и фронт маржа в ритейле что это

Маржа формула (Фронт маржа, Бэк Маржа, Гросс Маржа, Наценка)

Содержание

Фронт маржа и Бэк маржа одни из важнейших финансовых показателей отражающих уровень дохода, полученного от общей реализации. Давайте рассмотрим подробнее, какая маржа бывает в торговле.

Формулы расчета Фронт маржи (Front margin)

Фронт маржа в розничной торговле рассчитывается как разница между продажами и себестоимостью товара в руб.

Фронт маржа в % рассчитывается как разница между продажами и себестоимостью товара относительно розничного товарооборота.

Итоговый уровень фронтальной маржи в розничной торговле варьируется от 10 до 40% в зависимости от особенностей ценообразования в розничной сети и ее формата. Магазины формата Дискаунтер и Гипермаркеты придерживаются уровня 23-28%, магазины формата Супермаркет придерживаются уровня 30-35%.

Формулы расчета Бэк маржи (Back margin)

Формула Бэк маржи рассчитывается как сумма бонусов полученных от поставщиков:

Что такое маржа: определение, виды, формула

Узнайте, для чего нужно знать маржу в своем бизнесе и как ее увеличить

Маржа — это разница между ценой товара и его себестоимостью. Этот показатель можно определить в деньгах и в процентах. Маржа считается одним из ключевых показателей эффективности бизнеса.

Содержание

В этом видео вы узнаете, почему маржа важна для бизнеса и научитесь ее определять.

Если вы не закладываете все издержки — налоги, зарплату, аренду склада, и т.д. в себестоимость товара, их обязательно нужно вычитывать из маржи, чтобы понимать, сколько вы действительно зарабатываете.

Давайте разберемся, зачем компании подсчитывают этот показатель.

Для чего нужно определять маржу?

Бизнесы мониторят этот показатель, чтобы оценить рентабельность и эффективность своей торговли. Кроме того, с помощью маржи можно сравнивать свою успешность с конкурентами, потому что каждая ниша имеет средний показатель маржи. Если маржа ниже средней в нише, значит вам есть что улучшать.

Давайте узнаем, какие существуют разновидности маржи.

Виды маржи

Экономисты выделяют следующие виды маржи.

Давайте узнаем, как подсчитать маржу вашего бизнеса.

Как подсчитать маржу

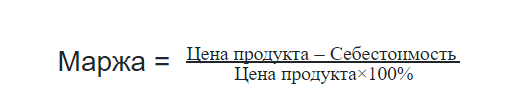

Подсчитать маржу в процентах можно вручную с помощью следующей формулы:

Вы можете подсчитать вашу маржу с помощью специальных калькуляторов, которых много в интернете.

Давайте рассмотрим, что можно сделать, чтобы повысить показатель маржи.

Как увеличить маржу

Существует масса способов увеличения этого показателя. По сути, это одна из основных задач маркетинга и цель маркетинговой стратегии. Вот конкретные действия, которые помогают стимулировать сбыт и увеличить маржу.

Поздравляем, теперь вы знаете, что такое маржа, как ее определять и повысить.

Бэк маржа и фронт маржа в ритейле что это

Фронт маржа в розничной торговле рассчитывается как разница между продажами и себестоимостью товара в руб.

Фронт маржа в % рассчитывается как разница между продажами и себестоимостью товара относительно розничного товарооборота.

FM%= (РТО- Себ/с)/РТО

Формула Фронт маржи %

Итоговый уровень фронтальной маржи в розничной торговле варьируется от 10 до 40% в зависимости от особенностей ценообразования в розничной сети и ее формата. Магазины формата Дискаунтер и Гипермаркеты придерживаются уровня 23-28%, магазины формата Супермаркет придерживаются уровня 30-35%.

Формула Бэк маржи рассчитывается как сумма бонусов полученных от поставщиков:

Штрафы — несоблюдение условий договора (не могут превышать 15% от суммы заказа)

Ретро бонусы — компенсация поставщиком суммы определенной по договору в случае достижения договорных условий. Например, договоренность компенсации 3% от продаж, в случае реализации 1000 шт. товаров.

Листинг — компенсация от поставщика за внесение нового товара в ассортиментную матрицу магазина.

Маркетинг — компенсация поставщика за участие в маркетинговой акции. Поставщик получает рекламную поддержку (выделенные ценники, расширенная выкладка товара, печать в каталогах и т.д.). Участие в акции компенсируется скидкой в цене или выплатой бонусов.

Бэк маржа формула (Back margin) = Штрафы+Ретро+Листинг+Маркетинг

BMруб= Штрафы+Ретро бонусы+Листинг+Маркетинг

BM%= BMруб/РТО

Гросс маржа (Коммерческая маржа) в розничной торговле рассчитывается как сумма Фронт маржи и Бэк маржи.

Данный показатель отражает сумму всех доходов полученных от реализации товара:

• Доход от разницы полочной цены и себестоимостью товара (Фронт маржа)

• Доход от бонусов поставщиков, полученных за счет реализации товара (Бэк маржа).

Гросс маржа= Фронт маржа+Бэк маржа

Разница между маржой и наценкой.

Обычно для оценки финансовых показателей наценка на товар используется поставщиками, а маржа — розничными сетями.

Наценка%= (РТО- Себ/с)/Себ/с

Зная маржу вы всегда можете рассчитать наценку:

Наценка%= FM%/(1-FM%)

Что такое маржа и как её рассчитать? Подробный обзор понятия для новичков + формулы расчёта

Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа. Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения. Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах.

Содержание:

1. Что такое маржа простыми словами?

Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность. В зависимости от сферы деятельности, в которой этот термин используется, он может обладать своей спецификой.

Маржа (от англ. Margin — разница, преимущество) — разница между ценами товаров, курсами ценных бумаг, процентными ставками и прочими показателями. Такая разница может выражаться, как в абсолютных величинах (например, рубль, доллар, евро), так и в процентах (%).

Простыми словами маржа в торговле — это разница между себестоимостью товара (стоимостью его изготовления или закупочной стоимостью) и его конечной (отпускной) ценой. Т.е. это некий показатель эффективности экономической деятельности конкретно взятой компании или предпринимателя.

В данном случае это относительная величина, которая выражается в % и определяется по следующей формуле:

П — прибыль, которая определяется по формуле:

П = отпускная цена — себестоимость

Д — доход (отпускная цена).

Однако хочу отметить, что маржа в нашем и западном понимании сильно отличается. У европейских коллег она представляет собой отношение прибыли от продажи товара к его отпускной цене. У нас же для расчета используется чистая прибыль, а именно (отпускная цена — себестоимость).

2. Виды маржи

В данном разделе статьи мы с вами рассмотрим самые распространенные виды маржи. Итак, давайте начнем…

2.1 Валовая (гросс) маржа

Валовая маржа (англ. gross margin) — это процент от общего объема выручки компании, который она сохраняет после понесенных прямых расходов, связанных с производством своих товаров и услуг.

Валовая маржа рассчитывается по следующей формуле:

ВП — валовая прибыль, которая определяется как:

ОП — объем продаж (выручка);

СС — себестоимость проданных товаров;

Таким образом, чем выше у компании показатель ВМ, тем больше средств сохраняет компания на каждый рубль продаж для обслуживания прочих своих расходов и обязательств.

Отношение ВМ к сумме выручки от реализации товара называется коэффициентом валовой маржи.

2.2 Маржа прибыли

2.3 Вариационная маржа

Вариационная маржа — сумма, уплачиваемая/получаемая банком или участником торгов на бирже в связи с изменением денежного обязательства по одной позиции в результате её корректировки по рынку.

Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу.

2.4 Чистая процентная маржа (банковская процентная маржа)

Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом:

ДП — процентные (комиссионные) доходы;

РП — процентные (комиссионные) расходы;

АД — активы, приносящие доход.

Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках. Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.

2.5 Гарантийная маржа

Гарантийная маржа — это разница между стоимостью залога и величиной выданного кредита.

2.6 Кредитная маржа

Кредитная маржа — разница между оценочной стоимостью товара и размером кредита (займа), выданного финансовой организацией для покупки этого товара.

2.7 Банковская маржа

Банковская маржа (bank margin) — это разница между ставками кредитного и депозитного процента, кредитными ставками для отдельных заемщиков, либо процентными ставками по активным и пассивным операциям.

На показатель БМ оказывают влияние сроки выдаваемых кредитов, сроки хранения депозитов (вкладов), а также проценты по этим кредитам или депозитам.

2.8 Фронт и бэк маржа

Эти два термина следует рассматривать вместе, т.к. они связаны между собой,

Фронт маржа – это прибыль с наценки, а бэк маржа – это прибыль, полученная компанией от скидок, акций и бонусов.

3. Маржа и прибыль: в чем разница?

Некоторые специалисты склоняются к тому, что маржа и прибыль являются равнозначными понятиями. Однако на практике эти понятия отличаются друг от друга.

Маржа — это разница между показателями, а прибыль — конечный финансовый результат. Формула расчёта прибыли приведена ниже:

Прибыль = В – СП – КИ – УЗ – ПУ + ПП – ВР + ВД – ПР + ПД

В — выручка;

СП — себестоимость продукции;

КИ — коммерческие издержки;

УЗ — управленческие затраты;

ПУ — проценты уплаченные;

ПП — проценты полученные;

ВР — внереализованные расходы;

ВД — внереализованные доходы;

ПР — прочие расходы;

ПД — прочие доходы.

Подводя итог всему вышесказанному можно сказать, что при расчете маржи учитывается только один тип издержек — переменные затраты, которые закладываются в себестоимость производства продукции. А при расчете прибыли учитываются все расходы и доходы, которые несет компания при производстве своей продукции (или оказании услуг).

4. Чем отличается маржа от наценки?

Очень часто маржу ошибочно путают с торговой наценкой. Наценка — отношение прибыли от продажи товара к его себестоимости. Для того чтобы у вас больше не возникало путаницы, запомните одно простое правило:

Маржа это отношение прибыли к цене, а наценка это отношение прибыли к себестоимости.

Давайте на конкретном примере попробуем определить разницу.

Предположим, вы приобрели товар за 1000 рублей, а продали его за 1500 рублей. Т.е. размер наценки в нашем случае составил:

Н = (1500-1000)/1000 * 100% = 50%

Теперь давайте определим размер маржи:

М = (1500-1000)/1500 * 100% = 33,3%

Соотношение между показателями маржи и наценки для наглядности приведено в таблице ниже:

Важный момент: Торговая наценка очень часто бывает больше 100% (200, 300, 500 и даже 1000%), а вот маржа не может превышать 100%.

Для того чтобы лучше понять разницу между двумя этими понятиями, предлагаю вам посмотреть небольшое видео:

5. Заключение

Как вы уже смогли понять, маржа это аналитический инструмент для оценки эффективности компании (за исключением биржевой торговли). И прежде чем наращивать производство, выводить на рынок новый товар или услугу необходимо оценить начальное значение маржи. Если вы увеличиваете отпускную стоимость товара, а размер маржи при этом не увеличивается, то это говорит лишь о том, что размер издержек на его производство также растет. И при такой динамике существует риск оказаться в убытке.

На этом, пожалуй, все. Надеюсь, что теперь вы имеете необходимое представление о том, что такое маржа и каким образом она рассчитывается.

Что такое маржа?

В сегодняшней заметке речь пойдет о таком важно экономическом термине, как маржа. Её периодически путают с прибылью или наценкой, от чего может складываться некорректное понимание финансовой ситуации.

Поэтому, далее рассмотрим что такое маржа, какие ее виды бывают и чем же она отличается от прибыли и наценки.

Но, обо всем по порядку.

Маржа это

Простыми словами маржу в торговле часто представляют как аналог прибыли. Формула выглядит следующим образом:

Маржа = Прибыль / Доход * 100%

где Прибыль это цена товара минус себестоимость, а Доход это цена товара.

К примеру, в розничной торговле процент маржи составляет порядка 30-40%.

Тут стоит уточнить еще один момент, что под прибылью могут понимать как валовую, так и чистую прибыль. Это станет более понятно, когда рассмотрим основные виды, к ним и переходим.

Виды маржи

Рассмотрим самые часто используемые виды маржи. Стоит знать, что их существенно больше и в зависимости от сферы применения этот термин может иметь специфическое понимание.

Валовая маржа (гросс)

Валовая маржа = Валовая прибыль / Общий объем продаж * 100%

где Валовая прибыль это Общий объем продаж минус себестоимость, а Общий объем продаж это, собственно, выручка

Данная характеристика позволяет оценить общие перспективы дела, а именно сколько будет составлять доход с каждого полученного рубля. И если этот процент слишком мал, то можно заранее сказать, что вкладываться не имеет смысла, какой бы объем не был. Ведь нужно учитывать, что с этих денег еще необходимо вычесть издержки, а так же они должны обеспечивать стабильность и рост.

Маржа прибыли

Маржа прибыли = Чистая прибыль / Общий объем продаж * 100%

где Чистая прибыль это вся выручка минус все издержки, а Общий объем продаж это выручка.

Данная метрика похожа на валовую с одним отличием, эта маржа отражает сколько будет составлять реальная прибыль с каждого рубля (то есть то, чем можно пользоваться как душе угодно).

Нередко применяется совместно с валовой маржой, что позволяет достаточно быстро оценить эффективность всех процессов, не связанных с себестоимостью. К примеру, если ВМ составляет 30%, а МП составляет 10% при достаточно большом объеме выручки, можно сразу сказать, что у бизнеса немало проблем и весьма неоптимизированный подход.

Фронт и бэк маржа

Фронт маржа = Валовой марже

Бэк маржа = скидки поставщика / себестоимость * 100%

Чтобы было проще понять, рассмотрим простой пример. Допустим, было куплено 100 единиц товара по цене 10 рублей. Весь товар был продан по цене 15 рублей. За быструю реализацию, поставщик решил выделить бонус в размере 1 рубля с каждого товара.

Такой подход к учету маржи важен в тех случаях, когда акции и скидки поставщиков существенны по отношению к общему объему. К примеру, скидка всего в 1%, при объеме продаж 10 000 единиц по цене закупки 2 000 рублей, составляет немало-немного 200 000 рублей.

Чем отличается маржа от наценки и прибыли?

Рассмотрим две самых основных запинки, которые возникают у людей после ознакомления с этим термином.

Чем отличается маржа от прибыли?

Нередко маржу в абсолютном денежном эквиваленте путают с прибылью. Ведь, действительно, если не приводить к процентам, то формулы очень схожи. Однако, есть существенная разница.

Маржа это характеристика оценки эффективности, а прибыль это учетное значение. Простыми словами, маржа в денежном виде это предположительная оценка, а прибыль это факт того, чтобы было получено.

Кроме того, маржу чаще всего используют именно в процентом соотношении для более простого прогнозирования и расчета потенциальной прибыли.

Чем отличается маржа от наценки?

Маржа и торговая наценка схожи между собой, но есть отличие. Дело в том, что маржа это отношение к выручке, а наценка это отношение к себестоимости.

Дабы не путаться, запомните следующее:

Наценка прибавляется к себестоимости, а маржа вычитается из цены реализации.

Послесловие

Маржа в разных ее представлениях это важная характеристика оценки эффективности бизнеса. Она применяется наряду с прочими метриками, такими как общая выручка и расходы. Например, дело с выручкой 1 000 000 рублей в месяц и маржой 35% может быть более выгодным, чем дело с оборотом в 3 000 000 рублей и 10%.

Кроме того, маржа является неотъемлемой частью планирования и анализа перспектив. Так, если маржа прибыли слишком мала, то какое-либо расширение весьма рискованно. Любые незапланированные издержки могут сильно отразиться. К примеру, если при эластичном спросе себестоимость товара поднялась, то подъем цены реализации товара может быть попросту невозможен.

Надеюсь, мой обзор помог вам разобраться с тем, что такое маржа, как ее считать, для чего она нужна, какие виды бывают и чем она отличается от прибыли и наценки.

Похожие записи

Добавить комментарий Отменить ответ

Поиск

Социальные сети

Рубрики

Последние записи

Категории

Информация

Стоит понимать

Как и чем бы вы не занимались, помните.

Истории успеха из Интернета — это истории из Интернета.

Чем больше вы знаете о финансовых инструментах, основах ведения бизнеса, деньгах и методах обращения с ними, тем выше ваши шансы.

Любого рода операции на финансовых рынках, включая инвестиции в криптовалюты, несут в себе риски вплоть до полной потери вложенных средств. Любые указанные на данном сайте рекомендации и советы не могут восприниматься как руководство к действию. Используя их, вы действуете на свой страх и риск и сами несете ответственность за результаты.

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сайте операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

Сайт и участники, публикующие что-либо в сайте, не несут ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.