выпуск товаров таможенные платежи уплачены что означает

Таможенная процедура выпуск для внутреннего потребления (ИМ 40)

Выпуск для внутреннего потребления (импорт) — это таможенная процедура (ранее таможенный режим) установленная действующим с 01.01.2018 Таможенным кодексом ЕАЭС, позволяющая использовать иностранные товары, ввезённые на территорию стран ЕАЭС, свободно и без ограничений. Такие товары можно продавать, перевозить, дарить, утилизировать, а также выполнять иные действия, как и с товарами, произведёнными внутри этой территории.

Код таможенной процедуры выпуск для внутреннего потребления — ИМ40, который указывается при заполнении 1 графы таможенной декларации юридическим лицом или индивидуальным предпринимателем.

Графа 1, состоит из трёх ячеек и заполняется следующим образом:

Суть и содержание процедуры выпуска товаров для внутреннего потребления

Таможенная процедура выпуск товаров для внутреннего потребления применяется, чтобы придать ввезённым иностранным товарам статус товаров ЕАЭС и использовать их на территории ЕАЭС без ограничений. Это означает, что после прохождения этой процедуры товары можно будет продавать, эксплуатировать, ремонтировать или использовать любым другим способом.

Для помещения товара под эту процедуру нужно зарегистрироваться на таможне и предоставить необходимый пакет документов, подготовить и подать декларацию. Нужно рассчитать и уплатить все таможенные платежи. При этом очень важно правильно указать код товара по ТН ВЭД по номенклатуре ЕАЭС. От него зависят размеры таможенных платежей: пошлины, налога, акциза, применение мер нетарифного регулирования, антидемпинговых и компенсационных пошлин. Не менее важно правильно определить таможенную стоимость товара, которая является основой для расчёта. Для получения преференций имеет значения страна происхождения товара. Если на таможне предоставить сертификат происхождения товара, то можно получить полное или частичное освобождение от уплаты таможенных платежей.

Только после проверки всех документов и выполнения всех требований, а также уплаты платежей, таможня выпускает декларацию, а товар приобретает статус товара ЕАЭС.

Кроме того, таможенная процедура может быть использована, когда нужно ввезти уже вывезенные с территории ЕАЭС товары или оформить товары, уже находящийся на территории. Для помещения под эту процедуру товары обязательно должны иметь статус иностранных. Её используют, например, для завершения процедур: временный ввоз, переработка на таможенной территории, переработка вне таможенной территории, таможенный склад.

В некоторых случаях может быть произведён условный выпуск товаров. При этом товары не приобретают статус товара ЕАЭС, таможенные платежи за их ввоз платить не нужно, но на их использование накладываются ограничения (126 статья ТК ЕАЭС).

Правила и особенности оформления участников ВЭД под процедурой выпуск для внутреннего потребления

Оформление процедуры выпуска для внутреннего потребления производится для физических лиц на основании Решения Совета ЕЭК №107, выпущенного 20.12.2017 года. Согласно данному документу, такие лица могут оформлять данную процедуру без уплаты налогов, пошлин и прочих сборов в отношении товаров, предназначенных для личного пользования. Это могут быть личные вещи при международных переездах из-за рубежа на постоянное место жительства (ПМЖ) или приобретенные товары в магазинах, рынках, в интернете и т.д. Товары могут быть как новыми, так и бывшими в эксплуатации (б/у).

При этом их количество строго ограничено в зависимости от вида транспорта и типа самого товара. При выпуске для внутреннего потребления некоторых товаров потребуется уплата таможенных платежей. Их перечень также есть в данном Решении. Кроме того, существуют установленные законодательством ставки для таможенных платежей в отношении автомобилей и иных транспортных средств физических лиц. Сумма таких сборов рассчитывается в зависимости от года выпуска и мощности транспортного средства. Товары, не предназначенные для личного пользования, признанные коммерческой партией, под данную процедуру ни при каких условиях поместить нельзя.

Выпуск для внутреннего потребления для юридических лиц и индивидуальных предпринимателей осуществляется по практически идентичному алгоритму. Основным условием для выполнения данной процедуры служит уплата всех необходимых пошлин в полном объёме и наличие всех установленных законодательством документов. Кроме того, должны соблюдаться ограничения и запреты для определённых товаров и их групп.

Условия для помещения товаров под процедуру выпуска для внутреннего потребления

Для помещения товара под процедуру выпуск для внутреннего потребления, необходимо, выполнить ряд условий. Для разных категорий товаров эти условия несколько отличаются. Вот перечень основных условий:

Таможенные платежи при оформлении выпуска для внутреннего потребления

При оформлении процедуры выпуска товаров для внутреннего потребления необходимо рассчитать и уплатить все таможенные платежи. При этом очень важно правильно указать код товара по ТН ВЭД по номенклатуре ЕАЭС. От него зависят размеры таможенных платежей: пошлины, налога, акциза, антидемпинговых и компенсационные пошлин, а также применение мер нетарифного регулирования. Не менее важно правильно определить таможенную стоимость товара, которая является основой для расчёта. Для получения преференций имеет значения страна происхождения товара. Если на таможне предоставить сертификат происхождения товара, то можно получить полное или частичное освобождение от уплаты таможенных платежей. Без предъявления сертификата льгота действовать не будет.

Оформление таможенной процедуры выпуск для внутреннего потребления

Наша компания «Универсальные Грузовые Решения» является таможенным брокером (представителем) и занимается оформлением таможенной процедуры выпуск для внутреннего потребления любых грузов и товаров на любых таможнях Российской Федерации:

При необходимости проводим таможенное оформление товаров в любых других таможенных процедурах!

Работаем с любыми участниками ВЭД:

Документы и информация для оформления товаров и грузов под

таможенную процедуру выпуск для внутреннего потребления (ИМ 40)

Сроки и стоимость оформления товаров и грузов под таможенную процедуру выпуск для внутреннего потребления

Срок оформления процедуры выпуск для внутреннего потребления – 1 день!

При этом цена или стоимость услуг таможенного оформления под процедурой выпуск для внутреннего потребления в нашей компании является минимальной по рынку и зависит от места таможенного оформления и поставленных участником ВЭД задач, в среднем может составлять:

Мы уверены, что сделаем Вам наиболее выгодное предложение!

Какими способами физическое лицо может уплатить таможенные платежи за товар для личного пользования

При ввозе физлицом товаров для личного пользования могут возникать ситуации, когда необходимо декларировать товар и уплачивать в отношении этих товаров платежи по единым ставкам или в виде совокупного таможенного платежа. Физлицо может уплатить платежи различными способами: с помощью банковской карты, в безналичном порядке через банк, наличными в кассу таможенного органа.

Главой 37 ТК ЕАЭС установлены особенности порядка и условий перемещения через таможенную границу ЕАЭС товаров для личного пользования. Такие товары перемещаются физлицами в упрошенном льготном порядке, который подразумевает упрощенное таможенное оформление, а также полное освобождение от уплаты таможенных платежей в рамках установленных ограничений либо их уплату по единым ставкам в части превышения таких ограничений, а в отдельных случаях в виде совокупного таможенного платежа. Подробную информацию можно получить в разделе Ввоз/вывоз товаров физлицами.

Таможенные платежи в отношении товаров для личного пользования, взимаемые по единым ставкам, согласно п.2 ст.266 ТК ЕАЭС уплачиваются физическими лицами на основании таможенного приходного ордера (ТПО), оформляемого должностным лицом таможенного органа, Форма ТПО, порядок его заполнения и применения установлены Решением Комиссии ТС от 18.06.2010 N 288.

При этом плательщику вручается квитанция, содержащая в текстовом виде и в виде штрихкода банковские реквзизиты для осуществления уплаты и идентификации платежей, начисленных в ТПО.

Плательщиком таможенных платежей в отношении товаров для личного пользования является само физическое лицо, перемещающее такие товары.

Также законодательством РФ о таможенном регулировании таможенные пошлины, налоги в отношении товаров для личного пользования могут быть уплачены от имени и по поручению физических лиц: экспресс – перевозчиками, АО «Почта России» и таможенными представителями (кроме транспортных средств для личного пользования).

Иные лица в соответствии с правом ЕАЭС и законодательством РФ о таможенном регулировании не могут уплачивать таможенные платежи в отношении товаров для личного пользования.

Если товары для личного пользования (кроме ввозимых в сопровождаемом багаже), ввозимые гражданином РФ, подлежат выпуску при условии уплаты таможенных пошлин, налогов, необходимо представить в таможенный орган сведения об ИНН этого физического лица (п.5 ст.194 Федерального закона от 03.08.2018 г. № 289-ФЗ).

В настоящее время физические лица могут оплатить таможенные платежи следующими способами:

1) С помощью банковских карт, используя информационный сервис оператора таможенных платежей ООО «Мультисервисная платежная система».

Для поиска таможенных квитанций с начисленными суммами платежей нужно зайти на страницу оператора таможенных платежей, указать фамилию, имя, отчество, а также серию и номер паспорта. Сервис покажет все квитанции, оформленные таможенным органом в отношении этого физического лица.

Физическое лицо может оплатить любую из доступных квитанций банковской картой платежных систем Visa, MasterCard или МИР.

После уплаты автоматически сформируется чек, подтверждающий уплату таможенных платежей. Реквизиты чека нужно назвать должностному лицу таможенного органа, совершающему таможенные операции, в целях выпуска товаров.

Уплату таможенные платежи в отношении товаров для личного пользования можно также на таможенном посту в месте таможенного декларирования товаров через платежный терминал ООО «Мультисервисная платежная система» с помощью банковских карт Visa или MasterCard.

2) В безналичном порядке через любой банк по указанным в квитанции реквизитам.

При перечислении денежных средств через банк необходимо обязательно указать ИНН плательщика, т.к. учет денежных средств в таможенных органах осуществляется в соответствии с ИНН. Зачисление платежа через банк производится в течение 1-2 дней.

3) Наличными денежными средствами в кассу таможенного органа, если в месте совершения таможенных операций отсутствуют иные возможности оплаты (нет банка или платежного терминала оператора таможенных платежей).

Любой физическое лицо, независимо от гражданства, имеет возможность проверить наличие/отсутствие задолженности по уплате таможенных платежей.

На сайте ФТС России размещен Информационный сервис «Задолженность физических лиц по таможенным платежам и административным штрафам», предоставляющий возможность проверки гражданами РФ, иностранными гражданами и лицами без гражданства наличия задолженности по таможенным платежам, административным штрафам и принятым таможенными органами решениям о неразрешении въезда в РФ.

Как устроена доставка товаров, подпадающих под таможенный лимит с 1 января 2020 года

В прошлой статье мы в общих чертах писали о том, как переводим Почту России на электронные рельсы. В этот раз мы решили рассказать о животрепещущей теме — доставке покупок с зарубежных интернет-площадок, превышающих таможенный лимит.

C 1 января в России снизился порог беспошлинного ввоза. Теперь платёж берут с товаров дороже 200 € и тяжелее 31 кг. В самом процессе доставки ничего не изменилось, но теперь это может коснуться большего количества людей, поэтому у покупателей, которых раньше вопрос пошлин не касался, возникают резонные вопросы: что нужно для прохождения таможни? как оплатить пошлину? увеличится ли срок доставки?

В этой статье мы рассмотрим как устроен процесс расчета и уплаты пошлины и расскажем про интеграцию Почты с Федеральной таможенной службой (ФТС), которая упрощает и ускоряет прохождение таможни.

Как рассчитывается пошлина

Год назад порог уже понижали с 1000 € до 500 €, но этот лимит распространялся на сумму заказов за месяц и пошлина с превышения стоимости составляла 30 %. Новое ограничение, введенное с 1 января 2020, действует на каждую посылку отдельно, а тариф снижен в два раза — 15 % с превышения по стоимости, но не менее 2 € за каждый килограмм в случае перевеса.

Посмотрим, как происходит расчёт на примере посылки с товарами стоимостью 250 евро весом 31 кг и 35 кг. Пример рассмотрим в евро, чтобы был понятен принцип. По нему вы можете прикинуть к какой доплате стоит готовиться.

Превышение только по стоимости

(стоимость покупки − норма беспошлинного ввоза) * 15 %

(250 € −200 €) * 15 % = 7,5 €

Превышение и по стоимости и по весу

(вес покупки − 31 кг) * 2 €

(35 −31) * 2 € = 8 €

Если быть точными, то стоимость товаров и порог беспошлинного ввоза сначала пересчитываются в рубли, и от разницы в рублях берется процент таможенной ставки. Курс рубля, а также порог для расчета пошлины, применяют не на день оплаты товара, а на момент подачи декларации в таможню. Формулу расчета можно посмотреть вот тут.

Как оплатить пошлину при доставке частными перевозчиками

По запросу ФТС такие перевозчики, как DHL и UPS, запрашивают данные для декларирования у покупателя и передают их в специальный реестр таможенной службы.

Как оплатить пошлину в Почте России

Если интернет-магазин использует для доставки товаров международные почтовые отправления, то процесс работает иначе. Когда посылка прибывает в РФ, таможенный инспектор оформляет ее и при необходимости готовит документы для уплаты таможенного платежа: таможенный приходный ордер и бланк почтового перевода, с которыми посылка направляется в почтовое отделение.

У таможенного инспектора на границе могут возникнуть вопросы к посылке или сопровождающим её документам. В этом случае он направит посылку в таможню по месту нахождения получателя. Туда же необходимо будет прийти лично, чтобы предоставить документы. Обычно достаточно выписки из банка с суммой покупки, счёта от продавца (или скриншота экрана интернет-площадки с заказом), паспорта и ИНН. Если в результате местной таможней будет принято решение о начислении таможенного платежа, то покупателю будет выписан таможенный приходный ордер и квитанция, по которым потребуется его оплатить. После оплаты посылку можно будет получить в ближайшем к таможне почтовом отделении.

Как работает упрощенная схема Почты России

В прошлом году Почта России совместно с Федеральной таможенной службой запустили упрощённый механизм таможенного оформления, который исключает из процесса доставки бумажную волокиту и ускоряет работу. Теперь маркетплейс, Почта и таможня обмениваются данными онлайн. По такому принципу через Почту уже работают AliExpress и Joom, генерирующие 75% посылок.

Покупатель поручает Почте право представлять свои интересы в операциях с таможней — передавать информацию о товарах, оплачивать пошлину, запрашивать возврат пошлины, в случае возврата посылки. Это ускоряет процесс в разы.

Когда заказ сформирован, интернет-площадка передаёт информацию о нём Почте. Эти данные подаются для декларирования покупки и используются для расчёта таможенной пошлины. Об этом мы сообщаем покупателю по электронной почте сразу со ссылкой для оплаты.

Так выглядит email-уведомление о том, что нужно оплатить таможенный платеж

Когда посылка приходит в Россию, Почта проводит визуальный контроль посылки, взвешивает её и по итогам подает в таможню электронное уведомление о прибытии. На его основании, а также на основании ранее поданной информации о заказе, ФТС России в автоматическом режиме принимает решение о судьбе посылки. Благодаря автоматизации этого процесса, отправления не зависают в пути в ожидании оплаты пошлин и быстрее проходят таможенное оформление. Некоторые клиенты даже замечают в мобильном приложении, как посылка проходит таможню менее чем за минуту!

Оплатить таможенную пошлину можно на сайте Почты по ссылке из письма или в мобильном приложении без комиссии. Неважно, когда вы это сделаете — как только получите уведомление, или через несколько дней. Мы сразу оплачиваем пошлину в ФТС России и берём на себя все риски общения с таможней, чтобы товар не задержался в пути.

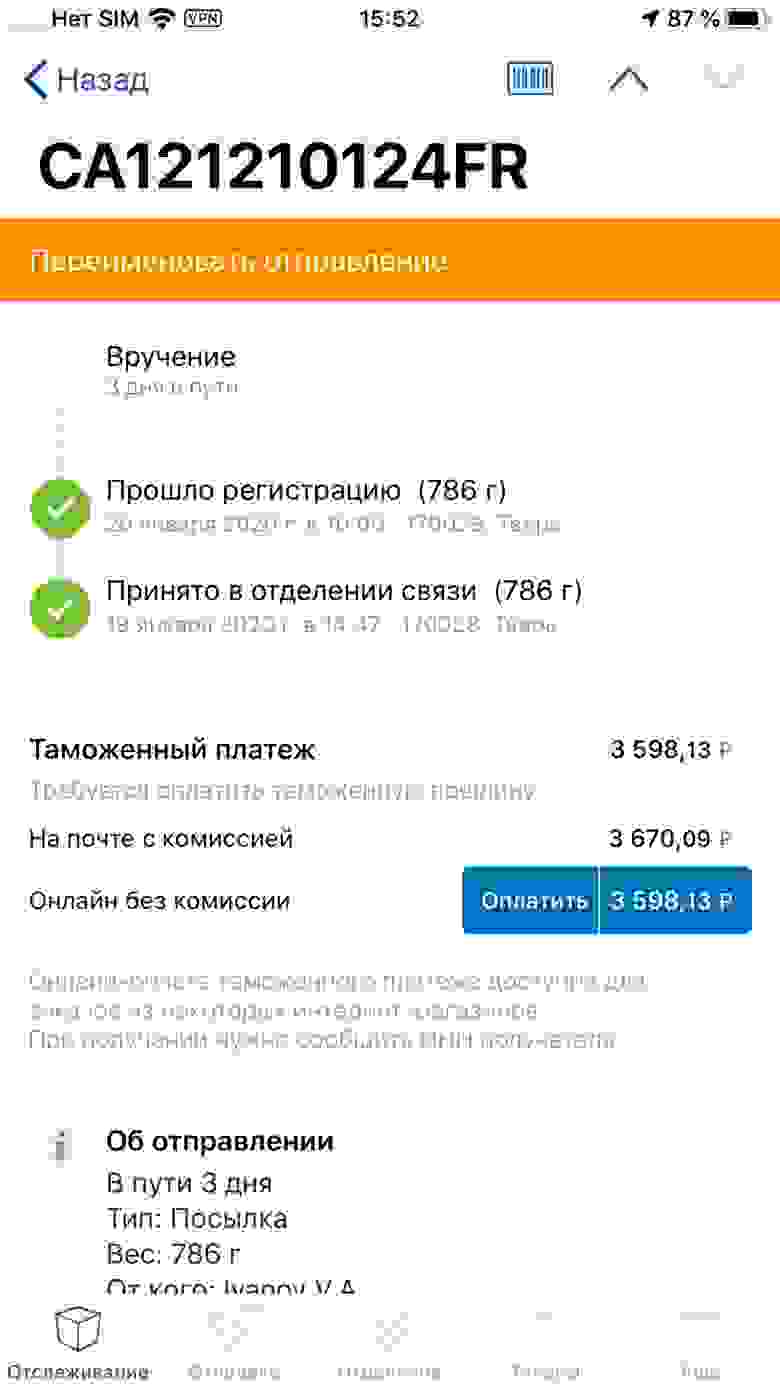

Так выглядит окно оплаты таможенной пошлины на сайте Почты России

Если вы пропустили письмо с уведомлением, то можете узнать о необходимости уплаты пошлины на странице отслеживания на сайте Почты или в мобильном приложении.

Онлайн-оплата облегчает получение посылки с пошлиной — вы забираете ее в почтовом отделении, как обычную посылку, для этого важно при оплате пошлины не забыть указать свой ИНН.

Резюмируем, как проходит процесс доставки, если площадка работает с Почтой России по упрощенной схеме:

Так выглядит вся цепочка упрощенной доставки – от покупки до получения товара

Большинство маркетплейсов, доставляющих через Почту и не только, сейчас ведут переговоры по переходу на процесс упрощенного таможенного оформления.

В целом к этому процессу могут подключиться любые международные торговые площадки, принципы работы для всех участников общие. Главные требования к ним — ответственность за достоверность информации о товарах и прозрачная для клиентов логистика.

Если у вас есть предложения или обратная связь по работе наших сервисов или приложений, можете смело писать в комментарии или мне в личку.

Содержание:

Таможенные платежи – это пошлины, налоги и сборы, взимаемые государственными органами с участников внешнеэкономической деятельности (ВЭД) при перемещении грузов, товаров и транспортных средств через таможенную границу Таможенного союза (ТС).

Согласно п. 1 статьи 34 Налогового кодекса Российской Федерации (часть первая), таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле, настоящим Кодексом (Налоговым), иными федеральными законами о налогах, а также иными федеральными законами.

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика) (Статья 51 ТК ЕАЭС).

Налоговая база для исчисления налогов определяется в соответствии с налоговым законодательством.

Виды таможенных платежей

В 46 статье ТК ЕАЭС определены следующие виды таможенных платежей:

Таможенная пошлина – обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза, согласно 2 статьи ТК ЕАЭС (ранее см. статья 4 ТК ТС). Пошлина бывает ввозная и вывозная. Размер взимаемых пошлин разнится в зависимости от вида товара и категории участника ВЭД и указан в Едином таможенном тарифе Евразийского экономического союза (ЕТТ). На ряд товаров (автомобили, нефтепродукты) установлены высокие ввозные и вывозные таможенные пошлины. От уплаты пошлин освобождены физические лица, перевозящие через таможенную границу товары для личного пользования (товары, не являющиеся товарами для личного пользования см. Приложение №6 к Решению №107).

Акциз – это разновидность косвенных налогов и накладывается на подакцизную продукцию (нефтепродукты, автомобили, алкогольные и табачные изделия), то есть на товары, спрос на которые не меняется из-за повышения или понижения их стоимости.

Таможенные сборы – это обязательные платежи, взимаемые за совершение таможенными органами таможенных операций, связанных с выпуском товаров, таможенным сопровождением транспортных средств, а также за совершение иных действий ст. 47 ТК ЕАЭС (ранее Статья 72 ТК ТС).

Документы и информация по таможенным платежам

Расчет таможенных платежей и их методы

Таможенные платежи – это комплексная величина, состоящая из нескольких видов обязательных таможенных выплат: сбор за таможенное оформление, акциз, пошлина и НДС, которая рассчитывается в зависимости от вида товара согласно его коду ТН ВЭД по таможенному тарифу таможенного союза.

Калькулятор расчета таможенных платежей

Пример расчета таможенного платежа:

При стоимости товара 1200 долларов, при условии что пошлина по нему составит 10% и НДС 20% таможенный платеж будет рассчитан следующим образом:

основа начисления 1200 долларов (80400,00 руб. по курсу ЦБ РФ на момент подачи декларации * )

1) сбор за таможенное оформление 375,00 руб.

2) 10% пошлина 8040,00 руб.

3) 20% НДС 17688,00 руб. (80400,00 + 8040,00 = 88440,00 руб. * 0,20 = 17688,00 руб.)

Итоговая сумма таможенного платежа уплаченного в таможню составит 389,59 долларов США или по курсу ЦБ на момент подачи декларации 26103,00 руб.

Итоговая стоимость товара при ввозе в РФ с учетом уплаты таможенных платежей составит 1584,00 долларов США или 106128,00 руб.

(1200,00 + 389,59 = 1584,59 долларов США или 80400,00 + 26103,00 = 106128,00 руб. )

* — В нашем примере курс ЦБ на момент оформления декларации взят из расчета 67 рублей за 1 доллар США

Внимание! Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Расчет таможенных пошлин может быть произведен только после того, как будет известна таможенная стоимость декларируемого товара. Таможенная стоимость товара (ТСТ) – это сумма стоимости товара и стоимости его доставки до таможенной границы (таможенного союза при импорте). Если стоимость транспортировки можно узнать у компании-перевозчика, то стоимость товара декларант может получить из контракта (договора) внешнеторговой сделки.

6 методов определения таможенной стоимости

Существует 6 методов определения таможенной стоимости товара ТК ЕАЭС Глава 5 (ранее см. Соглашение от 25 января 2008 года “Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза”) (Смотреть):

1. По стоимости сделки с ввозимым товаром. Это наиболее часто употребляемый метод оценки таможенной стоимости товаров (СТ). Она определяется исходя из стоимости внешнеторговой сделки на момент пересечения товаром таможенной границы включая затраты (на транспортировку, страхование и лицензирование), понесенные декларантом до момента пересечения груза через таможенную границу.

2. По стоимости сделки с идентичными товарами. СТ определяется исходя из анализа сделок по аналогичным товарам. Метод применим только тогда, когда сравниваемые товары:

3. По стоимости сделки с однородными товарами. Данный метод определения СТ схож со вторым методом, но отличается тем, что анализируются сделки с однородными товарами, то есть товарами, которые не являются полностью идентичными, но имеют достаточное количество сходных характеристик и состоят из схожих компонентов, что позволяет таким товарам выполнять аналогичные функции и быть коммерчески взаимозаменяемыми с декларируемым товаром.

4. На основе вычитания стоимости. Метод оценки СТ основывается на стоимости по которой однородные или идентичные товары были реализованы наибольшей агрегированной партией на территории Российской Федерации с вычетом таких затрат, как оплата таможенных пошлин, расходы на транспортировку товара и его продажу и др.

5. На основе сложения стоимости. СТ определяется на основе расчетной стоимости декларируемого товара. Расчетная стоимость товара определяется путем сложения:

6. Резервный метод. Размер СТ определяется на основе оценок экспертов. Для вынесения оценки ТСТ, эксперты изучают стоимость сделки по ввезенному товару, сравнивают ее с теми ценами, по которым ввезенный товар продается в стране в обычных условиях торговли и конкуренции.

Для оценки СТ декларанту могут потребоваться следующие документы: прямой контракт с заводом, документы, подтверждающие факт оплаты за товар, экспортная декларация, инвойс, прайс – лист завода, приложение к контракту с ценами, официальный сайт завода с ценами и артикулами совпадающими с данными, указанными во внешнеторговом контракте.

На основе таможенной стоимости товара определяется размер таможенной пошлины. Размеры и виды таможенных пошлин определены в Едином таможенном тарифе ЕАЭС (ЕТТ ЕАЭС). Таможенный тариф предусматривает три вида ставок:

Помимо таможенной пошлины на таможне взимаются НДС, акциз и другие таможенные сборы.

НДС, согласно статье 164 Налогового кодекса Российской Федерации, бывает двух видов: 10% и 20% (Согласно закону № 303-ФЗ, с 2019 года).

Акцизные сборы также определяются согласно Налоговому кодексу Российской Федерации (см. статья 193 НК РФ, часть 2).

Виды и ставки таможенных сборов устанавливаются внутренним законодательством государств-членов ЕАЭС. К таможенным сборам относятся:

Ставки сбора за таможенное оформление товаров

(с учетом 25% скидки при электронном декларировании)

| Декларированная стоимость груза при импорте | Размер ставок сборов за таможенное оформление |

|---|---|

| Включительно до 200000 рублей | 375 руб. |

| Свыше 200000 рублей и включительно до 450000 рублей | 750 руб. |

| Свыше 450000 рублей и включительно до 1200000 рублей | 1500 руб. |

| Свыше 1200000 рублей и включительно до 2500000 рублей | 4125 руб. |

| Свыше 2500000 рублей и включительно до 5000000 рублей | 5625 руб. |

| Свыше 5000000 рублей и включительно до 10000000 рублей | 15000 руб. |

| Свыше 10000000 рублей | 22500 руб. |

Размер и условия применения специальных, антидемпинговых и компенсационных пошлин устанавливаются в соответствии с международными договорами или внутренним законодательством государств – членов Таможенного союза. Взимание таможенных платежей (специальных, антидемпинговых и компенсационных пошлин) происходит в порядке аналогичном взиманию ввозной таможенной пошлины ТК ЕАЭС статья 71 (ранее см. статья 70 ТК ТС).

Также к таможенным платежам относятся всевозможные пени и штрафы, начисленные за задержку или уклонение от уплаты таможенных платежей.

Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Уклонение от таможенных платежей

Уклонение от уплаты таможенных платежей недопустимо и наказывается наложением штрафов, начислением пеней и даже наложением административного ареста.

Однако ТК ЕАЭС предусматривает случаи, когда размер таможенных платежей может быть существенно снижен. Речь идет и о льготах по уплате таможенных платежей.

Льготы по уплате таможенных платежей

Тарифные преференции – освобождение от уплаты ввозных таможенных пошлин в отношении товаров, происходящих из стран, образующих вместе с Российской Федерацией зону свободной торговли, либо подписавших соглашения, имеющие целью создание такой зоны, или снижение ставок ввозных таможенных пошлин в отношении товаров, происходящих из развивающихся или наименее развитых стран, пользующихся единой системой тарифных преференций Таможенного союза (статья 36 Закона РФ от 21 мая 1993 года №5003-1 “О таможенном тарифе”).

Тарифные льготы – это льготы по уплате таможенных пошлин. Они распространяются на товары, произведенные в странах, имеющих с Российской Федерацией договор о взаимном предоставлении тарифных преференций и льгот.

Льготы по уплате налогов. К данным льготам, например, относятся льготы по уплате НДС при ввозе на территорию Российской Федерации товаров импортного производства, относящихся к технологическому оборудованию, аналоги которых в России не производятся (статья 150 НК РФ).

Размеры и виды льгот по уплате таможенных сборов определяются внутренним законодательством государств-членов ЕАЭС.

Обязанность по оплате таможенных платежей возложена на декларанта согласно статье 50 ТК ЕАЭС (ранее см. статья 79 ТК ТС). После расчёта таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенного оформление декларируемого товара. Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии). Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Сроки уплаты таможенных платежей. Таможенные платежи выплачиваются декларантом в виде аванса. Они должны поступить на счет таможенного органа до момента подачи таможенной декларации.

Возврат таможенных платежей

В случае переплаты таможенных платежей декларант вправе обратиться в таможенный орган с письменным заявлением о возврате переплаченных средств. К заявлению необходимо приложить документы, подтверждающие этот факт.

Вы хотите произвести точный расчет таможенных платежей? – Мы поможем Вам!