выпуск бондов что это

Что такое облигации

Работает процесс выпуска бондов следующим образом. Компании или государству требуется определенная сумма денег, но нет желания брать кредит в банке, а хочется получить деньги взаймы, но под меньший процент, чем в банке. Для этих целей и был создан такой финансовый инструмент, как облигации. Также бонды еще называют долговыми обязательствами или долговыми инструментами. Для того чтобы получить необходимые деньги взаймы, эмитент размещает облигации на бирже. Так широкий круг желающих вложить деньги в облигации получает возможность купить их на бирже. В России бонды размещают на Московской бирже.

СПРАВКА: право на выпуск облигаций имеет государство, муниципальные и региональные органы власти, а также коммерческие компании.

Купленные облигации могут быть бумажными или цифровыми. Но бумажные облигации постепенно уходят в прошлое.

Начинающим инвесторам в облигации пригодятся также следующие термины: «купон», «накопленный купонный доход (НКД)», «номинальная стоимость (номинал) облигации», «дата (срок) погашения облигации».

Виды облигаций

В чем преимущество облигации перед вкладом (депозитом) в банке

Что касается облигаций, то в этом случае инвестору необходимо выбрать брокера, открыть брокерский счет и купить на него облигации. Отметим следующие дополнительные преимущества облигаций перед банковским вкладом:

СПРАВКА: в отличие от банковского вклада инвестиции в облигации не страхуются государством на 1,4 миллиона рублей. С другой стороны, инвестор может купить гособлигации, т. е. фактически дать деньги взаймы государству. В этом случае формально также не будет страховки, но при этом вся сумма будет находиться у государства, а значит, невыплата возможна, только если возникнут серьезные финансовые трудности.

Чем облигация отличается от акции

Главное отличие акций от облигаций заключается в том, что владелец облигации гарантированно получит доход в виде купона (исключение: банкротство эмитента облигации или иные финансовые сложности), а владелец акции рассчитывает только на рост ее стоимости, но не может быть уверен, что компания выплатит дивиденды.

Как выбрать облигацию

При выборе облигации обращайте внимание на следующие параметры:

Подробнее о выборе облигации – читайте в нашей статье.

В чем опасность облигаций

Облигации считаются надежным способом для инвестирования, но всё же существуют определенные риски. Перед покупкой государственных или корпоративных бондов клиент должен ознакомиться с особенностями актива:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как инвестировать в облигации (бонды): основная информация

Содержание статьи

В этом обзоре мы рассмотрим такой популярный инструмент для инвестиций, как облигации (бонды). Вложения в облигации используются инвесторами для сохранения и увеличения своего капитала.

Что такое облигации?

Облигации (или бонды, от англ. bond) – это долговые ценные бумаги с фиксированным доходом, используются государствами или компаниями для привлечения денег за счет займов у инвесторов (фондов, компаний, физических лиц). Облигации часто выпускаются для сбора средств на конкретные проекты. По сути, это договор о кредите на определенный срок с оговоренной величиной выплачиваемых процентов.

Инвестор при покупке бондов предоставляет организации, выпустившей бонды (эмитенту), определенную сумму денег, которой эта компания в дальнейшем будет пользоваться. Взамен эмитент будет выплачивать инвестору определенный процент на эту сумму в течение оговоренного срока, и по его истечении выплатит всю взятую в долг сумму. В отличие от владельца акции, владелец облигации обычно не имеет прав на часть компании, также он не имеет права участвовать в голосовании акционеров и получать дивиденды.

Определенным бумагам присваиваются рейтинги кредитных агентств (например: Moody’s, Standard & Poor’s), чтобы помочь определить их качество. Эти рейтинги используются для оценки вероятности выплаты вознаграждения инвесторам. Обычно рейтинги облигаций делятся на две основные категории: кредитный рейтинг (надежность) и рейтинг по доходности.

Основные характеристики облигаций

К основным характеристикам облигаций относятся:

Как правило, для бондов существует два вида рынка – первичный и вторичный:

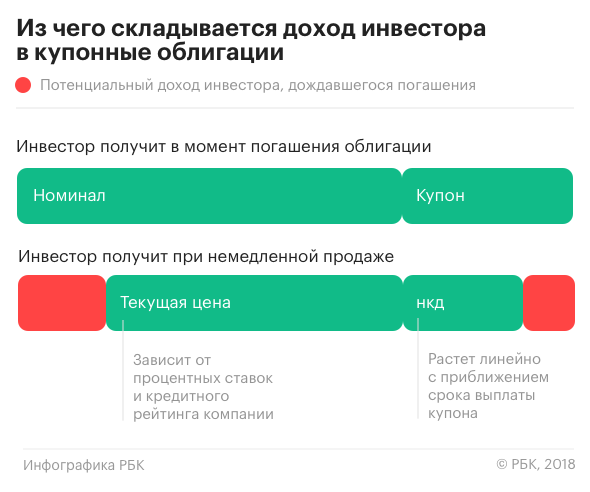

Суммарный доход от инвестирования в облигации состоит из двух величин: суммы выплаченных процентов (купонный доход) и разницы между ценой покупки и ценой ее погашения (дисконтный доход).

Какие бывают типы облигаций?

Существует три основных типа:

Преимущества и недостатки облигаций

К преимуществам можно отнести:

К недостаткам относятся:

Советы по инвестированию в облигации

Заключение

Облигации (бонды) – это высоконадежный инструмент финансового рынка с умеренной доходностью. Чаще всего бонды используются инвесторами для создания сбалансированного инвестиционного портфеля, включающего в себя: бонды, акции, валюту и другие активы. Знание и умение торговли облигациями поможет грамотному инвестору сохранить и увеличить свой капитал.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Как работают облигации, их преимущества и риски

Кратко о понятии облигация

В итоге выгоду получают обе стороны:

В России торговля облигациями проходит на Московской бирже.

Все условия – номинальная стоимость бумаги, периодичность процентных перечислений и сроки – определяются во время эмиссии.

Покупатель облигаций получает проценты по долгу, которые называются купоны. Они выплачиваются ежегодно, ежеквартально или ежемесячно в зависимости от условий бумаги.

По срокам обращения облигации делятся на:

Инвестор получает доход за счет двух источников:

Как заработать на купонном доходе?

Рассчитаем процентную ставку облигационной прибыльности по купону. Для этого разделим сумму годовых купонов на номинальную стоимость облигации и умножим результат на сто процентов.

Вы купили облигацию ОФЗ-26217 с номиналом 1 000 рублей на условиях купонных выплат один раз в полгода в сумме 37,4 рубля. Купонная доходность в этом случае составит 7,48 % в год. То есть 7,48 % = (37,4 × 2 / 1 000) × 100.

Облигационные бумаги иногда реализуются не по номиналу, поскольку их цене свойственно со временем меняться. Это приводит к тому, что подсчет купонного дохода не дает возможности точно определить инвестиционный заработок на покупке облигаций.

С доходностью каждой облигации инвестор может ознакомиться на сайте биржи или брокера.

Как заработать на изменении цены?

Ожидать завершения периода действия облигации необязательно. Реализовывается она на любом этапе. Инвестор получает доход в случае подорожания облигаций. Перепродажа при этих условиях позволяет заработать на росте цены. Однако на доходность могут повлиять:

Сколько можно заработать?

Доходность облигации связана с надежностью выпускающего ее эмитента. При минимальных рисках доходность небольшая, а погоня за большими деньгами предполагает наибольший уровень риска.

В 2020 году инвестирование в облигации разных видов способно принести следующую доходность:

Заработок на инвестировании в облигации можно приравнять, например, к следующей ситуации:

Вашему другу понадобилось 80 000 рублей в долг. Вы согласились одолжить ему деньги на условиях процента, в денежном эквиваленте составляющего 3 000 рублей, который он обязуется перечислять на указанные вами реквизиты каждый квартал, а через год вернуть те же 80 000 рублей.

Купон для упрощения сравнений принято измерять в процентах годовых.

В это примере: 3 000 × 4 = 12 000 рублей. Делим купоны на номинал и получаем годовой процент. (12 000 / 80 000) × 100 = 15%. То есть купон облигации составляет 15% годовых.

Какие риски есть у владельцев облигаций?

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое облигации, или как начинающему инвестору заработать на бондах

Что такое облигации простыми словами

Облигации считаются одним из основных классов биржевых (или финансовых) активов наряду с акциями. В эти два инструмента чаще всего вкладываются частные инвесторы.

В ноябре 2021 года частные инвесторы вложили в российские акции на Московской бирже рекордные ₽91 млрд, в облигации — ₽100 млрд. Наибольшая доля вложений в долговые бумаги — 79,5% — приходилась на корпоративные облигации, 18,1% — на государственные облигации, 2,4% — на еврооблигации.

Начинающим инвесторам брокеры обычно рекомендуют составлять консервативный портфель, в котором до 80% должны занимать надежные, обеспеченные гарантиями облигации.

Чем акции отличаются от облигаций

Акции — это долевые ценные бумаги, соответственно, они удостоверяют право инвестора на долю компании и ее прибыли в виде дивидендов. Владелец акций может голосовать при принятии решений в компании.

Облигации — долговые ценные бумаги, аналог долговой расписки или векселя. Владельцы облигаций являются держателями долговых обязательств или кредиторами эмитента. Право голоса ни при каких условиях облигации не дают.

Как работают облигации

Компании (муниципальные образования, государства) прибегают к выпуску и продаже облигаций, когда им требуются денежные средства на финансирование новых проектов, поддержание текущих операций или рефинансирование прежних долгов. На вопрос, почему в этом случае не занимать у банков, есть ответ: не все банки готовы выдать требуемую сумму — например, занять по ₽1000 у 1 млн инвесторов может быть проще, чем просить у банка одномоментно ₽1 млрд, и дешевле с точки зрения размера процентной ставки.

Заемщик (эмитент) выпускает облигацию, в которой указаны условия кредитования, подлежащие выплате проценты (купон) и срок погашения — дата, в которую одолженные средства (номинальная стоимость бонда) должны быть возвращены.

Приобретая облигацию, владелец может рассчитывать на выплату процентов (купона) — это часть дохода, которую эмитент выплачивает держателям облигаций за возможность пользоваться их деньгами. Процентная ставка, определяющая размер выплаты, называется купонной ставкой.

Облигацию не обязательно держать до срока погашения в портфеле. Если продать облигацию между купонными выплатами, то продавец от следующего владельца получит накопленный купонный доход — часть купона — пропорционально каждому дню владения.

Например, купоны в размере ₽35 выплачиваются каждые 182 дня. Инвестор продает облигацию на 65-й день после предыдущей купонной выплаты. То есть он был владельцем облигации 65 дней и за это время накопился купонный доход. Покупатель такой облигации должен заплатить за эти дни продавцу накопленный купонный доход (НКД).

НКД составит: ₽35 / 182 × 50 = ₽12,5

Новому владельцу облигации эти деньги вернутся, когда через 117 дней он получит полный купонный доход — ₽35.

Облигации свободно продаются и покупаются между инвесторами:

Плюсы и минусы бондов

Плюсы облигаций:

Минусы облигаций:

Виды облигаций

Для инвестиций в рублях внутри России самыми надежными являются государственные бумаги, или облигации федерального займа (ОФЗ). Их выпускает Министерство финансов РФ. По состоянию на декабрь 2021 года на Московской бирже торгуется 60 выпусков государственных облигаций общим объемом на ₽19 трлн. ОФЗ различаются параметрами (с индексируемым по инфляции купоном, с плавающим купоном, с амортизацией и др.). Из-за минимальных рисков доходность этих бумаг также самая низкая.

Буква «н» в их названии расшифровывается как «народные». Министерство финансов разработало данные бумаги как нечто среднее между депозитами и облигациями, чтобы непрофессиональные инвесторы могли с их помощью научиться инвестировать в долговые бумаги и поняли их особенности. ОФЗ-н продаются и покупаются исключительно через уполномоченные банки, на данный момент к таковым относятся Сбербанк, ВТБ, Промсвязьбанк, Почта Банк. Срок обращения ОФЗ-н — три года, раз в полгода выплачивается купон. Всего таких выплат по шесть у каждого бонда. Купонная доходность увеличивается ступенчато: например, для народных облигаций выпуска 53008RMFS — с 5,0% до 8,87% годовых. По состоянию на декабрь 2021 года у инвестора есть возможность приобрести один из пяти обращающихся выпусков ОФЗ-н.

Помимо федеральных властей, долговые бумаги выпускаются также регионами (такие облигации называются субфедеральными) и даже отдельными городами. Муниципальные облигации, как правило, отличаются большей, чем федеральные, доходностью и низким (а то и нулевым) объемом торгов. Такие облигации покупают с расчетом держать их до самого погашения. Объем рынка региональных и муниципальных облигаций, исходя из реально размещенных объемов эмиссий, составляет ₽1,066 трлн, только муниципальных — ₽20 млрд (согласно данным Мосбиржи на 17 декабря).

Корпоративные облигации выпускаются компаниями и банками. Их надежность ниже государственных, но и доходность выше. С начала 2021 года на рынок корпоративных облигаций вышло более 40 новых эмитентов и около 5 млн новых инвесторов. Объем рынка корпоративных облигаций, включая биржевые, по номинальной стоимости составляет ₽14,2 трлн (согласно данным Мосбиржи на 17 декабря).

Словарь «РБК Инвестиций»: Еврооблигация

Характеристики облигаций

Номинальная стоимость облигации — это сумма, которая будет выплачена заемщику после погашения облигации.

Фактическая рыночная цена облигации, которую видит частный инвестор в приложениях брокеров или на сайтах бирж, может быть как ниже, так и выше номинала. Она зависит от ряда факторов:

Этот фактор также часто характеризует надежность облигации. Основной риск инвестора, вложившегося в облигации, — если дела у компании пойдут плохо и она не сможет обслуживать долг, то есть вовремя выплатить купоны и номинал. Просрочка с выплатой называется дефолтом. Если эмитент банкротится, можно потерять значительную часть вложенных в облигации средств. За такой риск инвесторы требуют повышенной доходности. Если бумага обещает подозрительно большую доходность (например, 50%) — с эмитентом что-то не так. Надежность обычно определяют по кредитному рейтингу, который рассчитывается специальными агентствами.

Цена облигации также имеет свойство повышаться с приближением выплаты купона из-за так называемого накопленного купонного дохода (НКД). Откуда он берется? Допустим, цена облигации из нашего примера на бирже составляет 100%, то есть те же ₽1000. Допустим, завтра по графику эмитент выплачивает купон. Отличная идея — купить сегодня облигацию за ₽1000, получить завтра купон ₽100 и снова продать бумагу за ₽1000. Доходность операции 10% за один день, или 365 дней * 10% = 3650% годовых. Конечно, желающих так заработать найдется немало, и трудно представить себе владельца облигации, который будет продавать ее всего лишь по ₽1000 за день до гарантированной «надбавки» в ₽100. Начиная с самого первого дня в цене облигации, помимо номинала, появляется еще одна составляющая — тот самый НКД. Это доля купона, на которую может рассчитывать держатель облигации, исходя из времени до выплаты купона. Например, если купон составляет ₽100 и до выплаты осталась половина срока, НКД будет равняться ₽50. Накануне выплаты облигацию можно купить по цене номинала (с поправкой на риск, о котором говорилось выше) плюс почти весь размер купона.

Например, фактические цены на облигации на фоне повышения ключевой ставки, как правило, снижаются, а доходность по ним растет. Это происходит из-за того, что инвесторы стараются избавиться от бумаг, которые в свете новой ключевой ставки не дают прежнюю доходность, допустим, не перекрывают инфляцию. И они ожидают, что на рынке появятся более привлекательные бумаги от эмитентов, которые предложат более высокую премию.

Дата, когда эмитент облигации полностью рассчитается с инвестором, то есть выплатит номинал и последний купон.

Размер купона в денежном выражении.

Ставка купона, выраженная в процентном соотношении к номинальной стоимости бумаги.

Например, номинальная стоимость — стандартные ₽1000, процентная ставка купона — 7,95%. Соответственно, купонный доход в денежном выражении составит ₽79,5 за год. Если купонные выплаты выплачиваются с частотой два раза в год, то в денежном выражении каждая из них составит ₽39,75 (см. п. величина купона).

Облигации могут выкупаться заемщиком частично и постепенно — это называется амортизация. Облигации с амортизацией предполагают, что должник начнет выплачивать не только купоны, но и основной долг раньше срока погашения. Например, амортизационные выплаты устанавливаются с той же периодичностью, что и купоны, и всего их девять. Выплачивая с каждым купоном по ₽100, к дате погашения останется выплатить только последние ₽100, а не полностью номинал бонда.

Как считается доходность облигации

Доход владельцу облигации может выплачиваться в виде купонного (процентного) дохода или дисконта.

По облигациям с постоянным доходом купоны выплачиваются в фиксированном размере с заданной частотой выплат.

По облигациям с переменным (плавающим) купоном его размер рассчитывается согласно заранее установленным условиям — например, изменяется вместе с инфляцией, ключевой ставкой или иным индикатором.

При покупке дисконтных облигаций инвестор получает доход на разнице между ценой покупки и номинальной стоимостью таких бондов.

Отношение ближайшего купона к текущей цене.

Например, эмитент планирует выплату купона по ставке 10% от номинала (то есть ₽100), а облигация продается по ₽1000, то текущая доходность облигации равна ₽100 / ₽1000 * 100% = 10%. При расчете имеется в виду, что облигация будет куплена и продана по одной и той же цене через год. Для облигаций с переменным купоном, который невозможно предсказать заранее, размер купона приравнивается к последнему выплаченному и умножается на частоту выплат в течение года.

Отношение к текущей цене всех будущих платежей (купонов и выплаты номинала в дату погашения). Измеряется и показывается в процентах годовых, поэтому от текущей доходности отличается некардинально. При расчете предполагается, что каждый полученный купон будет реинвестирован (снова вложен) в ту же бумагу и она будет куплена по той же цене, что есть сейчас. Подходит для принятия долгосрочного инвестиционного решения.

Что с налогами

С 1 января 2021 года действует единая ставка по всем доходам от операций с облигациями любой разновидности — 13%.

Например, общий доход от зарплаты и инвестиций составил ₽5,3 млн. С ₽5 млн налоговый агент удержит 13%, налог = ₽650 тыс. С суммы, которая превышает ₽5 млн, то есть с ₽300 тыс., налоговый агент удержит 15% = ₽45 тыс. Итоговый налог с дохода ₽5,3 млн составит ₽695 тыс.

Исключение составляют облигации, купленные на ИИС — по типу А НДФЛ будет возвращен инвестору, а по типу Б не будет удержан. Наибольший эффект от инвестирования и дополнительную прибыль начинающий инвестор получит при использовании ИИС (индивидуальный инвестиционный счет) с первым типом (или тип А) налогового вычета, дающим дополнительно до ₽52 тыс. выгоды за счет экономии на налогах.

Также от уплаты НДФЛ освобождаются при продаже обращающиеся на российском рынке облигации, которые были в собственности у владельца более трех лет (ст. 219.1 НК РФ). Максимальный размер инвестиционного налогового вычета за каждый год — ₽3 млн, то есть за три года владения можно вернуть до ₽9 млн.

Если «срок хранения» облигаций составит пять и более лет, можно получить по ним полное освобождение от НДФЛ независимо от суммы. Уменьшить облагаемый НДФЛ доход от продажи получится, если до 50% недвижимого имущества эмитента находится на территории России.

Вычет можно получить как по налоговой декларации, так и подав заявление брокеру/управляющему до конца календарного года, в котором состоялась продажа.

Как выбрать облигации

Принято считать, что акции позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, то без облигаций ему не обойтись. Облигации более предсказуемый по доходности инструмент и выступают своеобразным амортизатором (страхователем) рисков.

Инвестиционные консультанты не просто так составляют инвестиционный профиль клиента, говорит начальник отдела анализа долгового рынка «Открытие Инвестиции» Владимир Малиновский. «Нужно четко понимать, на какой срок размещаются средства, какой уровень риска инвестор готов на себя принять», — отмечает эксперт.

По мнению Владимира Малиновского, перед покупкой облигаций следует учесть следующие факторы:

Если срок размещения средств небольшой (меньше года), при выборе облигаций лучше ориентироваться на займы, дата погашения которых примерно совпадает с горизонтом инвестирования.

Если деньги размещаются на более длительное время, срочность облигаций будет зависеть от рыночной ситуации. Так, цены более длинных займов гораздо сильнее реагируют на изменение уровня доходности на рынке, а значит, в периоды роста ставок лучше ориентироваться на относительно короткие займы. И наоборот, в периоды снижения общего уровня доходности на рынке лучше вкладывать в длинные выпуски — это поможет заработать не только на купоне, но и на росте котировок этих бумаг.

Сейчас, пока Банк России продолжает политику повышения ключевой ставки, мы рекомендуем клиентам вложения в достаточно короткие облигации — срочностью до полутора лет.

После того как разобрались с примерной срочностью облигаций в портфеле, необходимо понять, займы компаний какого кредитного качества выбрать. Это во многом зависит от склонности к риску каждого конкретного инвестора — самые консервативные отдадут предпочтение государственным облигациям, другие в погоне за доходностью выберут наименее надежных эмитентов. Каждый для себя определяет золотую середину между риском и доходностью.

Чтобы понять, какие облигации менее надежны, а какие более, есть два основных способа: самому провести кредитный анализ компании или довериться анализу, который провели другие — рейтинговые агентства, аналитики инвестиционных банков или брокерских компаний. А лучше совместить эти способы — ориентируясь на присвоенные рейтинги или рекомендации аналитиков, с одной стороны, и доходность этих бумаг, с другой, выбрать заинтересовавшие бумаги, а затем самостоятельно провести их анализ и сформировать окончательный список.

Самый простой способ понять примерную «надежность» компании — это присвоенный ей рейтинг, отмечает Владимир Малиновский и добавляет, что не стоит забывать о диверсификации.

«Начинающему инвестору я бы рекомендовал обратить внимание на рынок облигаций, концентрируясь на надежности эмитентов.

Первые шаги на рынке следует делать с покупки среднесрочных (со сроком погашения один-два года) государственных облигаций или облигаций крупных стабильных компаний, что поможет понять принципы работы рынков, ценообразование и при этом дает стабильный доход. В частности, покупка самых надежных облигаций в рублях (ОФЗ) на указанном горизонте инвестирования предполагает доход более 8,50% годовых, превышающий ставки депозитов в надежных банках при более низком уровне риска.

Инвесторам, уже обладающим некоторым опытом работы на рынках и имеющим опыт анализа ценных бумаг и рыночных тенденций, сейчас рекомендовал бы к покупке облигации компаний-середняков — доходность инвестиций на срок один-два года уже составит 11–12% годовых», — отметил Григорий Островский.

Облигации — это большей частью консервативная стратегия торгов, и на волатильном рынке структура портфеля с облигациями позволит избежать определенной части рисков, делится собственным опытом частный инвестор, управляющий партнер коммуникационного агентства SVOBODA Марк Шерман.

Облигации, так же как и акции, имеют экономические циклы — долговой рынок может расти и падать, но, скорее, по другим причинам: часто в зависимости от денежно-кредитной политики той страны, где выпущена ценная бумага, и состояния дел компании — может компания выплатить свой долг или нет, говорит управляющий директор фонда CARF, управляющий директор Cresco Capital Андрей Сырчин.

«Ликвидность облигаций создается маркетмейкерами, но это достаточно небольшое количество бумаг. Остальные идут по адаптивным ценам и предоставляются по запросам.

Понять ликвидность бумаги можно по биржевой котировке, доступности на бирже и объему того количества бумаг, которое нужно инвестору.

Может ли бумага быть неликвидной? Да, может.

И акции, и облигации могут быть неликвидными. Можно вспомнить 2008 год, когда все «стаканы», даже в США, были пустыми, рынки открывались падением в 20% каждое утро, невозможно было продать не только облигацию, но и ни одну самую ликвидную акцию.

Здесь необходимо следить за рынком, понимать цикличность, смотреть аналитику и быть на связи со своим брокером и финансовым консультантом», — отметил Андрей Сырчин.