вынос шортистов что это

Шорт-сквиз (short squeeze) — что это и можно ли на этом заработать

Рассмотрим одну из популярных ситуаций в трейдинге под названием — «шорт-сквиз». Что это означает и можно ли на этом заработать обычному трейдеру? Давайте разберёмся, что к чему.

Что такое шорт-сквиз простыми словами

Для того чтобы разобраться почему это явление происходит с шортами, надо вспомнить, что такое короткие позиции (шорты):

Короткие позиции — это заём у брокера актива для продажи. Если цена падает, то трейдер зарабатывает. Если растёт, то терпит убытки. Шорт даже по названию понятно, что это краткосрочные сделки. Это связано с тем, что рынки, как правило, растут и что брокер берёт комиссию за использование заёмных активов.

Поэтому если прибыль по коротким позициям отсутствует, то опытные трейдеры не рискуют и продают.

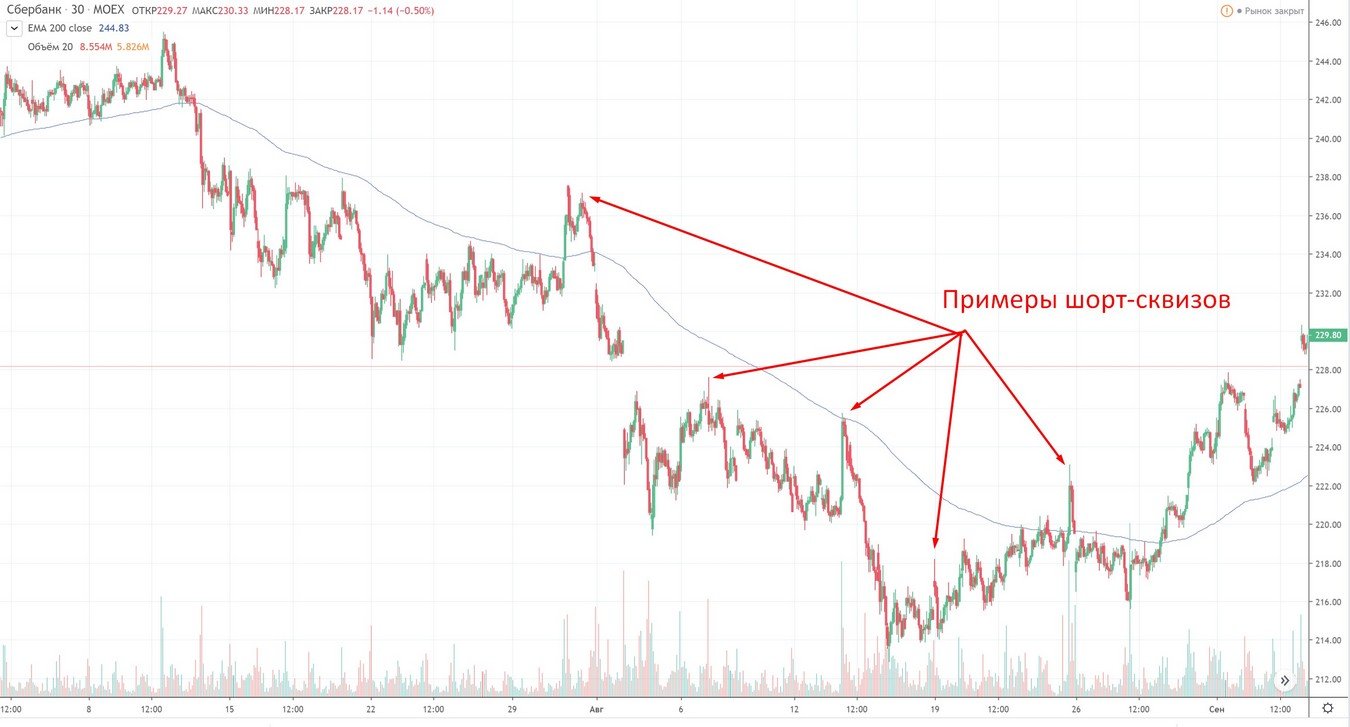

В моменты длительного падения или когда число стопов слишком большое, «маркетмейкер» может подтолкнуть цену вверх на пару процентов вызвав цепную реакцию срабатывания стоп-лоссов, а у кого-то и маржин коллов. В итоге цена устремляется вверх очень быстро. Такие резкие движения наверх выглядят неестественно и вызваны скорее техническими моментами.

После шорт-сквиза цена чаще всего продолжает падение, на зло всем шортистам, которых просто выкинули с верного движения. При этом, скорее всего, падение происходит с ускорением, поскольку большой игрок (умные деньги), создали ситуацию на рынке, когда шортистов больше нет, при этом появились ещё и новые «лонги», которые стали входить после резкого импульса на пробое. Поэтому когда все купили и нет шортистов можно начать распродажу.

Трейдера попавшего в ситуацию шорт-сквиза называют » шортокрылом «.

Ещё пример шорт-свиза:

Чаще всего шорт-сквизы происходят на рынках, где регулирование не прозрачное или отсутствует, а также присутствуют большие возможности в плане взятия кредитных плеч. Это Форекс и криптовалюты.

В январе 2021 г. телеграмм каналы стали продвигать многие акции и криптовалюты, тем самым устаривая пампы цены.

Как отличить шорт-сквиз от истинного движения

Как правило, шорт-сквиз происходит очень резко, с таким же резким откатом от пика. Объём торгов на этой японской свече в самой верхней точки максимальный.

Как можно предвидеть ситуацию с выносом стоп-лоссов шортистов? Далёко не на всех финансовых рынках есть возможность посмотреть количество открытых позиций (шорт и лонг). Если количество шортов стало явно перевешивать и они всё больше и больше, то вероятно будет их «вынос».

Для определения соотношения придумали коэффициент «Short Float» (количество всех акций в обращении находящихся в коротких позициях). На рынке криптовалют показатель шортов и лонгов можно лёгко посмотреть, поскольку эта информация является доступной.

Можно ли заработать на шорт-сквизах? Можно. Для этого надо не боятся брать шорт вопреки здравой логике технического анализа, который будет говорить о начале нового тренда. Но это ловушка, которая присуща современным рынкам с компьютеризацией торгов, когда маржин коллы и сбития стопов контролируется крупными игроками.

Что такое шорт-сквиз на бирже и чем опасно это явление для инвестора

Сегодня немного терминологии из мира трейдеров. Но нам, долгосрочным инвесторам, ее тоже надо знать и понимать, чтобы не попасть под горячую руку рынка и не угодить в “вынос шортистов”. Разбираем, что такое шорт-сквиз в трейдинге простыми словами, при чем здесь шортисты и что с этого всем остальным.

Понятие шорт-сквиза и краткий ликбез по сделке шорт

Понятие “шорт-сквиз” произошло от английского short squeeze, что переводится как “короткое сжатие”. Означает ситуацию на бирже, когда акция быстро растет в цене без всяких видимых на это причин, а потом также быстро теряет всю набранную высоту или большую ее часть.

Опасность в том, что заранее предугадать такой рывок очень сложно, а для неопытного трейдера практически невозможно. В результате новичок может попасть в так называемый вынос шортистов, о котором чуть ниже.

Слово short в названии употреблено скорее не в смысле быстро, а в смысле основных виновников такой картины – шортистов, т. е. трейдеров, которые играют на понижение в сделках шорт. Напомню, что это такое:

Если прогноз не оправдался и цена не упала, а начала расти, то инвестор либо вынужден фиксировать убыток самостоятельно, либо это сделает за него брокер. До этого момента клиенту поступит маржин колл, т. е. требование закрыть сделку или внести достаточное гарантийное обеспечение для покрытия рисков. Если ни то ни другое не будет выполнено, то брокер принудительно закроет позицию. Такая процедура называется stop out.

Действия брокера вполне объяснимы. Он дает акции в долг и надеется их вернуть. Если котировки растут, а на счете клиента недостаточно средств для покупки подорожавших бумаг, то брокер рискует получить вместо выданных взаймы активов убытки.

Механизм действия шорт-сквиза

После того как мы вспомнили, что же такое короткая сделка, разберемся, какое участие принимают шортисты в шорт-сквизе.

Короткое сжатие можно описать так:

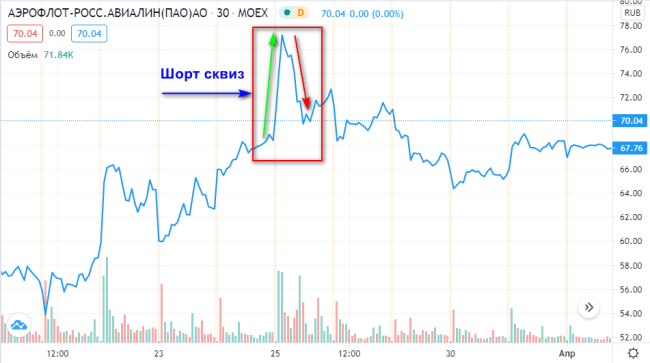

Пример шорт-сквиза по акциям Аэрофлота в марте 2020 г. на графике ниже. Цена на 9:30 утра 25.03.2020 была 70,1 руб. Через час – 77,26 руб. (рост на 10,2 %). К 14:00 падение до 69,7, т. е. на 10,8 %. К закрытию торгов котировки отыграли назад до 72,74 руб.

Симптомы появления

Как же инвестору определить, что назревает шорт-сквиз и надо принять меры для минимизации убытков? На самом деле можно говорить только о косвенных признаках. В большинстве случаев все происходит внезапно, но особое внимание должно быть уделено высоколиквидным акциям, которые разрешены брокерами для открытия позиций шорт.

Симптомы зарождения короткого сжатия на бирже:

Зачем знать долгосрочному инвестору о коротком сжатии на рынке акций

Самое главное, что нужно усвоить долгосрочному инвестору, – это то, что он может получить убытки, если случайно или намеренно попадет в short squeeze на бирже. Представьте, что вы держите в портфеле акции. Внезапно котировки начали падать, вы не понимаете, что происходит, поддаетесь общей панике и продаете вслед за шортистами.

Но при шорт-сквизе цена очень скоро отыграет назад и достигнет своего более справедливого уровня, а вы уже зафиксировали убытки. Поэтому понимание такого явления поможет более взвешенно подойти к вопросу продажи акций. Ведь вы выбрали ее не просто так: мониторили новости, читали экспертов, проводили фундаментальный анализ. Тогда зачем продавать ценную бумагу вслед за толпой без видимых на это причин?

Если хотите заработать на коротком сжатии:

Если вы, наоборот, хотите купить акции в портфель, а цена растет на 5 и более процентов без видимых причин, то подождите с покупкой. Возможно, назревает короткое сжатие. Долгосрочному инвестору не стоит участвовать в играх трейдеров.

Для тех же, кто часто играет на понижение, надо внимательно следить за ситуацией на рынке, учиться распознавать признаки шорт-сквиза и выходить из коротких позиций даже с убытком для себя.

Заключение

Пытаться заработать на коротком сжатии акции – это не самая лучшая затея. А вот последить за рынком и понять, где назревает вынос шортистов, очень полезно для общего развития и собственной безопасности. Желаю вам никогда не становиться жертвой крупных игроков, а выбирать более взвешенные стратегии инвестирования долгосрочного инвестора.

Природа шорт-сквизов или почему акции могут беспричинно расти в цене

Самый сильный покупатель сегодня – это вчерашний «шортист». Наиболее сильные волны роста, зачастую, происходят в периоды, когда большое количество игроков на понижение оказываются «заперты» в убыточной позиции из-за неожиданного подъема котировок. В такой ситуации им приходится активно скупать бумаги по любой цене, чтобы сохранить часть своего капитала и зафиксировать убыток. Поясним подробнее, чтобы механизм этого явления стал более понятен.

Короткая позиция или сделка в «шорт» (от нагл. short) – операция, когда трейдер продает взятые в долг акции с намерением откупить их позже по более низкой цене. После возврата заемных акций разница между ценой продажи и ценой покупки становится прибылью.

В долг бумаги можно взять у брокера, который в качестве гарантии по такому займу требует наличие на счете достаточного размера гарантийного обеспечения. В качестве гарантийного обеспечения могут выступать деньги или другие ценные бумаги, которые оцениваются с определенным дисконтом.

Когда стоимость акций повышается, размер требуемого гарантийного обеспечения по коротким позициям также начинает стремительно расти. Если объем средств на счете оказывается недостаточным для покрытия требуемого размера обеспечения, брокер может принудительно закрыть позицию.

Игроки на понижение обычно стараются не допустить такой ситуации и закрыть позицию до предъявления требования margin call от брокера. Однако их тактика здесь, по сути, та же – быстрая скупка неудачно выросших бумаг. Если размер позиций таких участников достаточно большой, то эта ситуация может привести к стремительному росту котировок и лавинообразному закрытию других «шортов».

Еще больше могут усугубить ситуацию скальперы и внутридневные трейдеры, которые часто открывают контртрендовые сделки в надежде на откат после активного роста. Если откат не реализуется, то их покупки могут стать дополнительным топливом для восходящего движения.

Такая ситуация называется «шорт-сквиз» (от англ. short-squeese – короткое сжатие). Именно поэтому крупные игроки и хедж-фонды предпочитают не раскрывать своих позиций. Если другие крупные участники рынка узнают, что по тому или иному инструменту открыт большой объем коротких позиций, они могут начать агрессивную скупку этих бумаг, чтобы «выдавить» шортистов из позиций. Помимо потенциала сильного направленного движения эта тактика позволяет им получить достаточную ликвидность на максимумах и зафиксировать прибыль по своим покупкам.

Такие действия на биржевом сленге называются корнер (от англ. corner – угол), так как игроков на понижение буквально загоняют в угол. Официально подобные практики запрещены и расцениваются, как манипулирование рынком, но в мировой практике подобные прецеденты регулярно встречаются. Сложность в том, что манипуляции не так просто оперативно распознать и доказать злонамеренный умысел.

В большинстве случаев достоверно понять, имел ли место шорт-сквиз в конкретном импульсе роста, не представляется возможным. Частный инвестор может распознать его только по косвенным техническим факторам. Прежде всего, шорт-сквиз происходит, как правило, только на ликвидных инструментах, которые предоставляются брокерами для сделок «шорт» широкому кругу инвесторов.

Он может происходить, как на фоне позитивных новостей, так и без каких-либо значимых информационных поводов. Причем, в случае наличия каких-либо корпоративных новостей акции могут расти на величину, не соразмерную этим новостям. Например, если на какой-либо рядовой новости котировки стремительно прибавляют более 6%, то есть повод заподозрить техническую природу такого импульса.

На графике в момент массового закрытия коротких позиций наблюдается сильный быстрый рост на повышенных оборотах. Часто он формируется при переломе длительного нисходящего тренда, в котором объем коротких позиций статистически выше. Также часто такой эффект имеет место при обновлении максимумов после и без того выдающегося роста, когда спекулянты преждевременно делают ставки на снижение, ожидая скорой коррекции.

Действительно, завершается шорт-сквиз, как правило, динамичным откатом вниз. Когда основная масса шортов оказывается закрыта, котировки находятся на максимумах и желающих покупать оказывается слишком мало для поддержания высоких цен. Под давлением продавцов цены быстро снижаются к более справедливым уровням, которые в зависимости от ситуации могут находиться выше изначальной цены или даже ниже ее.

Возникает закономерный вопрос: как использовать эту информацию в трейдинге и инвестировании? В первую очередь осведомленность о природе шорт-сквиза стоит использовать для того, чтобы не потерять средства на нем. Часто инвесторы принимают импульс роста за зарождение нового восходящего тренда и покупают вблизи локальных максимумов, рассчитывая на среднесрочный потенциал. Когда цена откатывает вниз, они оказываются заперты в убыточной позиции и либо фиксируют убыток сразу, либо вынуждены ждать неопределенное количество времени, пока цена будет более комфортной для продажи.

Другой класс убытков был кратко описан выше – это неудачные попытки скальперов поймать откат после шорт-сквиза. Здесь можно посоветовать выработать для себя четкие правила по входу в таких ситуациях, использовать сетапы только с коротким стоп-лоссом, ограничить число неудачных попыток входа, не превышать торговые объемы и соблюдать другие правила риск-менеджмента. Можно также порекомендовать спекулянтам отталкиваться не только от технических сигналов, но и обращать внимание на фундаментальный кейс таких компаний.

Что касается возможностей для заработка, то неожиданный рост торговых оборотов по спокойной обычно бумаге, аномальный внутридневной рост с выходом за пределы долгого торгового диапазона или нисходящего тренда, располагающая ситуация в биржевом стакане и трейдерское чутье могут стать сигналами для ставки на рост за счет шорт-сквиза, что, конечно, не является гарантией положительного результата.

Если активные рискованные спекуляции не для вас, то лучше просто наблюдать за подобной ситуацией со стороны. Если вам повезло иметь акцию, по которой наблюдается импульс с признаками шорт-сквиза, в своем портфеле, то имеет смысл задумать о фиксации прибыли при достижении привлекательной цены. В дальнейшем может появиться возможность заново переоткрыть позицию после отката.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Шорт-сквиз – что это на бирже, как торговать

С понятием шорт сквиз знакомы все игроки на рынке ценных бумаг. Большая волатильность для трейдера может означать как катастрофу, так и удачу. Чтобы использовать резкие скачки себе во благо, нужно уметь определить природу этого явления и предугадать его появление. В этой статье мы разберем понятие short squeeze и научим вас правильно на него реагировать.

Что такое шорт сквиз

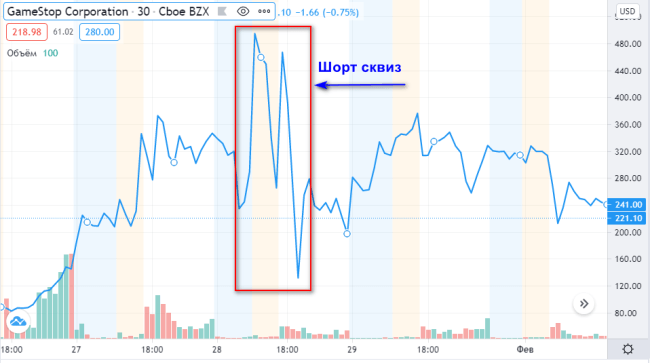

Short squeeze в переводе с английского означает «короткое сжатие». Этим понятием обозначают ситуацию на рынке ценных бумаг, когда цена резко растет вверх и также резко откатывает вниз, т.е. «сжимается».

Почему это происходит? Что такое шорт сквиз простыми словами? Для начала познакомимся с понятием «шорт» (short) и кого называют шортистами.

Short – короткая позиция или короткая сделка, а шортистом называют игрока по коротким сделкам на понижение. В чем заключаются такие сделки? Трейдер берет взаймы акции у брокера, продает по текущей цене, а покупает по более низкой. Возвращает долг, а разницу забирает себе. А что же ему делать, если цена не понизится, а, наоборот, повысится? Конечно, продавать, причем чем быстрее, тем лучше.

Шорт сквиз – что это в трейдинге? Трейдеры не хотят потерять много личных активов и начинают закрывать сделки. Если на рынке таких игроков на понижение оказывается много, то происходит резкий скачок вверх. Затем акции возвращаются к своей адекватной цене. Это и есть шорт сквиз.

Зачем это брокеру и как ему себя обезопасить? Конечно, он не рассчитывает на честное слово трейдера и выдает займ под гарантийное обеспечение. У брокера есть возможность принудительно закрыть сделку трейдера (стоп-аут), если цена на заемные акции растет, а обеспечения становится недостаточно (маржин-колл).

Как определить шорт сквиз на рынке

Шорт сквиз в трейдинге – это искусственно созданный скачок цены вверх, а затем стремительно падающий вниз. Точно определить, имел ли место этот процесс, невозможно. Он всегда носит технический характер.

Часто это происходит из-за крупного игрока, решившего навести свои порядки и вытеснить шортистов из игры. Долгий нисходящий тренд может переломиться, если найдется один крупный покупатель, что повлечет за собой цепную реакцию стоп-лоссов и стоп-аутов.

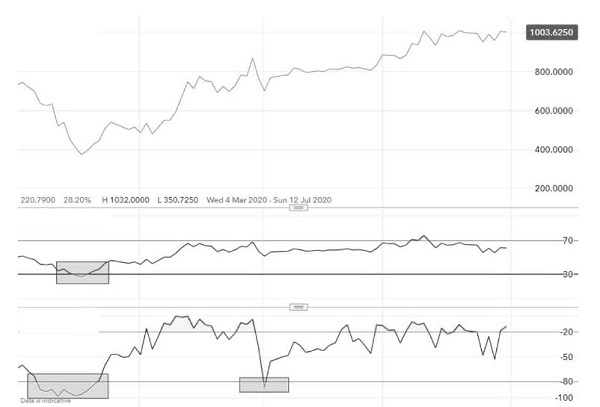

Как же трейдеры определяют короткое сжатие? Для начала нужно отследить зоны перепроданности. Для этого используют 2 популярных индикатора, RSI и моментум.

На графике выделены участки перепроданности, моментум здесь нижний индикатор, а RSI – верхний.

Далее рассчитывается процент позиций на понижение. Если он ниже, чем общий объем акций в обращении, значит стоит ожидать повышение цены.

Как торговать шорт сквиз

Как использовать шорт сквиз в свою пользу и что это такое для трейдера? Это прекрасная возможность заработать, главное – вовремя его определить. Изучите и проанализируйте рынок, оцените риски. Отследите новости компаний. Есть два варианта:

Выгоднее и быстрее торговать шорт сквиз на повышение, потому что котировки растут на высоких оборотах за короткое время.

Как отличить шорт-сквиз от истинного движения

Что такое шорт сквиз на бирже, как его определить?

Что означает шорт сквиз для долгосрочного инвестора

Само это понятие уже нельзя назвать долгосрочным. Ведь, чтобы заработать в таких условиях, нужно постоянно мониторить и анализировать рынок.

Что такое шорт сквиз в долгосрочном инвестировании? Как правило, ничего. Вы представляете, сколько таких скачков может произойти за 3-5-10 лет? Здесь имеет значение только долгосрочный тренд.

Но все же, любой инвестор должен уметь отличить короткое сжатие от истинного движения. Если вы видите, что цена выросла более чем на 5%, а веской причины для этого скачка нет, не торопитесь покупать. Скорее всего действует крупный игрок.

Примеры

Рассмотрим самый свежий случай шорт сквиза в России.

Акции всем известной аэрокомпании весной 2020 года резко взлетели на 13% и спустя несколько часов упали почти на 10%. В период кризиса и на фоне заявления об отсутствии многих авиасообщений вряд ли кто-то захотел бы их купить.

Еще один пример начала 2020 года. Акции компании Тесла всего за один день подорожали на 20% и так же стремительно подешевели уже на следующие сутки. Из хороших новостей только отчет за 4-й квартал прошлого года. Плюс прогнозы известных аналитиков, и процесс шорт-сквиза запущен.

Заключение

Итак, подведем итоги, short squeeze – что это? Это резкий скачок цены, чаще всего вызванный крупным игроком и ведущий за собой принудительное закрытие многих шорт сделок.

Анализируйте и принимайте взвешенные решения, не поддавайтесь панике.

Что такое шорт-сквиз на бирже и чем опасно это явление для инвестора

Сегодня немного терминологии из мира трейдеров. Но нам, долгосрочным инвесторам, ее тоже надо знать и понимать, чтобы не попасть под горячую руку рынка и не угодить в “вынос шортистов”. Разбираем, что такое шорт-сквиз в трейдинге простыми словами, при чем здесь шортисты и что с этого всем остальным.

Понятие шорт-сквиза и краткий ликбез по сделке шорт

Понятие “шорт-сквиз” произошло от английского short squeeze, что переводится как “короткое сжатие”. Означает ситуацию на бирже, когда акция быстро растет в цене без всяких видимых на это причин, а потом также быстро теряет всю набранную высоту или большую ее часть.

Опасность в том, что заранее предугадать такой рывок очень сложно, а для неопытного трейдера практически невозможно. В результате новичок может попасть в так называемый вынос шортистов, о котором чуть ниже.

Слово short в названии употреблено скорее не в смысле быстро, а в смысле основных виновников такой картины – шортистов, т. е. трейдеров, которые играют на понижение в сделках шорт. Напомню, что это такое:

Если прогноз не оправдался и цена не упала, а начала расти, то инвестор либо вынужден фиксировать убыток самостоятельно, либо это сделает за него брокер. До этого момента клиенту поступит маржин колл, т. е. требование закрыть сделку или внести достаточное гарантийное обеспечение для покрытия рисков. Если ни то ни другое не будет выполнено, то брокер принудительно закроет позицию. Такая процедура называется stop out.

Действия брокера вполне объяснимы. Он дает акции в долг и надеется их вернуть. Если котировки растут, а на счете клиента недостаточно средств для покупки подорожавших бумаг, то брокер рискует получить вместо выданных взаймы активов убытки.

Механизм действия шорт-сквиза

После того как мы вспомнили, что же такое короткая сделка, разберемся, какое участие принимают шортисты в шорт-сквизе.

Короткое сжатие можно описать так:

Пример шорт-сквиза по акциям Аэрофлота в марте 2020 г. на графике ниже. Цена на 9:30 утра 25.03.2020 была 70,1 руб. Через час – 77,26 руб. (рост на 10,2 %). К 14:00 падение до 69,7, т. е. на 10,8 %. К закрытию торгов котировки отыграли назад до 72,74 руб.

Симптомы появления

Как же инвестору определить, что назревает шорт-сквиз и надо принять меры для минимизации убытков? На самом деле можно говорить только о косвенных признаках. В большинстве случаев все происходит внезапно, но особое внимание должно быть уделено высоколиквидным акциям, которые разрешены брокерами для открытия позиций шорт.

Симптомы зарождения короткого сжатия на бирже:

Зачем знать долгосрочному инвестору о коротком сжатии на рынке акций

Самое главное, что нужно усвоить долгосрочному инвестору, – это то, что он может получить убытки, если случайно или намеренно попадет в short squeeze на бирже. Представьте, что вы держите в портфеле акции. Внезапно котировки начали падать, вы не понимаете, что происходит, поддаетесь общей панике и продаете вслед за шортистами.

Но при шорт-сквизе цена очень скоро отыграет назад и достигнет своего более справедливого уровня, а вы уже зафиксировали убытки. Поэтому понимание такого явления поможет более взвешенно подойти к вопросу продажи акций. Ведь вы выбрали ее не просто так: мониторили новости, читали экспертов, проводили фундаментальный анализ. Тогда зачем продавать ценную бумагу вслед за толпой без видимых на это причин?

Если хотите заработать на коротком сжатии:

Если вы, наоборот, хотите купить акции в портфель, а цена растет на 5 и более процентов без видимых причин, то подождите с покупкой. Возможно, назревает короткое сжатие. Долгосрочному инвестору не стоит участвовать в играх трейдеров.

Для тех же, кто часто играет на понижение, надо внимательно следить за ситуацией на рынке, учиться распознавать признаки шорт-сквиза и выходить из коротких позиций даже с убытком для себя.

Заключение

Пытаться заработать на коротком сжатии акции – это не самая лучшая затея. А вот последить за рынком и понять, где назревает вынос шортистов, очень полезно для общего развития и собственной безопасности. Желаем вам никогда не становиться жертвой крупных игроков, а выбирать более взвешенные стратегии инвестирования долгосрочного инвестора.