втб или сбербанк что лучше для пенсионеров

Три самых выгодных банка для перечисления пенсии или зарплаты на карту МИР

В России продолжается активный переход на карту платежной системы МИР. Уже скоро практически все пенсионеры и работники бюджетной сферы будут получать пенсию и зарплату на карту российской платежной системы.

В последнее время ряд проблем, которые наблюдались при использовании карты МИР, уже решены. На территории России данная карта практически не уступает другим картам, а самое главное – владельцы карты МИР могут получить приятные бонусы. Это делается для того, чтобы стимулировать людей оформлять эти карты.

Но возникает вопрос, где наиболее выгодно оформить карту национальной платежной системы. Банков в нашей стране много и каждый предлагает свои условия. Попробуем разобраться, в каких банках предлагают наиболее интересные условия. Данная статья не рекламирует банки, а лишь содержит информацию, которая взята с официальных источников. Напоминаю, что при оформлении карты нужно внимательно пересмотреть все условия в отделении банка, так как они могут отличаться от тех, которые указаны в интернете (даже на официальном сайте банка).

ВТБ банк

ВТБ банк – один из крупнейших банков России и основной конкурент Сбербанка, где более 60 процентов принадлежит государству. Этот банк также предлагает оформить карту МИР. При этом предлагаются весьма интересные условия. Например, бесплатное годовое обслуживание и возможность получения услуги СМС-информирования так же бесплатно.

Важным преимуществом является и то, что можно оплатить коммунальные услуги без каких-либо комиссий, если оплата осуществляется через банкомат банка или онлайн-банк. В случае остатка на счете, банк предлагает начисления процентов до 4 процентов годовых.

Стоит отметить, что с банком ВТБ сотрудничают различные торговые предприятия, которые предоставляют покупателям, расплачивающимся по банковской карте платежной системы МИР, скидки, а также возврат части стоимости покупки в виде кешбэка.

БинБанк

Данный банк тоже является достаточно крупным и может себе позволить предложить выгодные условия по использованию карты национальной платежной системы. Обслуживание карты МИР предлагается бесплатное. При этом снять наличные денежные средства без комиссии можно не только в банкомате самого БинБанка, но и в банкоматах других банков, например, банкоматах Альфа-Банка, Рйффайзенбанка и т.п.

Также можно получить возврат денежных средств от различных покупок до 5 процентов в виде кешбэка на карту. Размер возврата зависит от магазина, который сотрудничает с банком.

На остаток денежных средств на карте предлагается начисление процентов, которые составляют до 6 процентов годовых.

Сбербанк

И, конечно же, Сбербанк. Крупнейший банк страны, серьезно мотивирует своих клиентов оформлять карты МИР. При общении с сотрудниками Сбербанка, практически всегда поступает предложение оформить карту российской платежной системы. Вот какие условия предлагаются Сбербанком.

Карта оформляется достаточно быстро, а обслуживание карты бесплатно, правда касается это только социальных карт. Коммунальные услуги можно оплачивать без каких-либо комиссий, используя онлайн-банк. Также Сбербанк предлагает начисление до 3,5 процента годовых, что меньше, чем в двух предыдущих банках.

Стоит отметить, что со Сбербанком сотрудничает огромное количество торговых предприятий, соответственно, высока вероятность, получить скидку или бонусы при оплате покупок картой МИР от Сбербанка.

Резюме

Как видим, наиболее крупные банки предоставляют самые выгодные условия при оформлении и использовании карты МИР. Но самое главное преимущество заключается в том, что пока государство стимулирует переход на эти карты, будут предлагаться различные выгодные предложения, которыми обязательно нужно пользоваться, пока есть такая возможность.

Об истинных причинах, почему государство навязывает карту МИР можно узнать тут (ССЫЛКА).

6 лучших дебетовых карт для пенсионеров в 2021 году

Специалист по финансам и кредитам. Образование: ИЭУиП Финансы и кредит. Банковское дело. Опыт работы в МФО и банках России более 5 лет. Пишу статьи по финансам более 3-х лет.

В 2021 году все больше пенсионеров переводят выплаты на дебетовые карты, поскольку это намного удобнее и безопаснее, чем пользоваться наличными деньгами. И по мере того, как растет спрос среди клиентов, так же возрастает и предложение среди банков. Сейчас практически любая организация предлагает дебетовые карточки для пенсионеров. Сегодня мы расскажем, на что обратить внимание при выборе карты и поделимся лучшими предложениями в 2021 году.

Перед тем, как приступить к обзору лучших дебетовых карт для пенсионеров в 2021 году, поделимся с вами, как правильно выбирать банковский продукт, чтобы получить для себя максимальную выгоду.

Лучшие дебетовые карты для пенсионеров в 2021 году

| Название банка и дебетовой карточки | Годовое обслуживание | Кэшбэк | Процент на остаток по счету |

| Tinkoff Black МИР | От 0 до 99 рублей | До 30% | До 7% годовых |

| СберБанк “СберКарта” | Бесплатно | До 30% | 3,5% годовых |

| ПСБ “Пенсионная карта” | Бесплатно | 3% | До 6% годовых |

| ВТБ “Мультикарта для пенсионеров” | Бесплатно | До 20% | До 7,5% годовых |

| Открытие “OpenCard” | Бесплатно | До 2,5% | До 6,5% годовых |

| Фора-Банк “Все включено” | От 0 до 99 рублей | До 25% | 4,5% годовых |

Tinkoff Black МИР

Выпуск и обслуживание карты

Выпуск банковской карточки всегда бесплатный. Стоимость годового обслуживания составляет 99 рублей в месяц. Но вы можете пользоваться картой бесплатно, соблюдая хотя бы одно из условий:

Процент на остаток

По умолчанию процент на остаток составляет 4% годовых. Но вы можете увеличить его до 7% годовых, просто оформив платную подписку Tinkoff Pro.

Снятие наличных и переводы

Вы можете бесплатно снимать до 500 тысяч в месяц с карты Tinkoff Black через собственные банкоматы Тинькофф. Также бесплатное обналичивание возможно через устройства других кредитных организаций, при условии, что сумма снятия составляет не менее 3 тысяч рублей и не превышен лимит в размере 100 тысяч рублей в месяц. За операцию до 3 тысяч рублей вам придется заплатить комиссию 90 рублей, а за превышение месячного лимита — 2%, но не менее 90 рублей.

Бесплатные переводы возможны на карты других клиентов Тинькофф, а также в другие банки через Систему быстрых платежей. Кроме этого, вы можете бесплатно переводить деньги по номеру карты, но в таком случае месячный лимит составит 20 тысяч рублей, а за его превышение вам придется заплатить комиссию в размере 1,5%, но не менее 30 рублей.

Кэшбэк

Расплачиваясь картой в магазинах-партнерах Тинькофф, вы получаете до 30% кэшбэка от стоимости товара, совершая покупки в выбранных категориях — от 2% до 15%. За все остальные покупки банк начислит 1% от потраченной суммы.

Доставка

Оставить заявку на карточку вы можете на официальном сайте банка. Для этого вам потребуется заполнить анкету и выбрать дату и время получения карты, затем согласовать их с оператором. Доставка карточки до офиса или дома всегда бесплатная.

СберБанк “СберКарта”

Выпуск и обслуживание карты

Выпуск и обслуживание карточки всегда бесплатные без каких-либо дополнительных условий.

Процент на остаток

Процент на остаток по карточному счету составляет 3,5% годовых.

Снятие наличных и переводы

Вы можете бесплатно обналичивать карту через собственные банкоматы СберБанка и через банкоматы дочерних банков в пределах вашего лимита. Комиссия за снятие денег через устройства других кредитных организаций составляет 1% от суммы операции, но не менее 150 рублей.

Бесплатные переводы возможны только на карты других клиентов СберБанка, а также в другие банки через Систему быстрых платежей.

Ваш месячный лимит на снятие наличных напрямую зависит от ваших трат по карте. Если сумма ваших расходов не превышает 5 тысяч рублей или вы храните на карточном счету не более 20 тысяч рублей, месячный лимит составляет 500 тысяч рублей. Если вы тратите от 5 тысяч рублей или храните на счету более 20 тысяч рублей — 1,5 миллиона рублей. Если ваши ежемесячные траты превышают 20 тысяч рублей или вы храните более 40 тысяч рублей — 3 миллиона рублей. А если ваши расходы составляют более 75 тысяч в месяц или на вашем счету лежит больше 150 тысяч рублей, месячный лимит на снятие составит 5 миллионов рублей.

Кэшбэк

Стандартный кэшбэк составляет 0,5% бонусами от суммы операции. Его вы можете получать за оплату товаров и услуг. За покупки в категориях повышенного кэшбэка вы получаете от 1% до 10% от потраченной суммы. За оплату товаров в магазинах-партнерах банк начисляет до 30% бонусами СберСпасибо, которые затем можно частично или полностью потратить на другие покупки.

Доставка

Подать заявку на карту вы можете на официальном сайте СберБанка или непосредственно в любом отделении банка. Получить карточку вы можете в офисе или оформить доставку на дом, если вы проживаете в городе, участвующем в акции. Для этого при выборе способа получения отметьте «Доставить курьером».

ПСБ “Пенсионная карта”

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные вне зависимости от ваших расходов.

Процент на остаток

Процент на остаток по счету зависит от того, сколько денег вы храните на банковском счету. Если ваш неснижаемый остаток составляет от 3 до 100 тысяч рублей, банк начисляет вам 6% годовых, если он более 100 тысяч рублей — 4% годовых. Если ваши накопления не превышают 3 тысячи рублей, процента на остаток нет. При открытии накопительного счета, можно получать дополнительно до 8% годовых.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты через собственные банкоматы ПСБ и через банкоматы его банков-партнеров: Альфа-Банка и Газпромбанка. В таком случае лимит на снятие наличных составляет 300 тысяч рублей в месяц. При его превышении вам придется заплатить комиссию в размере 2%. Если вы получаете пенсию на карточку ПСБ, вы также можете обналичивать до 30 тысяч рублей в месяц через устройства других кредитных организаций. Комиссия за превышение этой суммы составляет 1%, но не менее 299 рублей.

Бесплатные переводы возможны других клиентам ПСБ, а также в иные банки через Систему быстрых платежей. Обратите внимание на то, что месячный лимит в таком случае составляет 100 тысяч рублей, а комиссия за его превышение равна 0,5%, но не более 1,5 тысяч рублей. За переводы по номеру карты вам придется заплатить комиссию в размере 1,5%, но не менее 30 рублей.

Кэшбэк

Банк возвращает 3% от суммы, потраченной в аптеках и на АЗС. Преимущество в том, что вы можете перевести бонусные баллы в живые рубли и тратить их по своему усмотрению. Также преимуществом будет являться, оплата ЖКХ без комиссии.

Доставка

Подать заявку на оформление карточки можно на официальном сайте банка, в отделениях ПСБ или по телефону горячей линии: 8 800 333-03-03. Получить свою карту вы можете в выбранном офисе или с бесплатной доставкой на дом.

ВТБ “Мультикарта для пенсионеров”

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий.

Процент на остаток

Если первая пенсионная выплата поступила на карту не раньше 1 июня 2021 года, банк будет начислять 4% годовых, если сумма неснижаемого остатка составляет от 100 до 500 тысяч рублей, если менее 100 тысяч рублей — 7,5% годовых. Если первая пенсионная выплата поступила ранее, вы будете получать 4% годовых на любую сумму, не превышающую 500 тысяч рублей.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги через любые банкоматы. Обратите внимание на то, что в сутки вы можете обналичить не более 350 тысяч рублей, а в месяц — не более 2 миллионов.

Бесплатные переводы возможны других клиентам ВТБ, а также на карты других банков через Систему быстрых платежей. Месячный лимит в таком случае составляет 100 тысяч рублей.

Кэшбэк

Банк дает клиентам право самостоятельно решать, в какой бонусной программе им участвовать:

Доставка

Оформить карточку возможно на сайте банка или в любом отделении банка. А получить ее вы можете в офисе ВТБ. Также возможна доставка курьером на дом, если ваш город попадает под условия банка.

Открытие “OpenCard”

Выпуск и обслуживание карты

До 30 ноября 2021 года, оформление карты бесплатное, а если вы оформляете карту с 1 декабря 2021 года и позднее, ее выпуск обойдется вам в 500 рублей, которые вернутся на счет в виде бонусных рублей, когда сумма трат превысит 10 тысяч рублей. Обслуживание карточки всегда бесплатное.

Процент на остаток

Процент на остаток по карте не предусмотрен, однако вы можете дополнительно открыть накопительный счет “Моя копилка” и получать с него до 6,5% годовых.

Снятие наличных и переводы

Бесплатное обналичивание возможно через собственные банкоматы Открытия и банкоматы его банков-партнеров. За снятие наличных через устройства сторонних кредитных организаций вам придется оплатить комиссию в размере 1%, но не менее 299 рублей.

Также вам доступно бесплатное снятие наличных при условии, если вы зарплатный клиент банка и в последние три месяца вам на карту регулярно поступала заработная плата.

Вы можете бесплатно переводить деньги другим клиентам банка Открытие, а также на карты других кредитных организаций через Систему быстрых платежей. Обратите внимание на то, что лимит на операции составляет 100 тысяч рублей. Комиссия за превышение 0,5%, но не более 750 рублей. За переводы денег по номеру карты вам придется оплатить комиссию в размере 1,5% от суммы операции, но не менее 50 рублей.

Кэшбэк

Банк начисляет 1% кэшбэка за все операции за исключением снятия наличных и переводы. Дополнительный 1% можно получить, если оплачивать покупки мобильным телефоном или смарт-часами. Еще 0,5% банк возвращает клиентам со статусом Плюс.

Доставка

Подать заявку на карточку можно на официальном сайте Открытия или в офисе банка. Получить карту возможно в отделении организации или доставкой на дом или офис.

Фора-Банк “Все включено”

Выпуск и обслуживание карты

Выпуск карточки всегда бесплатный. Годовое обслуживание по умолчанию стоит 99 рублей в месяц. Но вы можете пользоваться картой бесплатно, если соблюдаете хотя бы одно из условий:

Процент на остаток

Банк начисляет 4,5% годовых, если ваш неснижаемый остаток по карточному счету составляет от 60 тысяч до 1 миллиона рублей.

Снятие наличных и переводы

Вы можете бесплатно обналичивать карту через собственные банкоматы Фора-Банка. За снятие наличных через устройства Промсвязьбанка вам придется оплатить комиссию в размере 0,5%, но не менее 50 рублей. Комиссия за снятие денег через устройства других кредитных организаций составит 1% от суммы операции, но не менее 150 рублей.

Переводы внутри банка всегда бесплатные. А отправить деньги на карты других банков возможно через систему ДБО “ФОРА-ОНЛАЙН” с комиссией в размере 30 рублей за операцию.

Кэшбэк

Оплачивая товары в магазинах-партнерах банка, вы получаете до 25% скидки и кэшбэка. За покупки в сезонных категориях банк возвращает вам 5% от потраченной суммы. Еще 5% вы можете получить, расплачиваясь картой за покупку шин, услуги шиномонтажа, получение прав. За оплату на АЗС банк начисляет 2% от потраченной суммы. За все остальные покупки положен кэшбэк в размере 1,1%.

Доставка

Оформить дебетовую карточку можно в отделении банка или на официальном сайте. Получить готовую карту вы можете в офисе Фора-Банка или заказать доставку на дом курьером.

Выводы

Как вы видите, условия обслуживания карт для пенсионеров во всех банках практически одинаковые. Большинство организаций предлагают бесплатные выпуск и обслуживание, переводы и снятие наличных без комиссий.

Поэтому при выборе карточки рекомендуем ориентироваться в первую очередь на выгоды, которые вы можете извлечь, расплачиваясь картой.

ВТБ или СберБанк — какой банк лучше

Сбербанк и ВТБ – два крупнейших российских банка, которые обслуживают более половины россиян. Продукты этих компаний конкурируют между собой, поэтому выбрать лучший из них в 2021 году становится сложнее. Где оформить дебетовую карту, куда обратиться за кредитом, где разметить вклад и чье мобильное приложение качественнее у ВТБ или Сбербанка разобрался специалист Бробанка.

При сравнении Сбербанка и ВТБ сервис Бробанк не сотрудничал ни с одним из них. Все сведения по тарифам и условиям взяты с официальных сайтов и других открытых источников. Их может найти любой пользователь интернета. Актуальные ставки и условия со временем могут поменяться, поэтому уточняйте показатели на официальных сайтах банков.

Показатели ВТБ и Сбера

В рейтинге российских банков Сбербанк и ВТБ занимают две первые строчки. По самым значимым позициям, по которым банки отчитывают перед ЦБ РФ, лидирует Сбербанк.

Данные на декабрь 2020 года в млн рублей РФ:

| Показатель | СберБанк | Место в РФ | ВТБ | Место в РФ | На сколько Сбер опережает ВТБ, в % |

| Активы | 34 823 547 | 1 | 17 164 335 | 2 | 50% |

| Чистая прибыль | 781 587 | 1 | 56 103 | 5 | 92% |

| Вклады физических лиц | 14 800 893 | 1 | 4 640 929 | 2 | 69% |

| Кредиты физическим лицам | 8 471 928 | 1 | 3 269 968 | 2 | 61% |

| Капитал | 4 741 066 | 1 | 1 680 427 | 2 | 65% |

При этом оба банка долгие годы сохраняют свои позиции. Ближайший конкурент ВТБ отстает более, чем в 2 раза.

Сбербанк в народном рейтинге находится на 22 месте, а ВТБ — на 14, по версии портала банки.ру.

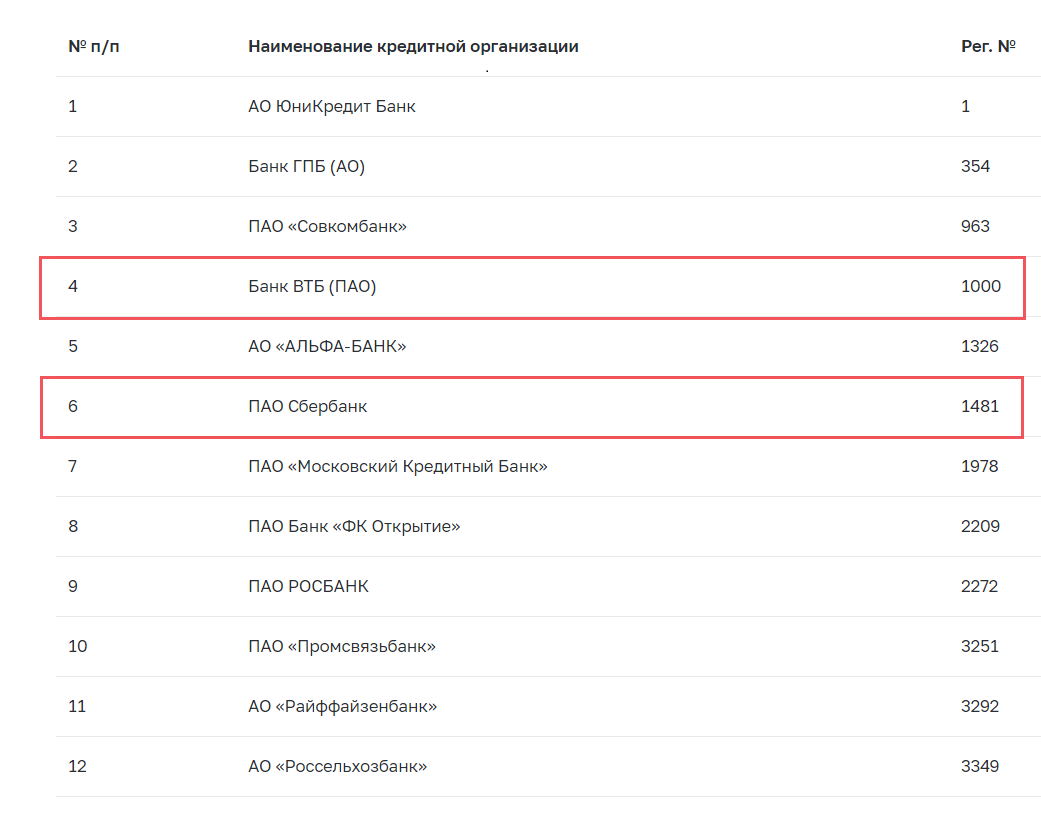

Сбербанк ведет историю от 1842 года, но фактическая дата регистрации от 22.03.1991 года, когда банк перешел под юрисдикцию Центробанка России. Внешторгбанк, он же нынешний ВТБ, учрежден в 1990 году, поэтому оба банка вышли на рынок, как коммерческие структуры, в одно и то же время. Хотя лицензия ВТБ банку выдана ЦБ РФ на год раньше, чем Сберу. С учетом номера банковской лицензии, которую выдал ЦБ РФ, ПАО Банк ВТБ занимает 4 строку №1000, а ПАО Сбербанк – 6-ю с лицензией №1481.

Оба банка включены в перечень системно-значимых для банковской системы России. Чтобы попасть в этот перечень банки обязаны соблюдать:

Кроме того банки должны соответствовать требованиям по показателю краткосрочной ликвидности и достаточности капитала по Базелю III. Это с успехом делают и СберБанк, и ВТБ на протяжении всех 5 лет, с момента включения в перечень в 2015 году.

Чей рейтинг выше у Сбера или ВТБ

ВТБ и Сбер входят в систему страхования вкладов. Кроме того банки регулярно проходят оценку у национальных и международных рейтинговых агентств:

| Описание | Сбербанк | ВТБ |

| Вхождение в систему страхования вкладов | 11.01.2005 года | 11.01.2005 года |

| Присвоение рейтинга по национальной шкале агентством Эксперт РА | ruAAA «Стабильный» | ruAAA «Стабильный» |

| Присвоение рейтинга по международной шкале агентством Moddy’s | Baа3 «Стабильный» | Baa3 «Стабильный» |

ВТБ присвоен рейтинг и у Standard&Poor’s на уровне BBB-/A-3 и прогноз «Стабильный». Сбербанку присужден рейтинг у агентств: Fitch Raiting – BBB «Стабильный» и АКРА – AAA(RU). Общая картина рейтингов показывает, что банки находятся в схожих условиях по показателям надежности и рисков по мнению как национальных, так и международных рейтинговых агентств.

Самые актуальные данные размещены на официальном сайте у каждого рейтингового агентства. Некоторые предлагают информацию в открытом доступе, у других необходимо пройти регистрацию. Агентства могут повышать или отзывать присужденный рейтинг, поэтому проверяйте достоверность информации о показателе.

Банк ВТБ назван «Банком 2018 года в России» по версии журнала The Banker. Компания впервые стала победителем конкурса этого издания. В 2020 году ВТБ вышел на первое место среди российских банков в рейтинге Forbes по количеству клиентов с капиталом больше 1 млн долларов. У компании более 20 тыс. таких клиентов из общего числа 76 тыс., которые обслуживаются во всех банках РФ.

С 2017 года Сбербанк возглавляет список самых дорогих брендов РФ по версии Brand Finance, опережая компании нефтегазового сектора. Осенью 2019 года банк признан богатейшей компанией России по версии издания РБК. Рейтинг основан на бухгалтерской отчетности, которая передана в Росстат самой компанией. Летом 2020 года компания запатентовала новый товарный знак и логотип, а осенью того же года изменила официальное название – на Сбер.

Сравнение инфраструктуры Сбербанка и ВТБ

Инфраструктура Сбербанка и ВТБ представлена очень широко, как в России, так и за ее пределами:

| Инфраструктура | Сбербанк | ВТБ |

| Головной офис | 1, находится в Москве | 1, находится в Санкт-Петербурге |

| Представительства | 2, по одному в Китае и Германии | 4, по одному в Италии, Китае, Кыргызской Республике и в Москве |

| Филиалы | 89, один в Индии и 88 в РФ | 22 |

| Дополнительные офисы | 13 204 | 639 |

| Операционные офисы | 540 | 931 |

| Передвижные пункты кассовых операций | 283 | — |

| Операционные кассы вне кассового узла | 90 | 5 |

| Итого | 14 209 | 1 602 |

Инфраструктура Сбербанка значительно шире, чем у ВТБ. По некоторым позициям Сбер опережает ближайшего конкурента в 2 раза.

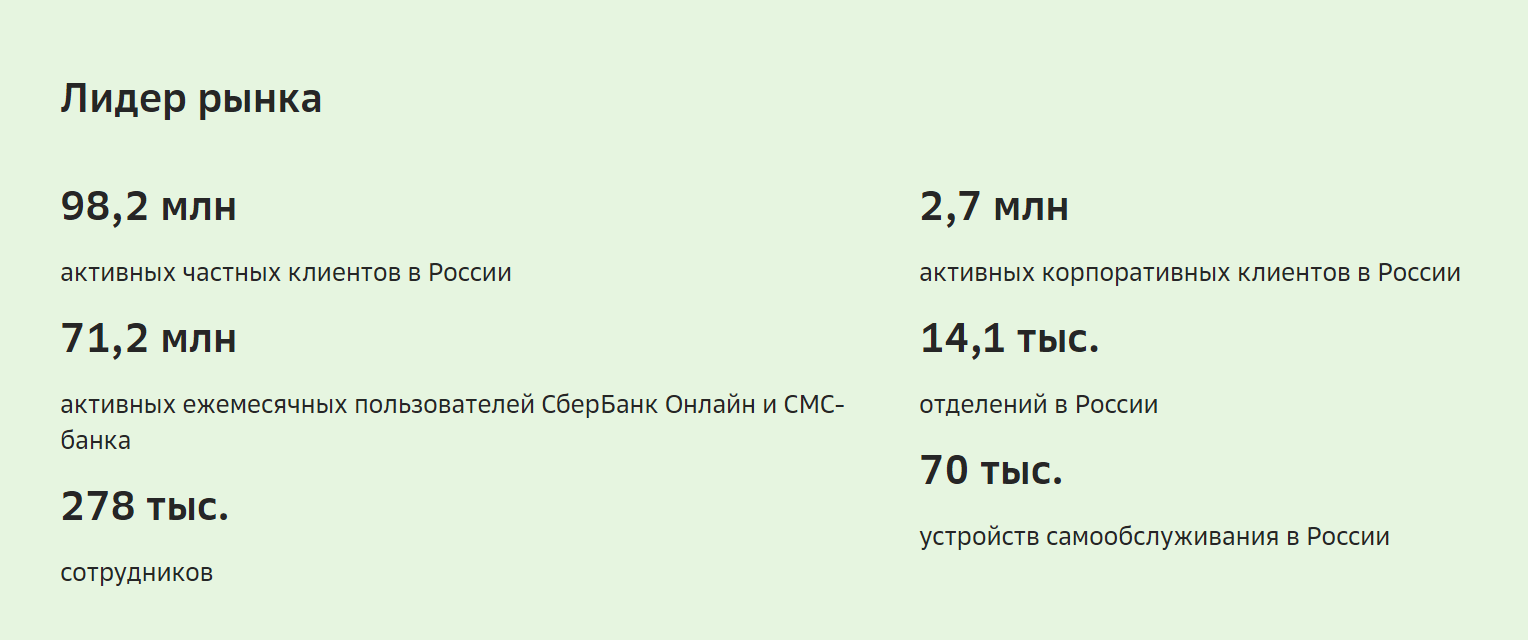

Число активных клиентов по данным масштабного исследования Frost&Sullivan и «НЭО Центр» на конец 2019 года, которые были опубликованы только в 2020 году:

Расширение клиентской базы ВТБ планирует также за счет участия в системе быстрых платежей Центробанка, финансового маркетплейса, биометрии и других финтехнологий, которые уже активно внедряются.

По данным исследования АО «Делойт и Туш СНГ» на долю клиентов Сбербанка приходится 87,1% пользователей банковских услуг, а у ВТБ в рейтинге второе место – 23,4%. Опрос проводился в 200 городах в 8 федеральных округах РФ.

Сравнение продуктов ВТБ и СберБанка

У Сбербанка и ВТБ несколько банковских продуктов, которые можно объединить в группы:

| Банковский продукт | Сбербанк | ВТБ |

| Потребительские кредиты | 7 | 2 |

| Вклады | 8 | 4 |

| Ипотека | 15 | 7 |

| Кредитные карты | 12 | 2 |

| Дебетовые карты | 20 | 10 |

| Автокредиты | — | 9 |

| Рассчетно-кассовое обслуживание | 3 | 4 |

| Итого | 65 | 38 |

Невозможно присудить лидерство Сберу или ВТБ только по количеству продуктов. К примеру, в Сбербанке в 2 раза больше вариантов кредитных карт, но нет ни одной программы автокредитования. Поэтому проведем сравнение основных условий, интересующих клиентов внутри каждой группы.

Вклады

Оба банка участвуют в системе страхования вкладов, поэтому суммы до 1,4 млн рублей защищены от любых неприятностей, которые могут произойти с банками. Хотя это маловероятно, учитывая факт нахождения и Сбера, и ВТБ в списке системообразующих. Если у вкладчика размер накоплений, который хранится на счетах и вкладах превышает установленный предел, и он опасается за судьбу своих сбережений, можно открыть несколько вкладов с учетом порога в 1,4 млн рублей в разных банках.

У Сбербанка 8 типов вкладов и накопительных счетов, у ВТБ – 7. Некоторые вклады могут быть оформлены в рублях и валюте, другие только в рублях. Ставки по валютным вкладам в обоих банках минимальны:

Ставка, которую утвердят клиенту, зависит от срока вклада и суммы.

В таблице приведены основные условия по всем видам вкладов и накопительным счетам в рублях РФ, которые предлагают Сбербанк и ВТБ:

| Условие | Сбербанк | ВТБ |

| Максимально возможная процентная ставка | 3,67%, для пакета Сбербанк.Премьер 3,97% | 5,5% |

| Минимальная процентная ставка | 1,85% | 2,85% |

| Минимальный срок | От 30 дней для накопительных счетов От 91 дней для вкладов | От 30 дней для накопительных счетов От 91, 121, 180 дней для вкладов |

| Максимальный срок | 1095 дней | 730 дней |

| Минимальная сумма вклада | От 1 000 рублей для накопительных счетов От 10 000 рублей для благотворительного вклада и 30 000 рублей для других вкладов | От 1 000 рублей для накопительных счетов От 30 000 рублей для вкладов |

Если оценивать максимально возможную прибыль, выгоднее хранить деньги в ВТБ. При этом в Сбербанке сумма минимального вклада может быть меньше, если он благотворительный, если обычный, то минимальная сумма одинаковая в обоих банках.

Кредиты наличными

У Сбера 5 вариантов потребительских кредитов, у ВТБ – 4 программы. В таблице приведены данные по всем видам потребительских кредитов наличными, которые могут оформить частные лица. Диапазоны сроков, ставок и сумм приведены, исходя из условий по всем кредитам, которые предлагают в Сбербанке или ВТБ:

| Условие | Сбербанк | ВТБ |

| Максимально возможная процентная ставка | 10,9-19,9% | 14,2-17,9% |

| Диапазон минимально возможной процентной ставки | 3-17% | 6,4-7,9% |

| Минимальный срок | 3 месяца или 2 года | 6 месяцев |

| Максимальный срок | 5 лет, а для образовательного кредита 16 лет и 3 месяца | 5 или 7 лет |

| Максимальная сумма | 300 тысяч, 3-5 млн рублей или 10 млн рублей | 800 тысяч или 5 млн рублей |

В раздел потребительских кредитов входят и программы рефинансирования, у Сбербанка один вариант, у банка ВТБ — два:

Более высокие ставки из максимально возможных по кредитам у Сбера, но оба банка каждого заемщика рассматривают в индивидуальном порядке. Поэтому одному и тому же клиенту в двух банках могут утвердить разные ставки, и в итоге в Сбере она может оказаться ниже, чем в ВТБ.

Важный параметр получение пенсии или заработной платы на счет внутри Сбербанка или ВТБ. К «своим» зарплатным клиентам банки относятся лояльнее, поэтому снижают процентную ставку.

Ипотечные программы

У Сбербанка 15 видов ипотеки, у ВТБ – 7. В таблице приведены данные по всем ипотечным программам, которые могут оформить частные лица. Диапазоны сроков, ставок и сумм приведены, исходя из условий по всем видам ипотеки:

| Условие | Сбербанк | ВТБ |

| Максимально возможная процентная ставка | 7,6-10,4% | 8,9% |

| Минимальная процентная ставка | 0,1-8,8% | 1-8% |

| Максимальный срок | 20, 25 или 30 лет | 25 или 30 лет |

| Максимальная сумма | 3,251 млн до 100 млн рублей | 3,31 млн до 60 млн рублей |

Ставки будут повышаться при отказе от программ личного страхования и других специальных тарифов и сервисов, которые предлагают и в ВТБ, и Сбербанке. При выборе ипотечного продукта очень важно прочитать все условия банка-кредитора. Бывает так, что базовая ставка установлена только на один или два года кредитования, а когда срок заканчивается она повышается на несколько процентных пунктов.

Довольно сложно определить явного лидера по этому продукту. Одному и тому же клиенту могут предложить разные условия в ВТБ и Сбере, поэтому следует исходить из тех данных, которые утвердит банк-кредитор. Более выгодные условия предложат заемщику, если зарплата поступает на счет в этих банках либо был успешный опыт сотрудничества. Оба банка предлагают ипотеку на строящееся, вторичное жилье, программы с государственной поддержкой и с использованием материнского капитала.

Автокредиты

Если нужен кредит на покупку автомобиля, выбора Сбербанк или ВТБ стоять не будет, потому как у Сбера нет программ автокредитования. На официальном сайте Сбербанка размещено предложение партнера Сетелем банка. Если подать онлайн-заявку через СберБанк.Онлайн на автокредитованию, она будет перенаправлена партнеру. Купить автомобиль можно в дилерских салонах. После одобрения заявки и выдачи кредита на покупку авто, задолженность видна заемщику в СберБанк.Онлайн.

Банк ВТБ входит в число лидеров российского рынка по автокредитованию и процентным ставкам. Более подробная информация об автокредитах в ВТБ сведена в таблицу:

| Наименование автокредита | Минимальная процентная ставка | Максимально доступная сумма | Максимальный срок | Первоначальный взнос |

| Покупка нового автомобиля | 1% | 7 млн рублей | 7 лет | 20% |

| Выбор нового автомобиля (партнерская программа) | 1% | 7 млн рублей | 7 лет | 20% |

| Покупка автомобиля с пробегом в автосалоне (можно без каско) | 0,4% | 3 млн рублей | 5 лет | 0% |

| Покупка автомобиля с пробегом у частных лиц | 8% | 3 млн рублей | 5 лет | Не обязателен |

| Рефинансирование автокредита | 1% | 3 млн рублей | 5 лет | Не нужен |

| Рефинансирование остаточного платежа | 1% | 3 млн рублей | 5 лет | 0% |

| Рефинансирование с заменой авто | 1% | 5 млн рублей | 5 лет | 20% или прием старого автомобиля в качестве залога |

| Покупка коммерческого автомобиля | 16,6% | 3 млн рублей | 5 лет | 20% |

| Покупка нового мототранспорта (можно без каско) | 9% | 2 млн рублей | 5 лет | 20% |

Кроме того ВТБ оформляет автокредиты у 14 партнеров, в числе которых, как отечественные, так и зарубежные производители автопрома.

Дебетовые карты

У Сбербанка 20 дебетовых карт, у ВТБ в два раза меньше – 10. Оба банка выпускают универсальные карты и специализированные. Это могут быть карты для покупок, геймеров, путешественников или пенсионеров. Кроме того ВТБ оформляет карты ориентированные на жителей определенных городов – карта «Приморец» и для петербуржцев.

В таблице приведены основные условия обслуживания дебетовых карт в ВТБ и Сбербанке и параметры, по которым их можно сравнивать:

| Условие | Сбербанк | ВТБ |

| Проценты на остаток средств на счете | 3,5% только по пенсионной карте Мир 3,5%, по всем остальным не начисляют | 4% только для двух карт «Мультикарта для пенсионеров» и «Привилегия для пенсионеров», по остальным при подключении специальной опции «Сбережение» |

| Плата за выпуск и годовое обслуживание дебетовой карты | От 0 до 15 000 рублей | От 0 до 60 000 рублей |

| Наличие кэшбека | Только по 13 видам карт из 20 | У 8 из 10 карт |

| Виды бонусов | Зависят от типа и статуса карты. Нет бонусов только по бизнес-карте для ИП и юрлиц | Доступны по всем типам дебетовых карт. Категория зависит от типа и статуса карты |

Самое дорогое обслуживание у премиальных карт ВТБ в тарифе «Привилегия». Большинство дебетовых карт стандартного типа в ВТБ обслуживают бесплатно. У Сбербанка меньше вариантов дебетовых карт с бесплатным обслуживанием, но при этом привилегированные карты гораздо дешевле.

Оба банка выпускают несколько видов дебетовых карт не только в рублях РФ, но и в евро, и в долларах. Комиссии за обналичивание, ежемесячные и суточные лимиты зависят от типа карт. Пополнять карты можно:

Все доступные варианты пополнения дебетовых карт Сбербанка и ВТБ можно узнать при переходе по ссылкам или на официальных сайтах банков.

Кредитные карты

У Сбербанка 12 кредитных карт, у ВТБ – 2. В таблице приведены основные условия обслуживания кредиток. Диапазоны сроков, ставок и сумм приведены, исходя из условий по всем кредитным картам, которые предлагают в ВТБ или Сбербанке:

| Условие | Сбербанк | ВТБ |

| Минимально возможная ставка по кредитным картам | От 21,9-23,9% | От 11,6% |

| Максимальный кредитный лимит, на который сможет претендовать заемщик | До 600 000 рублей или до 3 млн рублей | До 1 млн рублей |

| Минимальный платеж в течение беспроцентного периода | 5% от суммы плюс накопленные проценты | 3% от суммы задолженности плюс накопленные проценты |

| Продолжительность беспроцентного периода | 50 дней | 101 или 110 дней |

| Плата за выпуск и обслуживание кредитной карты | От 0 до 4 900 рублей в зависимости от типа и статуса карты | От 0 до 12 000 рублей |

Оба банка в условиях для оформления кредитной карты указывают, что они готовы выдать кредитку без подтверждения доходов. При этом учтите, что сумма доступного кредитного лимита в Сбербанке и ВТБ будет снижена. Комиссии, процентные ставка за обналичивание, ежемесячные и суточные лимиты зависят от типа карт.

В обоих банках льготный период распространяется только на операции оплаты товаров и услуг. У Сбербанка этот период для всех кредитных карт одинаковый – 50 дней, а у карт ВТБ возможны два варианта – 101 или 110 дней.

Все кредитки Сбербанка кроме премиальных могут быть бесплатными при выполнении условий или без них. «Карта Возможностей» ВТБ бесплатная без каких-либо условия, а карта Travel Привилегия, если на счетах клиента больше 5 млн рублей, в противном случае по 1 000 рублей в месяц. За выдачу наличных с любой кредитной карты и Сбербанка, и ВТБ установлена процентная ставка.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 14.9% |

| Без процентов | До 200 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 20% |

| Решение | 5 минут |

Рассчетно-кассовое обслуживание

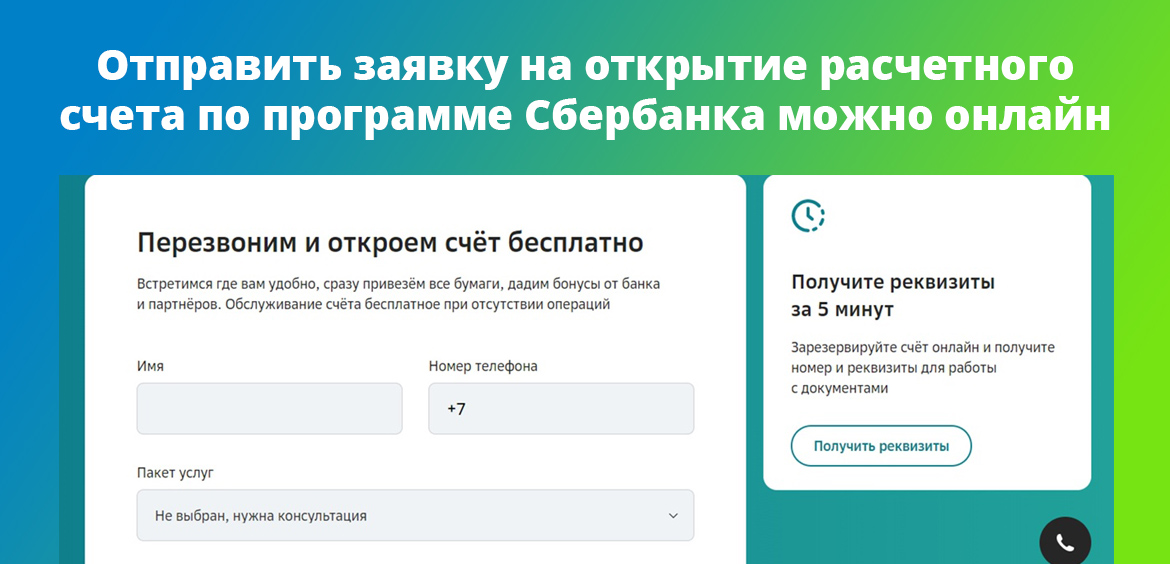

У Сбербанка 3 тарифа для индивидуальных предпринимателей и ООО, ВТБ – 4. Бесплатный вариант, есть у обоих банков. В ВТБ – программа «На старте», в Сбербанке – «Легкий старт». Тарифы ограничены по сроку использования.

Другие программы рассчетно-кассового обслуживания в Сбере:

В ВТБ три платных тарифа для ИП и предпринимателей:

Все тарифы для ИП и ООО отличаются:

Стоимость тарифа в Сбербанке и в ВТБ указана за месяц. По некоторым программам при оплате за год предусмотрены скидки на ежемесячное обслуживание или бонусные периоды.

Кто лидирует по банковским продуктам: ВТБ или Сбербанк

Чтобы резюмировать все разделы по банковским продуктам ВТБ и Сбербанка для частных клиентов, определим, где самые привлекательные условия в рамках каждого предложения:

| Банковский продукт и условие | Сбербанк | ВТБ | Кто лидирует |

| Максимальная выгода по вкладу | «Пенсионный плюс» для действующих клиентов 3,67% с капитализацией | «История успеха» – 5,5% с капитализацией | ВТБ |

| Самая низкая ставка по кредиту наличными в размере 0,5 млн рублей на 3 года, который доступен большинству потенциальных заемщиков | От 11,9% зарплатным клиентам, 12,9% общие условия | От 6,4% зарплатным клиентам, 7,9% базовая ставка | ВТБ |

| Минимально возможная ставка по ипотеке сроком на 15 лет в размере 5 млн рублей на готовое жилье | От 7,3% по акции и 7,7% на общих основаниях | От 7,4% при первоначальном взносе 50%, базовая ставка от 8,4% | Сбербанк |

| Минимальная ставка по автокредиту | Не предоставляется напрямую Сбербанком | 1% | ВТБ |

| Ставки по кредитной карте с бесплатным обслуживанием | От 23,9% с персональным лимитом и 25,9% на стандартный условиях по Классической кредитной карте | От 11,6% по Карте возможностей и 34,9% за обналичивание | Если не снимать наличные, то ВТБ |

| Бонусы по дебетовой карте с бесплатным обслуживанием и максимальными преимуществами | «Карта для пособий и пенсий» – от 0,5% до 30% бонусами Спасибо в зависимости от уровня привилегий, 3% в выбранной категории. 3,5% на остаток при получении пенсии и других социальных выплат | «Мультикарта для пенсионера» – 1,5% кэшбека и 4% на остаток средств на счете до 0,5 млн рублей | Условия приблизительно равные, но вариантов и возможностей для поощрения больше у Сбербанка |

Для сопоставимости предложений внесены некоторые допущения, поэтому при выборе банка для обслуживания, всегда подставляйте свои параметры, чтобы выводы были объективными.

Сравнение мобильных приложений СберБанка и ВТБ

У Сбербанка и ВТБ разработано несколько мобильных приложений:

Кроме того банки запускают мобильные приложения и для других задач клиентов. Некоторые разработки становятся популярными, другие менее известны либо не завоевали расположение у клиентов банка.

Мобильные приложения для частных клиентов

Если исходить из оценок пользователей, которые выставлены мобильному приложению в App Store, ситуация в Сбере и ВТБ приблизительно равная, при этом в Google Play данные разнятся сильнее:

| Описание | СберБанк | ВТБ |

| Место в категории по версии App Store | 1 | 5 |

| Рейтинг в App Store | 4,8 | 4,7 |

| Количество оценок в App Store | 5,1 млн | 1,1 млн |

| Рейтинг в Google Play | 4,7 | 3,3 |

| Количество оценок в Google Play | 6,433 млн | 792,5 тысячи |

| Количество установок в Google Play | Более 100 млн | Более 10 млн |

Приложение для физических лиц Сбербанк.Онлайн на устройства Андроид скачано более 100 млн раз. Ни одно другое банковское приложение не может конкурировать по этому параметру с лидером рынка.

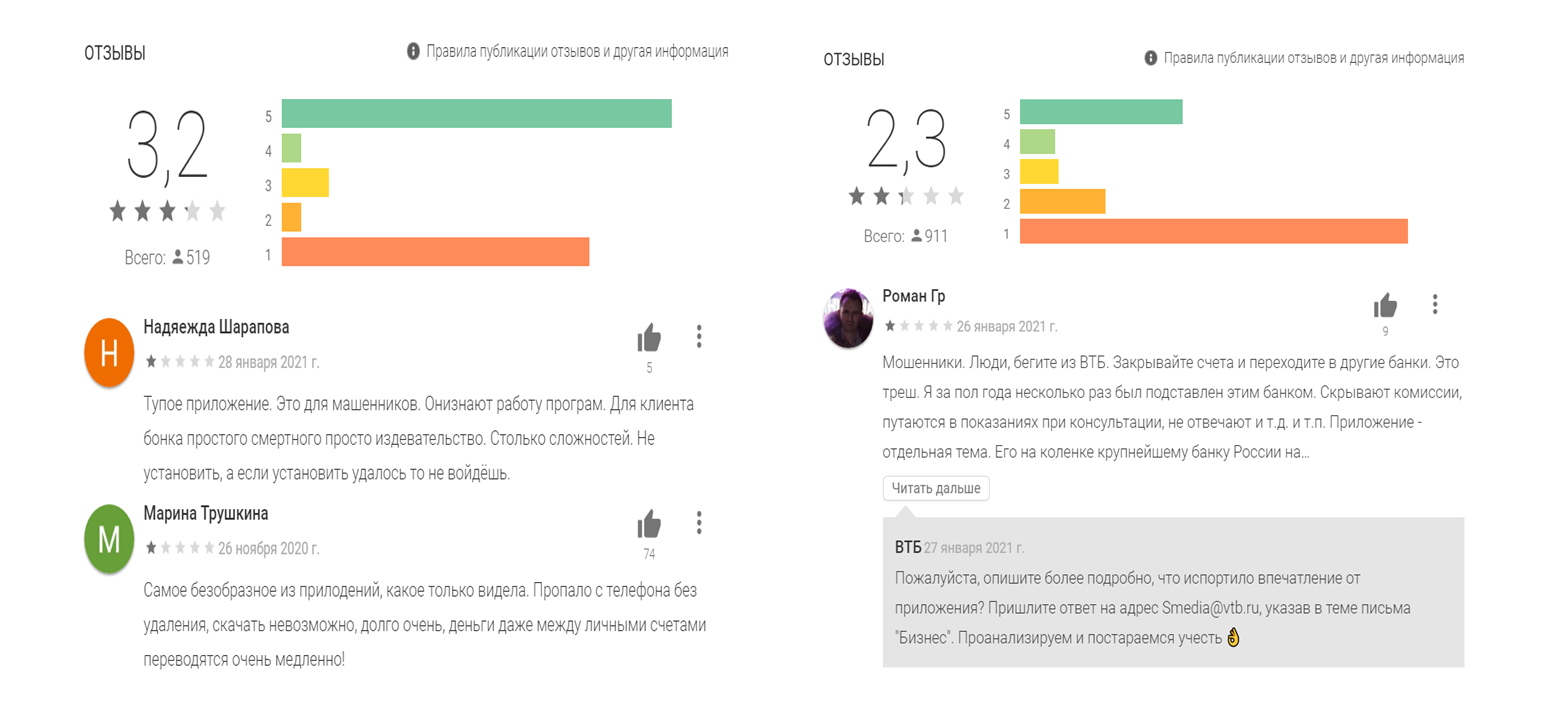

У мобильного приложения ВТБ невысокие оценки. Очень много негативных отзывов, как об интерфейсе, так и в отношении работы сотрудников банка. На этом фоне Сбер выигрывает у ближайшего конкурента почти 1,5 балла, что очень много для банковского мобильного приложения.

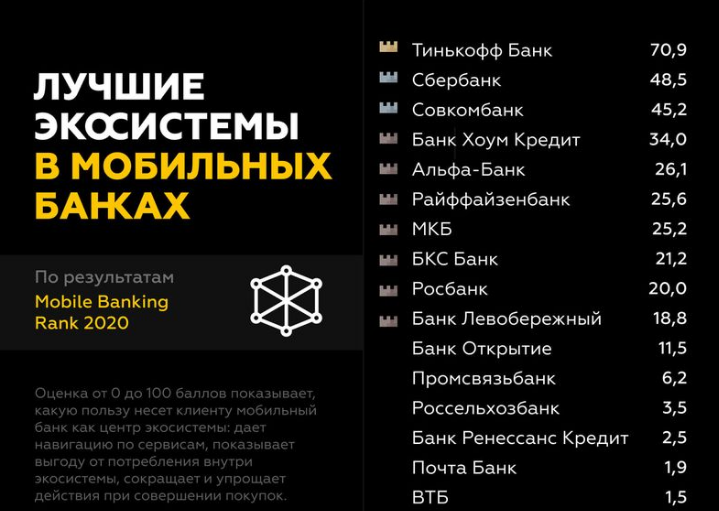

По итогам Mobile Banking Rank 2020 экосистема Сбербанка заняла вторую строчку, уступив Тинькофф банку. ВТБ расположился на 16 месте, сумев набрать только 1,5 балла из 100.

По версии Markswebb в номинации «Лучших цифровых офисов» Сбер занял 4 строчку. ВТБ не попал в десятку.

В номинации «Лучший цифровой банк в концепции Daily Banking» в 2020 году Сбербанк не вошел в пятерку лидеров – 6 место, как и ВТБ банк, занявший 8 строку.

Из рейтингов мобильных приложений для физических лиц двух банков видно, что они значительно уступают другим, менее крупным российским банкам, которые прочно закрепились на верхних позициях.

Мобильные приложения для инвестирования

Сравнение мобильных приложений для инвестиций Сбербанка и ВТБ:

| Описание | Сбербанк Инвестор | ВТБ Мои Инвестиции |

| Место в категории по версии App Store | 19 | 20 |

| Рейтинг в App Store | 2,7 | 4,6 |

| Количество оценок в App Store | 17 тысяч | 17,7 тысячи |

| Рейтинг в Google Play | 2,9 | 3,8 |

| Количество оценок в Google Play | 40,1 тысяч | 18,9 тысячи |

| Количество установок в Google Play | Более 1 млн | Более 1 млн |

Мобильные приложения для инвестирования Сбербанка и ВТБ установили на разное количество устройств. При этом приложения Сбера вызывает намного больше нареканий и негативных отзывов у пользователей, чем разработка банка ВТБ. Однако назвать «ВТБ Мои Инвестиции» успешным приложением тоже сложно, хотя оно и опережает программу Сбербанка.

Признанные лидеры в этой области Альфа и Тинькофф банк показывают рейтинги в 4,9 баллов, к такому уровню двум крупнейшим банкам РФ еще предстоит стремиться.

Мобильные приложения для бизнеса и индивидуальных предпринимателей

Сравнение мобильных приложений для бизнеса Сбербанка и ВТБ:

| Описание | СберБизнес | ВТБ Бизнес Онлайн | Мобильный клиент ВТБ |

| Место в категории по версии App Store | 36 | 130 | — |

| Рейтинг в App Store | 4,7 | 1,7 | — |

| Количество оценок в App Store | 56,2 тысячи | 178 | — |

| Рейтинг в Google Play | 4,5 | 2,3 | 3,2 |

| Количество оценок в Google Play | 79,6 тысяч | 911 | 519 |

| Количество установок в Google Play | Более 1 млн | Более 100 тысяч | Более 100 тысяч |

Мобильное приложение для бизнеса от Сбербанка клиенты оценивают выше, чем у ВТБ банка. Об этом свидетельствует не только количество и качество выставленных оценок, но и число скачивания приложения на мобильные устройства.

Число негативных отзывов в адрес ВТБ по отношению к приложениям для бизнеса также высоко, как и ко многим другим разработкам для мобильных устройств. Компания пытается переломить ситуацию, но как показывают самые последние комментарии пользователей – не очень успешно.

Другие мобильные приложения банков

Кроме перечисленных выше у Сбербанка еще 9 мобильных приложений:

| Наименование приложения | Рейтинг | Число установок на мобильные устройства |

| СберСпасибо | 4,0 | 10 млн |

| СберСпасибо Х | 2,3 | 100 тысяч |

| СберФайлы | 2,9 | 5 тысяч |

| СберИнкассация | 3,5 | 10 тысяч |

| Акционер Сбера | 3,1 | 10 тысяч |

| Sberbank Mobile POS | 2,5 | 50 тысяч |

| BBP международная платформа для предпринимателей | 3,6 | 1 тысяча |

| Take&Go: покупай без очередей и касс | 3,2 | 1 тысяча |

| Моя подпись | 2,8 | 5 тысяч |

У ВТБ запущено только одно мобильное приложение для клиентов банка Смарт SMS, кроме тех, которые были описаны в других разделах. В отличие от многих других наработок приложение можно назвать удачным. Его рейтинг на февраль 2021 года находится на уровне 4,2 баллов, при количестве установок более 100 тысяч раз. Негативных отзывов в разы меньше, чем по другим приложениям банка ВТБ.

Если сравнить все мобильные приложения ВТБ и Сбера на основе рейтинга у клиентов банков, Сбербанк предлагает более качественные разработки для мобильных устройств, чем ВТБ.

Резюме

При выборе банка для обслуживания, определите решающие параметры. Например, ими могут стать:

Когда основные критерии определены, подавайте онлайн-заявку в оба банка или обращайтесь в офис. Если обе заявки одобрили, сравните все условия, которые вам готовы одобрить в Сбере или ВТБ, и выбирайте более выгодное предложение.