втб бонусы бонусные рубли или мили в чем разница

У банка ВТБ существует множество достаточно интересных карточных продуктов, из которых особого внимания заслуживают карты с милями. Что это такое, как заказать, копить и использовать – читайте в этой статье.

Что такое мили от ВТБ

Мили от ВТБ – это специальный сервис, являющийся неким аналогом кэшбэка. Суть его в том, что за использование карты при оплате товаров или услуг, на отдельный счет клиента начисляются бонусные баллы – мили. Их можно использовать для того, чтобы оплатить авиаперелеты, купить билеты на поезд, арендовать машины или даже забронировать номер в отеле. Все сделано для максимального упрощения путешествий и экономии средств.

Условия участия в бонусной программе

Карта ВТБ мили доступна всем клиентам банка (как действующим, так и потенциальным). Для того, чтобы ее заказать и стать участником бонусной программы, необходимо:

Следует учитывать, что при оформлении или уже после получения карты нужно подключить бонус из категории «Путешествия». Предлагается много вариантов бонусов, и клиент может сам менять их тип на тот, который ему подходит больше всего. В данном случае, если активировать «Путешествия», можно получать бонусные мили. В другой ситуации больше может пригодиться повышенный кэшбэк за покупку техники и так далее.

Особенности программы

Бонусный счет ВТБ тревел (он же – счет для зачисления милей), включает в себя следующие особенности:

Как начисляются бонусы на счет ВТБ

Копить мили ВТБ очень просто. Они начисляются за оплату товаров и услуг в любых точках. Максимальный размер бонуса в стандартной ситуации составит 5% от суммы потраченных за весь месяц средств (зачисление милей производится в конце месяца). Но если приобретать товары или оплачивать услуги у партнеров банка ВТБ, то бонус может вырасти вплоть до 11%.

Размеры зачислений в зависимости от потраченных средств:

Как посмотреть мили на карте ВТБ

Чтобы проверить бонусный счет ВТБ тревел (бонусный счет Мультикарты) можно воспользоваться личным кабинетом банка ВТБ. Для этого, нужно:

Как потратить мили

Потратить мили можно при помощи отдельного сайта банка ВТБ. Для этого, нужно:

Подводные камни

Особых проблем с данной бонусной программой не выявлено, однако в отдельных случаях мили могут не начисляться корректно. Связано это с редкими сбоями на серверах, обрабатывающих данные, особенностями оплаты и так далее. Рекомендуется всегда хранить чеки за оплату товаров/услуг до тех пор, пока клиент не убедиться, что мили ему начислены правильно. Если этого не происходит, можно связаться со службой поддержки и, предоставив чеки, добиться корректного зачисления бонусов.

Часто задаваемые вопросы

Существует множество вопросов, связанных с работой данной бонусной программы. Ответы на большинство из них можно получить в службе поддержки пользователей. Ниже будут приведены два наиболее часто встречаемых вопроса и ответы на них.

Можно ли поделится бонусами ВТБ тревел

Нет, нельзя. Клиент банка ВТБ может по собственному усмотрению тратить накопленные мили/бонусы, но не может перечислять их другому человеку, даже если тот будет участником программы. С другой стороны, никто не мешает оплатить что-либо милями и передать, например, билеты третьему лицу.

Какое максимальное количество баллов можно получить

5000. Эта сумма остается неизменной вне зависимости от ситуации. Как уже было сказано выше, чтобы «добраться» до лимита, нужно потратить более 100 тысяч рублей в месяц. Это очень немаленькая сумма для большинства регионов страны.

Про Кешбэк по Мультикарте ВТБ — в чём подвох + условия + отзывы

Друзья, привет! Сегодня мы разбираем cashback-программу по одной из самых популярных карточек России — «Мультикарте» от банка «ВТБ».

Как всё работает

Программа лояльности ВТБ — не самая простая. Здесь есть сразу 6 бонусных опций на выбор и 2 уровня вознаграждения.

2 уровня вознаграждения

Это тарифы по карте. Они определяют размер вашего дохода по карте — будут возвращать вам «поменьше» или «побольше».

Первый — «Стандартный». Подключается всем клиентам по умолчанию в офисе ВТБ. Обслуживание по нему — всегда бесплатное без каких-либо условий. Как легко догадаться из названия, предлагают базовые условия. Для примера — по опции «Кешбэк» возврат за ваши покупки по карте составит 1%.

Второй — «Расширенный». Здесь ВТБ дает уже более выгодные возвраты. Не просто так, конечно — есть условия. Какие? Как правило, вас попросят тратить по «Мультикарте» минимум 10 000 рублей в месяц. И вот тут вас поджидает первый подвох — если не выполнить это требование, будет очень приличная комиссия — 249 рублей в месяц. Зато — по той же опции «Кешбэк» вам вернут уже не 1%, а 1,5%. Примечание: если вы хотите перейти на «Расширенный», лучше на всякий случай сразу сказать об этом в офисе.

6 бонусных опций

Первые три — «Кешбэк», «Путешествия» и «Коллекция» — ВТБ объединяет в одну группу. И действительно — условия по возврату у них почти одни и те же:

| На уровне «Стандартный» (траты до 30 000 руб./мес.) | На уровне «Расширенный» (от 30 000 до 75 000 руб./мес.) |

| 1% | 1,5% |

Единственное различие — если по первой опции вам выплачивают реальные рубли, то по «Путешествиям» и «Коллекции» только бонусные «фантики». Кстати, пара слов о них.

Опция «Путешествия» по «Мультикарте»

Опция «Путешествия» предлагает вам совершать покупки и получать за них 1% или 1,5% бонусами- милями. Хотите больше? Покупайте в популярных магазинах-партнёрах ВТБ — и вам вернут милями до 15% от суммы заказа. Каких скидок ждать в реальности? Вот несколько примеров:

Есть ещё лайфхак — откройте на членов семьи дополнительные карты, и будете копить мили уже вместе. Так будет явно быстрее! Плюс будет легче выполнить требование «потрать 10 000 в месяц» и не попасть на комиссию за обслуживание в 249 руб./мес.

Мили по «Путешествиям» можно потратить на авиа- и ж/д билеты, бронирование отелей, аренду машины и товары для поездок. Покупать всё это можно только на специальном портале ВТБ «Мультибонус». Как вы понимаете, цены там на всё выше (процентов на 5-7). Так что выбирать именно эту опцию стоит, только если по-другому накопить на отдых не получается. А как вам такой аргумент в пользу «Путешествий» —

«Если выбрать Cash Back и получать сразу деньгами, то месяц все равно будет приходить не так много, потратишь — и не заметишь. А «фантики-то» то я не буду трогать, и со временем на какой-нибудь билет до Сочи да накопится»?

Вот так ВТБ может постепенно формировать вам полезную привычку — откладывать деньги на отпуск :).

Опция «коллекция» по «Мультикарте»

Опция «Коллекция» — практически брат-близнец «Путешествий». Единственное отличие — вы копите баллы и получаете через магазин ВТБ другие «плюшки»: билеты в кино, театр, подарочные сертификаты, всякие-разные товары и т.п. Претензия к опции вся та же — ВТБ здесь выступает посредником и, конечно, из-за этого получается немного дороже.

… Заскучали? К счастью, однотипные опции заканчиваются, теперь будут только нестандартные:

Опция «Сбережения» по «Мультикарте» ВТБ

Опция «Сбережения» — для тех, кто любит вклады!

| На выбор: | |

| +1% годовых по накопительному счёту или депозиту. Для сумм не более 1,5 млн руб. | +3% на текущий счет. Для сумм не более 100 тысяч рублей |

Выбор здесь — за вами. Главное — не забыть потратить по карте 10 тысяч рублей в месяц. Иначе — к сожалению, «процентики» не начислят. Если же всё сделать вовремя, дополнительный доход вам выплатят — до 15-го числа следующего месяца.

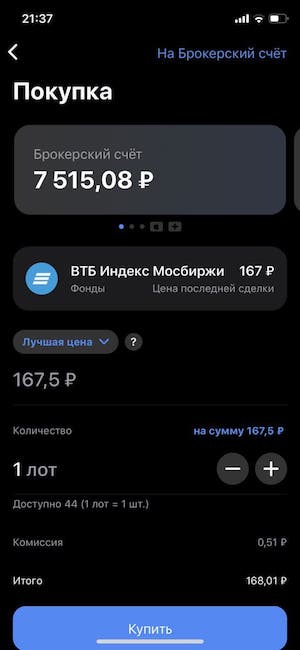

Опция «Инвестиции» по «Мультикарте» от ВТБ

Ну а опция «Инвестиции» — для тех, кто хочет получать на капитал больше, чем 4-7% годовых. Например, только за период с января по октябрь 2021 года акции «Газпрома» выросли на 77%, «Сбербанка» (привилегированные) — на 37%, а фонда на все российские акции от ВТБ (VTBX) — на 31,5%. Про Америку мы уже и не говорим :).

Чтобы покупать эти и другие акции и фонды, ВТБ как раз и предлагает направлять ваш кэшбэк на инвестиционный (брокерский) счет.

Правила, требования, ограничения — те же, что и с опцией «Кешбэк»:

| На уровне «Стандартный» (траты до 30 000 руб./мес.) | На уровне «Расширенный» (от 30 000 до 75 000 руб./мес.) |

| 1% | 1,5% |

На кэшбэк, в принципе, уже можно будет купить пару-тройку паёв фонда VTBX и почувствовать себя инвестором. А дальше — втянетесь, начнёте добавлять свои, за уши не оттащишь :).

Один пай VTBX стоит меньше 200 рублей — отличный старт в инвестиционный мир. Не является инвест. рекомендацией.

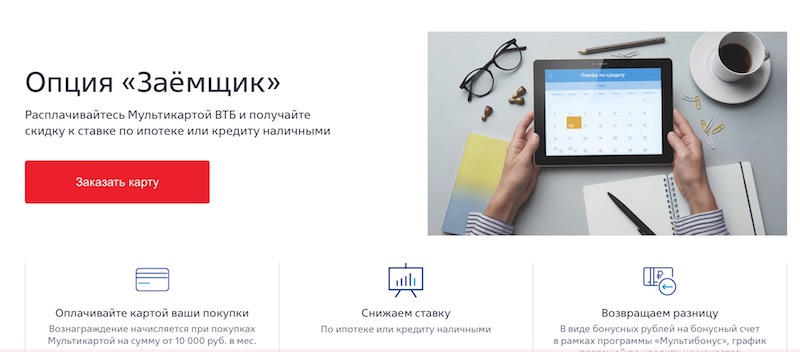

…Наконец, опция «Заемщик» — это бонусы тем, кто пользуется кредитами от ВТБ:

ВТБ предложит на выбор две скидки:

Если у вас не один, а несколько кредитов в ВТБ, скидка будет применена к самому большому из них.

Как всё работает? Вы выбираете скидку (или банк выбирает её за вас, если займов больше одного) тратите по «Мультикарте» 10 000 рублей в месяц и платите свой кредит. График платежей не меняется, банк просто пересчитывает разницу и начисляет бонусы на ваш бонусный счет. Пример:

Конечно, есть и «подвох». ВТБ, в принципе, его и не скрывает. В чем он заключается? Дело в том, что при всём желании по опции «Заемщик» нельзя заработать более 5 000 рублей в год. Маловато будет! (с).

Впечатления от кэшбэк-программы по «Мультикарте»

Очевидно, что для 99% держателей «Мультикарты» было бы вполне достаточно опции «Кешбэк». Остальные 5 опций выглядят довольно искусственно. Нет, правда — для чего нам покупать билеты и услуги дороже на 5-7%? Или выбирать потенциально очень интересную опцию для заемщиков, где нельзя получить больше 5 тысяч в год? На «Кешбэке» с 1,5% возврата есть возможность заработать гораздо больше.

А опция «Кешбэк» содержит в себе «мину замедленного действия». Стоит не потратить по ней 10 000 рублей в месяц (заболели, забыли, перестали пользоваться и т.д.) — и вас ждёт по-настоящему «драконовская» комиссия в 249 руб./мес. В месяц! Столько не просят даже за иные «золотые» кредитки.

В общем, общее впечатление — очень противоречивое. С одной стороны, есть реальный кэшбэк 1,5% на все покупки. С другой — подвохов по карте хватает. Поневоле задумаешься: «может быть, поискать более безопасный «пластик»?

P.S. Сравнение с конкурентами

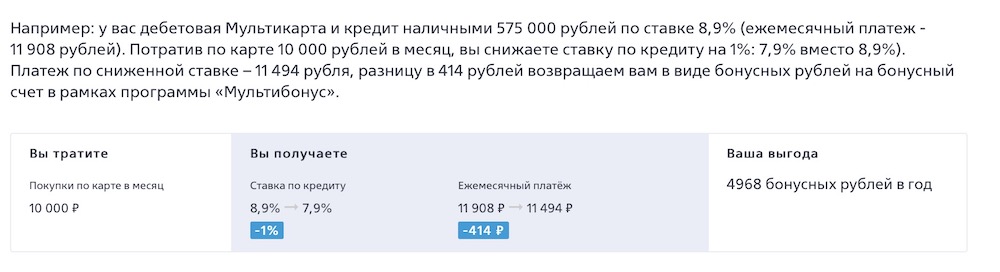

Те же 1,5% на все покупки предлагает «Кэшбэк-карта» от Райффайзенбанка.

Она лучше «Мультикарты» тем, что полтора процента возвращают без каких-либо условий — вас не попросят выбирать уровень вознаграждения, бонусную опцию и тратить 10 тысяч в месяц, «а то комиссия будет». Просто тратите — и получаете назад 1,5%.

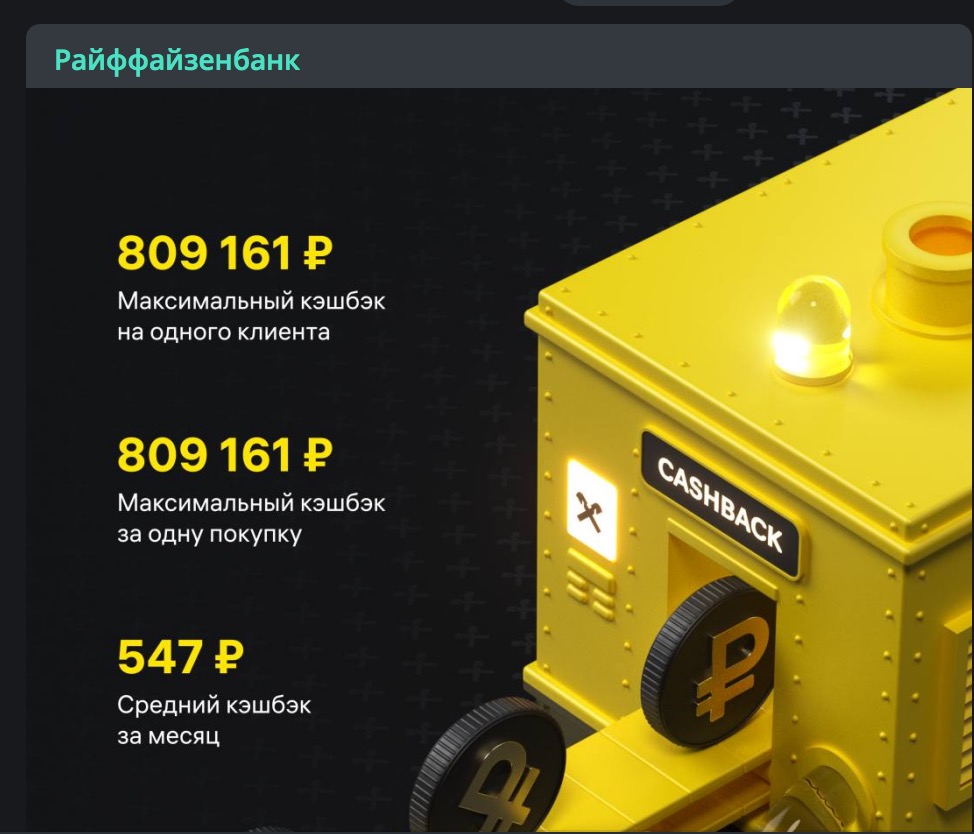

Интересный факт — 1,5% компенсируют и за крупные покупки вроде авто или квартиры. Максимальный кэшбэк за одну покупку в «Райффайзенбанке» составляет… больше 800 000 рублей!

Кто-то купил квартиру — и получил кэшбэк больше 800 тысяч рублей!

Уже покупали и машины:

Кэшбэк за покупку машины, конечно, получился поменьше — но тоже ничего :).

По карте «Халва» кэшбэк варьируется от 2 до 10% (макс. 5 000 рублей). Правда, здесь условий будет ещё больше, чем по «Мультикарте»:

Если вы покупаете в магазинах-партнерах «Халвы», а многочисленные условия не кажутся вам невыполнимыми — оформляйте смело.

Акции и спецпредложения 2021

Сейчас при оформлении «Мультикарты» действует бонус — после первой покупки по карте ВТБ подарит на счет 1 000 рублей:

Акция: 1000 рублей в подарок за первую покупку по «Мультикарте»

Заключение

… И все-таки кэшбэк по «Мультикарте» не радует. Ну зачем вся эта «головная боль», если есть:

Дебетовая Мультикарта ВТБ

ВТБ Мультикарта – дебетовая карточка с интересной программой лояльности, хорошими условиями обслуживания и удобным управлением. Пластик на протяжении нескольких лет является флагманским продуктом банка и пока не готов сдавать позиции – на фоне конкурентов отличается обилием преимуществ, хотя и без подводных камней не обошлось. Карта – оптимальный выбор для человека, готового внимательно изучать тарифы, разбираться в условиях, взвешивать все «за» и «против», только тогда пользоваться пластиком удастся на 100% эффективно и выгодно.

Мультикарта ВТБ – что это такое?

Мультикарта от банка ВТБ – несмотря на необычное название, является классической дебетовой карточкой, предназначенной для оплаты услуг, покупок в магазинах, тратах в интернете и снятия наличных. При этом расходуются только собственные средства – кредитный лимит либо овердрафт не предусмотрены. Дизайн пластика выполнен в лаконичных темных и синих оттенках.

Действующим клиентам выдается не только классический продукт в традиционном формате, но и Цифровая Мультикарта ВТБ. Ее отличие заключается лишь в отсутствии физического пластика, для платежей нужно пользоваться смартфоном с включенной опцией NFC.

Пакет услуг «Мультикарта» – особенности

Пакет услуг «Мультикарта» ВТБ подключается для одноименной карточки, выпущенной банком (карта и пакет – практически одно и то же). Банковский продукт обладает спектром возможностей:

ВТБ пакет «Мультикарта» предоставляется бесплатно, правда, только в рамках базового набора услуг – если держателю нужен повышенный кэшбэк, обслуживание будет платным (либо без комиссии при выполнении требований к обороту).

Оформление и обслуживание Мультикарты ВТБ – условия

Перечень условий обслуживания – обширный список тарифов, не уместившихся и на 15 страницах, что затрудняет изучение. Общие условия, актуальные в 2021 году, представлены в таблице.

Visa, Mastercard, МИР

рубли, доллары, евро (МИР – рубли)

в офисе либо доставкой

только при заключении отдельного кредитного договора (до 10 000 руб.)

Процент на остаток

по накопительному счету

кэшбэк баллами либо милями

интернет-банк, мобильный банк, приложение

Платежи за границей

есть (для МИР – с ограничениями)

Комиссия за запрос баланса

50 руб. разово в терминалах сторонних банков

До оформления узнайте полные условия обслуживания ВТБ Мультикарты дебетовой – отзывы держателей подтверждают, что именно из-за невнимательности клиент получает меньшую выгоду, чем изначально рассчитывал.

Бонусы и кэшбэк

Ключевое преимущество ВТБ Мультикарты – кэшбэк на все покупки с выбором бонусной опции, что делает пластик универсальным финансовым инструментом, подходящим для туристов, инвесторов, заемщиков. Условия программы лояльности выгодны для держателя:

Начисленные по Мультикарте ВТБ бонусы можно истратить в каталоге партнеров, обменять на обычные рубли, компенсировать покупки в отдельных категориях (отели, билеты, развлечения, сертификаты партнеров).

Начисление процентов на остаток

По ВТБ Мультикарте привилегии для держателя многочисленны, однако проценты на остаток по карточному счету не предусмотрены. Клиент получает до 5% годовых только по накопительному счету (нужно открывать отдельно). При этом активные пользователи карты получают повышенный доход со сбережений – дополнительно 1% по вкладу и 3% по текущему счету (на сумму до 100 тыс. руб.)

Чтобы рассчитывать на высокую ставку, требуется подключение бонусной опции «Сбережения», а также совершение покупок на сумму свыше 10 000 руб. в месяц (тратить деньги можно вне РФ). В рамках опции клиент лишается кэшбэка – баллы за расходные операции начислены не будут.

Снятие наличных и переводы

Для ВТБ Мультикарты (дебетовой) условия обслуживания трудно назвать простыми – в них придется тщательно разбираться. По операциям снятия наличных и переводам действуют тарифы:

По Мультикарте ВТБ снятие наличных не облагается комиссией, если проводить операцию в терминалах с использованием карточки. Если же получать средства со счета в офисе (без пластика), придется заплатить фиксированную комиссию в размере до 1 000 руб.

Зарплатная и пенсионная Мультикарта ВТБ

Особенно привлекательны по Мультикарте ВТБ условия пользования для зарплатных клиентов и пенсионеров – им банк предлагает ряд дополнительных привилегий:

Изучите перед оформлением ВТБ Мультикарты условия пользования, а для перевода зарплаты либо пенсии на счет распечатайте заявление через интернет-банк или возьмите его в отделении, подпишите и отдайте в бухгалтерию по месту работы (пенсионерам – в ПФР).

В чем подвох дебетовой Мультикарты ВТБ?

Преимущества продукта положительно сказываются на его популярности у физических лиц, но так ли хороша Мультикарта ВТБ дебетовая – в чем подвох пластика? Подводных камней, действительно, немало:

По ВТБ Мультикарте отзывы клиентов неоднозначны – пользователи отмечают и долгий срок обработки транзакций (до 5 дней), из-за чего операция может не попасть в расчет минимального уровня трат в месяц.

Как оформить Мультикарту?

Как получить и как активировать карту ВТБ Мультикарта с cashback? Подать заявку на выпуск пластика можно на нашем сайте, следуя пошаговому руководству:

Как активировать Мультикарту ВТБ после заключения договора? Получите ПИН в интернет-банк или круглосуточной службе поддержки и совершите любую операцию через банкомат (например, запрос баланса). После активации пластик можно добавить в смартфон для бесконтактной оплаты.

Плюсы и минусы

Изучите условия до подачи заявки на Мультикарту ВТБ (отзывы, в чем подвох, сильные и слабые стороны). Продукт отличается весомыми плюсами, хотя без минусов не обошлось. В числе преимуществ:

К минусам относится наличие комиссий за переводы – плата взимается даже при отправке средств внутри банка. Кроме того, в рамках программы лояльности удастся выбрать только одну бонусную опцию, отказавшись от других преимуществ.

Флагманский продукт ВТБ Банка «Мультикарта» – безусловно, заманчивое предложение для клиентов, которым нужен честный кэшбэк, проценты на остаток по накопительному счету и удобство обслуживания, благодаря сотням отделений и банкоматов по всей стране, а также функциональному личному кабинету. Без недостатков, увы, не обошлось, поэтому перед оформлением пластика нужно изучить подробную информацию о Мультикарте ВТБ (в чем подвох, минусы, условия, отзывы держателей) – необходимо принять взвешенное и обдуманное решение.

Программа лояльности Мультибонус от банка ВТБ

Программа Мультибонус ВТБ банка – это поощрение клиентов банка за сотрудничество. Цель программы – привлечь новых клиентов, а также удержать постоянных. Практически каждое кредитно-финансовое учреждение разрабатывает такое предложение, но особенность ВТБ – возможность выбора. Люди, оформляющие карту, сами могут решить, как они могут быть вознаграждены за активные покупки.

Что такое программа Мультибонус ВТБ?

Концепция Мультибонуса состоит в следующем. Банк предлагает клиентам после получения карточки самостоятельно выбрать одно из направлений программы:

Все бонусы начисляются на специальный счет до конца месяца. Но не в тот месяц, когда были совершены покупки, а в период после него.

Бонусные рубли, мили и бонусы хранятся на счету в течение одного года.

Как подключиться к программе?

Стать участником могут не только обладатели карт ВТБ, но и Почта Банка (карта «Вездеход» – дебетовая и кредитная).

Для начала нужно зарегистрироваться в личном кабинете системы:

Когда появился доступ в систему, можно зайти в личный кабинет и выбрать одну из подходящих опций – «Коллекция», «Cash back» или «Путешествия».

Условия программы

Размер начисленных миль или бонусных рублей зависит от того, сколько денег будет потрачено с карточки:

Повышенный тариф – 15% – начисляется в том случае, если расчеты происходили в магазинах-партнерах банка.

Часть своих вознаграждений можно потратить на благотворительность. А именно – на поддержку проекта «Миссия: чистая вода» – на очистку российских водоемов.

Как проверить баланс бонусов ВТБ Мультибонус?

В личном кабинете на сайте программы можно посмотреть, какой размер вознаграждений начислен. Там же можно перевести свое вознаграждение на счет карточки, то есть сделать бонусы настоящими рублями.

Тоже самое можно сделать в мобильном приложении. Как подключить приложение Мультибонус ВТБ? Его нужно скачать в Google Play или App Store и зайти по паролю, совпадающему с паролем для личного кабинета на сайте. Скачивание – бесплатная процедура, занимающая пару минут.

Как потратить бонусные баллы?

Вознаграждение от банковской организации можно потратить на товары и услуги, которые располагаются на сайте бонусной системы. Просмотреть каталог можно только после авторизации в системе. Выбирать можно среди этих категорий:

Там содержится около 4 000 позиций, список постоянно пополняется, количество партнеров кредитной организации растет.

Каталогом можно управлять с помощью фильтров. Поиск можно отсортировать по цене, по типу товара (для дома, дачи, для спорта, путешествий, билеты в кино), по популярности. Выбранные товары попадают в виртуальную корзину – раздел «Мои заказы».

Можно покупать только за счет бонусов, а можно добавлять недостающую сумму с карточки. Но эту опцию каждый продавец определяет самостоятельно.

Магазины-партнеры банка ВТБ, где можно получить повышенный кэшбэк – 15%:

Все магазины можно разделить на разные категории: красота, здоровье, одежда, отдых, услуги, строительство и ремонт.

Кэшбэк начисляется в течение 90 дней после совершения покупки.

Могут ли сгореть бонусные баллы?

Баллы сгорают только через год после их начисления. Никакие манипуляции с карточкой не «сожгут» их – ни перевыпуск, на потеря пластика. Однако некоторые действия могут повлиять на вознаграждение:

Телефоны горячей линии

Если нужно срочно задать вопрос сотрудникам банка по поводу Мультибонуса, можно воспользоваться круглосуточной горячей линией. Для клиентов ВТБ и Почта Банка работают разные линии.

Если вопрос к технической службе несрочный, можно воспользоваться формой обратной связи для написания письма.

Как потратить бонусы по карте ВТБ?

Чтобы привлечь новую аудиторию и удержать старых клиентов, ВТБ реализует программу лояльности «Мультибонус». По ее условиям, держатели мультикарт — дебетовых и кредитных — могут накапливать баллы за совершение покупок. Bankiros.ru разбирается, на что можно потратить бонусы ВТБ и как в целом работает эта система.

Суть программы Мультибонус

Бонусные программы во всех банках устроены схоже: за траты по картам клиенты накапливают баллы, которые можно обменять на товары, услуги или реальные деньги. Особенность ВТБ — в вариативности вознаграждения. Клиенты банка сами решают, на что потратить бонусы. Есть шесть опций на выбор:

Важно! Одновременно можно использовать только одну опцию — например, накапливать баллы в рамках «Коллекции». Но ежемесячно ВТБ разрешает сменить опцию (новые условия выбирает сам клиент, а сама услуги по смене — бесплатная).

За что начисляются бонусы?

Бонусы начисляются за оплату товаров и услуг по схеме 1 бонус=1 рубль. Размер вознаграждения зависит от подключенного тарифа. Например, для опции «Коллекция» действует тариф:

Сумма покупок в месяц

Вознаграждение при оплате картой

Максимальная сумма трат, на которую начисляется вознаграждение

Накопить больше бонусов можно, если пользоваться картой у партнеров ВТБ. Например, в каталоге «Мультибонуса» есть предложения по товарам и услугам, где вознаграждение за покупку составляет до 20%.