возвращение налога за 2019 год что делать

Налоговый вычет через Госуслуги: когда, куда и сколько

Обратиться в ИФНС можно лично или электронно. Мы выбираем самый простой путь: рассказываем, как получить налоговый вычет через Госуслуги. Но обо всем по порядку.

Что это за фрукт?

Еще для каждого вида вычета есть свои правила. Например, у имущественного вычета остаток переносится на следующие годы, для инвестиционного вычета нельзя закрывать счет в течение трех лет, страхование жизни должно быть оформлено минимум на пять лет, а для вычета на лечение нужна специальная справка.

В стандартных случаях сумму вычитают из вашей начисленной зарплаты, выплачивая ее без удержания суммы НДФЛ или его части. Но если налог уже был удержан из зарплаты, при наличии права на вычет он будет считаться излишне уплаченным. Его государство готово вернуть. Для этого нужно заявить свое право на вычет, подав декларацию.

Когда нужно подать декларацию для вычета?

Как подать декларацию в ИФНС?

Вообще заполнить и подать декларацию можно множеством способов. Здесь и личный кабинет налогоплательщика на сайте ФНС, и специальные программы «Декларация» и «Налогоплательщик ЮЛ», и личное обращение в ИФНС. Но портал Госуслуг позволяет заполнить декларацию и оформить налоговый вычет онлайн, без загрузки программного обеспечения и иных лишних телодвижений. Потому наш выбор предопределен.

Налоговый вычет через госуслуги: пошаговая инструкция

Итак, регистрация и авторизация завершена. Что делать дальше? Рекомендуем придерживаться такого порядка.

Шаг 1. Получаем у работодателя справку 2-НДФЛ

Без нее декларацию не подать. Это справка о размере полученного дохода и уплаченного с него НДФЛ с помесячной разбивкой. Выдается по заявлению в течение нескольких дней, это не проблема. Ее также можно выгрузить из личного кабинета налогоплательщика на сайте ФНС. Справки за предыдущий год появляются в личном кабинете примерно в апреле следующего года или позже, когда работодатели сдают отчеты.

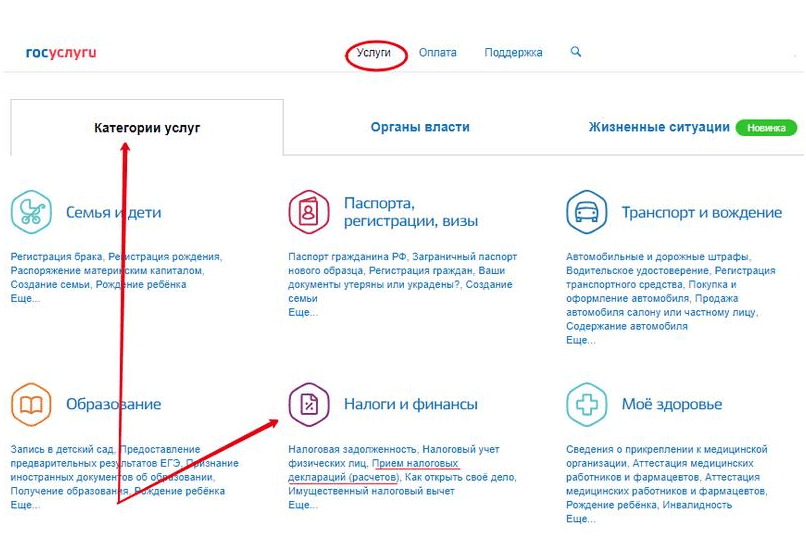

Шаг 2. Находим нужную услугу

Для этого переходим на сайт Госуслуги и во вкладке «Услуги» выбираем «Налоги и финансы», а там «Прием налоговых деклараций (отчетов)».

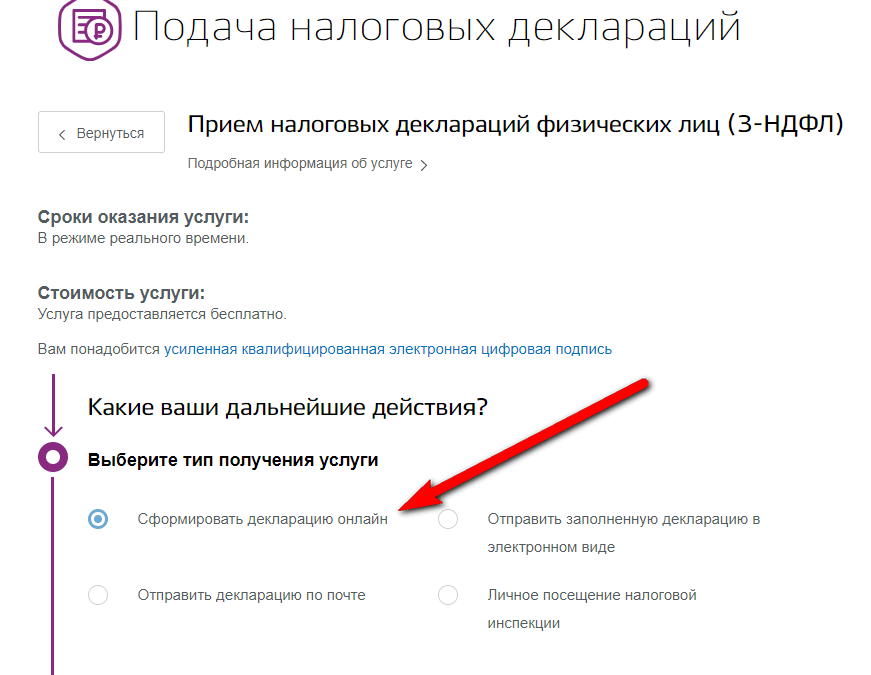

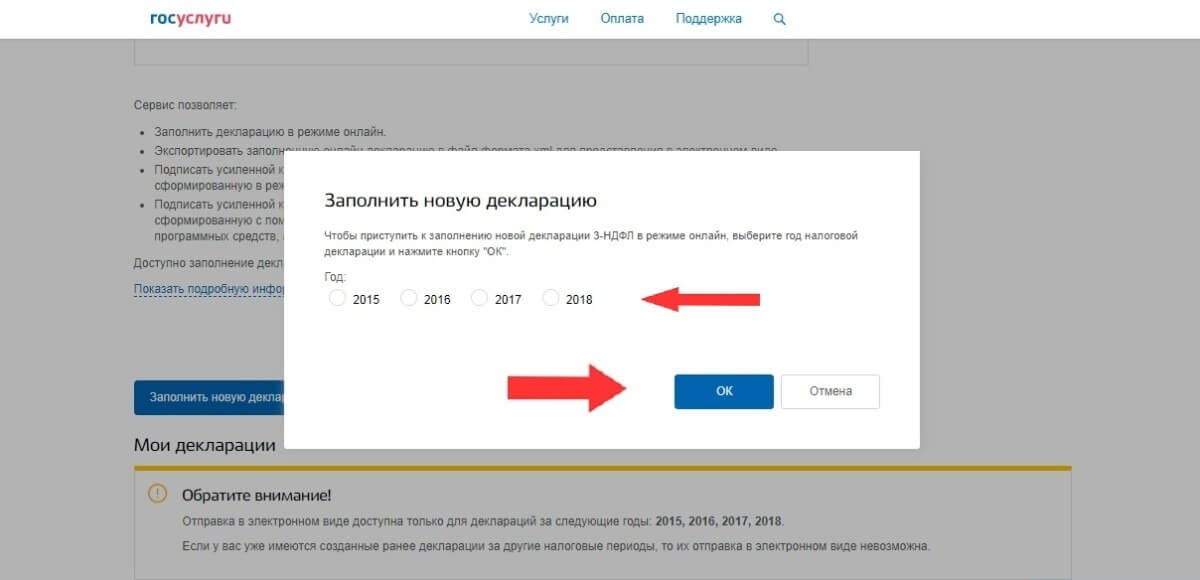

Нужно выбрать режим «Заполнить новую декларацию» и выбрать годы, за которые будут оформлена отчетность.

Шаг 3. Заполняем форму

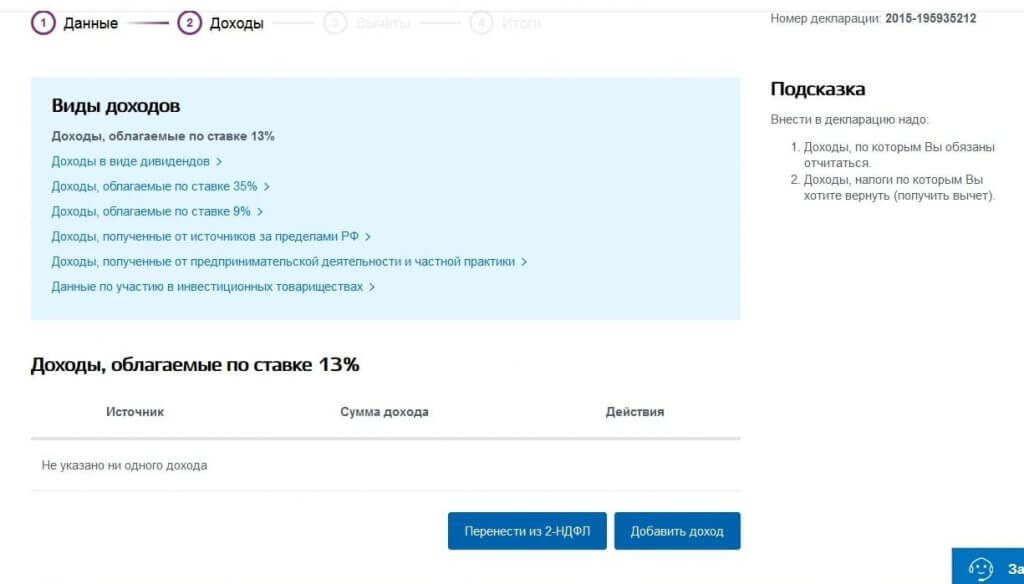

Сведения из профиля, которые вы внесли в личном кабинете, автоматически загрузятся из системы идентификации. Это ускорит сам процесс заполнения и поможет избежать ошибок. Останется заполнить только сведения о доходах и вычетах. Нажимает кнопку «Далее», попадаем на вкладку «Доходы».

Доходы придется добавить с помесячной разбивкой вручную или выгрузить из справки 2-НДФЛ, если она была предоставлена в электронной форме. Очередной раз нажав «Далее» попадаем на страницу вычетов. Выбираем нужный вычет, ставим в нужном месте галочку и заполняем необходимую информацию. Например, если это возврат налога за лечение, Госуслуги предлагает выбрать «Социальные вычеты» и внести сумму потраченных на это расходов.

Шаг 4. Подводим итоги и отправляем декларацию

Система выведет вас на страницу «Итоги», где покажет общую сумму дохода, сумму к возврату и предложит 3 варианта действий: «Скачать», «Экспортировать», «Сформировать файл для отправки». Если у вас есть усиленная квалифицированная электронная подпись, выбираем третий вариант и отправляем декларацию сразу в налоговую. Если подписи нет, придется скачать декларацию и подать ее лично.

По регламенту на проверку декларации уйдет до 3 месяцев. Отследить статус проверки можно в личном кабинете. Если налоговики примут декларацию, система предложит подать заявление на возврат налога.

Шаг 5. Подаем заявление о возврате налога

Упрощенный порядок налоговых вычетов: как вернуть НДФЛ с 21 мая 2021 года

С 21 мая заработал закон, который упростил возврат НДФЛ с помощью вычета при покупке квартир и пополнении ИИС. Оформление будет происходить чуть ли не в один клик, а срок проверки сократится в два раза.

Новый порядок обещает быть удобным, но пока к нему все равно есть вопросы. Вот как это должно работать — и вот что стоит учитывать, если планируете получать вычеты.

Кого это касается

Новые правила касаются тех, кто планирует оформить имущественный или инвестиционный налоговый вычет и вернуть НДФЛ.

Имущественный вычет — это тот, что позволяет вернуть налог при покупке жилья и уплате процентов по ипотеке.

Инвестиционный вычет бывает двух типов:

Для типа А будет действовать упрощенный порядок возврата налога, для типа Б — автоматически формироваться и отправляться налоговому агенту справка.

Данные для этих вычетов в налоговую будут передавать банки и брокеры, благодаря обмену информацией возврат и упростится. Но прежний порядок все равно остается, при желании можно использовать его.

Как было раньше

Есть два способа оформления налоговых вычетов:

Пока налогоплательщик сам не обращался за вычетом, ему ничего не возвращали.

Что изменилось

Упрощенный порядок предусматривает проактивное оформление. То есть о праве на вычет узнает сама налоговая — и предоставляет его без обращения. Вы пополняете ИИС, банк сообщает об этом в ФНС, оттуда приходит уведомление в личный кабинет: «У вас есть право на вычет, подпишите заявление».

Камеральная проверка данных из заявления вместо трех месяцев займет один, а на возврат налога вместо месяца уйдет до 15 дней.

Вот как устроен процесс по шагам:

Условия для упрощенного порядка

Новые правила будут работать при таких условиях:

Участие в системе обмена информацией — добровольное. Если вы заплатили за квартиру через банк, который подключился к системе, то сможете вернуть налог быстрее обычного. Если банк не участвует в обмене информацией — тогда и упрощенный порядок для вас не заработает.

С 21 мая 2021 года банки могут подключаться к системе для обмена данными. ФНС говорит, что первые заявления уже направлены в личные кабинеты. Например, ВТБ стал передавать данные о пополнении ИИС — и кто-то уже смог подписать заявление, чтобы получить инвестиционный вычет.

Как получить упрощенный вычет

Специально это никак инициировать нельзя. Нужно ждать, когда в личном кабинете появится заполненное заявление. Останется подписать его и ждать денег на счет.

Но когда это заявление появится — неизвестно, потому что пока банки не спешат подключаться к системе обмена данными. Если не хотите ждать, подавайте декларацию за прошлый год. Если хотите получить вычет в этом году, упрощенный порядок вообще не поможет, нужно оформить уведомление самостоятельно.

Как узнать, какие банки подключились к системе

ФНС обещает публиковать реестр банков и брокеров, которые подключились к системе обмена. По состоянию на 24 мая 2021 там только ВТБ — и только по инвестиционным вычетам.

То есть пока ни один банк не готов передавать информацию об ипотечных процентах и оплате квартир.

За какой период можно получить вычет

Заявление будет формироваться для возврата налога за прошедший год. То есть в 2021 году банки передадут данные за 2020. Если вы купили квартиру в 2021 году, упрощенный порядок пока не сработает.

В законе написано, что право на вычет должно возникнуть в 2020 году. И к этой формулировке есть вопросы. Например, если новостройка была оплачена в 2019 году, а сдана в 2020, право на вычет возникло именно в 2020. Но откуда про это узнает банк, если не было ипотеки? Даже если и была, будут ли банки сопоставлять оплату и регистрацию права собственности?

Еще интереснее, если квартиру купили до 2020 года, но раньше не было дохода с НДФЛ — например продолжался декрет. В 2020 году доходы появились, можно заявить вычет. Банк про это не узнает: у него есть только данные об оплате до 2020 года. Вряд ли упрощенный порядок сработает в этих случаях. Банк может прислать сведения об уплаченных процентах за 2020 год, но в этом может вообще не быть смысла, если стоит цель получить обычный вычет при покупке квартиры.

Если вычет хотят получить супруги

Банк передаст в налоговую данные, что квартиру оплатил конкретный заемщик. Но, возможно, супруги хотят распределить эти расходы между собой, чтобы каждый смог вернуть НДФЛ. Упрощенный порядок это не учитывает — лучше подавать декларацию и оформлять все как обычно, с заявлением о распределении расходов.

Но остается способ вернуть налог по уведомлению через работодателя — это еще быстрее и удобнее.

Инвестиционные вычеты через работодателя не оформляются, их получают только по окончании года. Зато теперь это можно будет сделать без декларации и в два раза быстрее.

Если квартира оплачена наличными

Банк про это знать не может. Он может не знать и об авансе наличными, если квартиру купили без ипотеки. Да и с ипотекой и авансом наличными тоже сложно: вряд ли банк станет передавать данные об оплате на основании расписки. Скорее всего, в налоговую попадет только информация об оплате по счетам в банке.

В общем, не для всех сделок по покупке жилья новый порядок сработает на практике. И все данные в заявлениях нужно будет обязательно перепроверять.

Новый порядок еще будет тестироваться и обрастать разъяснениями, функциями и доработками. Все равно это новая эпоха: государство само сообщает, что должно вам денег. Остается только согласиться на возврат.

Что еще ждет налогоплательщиков

Закон о новом порядке вычетов изменил еще несколько правил. Одно из них сформулировано так странно, что это достойно отдельного разбора.

Вот что новенького с 2022 года:

Как получить налоговый вычет по ИИС

Итак, вы заключили договор с брокером, открыли индивидуальный инвестиционный счет и положили на него деньги. Пора получить доход.

Нам нужно будет пройти три этапа: установить контакт с налоговой, подать документы и получить решение о вычете.

Что такое налоговый вычет по ИИС

Речь о налоговых вычетах и льготах, которые даются по программе индивидуальных инвестиционных счетов. Государство хочет, чтобы вы много и хорошо вкладывали, поэтому делает для вас более выгодные инвестиционные условия, чем по обычным брокерским счетам.

ИИС — это вид брокерского счета, только со специальными налоговыми льготами.

Налоговая дает два типа вычетов по ИИС: либо вычитает ваши инвестиции из налогооблагаемого дохода, либо не облагает налогом ваш инвестиционный доход. Первый вариант самый популярный, потому что прибавляет к вашей доходности 13%.

Чтобы воспользоваться государственными бонусами, нужно учесть некоторые нюансы — об этом мы писали в статье об ИИС. Прочитайте ее сначала, если вы не понимаете, о чем речь.

Кто может получить налоговый вычет по ИИС

Вычеты положены налоговым резидентам России. Резидент — это тот, кто живет в стране от полугода. При этом надо соответствовать требованиям: не закрывать ИИС хотя бы три года с даты открытия и не иметь других ИИС одновременно с тем, по которому хотите вычет.

ИИС обычно открывают с 18 лет, как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Как получить налоговый вычет по ИИС: пошаговая инструкция

С 2022 года вычет можно получить и в упрощенном порядке. Брокер или УК сообщит в налоговую, что инвестор пополнил ИИС, и налоговая подготовит заявление о вычете. Его надо будет подписать в личном кабинете на сайте налоговой.

Так как вычет налоговый, вам придется общаться с налоговой службой. Вот как это происходило у меня.

На сайте ФНС я нашел свое отделение налоговой и ее телефон.

Дома я зашел в личный кабинет по логину и временному паролю. Пришлось примерно три дня ждать, пока в личном кабинете появилась вся информация: объекты налогообложения, справки 2-НДФЛ и так далее.

Если у вас есть аккаунт на портале госуслуг и ваша учетная запись подтверждена, можно войти в личный кабинет на сайте налоговой через него. Если аккаунта на портале госуслуг нет, его тоже придется подтверждать лично

После этого можно считать, что контакт с налоговой установлен.

Что можно делать через личный кабинет на сайте налоговой

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять электронная подпись.

Получить сертификат электронной подписи тоже можно в личном кабинете на сайте налоговой, для этого надо зайти в свой профиль и выбрать вкладку «Получить ЭП».

Вас попросят придумать и ввести пароль для доступа к сертификату электронной подписи. Этот пароль — главное, что нужно запомнить.

После этого можно заполнять документы на вычет по ИИС.

Эта подпись — неквалифицированная

Важно: электронная подпись, которую можно получить на сайте налоговой, — неквалифицированная. Это самая простая электронная подпись. Ей нельзя подписывать никакие другие документы, кроме документов на сайте налоговой.

Про квалифицированную электронную подпись мы напишем отдельную статью.

Чтобы получить вычет по ИИС, нужно подать декларацию 3-НДФЛ в налоговую вместе с пакетом документов. Вот что нужно собрать.

Справку о доходах по форме 2-НДФЛ за тот год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица»

Скан договора об открытии брокерского счета. Это может быть договор на ведение ИИС, договор о брокерском обслуживании с использованием ИИС, заявление, уведомление или извещение о присоединении к регламенту или договору брокерского обслуживания с использованием ИИС или генеральное соглашение. У каждого брокера этот документ называется по-своему.

Начать инвестировать никогда не поздно

Подтверждение зачисления средств на ИИС. Если деньги вносились наличными в кассу — это приходный кассовый ордер. Если деньги переводились с банковского счета — это платежное поручение. Если деньги переводились с другого брокерского счета — это поручение на перечисление денежных средств и отчет брокера.

Например, Роман внес денежные средства в кассу банка, а банк по его поручению перечислил деньги брокеру для зачисления на ИИС. В кассе банка ему выдали приходный кассовый ордер и квитанцию, их он и приложил к декларации.

Декларацию можно заполнить в интернете, а можно загрузить файл, созданный в программе «Декларация». Для примера мы будем заполнять онлайн в личном кабинете налогоплательщика.

В разделе «Жизненные ситуации» выберите пункт «Подать декларацию 3-НДФЛ» :

Заполнять декларацию в интернете просто: все интуитивно понятно. Большая часть информации там будет уже заполнена автоматически.

Сначала выберите год, за который подаете декларацию. Нужно выбирать тот год, в котором вы вносили деньги на ИИС:

На втором этапе нужно указать доходы и их источники. Если ваш налоговый агент — обычно это работодатель — уже сдал годовую отчетность, данные о доходах можно загрузить из справки, которую он передал в налоговую. Для этого надо отметить галочкой работодателя и нажать кнопку «Заполнить из справки».

Если ваш работодатель еще не сдал отчетность, заполнять раздел придется вручную на основании вашей справки 2-НДФЛ.

На третьем этапе нужно выбрать вычеты, которые будут заявлены в декларации. Вычет по ИИС относится к инвестиционным вычетам, их нужно отметить галочкой.

После этого надо указать сумму инвестиционного вычета — то есть ту сумму, которую вы за год внесли на ИИС.

Р » loading=»lazy» data-bordered=»true»>

Если у вас нет долгов по налогам, вы можете получить сумму возврата на свой банковский счет, реквизиты которого указываются в этом же разделе.

Останется только ввести пароль от своей электронной цифровой подписи и нажать кнопку «Подтвердить и отправить». Поздравляем, декларацию вы отправили.

Ждать денег приходится в среднем четыре месяца. Три месяца — это официальный срок рассмотрения декларации со дня ее представления.

Сам возврат должен быть осуществлен в течение одного месяца со дня подачи заявления на возврат, но не ранее завершения рассмотрения декларации.

В случае с упрощенным порядком камеральная проверка должна занимать не более месяца, а на перевод денег дается 15 дней.

Итоги

Получать вычет через сайт налоговой намного проще и понятнее, чем может показаться. А мой единственный поход в ФНС был очень полезным, потому что доступ в личный кабинет пригодится еще много раз.

Какие налоговые вычеты можно получить в 2021 году

Кому положены и как подтвердить

С помощью налоговых вычетов можно ощутимо сэкономить и поправить семейный бюджет.

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Как победить выгорание

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.