волатильность в трейдинге что это

Волатильность: как правильно и безопасно кататься на волнах рынка

Иногда цены на рынке довольно сильно раскачиваются, а порой на рынке бывает полный штиль. Сравнение с морем очень здорово поясняет различные состояния рынка. Когда на море штиль, то волн практически нет, только мелкая рябь. Но если же разразится шторм, то волны могут достигать высоты нескольких метров.

Волатильность — это разброс, отклонения цены биржевого товара за промежуток времени (день, месяц, неделя, год) от ценового уровня или основного направления рынка. Рассчитывается волатильность обычно в процентах от цены актива.

С одной стороны, высокая волатильность дает возможность больше зарабатывать на рынке. При больших ценовых колебаниях увеличивается, и разница в цене покупки и продажи, на которой можно получить прибыль, возрастает. Но заработать больше можно только в том случае, если предугадать направление рынка и ценового движения своего актива. Если же нет, то резко возрастают и риски потерь. И тогда волатильность трейдеру только во вред.

Знание и понимание волатильности важно для выявления минимальных и максимальных цен для актива. Если нет важных новостей, актив будет двигаться в пределах его средней волатильности. К примеру, если цена акции изменяется в течение дня в пределах ± 1%, то маловероятно, что она в следующие несколько дней начнет изменяться в пределах ± 3%. Для этого нужны веские причины.

Волатильность помогает делать прогнозы и ставки с учетом предыдущих колебаний стоимости. Но здесь может таиться и большая опасность.

Почему меняется волатильность на рынке

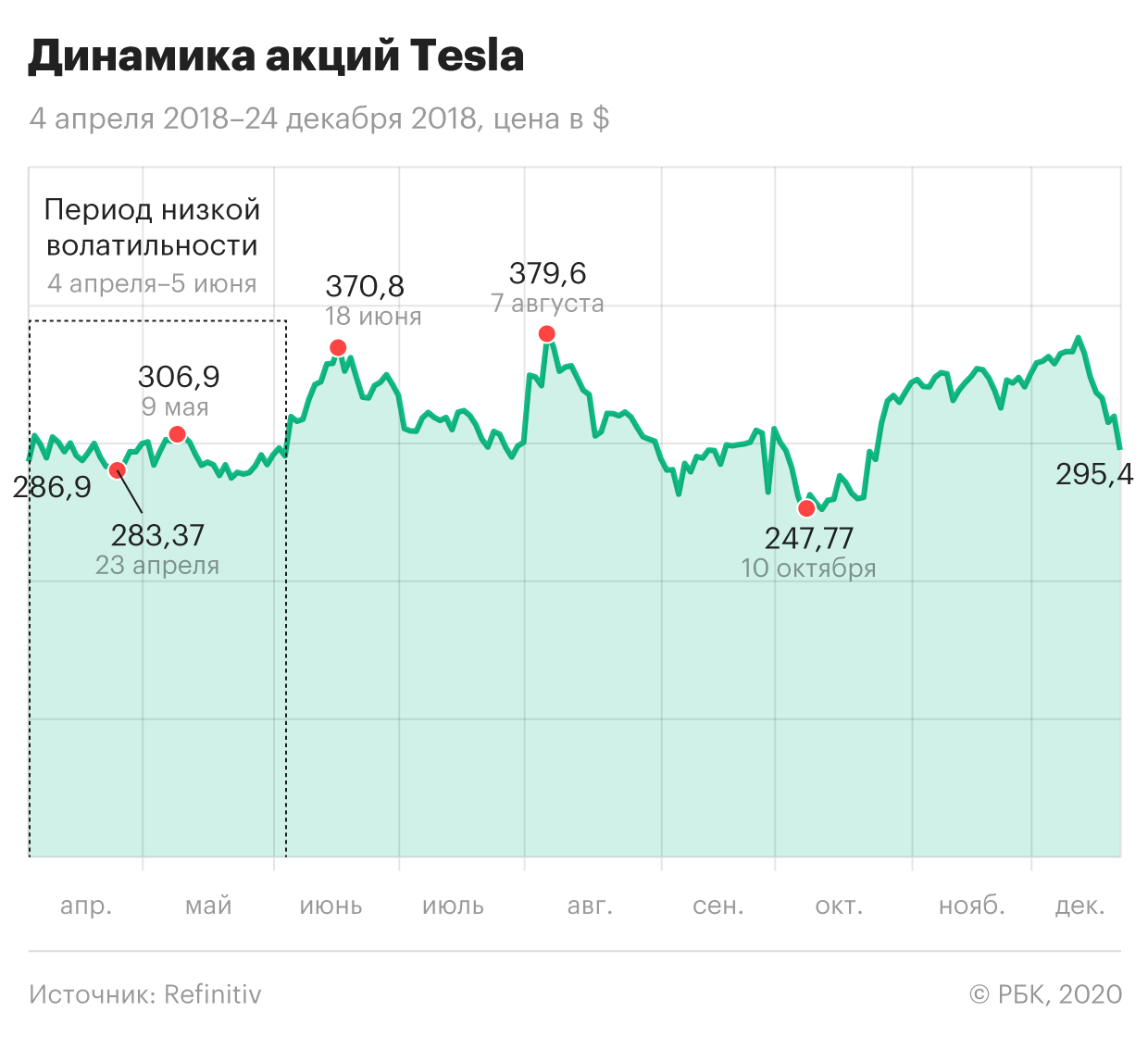

Самые сильные движения на рынке происходят после периода очень низкой волатильности. Участники рынка «устают от скуки» в периоды затишья и с радостью вступают в игру, как только появляется повод. Именно в такие моменты и можно заработать больше всего.

Как правило, чем дольше период «штиля» на рынке, тем больше вероятность того, что цены будут расти или падать сильнее и быстрее. Это — закон рынка. Но, к сожалению, невозможно точно предугадать, как долго продлится «штиль» и насколько долгим будет последующее движение, а главное, в какую сторону.

Все больше и больше игроков открывают позиции, и движение цены актива становится резче и сильнее. Тем более когда в рынок крупными объемами входят крупные игроки. И тут в игру вступают эмоции. Если цены растут, то растет и жадность трейдеров — все хотят оторвать свой кусок пирога, и побольше. При падении цен нарастает страх. И цена начинает то резко расти, то столь же резко падать.

Увеличение диапазона колебания цены говорит о том, что на рынке нарастают панические настроения. И чем больше крупных игроков впадает в панику, тем выше амплитуда колебаний. В такой рынок, когда эмоции зашкаливают, входить крайне опасно. Именно эмоции — страх и жадность — зачастую правят рынком сильнее, чем фундаментальные новости.

Но долго такая вакханалия продолжаться не может. Трейдеры выдыхаются — эмоции спадают, и рынок успокаивается. Наступает снова период низкой волатильности — затишье, но затишье перед очередной бурей.

После периода сильных колебаний на рынке всегда наступает штиль, который обязательно затем сменится периодом высокой волатильности.

Как использовать волатильность в биржевой торговле

Обычно периоды низкой волатильности на рынке сменяются периодами ее всплеска. Чтобы уменьшить риск потерь, многие трейдеры предпочитают входить в рынок в периоды затишья на рынке — и ждать повышения активности, а значит, и размаха ценовых колебаний. И это самая правильная тактика.

• Если волатильность низкая, значит книга заказов на бирже сбалансирована, то есть цена не изменится, пока торговый объем останется прежним. Если же внезапно увеличится число продавцов или покупателей, то цена может резко измениться.

• Если волатильность высокая, входить в рынок очень опасно. Нужно понимать, что сейчас уже поезд упущен, и ждать следующего удобного момента для входа в рынок.

• Если волатильность снижается. Низкая и снижающаяся волатильность характерны для роста цены. Если волатильность продолжает снижаться, это может быть «бычьим» признаком.

• Если волатильность растет, это говорит об усилении нервозности на рынке. Рынок предлагает хорошие возможности для открытия позиций, но и риски потерь становятся выше.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

Сегодня инвестиции на фондовом рынке становятся одним из самых распространенных видов пассивного заработка. Но эта деятельность связана с определенными финансовыми рисками. Чтобы минимизировать уровень возможных потерь, трейдеры оценивают надежность своих вложений с помощью специальных расчетов. Одним из показателей, помогающих оценить степень риска инвестиционных инструментов, является волатильность.

Что такое волатильность?

Волатильность в переводе с английского языка означает изменчивость. Термин является полной противоположностью понятиям стабильность и постоянство. В случае с финансовыми инструментами он означает изменчивость стоимости актива в течение недолгого времени.

Данное понятие можно также определить как разницу между максимальным и минимальным размером стоимости актива в определенный промежуток времени.

Показатель волатильности обычно выражается в процентах. Иногда для этого используется абсолютная величина, например, рубли или доллары.

Анализ волатильности применяется на фондовой и валютной биржах, а также на срочном и товарном рынках. Это один из самых значимых показателей, который оказывает важное влияние на построение инвестиционных и торговых стратегий.

Низкая и высокая волатильность

Данный показатель можно сравнить с волнами на море. Во время штиля наблюдается почти гладкая поверхность воды. Это – низкая волатильность. Но с наступлением шторма волны взлетают все выше и выше. Таким образом, проявляется их высокая волатильность.

Для более точного понимания разницы между высокой и низкой волатильностью можно рассмотреть несколько примеров.

Допустим, гражданин каждый день покупает хлеб по одной и той же цене в течение нескольких месяцев. Но однажды он замечает, что стоимость этого продукта возросла на 2 % за последние полгода. На бюджете покупателя это не отражается, и он по-прежнему продолжает приобретать хлеб, но уже по новой цене. Изменение стоимости в пределах 2 % говорит о низкой волатильности.

Другой гражданин ежедневно приобретает пачку сигарет. Но однажды он замечает, что стоимость данного товара каждые 2 месяца растет на 10 %. За полгода произошло повышение уровня цены на 30 %. Причем стоимость сигарет продолжает расти и далее.

Это негативно отражается на финансах курильщика. Он начинает задумываться о том, чтобы отказаться от вредной привычки и направить свои деньги на приобретение других, более полезных товаров. Данное положение дел свидетельствует о высокой волатильности.

Влияющие на волатильность факторы

Но если баланс между спросом и предложением нарушается, вслед за этим незамедлительно происходит скачок цены. Например, многие трейдеры одновременно захотели купить какой-то определенный актив при наличии его дефицита на рынке. В этом случае стоимость данного актива резко возрастает за минимальный период времени, в результате чего наблюдается высокая волатильность.

Обычно нарушение баланса спроса и предложения происходит при поступлении на рынок неожиданной информации. Например, финансовый отчет компании показал значительное падение уровня ее прибыли. Вследствие этого стоимость акций данного эмитента резко снижается.

Кроме того, спровоцировать высокую волатильность могут следующие факторы:

Как рассчитать показатели

Расчет волатильности производится следующими способами:

Внимание! На основе среднегодовой волатильности рассчитывается динамика колебаний в течение заданного времени.

Индикаторы волатильности

Для оценки степени риска и определения оптимальных точек входа на рынок чаще всего используются следующие индикаторы волатильности:

Внимание! Существует большое количество индикаторов волатильности, которые помогают оценить степень риска инвестиций и размер ожидаемой прибыли. Все они могут применяться в комплексе или по отдельности.

Для чего нужно знать о волатильности инвестору?

Определение уровня волатильности помогает инвестору взвесить риск вложений и оценить экономическую ситуацию на рынке, чтобы понять, насколько надежными могут быть его инвестиции.

Если рассчитать данный показатель за прошедшие периоды, можно определить величину разброса цен за последний месяц или составить прогноз волатильности на будущий период.

Внимание! Как правило, активы с низкой волатильностью имеют высокий показатель надежности. И наоборот. Но во времена кризиса волатильность может расти по отношению ко всем финансовым инструментам.

Высокий уровень колебания стоимости активов не является безусловным показателем их рискованности. Часто финансовые инструменты с большим разбросом цен показывают повышенную доходность при долгосрочных вложениях. Но при краткосрочных инвестициях они действительно нередко оказываются рискованными.

Для вложений на срок до полугода рекомендуется выбирать низковолатильные инструменты. За такой короткий срок на рынке могут произойти изменения в любую сторону. В таком случае в день вывода средств инвестор может обнаружить, что оказался в убытке. Придется или ждать момента, когда рынок восстановится, или покрывать потери собственными средствами.

Инвесторам, не желающим рисковать своим капиталом, лучше вкладывать деньги в низковолатильные активы. Но так как их цена не подвержена активным колебаниям, нельзя рассчитывать на получение большой прибыли.

При желании заработать большую сумму за короткое время следует выбирать высоковолатильтные инструменты. Но при этом инвестору приходится идти на серьезный риск, так как спрогнозировать прибыль от таких ценных бумаг сложно. Поэтому начинающим трейдерам не рекомендуется работать с такими активами.

Волатильность используется для определения рисков и прибыли от инвестиций. Высокое значение данного показателя часто свидетельствует о большом спросе на актив. При выборе инвестиционной стратегии также важно учитывать волатильность. Рынки с высоким и низким уровнем колебания цен требуют различной модели поведения трейдера.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое волатильность — от чего зависит уровень волатильности, как используется в трейдинге

Волатильность – один из показателей, который помогает трейдерам оценивать надежность вклада. Ведь фондовое инвестирование всегда связано с большими рисками. Далее в статье, что такое волатильность и для чего она нужна.

Амега-Бот — новейший инструмент для автоматической торговли на бирже Binance.

Напомню! Бот работает полностью в автоматическом режиме!

Что такое волатильность рынка?

Волатильность (от англ. «volatility») в дословном переводе обозначает нестабильность, изменчивость.

Математическое определение понятия волатильность – это среднеквадратическое отклонение, усредненный разброс нескольких величин от их среднего значения. Простыми и понятными словами, вол в мире фондовых рынков – это колебание цены рыночных акций, происходящее в короткий промежуток времени.

Волатильность фондового и валютного рынка выражают в процентах, иногда — в абсолютных величинах.

Особенности, характерные для volatility:

Инвесторы, знающие об этих особенностях, занимаются рыночной торговлей весьма успешно.

Для чего нужна волатильность инвесторам?

Волатильность на финансовых рынках постоянно учитывается инвесторами. Ее предварительная оценка помогает определить уровень риска при формировании портфеля и оценить надежность инвестиций. Расчет волатильного показателя изменчивости позволяет сделать прогноз колебания цены в ближайшем будущем. На основании полученных результатов инвестор сможет рационально оценить соотношение доходности инвестиций и их рискованности, и решить, стоит ли вкладывать финансы в тот или иной актив.

Для снижения риска потерь инвесторы прибегают к низковолатильным инструментам, но в таком случае большой прибыли ждать не стоит. Так как многие трейдеры нацелены на получение быстрого дохода в короткое время, они оперируют высоковолатильными активами. И риск возрастает в разы, но и потенциальная прибыль – тоже.

Кроме того, волатильность нужна и при расчете стоимости опционов. Без ее предварительного расчета опционные стратегии не применяют.

Достоинства и недостатки волатильности для трейдеров

К достоинствам, выгодным для трейдера, относятся:

К недостаткам колебания цен для трейдеров относятся:

Реально ли заработать на волатильности?

Если трейдер нацелен на долгосрочное инвестирование, для него важность волатильного показателя низка. Поэтому волати лучше использовать при краткосрочной биржевой торговле.

Даже опытные инвесторы могут потерять свои деньги, если неправильно провели операции при высоком уровне волатильности и не ограничили свои убытки стоп-ордерами.

Рыночная волатильность всегда приходит к усредненному значению, что позволяет найти равновесную волати для каждого отдельного актива. Этим и пользуются многие трейдеры. Ведь при сильном превышении усредненного значения волатильный показатель все равно вернется к нему же через определенный промежуток времени.

Какие факторы непосредственно влияют на волатильность?

Основные факторы, которые непосредственно влияют на колебание стоимости активов:

Ценовая волатильность

Главное в определении ценовой volatility – это не разновидность волатильного актива, а его ценовые колебания. Эта информация позволяет инвестору установить стабильна ли стоимость активов в конкретном инвестиционном направлении и имеет ли смысл оперировать ее изменениями.

Ценовая volatility предполагается для акций, ценных бумаг, а также и для недвижимости (даже несмотря на то, что ценовые колебания в этом случае будут меньше, чем у других инструментов).

Ценовая volatility играет большую роль для трейдеров, нацеленных на краткосрочное инвестирование. Чем дольше срок инвестирования, тем меньше влияние волатильного значения на активы.

Какая волатильность бывает?

Для определения вида волати понадобится рассчитать процент изменения стоимости ценных бумаг за определенное время. Исходя из результатов и различают несколько видов волатильности: низкая, повышенная и большая.

Низкая

Низкая volatility – это изменение валютного курса не более чем на 2-3 процента (как увеличение, так и падение) в течение одной торговой недели по сравнению с предыдущей.

Повышенная

Если стоимость стабильного актива, которая не менялась в течение многих лет, вдруг неожиданно начала повышаться или понижаться (на 3-5 процентов и больше), это называется повышенная волатильность.

Большая

Высокая волатильность на фондовом рынке — это изменение валютного курса на 10-15 процентов (опять же, как увеличение, так и падение) в течение одной торговой недели по сравнению с предыдущей. Чем выше volatility, тем больше неопределенность и риски. Инструмент способен непредсказуемо пойти в другую сторону.

Снижение волатильности

Опытным инвесторам известно, что после снижения вола всегда начинается повышение. И промежуток, в который происходит снижение – один из самых идеальных для торговли.

При снижении волатильного значения риски инвестора меньше, чем обычно. Это позволяет теоретически увеличить потенциальный уровень дохода.

Контроль волатильности

Контроль волатильного значения включает в себя следующие мероприятия:

Волатильность спроса

Понятие волатильности применимо и для такой экономической категории как спрос. В этом случае это его колебание, т. е. изменение количественного показателя товаров, которое могли бы приобрести потребители.

Приводит к волатильности спроса:

Волатильность актива

Стоимость волатильных активов настолько изменчива, что буквально за сутки может стремительно упасть или подняться. Такие колебания на волатильном рынке влияют и на ценность инвесторского портфеля. Одни из самых рискованных активов – это криптовалюта, опционы и фьючерсы.

По факту сама volatility – это не потеря актива. Это невозможность продать его без потерь. И осознание этого давит на трейдера психологически. Он впадает в панику и распродает активы по неоправданно маленькой стоимости, а после – жалеет о совершенных сделках. Поэтому опытные инвесторы торгуют, отключив эмоции и оставив только холодный разум.

Снижение волатильности портфеля

Для снижения волатильности своего портфеля инвесторы применяют два инструмента: хеджирование и диверсификацию. Оба инструмента помогают снизить риски при инвестировании и оптимизировать доход.

Хеджирование используется для оптимизации прибыли. Сущность хеджирования – это уменьшение издержек при изменении рыночной конъюнктуры в момент свершения сделки. Принцип хеджирования – это закрепление главных обязательств за каждым участником сделки. В дословном переводе хеджирование – это ограждение, изгородь. И это реализуется на практике: хеджировать – значит, открывать две противоположные сделки на двух разных рынках с целью страховки от рисков убытка.

Механизм хеджирования используется во время совершения сделки, а механизм диверсификации – еще на ступени формирования портфеля. Сущность диверсификации состоит в том, что портфельные риски распределяются. То есть инвестор старается сформировать такой пакет ценных бумаг, который позволит использовать финансы как можно эффективнее.

Вмененная волатильность

Implied volatility (вмененная, ожидаемая волати, т. к. impute — вменить) — это ожидание и оценка рынком уровня волатильности в ближайшем будущем. Если взглянуть на implied volatility с другой стороны, то можно представить ее не как оценку потенциального движения актива, а как саму цену.

Расчет показателя волатильности финансовых индикаторов

Чтобы рассчитать этот показатель, применяют два метода:

Однако прежде всего перед расчетом надо определить конкретный промежуток времени. К примеру, надо рассчитать, насколько волатильна одна валюта по отношению к другой за последние десять дней. Соответственно, в качестве основы берутся показатели изменения курса за заданный промежуток времени.

Что означает волатильность для банка?

Волатильность в сфере экономики – очень частое явление. Коммерческие банки – это субъекты экономики, наделенные самостоятельностью. И очень часто банки являются инвесторами и также формируют собственный портфель. Они приобретают ценные бумаги различных компаний и даже государства. Однако главный интерес коммерческих банков – это не возможность получения дивидендов, а скорее участие в управлении делами определенных компаний (в качестве акционера).

Соответственно, volatility для банка – это один из предопределяющих показателей, оценивающих риски при инвестировании. В процессе торговли на валютной бирже банки совершают продажу и покупку валюты. Поэтому им необходимо рассчитывать и учитывать волатильность валютного рынка (колебание валютного курса).

Цена валюты волатильна из-за воздействия на нее политических, экономических факторов. Показатель колебания валютного курса неоспоримо важен для торгующих валютой, потому что помогает оценивать текущую ситуацию на мировом рынке и проводить анализ тенденций в изменении определенной валюты.

Факторы, оказывающие прямое влияние на волатильные валютные активы, это:

Волатильность валюты, как и ценных бумаг, рассчитывается с учетом ретроспективных сведений. В случае валюты – это ее курсы в предыдущие временные периоды. В результате инвестор сможет спрогнозировать будущее значение валютного курса и учесть всевозможные изменения в мировой экономической среде.

Риск волатильности

Риск – это вероятность убытков в случае ценового колебания финансового инструмента. На самом деле ни один волатильный показатель не способен предсказать будущего изменения стоимости либо курса. Поэтому целиком полагаться на него нельзя, ведь он прогнозирует не реальные, а лишь предполагаемые события. Это одна из частых ошибок неопытных инвесторов, из-за которой они несут убытки.

Чтобы избежать волатильных рисков, необходимо проводить комплексный анализ активов и рассчитывать другие экономические показатели.

Как торговать волатильностью?

Волатильность цены и определенных акций – это средство для получения дохода только в краткосрочном промежутке. При резком скачке стоимости вверх актив (либо его часть) продают, при падении – снова приобретают.

Стандартный алгоритм торговли выглядит так:

Правило успешной торговли – это совершить сделку в начале колебательного движения в верном направлении. Ведь при вхождении в сделку с завершающимся колебанием инвестор с большой вероятностью поймает откат и останется в минусе.

На разных типах рынка разный уровень volatility. И трейдерам необходимо это учитывать, прежде чем планировать инвестирование.

Основные типы рынков и свойственный им уровень volatility:

Основные моменты

В качестве заключительной части можно кратко подвести итоги вышесказанного:

Что такое волатильность?

Терминология трейдинга обширна. Одно из понятий, которым пользуются участники рынка, — волатильность. Она может быть использована для проведения успешных сделок и прогноза движения активов. Разберёмся, что это за явление и как его можно использовать.

Что значит волатильность, её роль в трейдинге

Волатильность — это колебание цен активов на рынке. Она может быть высокой или низкой в зависимости от разрыва между максимальной и минимальной стоимостью позиций. Высокий уровень демонстрируют резкие и длинные скачки цен более чем на 10%. При низком уровне рынок находится в состоянии покоя, колебания умеренные — в районе 1–2%. Трейдеры наблюдают за таким явлением на графике. Например, короткие и длинные свечи соответственно отображают уровень колебаний.

Для чего это нужно? Волатильность, простыми словами, это двигатель рынка: она не даёт «засыпать» трейдерам. При низких изменениях цен мало сделок, доход приносят высокие колебания. Чем больше разрыв, тем выше прибыль и риски. Как только стоимость активов начинает раскачиваться, на рынок заходят крупные инвесторы, которые запускают поток сделок.

Волатильность активов: от чего зависит и её признаки

Рынок цикличен. Высокий уровень колебаний приходит после долгого затишья. Причинами могут быть:

В первом случае события невозможно спрогнозировать (например, наводнение), что вызывает нестабильность позиций. Как только показатель волатильности за день достигает 10% и выше, участники торгов могут начать руководствоваться эмоциями, рынок охватывает паническое настроение. В таких случаях неопытные трейдеры действуют непродуманно, в результате чего предсказать движение графика становится ещё сложнее.

Как определяется уровень волатильности для валют, акций, цен, рынков

Показатель измеряется в процентах или абсолютном значении — конкретная валюта, количество пунктов на графике и другие. Расчёт волатильности проводится за промежуток времени: день, неделя, месяц, год. Дневной период будет полезен для трейдеров, торгующих на коротких позициях, недельный и месячный — на длинных. Годовые значения удобно использовать для определения средних показателей колебаний.

Волатильность рынка, будь то фондовый, валютный, срочный и другие, в общем виде определяется как расстояние между максимальной и минимальной стоимостью актива за выбранный промежуток времени.

Самостоятельно измерить уровень колебания цен на рынке можно на любой валютной площадке с помощью ATR (или Average True Range). Для этого необходимо:

На экране отобразится линия ATR с указанием выбранного периода, например, 14 дней. Это усреднённое за последние две недели значение расстояния от максимальной до минимальной цены. Его можно использовать для прогнозирования движения графика, если в этот период времени ситуация на рынке стабильная, и нет видимых поводов для её изменения.

Практика показывает, что волатильность валют развитых стран ниже, чем развивающихся, т.к. первая группа государств заняла устойчивые позиции на рынке. К таким валютам относятся доллар США и евро, на них возможен стабильный, но низкий доход. Волатильность рубля сильно зависит от международных отношений. Скачки наблюдались в 2014–2015 гг., когда ценность рубля по отношению к доллару или евро сильно падала, на что повлияли санкции. Однако большую часть времени валютный рынок находится в состоянии относительного покоя.

На волатильность акций влияет положение дел в самой компании, например, доход, объём в обращении, дивиденды, смена руководства, прогнозы для дальнейшего развития. Частично изменения стоимости акции зависят от её ликвидности, но здесь нужно учитывать процент бумаг, находящихся в свободном обращении. Рассчитать колебания можно по формуле:

S — стандартное отклонение доходности,

P — период в годах.

Волатильность цен зависит от спроса на конкретные товары и услуги, сезонности, а также международных событий и связанных с ними эмоций трейдеров. Например, в 2012 году новость из Ирана о сокращении поставок нефти спровоцировала рост цен. И хотя угроза не была исполнена, волнения на бирже повлияли на стоимость сырья.

Как использовать волатильность в биржевой торговле

Высокие колебания — хорошая возможность заработать. Но новички часто совершают такую ошибку: заходят на рынок в период высокой волатильности. Такими темпами легко попасть в паническую воронку, необдуманно совершить сделку в страхе упустить шанс и многое потерять. Рекомендуем выходить на биржу заблаговременно, когда котировки размеренные, а на графике штиль. Тогда есть шанс прощупать рынок, влиться в поток и выйти в плюс.

Волатильность позволяет составить прогноз движения рынка. Например, за последнюю неделю колебания валютной пары составляют 80 пунктов. Сегодня стоимость актива достигла точки, которая на протяжении семи дней становилась минимальной. Скорее всего, ниже этой точки график не опустится, и можно открывать позицию на покупку.

Нельзя сказать, что волатильность — это хорошо или плохо. Она лишь один из инструментов функционирования рынка, который в умелых руках может принести пользу. С первой же сделки подчинить колебания цен своим целям не получится. Но в совокупности с глубоким анализом, отслеживанием главных мировых новостей и практикой вы научитесь использовать волатильность для получения прибыли. Развивайте навыки инвестирования и трейдинга вместе с «Открытие Брокер».