во что сейчас нужно инвестировать

Куда инвестировать в 2021 году: 5 перспективных вариантов

Вариант 1: недвижимость

Cамый очевидный и надежный вариант — недвижимое имущество. По данным опроса «Ромир», более половины россиян (52%) предпочли бы вложить свободные деньги в недвижимость или землю. Людям психологически проще расставаться с деньгами, когда взамен они получают что-то твердое и осязаемое, что потом можно сдать, перепродать, заложить или использовать для собственных нужд.

Позитивные моменты:

Но есть и минусы, главный — это не пассивный доход. Если вы хотите системно инвестировать в недвижимость, то становитесь предпринимателем. И тогда нуждаетесь в надежной управляющей компании, каких на рынке мало. Есть и другие минусы:

Что касается рынка нежилой недвижимости, то он сильно упал за 2020 год. Согласно исследованию Knight Frank, доля офисного сегмента снизилась на 25%, торговая недвижимость — 79%, гостиничная — 67%. При этом инвестиции в складские активы выросли до ₽41,3 млрд, что больше годовых результатов за всю историю. Это легко можно обосновать тем, что логистические и складские объекты стали неотъемлемой частью развития рынка e-commerce.

В России этот вид инвестирования только набирает популярность. По итогам марта 2021 года число частных инвесторов на Мосбирже достигло более 11 млн. При этом активно торгующих на бирже граждан гораздо меньше: около 1,2–1,3 млн человек, что составляет буквально 2–3% работающего населения страны. Это крайне низкий показатель.

Сначала необходимо открыть счет у брокера. Большинство российских банков сейчас имеют брокерские лицензии — достаточно позвонить или скачать приложение. Далее инвестор переводит деньги со своего банковского счета на брокерский, баланс которого он видит в своем приложении, и все — можно инвестировать.

Часто начинающим инвесторам предлагают отдать деньги в доверительное управление. Однако они могут управлять своим портфелем самостоятельно и делать это достаточно успешно. Самая эффективная стратегия — это покупка акций в долгосрок. Достаточно выбрать от 7 до 15 бумаг сильных компаний (в идеале — в бизнесе которых вы разбираетесь или чьей продукцией пользуетесь, понимая, что она качественная), а потом держать их акции. Это каждый способен сделать самостоятельно, без управляющего.

Акции доходнее, но они волатильны — их цена может существенно меняться в зависимости от настроений рынка и финансовых показателей компании.

Рекомендую держать в портфеле количество облигаций, равное вашему возрасту в процентном соотношении. Если вам 35 лет, то 35% средств можно держать в облигациях, остальное в акциях. Крупные компании платят по облигациям 7–8%, российский рынок акций растет в среднем на 9–10%, а самые талантливые инвесторы получают 20–30% ежегодно.

Кризисы — отличное время для покупки акций и получения сверхдоходности. Известен пример российской пенсионерки — Ларисы Морозовой. В 2008 году, когда в России был кризис, она купила акции российских компаний. Теперь Лариса получает двузначные и трехзначные дивидендные доходности, а также ведет вебинары в Школе Московской биржи.

Когда рынок растет и акции беспрерывно дорожают, то стоит задуматься об их продаже, наращивании подушки безопасности. Главное правило — лучше инвестировать регулярно по чуть-чуть, чем вовсе не делать этого.

Вариант 3: частные компании/бизнес

По данным международной аналитической компании Preqin, рынок прямых (внебиржевых) инвестиций дает доходность в полтора-два раза выше, чем фондовый рынок. У этого инструмента есть нюансы.

Риски: на публичный рынок, как правило, выходят уже зрелые крупные компании. Их денежные потоки более-менее стабильны и прогнозируемы, внутренние процессы хорошо отстроены. Им присвоены кредитные рейтинги, которые позволяют кредитоваться без залогов под невысокий процент.

В малом и среднем бизнесе ничего этого нет. Если говорить про совсем ранние стадии, которые называются pre-seed (есть только идея) и seed (есть первые продажи, но пока компания убыточна), то здесь «смертность» компаний составляет 90% и более.

Если у компании стадия развития «Раунд А», то фирма, как правило, работает в плюс. Ее бизнес-модель доказана, но при этом она еще не масштабировалась. Проект еще имеет кратный потенциал роста, пусть не в 10 тыс. раз, как на стадии pre-seed, но в 10–20–50 и даже 100 раз вырасти вполне может.

Активное владение: если профессионально заниматься прямыми инвестициями, то необходимо гораздо более глубокое погружение в суть бизнеса. Для компании это очевидный плюс — они приобретают не только инвестора, но и амбассадоров бренда.

При этом нужно тщательно подбирать инвесторов. А тем, в свою очередь, не стоит иметь неправильные ожидания. Стоит осознавать все риски и понимать, что это бизнес и никаких гарантий здесь нет и быть не может.

Как инструмент хранения денег золото может быть выгодно только на долгосрочную перспективу. С 1979 по 2019 год драгметалл рос в среднем на 3–3,5% в год. При этом всегда возможно временное снижение цен, от чего есть риск уйти в минус.

Отдельно хочется отметить отсутствие системы страхования вкладов. Если банк, в котором у вас лежит золото, обанкротится, то все ваши активы пропадут. Подобные операции лучше доверять надежным банкам, чья устойчивость и стабильность выгодны не только вкладчикам, но и государству.

С сентября 2020-го по март 2021-го количество жителей России, пришедших на Московскую биржу, выросло более чем в полтора раза. При этом набирает популярность участие в первичных размещениях (IPO), которые могут дать высокую доходность. Например, сервис Airbnb вышел на IPO в декабре 2020-го, и уже через три месяца его акции выросли на 188%.

Но в процессе, когда частная компания становится публичной, есть свои подводные камни.

Аллокация: если спрос превышает предложение, то вложить всю планируемую сумму невозможно. Брокеры распределяют акции пропорционально между всеми инвесторами. Например, если вы хотите вложить миллион, то вам могут одобрить только 10 тыс. И дальше вы уже ищете, куда разместить оставшуюся сумму.

Локап-период: это заранее заданный период времени (обычно три месяца) после IPO, когда держатели не могут продать акции компании. Его используют, чтобы спекулянты не обвалили цену бумаг. За время локап-периода цена может измениться: например, Facebook вышел на IPO в мае 2012-го, а через три месяца его акции упали в два раза.

Стартапы: на IPO могут выйти совсем молодые компании без выручки. Вкладываться в них крайне рискованно, так как сложно спрогнозировать потенциал акций. Например, фитнес-стартап Peloton вышел на IPO в 2019 году. Акции компании упали сразу же, так как руководство неправильно оценило стоимость компании, и только в 2020 году бумаги начали расти.

Куда вложить деньги во время кризиса 2020 — ТОП вечных активов

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты, и длятся от полугода до нескольких лет. В этот период простым людям важно не столько преумножить, сколько сберечь накопления, вложив в их надежные активы. Bankiros.ru разбирается, как это сделать с минимальными рисками.

Что делать с деньгами во время кризиса?

В последние годы о приближении кризиса много говорилось в среде финансистов. Но всерьез опасения подогрели события 2020 года — закрытие границ из-за коронавируса, карантин в ведущих экономиках мира, сорванная сделка ОПЕК+. В итоге обрушились сырьевые и фондовые рынки, подешевели валюты. Россияне массово опасаются безработицы и безденежья.

Эксперты советуют не впадать в панику. Есть пять простых советов, которые не дадут лишиться сбережений в случае финансового краха:

В целом, во время кризиса сберечь важнее, чем приумножить. Потому ориентироваться нужно на надежность — выбирать такие инвестиции, которые гарантированно принесут доход. Но есть зависимость: чем безопаснее вложение, тем меньший доход вы с него получите. Учитывайте это, выбирая между высоко- и низкорисковыми инструментами.

Куда не стоит вкладывать?

Нет однозначного мнения о том, какие инвестиции нужно избегать в кризис: многое зависит от вашей стратегии, уровня доходов, тяжести экономической ситуации. Но у активов ниже есть значимые недостатки:

Вклады

Проблема вкладов состоит в очень низкой доходности. Если разразится кризис, процентная ставка может не покрыть темпы инфляции. В итоге вы не только не заработаете, но и потеряете деньги.

Но есть и плюсы. Вкладами легко управлять: достаточно открыть счет, чтобы потом просто получать деньги. Другое преимущество — вклады на сумму до 1,4 млн. рублей застрахованы государством, а это значит, что в случае дефолта потери вкладчику возместят.

Акции

Да, на акциях зарабатывают. Можно купить ценную бумагу в момент, когда котировки упали, затем дождаться ее подорожания. Кроме купли-продажи, с акций получают дивидендный доход. В некоторых компаниях он значительно (например, в нефтегазовом секторе).

Минус акций — в высоких рисках, неоправданных в ситуации финансово-экономического кризиса. Чтобы успешно торговать, нужно понимать, как работает фондовый рынок, либо платить большие деньги консультантам и доверительным управляющим. Но даже экспертная поддержка не гарантирует дохода: терять деньги умудряются опытные инвесторы, не говоря уже о новичках.

Валюта

Спекулировать на скачках курсов не посоветует ни один эксперт: валютный рынок слишком волатилен и рискован, чтобы на нем зарабатывать. Из-за резких колебаний вы легко потеряете деньги. Сейчас валюту покупать уже поздно.

Другое дело — держать в валюте свой стабфонд. Доллар и евро — две основные резервные валюты мира, поддерживаемые экономиками США и ЕС. По сравнению с рублем, они менее подвержены инфляции, даже если нагрянет кризис. Чтобы разнообразить свою заначку, можете купить швейцарские франки и японские иены — это тоже стабильные валюты, правда, найти в обменниках их будет сложнее.

Во что вкладывать деньги в кризис?

В кризис эксперты советуют вкладывать деньги в защитные активы. Лучшие, если портфель будет состоять из нескольких надежных инструментов сразу — так риск потерять сбережения ощутимо снижается. О каких активах речь:

Драгметаллы

Прежде всего, речь о золоте. Этот металл востребован в периоды политической и экономической нестабильности, поскольку выполняет монетарную функцию. Золото невозможно напечатать, а значит обесценится как бумажные деньги оно не может. Для частных инвесторов этот металл — долгосрочная инвестиция. Финансисты советуют вкладываться в золото на длительный срок — от пяти лет. Это как раз позволит перестраховаться и переждать любой кризис.

Кстати, вкладывать деньги можно еще в три металла — серебро, платину и палладий. Но, в отличие от золота, инвестиции в эти активы более спекулятивны. Это связано с большим колебанием цен и рисками при купле-продаже.

Облигации

Акции имеют большой потенциал к подорожанию, но есть и обратный эффект — в отдельные периоды они могут серьезно проседать в цене. Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Прелесть последних — в более стабильной, предсказуемой цене.

Да, на облигациях не получится зарабатывать так много, как на акциях. Зато можно вкладывать деньги с гарантией. Например, Минфин РФ выпускает ОФЗ-н — облигации федерального займа. По ним государство обязуется выплачивать проценты, или т.н. купонный доход. В этом облигации похожи на депозиты, но они приносят даже больший доход — в среднем, на 20% выше депозитов. В ситуации кризиса именно облигации считаются главным защитным активом.

Недвижимость

Покупать жилые и коммерческие объекты нужно с заделом на будущее. Да, во время кризиса цены на квадратный метр падают (проседание на рынке может достигать 30%). Но у недвижимости есть огромный плюс — на нее всегда был, есть и будет спрос. Поэтому с выравниванием экономической ситуации поползут вверх и цены.

Рабочая стратегия для инвестора — вложить деньги в пиковый момент кризиса. Пока цены невысоки, заняться отделкой объекта под жилые или коммерческие нужды. В будущем недвижимость можно перепродать или сдавать в аренду. Хорошо, если расположение объекта инвестор выбирал с умом — например, возле линий метро, крупных транспортных магистралей или в бурно строящемся районе.

Куда еще можно инвестировать в период кризиса?

Необязательно ограничивать себя финансовыми инструментами. Вложить деньги можно в знания и квалификацию — активы, которые всегда останутся при вас. А еще кризис — это хорошая возможность получить другую профессию, освоить смежные области и просто попробовать что-то новое. Доходность таких инвестиций заранее просчитать нельзя, но их итоговая польза может превзойти все ожидания. Например, на фоне кризиса попробуйте:

Инвестировать в образование

Можно поступить в университет, найти хорошие очные или онлайн-курсы. Вкупе с платой за обучение придется прилагать усилия: читать литературу, слушать лекции, выполнять задания. Зато после обучения вы становитесь более квалифицированным, а значит — потенциально более ценным для рынка труда и можете найти удаленную работу.

Купить интернет-проект

Во время кризиса даже перспективные ресурсы дешевеют. Если такой проект по низкой цене, то после выхода из кризиса можно прилично на нем заработать — например, раскрутить сервис для работы с клиентами или сайт в онлайн-консультациями.

Покупку сайта можно считать инвестицией в бизнес, но с важной оговоркой: на момент запуска маленькие интернет-проекты стоят дешево, поэтому в случае неудачи вы потеряете минимум. А другие направления бизнеса — торговля или услуги населению — обычно требуют больших вливаний. Поэтому в кризис не спешите реализовывать бизнес-идеи — новичкам это сулит высокие риски.

7 способов получать пассивный доход в 2021 году

Основатель компании SimpleEstate

В 2021 году годовая инфляция превысила 6%. Это значит, что именно на такой процент сбережения «под подушкой» стали дешевле. Чтобы не терять деньги, важно заставить их «работать». Например, начать инвестировать.

Выбрать можно любой из инвестиционных активов: акции, облигации, коммерческую и жилую недвижимость, банковские вклады или даже попробовать криптовалюту. Основатель инвестиционной платформы SimpleEstate Никита Корниенко рассказывает, как работает каждый из активов, какую выгоду можно извлечь и куда стоит вложить средства в 2021 году.

Содержание

Банковские вклады

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

В зависимости от способа распределения дохода:

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

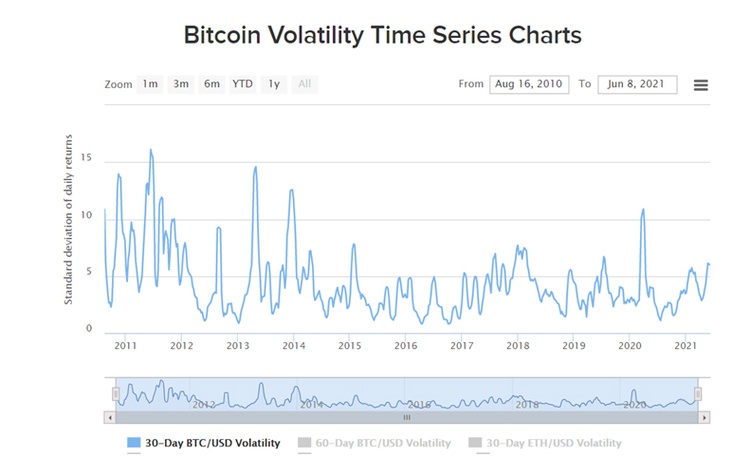

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

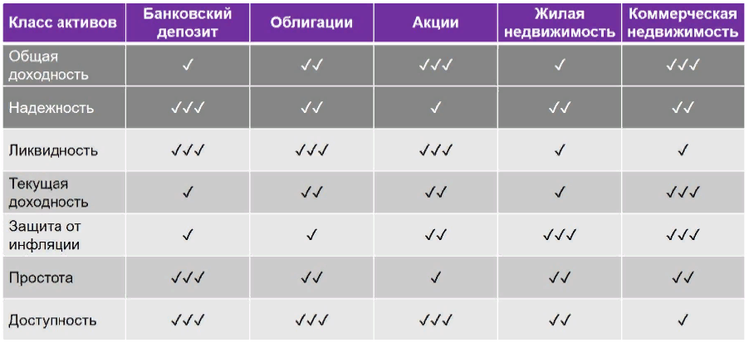

Куда стоит вложиться в 2021 году

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.