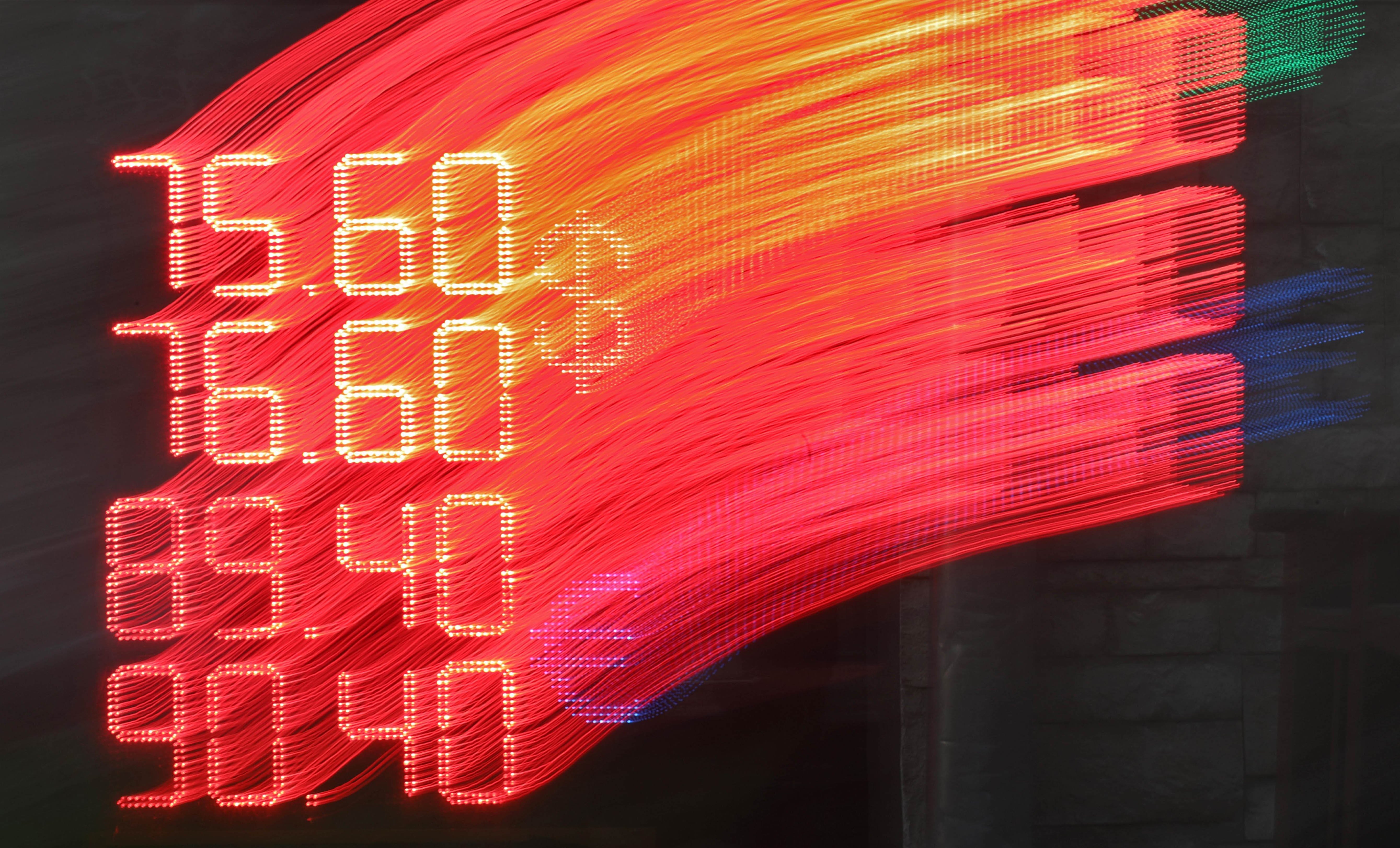

во что лучше вкладываться в доллар или евро

«Ваши деньги обесценились». Как спасти накопления в рублях

Чаще всего россияне хранят свои сбережения в рублях — в крупных банках 89% депозитов и счетов открыто в национальной валюте. Однако курс рубля падает, а это значит, что импортные продукты и товары дорожают. Снижение курса подталкивает рост цен.

«Около 30% потребительской корзины России — импортные товары, динамика цен на которые косвенно влияет и на цены товаров российского производства», — рассказал «РБК Инвестициям» аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин.

Это негативно сказывается на покупательной способности россиян. Если вы долго копите на отдых или крупную покупку, то из-за снижения курса рубля придется копить еще дольше. Ведь ваши накопления постепенно обесцениваются.

Во время пандемии коронавирусной инфекции COVID-19 защитить сбережения можно с помощью иностранной валюты. Ее покупка поможет уберечь деньги от обесценения. Мы узнали у экспертов, какие валюты подойдут для этого лучше всего.

Что влияет на выбор валют

По словам Осина, выгоднее хранить сбережения в валютах тех стран, в которых стабильно низкая инфляция и у которых большой золотовалютный резерв. Сама валюта должна быть высоколиквидной, чтобы ее можно было легко и быстро продать и купить.

Кроме того, нужно выбирать валюты так, чтобы они были отвязаны от факторов, влияющих на рубль. А его курс зависит, в первую очередь, от спроса на активы развивающихся стран и ситуации на рынке нефти, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Бабин.

Что касается числа валют, то некоторые эксперты советуют держать деньги в трех валютах, включая рубль. Бабин полагает, что для защиты от обесценения рубля можно ограничиться одной, двумя или тремя иностранными валютами.

Классический вариант

Самый популярный способ хранения сбережений — в рублях, долларах и евро. При таком портфеле ослабление одной из этих валют будет меньше влиять на ваши накопления. Кроме того, доллар и евро — самые ходовые иностранные валюты в России, их просто поменять на рубли, рассказал «РБК Инвестициям» главный аналитик Промсвязьбанка Богдан Зварич.

Обычно доллар растет по отношению к большинству валют, когда ситуация на мировых рынках ухудшается из-за глобальных негативных событий. Так случилось и в пандемию коронавируса. Поэтому доллар лучше всего подойдет для защиты от обвала рубля, акций, облигаций и других активов, отметил эксперт по фондовому рынку «БКС Мир Инвестиций».

Бабин считает, что в зависимости от ситуации на рынках некоторое время можно оставаться только в долларе, а после стабилизации внешней обстановки перевести часть средств или всю сумму в валюты, которые могут вырасти, когда рыночная ситуация улучшится. Портфельный управляющий «Альфа-Капитала» Дмитрий Дорофеев согласился, что курс доллара устойчив к глобальным шокам и кризисам.

Кроме того, основной торговый оборот между Россией и другими странами осуществляется в долларах и евро, что влияет на стоимость импортных продуктов. Они также являются основными резервными валютами, что существенно снижает риск потерять свои вложения, сообщила аналитик «Финама» Анна Зайцева.

По словам Бабина, за несколько месяцев, в конце весны и летом, евро подорожал более чем на 10% к доллару. Так что эта валюта в какой-то момент может перехватить инициативу и начать расти, несмотря на то что на нее тоже влияют глобальные негативные тренды.

Швейцарский франк

Для более консервативных и долгосрочных вложений подойдет швейцарский франк — общепризнанная защитная валюта. Он стабилен во время потрясений на мировых рынках, в эти периоды так же растет и, кроме того, способен повышаться вслед за другими рисковыми активами, сообщил Бабин. Все это подтвердила пандемия.

С начала года швейцарский франк опередил по темпам роста к доллару даже евро — 6,6% против 5,8%. Он занял второе место среди основных мировых валют после шведской кроны, которая подорожала на 7,5%.

Дорофеев отметил, что швейцарский франк относят к твердым валютам (hard currencies) наравне с долларом, евро и фунтом. Это значит, что они являются сильными национальными валютами, которые защищают сбережения от потери стоимости. За долгие годы они доказали, что способны сохранять свою ценность.

Альтернативные варианты

Еще одной популярной альтернативой является британский фунт. На эту валюту, как и на доллар с евро, можно купить большое число активов для дополнительного дохода, рассказал Дорофеев.

Кроме того, интересны вложения в китайский юань, считает Осин. КНР — вторая экономика мира, и ее руководство постепенно ремонетизирует экономику. Это значит, что государство возвращается к металлическому денежному стандарту — например, золота или другого драгоценного металла. Помимо этого, власти Китая в последние десятилетия успешно регулируют риск того, что стоимость активов или доходность инвестиций обесценятся из-за инфляции, отметил эксперт.

Где лучше покупать валюту и как ее хранить

Выгоднее всего приобрести валюту на бирже. Многие банки в основном предлагают обменять рубли на доллары и евро, и разница между курсом покупки и продажи часто слишком велика. Если валютный рынок нестабилен, то эта разница только растет, рассказал Бабин.

В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Хранить средства можно на валютном депозите, который понятен большинству людей. Государство гарантирует сохранность средств на банковских вкладах, если их сумма не превышает ₽1,4 млн, отметила Зайцева. Однако ставки по валютным депозитам существенно ниже, чем по российским. «Тем более что в евро они зачастую или отрицательные, или в этой валюте некоторые банки вообще отказываются открывать счета», — заявил Бабин.

По мнению Дорофеева, финансовые активы подойдут, если вы планируете покупать валюту на срок от одного года и больше. Он рассказал, что самыми популярными являются долларовые еврооблигации. Они притягивают инвесторов, так как имеют большое количество выпусков, так что есть из чего выбрать.

Помимо этого, можно приобрести акции компаний той страны, валюту которой вы решили купить. Бумаги топливно-энергетических компаний, предприятий металлургии и добычи, розницы и некоторых других отраслей с течением времени довольно успешно сохраняют стоимость вложений, а также приносят прибыль даже в условиях шоков, рассказал Осин.

Нужно также учитывать, что рубль способен не только падать, но и укрепляться. И в такие периоды хранение денег в валюте может привести к потерям, отметил Зварич. Например, с февраля 2016 года и до февраля 2018 года доллар ослаб по отношению к рублю на 25%. В такие периоды доходность рублевых облигаций значительно превышает аналогичные вложения в валюте, рассказал Бабин.

По его словам, нужно применить подход, который схож с другими инвестициями. «Необходимо оценить долгосрочные перспективы тех или иных вложений, а также риск, который вы готовы на себя взять», — сказал он.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Названа лучшая валюта для сбережений в 2021 году

Эксперты назвали лучшую валюту для сбережений в 2021 году. И это оказался не доллар. По мнению эксперта по фондовому рынку «БКС Мир инвестиций» Михаила Зельцера, в новом году для «подушки» лучше выбирать евро, передают РИА Новости.

По мнению спикера, именно «европеец» в 2021 году покажет опережающее восстановление динамики, в отличие от «американца». На последнего будет давить фискальная программа США, которая внесет в курс доллара девальвацию. То есть, уже в первой половине наступившего года евро может укрепиться относительно американского коллеги до 1,3 пункта.

«Это говорит о том, что хранение части средств в иностранной валюте может быть более предпочтительно в евро», – отметил эксперт.

Желающим хранить свои сбережения в иностранных валютах также стоит обратить внимание на китайский юань и японскую йену. Эти валюты обладают среднесрочным потенциалом, рассказал Зельцер.

Также интересны могут быть валюты стран БРИКС, в частности, ранд (ЮАР) и рупия (Индия). Последняя за счет эффекта низкой базы после провала, вызванного пандемией коронавируса, несет в себе повышенный потенциал в глазах мировых игроков. При этом, отмечает спикер, эти валюты для россиян экзотичны. И вкладываться в них, как в подушку безопасности – рискованно из-за волатильности и ограниченной ликвидности.

При этом у рубля в 2021 году должен быть хороший потенциал для роста. Нацвалюта, по мнению Зельцера, сможет укрепиться до 70 рублей за доллар и 85 рублей за евро. Но это – при определенных условиях. Чтобы такое случилось, цена на нефть марки Brent должна быть выше 50 долларов за баррель, а санкционные угрозы со стороны США и Европы должны быть снижены.

Что касается международных финансовых институтов, то в 2021 году их интересы сосредоточатся на валютах развивающихся стран, в том числе и на рубле. Именно «россиянин» занимает первые места рейтингов инвестиционной привлекательности.

«С учетом текущей диспозиции в рубле, когда к третьей декаде декабря наблюдается расширение геополитической риск-премии, с текущих отметок возрастает и потенциал будущего укрепления рубля», – заключил эксперт.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Куда вложить валюту: 20 идей от управляющих и аналитиков

Куда в таких условиях вложить валюту? Forbes собрал 20 идей для инвестиций для консервативных и рискованных инвесторов. Свои предложения представили директор по инвестициям УК «Открытие» Виталий Исаков, старший аналитик по облигациям «Атон» Артем Привалов, ведущий стратег по глобальным рынкам акций «Атон» Алексей Каминский, а также управляющий активами «БКС Мир инвестиций» Андрей Русецкий и портфельный управляющий УК «Альфа-Капитал» Эдуард Харин.

Девять идей для консервативного инвестора

1. Новые субординированные «вечные» облигации «Газпрома» в евро

Идея Виталия Исакова

Причина: сейчас наблюдается дефицит инструментов в евро, поэтому инвесторы вынуждены принимать дополнительные риски, считает Исаков. По последнему выпуску «Газпрома» «вечных» субординированных бондов в евро доходность к колл-опциону (в январе 2026 года) — 3,9% годовых. «В данном случае основные риски связаны не с кредитным качеством эмитента, а со сложной структурой выпуска», — сказал Исаков. Кроме того, стоит учитывать страновой риск в отношении России, есть риск изменения денежно-кредитной политики ЕЦБ (Европейский Центральный банк. — Forbes), но он маловероятен. «Мы считаем, что существующие риски хорошо вознаграждаются предлагаемой доходностью», — считает Исаков.

2. Долларовые облигации ГТЛК (Государственная транспортная лизинговая компания) с погашением в 2025-2027 годах

Идея Виталия Исакова

Причина: «Мы считаем, что рынок переоценивает риски для данной компании. С учетом присвоенных компании рейтингов международных рейтинговых агентств ожидаем снижения премии за риск с текущих уровней и, как следствие, положительной переоценки в течение ближайших 12 месяцев», — пояснил он.

3-4. Инвестиции в биржевые инвестиционные фонды, ориентированные на рынок США: ETF* Vanguard S&P 500 и SPDR S&P 500 ETF Trust

Идея Виталия Исакова

Причина: массивные меры монетарной и фискальной поддержки со стороны регуляторов США значительно уменьшают потенциальный риск инвестирования даже в условиях дальнейшего распространения коронавируса.

*Exchange Traded Funds — иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже.

5. Долларовые облигации Penoles Mexicanos 2050

Идея Артема Привалова

Причина: доходность к погашению 4,24%, есть колл-опцион за полгода до погашения, доходность по нему такая же. Penoles Mexicanos — один из крупнейших производителей драгоценных металлов в Латинской Америке, который производит 6% очищенного серебра в мире. У компании умеренный уровень долговой нагрузки, кроме того, она является бенефициаром стремительного роста цен на серебро и золото.

6. Долларовые облигации «Лукойла» с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 3,1%. Идея для консервативного инвестора с относительно высокой доходностью. У компании низкий уровень долговой нагрузки.

7. Долларовые облигации Vale с погашением в 2030 году

Идея Артема Привалова

Причина: у этого выпуска облигаций колл-опцион за три месяца до погашения, в апреле 2030 года. Доходность к колл-опциону 2,83%, к погашению — 2,85%. У выпуска высокие рейтинги от рейтинговых агентств S&P, Moody’s и Fitch (BBB-/Baa3/BBB). Бразильская компания Vale — одна из крупнейших в мире по добыче железной руды, при этом ее себестоимость производства — одна из самых низких в мире. Кроме того, у компании низкий уровень долговой нагрузки.

8. Долларовые облигации Boeing с погашением в 2030 году

Идея Андрея Русецкого

Причина: cейчас компания переживает не лучшие времена, но 50% выручки приходится на оборонные заказы США, а рынок самолетов фактически поделен между двумя конкурентами. Текущая премия по доходности составляет 2,7 процентных пункта к гособлигациям США. Можно ожидать роста цены облигации до 125% от номинала. С учетом купона в 5,15% при оптимистичном сценарии на этом выпуске облигаций можно получить более 17% в долларах до налогов и комиссий.

9. Долларовые гособлигации Мексики с погашением в 2031 году

Идея Андрея Русецкого

Причина: разница доходности выпуска «Мексика-2031» и соответствующей гособлигации США составляет 2,9 процентных пункта. Текущая цена этого выпуска — 147% от номинала, при нормализации ситуации на рынках в ближайший год она может вырасти до 160%. C учетом выплаты купона в 8,3% на этом выпуске можно заработать 21,3%. «Но это оптимистичный сценарий», — предупреждает Русецкий.

11 идей для умеренно агрессивного инвестора

1. Выпуск «вечных» субординированных облигаций «Газпрома» в долларах

Идея Артема Привалова

Причина: доходность к колл-опциону в долларах 4,39%. Компания стабильно платит дивиденды, поэтому риск отмены купонов по младшим выпускам минимален. Кредитное качество старшего долга имеет инвестиционные рейтинги. Но все равно это идея не для консервативного инвестора, так как у этих бумаг есть страновой риск России, включая потенциальные санкции, геополитику и так далее. Плюс стоит учитывать риски изменения денежно-кредитной политики в мире, а также падение цен на энергоносители без восстановления. Еще один риск — изменение дивидендной политики «Газпрома».

2. Долларовые облигации Borets с погашением в 2026 году

Идея Артема Привалова

Причина: доходность к погашению в долларах 5,85%. Это международная компания нефтяного машиностроения, специализирующаяся на разработке, производстве и сервисном обслуживании оборудования для добычи нефти с основным фокусом на электроцентробежные погружные насосы. Лидер российского и один из лидеров глобального рынка с умеренной долговой нагрузкой.

3. Долларовые облигации Petrobras с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 4,2%. Это бумаги крупнейшей нефтегазовой компании в Латинской Америке. Она планирует увеличить добычу нефти и газа до 3,5 млн баррелей в сутки к 2024 году. Компания продает непрофильные активы, средства от которых пойдут на снижение долговой нагрузки.

4. Инвестиции в 13 ETF в любых комбинациях и пропорциях

- SPDR S&P 500 ETF Trust

— Invesco QQQ Trust Series 1

— iShares Russell 2000 ETF

— Technology Select Sector SPDR Fund

— First Trust Dow Jones Internet Index Fund

— iShares Expanded Tech-Software Sector ETF

— iShares PHLX Semiconductor ETF

— First Trust Cloud Computing ETF

— SPDR S&P Biotech ETF

— iShares U.S. Medical Devices ETF

— iShares MSCI China ETF

— Invesco China Technology ETF

Идея Алексея Каминского

Причина: сейчас инвестиционные возможности резко сузились, так как из числа привлекательных активов фактически выпали облигации. Более 30% всех бондов торгуется с отрицательной доходностью и еще около 40% — со ставками, мало отличимыми от нуля. И здесь на первое место по привлекательности из больших классов активов выходят акции, в которые лучше инвестировать (а не торговать) через ETF. Не стоит забывать про золото, которое послужит стабилизатором портфеля в периоды волатильности, подобные текущему, и даст страховку от ожидаемого роста инфляции и постепенного обесценивания доллара.

5-6. Инвестиции в биржевые фонды, специализирующиеся на облигациях развивающихся стран — iShares JP Morgan USD Emerging Markets Bond ETF или VanEck Vectors Emerging Markets High Yield Bond ETF

Идея Андрея Русецкого

Причина: сейчас облигации развивающихся стран имеют самый большой потенциал роста с точки зрения снижения риск-премии среди акций и облигаций. Но очень высока вероятность дефолтов и реструктуризаций, поэтому здесь лучше инвестировать не в бумаги отдельных компаний, а через фонды.

7-8. ETF JETS US c акциями авиакомпаний и PEJ US с акциями компаний из индустрии отдыха и развлечений

Идея Андрея Русецкого

Причина: для инвесторов, торгующих на волатильности акций, можно рассмотреть акции компаний, которые больше всего пострадали от коронавируса. Это индустрии отдыха и туризма, а также авиакомпании. C появлением вакцины к ним вернется жизнь и рост, считает Русецкий. Как минимум одну вакцину США одобрят к концу IV квартала 2020 года, а массовую вакцинацию в США и Европе обещают завершить во втором квартале 2021 года, рассчитывает он. Можно инвестировать с меньшим риском сразу в ETF с акциями авиакомпаний и индустрии отдыха и развлечений.

9. ETF «Work From Home» (WFH US)

Идея от Андрея Русецкого

Причина: если инвестор верит, что вирус навсегда и вакцины эффективной от него нет, то стоит рассмотреть ETF, где собраны компании, которые выигрывают от массового перехода на удаленную работу.

10. Биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Отдельное внимание — Германии

Идея Эдуарда Харина

Причина: если у человека есть доллары и евро и он не готов брать на себя валютный риск, то доллары лучше инвестировать на американском рынке, а евро — на европейском. На европейском рынке лучше вкладывать средства в биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Особое внимание стоит уделить индексам Германии. «Это страна с экспортно ориентированной экономикой, которая после снятия всех коронавирусных ограничений может быстрее восстановиться», — сказал Харин.

11. Акции нефтегазовых и металлургических компаний США

Идея Эдуарда Харина

Причина: акции американских нефтегазовых компаний недооценены сейчас, но после преодоления кризиса их ждет рост. Для металлургических компаний стимулами роста могут стать возможное увеличение объемов строительства и реализация инфраструктурных проектов.

Вложить доллары на Московской бирже и не только

Любой инвестор скажет: не стоит держать все деньги в одном активе.

Гораздо спокойнее, когда инвестиции распределены по разным корзинам и при просадке одного инструмента рост другого компенсирует убытки. То же относится и к валюте: лучше не держать весь портфель в нестабильном рубле, а распределить его между валютами.

То же относится и к странам и валютам. Держать весь портфель в рублевых инструментах — не всегда хорошая идея. Экономику России то и дело трясет, курс рубля нестабилен, так что часть портфеля можно отвести на валютные инструменты. Ну а если у вас долларовая цель, то тем более стоит присмотреться к валютным активам.

Ставки по депозитам в долларах сейчас меньше 1% годовых, поэтому хорошо бы поискать другие варианты вложений — в том числе на Московской и Санкт-Петербургской бирже. Доходность может быть заметно выше, чем у вкладов, но и риск выше, так как доходность никто не гарантирует.

Все ценные бумаги и другие финансовые инструменты упомянуты для примера. Это не инвестиционная рекомендация.

СТАТЬЯ ОБНОВЛЕНА

Этот материал был опубликован в октябре 2018 года. С тех пор ставки по вкладам стали ниже, доходность облигаций упала, часть фондов на Московской бирже исчезла, зато появилось два десятка новых.

Мы обновили статью, и все данные актуальны на 27 июля 2020 года.

ОЧЕНЬ СЛОЖНО

В этой статье мы рассмотрим разные инструменты инвесторов. И без терминов и матчасти в этот раз не обойдемся — будем выражаться такими словами, как «эмитент», «накопленный купонный доход», «доходность к погашению», «номинал облигации».

Если у вас возникли трудности с этими терминами, загляните в наш бесплатный курс по инвестициям для начинающих.

Что такое валютная переоценка и зачем о ней помнить

Прежде чем я расскажу про валютные активы, напомню о налогах. Если вы налоговый резидент России, то полученный доход от операций на Московской бирже облагается подоходным налогом по ставке 13%. Но в случае с валютными инструментами все немного сложнее.

Когда сделки совершены за иностранную валюту, налог с дохода считается так, как если бы операции совершались в рублях. Для этого учитывается курс ЦБ на дату совершения сделок. Получается валютная переоценка: НДФЛ зависит от того, как изменился курс валюты к рублю в моменты покупки и продажи ценных бумаг.

Покупка: 60 × 62 × 100 = 372 000 Р

Продажа: 70 × 71 × 100 = 497 000 Р

Налогооблагаемая база: 497 000 − 372 000 = 125 000 Р

Подоходный налог: 125 000 × 0,13 = 16 250 Р

Простыми словами, переоценка учитывает, сколько рублей вы потратили в момент покупки и сколько получили в момент продажи по курсу на дату этих сделок..

Без учета валютной переоценки НДФЛ считался бы по курсу доллара на момент продажи:

(70 − 60) × 100 × 0,13 × 71 = 9230 Р

При инвестициях на Московской бирже налог с дохода от сделок с учетом валютной переоценки рассчитает и удержит брокер — вам это делать не придется. Однако о валютной переоценке все равно стоит помнить, чтобы лучше понимать доходность своих инвестиций.

ETF и БПИФы с расчетами в долларах

Мы писали отдельную статью про ETF. Если кратко, это инвестиционные фонды, которые инвестируют в определенный набор ценных бумаг: акции крупных компаний США, еврооблигации российских компаний или что-то еще. Биржевые ПИФы — примерно то же самое, но от российских управляющих компаний и по российским нормам, а не европейским.

Можно представить, что биржевой фонд — это огромная кастрюля с супом из множества ингредиентов. Вы можете купить тарелку супа, и в нем будет по чуть-чуть всех ингредиентов. Чтобы получить их, вам не нужно покупать мешок картошки или целого быка.

То же самое с ETF и БПИФами. Фонд за большие деньги покупает много разных ценных бумаг согласно своей стратегии и формирует портфель. Стоимость портфеля растет и падает в зависимости от стоимости бумаг в портфеле.

На бирже вы покупаете долю в этом портфеле, и вам не нужно покупать каждую акцию или облигацию из состава фонда. Цена этой доли зависит от стоимости активов этого фонда.

ETF с расчетами в долларах появились на Московской бирже 7 августа 2017 года. На 27 июля 2020 года доступен 21 ETF и БПИФ, торгующийся за доллары.

AKNX — акции примерно 100 американских компаний, в основном технологических, из индекса NASDAQ 100.

AKSP — акции 500 крупнейших американских компаний согласно индексу S&P 500.

FXCN — акции почти 200 крупных китайских компаний: Alibaba, Baidu, Tencent и другие.

FXIT — акции примерно 90 технологических компаний США, например Apple, Mastercard и Microsoft.

FXRU — еврооблигации более 20 российских эмитентов: «Газпром», «Лукойл», ВЭБ, РЖД и другие.

FXTB — казначейские векселя США. Это актив с минимальным риском, но и доходность минимальная.

FXUS — акции примерно 500 крупных и средних компаний США. Хороший вариант инвестировать в экономику США с максимальной диверсификацией.

FXWO — акции примерно 500 компаний из США, Германии, Японии, Великобритании, Китая, Австралии и России.

RUSB — еврооблигации Минфина и крупных российских компаний.

RUSE — акции почти 40 крупных российских компаний согласно индексу РТС. Это единственный фонд на Московской бирже, который платит дивиденды.

SBCB — еврооблигации Минфина и крупных российских компаний.

SBSP — акции 500 крупнейших американских компаний согласно индексу S&P 500.

SCIP — акции примерно 100 технологических компаний США и Канады согласно индексу S&P North American Expanded Technology Software.

TUSD — акции крупных компаний США, краткосрочные и долгосрочные корпоративные облигации США, долгосрочные бумаги казначейства США и золото.

VTBA — акции 500 крупнейших американских компаний согласно индексу S&P 500.

VTBH — более 1100 высокодоходных облигаций американских компаний.

VTBU — еврооблигации российских компаний.

Не все брокеры дают доступ ко всем ETF и БПИФам, торгующимся за доллары. Проверьте у себя в терминале или приложении брокера.

При этом нет принципиальной разницы, купите вы, например, FXUS за доллары или рубли — это все равно долларовый актив. Учтите, что валюта торгов и валюта базового актива — того, что в составе фонда, — может отличаться.

Фонды удобны, потому что обеспечивают хорошую диверсификацию вложений. При этом порог входа в фонд в десятки и сотни раз ниже, чем если просто купить все бумаги из состава фонда, даже по одной штуке.

Еще одно преимущество фондов — это высокая ликвидность, возможность купить или продать их акции в любой момент. Ликвидность обеспечивает маркетмейкер — профессиональный участник рынка, который обязуется перед биржей покупать и продавать определенные ценные бумаги. Даже если реальных покупателей на акции ETF сейчас нет, их выкупит маркетмейкер по цене, близкой к справедливой (расчетной).

Разница между ценой покупки и продажи называется спредом. Чем лучше ликвидность, тем меньше спред. Благодаря маркетмейкеру спред не очень большой, доли процента. Он может становиться еще меньше благодаря заявкам других участников торгов.

Еврооблигации с расчетами в долларах

Еврооблигации, или евробонды, — это долговые ценные бумаги, которые выпускаются в валюте, отличной от валюты эмитента, и торгуются на международном рынке. Мы уже писали про валютные облигации, но не грех и повторить.

Доход по еврооблигациям в основном возникает благодаря купонам. Это проценты, которые эмитент платит владельцу облигации. Величина купона и даты его выплаты заранее известны, купоны выплачивают обычно 2 раза в год.

Если держать облигации до погашения, то можно рассчитать доходность к погашению — среднегодовой процент, который получит держатель. Конечно, можно не держать облигации до погашения, но тогда появится риск продать облигации дешевле, чем купили, и потерять часть доходности.

Если бы инвестор купил облигации дешевле номинала, итоговая доходность была бы выше.

На Московской бирже зарегистрировано почти 190 еврооблигаций, из которых 13 — выпуски российского Минфина. Остальные — бумаги корпоративных эмитентов, при этом многие из таких облигаций — это фактически структурные продукты.

Чтобы было нагляднее, разберу более подробно несколько выпусков еврооблигаций: два долгосрочных, выпущенных Минфином, и два более коротких корпоративных — бумаги «Газпром нефти» и Внешэкономбанка.

Еврооблигации в долларах на Московской бирже

Все эти облигации сейчас торгуются заметно дороже номинала. Из-за этого доходность к погашению заметно ниже ставки купона. Доходность в районе 2% годовых не поражает воображение, но это все равно выше доходности вкладов, даже если учесть комиссии и налоги.

Кстати, о налогах. Сейчас налог с еврооблигаций, выпущенных российскими органами власти, не удерживается. Кроме того, в отношении этих бумаг не действует валютная переоценка — важен только курс валюты на дату продажи. Это выгодно, если курс доллара растет, и невыгодно, если он падает.

Акции иностранных компаний

Сначала немного матчасти. Акция — это право владеть маленькой долей компании. Акции торгуются на бирже.

В основном на акциях зарабатывают, покупая их дешевле и продавая дороже. Доход не гарантирован, ведь акции могут не только дорожать, но и дешеветь. Акции — это рискованный инструмент, и колебания цен почти невозможно предсказать.

Акции растут и падают в цене в основном из-за изменения баланса спроса и предложения на рынке. А это зависит от поведения инвесторов: когда все массово продают акции, они дешевеют. Когда все массово покупают — дорожают.

Связь между ценой акций и реальной пользой, которую приносит миру компания, не всегда прямая. Иной раз новостной фон и слухи имеют большее влияние. Например, Илон Маск согласился оставить управление «Теслой» — акции подросли на 16%.

Иногда по акциям платят дивиденды, то есть часть прибыли компании просто распределяется между всеми акционерами. Многие компании никаких дивидендов не платят.

Акции иностранных компаний можно купить на Санкт-Петербургской бирже. Торги идут за доллары, и многие крупные брокеры позволяют совершать сделки на этой бирже.

Что касается Московской биржи, то в 2018 году там должны были появиться 50 акций крупнейших иностранных эмитентов. Председатель правления Мосбиржи заявил, что площадку планируют запустить в 3 квартале 2018 года, но потом все это дело отложили на неопределенный срок.

Недавно стало известно, что на Московской бирже все же начнут торговаться акции крупных американских компаний. В августе 2020 года обещают допустить к торгам 20 бумаг, в ноябре — еще 30, в феврале 2021 года — еще 70 акций.

Презентация Московской биржи об акциях иностранных компанийPDF, 1,2 МБ

В отличие от Санкт-Петербургской биржи, торги будут идти за рубли. Вообще, нет принципиальной разницы, купите вы акцию той же Apple за доллары или рубли, ведь это одна и та же ценная бумага. Однако многие предпочитают видеть цену в долларах.

Также можно купить акции иностранных компаний на иностранных биржах. Выбор бумаг там больше, чем на российских биржах, однако для доступа туда потребуется статус квалифицированного инвестора или счет у иностранного брокера.

Запомнить

Максим, спасибо за ваши комментарии и точку зрения. Отвечая на ваш вопрос. Не являются пирамидой, те учреждения, которые не попадают под классификацию ЦБ как «финансовая пирамида»

Сейчас расскажут. Только дочитают статью о том, как экономить на Алиэкспрессе и купонах в Едадиле. И после этого сразу же поделятся своими соображениями на счет дюрации евробондов Газпрома.

Sergey, спасибо за комментарий. Думаю, кому нужно, тот поймет.

Максим, Адепт МММ детектед.

Иностранные акции, ну тут риск изменения цены еще больше. Неизвестно, сколько будет стоить акция через время. Кроме того, нужно быть квалифицированным инвестором, чтобы совершать сделки с иностранными акциями. Кроме того, накладывается ограничения связанное с невозможностью покупки иностранных активов госслужащими.

Александр, Александр, купив RUS-28, ты будешь получать купон 127,5$ за год, что составит 7,97% годовых от 1600$. Даже когда цена этой бумаги снизится до номинала, а это произойдет только ближе к самому погашению, если не произойдет очередного коллапса, то только тогда доходность к погашению составит искомые 4,5%. И никто не заставляет тебя их морозить на десятилетие, можешь продать их в любой момент (работы биржи), тебе же показали ликвидность на стакане.

Иностранные акции действительно очень волатильны и риски тут существенные, но это еще один дополнительный вариант для инвестирования. Когда они появятся на Московской бирже статус КИ будет не нужен.

Что насчёт евро? Хочу купить акции с дивидендом 4-5%, не держать же на счету в Тинькове под 0!

Igor, а если акции просядут процентов на 20-30 например, что тогда будешь делать?

Тема валютной переоценки не раскрыта

Сергей, спасибо вам большое за интересную статью

Roman, вариант так себе. 26.09 ЦБ признал кешбери финансовой пирамидой.

Лина, структурный продукт это сложный инструмент с использованием деревативов и долговых инструментов. Плеча там нет, но действительно нужно выяснить все условия продукта (их там много). Самый главный недостаток, что даже при 100% защите (а ее можно достичь) все риски ложатся на инвестора. Например кредитный риск эмитента, риск базового актива, риск не получения прибыли и т.д. Я скептически отношусь к такого рода инструментам и если, и пользоваться ими, то только у крупных брокеров.

Сергей, нужно продать после 01.01.2019

Владимир, на рынке есть брокеры, которые не взимают ежемесячную комиссию за обслуживание счета.

Спасибо за статью! У меня вопрос:

Я купил 1000$ за 60 000, а продал через 3 года за 70 000, то не плачу 13% НДФЛ.

Но если я внутри этих 3х лет (например, на 2 года) я вложил эту 1000$ в акции в долларах (без конвертации), а потом продал с прибылью 1100$.

Соответственно я плачу 13% со 100$ прибыли акции в рублях.

Затем по истечении 3х лет продаю 1100$ за рубли.

Заранее спасибо за ответы!

У меня вопрос. Если акция, это право владения частью компании (хоть и маленькой), то вместе с этим правом должна быть и ответственность. Например, если компания обанкротилась и у нее остались долги, то я как владелец акции этой компании, отвечаю по этим долгам в соответствии с размером доли владения?

А что такое пирамида поищите информацию в инете и разберитесь, прежде чем писать необдуманные глупости.