во что инвестирует рэй далио

Правила жизни и инвестирования Рэя Далио

«Успешное инвестирование имеет под собой те же принципы, которые помогают стать успешным менеджером или успешным по жизни. Необходимо быть упорным и сохранять свой ум открытым. Это справедливо для рынков, это справедливо почти для всех жизненных сфер, — говорит он о деле всей своей жизни. — Необходимо учиться на своих ошибках. Зная ошибки, вы познаете, что такое реальность и что с ней делать».

Как начать инвестировать на фондовом рынке

Научиться инвестировать — сложная задача. Но если вы хотите обрести финансовую независимость и выйти на пенсию обеспеченным, нужно заставить деньги работать, пока вы спите, советует Далио начинающим инвесторам. По его словам, любой может разработать разумную инвестиционную стратегию. Для этого нужно следовать трем принципам.

1. Решите, сколько денег вы сможете откладывать

«Сбережения — это свобода и безопасность, — сказал инвестор в интервью CNBC. — Сколько свободы и безопасности вам нужно?»

Задайте себе вопрос, какая денежная подушка безопасности вам нужна — какого размера и на какой срок. А затем начинайте копить, двигаясь к этой цели.

2. Создайте безопасный портфель

Следующий шаг — решить, что делать с накопленными деньгами. Хранить деньги на сберегательном счете — не лучшая идея, так как инфляция съедает их стоимость. Поэтому лучший выбор — инвестировать свои средства.

Рэй Далио советует создать портфель активов, стоимость которого растет быстрее, чем инфляция. А чтобы портфель не падал и не рос вместе со всем рынком, бизнесмен рекомендует сочетать активы так, чтобы сбалансировать риск.

3. Изучите циклы рынка

Есть у Рэя Далио и советы для более опытных инвесторов:

«Хотя вы не знаете, какие из ваших активов принесут наилучшие результаты, вы точно знаете, что они будут вести себя по-разному. Если вы правильно комбинируете активы, то сможете снизить риск потерь. Хорошо диверсифицировать — это знать, как уменьшить соотношение риска к доходности», — говорит Рэй Далио.

2. Учитывайте инфляцию

Создавая или изменяя портфель, нужно учесть и инфляционные риски, так как инфляция сильно влияет на финансовые рынки. Далио объясняет это так: «Облигации будут лучше работать при замедлении роста цен во время рецессии, акции — в периоды экономического роста, а наличность станет наиболее привлекательной при дефиците денег».

3. Продавайте на росте, покупайте на спаде

Рэй Далио учит продавать акции после того, как они сильно выросли. А полученную прибыль инвестировать в бумаги хороших компаний, которые отстают по росту от рынка или сектора. Он называет это «ротацией портфеля». Далио твердо верит: чем больше выросла цена актива, тем меньше вероятность того, что она продолжит расти.

Инвестирование — это сама жизнь

Бизнесмен полагает, что инвестирование — это определенный образ жизни. Поэтому в своей книге «Принципы. Жизнь и работа» он дает рекомендации не только по торговле, но и по жизненным принципам, которые помогут инвестору достичь успеха.

Основная мысль книги: для получения хороших результатов нужно приобрести фундаментальную базу. Далио имеет в виду, что необходимо достичь точного понимания реальности, или «истины», как это называет инвестор. Нужно научиться видеть реальность такой, какова она есть, а не такой, какой вы хотите ее видеть.

1. Ставьте перед собой цели

Спросите себя, чего вы хотите и подумайте, что нужно для этого сделать. Если вы заранее определите «истину», то будете намного быстрее продвигаться в нужном направлении.

«Основную часть времени я провожу, изучая, как работают реалии, оказывающие на меня наибольшее воздействие, то есть люди, которые влияют на рынки, и люди, с которыми я работаю», — поделился опытом Далио.

2. Вырабатывайте собственное мнение

Общее мнение часто бывает ошибочным, убежден бизнесмен. Поэтому важно иметь свои, независимые от других суждения. Чтобы зарабатывать деньги, нужно оказаться правым тогда, когда все другие неправы.

Инвестор рассказывает, что всегда старается узнать о вызвавшей интерес компании как можно больше. И только потом он сам оценивает привлекательность ее акций. «Я обучаюсь путем погружения в новую тематику. Сперва у меня появляется много вопросов. Отвечая на них, шаг за шагом достигаешь необходимого понимания», — учит Далио.

3. Обращайтесь к другим за советом

Слепо доверять другим не стоит, но спросить их мнение может быть полезно. «После того как я сформулировал свое мнение, проверяю его на прочность — прошу самых умных людей, которых знаю, покритиковать его и поискать слабые места», — говорит он. По мнению Далио, считать себя компетентным и правым во всем — худшее, что может сделать человек.

4. Никогда не переставайте учиться

«Я сражался со своими проблемами, осмыслял последствия своих решений, учился и рос над собой», — описал свой путь Далио. Инвестированию нельзя обучиться за день, неделю или месяц. В этой профессии нужно постоянно узнавать что-то новое и расти надо собой. Кроме того, полезно уделять время анализу прошлых успехов и провалов.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Опыт мастеров: как работает фонд Рэя Далио?

Основатель и его фонд

Рэй Далио — Американский основатель инвестиционной компании Bridgewater Associates, также известен своей книгой «Принципы». В Америке Далио называют Стивом Джобсом от мира инвестирования. Рэй Далио находится на 110 строчке в рейтинге Forbes с капиталом в 16,9 млрд.

Секреты успеха Bridgewater

1.Инвестиционная стратегия. Фокус на сокращении и синтезе сложных систем независимых активов, подкрепленных причинно-следственными связями. Это новый квантовый или количественный подход.

2.Корпоративный дух. Концентрация на основном своде правил и ключевых принципах, лежащих в основе всего, что делает фирма, и которых работники неукоснительно придерживаются.

Первый фактор не обязательно уникален, так как практически любой крупный хедж-фонд обладает хорошей инвестиционной стратегией, однако второй признак уникален. Корпоративный дух — это то, над чем Bridgewaterусилено работает, а также обеспечивает значительное преимущество перед другими хедж-фондами.

Корпоративная культура компании направлена на то, чтобы уловить и усилить в каждом сотруднике положительные стороны таких человеческих качеств, как: креативность, честность, умение абстрагироваться, образное мышление, качественное принятие решений. Более того, компания нацелена на уменьшение негативных аспектов человеческий слабостей: высокомерия, предубеждения и лживости.

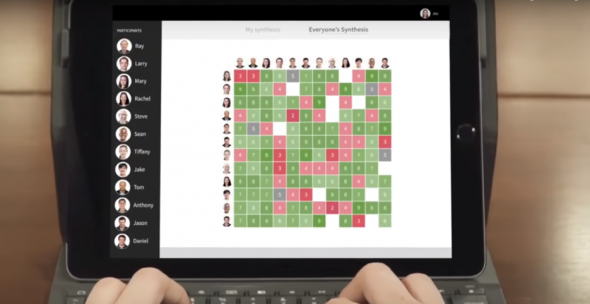

Многие сотрудники финансовых организаций боятся критиковать своих коллег и менеджеров. Однако в Bridgewater критика является обязательным инструментом — если этого не делать, вас могут уволить. Оценка сотрудников использует принципы абсолютной честности и предельной прозрачности и реализуется через приложение Dots, которое позволяет ставить оценки в реальном времени. (Для более подробного изучения списка принципов рекомендуем прочитать книгу Рэя Далио «Принципы».)

Стратегии Фонда

Фонд специализируется, в основном, на двух стратегиях: Pure Alpha и All Weather.

Рассмотрим стратегию All Weather, или другими словами «Всепогодный портфель». Данный портфель предназначен для выживания в любых экономических условиях, не зря его называют всепогодным. All Weatherстановится особенно привлекательным в периоды неожиданных событий, так называемых «Черных лебедей», особенно для инвесторов, которые очень чувствительны к риску.

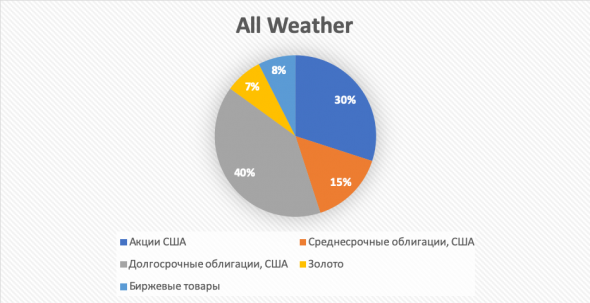

Рэй Далио считает, что на стоимость актива в большей степени влияют инфляция, дефляция, повышение и снижение экономического роста, поэтому для снижения волатильности он использует диверсификацию по классам активов на основе сезонности рынка:

Далио выбрал классы активов, которые хорошо себя ведут в каждом из этих сезонов, для диверсификации, чтобы обеспечить более плавный и стабильный рост, а также уменьшить просадки портфеля.

Чтобы снизить волатильность портфеля, основная часть состоит из облигаций (55%), и только 30% приходится на акции, остальную долю в портфеле занимают биржевые товары (15%).

Портфель выглядит следующим образом:

Строим всепогодный портфель сами

Если вы являетесь квалифицированным инвестором, вы можете собрать портфель из следующих низкокомиссионных фондов:

30% VTI (Американские акции)

40% VGLT (Долгосрочные облигации)

15% VGIT (Среднесрочные облигации)

7%PDBC (Биржевые товары)

Неквалифицированные инвесторы также могут собрать всепогодный портфель из ETF от Finex.

55% FXRU (Надежные Еврооблигации)

30% FXUS (Американские акции)

Однако при составлении портфеля следует учитывать, что у фондов от Finex в разы больше комиссии, чем у фондов группы Vanguard.

Можно отметить, что с начала ипотечного кризиса в 2008 году всепогодный портфель чувствовал себя хорошо и не просел, в отличие от индекса SP 500. В среднем годовой рост портфеля составил 7,93% с максимальной просадкой в 11,98%, в то время как рост SP 500 составлял 8,65%, но также индекс упал вдвое.

Pure Alpha

Другая стратегия — Pure Alphа, которая была запущена в 1989 году. Это инвестиционная стратегия на мировом фондовом рынке, основанная на подходе факторов риска. Идея заключается в том, чтобы найти такие активы, которые имеют низкую корреляцию друг к другу для того, чтобы получать доходность вне зависимости от движений рынка. Как правило, в портфеле находится от 30 до 40 различных торговых позиций по индексам, акциям, облигациям, биржевым товарам и валютам.

Свод правил и принципов Рэя Далио сделал компанию Bridgewater столь известной и крупной. Для успешного инвестирования следует также следовать определенным принципам и правилам.

Статья написана в соавторстве с аналитиком Марком Пальшиным

Портфель гуру: в какие акции верит «самый успешный управляющий» Рэй Далио

В 1971 году Далио поступил в Гарвардскую школу бизнеса, где получил степень магистра делового администрирования. Он стажировался в инвесткомпании Merrill Lynch и работал на Нью-Йоркской фондовой бирже. Спустя четыре года Рэй основал Bridgewater Associates, офис которого находился в нью-йоркской квартире Далио. Впоследствии хедж-фонд стал крупнейшим в мире.

Далио был одним из тех, кто предвидел финансовый кризис 2008 года и заработал на нем. Однако 2020 год стал для его фонда неудачным. Мартовский обвал рынка на фоне пандемии коронавируса застал его врасплох, и в Bridgewater Associates не смогли должным образом на него отреагировать.

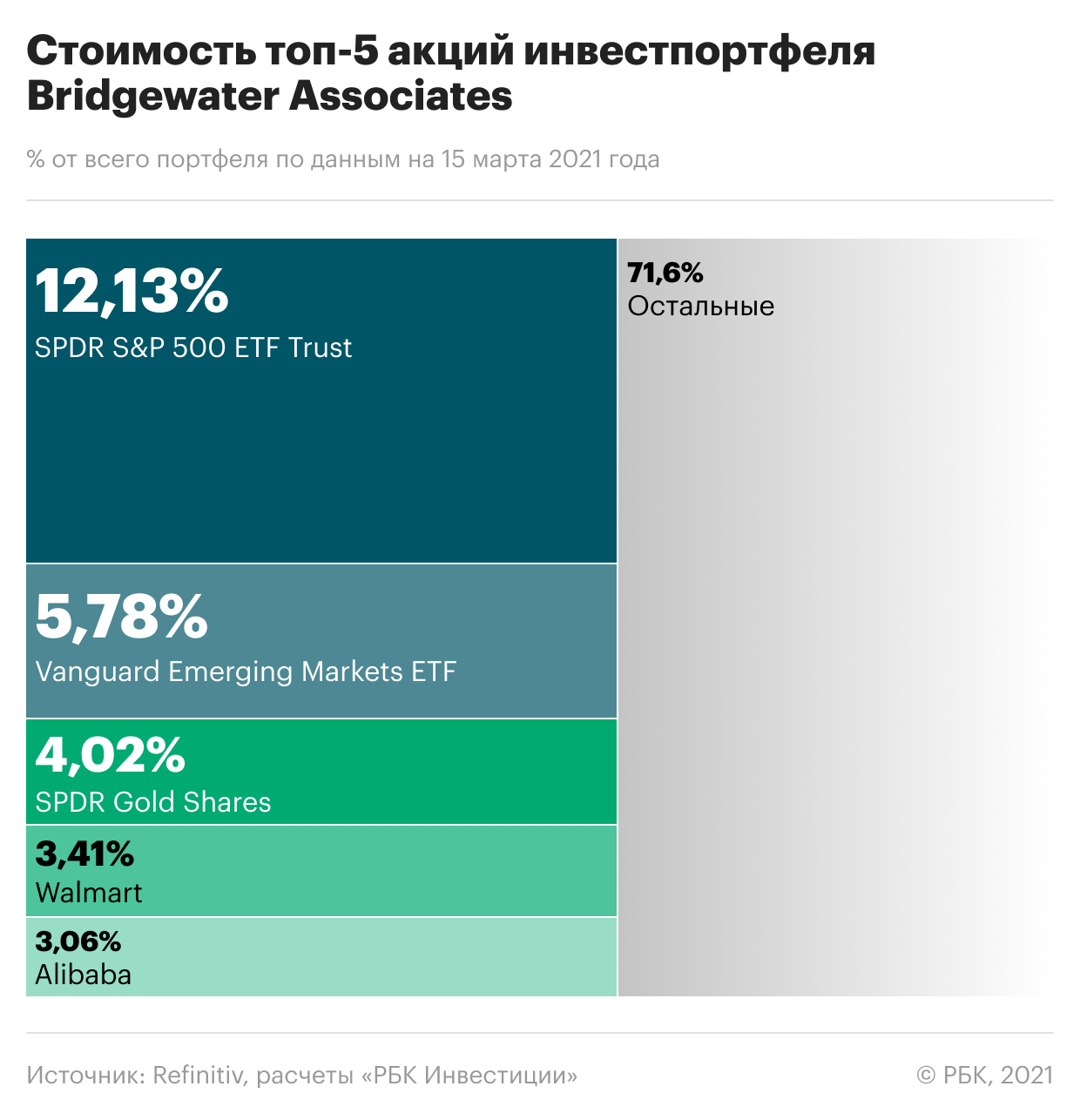

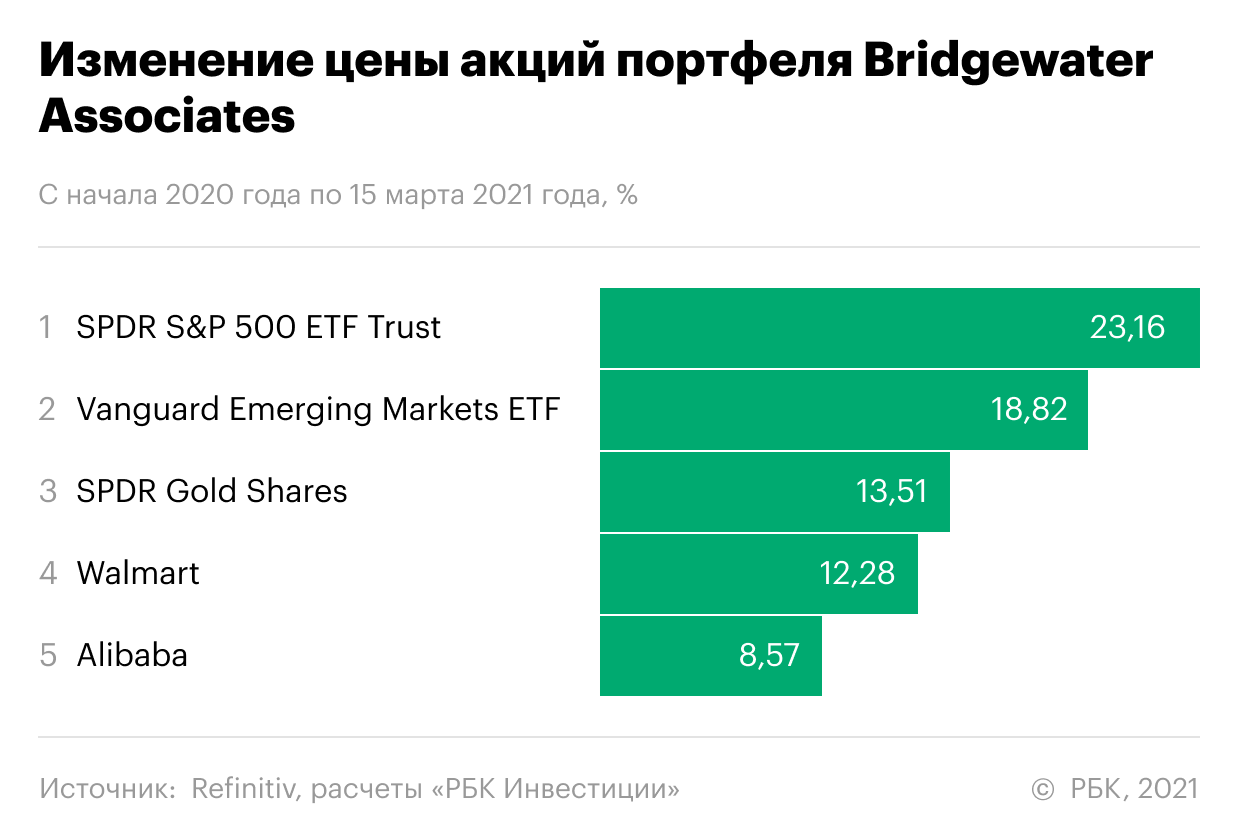

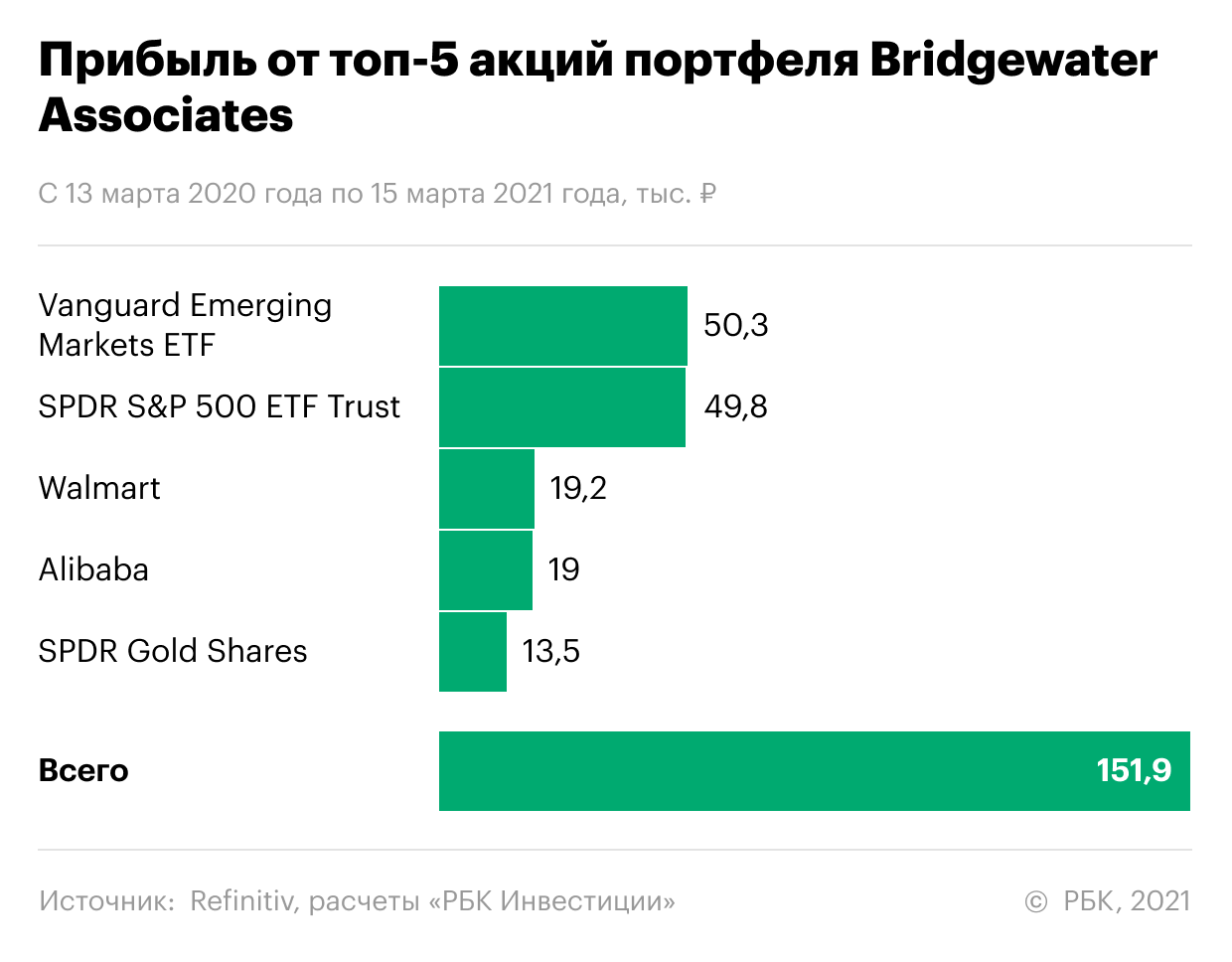

В начале 2020 года среди его главных активов были только биржевые фонды, однако к концу года в нем появились акции отдельных компаний. Посмотрим, какие активы заняли топ-5 портфеля Bridgewater Associates.

Акций в портфеле — почти 3,7 млн

В четвертом квартале прошлого года Bridgewater Associates продал более 283 тыс. бумаг фонда. Тем не менее этот ETF остается главным его активом.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Процедура включения ценной бумаги в список торгуемых на бирже активов.

Акций в портфеле — свыше 13 млн

Bridgewater Associates в четвертом квартале докупил более 500 тыс. акций биржевого фонда. В прошлом году Далио заявлял, что большую часть портфеля нужно держать в китайских активах. При этом их доля в ETF от Vanguard Group составляет 43,1%, по данным на конец февраля.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Акций в портфеле — почти 3 млн

Этот ETF старается воспроизвести доходность цен на золото в слитках за вычетом расходов. С помощью такого фонда инвестор, у которого нет возможности покупать и хранить слитки, может вкладываться в драгоценный металл.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Акций в портфеле — более 3 млн

Крупнейшая в мире торговая сеть начала свою историю с магазина в штате Арканзас, который в 1962 году открыл Сэм Уолтон. Теперь число магазинов, принадлежащих Walmart, превышает 11 тыс. Они работают в 24 странах.

Сеть также занимается электронной коммерцией. Walmart начал расширять этот бизнес в 2016 году с покупки онлайн-маркетплейса Jet.com. На сайте компании можно купить много разных товаров — от игрушек до автомобильных шин. Walmart владеет брендами одежды, мебели и онлайн-ретейлером предметов искусства и декора. Кроме того, компания оказывает финансовые услуги.

Акций в портфеле — 1,6 млн

Alibaba Group — это «китайский Amazon». Основной бизнес компании — электронная коммерция. Она владеет торговыми площадками AliExpress, Alibaba.com, Taobao, Tmall, продуктовой сетью Freshippo, а также сервисом по доставке еды и продуктов.

Помимо этого, компания работает в сферах облачных вычислений, цифровых медиа и развлечений. Ее «дочка» Ant Group предоставляет финансовые услуги и владеет электронной платежной системой Alipay.

Акции Walmart и Alibaba принесли бы инвестору почти одинаковую сумму — примерно по ₽19 тыс. На бумагах золотого ETF можно было заработать ₽13,5 тыс. Расчеты проводились с учетом разницы курсов валют и выплаченных дивидендов — их платят SPDR S&P 500 ETF Trust, фонд Vanguard и Walmart.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Разбираем портфель гуру: топ-10 акций от Рэя Далио

Многие годы основатель хедж-фонда Bridgewater Associates следовал разработанной им же стратегии «паритета риска». Она не подвела инвестора в 2008 году, когда один из его фондов Pure Alpha во время глобального кризиса вырос на 9,5%. Но не сработала сейчас — во время пандемии коронавируса.

По словам Далио, инвестиционные портфели Bridgewater Associates были сформированы, исходя из стабильного состояния экономики, и были застрахованы на случай неожиданного резкого падения рынка.

Результат оказался «не таким, как я хотел», но «соответствовал тому, что я ожидал в данных обстоятельствах», признался Далио. Фонд Bridgewater остается ликвидным и способным корректировать свои позиции, резюмировал инвестор.

ETF (Exchange Traded Fund) — инвестиционный фонд, бумаги которого торгуются на бирже. Его котировки повторяют динамику портфеля, в который могут входить акции, фьючерсы, валюта, золото и прочие активы. ETF может копировать структуру ведущих биржевых индексов, например американского S&P500.

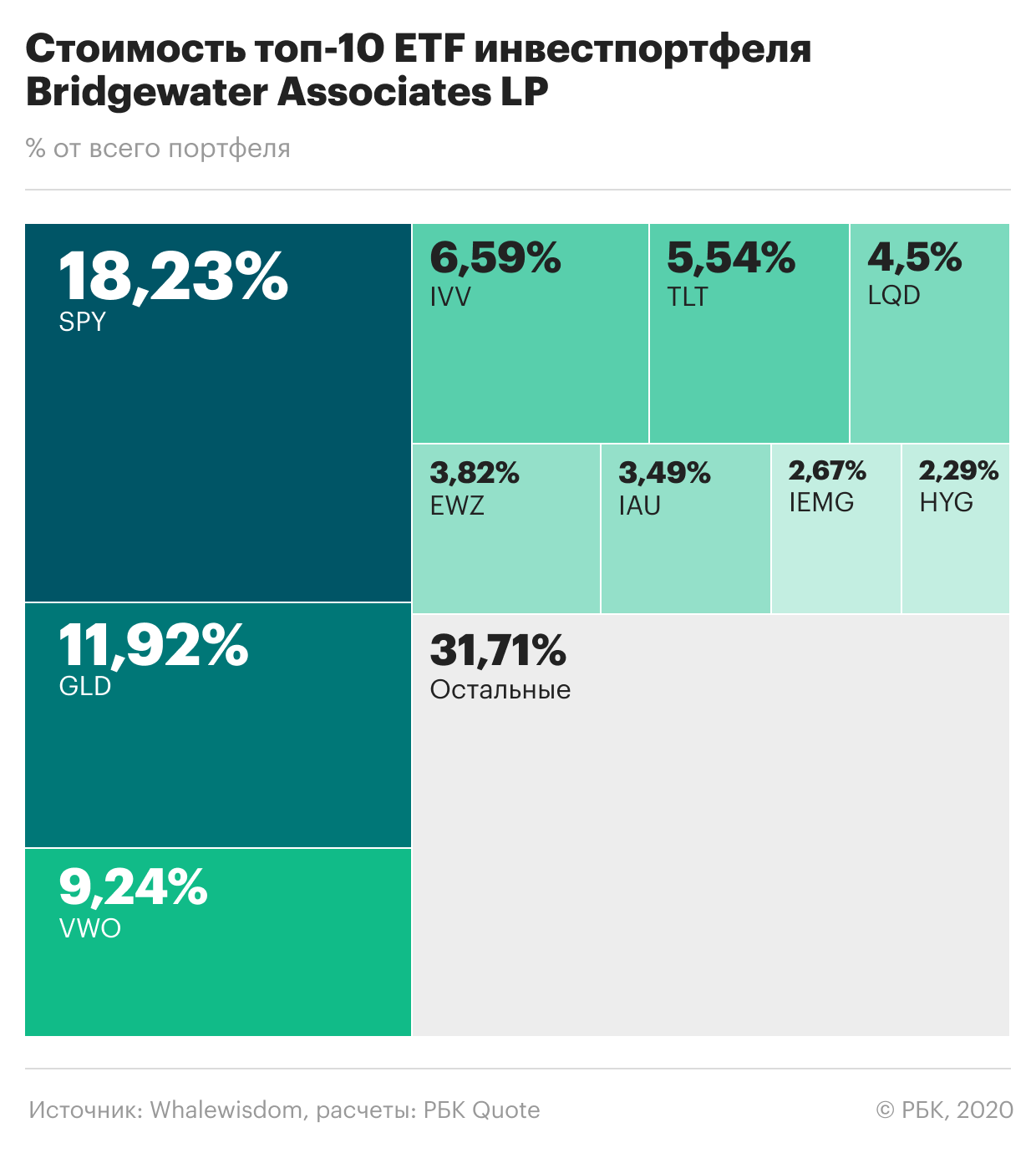

1. SPDR S&P 500 ETF Trust (SPY)

Крупнейший актив инвестпортфеля — биржевой фонд SPDR S&P 500 ETF Trust, состоящий из акций индекса S&P 500. На его долю приходится более 18% стоимости всего портфеля. Это один из самых старых активов компании — Далио приобрел его в конце 2007 года.

Фонд SPY состоит из акций индекса S&P 500 и соответствует доходности индекса. Покупка одной акции этого фонда фактически означает покупку всех акций из S&P 500, только в гораздо меньшем объеме. В топовую десятку фонда SPY входят акции Microsoft, Apple, Amazon, Facebook, Alphabet, Johnson & Johnson, Berkshire Hathaway, Visa и JPMorgan Chase.

2. SPDR Gold Trust (GLD)

Второй по величине актив в портфеле Bridgewater Associates — биржевой инвестиционный фонд GLD, акции которого на 100% обеспечены запасами золота. Траст — фактически самое крупное частное золотохранилище. Фонд инвестирует в золото в обмен на корзины своих акций. А по мере необходимости — расходует золото для оплаты затрат на управление.

Цель фонда GLD — воспроизвести доходность цен на золото в слитках за вычетом расходов. GLD — это экономически выгодный способ доступа инвесторов к рынку золота.

3. Vanguard FTSE Emerging Markets ETF (VWO)

VWO — один из крупнейших ETF в мире. Он повторяет динамику индекса FTSE Emerging Index, привязанного к акциям развивающихся стран мира. Фонд используется как для краткосрочной торговли, так и для долгосрочного инвестирования. В топовую тройку его активов входят Alibaba, Tencent и TWN Semicont Man.

4. iShares Core S&P 500 ETF (IVV)

IVV — инвестиционный фонд, которым управляет хедж-фонд BlackRock. Обычно фонд инвестирует не менее 90% своих активов в акции индекса S&P 500. Если вам нужны прямые вложения в S&P 500 по самым низким ценам, то это как раз IVV.

5. iShares 20+ Year Treasury Bond ETF (TLT)

7. iShares MSCI Brazil ETF (EWZ)

EWZ — это фонд, инвестирующий в акции бразильских компаний, включенных в индекс семейства MSCI (Morgan Stanley Capital International). Инвестиционная стратегия фонда состоит в следовании за индексом MSCI Brazil 25/50 Index. Этот показатель отслеживает динамику котировок крупнейших компаний Бразилии, которые торгуются в основном на бразильской бирже Bovespa. В индекс включены такие акции, как Vale, Itao Unibanco, Petrobraz.

8. iShares COMEX Gold Trust ETF (IAU)

Еще один золотой ETF-фонд, в который вложился Рэй Далио, составляет 3,5% от стоимости всего инвестпортфеля. Инвестиционная стратегия траста заключается в следовании за ценой на золото в слитках на Лондонской фондовой бирже (LSE). Фонд инвестирует в золото все активы и продает его только по мере надобности.

9. iShares Core MSCI Emerging Markets ETF (IEMG)

Еще один фонд корпоративных облигаций HYG составляет 2,3% от стоимости всего портфеля Bridgewater Associates. Этот ETF включает в себя высокодоходные корпоративные облигации, номинированные в долларах. Они торгуются на американском фондовом рынке и включены в индекс Markit iBoxx USD Liquid High Yield Index.

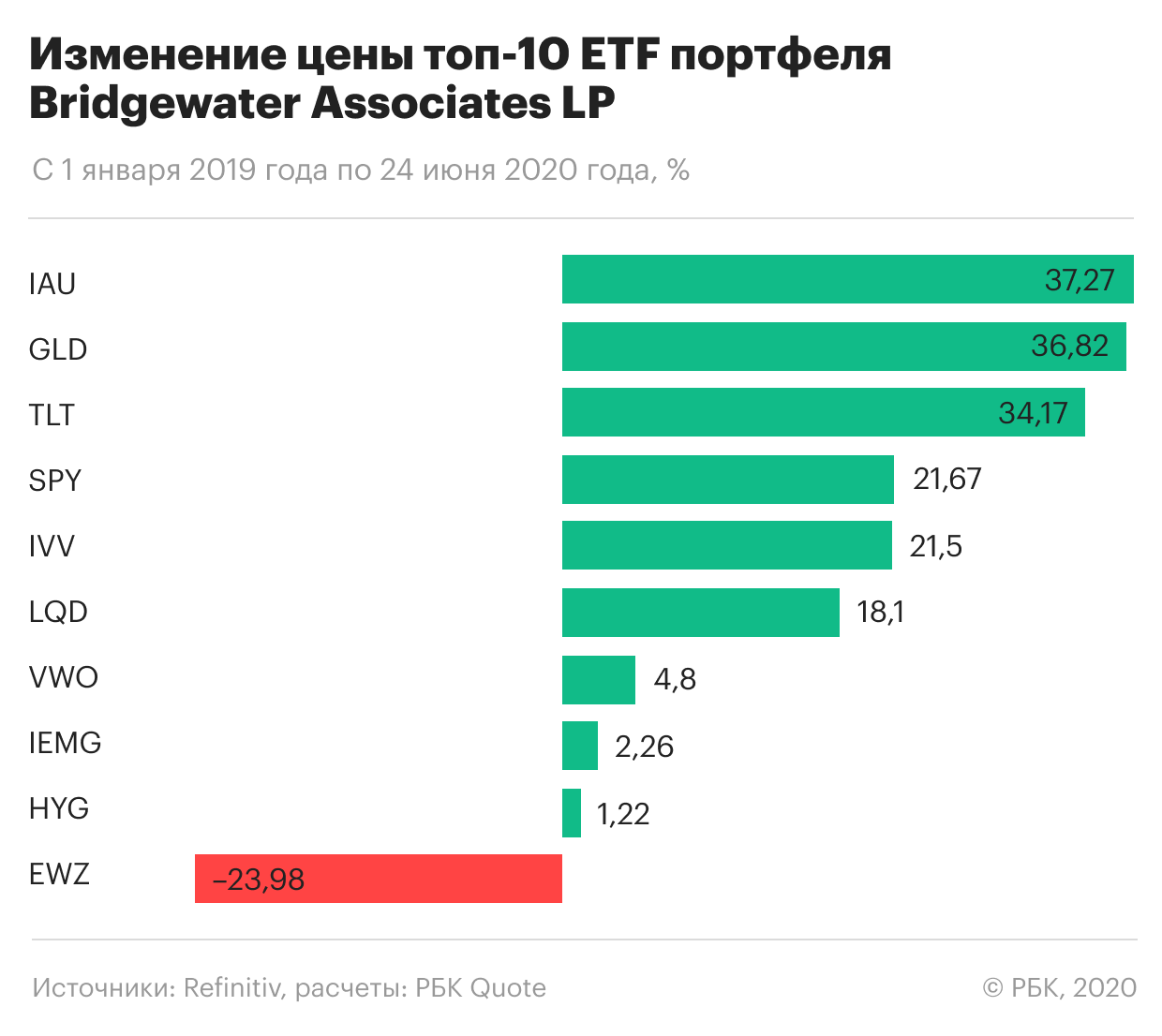

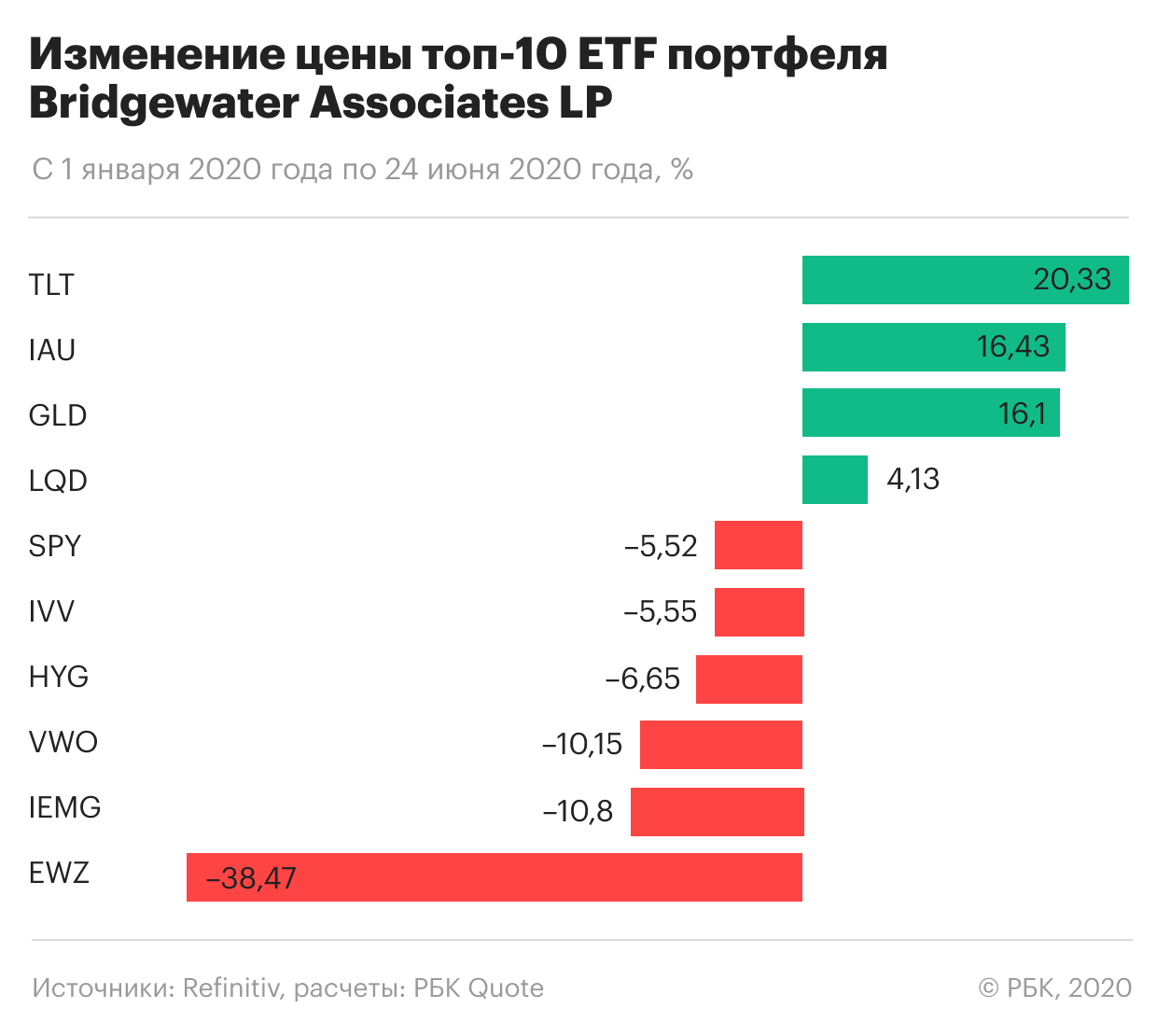

Резюме: Анализ динамики ETF в портфеле Bridgewater Associates LP за последние полтора года показывает, что все фонды, за исключением ETF бразильских компаний, выросли в цене. Но перед событием глобального масштаба — пандемией COVID — не устояли шесть топовых активов портфеля.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Фонд Далио отчитался за квартал. Что купил и продал легендарный инвестор?

Всего в него входят бумаги 455 компаний. Согласно данным Whalewisdom, самую большую долю портфеля занимают компании финансового сектора — их 32,22%. В четвертом квартале 2020 года его доля была выше — 36,41%.

На втором месте идет сектор потребительских товаров первой необходимости, который занимает 26,1%. В конце прошлого года его доля составляла 21,67%.

На третьей строчке оказался сектор товаров вторичной необходимости, который включает автомобили, предметы роскоши и другие предметы, которые не являются жизненно важными. С четвертого квартала прошлого года его доля выросла с 12,21% до 16,2%.

По данным Whalewisdom, фонд полностью продал акции почти 200 компаний. Среди них:

Кроме того, фонд Далио сократил позиции более чем в 120 компаниях. Больше всего доли снизились в этих компаниях:

Среди биржевых фондов ( ETF ) больше всего уменьшились доли:

Помимо этого, Bridgewater Associates сократила число акций SPDR S&P 500 ETF Trust на 14%, Vanguard FTSE Emerging Markets ETF — на 15%, а SPDR Gold Trust — на 41%. Эти ETF занимают первые три места в портфеле фонда Далио.

Кроме них в топ-10 бумаг фонда входят акции компаний Walmart, Procter & Gamble, Alibaba Group Holding, iShares Core MSCI Emerging Markets ETF, а также iShares Gold Trust и Pinduoduo.

Bridgewater Associates не только продавал бумаги, но и покупал. В портфеле фонда появилось почти 130 новых компаний. Среди новичков оказались:

Кроме того, Bridgewater Associates купил около 37 тыс. акций Tesla. В четвертом квартале он избавился от всех бумаг производителя электрокаров. Помимо этого, фонд увеличил позиции более чем в 200 компаниях. Среди них:

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»