внешний корпоративный долг что такое

Методологический комментарий к расчету внешнего долга Российской Федерации

Концептуальной и методологической основой статистики внешнего долга является совместный документ международных организаций «Статистика внешнего долга: руководство для составителей и пользователей», а также шестое издание «Руководства по платежному балансу и международной инвестиционной позиции» МВФ (далее — РПБ6).

Общие понятия статистики внешнего долга

В соответствии с международной методологией внешний долг на отчетную дату представляет собой непогашенную сумму текущих безусловных обязательств резидентов Российской Федерации перед нерезидентами в виде основного долга и начисленных на отчетную дату процентов, подлежащих погашению в будущем.

Понятие резидентной принадлежности в статистике внешнего долга соответствует РПБ6: институциональная единица является резидентом Российской Федерации, если экономическая территория Российской Федерации является центром ее преобладающего экономического интереса. Институциональные единицы объединяются в институциональные секторы.

Статистика внешнего долга охватывает все виды задолженности всех секторов экономики перед нерезидентами, независимо от того, в какой валюте номинирована эта задолженность, и формы ее погашения. В статистику внешнего долга также включаются данные о просроченной задолженности, которая учитывается вместе с тем финансовым инструментом, по которому она возникла.

Ключевой характеристикой долга является безусловное обязательство должника осуществить выплату основного долга и процентов, поэтому внешний долг не включает гарантии, открытые кредитные линии и прочие условные обязательства, а также инструменты участия в капитале. Исключением являются привилегированные акции, принадлежащие нерезидентам, которые классифицируются в качестве компонента внешнего долга и включаются в долговые ценные бумаги. Позиции по производным финансовым инструментам не учитываются в данных по внешнему долгу.

Структура и характеристика внешнего долга

Данные о внешнем долге классифицируются следующим образом:

Существует также секторальная классификация данных о внешнем долге Российской Федерации с использованием понятия государственный сектор в расширенном определении. В отличие от классификации на основе институциональных секторов, государственный сектор в расширенном определении включает внешнюю задолженность органов государственного управления, центрального банка и институциональных единиц банковского и прочих секторов, которые являются государственными корпорациями. К последним относятся банки и небанковские корпорации, в которых органы государственного управления и центральный банк напрямую или опосредованно владеют 50 и более процентами участия в капитале или контролируют их иным способом. Долговые обязательства перед нерезидентами остальных институциональных единиц, не подпадающих под это определение, классифицируются как внешний долг частного сектора.

Принципы учета и охват данных

Статистические данные о внешнем долге Российской Федерации формируются в долларах США. При расчете остатков иностранных обязательств на начало и конец отчетного периода, если они номинированы в других валютах, производится пересчет в доллары США с использованием курсов и кросс-курсов, установленных Банком России на эти даты.

Долговые обязательства резидентов оцениваются следующим образом.

Задолженность федеральных органов управления представлена двумя категориями: «Новый российский долг» и «Долг бывшего СССР».

Новый российский долг:

Задолженность субъектов Российской Федерации:

Задолженность центрального банка:

Задолженность банков:

Задолженность прочих секторов:

Долги госкомпаний оказались на триллион руб. больше ФНБ. Как с этим жить?

Долг десяти российских госкомпаний на ₽1 трлн превысил Фонд национального благосостояния (ФНБ). Таковы результаты подсчетов, которые провела редакция РБК Quote. По итогам первого полугодия 2019 года совокупная задолженность десяти крупных государственных компаний достигла ₽9,2 трлн. А объем Фонда национального благосостояния на начало сентября составил ₽8,17 трлн, утверждает Минфин.

ФНБ создан для покрытия дефицита Пенсионного фонда России, сказано на сайте Минфина. Это резервный фонд, куда поступают доходы от продажи нефти и газа за рубеж. Правительство инвестирует деньги из ФНБ в различные финансовые инструменты. Реинвестирования не происходит: согласно российским законам, прибыль от удачных инвестиций денег из ФНБ тратят на покрытие расходной части государственного бюджета.

Если российские власти когда-нибудь захотят расплатиться с долгами российских госкомпаний средствами ФНБ, то у них ничего не получится: денег просто не хватит. Аналитики рассказали, есть ли опасность в сложившейся ситуации и насколько критичны долги российских госкомпаний.

Кто должен больше всех?

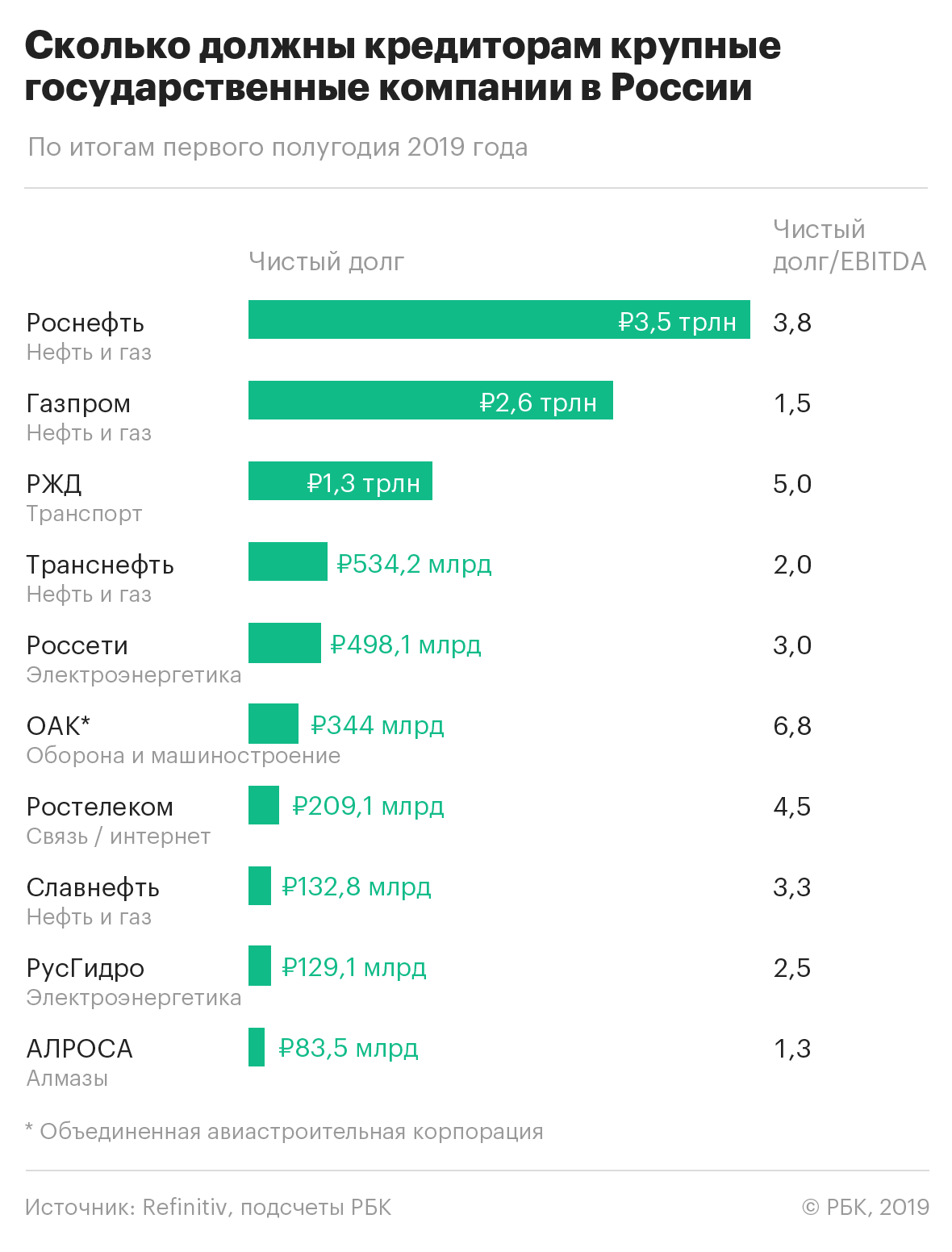

В России долги госкомпаний исчисляются сотнями миллионов рублей. К примеру, Объединенная авиастроительная корпорация (ОАК) должна кредиторам ₽344 млрд, а «РусГидро» — ₽129 млрд.

Даже на этом фоне выделяется «Роснефть». Долг компании, которую возглавляет Игорь Сечин, достиг ₽3,5 трлн. Это больше задолженностей РЖД, «Транснефти», «Россетей», ОАК, «Ростелекома», «Славнефти», «РусГидро» и АЛРОСА вместе взятых.

Единственная госкомпания, долг которой сопоставим с обязательствами «Роснефти», — это «Газпром». Газовый гигант задолжал кредиторам ₽2,6 трлн. Вот список десяти крупнейших должников среди компаний, значительная часть которых принадлежит Росимуществу — то есть всем гражданам России:

Соотношение чистого долга к EBITDA в приведенной выше таблице подсчитано на основе данных за первое полугодие 2019 года

Прямо сейчас в России и других странах живут множество людей, которым должны «Роснефть», «Газпром» и другие госкомпании. К примеру, это владельцы облигаций указанных предприятий.

Стать заемщиком — то есть тем, кому должна госкомпания — может каждый читатель РБК Quote. Для этого нужно зарегистрироваться у нас на сайте (это займет пять минут) и купить облигацию одной из таких компаний. В верхней части этой статьи представлены три варианта инвестиции: ценные бумаги «Роснефти», «Газпрома» и РЖД. Вот как работают вложения в облигации:

На вопрос о том, не опасна ли столь серьезная закредитованность для российских госкомпаний, Турмышев ответил отрицательно. «Это неопасно, поскольку подавляющий объем кредитов госкомпаниям предоставлен банками — коммерческими и государственными, — разъяснил аналитик. — Основные принципы кредитования банками — платность и возвратность. Учитывая, что российские компании, в том числе и государственные, платят одни из самых высоких дивидендов на акцию, можно с уверенностью говорить, что долговая нагрузка для них не является насущной проблемой».

Какова угроза огромных долгов госкомпаний для бюджета России

Фонд национального благосостояния задумывался как фонд, который должен использоваться для развития российской экономики. ФНБ создавали для вложения в крупные инфраструктурные проекты, а не для погашения долгов.

«Изначально никакой связи между обременением долгами, обязательствами российских госкорпораций и Фондом национального благосостояния не закладывалось. На практике получается иначе», — констатировал управляющий партнер BMS Group Алексей Матюхов.

По словам Матюхова, расходование средств фонда на погашение долгов российских госкомпаний можно трактовать как целевое. Каждый раз это подкрепляется соответствующей законодательной базой, а принятое решение всегда обосновывается и утверждается компетентными органами, обратил внимание эксперт.

«Закредитованность российских госкомпаний и то, что совокупный долг этих компаний превышает объем Фонда национального благосостояния, — это вещи, не имеющие де-юре корреляции. Де-факто они, конечно, могут быть связаны, так как деньги тратятся в том числе на погашение кредитов госкомпаний. Это происходит в виде прямого погашения, дофинансирования, увеличения уставного капитала, предоставления каких-либо долгосрочных займов на условиях, более выгодных, чем рыночные», — указали в BMS Group.

«Экономические показатели и итоговые экономические оценки эффективности госкомпаний в России чаще всего опираются не только на фактическую и экономическую эффективность и перспективы, но и на политическую составляющую, что присутствует во многих мировых юрисдикциях. Даже если отдельная компания в целом экономически неэффективна, но при этом имеет большое политическое значение, она будет финансово поддержана», — добавил Алексей Матюхов.

По словам эксперта, все перечисленные госкомпании являются системообразующими. Это значит, что вероятность того, что государство даст им «упасть», даже если у них будет недостаточно средств на обслуживание долга, крайне низка. «Государство будет эти компании поддерживать, так как их падение приведет к цепочке дефолтов », — резюмировал представитель BMS Group.

При определении того, есть ли вероятность, что бюджетные деньги уйдут на погашение кредитов госкомпаний, общий размер долга не играет никакой роли, убежден аналитик. «Определяющими факторами в вопросах господдержки являются связи и политическое значение, — убежден Матюхов. — Текущие события показывают, что у «Роснефти» этот уровень связей на высшем уровне. Сечин, используя близость к власти, обеспечивает наиболее лояльные, эксклюзивные условия работы как в части налогообложения, так и в части дофинансирования. Не так далек от этой позиции «Газпром».

В конечном итоге аналитики не увидели рисков для держателей облигаций «Роснефти», «Газпрома», РЖД и других госкомпаний. Вопрос о том, насколько гигантские долги критичны для бюджета России и эффективности экономики в целом, остается открытым.

Внешний долг

Внешний долг – часть общей задолженности субъектов экономической деятельности в стране, приходящаяся на иностранных кредиторов.

Внешний долг подразделяется на государственный и корпоративный. Кроме того, в странах со свободно конвертируемой валютой возможно получение кредитов гражданами за рубежом, то есть в отдельную категорию выделяется частный долг, но для нашей страны это редкость.

Государственный внешний долг России, согласно ст. 6 Бюджетного кодекса РФ, – это «обязательства, возникающие в иностранной валюте, за исключением обязательств субъектов Российской Федерации и муниципальных образований перед РФ, возникающих в иностранной валюте в рамках использования целевых иностранных кредитов (заимствований)».

На лето 2011 года госдолг России составлял 34,2 млрд долларов США, из которых 31,7 млрд приходится на федеральные, 2,5 млрд – на муниципальные органы власти.

По времени заимствования общий внешний долг можно разделить на наследие СССР в размере 2,6 млрд и 29 млрд – новые долги.

Максимальный размер государственного внешнего долга России был в 1999–2000 годах и достигал почти 160 млрд. Однако большая часть этой суммы приходилась именно на СССР и впоследствии была реструктуризирована и выплачена.

Таким образом, на сегодняшний день размер госзаимствований российских органов власти на внешнем рынке считается небольшим.

Иначе дело обстоит с корпоративными долгами. Общая задолженность компаний на лето 2011 года, по данным ЦБ РФ, составляет: банки – 157 млрд, прочие организации – 328,5 млрд. Общая сумма внешних заимствований оценивается в 532,2 млрд долларов, что больше, чем когда-либо. При этом следует учитывать, что в большинстве крупнейших компаний, имеющих доступ к международным денежным рынкам и рынкам капиталов, крупнейшим акционером выступает государство. Поэтому не исключено, что в случае дефолта иностранные кредиторы могут попытаться обратить взыскание на федеральные органы власти.

Для оценки размера внешнего долга экономисты, как правило, используют показатель отношения его размера к валовому внутреннему продукту (ВВП). По данным Всемирного банка, самый большой внешний долг у США: он составляет 14,59 трлн долларов, или 99% от ВВП. На втором месте – Великобритания (8,98 трлн, 400% от ВВП), на третьем – Германия (4,7 трлн, 142 %). При этом общая задолженность Евросоюза всего на 0,87 трлн меньше, чем американская. На этом фоне общий внешний долг России выглядит умеренно: мы занимаем 21-е место в мире: 532 млрд, или 33% от ВВП. Это составляет приблизительно по 3 тыс. долларов США в пересчете на каждого жителя страны.

Внешний долг

Что такое внешний долг?

Внешний долг – это деньги, взятые в долг правительством, корпорацией или частным домохозяйством у правительства или частных кредиторов другой страны. Внешний долг также включает обязательства перед международными организациями, такими как Всемирный банк, Азиатский банк развития (АБР) и Международный валютный фонд (МВФ). Общий внешний долг может представлять собой сочетание краткосрочных и долгосрочных обязательств.

Внешний долг, также известный как внешний долг, в последние десятилетия неуклонно растет с нежелательными побочными эффектами в некоторых странах-заемщиках. К ним относятся замедление экономического роста, особенно в странах с низким уровнем дохода, а также тяжелые долговые кризисы, потрясения на финансовых рынках и даже вторичные эффекты, такие как рост нарушений прав человека.

Ключевые выводы

Понимание внешнего долга

Правительство или корпорация могут брать займы у иностранного кредитора по ряду причин. Во-первых, местные долговые рынки могут быть недостаточно глубокими для удовлетворения своих потребностей в заимствованиях, особенно в развивающихся странах. Или иностранные кредиторы могут просто предложить более привлекательные условия. Особенно для стран с низкими доходами заимствование у международных организаций, таких как Всемирный банк, является важным вариантом, поскольку он может обеспечить финансирование, которое иначе было бы невозможно получить, по привлекательным ставкам и с гибкими графиками погашения.

Всемирный банк совместно с МВФ и Quarterly External Debt Statistics (QEDS). Сбор данных о долгосрочном внешнем долге также осуществляется совместно Всемирным банком, отдельными странами, имеющими внешнюю задолженность, а также многосторонними банками и официальными кредитными агентствами в основных странах-кредиторах.

Влияние роста внешнего долга

Чрезмерный уровень внешнего долга может ограничить способность стран инвестировать в свое экономическое будущее – будь то через инфраструктуру, образование или здравоохранение, – поскольку их ограниченные доходы идут на обслуживание своих кредитов. Это мешает долгосрочному экономическому росту.

Плохое управление долгом в сочетании с потрясениями, такими как обвал цен на сырьевые товары или серьезный экономический спад, также могут спровоцировать долговой кризис. Это часто усугубляется тем, что внешний долг обычно выражается в валюте страны кредитора, а не заемщика. Это означает, что если валюта страны-заемщика ослабевает, обслуживать эти долги становится намного сложнее.

Высокий уровень внешней задолженности способствовал возникновению некоторых из самых серьезных экономических кризисов за последние десятилетия, включая азиатский финансовый кризис и, по крайней мере, в случае Греции и Португалии, долговой кризис еврозоны.

В ожидании следующего кризиса

Согласно одной из оценок, сумма денег, которые правительства развивающихся стран выплачивают в счет погашения внешнего долга, почти удвоилась с 2010 по 2018 год как процент от государственных доходов. Чрезвычайно низкие процентные ставки, действующие после глобального финансового кризиса 2008 года, облегчили правительствам, предприятиям и потребителям возможность брать на себя более высокие долги. А в связи с серьезным глобальным экономическим спадом, разворачивающимся из-за распространения нового коронавируса, в недалеком будущем представляется вероятным разрушительный долговой кризис в одной или нескольких странах.

Человеческая цена высокого внешнего долга

Помимо страданий, вызванных экономической стагнацией, Организация Объединенных Наций также связала высокий уровень внешнего долга и зависимость правительства от иностранной помощи с нарушениями прав человека. В связи с экономическим кризисом правительства сокращают социальные расходы и сокращают ресурсы, необходимые для обеспечения соблюдения трудовых норм и соблюдения прав человека, заявляет ООН.

Внешний долг России

Международный или внешний долг страны — это все обязательства государства перед другими странами, фондам и субъектами международного права. В него входят задолженность по ценным бумагам, зарубежным кредитам, гарантии под займы, выданные национальным компаниям, а также обязательстве по внешнеторговым операциям бюджетных учреждений. В мире практически не встречаются страны без внешнего долга и РФ не исключение.

Откуда появился внешний долг России, и какова его структура на сегодняшний день, расскажет специалист сервиса Бробанк.

Информация обновлена 21.01.2021 года.

Как в РФ появился внешний долг

В 1991 году СССР распался, а Российской Федерации достался «по наследству» долг союзных республик. Такой решение обосновано тем, что остальным республикам было предложено официально отказаться от своих долей в зарубежных активах Союза.

На тот момент обязательства иностранным государствам состояли из общей задолженности Союза. Но с 1992 по 1998 год Россия ее увеличила, тем что взяла 8 кредитов у МВФ на общую сумму 22 млрд долл. США. Внешний долг продолжал расти, а после обвала в 1998 году он достиг в общей сложности 188 млрд долл.

С этого времени Россия стала понемногу выплачивать задолженность. С 2000 года РФ ни разу не просила в МВФ новые транши. К 2005 году РФ погасила обязательства перед МВФ, а к 2006 году полностью рассчиталась с Парижским Клубом. Сумма государственного долга после этого составил 53 млрд долл., ровно столько, сколько державе досталось после развала Союза.

В рамках расчетов по долгам бывшего СССР Россия выплатила задолженность Уругваю, Чехии, Болгарии, а также Словении и ОАЭ на сумму 1,104 млрд долл. Финляндии и Черногории — еще на 3,65 млрд долл. КНР — 0,4 млрд швейцарских франков, а Кувейту — 1,72 млн долл. Последняя выплата прошла в 2017 году странам Боснии и Герцеговине в сумме 125 млн долл. Не все долги выплачивались деньгами. Часть расчетов производили товарами, сырьем, технологиями или научными разработками.

К 2002 году РФ уже была должна 146 млрд долл. И зарубежные обязательства долгий период времени росли, вплоть до суммы в 0,5 трлн долл. После экономического кризиса в 2008 году внешний долг страны перестал увеличиваться, но уже через год темпы возросли и к 2012 году сумма задолженности достигла докризисного размера. Максимальную сумму долга Россия набрала к 2014 году, размер задолженности тогда превысил 0,7 трлн долл.

В связи с запретом предоставлять резидентам РФ кредиты сумма задолженности стала постепенно уменьшаться. С декабря 2014 до весны 2015 года Россия смогла выплатить 0,1 трлн долл. Общий долг снизился, но в стране произошел валютный кризис и резко обрушился курс рубля. В период моратория на кредитование за рубежом Россия сумела снизить внешний долг на 0,2 трлн долл., но при этом снизились и золотовалютные запасы страны.

Как выплачивался долг СССР

План Российской Федерации был такой: страна берет на себя все долги СССР за отказ бывших союзных республик от заграничных активов. Предполагалось, что объем активов превысит долги СССР. Но расчет оказался неверным.

Некоторые развивающиеся страны должны были Российской Федерации около 150 млрд долл. на момент вступления РФ в 1997 году в Парижский Клуб. Но по уставу Клуба новая страна-участница была обязана списать должникам долги за поставку вооружения. А именно эта статья составляла до 80% от общего размера активов.

Кроме этого Россию обязали списать задолженности всем бедным и развивающимся странам. По итоговым вычислениям оказалось, что другие страны должны России всего 8 млрд долларов. Что в общей структуре долга покрывало не больше 5% от общего размера задолженности СССР.

После таких изменений российская экономика оказалась не в состоянии выплачивать задолженность по указанному графику. Парижский и Лондонский клубы предоставляли отсрочки по выплатам очередных сумм, а в 1992 году РФ предложили пакет помощи от Европы на 24 млрд долл. Однако из этой суммы Россия получила только 13,6 млрд. Но кроме этого в пакет помощи входили и отсрочки по уплате задолженностей на сумму около 7 млрд долл. Поэтому почти 1/4 суммы фактически получена не была, а ушла на обслуживание текущих обязательств.

России удалось договориться с Парижским Клубом о предоставлении реструктуризации на 10 лет с пятилетним льготным периодом. По итогам соглашения Россия должна была выплатить 45% общей задолженности до 2020 года, а оставшиеся 55% — до 2115 года. Это при условии, что выплаты начнутся сразу после окончания льготного периода.

Лондонский Клуб также реструктуризировал выплаты долга. Льготный период по задолженности составлял 6 лет. Россия отдавала долги СССР некоторым странам не только деньгами, но и строительными, высокотехнологичными товарами и другими активами.

В 2017 году Россия вернула последнюю задолженность Советского Союза. Министерство финансов перечислило Боснии и Герцеговине 125 млн долл. за товары, которые Югославия давала еще Советскому Союзу. Этот платеж был совершен 8 августа 2017 года. РФ потребовалось 26 лет, чтобы закрыть «унаследованный» долг.

Внешняя задолженность РФ в 2019 году

С 2014 года чистый долг России снизился до отрицательных показателей. Со второй половины 2019 года задолженность Российской Федерации полностью покрылась ликвидными активами расширенного правительства. Это означает, что если бы стране пришлось немедленно выплатить всю сумму долга, она сделала бы это только за счет депозитов государственных органов в ЦБ и коммерческих организациях.

В период с 2014 по 2019 год Россия соблюдала строгую дисциплину в макроэкономике. Но у такого подхода есть и отрицательная сторона — возникает недостаток внутренних стимулов для улучшения экономического состояния страны.

Список финансовых активов превосходил в конце августа 2019 года задолженность РФ. По данным РБК наблюдались такие показатели:

На увеличение показателей повлияли два обстоятельства. Первое — из-за санкций и закрытия внешних рынков государству пришлось накапливать деньги для покрытия собственных расходов. Второе обстоятельство — кризис 1998 года вынудил Россию вести политику, когда краткосрочные займы оказались недоступными, и обслуживать их стало сложно.

Почему Россия так быстро рассчитывается с долгами

По темпам уменьшения внешнего долга Россия вышла на 1 место среди стран Европы, Африки и Ближнего Востока. Чуть больше, чем за 4 года России удалось снизить долг на 36%. В 2014 году задолженность составляла более 700 млрд долларов, а в 2019 году — 467 млрд долларов. Для сравнения, Венгрии на сокращение долга на 27% понадобилось 8 лет.

Россия активно снижала задолженность с 2014 года, но последний этап уменьшения охватил не только финансовый сектор. В первой половине 2019 года увеличились вливания в облигации федерального займа (ОФЗ). Это компенсировали выплатами государственных организаций, которые погашали обязательства перед другими странами.

Первое место по выплате долгов Россия заняла вынужденно. Это произошло в основном из-за закрытия рынков капитала. Занимать деньги теперь либо очень дорого, либо вообще невозможно. С одной стороны резкое сокращение внешней задолженности России усиливает давление на российский рубль, а с другой стороны влияние внешнего долга на рубль в целом заметно уменьшается.

Прогнозы UBS — в дальнейшем сокращение задолженности может вызвать отток капитала частного сектора. А это в свою очередь отрицательно скажется на курсе российского рубля.

Внешний долг мировых держав, спрогнозированный МВФ

Для сравнения внешнего долга РФ с долгами других стран следует пояснить, что экономика каждой страны уникальна, как и методика ведения учета. Так, например, долг Японии на 2015 год достигал 250% годового ВВП, что означает, что все японцы могли бы 2,5 года работать только на исполнение внешних обязательств. Но при этом Япония один из главных кредиторов США.

А если бы все страны потребовали возврат своей дебиторской задолженности, еще неизвестно какое из государств оказалось бы в самом критичном положении. Поэтому, когда говорят о внешнем долге государства, всегда привязывают значение к показателю ВВП для наглядности и сопоставимости показателей.

Кроме реальных данных внешнего долга стран мира МВФ составляет еще и прогнозируемые показатели, которые приведены в процентах к годовому ВВП государства:

| Страна | 2020 | 2021 | 2022 | 2023 |

| Австралия | 38,74 | 36,12 | 34,18 | 32,24 |

| Беларусь | 49,63 | 47,49 | 46,12 | 43,22 |

| Канада | 81,16 | 78,68 | 74,41 | 74,26 |

| Китай | 57,56 | 60,45 | 63,05 | 65,45 |

| ЕС | 76,76 | 74,63 | 72,41 | 70,16 |

| Россия | 19,95 | 20,01 | 20,14 | 20,35 |

| Украина | 71,68 | 66,92 | 63,05 | 59,37 |

| Великобритания | 85,18 | 84,52 | 83,62 | 82,51 |

| США | 111,26 | 113,12 | 115,23 | 116,87 |

| Япония | 232,29 | 231,43 | 230,71 | 229,65 |

Из приведенных прогнозируемых данных, которые составил МВФ видно, что Россия находится в одном из наиболее выгодных положений по сравнению с другими странами по внешнему долгу. Прогноз был составлен и опубликован еще в 2017 году по 185 странам, поэтому текущие показатели могут значительно отличаться от прогнозируемых, но для наглядности их достаточно.

Состояние долга России на сегодня

В таблице приведена структура внешнего госдолга России на 1 января 2021 года по официальным данным Минфина РФ:

| Категория долга | млн долларов США |

| Государственный внешний долг РФ (включая обязательства бывшего Союза ССР, принятые Российской Федерацией) | 56 478,0 |

| Задолженность двусторонним кредиторам — не членами Парижского клуба | 349,5 |

| Задолженность многосторонним кредиторам | 473,8 |

| Долги по внешним облигационным займам | 38 257,7 |

| внешний облигационный заем с погашением в разрезе по годам в: | |

| 2022 году | 2 000,0 |

| 2023 году | 3 000,0 |

| 2025 году | 2 148,1 |

| 2026 году | 3 000,0 |

| 2027 году | 920,6 |

| 2027 году | 2 404,6 |

| 2028 году | 2 499,9 |

| 2029 году | 3 000,0 |

| 2030 году | 2 250,1 |

| 2035 году | 4 000,0 |

| 2042 году | 3 000,0 |

| 2043 году | 1 500,0 |

| 2047 году | 7 000,0 |

| Задолженность по ОВГВЗ | 2,7 |

| Прочая задолженность | 22,6 |

| Госгарантии РФ в инвалюте | 17 679,7 |

В соответствии со ст. 6 Бюджетного кодекса РФ в состав внешнего госдолга России включены обязательства в инвалюте.

Посмотреть какой внешний долг у России в режиме реального времени можно по этой ссылке. Там видны данные только по общей задолженности, но и в пересчете на душу населения, на год и на текущий момент.