внд и орд что это

Внд и орд что это

Как рассчитать внутреннюю норму доходности

С помощью расчёта внутренней нормы доходности (ВНД) можно узнать, стоит ли инвестировать в проект. Объясняем, как рассчитать и использовать этот финансовый показатель.

Что такое ВНД

Предположим, вы хотите вложить средства в бизнес-проект, который в будущем должен принести деньги. Чтобы понять, насколько это выгодно, нужно из предполагаемого дохода вычесть сумму начальных инвестиций.

Казалось бы, всё просто. Но есть нюанс: 1000 рублей сегодня и 1000 рублей через год — неравнозначные суммы, потому что деньги имеют свойство дешеветь. В связи с этим для оценки будущего дохода от инвестиций в расчётах используют ставку дисконтирования.

Ставка дисконтирования — это процент, отражающий соотношение будущего дохода и его нынешней стоимости. При определении этого показателя учитывают все риски бизнес-проекта, включая инфляцию, обострение политической ситуации, ошибки менеджмента и т. д. Чем выше риски, тем выше процент, на который «сгорят» деньги инвестора через какое-то время.

Что такое внутренняя норма доходности. Объясняем простыми словами

Внутренняя норма доходности (ВНД, IRR) — это инструмент, позволяющий вычислить ставку дисконтирования, при которой инвестор получит назад все вложения, то есть выйдет в ноль с учетом временной стоимости денег.

Дисконтирование — это метод расчётов, который позволяет инвестору сравнить «несравнимые» проекты, объясняет руководитель направления «Экономика компании» ГК «Институт Тренинга — АРБ Про» Зоя Стрелкова. Например, решить, что для него выгоднее: вложить деньги в новый завод, инвестировать в IT-стартап или просто разместить на депозите.

Метод основан на том, что имеющиеся у вас сегодня деньги ценнее, чем гипотетические деньги завтра, подчёркивает она. Потому что ими уже можно распоряжаться. А будущие деньги — ещё под вопросом. Поэтому, когда инвестору показывают расчёт будущих денежных потоков, он первым делом начинает их «ухудшать» с помощью специальных коэффициентов.

Например, у инвестора есть вариант — просто положить деньги под 5% на депозит с нулевым риском. Остальные проекты обещают больший доход, но риски там отнюдь не нулевые. Чтобы оценить доходность предлагаемого проекта, надо учесть, что, выбрав этот вариант, инвестор теряет возможность положить деньги на депозит и получать гарантированные 5% годовых. Так что для начала надо вычесть из обещанных будущих денежных потоков рискованного проекта то, что вы можете получить без всякого риска (то есть те 5% годовых, которые вы могли бы спокойно накапливать на депозите). Процент, на который мы «ухудшаем» оценку суммы будущих денежных потоков проекта, называется коэффициентом дисконтирования.

Как правило, в этот момент предлагаемый проект всё равно выглядит доходнее, чем депозит. Но этого недостаточно, продолжает Стрелкова. Инвесторы продолжают ухудшать ожидаемый денежный поток от проекта, отнимая более высокие проценты.

Задача — вычислить, при каком коэффициенте дисконтирования рассматриваемый проект становится «нулевым», то есть перестает иметь смысл: сколько вложите — столько и получите, с учётом упущенных возможностей использовать деньги по-другому. Этот процент и называется внутренней нормой доходности, ВНД. Чем больший ВНД «выдерживает» проект, тем он интереснее для инвестора, констатирует эксперт. И, как правило, рискованнее.

Пример употребления на «Секрете»

«Модель включала подробный анализ формирования выручки, подразумевала существенный рост рентабельности и денежных потоков, позволяла выводить операционные показатели компании из показателей рынка и считать IRR, что было очень полезно для потенциального инвестора».

Внд и орд что это

Статья 6. Оперативно-розыскные мероприятия

При осуществлении оперативно-розыскной деятельности проводятся следующие оперативно-розыскные мероприятия:

(в ред. Федерального закона от 05.01.1999 N 6-ФЗ)

(см. текст в предыдущей редакции)

2. Наведение справок.

3. Сбор образцов для сравнительного исследования.

4. Проверочная закупка.

5. Исследование предметов и документов.

7. Отождествление личности.

8. Обследование помещений, зданий, сооружений, участков местности и транспортных средств.

9. Контроль почтовых отправлений, телеграфных и иных сообщений.

10. Прослушивание телефонных переговоров.

11. Снятие информации с технических каналов связи.

12. Оперативное внедрение.

13. Контролируемая поставка.

14. Оперативный эксперимент.

15. Получение компьютерной информации.

(п. 15 введен Федеральным законом от 06.07.2016 N 374-ФЗ)

Приведенный перечень оперативно-розыскных мероприятий может быть изменен или дополнен только федеральным законом.

В ходе проведения оперативно-розыскных мероприятий используются информационные системы, видео- и аудиозапись, кино- и фотосъемка, а также другие технические и иные средства, не наносящие ущерба жизни и здоровью людей и не причиняющие вреда окружающей среде.

Оперативно-розыскные мероприятия, связанные с контролем почтовых отправлений, телеграфных и иных сообщений, прослушиванием телефонных переговоров с подключением к станционной аппаратуре предприятий, учреждений и организаций независимо от форм собственности, физических и юридических лиц, предоставляющих услуги и средства связи, со снятием информации с технических каналов связи, с получением компьютерной информации, проводятся с использованием оперативно-технических сил и средств органов федеральной службы безопасности, органов внутренних дел в порядке, определяемом межведомственными нормативными актами или соглашениями между органами, осуществляющими оперативно-розыскную деятельность.

(в ред. Федеральных законов от 30.12.1999 N 225-ФЗ, от 30.06.2003 N 86-ФЗ, от 03.07.2016 N 305-ФЗ, от 06.07.2016 N 374-ФЗ)

(см. текст в предыдущей редакции)

Должностные лица органов, осуществляющих оперативно-розыскную деятельность, решают ее задачи посредством личного участия в организации и проведении оперативно-розыскных мероприятий, используя помощь должностных лиц и специалистов, обладающих научными, техническими и иными специальными знаниями, а также отдельных граждан с их согласия на гласной и негласной основе.

Запрещается проведение оперативно-розыскных мероприятий и использование специальных и иных технических средств, предназначенных (разработанных, приспособленных, запрограммированных) для негласного получения информации, не уполномоченными на то настоящим Федеральным законом физическими и юридическими лицами.

Ввоз в Российскую Федерацию и вывоз за ее пределы специальных технических средств, предназначенных для негласного получения информации, не уполномоченными на осуществление оперативно-розыскной деятельности физическими и юридическими лицами подлежат лицензированию в порядке, устанавливаемом Правительством Российской Федерации.

(в ред. Федерального закона от 10.01.2003 N 15-ФЗ)

(см. текст в предыдущей редакции)

Перечень видов специальных технических средств, предназначенных для негласного получения информации в процессе осуществления оперативно-розыскной деятельности, устанавливается Правительством Российской Федерации.

Разработка, производство, реализация и приобретение в целях продажи специальных технических средств, предназначенных для негласного получения информации, индивидуальными предпринимателями и юридическими лицами, осуществляющими предпринимательскую деятельность, подлежат лицензированию в соответствии с законодательством Российской Федерации.

(часть девятая введена Федеральным законом от 10.01.2003 N 15-ФЗ)

Внутренняя норма доходности – что это простыми словами, как найти

Внутренняя норма доходности – это ставка, при которой достигается окупаемость инвестиционного проекта с учетом приведения будущих денежных потоков к стоимости на сегодняшний день. Иными словами, это доходность, обеспечивающая нулевой финансовый результат, после которого проект начнет приносить прибыль.

Внутренняя норма доходности, обозначаемая аббревиатурой IRR (англ. Internal Rate of Return), знакома нам по статьям «Оценка эффективности инвестиционных проектов» и «Дисконтирование денежных потоков». А сегодня мы разберем этот показатель более подробно. В частности, разберем разные способы его определения и применение на практике.

Что такое внутренняя норма доходности (ВНД)

Внутренняя норма доходности инвестиционного проекта рассчитывается в целях:

Итак, ВНД – это определенный процент, начисляемый на доход, при котором вложения полностью окупаются, но прибыли еще нет. Иными словами, это некий порог, после которого проект начинает себя оправдывать.

Внутренняя норма доходности инвестиций показывает, сколько денег нужно заработать (в процентах от вложений), чтобы входящие и исходящие денежные потоки были равны. Иными словами, при этой ставке обеспечивается равенство поступлений и расходов с учетом разницы стоимости денег во времени.

Для чего используется IRR

Расчет внутренней нормы доходности необходим в целях определения рентабельности инвестиций и оптимальной ставки по займу. Поскольку нередко инвесторы используют финансовый рычаг, плата за пользование кредитом должна находиться в разумных пределах.

Простыми словами, ВНД используется для того, чтобы понимать:

Вычисление ВНД производится с помощью математических функций и графиков, где задаются исходные параметры. Какие именно – разберемся далее.

Показатели для расчета IRR

Если брать формулу расчета внутренней нормы доходности, то необходимы только два показателя:

Но денежные потоки определяются с учетом дисконтирования. Мы знаем, что на 1000 руб. сегодня можно купить больше, чем через 3 года. Следовательно, для расчета денежного потока (CF) нужна еще ставка дисконтирования, или ожидаемая норма доходности.

Эта величина рассчитывается различными способами и для ее вычисления необходимо принимать во внимание:

Последний показатель, в зависимости от цели и вида инвестиций, представляет собой значение, при котором обеспечивается минимальный доход при минимальном риске или его отсутствии. В качестве безрисковой ставки иногда используется процент по депозитным вкладам, ключевая ставка ЦБ, доходность по государственным облигациям и др.

Как видите, исходных данных для расчета понадобится довольно много. Но основная сложность не в этом. Ошибки чаще всего бывают именно в определении ставки дисконтирования, а точнее – в прогнозировании рисков. Как минимизировать погрешность и исключить подобные неточности?

Как правильно рассчитать показатель IRR

Прежде всего, следует учитывать специфику деятельности компании, в которую инвестируются средства. Не лишним будет анализ конкурентов, статистические данные по ставкам банков (кредиты и депозиты), процент инфляции. Для более глубокого анализа и для долгосрочных проектов рекомендуется принимать во внимание среднюю величину экономического цикла.

Многие подумают, что найти внутреннюю норму доходности самостоятельно, без помощи финансовых аналитиков невозможно. Однако это не так. Для лучшего понимания разделим процесс вычисления IRR на несколько этапов. Далее, в зависимости от срока вложений и исходных данных, выберем подходящий способ. А начнем с формулы.

Формула расчета внутренней нормы рентабельности

Формула ВНД выражается через показатель NPV, который приравнивается к нулю:

\( CF0-…CFn \) – денежный поток за каждый год существования проекта;

А теперь приведем эту формулу к общему виду:

Расчет IRR вручную довольно затруднителен, поскольку здесь используется метод подбора и функция возведения в степень. Как можно решить это уравнение? Есть три метода.

Способы вычисления ВНД

Рассчитать внутреннюю норму доходности можно любым удобным способом:

Последний метод, безусловно, является путем наименьшего сопротивления при отсутствии времени и навыков использования функций электронных таблиц и построения графиков. Достаточно лишь корректно указать исходные параметры. А мы остановимся на двух первых методах.

Как рассчитать ВНД в Excel

Для определения ВНД инвестиционного проекта в Excel используется функция ВСД (внутренняя ставка доходности).

С помощью этой функции величина денежного потока корректируется с учетом ставки дисконта.

Скорректированный денежный поток определяется так:

\( CF \) – денежный поток;

\( r \) – ставка дисконтирования.

При этом обязательно должны быть соблюдены условия:

в диапазоне значений DACF должна быть хотя бы одна положительная и одна отрицательная величина;

Ставка дисконтирования – 12%

| Денежные потоки: | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ИТОГО | |

|---|---|---|---|---|---|---|---|---|---|---|

| Поступления | 0,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 19208,00 | 26891,20 | 37647,68 | 52706,75 | 171973,63 |

| Расходы | 62500,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3000,00 | 0,00 | 0,00 | 0,00 | 3000,00 |

| Денежный поток | -62500,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 16208,00 | 26891,20 | 37647,68 | 52706,75 | 168973,63 |

| Денежный поток нарастающим итогом | -62500,00 | -57500,00 | -50500,00 | -40700,00 | -26980,00 | -10772,00 | 16119,20 | 53766,88 | 106473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Дисконтированный денежный поток | -62500,00 | 4464,29 | 5580,36 | 6975,45 | 8719,31 | 9196,85 | 13623,92 | 17029,90 | 21287,37 | 86877,44 |

| Скорректированный денежный поток | -70000,00 | 5600,00 | 7840,00 | 10976,00 | 15366,40 | 18152,96 | 30118,14 | 42165,40 | 59031,56 | |

| Маржа безопасности | -58035,71 | -52455,36 | -45479,91 | -36760,60 | -27563,75 | -13939,83 | 3090,07 | 24377,44 | ||

| Срок окупаемости, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), USD | 24377.44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

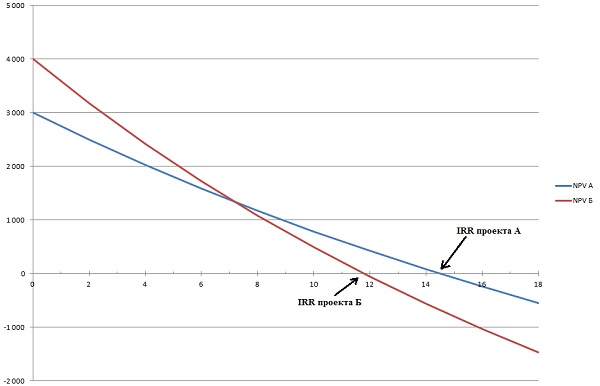

Графический метод определения IRR

Если подставлять в формулу расчета NPV различные значения r, то мы получим график зависимости чистой приведенной стоимости от ставки дисконта. Пересечение кривой NPV с осью Х будет являться значением IRR.

На графике определена внутренняя норма доходности проектов А и Б:

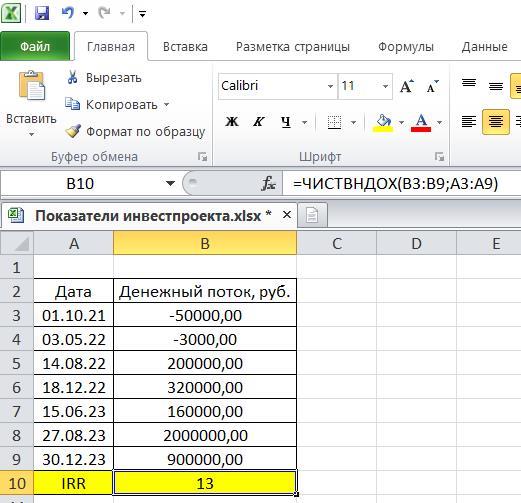

Расчет внутренней нормы доходности в Excel для несистематических поступлений

При нерегулярных поступлениях денег функция ВСД не работает, поскольку ставка дисконта для каждого периода будет изменяться. Для несистематических поступлений расчет ВНД инвестиционного проекта выполняется с использованием функции ЧИСТВНДОХ:

Анализ полученных данных (нормы и правила IRR)

Нормативного значения показателя не существует. Но есть некоторые правила, на которые необходимо ориентироваться:

Критическим значением ВНД является так называемая альтернативная стоимость капитала. Это доходность, которая может быть получена от инвестиций в альтернативные проекты.

Но, как вы понимаете, альтернативная стоимость капитала – величина довольно абстрактная. Поэтому для упрощения расчетов в российских компаниях в качестве критического значения IRR применяется ставка дисконтирования.

Таким образом, при значении IRR, равным ставке дисконтирования, показатель NPV равен нулю.

Пример анализа IRR российских компаний (таблица)

| Наименование компании (проекта) | Ставка дисконтирования, % | IRR, % | Выводы |

|---|---|---|---|

| Альфа | 11 | 11 | Инвестиции окупятся, но прибыли не принесут |

| Бета | 10 | 14 | Проект принесет прибыль |

| Гамма | 12 | 9 | Проект является убыточным |

Как пользоваться показателем IRR для оценки инвестиционных проектов

Внутренняя норма доходности используется не только для анализа инвестиций в бизнес. Рассмотрим примеры для частного инвестора, приобретающего активы на фондовом рынке:

Понятно, что по акциям невозможно предугадать размер дивидендов. Но можно использовать статистические данные за предыдущие периоды. Этот метод анализа не подходит для ценных бумаг с высокой волатильностью.

Показатель IRR можно сравнивать не только со ставкой дисконтирования. Если инвестор планирует использовать заемные средства, можно сопоставить значение IRR со ставками по банковским депозитам. Также следует сравнить внутреннюю и ожидаемую норму доходности – это позволит принять решение об использовании финансового рычага.

Достоинства и недостатки метода IRR

Преимущества использования метода:

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

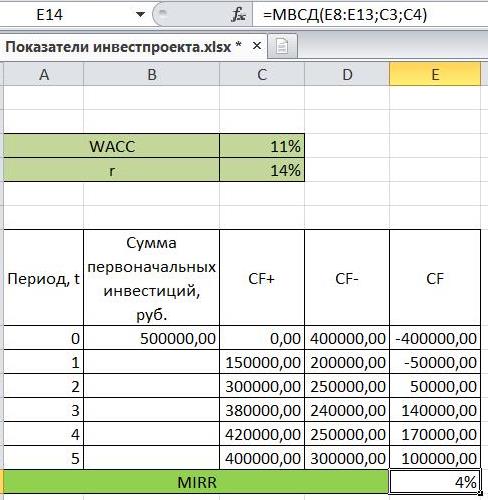

Модифицированная внутренняя норма доходности (MIRR)

MIRR – это ВНД, скорректированная с учетом реинвестирования полученной прибыли. Например, дивиденды или купонный доход можно реинвестировать, а полученную прибыль использовать на развитие проекта.

Формула расчета MIRR достаточно сложна, поэтому мы разберем алгоритм расчета по шагам:

\( N \) – количество периодов (лет) проекта.

Расчет модифицированной внутренней нормы доходности в Excel

В редакторе Excel для вычисления MIRR используется функция МВСД:

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Модифицированный метод минимизирует погрешности, возникающие по причине нерегулярных реинвестиций. А классический метод расчета ВНД предполагает регулярный приток и отток денежных средств.

MIRR учитывает две ставки: WACC для учета поступлений и r – для расходов. Это позволяет соотнести прирост стоимости капитала с издержками, скорректированными с учетом инфляции и рисков, присущих проекту.

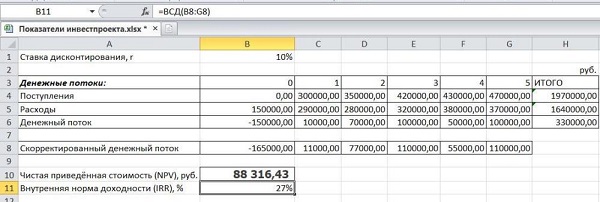

Пример расчета IRR

Рассчитаем внутреннюю норму доходности для проекта на 5 лет.

IRR рассчитаем при помощи функции ВСД, взяв диапазон ячеек, содержащих данные о скорректированных денежных потоках. Эти значения получены путем умножения суммы чистого денежного потока на ставку дисконта, увеличенную на 1, или на 100%. Например:

А для расчета NPV используем функцию ЧПС:

Как видите, ВНД почти в три раза превышает ставку дисконтирования. Следовательно, проект является прибыльным.

Примеры применения ВНД

Пример 1. Здесь мы используем данные из расчетов, приведенных выше, и сократим срок проекта до трех лет. Тогда ВНД будет равна 8%. Как можно интерпретировать полученный результат:

Как нетрудно заметить, внутренняя норма доходности инвестиционного проекта зависит от его длительности. Из расчета выше мы видим, что через 5 лет проект полностью окупается, а 3 года – недостаточный срок.

ВНД также используется для понимания целесообразности использования заемных средств. Вот простой пример из жизни.

Пример 2. Исходные данные:

Если предположить, что через 3 года гражданин решит продать эту недвижимость и стоить она будет столько же – 5 млн руб., то внутренняя норма доходности составит 4%. Расчет выполнен с применением функции ВСД в Excel.

Таким образом, доходность инвестиций можно охарактеризовать так:

Как мы помним, под ВНД следует понимать доходность на момент окупаемости вложений. Соответственно, за 3 года инвестиции в недвижимость себя не оправдают.

Следовательно, у инвестора есть два варианта:

Заключение

Внутренняя норма доходности представляет собой процентную ставку, при которой чистая приведенная стоимость проекта равна нулю. Иными словами, ВНД (или IRR) – это доходность на тот момент, когда входящие денежные потоки покрывают расходы.

ВНД используется для расчета срока окупаемости различных видов инвестиций, а также в целях определения уровня рентабельности с учетом привлечения заемного капитала.

Метод IRR имеет свои особенности. В частности, при отсутствии отрицательных денежных потоков расчет невозможен. Кроме того, при нерегулярных поступлениях денег, а также при реинвестировании прибыли применяются модификации метода.

IRR должна превышать ставку дисконтирования и ставку по кредитам. В противном случае проект не является рентабельным.

Внд и орд что это

ведомственный нормативный документ

воздух низкого давления

внутренняя норма доходности

Вологодское народное движение

валовый национальный доход

высшая нервная деятельность

Словарь: С. Фадеев. Словарь сокращений современного русского языка. — С.-Пб.: Политехника, 1997. — 527 с.

Весенняя неделя добра

всесоюзное народное движение

внутренняя нормативная документация;

внутренний нормативный документ

Полезное

Смотреть что такое «ВНД» в других словарях:

ВНД — ВНД (с. 136) см. высшая нервная деятельность Популярная психологическая энциклопедия. М.: Эксмо. С.С. Степанов. 2005 … Большая психологическая энциклопедия

ВНД — аббревиатура: Внутренняя норма доходности (англ. Internal Rate of Return IRR) процентная ставка, при которой чистый дисконтированный доход равен нулю. Высшая нервная деятельность нейрофизиологические процессы, проходящие в коре больших… … Википедия

ВНД — воздух низкого давления высшая нервная деятельность … Словарь сокращений русского языка

ВНД — – высшая нервная деятельность … Словарь терминов по физиологии сельскохозяйственных животных

Физиология ВНД — Физиология высшей нервной деятельности является разделом физиологии, изучающим функции высшего отдела центральной нервной системы коры больших полушарий головного мозга, посредством которой обеспечиваются сложнейшие отношения… … Википедия

Дефлятор валового национального дохода (ВНД) — [GNI deflator] средневзвешенный индекс или уровень цен на товары и услуги, формирующие валовой национальный доход (продукт). Он позволяет определить, сколько бы стоил текущий объем производства, если бы сохранились цены предшествующего периода.… … Экономико-математический словарь

Высшая нервная деятельность (ВНД) — Нейрофизиологические процессы, протекающие с участием коры головного мозга при формировании и осуществлении условных рефлексов у человека и животных. Основными понятиями ВНД являются временная связь и условный рефлекс. По своей функции ВНД… … Адаптивная физическая культура. Краткий энциклопедический словарь

Высшая нервная деятельность (ВНД) — наука о механизмах деятельности мозга, разработанная И.П. Павловым на основе представлений И.М. Сеченова об её рефлекторной природе. ВНД базируется на принципах детерминизма, соответствия структуры и функции и сочетания процессов анализа и… … Педагогический терминологический словарь

Валовой национальный доход, ВНД — Валовой национальный доход, ВНД (Gross national income, GNI) — макроэкономический показатель, один из основных агрегатов в системе национальных счетов, оценивающий ( в отличие от ВВП) результаты экономической деятельности населения страны … Экономико-математический словарь

Доход Национальный Валовой (Внд) — доходы участников эконономической деятельности резидентов данного государства. ВНД превышает величину валового внутреннего продукта (ВВП) на доход, полученный от деятельности за границей. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов