вид оплаты 17 в банковском ордере что значит

Приложение 1. Перечень и описание реквизитов банковского ордера

Приложение 1

к Указанию Банка России

от 24 декабря 2012 г. N 2945-У

«О порядке составления и

применения банковского ордера»

Перечень и описание реквизитов банковского ордера

Указывается в банковском ордере на бумажном носителе.

Указывается в банковском ордере на бумажном носителе.

Номер банковского ордера.

Указывается номер банковского ордера цифрами, который должен быть отличен от нуля.

Сумма платежа прописью.

Указывается в банковском ордере на бумажном носителе с начала строки с заглавной буквы сумма платежа прописью, при этом наименование валюты в соответствующем падеже не сокращается, дробная часть указывается цифрами. Если сумма платежа прописью выражена в целых единицах, то дробную часть можно не указывать, при этом в реквизите «Сумма» указываются сумма платежа и знак равенства «=».

Сумма платежа цифрами.

В банковском ордере на бумажном носителе указывается сумма платежа цифрами, целая единица отделяется от дробной части знаком тире «-«, дробная часть указывается двумя знаками. Если сумма платежа цифрами выражена в целых единицах, то дробную часть можно не указывать, в этом случае указываются сумма платежа и знак равенства «=», при этом в реквизите «Сумма прописью» указывается сумма платежа в целых единицах.

В банковском ордере в электронном виде сумма платежа цифрами указывается в формате, установленном банком.

При наличии нескольких счетов плательщиков или получателей средств по каждому счету соответствующая сумма цифрами указывается отдельными строками.

Справочно указывается цифрами сумма иностранной валюты, количество драгоценного металла.

При наличии нескольких счетов плательщиков наименования плательщиков указываются в отдельных строках.

Номер счета плательщика.

В случаях списания денежных средств с нескольких счетов их номера проставляются в отдельных строках, по которым в реквизите 8 указаны наименования плательщиков, соответствующие данным счетам, при этом в реквизите 17 должен быть указан только один номер счета с указанием соответствующего ему наименования получателя средств в реквизите 16.

При наличии нескольких счетов получателей средств наименования получателей средств указываются в отдельных строках.

Номер счета получателя средств.

В случаях зачисления денежных средств на несколько счетов их номера проставляются в отдельных строках, по которым в реквизите 16 указаны наименования получателей средств, соответствующие данным счетам, при этом в реквизите 9 должен быть указан только один номер счета с указанием соответствующего ему наименования плательщика в реквизите 8.

Указывается шифр 17 в соответствии с правилами ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, или правилами ведения бухгалтерского учета в Банке России.

Указывается очередность платежа цифрой в соответствии с федеральным законом.

Указывается содержание операции, в случаях, установленных банком, приводится ссылка на документы (наименование, номер, дата), в соответствии с которыми составлен банковский ордер. В банковском ордере в электронном виде назначение платежа может быть указано в виде условного обозначения (буквенного, цифрового, буквенно-цифрового кода), перечень и расшифровку которого устанавливает банк.

При необходимости указываются реквизиты, дополнительно установленные банком.

При необходимости указываются реквизиты, дополнительно установленные банком.

Указываются реквизиты, позволяющие однозначно идентифицировать банковский ордер в электронном виде.

При необходимости указываются реквизиты, дополнительно установленные банком.

При необходимости указываются реквизиты, дополнительно установленные банком.

Банковский ордер подписывается лицами, наделенными правом первой или второй подписи для его подписания.

Банковский ордер в электронном виде при осуществлении операций в валюте Российской Федерации и иностранной валюте подписывается в порядке, предусмотренном пунктом 1.24 Положения Банка России N 383-П.

В банковском ордере на бумажном носителе проставляются штамп банка и подписи уполномоченных лиц банка.

В банковском ордере в электронном виде и на бумажном носителе банк указывает дату исполнения в порядке, установленном для реквизита «Дата».

1. Дополнительные реквизиты располагаются после свободных реквизитов 28, 29.

2. Ф.И.О. указываются в именительном падеже.

3. Порядок указания значений реквизитов 3 «N», 6 «Сумма прописью», 7 «Сумма», 7а «Свободный реквизит», 24 «Назначение платежа» в случае формирования банковского ордера в соответствии с пунктом 4 настоящего Указания устанавливается банком.

4. Максимальное количество символов в реквизитах банковского ордера в электронном виде устанавливается банком при осуществлении операций в валюте Российской Федерации с учетом приложения 11 к Положению Банка России N 383-П.

Вид оплаты 17 в банковском ордере что значит

Перевод денег в рамках платежной системы Российской Федерации сопровождают специально составленным документом. Обычно это платежное поручение. Банком России для целей заполнения реквизитов такого бланка введено поле, названное «Вид оп.» – вид операции. В чем смысл и назначение данного поля? Какое из необходимых значений необходимо вписать в него на бланке платежного поручения в 2021 году?

Статья 31 Федерального закона от 02 декабря 1990 года № 395-1 «О банках и банковской деятельности» сообщает плательщикам, что расчеты через кредитные организации должны проводиться на основании форм и стандартов, установленных Банком России.

В частности, в ней оговорена прямая обязанность банка перечислить деньги клиента. И, получив необходимый платежный документ, зачислить их на соответствующий счет в течение 1 рабочего дня (если нет других оговоренных законодательством сроков).

Если кредитная организация не выполнит этого требования или спишет деньги со счета по ошибке, ей предстоит:

Правила заполнения формы платежного поручения, а также особенности его реквизитов, оговорены правилами, по которым в России происходят переводы денег. Эти Правила утверждены Центробанком 19 июня 2012 года за номером 383-П.

Каждый реквизит в платежном поручении важен и влияет:

Когда допущена ошибка при заполнении полей бланка платежки, то деньги:

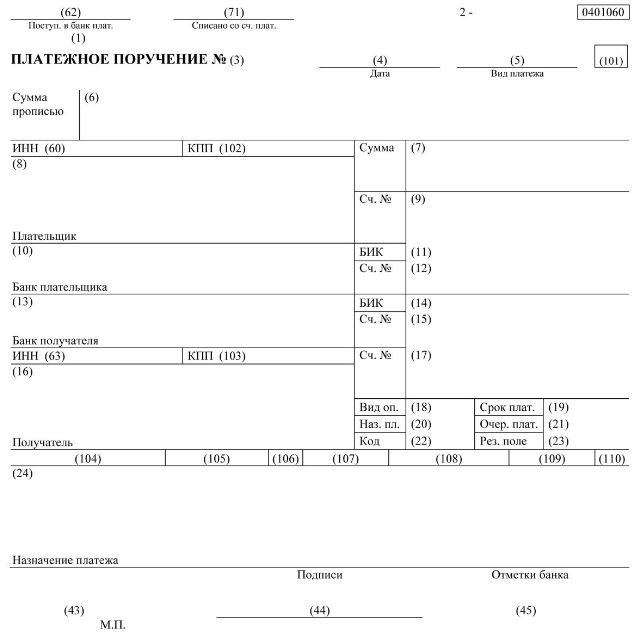

Упомянутые Правила № 383-П в Приложении 1 к ним дают список всех необходимых реквизитов и их раскрытие, а также что они обозначают.

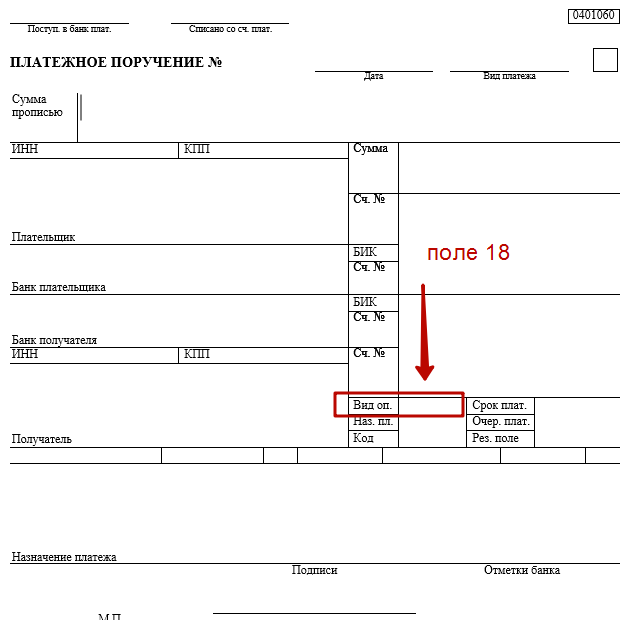

В действующей форме платежки есть реквизиты разного назначения. Среди них – «Вид оп.». Полностью – это вид операции в платежном поручении. Его вписывают в поле № 18 платежного поручения:

Назовём другие основные реквизиты платежки:

| Реквизит | Что включает |

| Информация о плательщике | Название компании или фамилия, имя и отчество физического лица (стр. 8) |

| КПП – код причины постановки (стр. 102) | |

| ИНН (стр. 60) | |

| Данные банка плательщика (стр. 9 – 12) | |

| Данные о получателе денежных средств | Название предприятия или фамилия, имя и отчество физлица (стр. 16) |

| КПП (стр. 103) | |

| ИНН (стр. 61) | |

| Данные банка получателя (стр. 13,14,15 и 17) | |

| Информация о самом платеже | Сумму только в отечественной валюте вписывают в строки 6 и 7 |

| КБК при осуществлении платежей в бюджетную систему (стр. 104) | |

| Цель денежного перечисления (стр. 24) |

Какой ставить тип операции в платежке

Имейте в виду, что в платежном поручении в специально предназначенном для этого поле 18 всегда ставят вид операции «01». Это можно объяснить тем, что есть всего 3 значения для этого поля. И только индекс «01» соответствует именно поручению на уплату. А остальные представлены в таком виде:

Поле «Вид платежа» предназначено для значения, которое определяет кредитная организация. Это может быть показатель срочности или формы перевода – почтой, телеграфом или иным способом. Если банк по какой-либо причине не установил значение в данном поле, то его не нужно заполнять.

Итак, при заполнении платежки всегда необходимо указывать в поле 18 значение «01». Заполнение другим числом станет причиной несоответствия вида проводимой по факту операции данному реквизиту, который сопровождает платеж документа. Чтобы этого не произошло, есть нормативные предписания, которые обязывают помочь клиенту не ошибиться при заполнении платежки и свести риск совершить ошибку к минимуму.

Так, на основании Закона № 161-ФЗ «О национальной платежной системе» сотрудники банка должны проконтролировать правильное заполнение всех реквизитов в платежном поручении клиента. Если проверка выявит ошибки, то перечисление денег произведено не будет. Клиента поставят в известность об этом.

Так же о заполнении платежных поручений читайте в статье: «Как заполнить поле 104 в платежном поручении».

Какие НПА регулируют указание вида платежа в платежном поручении

Отправка в банк платежного поручения — юридическое действие, регулируемое отдельными источниками права. Прежде чем осуществлять его на систематической основе, предпринимателю или бухгалтеру полезно будет знать, какими НПА устанавливаются правила оформления. Не считая большого количества ведомственных актов, а также различных подзаконных НПА, основными документами, регулирующими заполнение платежек и правила указания вида платежа, являются:

Первый источник устанавливает нормы, в соответствии с которыми российские кредитно-финансовые организации должны осуществлять перевод денежных средств, в том числе и при задействовании платежных поручений. Второй НПА регулирует правила осуществления перевода денежных средств.

Для чего необходимо указывать вид платежа

Так в чем же заключается предназначение такого реквизита, как «Вид платежа», в платежках? Данный реквизит обозначает то, каким образом кредитно-финансовая организация должна осуществить транзакцию.

Выделяют традиционные способы проведения платежей — по почте, телеграфом, а также инновационные, прежде всего предполагающие задействование инфраструктуры системы банковских электронных срочных платежей (БЭСП). Во втором случае платежи всегда классифицируются как срочные (п. 1.3 гл. 1 указания ЦБ РФ от 25.04.2007 № 1822-У).

В п. 3.12 гл. 3 положения № 384-П указано, что срочный перевод может осуществляться, во-первых, при задействовании электронных каналов и при составлении электронных платежных поручений, а во-вторых — в соответствующем документе реквизит «Вид платежа» должен быть зафиксирован в значении «срочно».

В свою очередь, если банк реализует несрочный перевод, в частности, при задействовании телеграфа, почтовых отправлений, то в распоряжениях в реквизите «Вид платежа» ничего не должно указываться (п. 3.14 гл. 3 положения № 384-П). При этом документ при несрочной транзакции может составляться как в бумажном, так и в электронном виде.

Рассматриваемый реквизит имеет значение также и при осуществлении процедуры контроля достаточности финансовых средств, предусмотренного указаниями ЦБ РФ № 1822-У и регулируемого положением № 384-П. Так, в соответствии с п. 4.5.1 гл. 4 положения № 384-П, данная процедура в режиме поступления осуществляется по каждому документу, для которого в электронном сообщении зафиксированы признак проведения соответствующего контроля либо значение «срочно» в рассматриваемом реквизите.

В соответствии с п. 4.5.2 гл. 4 положения № 384-П такие контрольные мероприятия проводятся в дискретном режиме в отдельные периоды в течение дня по всем распоряжениям, для которых в электронных сообщениях зафиксирован признак проведения соответствующего контроля либо, как и в первом случае, установлено значение «срочно» в реквизите «Вид платежа».

Важно не путать рассматриваемый реквизит с тем, который соответствует номеру 18 в структуре платежного поручения — «Вид операции» — и может быть представлен в значениях:

Реквизит «Вид операции» должен соответствовать ПБУ Банка России либо правилам бухучета в конкретных банках, осуществляющих деятельность в Российской Федерации.

О том, какова форма платежного поручения и его основные реквизиты, читайте в статье «Основные поля платежного поручения в 2020-2021 годах (образец)».

В каких финансовых документах указывается вид платежа

Вид платежа — реквизит, который указывается, в соответствии с п. 1.10 гл. 1 положения № 383-П, в таких документах, как:

Проверьте правильно ли вы заполнили платежное поручение, изучив рекомендации экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Данные источники могут формироваться как в бумажном, так и в электронном виде (п. 1.9 гл. 1 положения № 383-П). Документы из указанного перечня могут задействоваться как при расчетах с бюджетом, так и при частных денежных транзакциях.

Указание корректного вида платежа — критерий, исключительно важный для налогоплательщика, то есть субъекта, который на регулярной основе направляет в банк распоряжения на перечисление налогов, взносов, сборов, штрафов, пеней, пошлин в силу имеющихся обязательств перед бюджетом. Если налогоплательщик укажет реквизит, не соответствующий требованиям законодательства, платеж не будет принят государством.

Каковы основные требования к указанию вида платежа

В приложении 1 к положению № 383-П сказано о том, что соответствующий реквизит:

Можно отметить, что в положении № 384-П зафиксирована еще одна норма, предопределяющая необходимость отражения в платежных поручениях вида платежа. А именно в случае использования банковских поручений, т. е. документов, применяемых при переводе денежных средств в пользу иностранных субъектов (п. 3.16 гл. 3 положения № 384-П). В этом случае реквизит «5» в платежке (а это и есть вид платежа) может быть указан в 2 вариантах:

Существуют правовые нормы, в соответствии с которыми вид платежа в ряде случаев не следует указывать в платежном получении вовсе, вне зависимости от того факта, установлены ли подобные нормы банком или нет.

Когда реквизит «Вид платежа» указывать не нужно

Федеральное казначейство в письме от 11.06.2013 № 42-7.4-05/5.3-350 устанавливает норму, в соответствии с которой с 01.07.2013 в распоряжениях, поступающих от клиентов ЦБ РФ (представленных как в бумажном, так и в электронном виде):

Федеральное казначейство также отмечает, что в том случае, если рассматриваемый реквизит не соответствует указанным критериям — не заполнен в значении «срочно» (при платежах через БЭСП) или зафиксирован, если того не требовалось, то органы казначейства возвращают платежные поручения без исполнения.

Отмеченная позиция Федерального казначейства нашла отражение в локальных нормативно-правовых актах российских банков. Они в свою очередь в большинстве случаев доводят отмеченные положения письма № 42-7.4-05/5.3-350 до сведения клиентов, самостоятельно формирующих платежные поручения в процессе пользования сервисами РКО.

Можно отметить, что нормы, которые содержатся в письме № 42-7.4-05/5.3-350, корреспондируют с указанными выше положениями п. 3.12 и п. 3.14 гл. 3 положения № 384-П.

Таким образом, на данный момент, исходя из положений регулирующего законодательства, в реквизите «Вид платежа» можно фиксировать только одно значение — «срочно» (при платежах через БЭСП) — либо не указывать в нем ничего.

Что такое система БЭСП

Поскольку проведение платежа через систему БЭСП — один из возможных критериев проставления в реквизите «5» тех или иных значений, полезно будет ознакомиться с ее основными характеристиками.

Главный источник права, регулирующий функционирование системы БЭСП, — положение ЦБ РФ от 25.04.2007 № 303-П. Оно содержит нормы, устанавливающие, что инфраструктура БЭСП функционирует в рамках платежной системы ЦБ РФ и задействуется для осуществления срочных платежей в рублях и проведения непрерывных расчетов в режиме реального времени.

Система БЭСП работает наряду с традиционными банковскими инфраструктурами — ВЭР (системой внутрирегиональных расчетов, осуществляемых в электронном виде), МЭР (системой межрегиональных расчетов, также осуществляемых в электронной форме).

Платежи через БЭСП осуществляются при задействовании расчетных документов, соответствующих как раз требованиям положений № 383-П и 384-П и содержащих реквизиты, необходимые для проведения корректных транзакций, включая, разумеется, реквизит «5» — «Вид платежа».

Участие банка в системе БЭСП может быть прямым либо ассоциированным. В первом случае к системе подключаются кредитные организации, клиенты КБ РФ, которые не соответствуют данному статусу, но имеют БИК. Ассоциированные участники БЭСП — кредитные организации, структурные подразделения ЦБ РФ, не имеющие БИК, а также клиенты, не имеющие статуса кредитной организации.

Основное преимущество системы БИК — оперативность. Финансовые транзакции при ее задействовании должны проводиться банком в течение дня. Можно отметить, что некоторые кредитные учреждения гарантируют их осуществление в пределах 1 часа. Платежи, проведенные через БЭСП, классифицируются как безотзывные — с того момента, когда средства списаны с банковского счета отправителя.

Платежи через БЭСП становятся все более популярными, особенно в бизнес-среде. И это вполне логично — предприятия стараются как можно быстрее осуществлять расчеты по договорам и получать выручку в оборот. Правда, проведение платежей через БЭСП для налогоплательщика, как правило, обходится дороже, чем при осуществлении несрочных транзакций — банковские тарифы на срочные переводы обычно выше.

Насколько критично неверное указание вида платежа

Как мы отметили выше, указание в реквизите «5» значений, не соответствующих критериям, которые зафиксированы Федеральным казначейством, а также положением № 384-П, может привести к отказу данного ведомства в проведении платежа и возврату банковского распоряжения клиенту.

Подобное может случиться, если:

Последствиями возврата Федеральным казначейством платежного документа может быть (если речь идет об уплате налога) признание ФНС обязательств налогоплательщика перед бюджетом неисполненными. В данном случае обязанность субъекта по уплате налога считается невыполненной в силу положений подп. 1 или подп. 2. п. 4 ст. 45 НК РФ, то есть если платежное поручение возвращено банком либо Федеральным казначейством (в принципе возможны оба варианта, так как в системах платежей некоторых банков переводы с неверными реквизитами «5» автоматически отклоняются еще до того, как дойдут до казначейства).

Подробнее о ключевых положениях ст. 45 НК РФ читайте в материале «Ст. 45 НК РФ: вопросы и ответы».

Указание Банка России от 24.12.2012 N 2945-У О порядке составления и применения банковского ордера

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

от 24 декабря 2012 г. N 2945-У

О ПОРЯДКЕ СОСТАВЛЕНИЯ И ПРИМЕНЕНИЯ БАНКОВСКОГО ОРДЕРА

Настоящее Указание на основании Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 21 декабря 2012 года N 26) устанавливает следующий порядок составления и применения банковского ордера.

2. Банковский ордер составляется банком в электронном виде или на бумажном носителе.

Перечень и описание реквизитов банковского ордера приведены в приложении 1 к настоящему Указанию. Форма банковского ордера на бумажном носителе приведена в приложении 2 к настоящему Указанию. Номера реквизитов банковского ордера приведены в приложении 3 к настоящему Указанию.

Допускается включение в банковский ордер дополнительных реквизитов, не предусмотренных настоящим Указанием, перечень которых устанавливается банком.

3. Форма банковского ордера на бумажном носителе не должна превышать лист формата A4. В случае если корреспондирующие счета и суммы по счетам не могут быть размещены на одном листе формата A4, применяется многостраничная форма банковского ордера.

Порядок формирования многостраничной формы банковского ордера, подписания, нумерации страниц с указанием в банковском ордере общего количества страниц устанавливается банком.

При частичном исполнении банковского ордера платежным ордером информация, указанная в свободных реквизитах банковского ордера, переносится в реквизит «Назначение платежа» платежного ордера в порядке, установленном банком.

6. Настоящее Указание вступает в силу со дня его официального опубликования в «Вестнике Банка России».

7. Со дня вступления в силу настоящего Указания признать утратившим силу Указание Банка России от 11 декабря 2009 года N 2360-У «О порядке составления и применения банковского ордера», зарегистрированное Министерством юстиции Российской Федерации 24 декабря 2009 года N 15812 («Вестник Банка России» от 30 декабря 2009 года N 78).

8. До 1 апреля 2013 года в банковском ордере указываются даты, включая даты исполнения, суммы в соответствующих реквизитах в порядке, установленном банком.

Председатель Центрального банка

к Указанию Банка России

от 24 декабря 2012 года N 2945-У

«О порядке составления и

применения банковского ордера»

ПЕРЕЧЕНЬ И ОПИСАНИЕ РЕКВИЗИТОВ БАНКОВСКОГО ОРДЕРА

Где используются КВВО

Коды видов валютных операций (КВВО) используются плательщиками при заполнении расчетных документов в рублях в ситуациях, когда одной из сторон выступает нерезидент (будь то сам плательщик, получатель денег или же банк-нерезидент, где открыт счет другого лица-резидента).

О том, какие операции следует считать валютными, читайте в материале «Валютные операции: понятие, виды, классификации».

Коды видов валютных операций необходимы для обеспечения контроля, мониторинга и анализа информации по осуществляемым платежным операциям между резидентами/нерезидентами.

Код валютной операции указывается в справке, заполняемой резидентом:

Также ККВО нужны для проведения валютных операций в виде списания валюты РФ с банковского счета резидента/нерезидента. В этом случае в уполномоченный банк предоставляется платежное поручение.

С 01.03.2018 перечень кодов видов валютных операций приведен в приложении 1 к инструкции Банка России от 16.08.2017 № 181-И.

Если вам нужно пройти валютный контроль в банке, алгоритм действий вы можете найти в Готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Порядок использования КВВО

Код вида валютной операции проставляется в той же графе расчетного документа, куда заносится текст назначения платежа, и вписывается непосредственно перед текстовой составляющей. Перед 5-значным числом, обозначающим необходимый код операции, обязательно без пробела указываются 2 латинские литеры — V и O.

Весь буквенно-цифровой код нужно заключить в фигурные скобки. Запись должна иметь такой вид:

где ххххх — это соответствующий проводимой валютной операции код.

Любой КВВО условно разделен на 2 части, где первые 2 цифры обозначают группу, в которую объединены схожие валютные операции, а оставшиеся 3 цифры — это номер, который внутри указанной группы конкретизирует совершаемую операцию.

Расшифровка цифровых значений групп:

Конверсионные валютные операции, проводимые лицами-резидентами по безналу

Указанные выше операции, проводимые нерезидентами

Расчеты резидентов с нерезидентами (далее по тексту — РР/Н) при проведении внешнеторговой деятельности, связанной с вывозом товаров с территории РФ

РР/Н при проведении внешнеторговой деятельности, которая связана со ввозом товаров на территорию РФ

РР/Н по торговым операциям без импорта товаров в Россию

РР/Н при продаже товаров в России

РР/Н при проведении внешнеторговой деятельности, которая связана с выполнением резидентами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав)

РР/Н при проведении внешнеторговой деятельности, которая связана с выполнением нерезидентами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав)

РР/Н при передаче товаров (выполнении работ/услуг) резидентами

РР/Н при передаче товаров (выполнении работ/услуг) нерезидентами

РР/Н при приобретении недвижимости

РР/Н в рамках договоров по уступке права требования (передачи долга)

РР/Н по иным, не указанным выше внешнеторговым операциям

Расчеты по предоставлению денежного займа резидентами нерезидентам

Расчеты по предоставлению денежного займа нерезидентами резидентам

Расчеты при исполнении резидентами кредитных обязательств

Расчеты при исполнении нерезидентами кредитных обязательств

Расчеты при инвестировании (капвложения)

Расчеты при приобретении нерезидентами ЦБ у резидентов

Расчеты при приобретении резидентами ЦБ у нерезидентов

Расчеты при выполнении обязательств по ЦБ

РР/Н по срочным сделкам

Расчеты по сделкам, связанным с доверительным управлением активами

Расчеты по брокерским операциям

Расчеты по договорам клиринга

Платежные операции, осуществляемые нерезидентами по их счетам в российских рублях наличными

Платежные операции, осуществляемые резидентами в инвалюте наличными

Операции, не связанные с торговлей

Расчеты между банком, уполномоченным осуществлять валютные операции, и нерезидентом в российских рублях, а также между банком и резидентом в инвалюте

Расчеты по иным валютным операциям, которые не были упомянуты выше

Отразить почти все операции из указанного списка в бухгалтерском и налоговом учете вам поможет Путеводитель по учету валютных операций от К+. Перейти в него можно прямо сейчас, получив пробный доступ к системе. Это бесплатно.

Особенности кода валютной операции «Зарплата нерезиденту»

Если резидент выплачивает зарплату работнику, который в банке числится как нерезидент (имеет другое гражданство), то при оформлении платежного поручения обязательно указывается КВВО. Если этого не сделать, то банк не примет платежное поручение к исполнению, поскольку оно нарушает валютное законодательство.

При перечислении зарплаты такому иностранному гражданину следует указать код 70060. При этом важно не забыть одновременно оформить платежку на уплату НДФЛ и страховых взносов, чтобы не нарушить налоговое законодательство.

О сроках перечисления НДФЛ в бюджет при выплате зарплаты читайте в нашей статье «Когда перечислять подоходный налог с зарплаты?».

Далее подробнее остановимся на кодах, которые довольно часто используются в валютных операциях.

Код валютной операции 10100

Код валютной операции 10100 используется в расчетных операциях нерезидентов по предоплате резиденту за вывозимые из России товары.

Код валютной операции 10200

Код вида валютной операции 10200 обозначает осуществляемые нерезидентом расчеты резиденту в случае наличия отсрочки платежа за вывозимую из РФ продукцию.

Код валютной операции 11100

Код вида валютной операции 11100 — это расчетные операции резидента по предоплате нерезиденту за ввозимые в Россию товары.

Код валютной операции 11200

11200 — код вида валютной операции, обозначающей проведение расчетов резидента, если нерезидентом дана отсрочка платежа за ввезенную в Россию продукцию.

12060 — код валютной операции

Данная операция является фактом проведения оплаты резидента нерезиденту за реализуемые заграницей товары без их ввоза в Россию.

13010 — код валютной операции

Платеж нерезидента резиденту за реализуемую в России продукцию.

Код вида валютной операции 20100

20100 — код валютной операции, обозначающий осуществление нерезидентом предоплаты за оказываемые резидентом услуги/работы и т. д.

Код валютной операции 20200

Код вида валютной операции 20200 в платежном документе говорит о том, что нерезидент рассчитывается за выполненные резидентом работы/услуги и прочее.

20400 — код валютной операции

Данным кодом отмечается операция по проведению расчетов по договорам комиссии (поручения, предоставлении гарантии) от нерезидента (доверителя, принципала или комитента) в пользу резидента (поверенного, агента, комиссионера).

Код валютной операции 20500

Так отмечаются расчеты в рамках выполнения договоров комиссии (поручения, предоставлении гарантии) от резидента (поверенного, агента, комиссионера) к нерезиденту (доверителю, принципалу или комитенту).

Код валютной операции 21100: расшифровка

Код вида валютной операции 21100 в расчетном документе (справке) свидетельствует о проведении предоплаты резидента в пользу нерезидента — исполнителя работ (услуг).

Код валютной операции 21200: расшифровка

Код вида валютной операции 21200 представляет собой плату резидента за выполненные нерезидентом услуги.

Код валютной операции 35030

Этот код ставится, если проводится платеж нерезидента резиденту по иным внешнеторговым операциям.

Код валютной операции 35040

Расчеты, производимые резидентом в пользу нерезидента по прочим внешнеторговым операциям.

Код валютной операции 41030

Данный КВВО обозначает, что проводятся расчеты по передаче средств в кредит нерезидентом в пользу резидента.

42015 — код валютной операции

Данным кодом отмечаются операции, проводимые резидентом в связи с погашением основного долга нерезиденту в рамках выполнения кредитных обязательств.

Код валютной операции 61100

Таким кодом помечаются валютные операции по движению инвалюты с одного транзитного счета резидента на другой.

Код валютной операции 61135

Это перевод инвалюты со счета резидента, открытого в одном банке, на аналогичный счет, открытый в другом банке.

Код валютной операции 70060

Этот код указывает на осуществление выплаты резидентом зарплаты нерезиденту.

Код валютной операции 70205

Иные расчеты, осуществляемые резидентом в адрес нерезидента по операциям, не являющимися торговыми.

99090 — код валютной операции

Все прочие валютные операции, которые не были упомянуты по всем другим кодам.

Итоги

Коды видов валютных операций используются при оформлении платежных документов по таким операциям и справок о них, представляемых в банки. В 5-значной цифре кода зашифрован состоящий из 2 цифр номер группы, на которые разбит справочник операций, и 3-значный номер операции конкретного вида, входящей в эту группу. Актуальный справочник является приложением к инструкции Банка России от 16.08.2017 № 181-И.