валютный хедж etf что это

Что такое ETF с хеджированием?

У FinEx есть два аналогичных ETF на глобальный рынок: FXWO и FXRW. Но один из них обычный, а второй с рублевым хеджем. Расскажите, пожалуйста, в чем разница?

Слышал, что если моя цель — инвестировать в валютные инструменты, то мне нужно выбирать ETF без хеджа, но не понимаю почему.

Рублевое хеджирование — механизм, который позволяет нивелировать колебания курса валют. Благодаря хеджу фонд FXRW трансформируется в рублевый актив и не зависит от движений пары «доллар — рубль», хотя он и наполнен валютными активами. Поэтому для инвестиций в валюте больше подходит именно FXWO.

Что такое хеджирование

Хеджирование — это способ защитить капитал от какого-либо фактора. В основном этот инструмент страхует от обвала котировок, роста инфляции или пертурбаций валютного курса. В ETF от FinEx заложен именно последний тип хеджирования — нивелирование курсовых колебаний пары «доллар — рубль».

Хеджируют чаще всего с помощью производных инструментов, которые торгуются на срочном рынке: форвардов, фьючерсов, опционов и свопов. Но и на фондовой бирже существуют активы для хеджирования — обратные ETF. Они двигаются в противоположную сторону от базового индекса. Например, если S&P 500 теряет за день 1%, то инвертированный ETF показывает +1%, и наоборот.

Частные инвесторы редко прибегают к хеджированию своего капитала, так как перечисленный выше инструментарий сложен и требует специальных знаний. Но фонды довольно часто используют этот механизм. Некоторые из них даже называются хедж-фондами — это финансовые организации, которые управляют капиталом крупных игроков и применяют хитрые стратегии для оптимизации рисков.

Как победить выгорание

Типичные способы хеджирования

Открытие коротких позиций — шорт. Это когда игрок занимает у брокера ценные бумаги и реализует их по текущей рыночной цене, чтобы в будущем, когда котировки снизятся, выкупить активы по более низкой цене.

Покупка пут-опционов. Это своего рода договоренность между двумя участниками, что покупатель опциона может, но не обязан продать свой базовый актив по заранее установленной цене независимо от его котировок в будущем.

То есть, продавая пут-опцион, игрок фиксирует для себя текущую стоимость своего актива. В будущем, если котировки упадут, он сможет продать его по прежней цене, будто падения не было.

Продажа фьючерсов. Фьючерс — это договор между двумя участниками срочного рынка о купле-продаже актива в определенную дату в будущем и по заранее оговоренной цене. Продажа фьючерса также позволяет защитить актив от падения котировок.

Свопы. Это другой тип срочной сделки, когда две стороны обмениваются платежами в рамках определенного периода. Например, игрок покупает доллары за рубли по текущему курсу и одновременно продает то же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Именно этот тип хеджирования использует FinEx. Кроме FXRW есть еще два фонда с рублевым хеджем: FXRB и FXMM. С целью хеджирования фонд ежедневно заключает валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступает банк NY Mellon. Если рубль за день обесценится, фонд платит NY Mellon курсовую разницу, а если укрепится — наоборот.

Как устроены ETF с хеджированием

Фонды FXWO и FXRW запущены в январе 2020 года. У них одинаковый портфель активов, который повторяет состав индекса Solactive Global Equity Large Cap Select Index. Это акции 519 компаний глобального рынка, где наибольшие доли отводятся эмитентам из США, Японии и Великобритании.

Разница между ними — в базовой валюте. В фонде FXWO это доллары, а в FXRW действует механизм рублевого хеджирования, и его базовый актив — рубли.

Технически все проще объяснить на примере. Предположим, стоимость активов фонда за день не изменилась, но при этом доллар подорожал на 10%. Рублевая цена долларового фонда FXWO при этом вырастет примерно на 10%, потому что фактически это фонд в долларах, но мы видим цену в рублях по текущему курсу. А рублевая цена фонда FXRW с рублевым хеджем при росте курса доллара не изменится: курс доллара для этого фонда как бы фиксированный, на котировки фонда влияет только стоимость самих активов фонда. В этом примере я все упростил и не учитываю комиссии брокера и отклонения, которые возникают из хеджирования, но принцип такой.

Долларовый график FXWO и рублевый FXRW с большой точностью повторяют свой бенчмарк — эталонный индекс, выраженный в долларах. Хотя у FXRW расхождение с индексом выражено сильнее. Это связано с более сложными финансовыми потоками внутри него. Из-за разницы между рублевой и долларовой ставками в результате хеджирования фонд извлекает дополнительную рублевую прибыль — так называемую форвардную премию. Она с течением времени формирует подушку безопасности, которая позволяет компенсировать умеренные коррекции на рынке. Например, падение рынка акций на 4—5% легко покрывается этой подушкой.

Самый простой способ инвестировать в глобальный портфель акций — FinExPDF, 1,4 МБ

Все ETF в одной статье. Доходности, риски, описание.

В последнее время я все больше задумываюсь над тем, как выгодно вложить свободные средства. Кэш в моем портфеле подошел к доле в 50%. За август я значительно сократил позиции и даже вышел из некоторых акций. Несколько лет назад для этих целей подходили короткие облигации. Вместе со снижением ставки ЦБ, инвестиции в них стали неэффективными. Следующими на ум приходят ETF фонды, о которых мы и поговорим сегодня.

В этой статье я решил сделать сравнительный анализ всех ETF от Finex. Посмотрим, какие ETF нас защитят от валютных рисков, а какие диверсифицируют наши инвестиции. А начнем мы с краткого описания всех доступных нам ETF.

Самая оперативная информация в моем Telegram

ETF из акций по странам:

FXRL — фонд, состоящий из крупнейших компаний России. Вес акций пропорционален капитализации компаний, которых в составе фонда 39. Подвержен влиянию, как страновых, так и валютных рисков, в случае покупок в рублях. Коррелирует с индексом Мосбиржи. Основная идея — продолжение роста российского рынка акций.

FXUS — аналогичный с российским ETF, в составе которого находится более 600 бумаг США. Торгуется, как в рублях, так и в долларах. Основная идея — рост американского рынка.

— Годовая доходность в рублях составляет 31,4%, в долларах 14,1%

FXCN — ETF, включающий 149 крупнейших компаний Китая. Основная идея — продолжение роста китайской экономики, и как итог капитализации его компаний. Присутствуют риски, связанные с торговой войной Китая и США.

— Годовая доходность в рублях составляет 45,6%, в долларах 26,5%

FXKZ — фонд следящий за динамикой индекса акций Казахстанской фондовой биржи. Один из самых рискованных фондов, но в то же время с высоким потенциалом роста. Риски, аналогичные с российским FXRL. Основная идея — рост индекса акций Казахстана.

— Годовая доходность в рублях составляет 24,4%, в долларах 7,9%

FXDE — фонд из 59 акций немецких компаний. Основная идея заключается в росте капитализации этих компаний. Риски характерны для ETF, состоящих из акций определенной страны.

— Годовая доходность в рублях составляет 27,7%, в долларах 10,9%

FXWO — фонд, в портфеле которого находятся крупнейшие акции США, Японии, Германии, России, Великобритании, Китая, Австралии. Более устойчивый к страновым рискам ETF. Включает более 500 компаний из 7 стран. Доходность и риски снижены за счет диверсификации. Это долларовый фонд с валютным хеджированием и выступает, как защита от девальвации рубля.

— Годовая доходность в рублях составляет 30,8%, в долларах 13,7%

FXRW — аналогичный с FXWO фонд на глобальный рынок акций, но только с рублевым хэджем. Валютное хеджирование фиксирует долларовую доходность в рублевую за счет форвардной премии — защита от риска валютных колебаний.

— Годовая доходность в рублях составляет 15,7%, в долларах 1%

ETF по секторам:

FXIT — узконаправленный фонд, который включает крупнейшие высокотехнологические компании Америки. Через этот ETF можно не тратить время на подбор акций из IT сектора. В него входят 89 эмитентов. Присутствует защита от девальвации рубля.

— Годовая доходность в рублях составляет 63,5%, в долларах 42,0%

FXGD — золотой ETF. Номинированный в долларах фонд, который инвестирует в золото и точно отслеживает его динамику. Защищает депозит от инфляции и девальвации рубля. Однако имеет риск просадки самого золота.

— Годовая доходность в рублях составляет 44,8%, в долларах 25,7%

ETF из еврооблигаций:

FXRU — в отличии от ETF, основанных на курсе акций, фонды на еврооблигации имеют меньшую волатильность, а значит и риски. FXRU — имеет в своем распоряжении российские еврооблигации, номинированные в долларах. Инвестиции защищены от девальвации рубля. Однако и падение доллара к рублю оказывает на него давление. FXRU — классический низко рисковый валютный хэдж.

— Годовая доходность в рублях составляет 20,2%, в долларах 4,4%

FXRB — обратный FXRU фонд. В его корзине 27 еврооблигаций крупнейших компаний России. Низкая волатильность снижает риски. Однако, фонд имеет рублевое хеджирование, то есть в FXRB зафиксирована именно рублевая стоимость активов. Активы защищены от роста рубля к доллару.

FXMM — самый консервативный инструмент. За счет рублевого хеджирования не защитит от девальвации рубля. Состоит из краткосрочных гособлигаций США (Treasury Bills) и не имеет посадок. Подходит для размещения свободных денежных средств и закрытия позиций без убытков. Однако имеет низкую доходность, которая нивелируется брокерскими комиссиями и налогами. В данный момент не пригоден для среднесрочных инвестиций.

FXTB — долларовый ETF, который сильно коррелирует со своим бенчмарком. Отсюда и защита от девальвации рубля. Сравнить инвестиции в FXTB можно с покупкой доллара и хранением его в банке до востребования под маленький процент.

— Годовая доходность в рублях составляет 16,1%, в долларах 0,9%

С основными характеристиками мы разобрались. Но остается открытый вопрос — куда инвестировать свободный кэш в рублях? Для себя я выбрал два ETF. Во-первых, это FXRU, который защитит средства от валютных рисков и состоит из еврооблигаций. Вторым ETF становится FXRW, который более рискованный, так как состоит из акций, но и имеет обратный хэдж за счет снижения рисков валютных колебаний. Таким образом я нивелирую валютные риски для моих рублевых активов и снижаю риск колебания котировок. Доходность в этом случае также ограничивается, но для размещения временно-свободных денежных средств отлично подойдет.

*Не является индивидуальной инвестиционной рекомендацией.

Хеджирование риска обменного курса с помощью валютных ETF

Опубликовано 14.07.2021 · Обновлено 14.07.2021

Чтобы получить прибыль или защитить себя от изменений валют, традиционно вам придется торговать валютными фьючерсами, форвардами или опционами, открывать фонды, торгуемые на обмене валюты, являются идеальными инструментами хеджирования для розничных инвесторов, которые хотят снизить риск обменного курса.

Эти валютные ETF представляют собой более простой и высоколиквидный способ получить выгоду от изменений валют без всей суеты фьючерсов или форекс: вы покупаете их, как и любой другой ETF, на своем брокерском счете ( включая счета IRA и 401 (k) ).

Почему движутся валюты

Обменные курсы относятся к цене, по которой одна валюта может быть обменена на другую.Обменный курс будет расти или падать, поскольку стоимость каждой валюты колеблется по отношению к другой.

Факторы, которые могут повлиять на стоимость валюты, включают экономический рост, уровни государственного долга, уровни торговли, а также цены на нефть и золото, среди других факторов.Например, замедление валового внутреннего продукта (ВВП), рост государственного долга и колоссальный торговый дефицит могут привести к падению валюты страны по отношению к другим валютам.Рост цен на нефть может привести к более высокому уровню валют для стран, которые являются чистыми экспортерами нефти или имеют значительные резервы, таких как Канада.

Более подробным примером торгового дефицита может быть ситуация, когда страна импортирует намного больше, чем экспортирует. В результате слишком много импортеров сбрасывают валюты своих стран, чтобы покупать валюты других стран, чтобы платить за все товары, которые они хотят ввозить. Затем стоимость валют стран-импортеров падает, потому что предложение превышает спрос.

Влияние обменных курсов на доходность валюты

На фондовых рынках Канады, крупнейшего торгового партнера США, в этот период дела шли намного лучше. Индекс S & P / TSX Composite в Канаде,вызванный резкимростом цен на сырьевые товары и динамично развивающейся экономикой, вырос примерно на 23%;включая дивиденды, общая доходность составила 49,7% или 4,4% годовых.Это означает, что канадский индекс S & P / TSX Composite превзошел S&P 500 в совокупности на 75,7% или примерно на 7,5% в годовом исчислении.

Американские инвесторы, которые инвестировали в канадский рынок в течение этого периода, преуспели намного лучше, чем их соотечественники-домоседы, поскольку укрепление канадского доллара на 33% по сравнению с доходностью доллара США с турбонаддувом. В долларовом выражении индекс S & P / TSX Composite вырос на 63,2% и обеспечил общую доходность, включая дивиденды, на уровне 98,3% или 7,5% годовых. Это представляет собой превосходство по сравнению с S&P 500 на 124,3% в совокупности или 10,7% в год.

Это означает, что 10 000 долларов, вложенных американским инвестором в S&P 500 в январе 2000 года, сократятся до 7400 долларов к маю 2009 года, но 10 000 долларов, вложенных американским инвестором в S & P / TSX Composite за тот же период, увеличились бы почти вдвое, до 19830 долларов.

Когда следует рассматривать хеджирование

Американские инвесторы, которые вкладывают деньги в зарубежные рынки и активы в течение первого десятилетия 21 – го века получают выгоды от ослабления доллара США, который был в долгосрочной перспективе или светское снижении на протяжении большей части этого периода. В этих обстоятельствах хеджирование валютного риска было невыгодным, поскольку эти американские инвесторы держали активы в дорожающей (иностранной) валюте.

В этом случае инвестор, который хотел инвестировать в канадские акции при минимизации валютного риска, мог сделать это с помощью валютных ETF.

Валютные ETF

С помощью валютных ETF вы можете инвестировать в иностранную валюту так же, как в акции или облигации. Эти инструменты воспроизводят движение валюты на валютном рынке, либо храня денежные депозиты в валюте, которая отслеживается, либо используя фьючерсные контракты на базовую валюту.

В любом случае, эти методы должны давать сильно коррелированную отдачу от фактических движений валюты с течением времени. Эти фонды, как правило, имеют низкие комиссии за управление, поскольку управление фондами мало, но всегда полезно следить за комиссией перед покупкой.

На рынке есть несколько вариантов валютных ETF.Вы можете приобрести ETF, отслеживающие отдельные валюты.Например, швейцарский франк отслеживается CurrencyShares Swiss Franc Trust (NYSE: FXF). Если вы считаете, что швейцарский франк будет расти по отношению к доллару США, вы можете купить этот ETF, в то время как короткие продажи по ETF могут быть размещены, если вы считаете, что швейцарская валюта будет падать.

Вы также можете приобрести ETF, которые отслеживают корзину разных валют.Например, фонды Invesco DB US Dollar Index Bullish ETF (UUP) и Bearish (UDN) отслеживают рост или падение доллара США по отношению к евро, японской иене, британскому фунту, канадскому доллару, шведской кроне и швейцарскому франку. Если вы думаете, что доллар США в целом упадет, вы можете купить медвежий ETF Invesco DB US Dollar Index.

В валютных ETF используются еще более активные валютные стратегии, в частности, DB G10 Currency Harvest Fund (DBV), который отслеживаетиндекс будущего урожая валюты G10 Deutsche Bank. Этот индекс использует преимущества спредов доходности, покупая фьючерсные контракты в наиболее доходных валютах в G10 и продавая фьючерсы в трех валютах G10 с наименьшей доходностью.

В общем, как и в случае с другими ETF, когда вы продаете ETF, если курс иностранной валюты по отношению к доллару вырос, вы получаете прибыль. С другой стороны, если валюта или базовый индекс ETF упадет по отношению к доллару, вы получите убыток.

Хеджирование с использованием валютных ETF

Рассмотрим инвестора из США, который вложил 10 000 долларов в канадские акции через индексный фонд iShares MSCI Canada Index Fund (EWC). Этот ETF стремится обеспечить результаты инвестиций, которые соответствуют цене и доходности канадского фондового рынка, измеряемой индексом MSCI Canada. Акции ETF были оценены в 33,16 доллара в конце июня 2008 года, поэтому инвестор, имеющий 10 000 долларов для инвестирования, приобрел бы 301,5 акций (без учета брокерских сборов и комиссий ).

Если бы этот инвестор хотел хеджировать валютный риск, он или она также продал бы короткие акции CurrencyShares Canadian Dollar Trust ( FXC ). Этот ETF отражает цену канадского доллара в долларах США. Другими словами, если канадский доллар укрепляется по отношению к доллару США, акции FXC растут, а если канадский доллар ослабевает, акции FXC падают.

Напомним, что если бы этот инвестор считал, что канадский доллар будет дорожать, он или она либо воздержались бы от хеджирования валютного риска, либо « удвоили бы» риски канадского доллара, купив (или « открыв длинную ») акции FXC. Однако, поскольку в нашем сценарии предполагалось, что инвестор желает хеджировать валютный риск, правильным курсом действий была бы « короткая продажа » паев FXC.

В этом примере, когда канадский доллар торговался на уровне, близком к паритету с долларом США в то время, предположим, что единицы FXC были проданы без покрытия по цене 100 долларов. Таким образом, для хеджирования позиции в размере 10 000 долларов США в единицах EWC инвестор будет коротко продать 100 акций FXC с целью выкупа их обратно по более низкой цене позже, если акции FXC упадут.

В конце 2008 года акции EWC упали до 17,43 доллара, что на 47,4% ниже цены покупки. Частично такое снижение короткой позиции составила бы 1800 долларов.

У нехеджированного инвестора был бы убыток в размере 4743 доллара США при первоначальных инвестициях в размере 10 000 долларов США в акции EWC. С другой стороны, у хеджированного инвестора общий убыток по портфелю составил бы 2 943 доллара.

Допустимая маржа

Некоторые инвесторы могут полагать, что не стоит вкладывать доллар в валютный ETF для хеджирования каждого доллара зарубежных инвестиций.Однако, поскольку валютные ETF имеютправо на маржу, это препятствие можно преодолеть, используя маржинальные счета ( брокерские счета, на которых брокерская компания ссужает клиентскую часть средств для инвестиций) как для зарубежных инвестиций, так и для валютных ETF.

Инвестор с фиксированной суммой для инвестирования, который также желает хеджировать валютный риск, может сделать вложение с маржей 50% и использовать остаток в размере 50% для позиции в валютном ETF. Обратите внимание, что вложения с маржой равносильны использованию кредитного плеча, и инвесторы должны убедиться, что они знакомы с рисками, связанными с использованием инвестиционных стратегий с использованием кредитного плеча.

Колебания курсов валют непредсказуемы, а колебания курсов валют могут отрицательно сказаться на доходности портфеля. Например, доллар США неожиданно укрепился по отношению к большинству основных валют в течение первого квартала 2009 года на фоне самого серьезного кредитного кризиса за последние десятилетия. Эти колебания курсов валют усилили отрицательную доходность зарубежных активов для инвесторов из США в этот период.

Хеджирование валютного риска – это стратегия, которую следует учитывать в периоды необычной волатильности валюты. Валютные ETF являются идеальными инструментами хеджирования для розничных инвесторов с целью управления валютным риском, поскольку они удобны для инвесторов. (Дополнительную информацию см. В разделе « Как избежать валютного риска »)

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

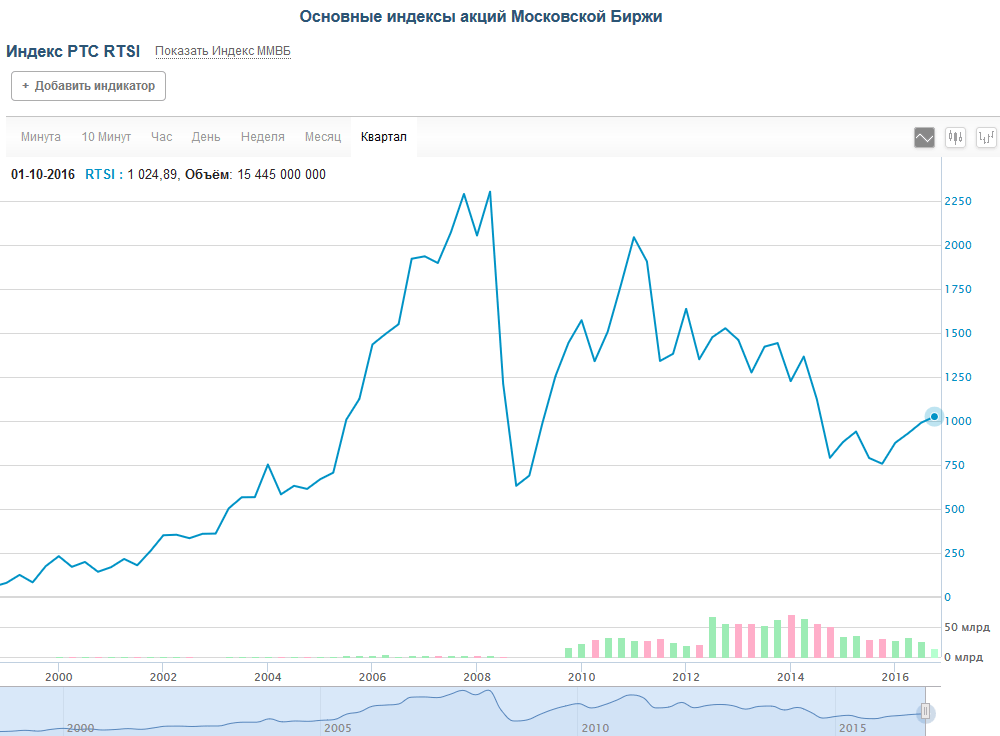

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

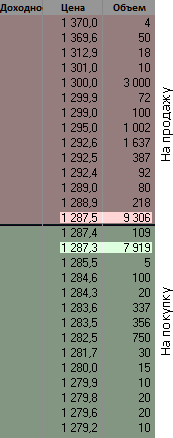

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

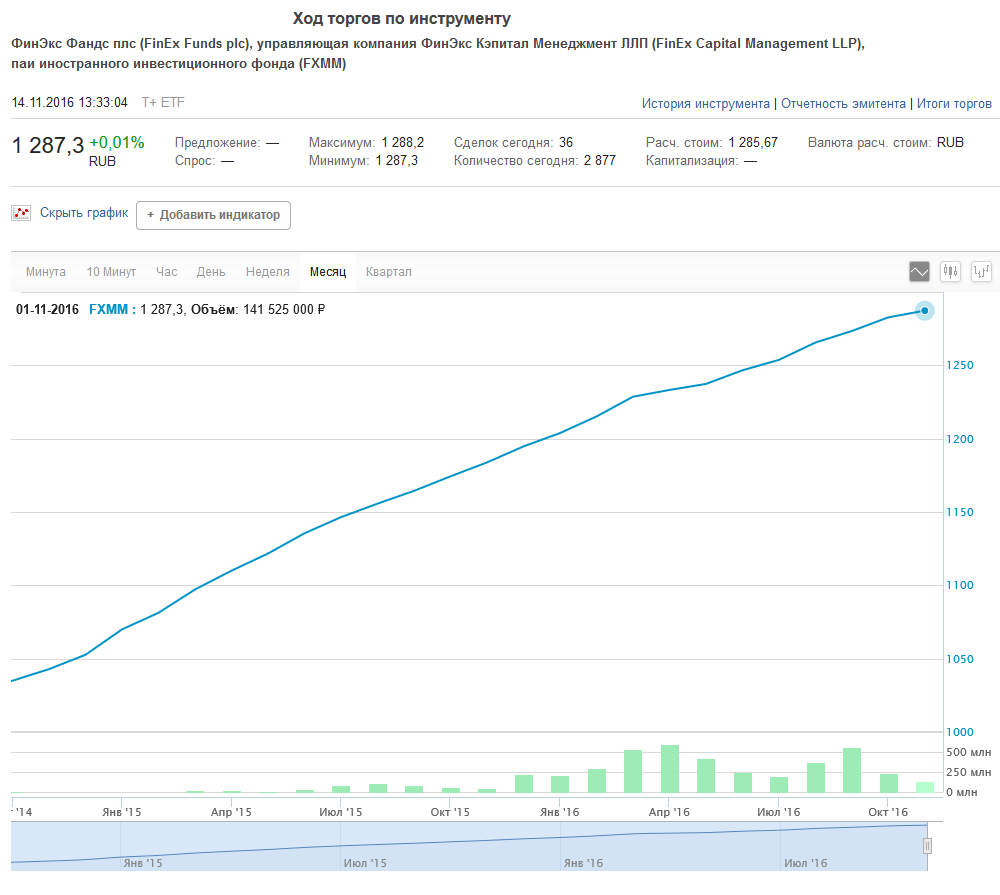

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

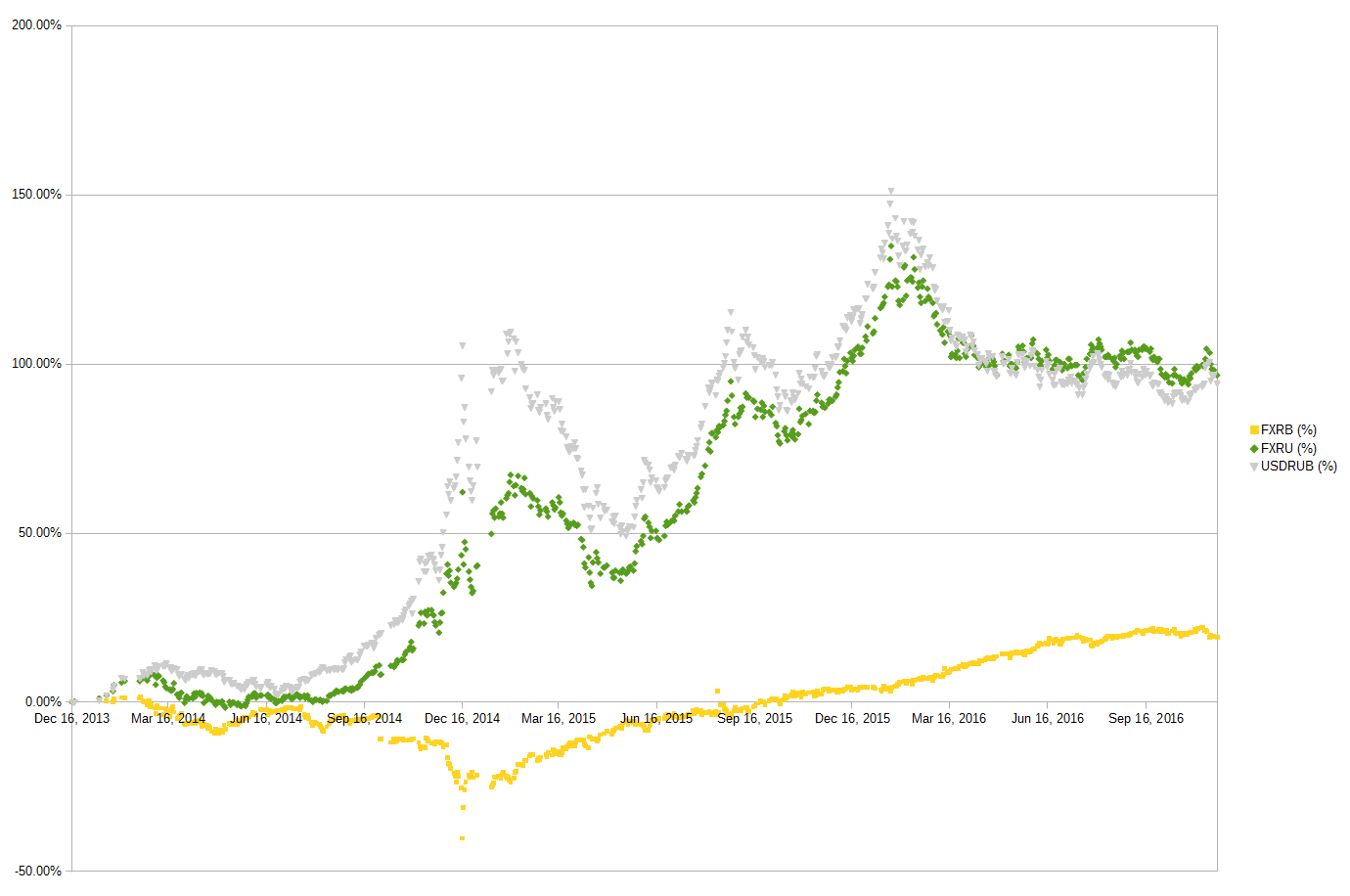

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

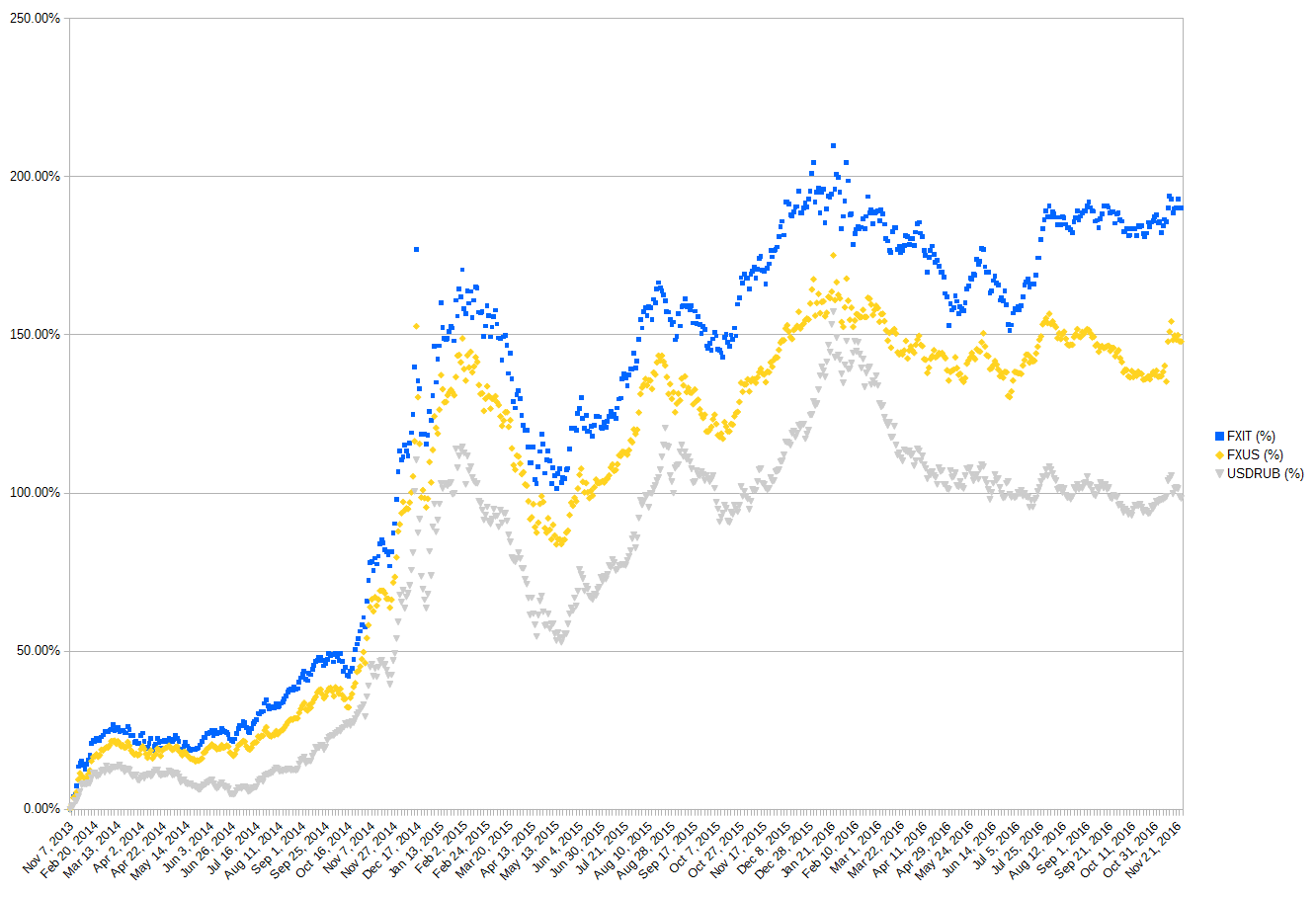

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах