в чем заключается мониторинг заемщика

Банки и микрофинансовые организации в процессе своей деятельности сталкиваются с рядом рисков, снижение уровня которых достигается путем применения кредитного скоринга. Специальные скоринговые модели помогают кредиторам оценивать заемщиков на разных стадиях действия кредитного договора.

Что такое кредитный скоринг?

Скоринг возник от английского термина «score», что в переводе на русский язык означает «счет». Кредитный скоринг — это система оценки потенциальных и действующих клиентов, в основу которой вкладываются статистические данные. Путем сопоставления статистических данных компания принимает то или иное решение.

Скоринговые модели применяются кредитными и микрофинансовыми организациями, точками, занимающимися pos-кредитованием, страховыми компаниями и сотовыми операторами. Изначально система оценки рисков использовалась на стадии принятия решения по заявке на кредит или заем. После того, как потенциальный заемщик заполнил анкету, все указанные им данные анализируется компьютерной программой, которая присваивает клиенту определенное количество баллов.

Для чего нужен кредитный скоринг?

Задачи скоринговой модели сводятся к одному — оценить уровень рисков кредитора на каждой стадии действия кредитного договора. Финансовые организации широко применяют практику приема онлайн-заявок на свои продукты. Это удобно и кредиторам, и потенциальным заемщикам. Первые — принимают предварительное решение в течение нескольких минут, вторые — получают возможность подавать заявки без посещения офиса организации.

Такая схема взаимодействия стала возможной после внедрения в деятельность организаций кредитного скоринга. Именно компьютерная программа, а не живой человек, принимает предварительное решение по заявке. Таким образом, заведомо неблагонадежные клиенты отсеиваются на стадии обработки онлайн-заявки. Подобный подход существенно снижает затрату ресурсов компании, а также экономит большое количество времени, так как кредитный скоринг пропускает ко второму этапу оформления кредита или займа только тех клиентов, которые соответствуют требованиям организации.

Как работает кредитный скоринг?

Скоринговая программа — это компьютерный софт, которые организации используют в целях автоматизации принятия решений по заявкам. Если учитывать, что у двух банков могут быть совершенно разные требования к клиентам, то логично, что скоринговая оценка кредитоспособности ими настраивается так же по-разному. Работает система следующим образом:

По каждому кредитному предложению организация выставляет минимальное количество баллов — планка, разграничивающая кредитоспособных и не кредитоспособных клиентов. Если по результатам рассмотрения заявки скоринговая программа выставляет оценку ниже заданного минимума, выносится отрицательное решение. И наоборот, если итоговый балл выше, заявка автоматически одобряется. Человеческий фактор в данном процессе практически не задействуется.

Благодаря такому распределению клиентов, до специалистов финансовой организации доходят заявки только от потенциально надежных клиентов, с которыми, впоследствии, может быть заключено кредитное соглашение.

Виды кредитного скоринга

Скоринг кредитного риска используется банками не только на стадии рассмотрения решения по онлайн-заявкам. Система применяется и после заключения договора с заемщиком. Финансовая организация заинтересована в том, чтобы изучать поведение клиента до полного погашения задолженности по кредиту. По этой причине применяются разные виды скоринговых моделей.

Application-scoring

Дословно термин с английского переводится как «скоринг заявки». Эта та самая модель, которая применяется на стадии обработки заявки на кредит или заем. Это наиболее распространенный вид кредитного скоринга, который выставляет первичную оценку кредитоспособности потенциального заемщика. Модель анализирует анкетные данные клиента, и выставляет балл, рассчитанный на основе статистических данных. По результатам данного анализа выносится положительное или отрицательное решение.

Collection-scoring

Применяется при работе с проблемными клиентами на предмет возврата просроченной задолженности. Эта модель скоринга актуальна на первых стадиях взыскания (Soft-collection), а также и после передачи дела заемщика коллекторскому агентству (Hard-collection). Суть этого вида кредитного скоринга заключается в применении конкретных шагов в процессе возврата задолженности. По статистике примерно 40% заемщиков, вышедших на просрочку, погашают долг до подачи иска в суд, либо до получения кредитором судебного приказа. Такая система мер воздействия на заемщика получила наименование collection-scoring.

Behavioral-scoring

Этот вид принято называть еще и «скорингом поведения». Его применение целесообразно по договорам с возобновляемой кредитной линией. С ее помощью кредитор оценивает поведение клиента на протяжении определенного промежутка времени. В частности, первостепенное значение здесь имеет возможное изменение материального положения заемщика, а также его действия в процессе пользования продуктом. Наибольшее распространение модель получила в сегменте выпуска кредитных карт — кредитный лимит повышается или понижается в зависимости от того, какие результаты покажет behavioral-scoring.

Fraud-scoring

В отличие от остальных моделей скоринга, которые работают самостоятельно, fraud-scoring применяется в связке с каждой из них. Основное предназначение модели заключается в статистической оценке и выводе вероятности мошеннических действий со стороны клиента. Наиболее актуально ее применение на стадии обработки онлайн-заявки — вкупе с application-scoring.

Какие данные потенциального клиента влияют на оценку кредитоспособности?

Оценивая потенциального клиента, скоринговая модель работает с теми данными, которые в нее заложены кредитором. Программа оценивает характеристики заемщика, выставленные в качестве требований по конкретному кредитному продукту. Непосредственно на уровень кредитоспособности влияют следующие факторы:

Анализ риска – первоочередная задача кредитной организации при рассмотрении заявки на кредит или заём. Необходимо взвесить все «За» и «Против», чтобы не потерпеть убыток, если клиент не сможет своевременно вернуть взятую сумму, а также начисленные проценты и комиссию.

Содержимое:

Что такое кредитный риск

Когда возникают кредитные риски:

У каждой кредитной структуры своя система оценки рисков, которая постоянно изменяется в соответствии с мониторингом невозвратов денежных средств за определенный период. На основе выборки определяются наиболее высокорискованные группы клиентов. Претендовать на одобрение кредита или займа могут клиенты с хорошей кредитной историей. В досье клиента содержится:

Как управлять кредитными рисками

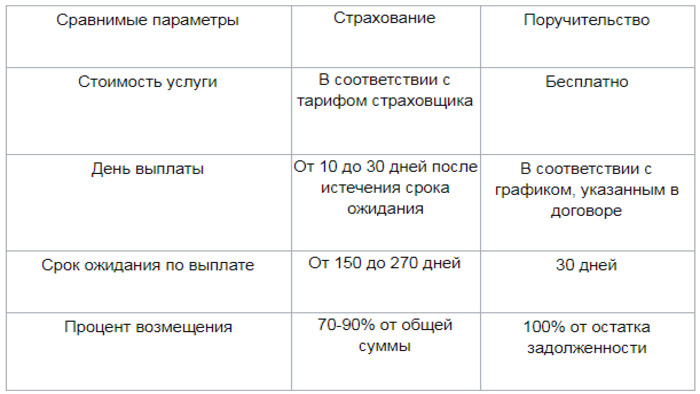

При выдаче займа риск потерпеть убыток можно исключить за счет страхования заемщика. Страховая выплата может быть выплачена в результате банкротства контрагента страхователя, невыполнения им своих обязательств по договору торгового кредита из-за непредвиденного форс-мажора и других причин.

Другой вариант минимизации риска – поручительство. Гарантом кредитной сделки может выступать не только родственник, но и знакомый. Главное, чтобы лицо соответствовало требованиям банка. Преимущественно к поручителю выдвигают такие же требования, как и к заемщику:

Согласно пункту 1 статьи 363 Гражданского кодекса России он несет солидарную ответственность с заемщиком. Таким образом финансовое учреждение снижает риск невозврата своих средств. Чем больше сумма заимствования, тем больше поручителей может потребовать банк.

В соответствии со статьей 323 Гражданского кодекса России кредитор может требовать погашение долга как от заемщика, так и от гаранта (гарантов) одновременно. Выполнение долговых обязательств будет считаться реализованным, когда будет погашено тело кредита (основная сумма заимствования, комиссии, страховки, которые не подлежат пересчету при досрочном возврате ссуды), проценты, штрафы, пени, судебные издержки по поводу невозврата средств банка.

Кредитные риски банка

Заимствование сопряжено с определенным риском потерпеть финансовый убыток. Поэтому многоуровневая система управления рисками нацелена на полное или частичное исключение вероятности невозврата денег кредитной структуры. Она состоит из таких стадий:

Кредитные риски для заемщика

Оформление кредита также сопряжено с определенным риском и для клиента. Перед подписанием договора на кредит или займ необходимо взвесить все «за» и «против», удостовериться, что все пункты понятны, чтобы не попасть в долговую кабалу из-за неправильного расчета своих возможностей и недопонимания механизма расчета предоставления кредитных средств.

При просрочке платежа кредитор вправе начислять пени и штрафы. Невыполнение клиентом своих долговых обязательств длительное время чревато:

При залоговом кредитовании займодатель вправе реализовать гарантийное обеспечение с аукциона и покрыть свои убытки, независимо от того сколько должник успел выплатить. Последний может претендовать только на разницу между выручкой от реализации имущества и задолженностью перед банком.

Причины возникновения кредитных рисков

Одной из главных причин кредитного риска является неуверенность кредитной организации в том, что клиент ответственен и его доход достаточен для погашения долга. Не уложиться в сроки погашения кредита и не выполнить условия договора заемщик может по одной из следующих причин:

Виды кредитных рисков

В зависимости от сферы, где они действуют, выделяют внутренние и внешние.

Также данная категория рисков связана с уровнем платежеспособности заемщика, его кредитной историей и профессиональной деятельностью, то есть с возможными убытками, которые может потерпеть кредитор при выдаче займа.

Также риски разделяются на географические, политические и макроэкономические. При оценке последних во внимание принимается:

Политические риски могут возникнуть при коррупции власти и нестабильной обстановке в государстве, которые могут привести к снижению уровня жизни и доходов граждан, обесцениванию денег.

Как снизить кредитные риски

Снижение кредитного риска возможно путем осуществления следующих мероприятий:

Оптимизация заключается в том, чтобы подобрать программу кредитования, соответствующую уровню доходов клиента и минимизирующую вероятность того, что он не сможет осуществлять свои платежи.

Под ограничением подразумевается установка определенного лимита, который позволяет предотвратить риск потерпеть серьезный убыток. Рассредоточение и децентрализация кредитного риска заключается в распределении выданных продуктов между различными отраслями и сферами производства, непосредственно не связанных между собой.

Кредитный мониторинг

|

Кредитный мониторинг – это система организации контроля за кредитным процессом в банке.

Выделяют внутренний и внешний кредитный мониторинг.

Внутренний мониторинг банк осуществляет как за каждой отдельной выданной ссуды, так и за качеством кредитного портфеля в целом.

Внутренний мониторинг может быть двух типов: мониторинг заемщика юридического или физического лица и мониторинг банка-кредитора.

В мониторинге заемщика принимают участие почти все подразделения банка: юридическое, безопасности, операционное, при необходимости – подразделений, осуществляющих валютные операции и операции с ценными бумагами, аналитическое и другие. Главную роль, конечно, играет кредитный отдел (департамент, управление).

Содержание кредитного мониторинга:

• Выявление потенциально важныхдля бизнеса заемщика событий;

• Оценка этих событий и прогнозирование их воздействия на кредитоспособность заемщика;

• Разработка и применение соответствующих процедур управления вероятным риском.

Наблюдение за кредитом нацелено на сбор информации о заемщике в течение всего срока, на который выдан кредит, на установление контроля за изменением в худшую для банка сторону тех данных, которые легли в основу первоначальной оценки кредитоспособности заемщика.

Наблюдение за кредитом отличается от первоначальной оценки кредитоспособности:

· по времени совершения. Проверка кредитоспособности осуществляется перед выдачей кредита, а наблюдение начинается после выдачи ссуды;

· по целевому назначению. Проверка кредитоспособности проводится для идентификации риска перед принятием окончательного решения о кредитовании, а наблюдение за кредитом совершается для выявления кредитного риска в течение времени, на которое выдается кредит;

· по периодичности. Проверка кредитоспособности в первоначальном виде проводится один раз, а наблюдение за кредитом является текущим, т.е. в определенном смысле периодическим или систематическим;

· по объему. При расчете кредитоспособности оценивается надежность заемщика и обеспечения кредита.

· защита имущества банка от потерь;

· выполнение регулирующих требований Центрального банка;

· соблюдение условий кредитного соглашения;

· поддержание кредитоспособности заемщика на должном уровне;

· повышение качества кредитного портфеля;

· своевременная организация работы с проблемными кредиторами.

Объектом мониторинга является соблюдение кредитного договора.

Банк при этом обращает внимание на своевременность представления всех предусмотренных в договоре документов (бухгалтерской отчетности, заверенной налоговой инспекцией, отдельных расшифровок к балансу и др.), проверяет целевое использование кредита, своевременность и полному уплаты основного долга и процентов.

Контроль за прохождением кредита включает также проверку заемщика на месте.

Своевременное реагирование на сигналы раннего проявления зарождающихся финансовых трудностей позволяет банку принять превентивные меры к улучшению ситуации и защите интересов банка.

Прежде всего, работники банка должны провести глубокий анализ причины, которые привели к ухудшению положения заемщика. Затем банку целесообразно:

· разработать корректирующий план дальнейших действий;

· занести данный кредит в лист особого наблюдения;

· встретиться с руководством предприятия;

· при необходимости снизить кредитный рейтинг заемщика и изменить условия кредитной сделки (пересмотреть размеры кредитной линии вплоть до ее закрытия, использовать дополнительное обеспечение, повысить ссудный процент и т.д.);

· усилить внимание к состоянию расчетного счета заемщика, его дебиторской и кредиторской задолженности;

· начать поиск инвесторов, способных вложить в данное предприятие дополнительные средства;

· увеличение собственного капитала заемщика за счет его акционеров, дочерних предприятий;

· организация финансовой помощи со стороны других финансовых и банковских учреждений;

· продажа предприятия третьей стороне.

Организационно-административные меры:

· обсуждение с главными акционерами вопроса о новых руководителях предприятия, набор новой команды менеджеров;

· заключение мирового соглашения с заемщиком (во избежание судебного взыскания ссудной задолженности);

· назначение управляющих и консультантов для работы с заемщиком от имени кредитного учреждения.

Если реабилитация кредита не смогла предотвратить угрозу невозврата кредита, целесообразным становится:

· принятие юридических мер, в том числе официальное обращение к гарантам, поручителям о выполнении ими своих обязательств;

· оформление документов (иск о банкротстве предприятия-должника).

Работа банка с проблемными кредитами довольно часто на практике организуется в специальном отделе по управлению проблемными ссудами. Там, где это является нецелесообразным (небольшой портфель проблемных кредитов), банки создают специальные рабочие группы из числа сотрудников кредитного подразделения, юридического отдела, отдела безопасности. Методическим обеспечением данной работы чаще всего является разрабатываемое банком «Положение о работе с проблемными кредитами». Потенциально проблемными ссуды могут быть в силу как излишней концентрации рисков в кредитном портфеле, непрофессиональном оформлении кредитной документации, так и в силу неумения эффективно контролировать кредитный процесс. Эффективность работы с проблемными кредитами во многом определяется квалификацией персонала, качеством информационного и методического обеспечения, умением банка оперативно реагировать на сигналы об ухудшающихся кредитных вложениях.

|

Мониторинг кредитной организации представляет собой систему внешнего контроля за кредитными операциями банков, осуществляемого в рамках надзорной деятельности Банка России.

· анализ кредитного портфеля банка, выявление нарушений и разработку рекомендаций по его корректировке;

· анализ соблюдения нормативов, лимитов, требований по формированию резервов;

· проверку осуществления контроля за исполнением кредитных договоров;

· организацию работы с просроченной задолженностью;

· оценку работы кредитного подразделения банка и Кредитного комитета;

· проверку правильности отражения кредитных операций по счетам бухгалтерского учета.

Инспекторские проверки проводятся в соответствии с Методическими рекомендациями Банка России и направлены на оценку кредитного риска кредитной организации.

Любое коммерческое предприятие основной целью своей деятельности считает получение прибыли. Прибыль является одним из финансовых результатов деятельности предприятия и свидетельствует о его успешной деятельности, которая достигается, если доходы превышают расходы. В обратном случае предприятие получает убыток. Рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности. По прибыли определяется доля доходов учредителей и собственников, размеры дивидендов и других доходов. Прибыль используется также для расчета рентабельности собственных и заемных средств, основных средств, всего авансированного капитала и каждой акции. Однако прибыльявляется не только основной целью деятельности любой коммерческой организации, но и важнейшей экономической категорией

Как экономическая категория прибыль предприятия отражает чистый доход созданный в сфере материального производства. На уровне предприятия чистый доход принимает форму прибыли.

Прибыль как экономическая категория выполняет определенные функции.

Прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Наличие прибыли на предприятии означает, что его доходы превышают все расходы, связанные с его деятельностью.

Прибыль обладает стимулирующей функцией, одновременно являясь финансовым результатом и основным элементом финансовых ресурсов предприятия. Доля чистой прибыли, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

Прибыль является одним из источников формирования бюджетов разных уровней.

Различают прибыль бухгалтерскую и чистую экономическую прибыль. Как правило, под экономической прибылью – понимается разность между общей выручкой и внешними и внутренними издержками.

Прибыль, определяемая на основании данных бухгалтерского учета, представляет собой разницу между доходами от различных видов деятельности и внешними издержками.

В настоящее время в бухгалтерском учете выделяют пять видов (этапов) прибыли: валовая прибыль, прибыль (убыток) от продаж, прибыль (убыток) до налогообложения, прибыль (убыток) от обычной деятельности, чистая прибыль (нераспределённая прибыль (убыток) отчётного периода).

Валовая прибыль определяется как разница между выручкой от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) и себестоимостью проданных товаров, продукции, работ и услуг. Выручку от реализации товаров, продукции, работ и услуг называют доходами от обычных видов деятельности. Затраты на производство товаров, продукции, работ и услуг считают расходами по обычным видам деятельности. Валовую прибыль рассчитывают по формуле

где ВР – выручка от реализации; С – себестоимостью проданных товаров, продукции, работ и услуг.

Прибыль (убыток) от продаж представляет собой валовую прибыль за вычетом управленческих и коммерческих расходов:

где Ру – расходы на управление;Рк– коммерческие расходы.

Прибыль (убыток) до налогообложения – это прибыль от продаж с учетом прочих доходов и расходов, которые подразделяются на операционные и внереализационные:

где Содр – операционные доходы и расходы; Свдр – внереализационные доходы и расходы.

В число операционных доходов включают поступления, связанные с предоставлением за плату во временное пользование активов организации; поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам); поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Операционные расходы – это расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; расходы, связанные с участием в уставных капиталах других организаций; проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов); расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции; расходы, связанные с оплатой услуг, оказываемых кредитными организациями.

Внереализационными доходами являются штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы; сумма дооценки активов (за исключением внеоборотных активов).

К внереализационными расходами относят штрафы, пени, неустойки за нарушение условий договоров; возмещение причиненных организацией убытков; убытки прошлых лет, признанные в отчетном году; суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания; курсовые разницы; сумма уценки активов (за исключением внеоборотных активов).

Рис. 20 Взаимосвязь показателей прибыли

Прибыль (убыток) от обычной деятельности может быть получена вычитанием из прибыли до налогообложения суммы налога на прибыль и иных аналогичных обязательных платежей (суммы штрафных санкций, подлежащих уплате в бюджет и государственные внебюджетные фонды):

где Н – сумма налогов.

Чистая прибыль– это прибыль от обычной деятельности с учетом чрезвычайных доходов и расходов (рис. 20):

где Чдр – чрезвычайные доходы и расходы.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т. п.). К ним относятся страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т. п. В составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т. п.).

Для большинства предприятий основной источник прибыли связан с его производственной и предпринимательской деятельностью. Эффективность его использования зависит от знания конъюнктуры рынка и умения адаптировать развитие производства к постоянно меняющейся конъюнктуре. Величина прибыли зависит от правильности выбора производственного профиля предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным или высоким спросом); от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставки, обслуживание покупателей, послепродажное обслуживание и т.д.); от объемов производства (чем больше объем производства, тем больше масса прибыли); от снижения издержек производства.

Кроме производственной и предпринимательской деятельности источником образования прибыли предприятия может быть его монопольное положение по выпуску той или иной продукции или уникальности продукта. Этот источник поддерживается за счет постоянного совершенствования технологии, обновления выпускаемой продукции, обеспечения ее конкурентоспособности.

На изменение прибыли влияют две группы факторов: внешние и внутренние. К внешним факторам относятся природные условия; транспортные условия; социально-экономические условия; уровень развития внешнеэкономических связей; цены на производственные ресурсы и др.

Внутренними факторами изменения прибыли могут быть основные факторы (объем продаж, себестоимость продукции, структура продукции и затрат, цена продукции); неосновные факторы, связанные с нарушением хозяйственной дисциплины (неправильное установление цен, нарушения условий труда и качества продукции, ведущие к штрафам и экономическим санкциям и др.).

При выборе путей увеличения прибыли ориентируются в основном на внутренние факторы, влияющие на величину прибыли. Увеличение прибыли предприятия может быть достигнуто за счет увеличения выпуска продукции; улучшения качества продукции; продажи излишнего оборудования и другого имущества или сдачи его в аренду; снижения себестоимости продукции за счет более рационального использования материальных ресурсов, производственных мощностей и площадей, рабочей силы и рабочего времени; диверсификации производства; расширения рынка продаж и т.д.