в чем состоит опасность инфляции для граждан

Уровень инфляции и ее виды

В экономической теории существует немало определений этого понятия, но все они сводятся к тому, что инфляционные процессы выражены в переизбытке в рамках обращения денежной массы, и как следствие, неконтролируемого роста стоимости товаров на рынке. Таким образом, поясняя, что такое инфляция простым языком – это наращение денежной массы в обращении, и как следствие, обесценивание денег. Последнее происходит по причине того, что не каждая монета имеет фактическое золотое обеспечение.

Впервые о влиянии инфляционных процессов на развитие процессов экономических, и вообще о таком феномене, как инфляция финансисты и рыночные аналитики заговорили в начале прошлого столетия. Соответственно, инфляция – это сравнительно новый показатель развитости экономических процессов.

В рамках экономических процессов современности называть инфляцию сугубо экономическим явлением сложно, с учетом факторов ее формирования, есть основания относить ее к категории социально-экономического и даже политического плана. В этой связи нередко применяется термин «инфляционные ожидания». Он соотносится с настроем людей на возникновение инфляции. Если такие настроения в народных массах присутствуют, рост инфляции неизбежен. Инфляция в России на протяжении многих периодов развивалась именно по этому принципу. Характерна взаимосвязь таких явлений, как инфляция и безработица.

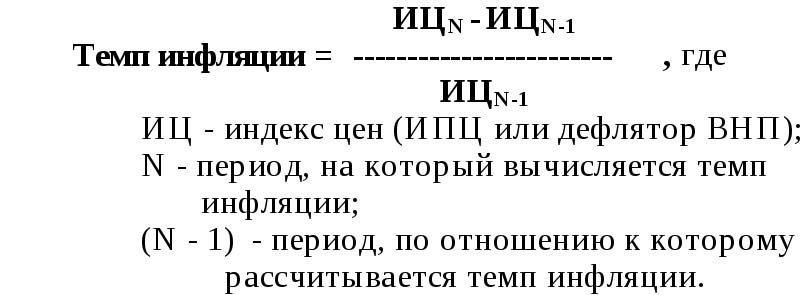

Как рассчитывается инфляция

Инфляция – это специфический процесс в экономике, при котором происходит обесценивание денег. Рассчитывается инфляция по формуле, в которой основным показателем будет индекс потребительских цен (ИПЦ). Выглядеть формула инфляции будет таким образом:

Такую формулу можно использовать для самостоятельного определения данного параметра. Также зная индекс цен, можно рассчитать данный параметр, используя калькулятор инфляции онлайн.

Косвенно при определении инфляции, а также анализе ее влияния на экономику учитывается целый ряд дополнительных коэффициентов, среди которых:

Предпосылки, причины и факторы инфляции

Свидетельствует о начале формирования инфляционных процессов растущая стоимость – увеличение/рост цен товаров и первичных услуг. Рост цен можно определить и как первичную предпосылку инфляционных процессов, а также и как последствие.

Достаточно сложны к разграничению факторы и причины инфляции. Так, ряд экономических явлений, в период формирования первых инфляционных процессов, выступавшие в качестве факторов, с течением времени плавно трансформировались в основные причины. Среди них можно выделить следующие:

В нашей современности возникли и другие причины инфляции:

Расширение причинного спектра позволяет делать вывод о том, что существенно изменилась и сущность инфляции.

Виды и категории инфляции

Исходя из темпов развития инфляционных процессов, можно выделить следующие виды инфляции:

Все выше описанные разновидности следует отнести к так называемой подавленной инфляции. Для них характерно внешне стабильные цены, если государственное управление на это влияет. Растущий товарный дефицит со снижением их качества стремительно понижает стоимостное состояние денег.

Сейчас разберемся с теми категориями, которые принято относить к открытой инфляции:

Появился еще одна разновидность – агфляция или аграрная. Термин впервые был применен специалистами, работающими в инвесткорпорации Goldman Sachs. Оно предназначено, чтобы обозначить выросшие ценовые показатели на продукты этого сектора. Развитие общества дает основу для формирования новых типов процессов инфляционного характера. Объяснить это можно тем, что наличность теряет свою актуальность, уступая место альтернативным средствам расчета и платежа.

Последствия инфляционных процессов

Уровень инфляции и экономика – это прямо пропорционально развивающиеся величины. Именно тяжкие последствия, которые оставляет инфляция как явление в экономическом и социальном состоянии общества, заставили экономистов обратить на нее пристальное внимание, а также изучать и контролировать показатели инфляции.

На практике наблюдается несколько форм последствий инфляционных процессов:

7 популярных вопросов об инфляции и фондовом рынке

Почему существует инфляция?

Посмотрим на инфляцию с другой стороны. Инфляция — это не рост цен на товары, а обесценение денег. Иными словами, инфляция 4% означает, что в этом году на те же деньги можно купить на 4% меньше товаров и услуг, чем в прошлом.

Деньги обесцениваются, потому что платежеспособный спрос растет быстрее, чем производство новых товаров и услуг. Это является необходимым условием для роста экономики.

В здоровой экономической системе всегда должен присутствовать умеренный уровень инфляции.

Если инфляции нет, то у потребителя нет стимула чаще отказываться от сбережения в пользу потребления. Купить необходимые товары можно и потом, цена ведь не изменится. Поэтому высок риск, что при неблагоприятных событиях, которые рано или поздно всегда случаются, платежеспособный спрос окажется слишком низким и экономика столкнется с кризисом перепроизводства.

Мировые регуляторы научились достаточно эффективно контролировать инфляцию, если она остается на умеренном уровне. Это позволяет создать комфортные условия для бизнеса, которому необходимо планировать свой бюджет и инвестиции на годы вперед.

Инфляция обеспечивает стимулы для потребления, предсказуемые условия для бизнеса и дополнительный запас прочности для экономики в случае ослабления спроса.

Центробанки на основании собственных расчетов и исторического опыта определяют целевой уровень инфляции и стараются его поддерживать. Например, в США Федеральная резервная система (ФРС) ставит цель по инфляции на уровне 2%. В России Центробанк считает оптимальным отметку в 4%.

Когда инфляция опасна для экономики и инвесторов?

Помимо здорового роста цен, который обычно ограничивается 10% в год, существует несколько разновидностей инфляции, которые говорят о проблемах в экономике. Рассмотрим подробнее каждый из них.

Дефляция – явление, обратное инфляции. Цены на товары снижаются, деньги дорожают.

В таких условиях потребители отказываются от покупок в пользу сбережений. Деньги выходят из оборота и оседают в «кубышках». Спрос на товары падает, компании зарабатывают меньше. Чтобы поддерживать прибыльность, бизнес вынужден сокращать расходы, в том числе на оплату труда. Из-за снижения зарплат денег в обороте становится меньше, и спрос слабеет еще больше. Отдельные компании банкротятся, безработица растет, усугубляя кризис. Этот самоподдерживающийся процесс получил название дефляционная спираль.

На самом деле, дефляция не всегда приводит к таким трагическим последствиям, но сама по себе она считается губительной для экономики, и финансовые регуляторы стараются ее не допускать. В общем случае считается, что инфляция чуть выше нормы — лучше, чем инфляция ниже нормы.

Как правило, такая ситуация возникает из-за внешних причин. Например, в 1970-е годы из-за резкого роста стоимости нефти выросли цены и на многие другие товары. Но доходы населения остались прежними. В результате спрос упал и экономика стагнировала, несмотря на высокую инфляцию.

В России стагфляция имела место в 2015–2016 гг., когда резкий рост инфляции был спровоцирован скачком курса доллара к рублю. Инфляция достигала двузначных уровней, но экономика в 2015 г. снизилась на 3,7%.

В этом году цены выросли на 5%, в следующем — на 10%, а еще через год — на 30%. Это называется галопирующая инфляция. Потребители не могут купить подорожавшие товары, а кредитование сокращается из-за высоких процентных ставок. Падает доверие к деньгам, растет спрос на реальные активы. Возвращается бартер.

Цены растут темпами выше 50–100% в год. Ситуация, аналогичная галопирующей инфляции, но события развиваются быстрее и масштабнее. Кредитование замирает, безработица бьет рекорды, предприятия банкротятся, высока вероятность дефолта по долгам государства. Часто такая ситуация возникает в результате серьезных экономических проблем, когда государство начинает бесконтрольно печатать деньги для финансирования расходов. Яркий пример — кризис в Венесуэле.

В условиях тотального государственного контроля за уровнем цен, как это было в Советском Союзе, маржинальность производства может стать отрицательной, и сами производства — нежизнеспособными без госфинансирования. В этой ситуации цены стабильны, но товаров на всех не хватает. Дисбаланс спроса и предложения постепенно нарастает, частично смягчаясь за счет роста оборота на черных рынках. В случае резкого снятия ограничений подавленная инфляция быстро перерастает в гиперинфляцию. Так во время перестройки в 1992 г. инфляция подскочила до 2000% всего за несколько дней.

Как государство регулирует инфляцию?

Чтобы не допустить вышеперечисленных ситуаций, центральные банки реализуют монетарную (денежно-кредитную) политику, которая позволяет контролировать размер денежной массы и инфляцию.

Наиболее эффективным подходом считается инфляционное таргетирование. Центробанк устанавливает целевое значение (таргет) по инфляции и поддерживает его, главным образом с помощью ключевой ставки и операций на открытом рынке.

Также для поддержки инфляции ЦБ может скупать государственные и банковские обязательства за счет дополнительной эмиссии денег. На полученные деньги государство нарастит расходы, а коммерческие банки будут выдавать кредиты, что также поддержит инфляцию и спрос.

Такую монетарную политику называют мягкой или стимулирующей.

В 2020 г. ФРС США опустила процентные ставки практически до нуля и нарастила программу скупки активов. Это поддержало спрос в условиях карантина из-за COVID-19, когда значимая доля населения лишилась доходов. Одновременно правительство согласовало несколько пакетов фискальных стимулов, предполагавших, помимо прочего, прямую раздачу денег населению. На жаргоне такой шаг называется «вертолетные деньги». Он является крайней мерой, когда риски дефляции высоки, но традиционных монетарных инструментов не хватает для разгона инфляции.

Напротив, если инфляция растет слишком сильно, то ЦБ может повысить ключевую ставку и начать продавать активы. Это делает кредиты менее доступными, и сокращает денежную массу в обороте. Такую монетарную политику называют жесткой.

В 2014 г. в ответ на резкое падение курса рубля российский ЦБ за один день повысил ключевую ставку с 10,5% до 17%, чтобы снизить доступность рублей в экономике и смягчить давление на его курс.

Как защитить средства от инфляции?

Так как стоимость денег со временем снижается, инвестору необходимо вкладывать деньги под процент, который превышает инфляцию. Разница между инфляцией и процентом, под который вложены средства, называется реальной процентной ставкой.

Например, если дивиденды от владения акцией приносят 8% в год, а инфляция находится на уровне 5%, то реальная процентная ставка составляет 3%. А вот реальная доходность депозита под 4% будет отрицательной и составит –1%.

Таким образом, задача инвестора состоит в том, чтобы находить и покупать активы с наибольшей реальной доходностью. Именно поэтому доходность 3% в рублях при инфляции 4,9% — это невыгодно, а доходность 3% в долларах США при инфляции 1,5% — привлекательна.

Как связана стоимость акций с инфляцией?

Акции — это активы, которые генерируют прибыль. Отношение годовой прибыли к вложенному капиталу называется доходностью. Если вы за 1000 руб. купили акцию компании, которая зарабатывает 100 руб. прибыли на акцию, то доходность составляет 100/1000 = 10%.

Если инфляция в рублях находится на уровне 4%, то реальная доходность нашей акции будет 10 – 4 = 6%. Но если инфляция снизится до 2%, то реальная доходность вырастет до 10 – 2 = 8%.

Это сделает нашу акцию более привлекательной, чем активы в других валютах, где реальные ставки ниже. Спрос на нее увеличится, и цена начнет расти. Расти она будет до тех пор, пока инвесторы будут считать реальную доходность от нее достаточной компенсацией за связанные с ней риски: падение прибыли, банкротство и т.п.

Таким образом, снижение инфляции может оказать краткосрочное позитивное влияние на стоимость акций. Такой эффект будет наблюдаться в том случае, если уменьшение инфляции не сигнализирует о снижении экономической активности и потенциальном падении прибылей. В противном случае снижение прибыли может скомпенсировать замедление инфляции, и реальная доходность останется на прежнем уровне или даже снизится. Акции не подорожают.

Реакция акций на рост инфляции неоднозначна. Если рынок опасается, что инфляция может выйти из-под контроля, то инвесторы начинают фильтровать активы не по доходности, а по рискам. Капиталы перетекают в защитные активы. В этом случае цена на акции падает.

Если же настроения оптимистичные, и ускорение инфляции связывают с экономическим ростом, то инвесторы, напротив, покупают акции, поскольку поднятие цен на товары увеличит прибыль компаний.

Как связана стоимость облигаций с инфляцией?

Если ожидается падение инфляции, то ЦБ снижает ключевую ставку — и цена облигаций растет. Если ожидается рост инфляции, то ЦБ повышает ключевую ставку — и цена облигаций падает.

Например, инвестор купил облигацию по 1000 руб. с купоном 60 руб. в год. Процентная ставка 6%. Инфляция 4%. Реальная доходность 2%.

Например, если облигация погашается через год, то цена облигации в данном случае вырастет на 2%. А если облигация гасится через два года, то цена вырастет уже на 4%. Это очень приблизительные расчеты, но общая суть такая.

При росте инфляции все происходит наоборот. Реальная доходность падает, и облигацию начинают продавать до тех пор, пока за счет снижения цены доходность не отрастет к нормальному уровню.

Как следить за инфляцией?

В России инфляцию рассчитывает специальное ведомство — Росстат. Ежемесячно ведомство публикует данные о росте цен (Индекс потребительских цен, ИПЦ). Обычно Росстат публикует рост ИПЦ к предыдущему месяцу и к декабрю предыдущего года (накопленная годовая инфляция).

Помимо фактических данных, рынок очень внимательно следит за прогнозами — главным образом, прогнозами Банка России, которые публикуются с определенной периодичностью. По ним можно понять, какой будет дальнейшая монетарная политика. В особенности это важно при инвестициях в облигации, поскольку их цена очень чутко реагирует на инфляционные ожидания.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Упали на новый четырехмесячный минимум

Как заработать на ИИС до 100%

Рынок США. Три дозы вакцины спасут от омикрона

МТС vs Ростелеком. Какая акция интереснее

Нефть снова растет. Кого из нефтяников добавить в портфель

О чем предупреждал глава JPMorgan еще год назад?

10 акций роста. Экспертиза Индекса Next Generation 50

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Инфляция

Инфляция – процесс обесценивания денег, который сопровождается массой сопутствующих изменений. В крайних случаях инфляция может привести к такому обесцениванию денежных средств, что он уступит место натуральному обмену (пример – Германия 1920-х).

Что такое инфляция

Инфляция не равна простому росту цен. Инфляция – это такое изменение общего уровня цен (не на все товары, а в целом), при котором денежные средства обесцениваются, теряя прежнюю покупательную способность. Инфляцию определяют с помощью так называемого дефлятора ВВП, описывающего общий уровень цен (на примере потребительской корзины, исключая импортные товары). Используются цены за текущий год, а не за предыдущий. Монетаристы рассчитывают инфляцию (или темп роста цен) как скорость роста денежной массы. Различают также открытую и подавленную инфляцию (скрытого типа), в условиях, когда цены и их изменение контролируются государством.

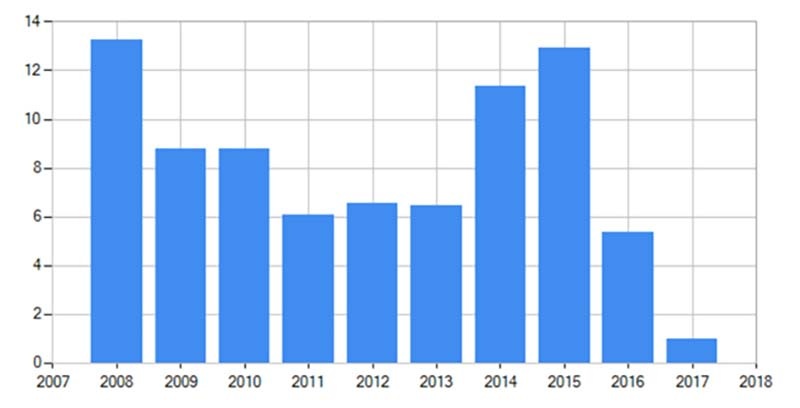

Инфляция в России

В России инфляция, основываясь на уровне индекса потребительских цен, составляла от 2500 (в 1992 году), 839,9 (в 1993-м) и до 6,1-6,5 на протяжении 2011-2013 гг. Особенность экономики России заключается в том, что в начале 21 века постоянно снижается покупательная сила национальной валюты. При этом цены на большую часть услуг и товаров растут. Номинальные экономические показатели стабильно выше, чем их реальное содержание. Перераспределение средств и структурные диспропорции приводят к инфляционным ожиданиям у всех экономических субъектов.

На сегодня уровень инфляции в России составляет:

Индекс инфляции

Под индексом инфляции понимают только индекс потребительских цен. Это параметр, который измеряет общую динамику цен и изменение этого уровня. В индекс инфляции закладывается только то, что используется для непроизводственного потребления (как товары, так и услуги). В 2015-м году Россия заняла 12-е место по уровню инфляции. Её также рассчитывали по индексу потребительских цен.

Интересный факт: в течение всего времени существования СССР индекс инфляции не рассчитывался (официально). В России такой индекс рассчитывают лишь с 1991 г.

Важно: потребительские цены – это цены, которые реально оплачивает покупатель, и в них уже включены сборы и налоги.

Индекс цен рассчитывается как отношение стоимости корзины текущего года к базовому.

Виды инфляции

Видов инфляции насчитывается немало.

1. Хансен ввёл такие виды, как открытая и скрытая (при контроле цен государством) инфляция.

2. Существует инфляция спроса (переизбыток общего спроса в отношении реального объёма производства), и инфляция предложения (рост цены вызывается за счёт увеличения издержек из-за недоиспользования производственного ресурса).

3. Сбалансированная инфляция – вариант, при котором цены разных товаров не изменяются по отношению между собой, и не сбалансированная инфляция (пропорции изменений цен различны на разные товарные позиции).

4. Прогнозируемая инфляция вполне ожидаема экономическими субъектами, непрогнозируемая – не ожидаема, часто фактические темпы роста цен выше предполагаемых.

5. Различают виды инфляции и по темпам роста:

Интересный факт. Экономисты считают небольшую инфляцию как составляющую развития экономики, стимулирующую её рост. В ЕС, к примеру, средний процент не превышает 3-3.5% в год.

Необычная ситуация порождается при гиперинфляции – так, при покрытии госрасходов при помощи увеличения денежной массы (выпуска денежных средств) может наступить обратный эффект – останавливается привычный хозяйственный механизм.

6. Для описания хронической инфляции с падением производства применяется термин стагфляция.

Причины инфляции

Причинами инфляции называют несколько: от монополий крупных предприятий до роста госрасходов. Среди самых распространённых перечисляются:

Последствия инфляции

Инфляция затрагивает множество областей и имеет ряд последствий:

Возникает различие оценок денежных запасов и денежных потоков. Вследствие этого обесцениваются:

Эмиссия денежных средств ухудшает экономическую ситуацию.

Перераспределяются доходы – последствия инфляции наиболее остро чувствуют

В «плюсе» оказываются кредиторы и покупатели. Возникают так называемые «мнимые доходы» за счёт удешевления стоимости товаров и стоимости заёмных средств.

Падают рентабельность производства, ВВП.

Как правило, после роста цен ухудшается курс национальной валюты.

Страдают владельцы сбережений, конечные потребители, наименее защищённые слои населения.

Фактически, бедные часто становятся ещё беднее.

Одновременно инфляция может как ухудшить положение производителей (за счёт увеличения цен, а значит – увеличения любых статей расходов при выпуске продукции), так и улучшить. Второй вариант возможен, если продукция поставляется за рубеж, и становится более доступной конечным потребителям.

Еще одно возможное последствие инфляции – так называемая «инфляционная спираль» (процесс самовоспроизводства инфляции, когда инфляционные ожидания подталкивают к росту цен, а он, в свою очередь, формирует ажиотажный спрос).

Составляющие инфляции

Две составляющие инфляции – это инфляция спроса (при повышенных по сравнению с производительностью труда реальных доходах людей) и инфляция издержек (цена растёрт на материалы, задействованные в производстве).

В первом случае объём получаемых населением средств выше реальной производительности труда в пересчёте на каждого работника, и рост получаемых средств превышает рост объёма предлагаемых услуг и товаров. В результате рост доходов становится выше, чем способности экономики удовлетворить растущий спрос, и цены на товары и услуги увеличиваются.

Второй вариант подразумевает, что затраты на производство товаров и услуг повышаются, а чтобы сохранить рентабельность, производители вынуждены повышать на них цены.

Совет Сравни.ру: В случае высоких инфляционных ожиданий не поддавайтесь ажиотажному спросу на товары и услуги. Как правило, наибольшие инвестиционные ошибки граждане совершают, вкладывая свободные средства, чтобы избежать обесценивания, в покупку нескольких однотипных крупных товаров, а также в большие объёмы продуктов питания. Выгода, скорее всего, будет незначительной.