в чем разница между усн и патентом для ип

Далее кратко охарактеризуем эти две налоговые системы.

Читайте также про новый налоговый режим для малого бизнеса, который могут ввести уже в ближайшее время.

Применение этого налогового режима, представленного в гл. 26.2 НК РФ, предусмотрено в двух вариантах:

В целом УСН применима к большинству видов деятельности. Исключения перечислены в п. 3 ст. 346.12 НК РФ (банки, ломбарды, страховщики и пр.).

Ограничения для УСН представлены в виде:

Лимит стоимости ОС для ИП не играет роли при переходе на УСН, но должен соблюдаться им при ее применении.

ИП не обязаны выполнять критерий по доходу за 9 месяцев при переходе на УСН, но соблюдают лимит годового дохода после начала применения спецрежима.

Для организаций предусмотрено ограничение по доле участия в их уставном капитале других компаний.

Декларация с рассчитанным за налоговый период единым налогом сдается упрощенцем раз в год, авансы платятся ежеквартально.

Совмещать УСН можно с патентом. Ни с общим режимом, ни с ЕСХН одновременно применять упрощенку нельзя.

Этот режим, описанный в гл. 26.5 НК, любим индивидуальными предпринимателями — а предусмотрен он исключительно для них, организации ПСН не применяют — за то, что на нем отсутствует отчетность по основному налогу. Платеж за период действия патента рассчитывается инспекторами налоговых служб, что исключает ошибки со стороны налогоплательщиков. Последние обязаны своевременно перевести сумму патента в госказну, просрочка грозит начислением штрафов и пеней.

Расчет налогового обязательства производится исходя из потенциального дохода, устанавливаемого на уровне субъектов РФ. Ставка налога — 6%, однако регионы вправе ее уменьшать.

Ограничения по режиму касаются:

Патент может применять вместе с ОСН, УСН, если предприниматель ведет бизнес сразу в нескольких направлениях.

Как совмещать УСН и патентную систему налогообложения, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Сравнительный анализ систем

Из описания налоговых режимов понятно, что деятельность на УСН может осуществляться в гораздо больших масштабах, нежели деятельность на ПСН. Это касается и наемных работников, и величины годового дохода. Да и не к каждому виду деятельности можно применить ПСН. То есть область применения патента значительно уже по сравнению с упрощенкой. Однако у предпринимателя на ПСН отсутствуют обязанности по представлению декларации и расчету налога. Налог считает налоговая служба, уплата происходит по квитанциям, выданным ею же. Таким образом, предприниматель на патенте изначально освобожден от штрафов за несвоевременную сдачу декларации и неуплату (неполную уплату налога) в результате занижения налоговой базы.

Может ли ИП находиться на патенте и УСН одновременно?

Предприниматель вправе совмещать два налоговых режима по разным видам деятельности. По одинаковым видам на территории одного региона совместить УСН и ПСН не удастся.

При совмещении нужно учитывать следующие правила.

Вправе ли ИП, не имеющий работников, в полном объеме уменьшить налог по ПСН на уплаченные в периоде применения патента страховые взносы, если он одновременно применяет ПСН и УСН (объект налогообложения «доходы»)? Ответ на этот вопрос есть в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Как осуществляется переход с УСН на патент для ИП и наоборот

Если по каким-то причинам налоговый режим УСН перестанет устраивать предпринимателя, то он может задуматься над тем, как ИП перейти с УСН на патент. Сделать это в середине года по уже ведущейся деятельности не получится (п. 6 ст. 346.13 НК РФ). Если же бизнесмен решит открыть новое направление, то в этом случае старая деятельность останется на упрощенке, а к новой приобретается патент. Здесь происходит не отказ от УСН, а совмещение с патентом.

Обратный переход — с патента на упрощенку — в середине календарного года также недопустим. Если срок действия патента подошел к концу, то нужно либо обратиться в налоговый орган за новым, либо до конца года применять общий режим. Перейти на УСН можно лишь с 1 января.

Итоги

Что выгоднее для ИП в 2021 году – патент или упрощенка? Часть 2

В прошлом материале мы поговорили о работе на патенте, рассказали,как рассчитывается сумма налога на ПСН и можно ли уменьшить стоимость патента на страховые взносы. Теперь разберемся с упрощенной системой налогообложения.

1. Особенности УСН

При принятии решения о применении ИП «упрощенки» нужно не только выбрать эффективный «упрощенный» объект налогообложения, но и провести мониторинг регионального законодательства, в котором действует пониженная ставка «упрощенного» налога.

ИП имеет право выбрать один из двух объектов налогообложения (ст. 346.14 НК РФ):

Местные власти могут снизить налог — от 1 % до 6 % (объект «Доходы») и от 5 % до 15 % (объект «Доходы минус расходы»).

Рассчитанный единый налог при «упрощенке» уменьшается на обязательные страховые взносы, пособия по временной нетрудоспособности (выплаченные за первые 3 дня) и платежи по договорам добровольного личного страхования работников не более чем на 50 %, которые фактически уплачены в данном периоде (п. 3.1 ст. 346.21 НК РФ).

С 1 января 2021 г. «упрощенец» при превышении лимита по доходам в 150 млн рублей или средней численности работников свыше 100 человек, будет применять повышенную ставку налога, то есть с 2021 года при превышении лимита ИП не теряет право на применение спецрежима

Как будут применяться повышенные ставки единого налога при УСН?

I вариант

Для ИП, работающих на УСН с объектом «Доходы».

Налоговая ставка, начиная с квартала, в котором доходы ИП превысили 150 млн рублей, но не более чем на 50 млн рублей, и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек, устанавливается в размере 8 процентов.

II вариант

Для ИП, работающих на УСН с объектом «Доходы минус расходы».

Налоговая ставка, начиная с квартала, в котором доходы ИП превысили 150 млн рублей, но не более чем на 50 млн рублей, и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек, устанавливается в размере 20 процентов.

Таким образом, если у «упрощенца» по итогам отчетного (налогового) периода в 2021 году:

2. Сравнение двух систем налогообложения

Однозначно сказать, какой режим выгоднее для предпринимателя, нельзя. Все зависит от его вида деятельности, размера дохода, региона ведения бизнеса и прочих факторов.

2.1. Когда патент выгоднее УСН?

В определенных случаях патент может быть выгоднее УСН.

ПРИМЕР № 2

Предположим, что предприниматель Московской области хочет открыть автосервис.

Рассчитаем стоимость патента для этого вида деятельности. Для этого определим потенциальный доход для услуг по «техническому обслуживанию и ремонту автотранспортных и мототранспортных средств, машин и оборудованию». Потенциальный доход без наемных сотрудников на 2021 год — 914 000 рублей в год (Закон Московской области от 06.11.2012 № 164/2012-ОЗ «О патентной системе налогообложения на территории Московской области»). Тогда стоимость патента на год составит:

914 000 рублей х 6 % = 54 840 рублей.

Предприниматель заработал за год 2 млн. рублей.

Сумма налога оплачивается двумя платежами — 1 платеж равен 18 280 рублей в срок не позднее 90 календарных дней после начала действия патента, 2 платеж равен 36 560 рублей в срок не позднее срока окончания действия патента.

Если же предприниматель будет работать не один, то количество сотрудников добавляет к потенциальному доходу 45 000 рублей. Предположим, что у предпринимателя будет трудится двое сотрудников.

Сумма налога составит:

(914 000 рублей (45 000 рублей х 2)) х 6 % = 60 240 рублей.

Сумма налога оплачивается двумя платежами — 1 платеж равен 20 080 рублей в срок не позднее 90 календарных дней после начала действия патента, 2 платеж равен 40 160 рублей в срок не позднее срока окончания действия патента.

И при этом не имеет значения, сколько заработает сервис за год (но с учетом установленного ограничения), предприниматель уже заплатил сумму налога. Для того чтобы не слететь с патента, доход у предпринимателя не должен превышать 60 млн. рублей в год.

Предположим, что предприниматель уплатил в марте 2021 года всю сумму фиксированных взносов за 2021 год — 40 874 рублей 1 % с суммы превышения 300 000 рублей (914 000 рублей — 300 000 рублей) = 47 014 рублей.

В том случае, если он работает один, то стоимость патента полностью уменьшается на уплаченные страховые взносы: 54 840 рублей — 47 014 рубля = 7 826 рублей.

Предпринимателю нужно подать уведомление на уменьшение в налоговую инспекцию по месту покупки патента по форме КНД 1112021.

Если предприниматель оплатил первый платеж в размере 18 280 рублей, то у него возникнет «обычная» переплата по налогу в размере 10 454 рублей. В этом случае предприниматель подает заявление на зачет или возврат переплаты.

Таким образом, предприниматель в единственном числе заплатит налогов: 7 826 рублей за патент 47 014 рублей страховых взносов = 54 840 рублей.

Рассчитаем налог при УСН для этого вида деятельности.

Сумму налога можно уменьшить на фиксированные взносы ИП «за себя»: 40 874 рублей 17 000 рублей (1 % с суммы превышения: 2 млн рублей — 300 тысяч рублей) = 57 874 рубля.

Сумма единого налога при УСН составит:

(2 млн рублей х 6%) — 57 874 рубля = 62 126 рублей.

Таким образом, предприниматель в единственном числе заплатит налогов: 62 126 рублей по УСН 57 874 рублей страховых взносов = 120 000 рублей.

Когда выгоднее предпринимателю при этом же виде деятельности применять патент, а не УСН?

Во-первых, если его доход больше потенциально возможного дохода — 914 000 рублей, но меньше 60 млн рублей в год при равных ставках патента и УСН.

Однако во многих регионах власти снижают ставку по патенту. ИП, осуществляющие предпринимательскую деятельность в Крыму или Севастополе, могут применять ставку по патенту не 6%, а 4%. А в некоторых регионах для вновь зарегистрированных предпринимателей действуют налоговые каникулы, то есть применяется ставка 0 %.

ИП на патенте может применить нулевую ставку — со дня совей государственной регистрации непрерывно не более двух налоговых периодов в пределах двух календарных лет при осуществлении определенной деятельности в производственной и социальной сферах, а также при оказании бытовых услуг (Закон Московской области от 06.11.2012 г. № 164/2012-ОЗ).

На сегодняшний день — это 38 видов деятельности.

Например, услуга «техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования» подпадает под льготу для вновь зарегистрированного предпринимателя. И в отношении данного вида деятельности выгоднее применять патент и воспользоваться налоговыми каникулами.

2.2. Когда УСН выгоднее патента?

В определенных случаях УСН может быть выгоднее патента.

ПРИМЕР № 3.

Предположим, предприниматель Московской области хочет открыть автосервис.

Рассчитаем стоимость патента для этого вида деятельности. Для этого определим потенциальный доход для услуг по «техническому обслуживанию и ремонту автотранспортных и мототранспортных средств, машин и оборудованию».

Потенциальный доход без наемных сотрудников на 2021 год — 914 000 рублей в год (Закон Московской области от 06.11.2012 № 164/2012-ОЗ «О патентной системе налогообложения на территории Московской области»). Тогда стоимость патента на год составит:

914 000 рублей х 6 % = 54 840 рублей.

Предприниматель заработал за год 800 000 рублей.

Предприниматель в единственном числе заплатит налогов: 7 826 рублей за патент 47 014 рублей страховых взносов = 54 840 рублей.

Рассчитаем налог при УСН для этого вида деятельности.

Сумму налога можно уменьшить на фиксированные взносы ИП «за себя»: 40 874 рублей 5 000 рублей (1% с суммы превышения) = 45 874 рубля.

Сумма единого налога при УСН составит:

(800 000 рублей х 6 %) — 45 874 рубля = 2 126 рублей.

Таким образом, предприниматель в единственном числе заплатит налогов: 2 126 рублей по УСН 45 874 рублей страховых взносов = 48 000 рублей.

Когда выгоднее предпринимателю при этом же виде деятельности применять УСН, а не патент?

Если доход предпринимателя меньше потенциально возможного дохода, то при равных ставках патента и УСН выгоднее применять УСН.

Во многих регионах власти снижают ставку УСН. Например, в Тюменской области ставка единого налога — 1 процент действует до 31.12.2023 в отношении некоторых видов предпринимательской деятельности. А для предпринимателей с упрощенкой «доходы минус расходы» установлена единая ставка 5 % до 31.12.2023.

Например, в Московской области до 01.01.2022 (Закон Московской области от 12.02.2009 № 9/2009-ОЗ) действуют налоговые каникулы для всех впервые зарегистрированных ИП-«упрощенцев» (независимо от выбранного объекта налогообложения), которые осуществляют предпринимательскую деятельность в производственной, социальной и (или) научной сферах. На сегодняшний день — это 50 видов деятельности.

Например, ремонт машин и оборудования (в части предоставления услуг по ремонту и обслуживанию насосов, компрессоров, подшипников, а также двигателей и турбин, кроме авиационных, автомобильных и мотоциклетных двигателей), медицинская и стоматологическая практика.

Помимо математических расчетов, нельзя забывать, что не по всем видам деятельности можно приобрести патент, несмотря на то, что Правительство РФ ежегодно расширяет их перечень (ст.346.43 НК РФ). Например, предприниматель не сможет купить патент, занимаясь продажей маркированных товаров. Таких как, одежда, обувь, сигареты, лекарственные средства, меховые изделия.

Существенное ограничение действует и по численности работников ИП — в штате не должно быть более 15 человек в среднем за налоговый период.

Поэтому при расширении бизнеса и, как следствие, увеличении числа работников, ИП уже не сможет работать на патенте.

3. Совмещение патента и УСН

Как мы уже отмечали, патент можно применять только в отношении определенных видов деятельности. А в той части, где нельзя применять патент, ИП может применять УСН.

В этом случае ИП вынужден вести раздельный учет доходов и расходов. А общехозяйственные расходы, которые нельзя соотнести к конкретному виду деятельности, распределяются пропорционально доходам от видов деятельности (Письмо Минфина РФ от 29.12.2020 № 03-11-03/4/116148). Например, заработная плата бухгалтера и страховые взносы на нее.

4. Подводим итоги

Как видим, выбрать подходящую систему налогообложения ИП сможет самостоятельно, зная о размерах предстоящих доходов и расходов. Начинающему бизнесмену нужно на старте просчитать налоговую нагрузку и неналоговые льготы, действующие в его регионе (возможность льготных кредитов и т. п.).

Как выбрать режим налогообложения для ИП в 2021 году

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдет режим с фиксированными платежами: ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

2. Режим с фиксированными платежами

2.1. Патент

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

В каких случаях нельзя применять:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с патентом (по разным видам деятельности).

В каких случаях нельзя применять:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

Рассмотрим расчет УСН для небольшого предприятия

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

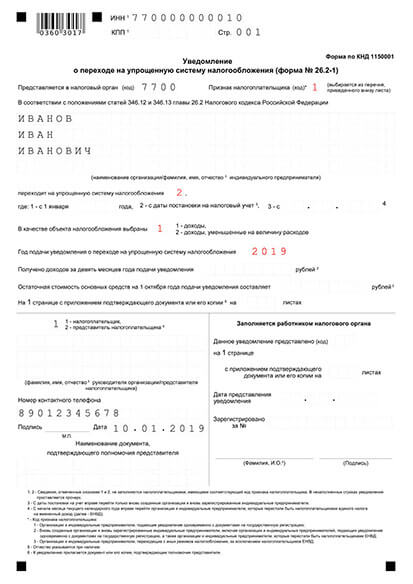

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

В каких случаях нельзя применять:

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

3.4. НПД

Применять НПД можно, если:

Применять НПД нельзя:

Какие налоги платить:

Налог платится ежемесячно.

Налоговой базой признается доход от реализации товаров (работ, услуг), за исключением доходов, полученных по трудовому договору.

Вы сдаете квартиру физ. лицу за 15000 рублей в месяц. Тогда на НПД с этого дохода нужно заплатить 4%, то есть 600 рублей.

Как перейти на НПД:

Зарегистрироваться в качестве налогоплательщика можно, скачав мобильное приложение «Мой налог», или через web-кабинет «Мой налог» на сайте ФНС.

УСН или патент для ИП: что выгоднее с 2021 года

usn_ili_patent_dlya_ip_chto_vygodnee_s_2021_goda.jpg

Похожие публикации

С 2021 года спецрежим ЕНВД отменяется. Тем, кто применял «вмененку», придется переходить на иной режим налогообложения. Впервые регистрирующимся ИП тоже предстоит выбор налоговой системы. Общая система налогообложения заведомо сложнее, чем патент или УСН, поэтому большинство налогоплательщиков от нее отказывается. Остается понять, какой из спецрежимов предпочтительнее для ведения деятельности.

Соответствие критериям

Для спецрежимов установлены ограничения – для патента в ст. 346.45 НК РФ, для УСН в ст. 346.12- 346.13 НК РФ. Основные критерии:

Кроме того, патентная система в 2021 г. действует лишь в отношении 64 видов деятельности, и только в том случае, если региональное законодательство о ПСН закрепило возможность их применения. Патент нельзя применять к торговле товарами, подлежащими обязательной маркировке. УСН же можно применять почти ко всем видам деятельности, за некоторыми исключениями, перечисленными в ст. 346.12 НК РФ.

Перейти на «упрощенку» можно только с начала года, подав перед этим, не позднее 31 декабря соответствующее уведомление в ИФНС. Налоговый период при УСН – год.

Сравнивая УСН или патент для ИП, что выгоднее, нельзя не принимать во внимание разный порядок исчисления налоговых платежей. В чем заключается разница:

Платежи по УСН можно уменьшить на уплаченные в налоговом периоде страховые взносы за сотрудников и «за себя»:

На стоимость патента уплаченные страховые взносы в 2020 году не влияют – они уплачиваются, не уменьшая платеж по данному спецрежиму. Но с 2021 года, по аналогии с «упрощенкой», можно будет уменьшать стоимость патента на сумму уплаченных в соответствующем налоговом периоде страховых взносов «за себя» и за работников, занятых в такой деятельности.

Прочие условия, влияющие на выбор УСН или патента с 2021 года

На выбор спецрежима могут повлиять и прочие факторы, имеющие значение для конкретного налогоплательщика. Например:

Есть еще один значимый фактор – патент действует в конкретном регионе. Для ведения деятельности в другом субъекте РФ нужно вставать на учет в местной ИФНС и приобретать новый патент, что может быть невыгодным для предпринимателя. К тому же патент выдается (и рассчитывается) на каждый вид деятельности отдельно.

Пример

У ИП, оказывающего парикмахерские услуги в Московской области, работает 2 сотрудника. Выручка за год – 2 600 000 руб. Расходы на содержание парикмахерской, не считая оплаты труда персонала и страхвзносов, 800 000 руб. в год. Ежемесячно каждому сотруднику начисляется зарплата, за год расходы на оплату труда составляют 720 000 руб. Страхвзносы с зарплаты за год, включая «травматизм» – 219 600 руб.

1. Рассчитаем, сколько заплатит ИП при УСН 6%:

8426 руб. ФФОМС + 32 448 руб. ПФР +1% в ПФР с выручки х (2 600 000 – 300 000) = 63874 руб.;

Всего за год ИП заплатит в бюджет: страхвзносы за себя 63 874 + страхвзносы за сотрудников 219 600 + налог по УСН 78 000 руб. = 361 474 руб.

2. Если применяется УСН 15%:

на содержание 800 000 руб. + зарплата 720 000 + страхвзносы 219 600 = 1 739 600 руб.;

8426 руб. + 32 448 руб. +1% в ПФР х (выручка 2 600 000 – 300 000 – расходы 1 739 600 – взносы ИП (8426 + 32 448)) = 49 069,26 руб.;

(2 600 000 – 1 739 600 – 49 069,26) х 15% =121 700 руб.

Итого ИП заплатит за год: страхвзносов за себя 49 069,26 + страхвзносов за сотрудников 219 600 + налог по УСН 121 700 руб. = 390 369,26 руб.

3. Если ИП будет применять патент:

619 368 х 6% = 37162 руб., которую можно будет уменьшить на 50% за счет уплаченных страхвзносов;

8426 руб. ФФОМС + 32 448 руб. ПФР +1% в ПФР от потенциального дохода х (619 368 – 300 000) = 44 067,68 руб.;

Всего при патенте ИП заплатит за год: взносы «за себя» 44 067,68 + взносы за сотрудников 219 600 + стоимость патента 18 581 руб. = 282248,68 руб.

Сравнивая полученные результаты по платежам для патента или УСН для ИП, видно, что лучше в данной ситуации выбирать патентную систему. Но, в зависимости от объемов доходов и расходов, вида деятельности, наличия региональных льгот, итоговые показатели могут быть иными. Поэтому при выборе каждому налогоплательщику стоит ориентироваться лишь на собственные конкретные обстоятельства. И заранее подсчитать по нашему алгоритму свои возможные налоговые затраты.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.