в чем разница между fxwo и fxrw

Обзор фондов FXWO и FXRW от FinEx: инвестиции в глобальный рынок акций

Инвестпривет, друзья! В середине января 2020 года FinEx запустил два новых глобальных ETF с тикерами FXWO и FXRW. Оба фонда отслеживают индекс Solactive Global Equity Large Cap Select Index NTR. В структуру ETF входит почти 500 акций компаний большой капитализации со всего мира – США, Китая, Японии, Великобритании, Австралии, Германии и России. Инвестировать в фонд можно с минимальной суммой, так как стоимость одной акции составляет 1 рубль или всего 2 цента.

Инфраструктура фондов

FinEx выступил провайдером двух новых мировых фондов FXWO и FXRW, которые пришли на замену трем старым страновым фондам на Австралию, Японию и Великобританию. Эти ETF прекращают свое существование с 14 февраля 2020 года. Владельцы акций данных фондов могут продать их до срока расформирования или получить компенсацию.

Но вернемся к FXWO и FXRW. Их инфраструктура такова:

В общем, это классические ETF с грамотным распределением «ролей» между контролирующими организаторами.

Акции фондов имеют листинг на Московской бирже с тикерами FXWO и FXRW, а также на Ирландской бирже с тикерами FXWOINAV и FXRWINAV.

Разница между FXWO и FXRW

Структура фондов, т.е. набор активов, входящих в фонды, одинаковый. Но почему тогда фонды имеют разное обозначение? Ключевое различие между FXWO и FXRW заключается в том, что FXRW обладает валютным свопом. За счет этого валютного хеджирования в период укрепления рубля (т.е. падения доллара) FXRW позволяет заработать на несколько процентов больше.

ETF FXWO продается как за рубли, так и за доллары. FXRW торгуется только за рубли.

Однако основная прибыль в фондах идет не за счет валютных спекуляций – а за счет роста стоимости чистых активов, т.е. акций, находящихся «внутри» ETF. Если они не будут расти, то никакой валютный хедж не спасет от удешевления пая фонда.

Бенчмарк и структура фонда

Фонды FXWO и FXRW инвестируют в наиболее крупные компании с глобальной диверсификацией по странам и отраслям. Разбивка по странам такова:

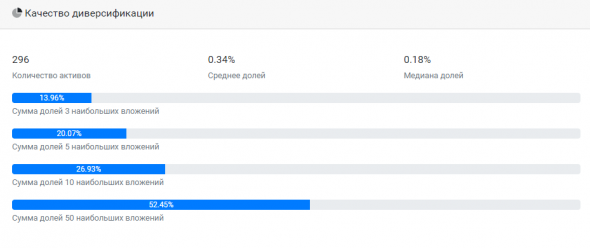

Под «капотом» у ETF находится почти 500 компаний всего мира. Наибольшую долю занимают акции Apple, Microsoft, Alibaba, Tencent, Facebook, Google, Visa, Astrazeneca, Royal Dutch Shell, Cisco, Bank of Australia, China Mobile, British American Tobacco, Netflix, Baidu, Central Japan и многих других.

Полный список можно скачать здесь: Структура активов FXWO и FXRW.

Бенчмарком является индекс Solactive Global Equity Large Cap Select Index NTR, который рассчитывается с 2017 года и разработан в сотрудничестве с FinEx. В Правилах управления фондами закреплено, что годовая ошибка слежения для фонда FXWO не должна быть более 0,40%, а для FXRW – 1,2%.

Следование осуществляется методом физической репликации, т.е. фонд просто покупает акции, входящие в индекс. На сайте FinEx указывается, что для самостоятельного формирования такого портфеля из отдельных ETF потребуется не менее 260 тысяч рублей, а из отдельных акций – 1 млн долларов.

Состав индекса Solactive Global Equity Large Cap Select Index NTR пересматривается ежеквартально – следовательно, состав активов FXWO и FXRW пересматривается с той же частотой. На комиссии при ребалансировке расходуется какая-то часть активов фондов, поэтому назвать такое инвестирование полностью пассивным не получается – всё-таки это довольно активный портфель.

Второй момент, который нужно учесть – отслеживаемый фондами индекс Solactive Global Equity Large Cap Select Index NTR не является взвешенным по капитализации, как большинство прочих индексов. Он формируется на основании математических моделей с использованием CAPE.

В основе подхода к формированию состава индекса лежит современная портфельная теория (Modern Portfolio Theory) нобелевского лауреата по экономике Гарри Марковица. Для распределения веса стран в портфеле используется модель Блэка-Литтермана, которая предусматривает определенное сочетание активов с целью минимизации коэффициента Шарпа.

В основе модели лежит метрика, называемая «Шиллеровской P/E» (Shiller CAPE ratio). Она показывает 10-летнее сглаженное соотношение цены акции к прибыли компании.

В общем, если вы ничего не поняли – не страшно. Объясню проще: в состав индекса включаются компании с большой капитализацией и стабильно растущей прибылью. Причем эти показатели укладываются в среднестатистическую модель – так отсекаются компании, которые приносят небольшую прибыль, а также аномально растущие компании с проблемными активами.

Дивиденды

Дивиденды по акциям FXWO и FXRW не выплачивают акционерам, а остаются в фонде. Это повышает стоимость чистых активов фондов и, следовательно, цену акции.

Так как ETF освобождены от уплаты налога на прибыль по своим активам, это позволяет инвесторам экономить на налогах и получать (теоретически) большую доходность, чем с фондами, которые дивиденды всё же выплачивают.

Декларируемая доходность

В своей презентации FinEx декларирует следующую среднюю годовую доходность:

За основу взята среднегодовая доходность индекса Solactive Global Equity Large Cap Select Index NTR с 2017 по 2019 год (т.е. последние 3 года).

Опытные инвесторы сразу заметят сходство данного индекса со S&P500, что не удивительно: 40% акций составляют акции США. Так что можно ожидать от фонда доходности, сопоставимой с ростом не сколько мировой экономики, сколько экономики США.

Комиссии и плата за обслуживание

С комиссиями вообще всё интересно. В первые два месяца существования фондов, а именно до 31 марта 2020 года, комиссия будет отрицательной: –0,1%. Это значит, что инвесторам фонд еще и будет приплачивать. Понятно, что это просто маркетинговых ход, но черт побери, как приятно! 🙂

Затем в следующие три месяца, до 30 июня 2020 года комиссия составит 0,99% от СЧА.

Далее будет стандартная комиссия фонда – 1,36% от СЧА в год.

Средневзвешенная комиссия за 2020 год, если вы купите акции ETF FXWO и FXRW прямо в день открытия, составит 0,91% годовых. Затем будет взиматься 1,36%.

Комиссия взимается со стоимости чистых активов, т.е. за счет имущества фонда. Инвестору ничего доплачивать не нужно, просто раз в квартал СЧА уменьшается на размер комиссии. Следовательно, цена акции FXWO и FXRW также падает на размер комиссии.

Налогообложение

Прибыль инвестора образуется за счет курсовой разницы. Купили акции фонда FXWO или FXRW дешевле, продали дороже – отсюда доход.

Полученный доход облагается налогом по ставке 13%. Налог автоматически взимается брокером и перечисляется в налоговую службу. Вы получаете прибыль уже «очищенную» от налога.

Избежать уплаты налога можно двумя способами.

Первый – держать акции ETF более 3 лет. В таком случае вы сможете получить инвестиционный вычет в размере 3 млн рублей за каждый год владения акциями. Т.е. сразу через 3 года сможете получить вычет на 9 млн рублей, через 4 года – 12 млн и т.д.

Второй – открыть ИИС и воспользоваться вычетом типа Б. Для того, чтобы воспользоваться льготой, нужно держать ИИС открытым не менее 3 лет.

Стоит ли покупать FXWO и FXRW: плюсы и минусы фондов

Декларируемая доходность FXWO и FXRW достаточно велика – двухзначную доходность в долларах показывает далеко не каждый инструмент (да и в рублях тоже). Особенно, если учитывать широкую диверсификацию активов.

Но есть несколько ложек дегтя, о которых необходимо знать.

История индекса Solactive Global Equity Large Cap Select Index NTR очень мала – всего 3 года. Причем за эти три года не было мало-мальски серьезного кризиса. Поэтому понять, как фонд будет вести себя при обрушении индекса, пока невозможно. Если ваша цель — защитить капитал, то вам нужен антикризисный портфель, а не доходный.

В целом фонды FXWO и FXRW сложно назвать по-настоящему глобальными, так как основные активы сконцентрированы в акциях 5-ти стран. Причем их экономика тесно завязана друг на друге, и реальной страновой диверсификации в фондах я не увидел.

С другой стороны, то, что находится внутри фонда – зрелые и устойчивые компании международного уровня, которые даже в кризис не будут особо сильно потрепаны (хотя им тоже достанется). Аналогичных фондов с такой широкой диверсификацией на российском рынке пока нет.

В тоже время у FXWO и FXRW хватает недостатков:

Неоспоримый плюс FXWO и FXRW заключается в том, что балансировка по странам осуществляется внутри фонда, т.е. нам нет необходимости отдельно покупать ETF на Британию, США, Японию или Китай – всё уже упаковано в один продукт. И самим ребалансировать фонды не нужно – за нас это сделает управляющая компания.

Еще один плюс – минимальная стоимость акции. Видимо, Тинькофф со своими «вечными портфелями» навел шороху, и теперь будут появляться ETF и БПИФы с минимальными лотами. Купить FXWO можно всего за 2 цента, а FXRW – за 1 рубль. Самое то для покупки «на сдачу», так как на брокерском счете всегда остается сотня-другая средств, которые приходится держать в кэше. А так – можно инвестировать в фонд и получать хоть какую-то доходность.

В итоге покупать FXWO и FXRW на всю сумму, я думаю, нет особого смысла. А вот в качестве составляющего вашего обширного портфеля ETF – самое то. Или в качестве временного хранения средств, пока не найдете активы для покупки на долгосрок. А что вы думаете о новых фондах от FinEx? Пишите в комментариях! Удачи, и да пребудут с вами деньги!

Обзор FXWO/FXRW

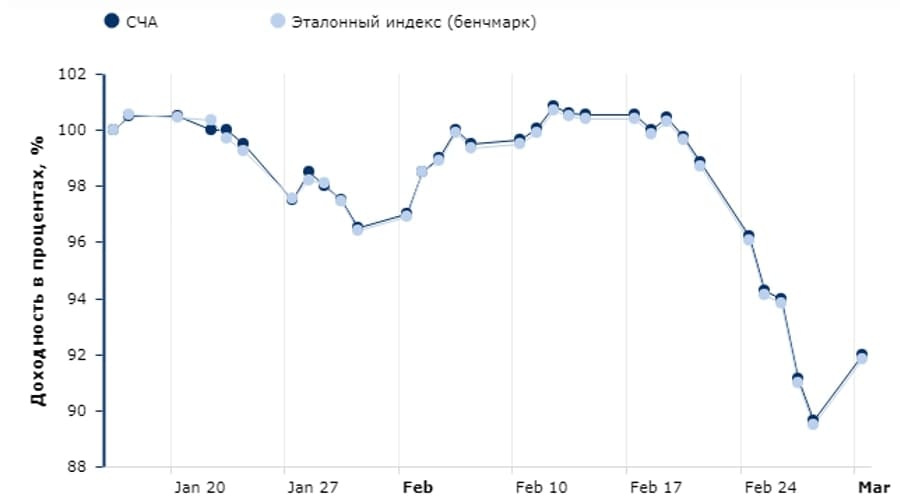

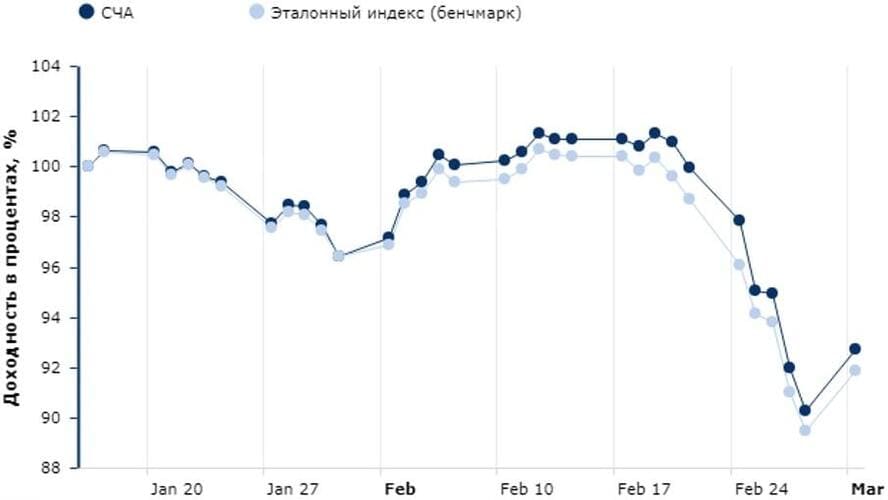

В середине января 2020 года компания FinEx анонсировала новые фонды глобального рынка акций — FXWO и FXRW. Оба фонда в составе имеют одни и те же активы, но FXWO является просто фондом акций, а в FXRW присутствует рублёвое хеджирование. Это свойство позволяет получать дополнительный доход пайщикам фонда за счёт разницы ставок между долларами США и рублями. В этом можно убедиться, если сравнить динамику СЧА с бенчмарком на сайте FinEx.

Прошло совсем немного времени с момента запуска фонда, но уже видно, что FXRW заметно отрывается от отслеживаемого индекса. Кстати, расскажем немного о самом бенчмарке.

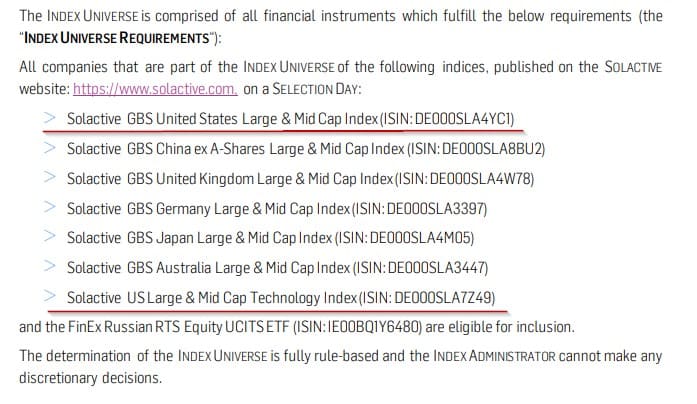

Фонды FXWO и FXRW копируют индекс Solactive Global Equity Large Cap Select. В состав Global Equity могут включаться компании из США, Великобритании, Китая, Германии, Японии, Австралии и России. При этом существуют некоторые особенности.

Так выглядит распределение акций индекса по юрисдикциям, валютам и акциям (см. изображение ниже). Обозначения стран в особой расшифровке не нуждаются, с аббривеатурами US, JP, GB не должно возникнуть сложностей, KY — Каймановы острова.

Поневоле испытываешь неловкое чувство, когда видишь, что Россия целиком занимает всего лишь пятое место по величине активов в индексе, а перед ней в списке — отдельные компании.

В течение первых двух месяцев с начала обращения управляющая компания анонсировала отрицательные комиссии за управление в размере 0,1%. После этого комиссия вырастет до 0,99% и будет оставаться на этом уровне в течение трёх месяцев. По окончании льготного периода инвесторы будут платить управляющим 1,36% от СЧА в год. Это максимальный размер комиссии, сюда уже включены все расходы — как вознаграждение управляющей компании, так и накладные расходы на депозитарий, аудиторов и прочее.

Для индексного фонда — довольно много, но в FinEx считают иначе. Они смотрят на новые ETF как на фонды глобальных акций и заявляют, что для аналогичных ОПИФ комиссия составляет в среднем 5,3%, поэтому считают вознаграждение в размере 1,36% справедливым.

Интересной особенностью FXWO/FXRW является то, что рыночная стоимость одного пая примерно 1 рубль, и продаются они лотами по одной штуке.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое ETF с хеджированием?

У FinEx есть два аналогичных ETF на глобальный рынок: FXWO и FXRW. Но один из них обычный, а второй с рублевым хеджем. Расскажите, пожалуйста, в чем разница?

Слышал, что если моя цель — инвестировать в валютные инструменты, то мне нужно выбирать ETF без хеджа, но не понимаю почему.

Рублевое хеджирование — механизм, который позволяет нивелировать колебания курса валют. Благодаря хеджу фонд FXRW трансформируется в рублевый актив и не зависит от движений пары «доллар — рубль», хотя он и наполнен валютными активами. Поэтому для инвестиций в валюте больше подходит именно FXWO.

Что такое хеджирование

Хеджирование — это способ защитить капитал от какого-либо фактора. В основном этот инструмент страхует от обвала котировок, роста инфляции или пертурбаций валютного курса. В ETF от FinEx заложен именно последний тип хеджирования — нивелирование курсовых колебаний пары «доллар — рубль».

Хеджируют чаще всего с помощью производных инструментов, которые торгуются на срочном рынке: форвардов, фьючерсов, опционов и свопов. Но и на фондовой бирже существуют активы для хеджирования — обратные ETF. Они двигаются в противоположную сторону от базового индекса. Например, если S&P 500 теряет за день 1%, то инвертированный ETF показывает +1%, и наоборот.

Частные инвесторы редко прибегают к хеджированию своего капитала, так как перечисленный выше инструментарий сложен и требует специальных знаний. Но фонды довольно часто используют этот механизм. Некоторые из них даже называются хедж-фондами — это финансовые организации, которые управляют капиталом крупных игроков и применяют хитрые стратегии для оптимизации рисков.

Как победить выгорание

Типичные способы хеджирования

Открытие коротких позиций — шорт. Это когда игрок занимает у брокера ценные бумаги и реализует их по текущей рыночной цене, чтобы в будущем, когда котировки снизятся, выкупить активы по более низкой цене.

Покупка пут-опционов. Это своего рода договоренность между двумя участниками, что покупатель опциона может, но не обязан продать свой базовый актив по заранее установленной цене независимо от его котировок в будущем.

То есть, продавая пут-опцион, игрок фиксирует для себя текущую стоимость своего актива. В будущем, если котировки упадут, он сможет продать его по прежней цене, будто падения не было.

Продажа фьючерсов. Фьючерс — это договор между двумя участниками срочного рынка о купле-продаже актива в определенную дату в будущем и по заранее оговоренной цене. Продажа фьючерса также позволяет защитить актив от падения котировок.

Свопы. Это другой тип срочной сделки, когда две стороны обмениваются платежами в рамках определенного периода. Например, игрок покупает доллары за рубли по текущему курсу и одновременно продает то же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Именно этот тип хеджирования использует FinEx. Кроме FXRW есть еще два фонда с рублевым хеджем: FXRB и FXMM. С целью хеджирования фонд ежедневно заключает валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступает банк NY Mellon. Если рубль за день обесценится, фонд платит NY Mellon курсовую разницу, а если укрепится — наоборот.

Как устроены ETF с хеджированием

Фонды FXWO и FXRW запущены в январе 2020 года. У них одинаковый портфель активов, который повторяет состав индекса Solactive Global Equity Large Cap Select Index. Это акции 519 компаний глобального рынка, где наибольшие доли отводятся эмитентам из США, Японии и Великобритании.

Разница между ними — в базовой валюте. В фонде FXWO это доллары, а в FXRW действует механизм рублевого хеджирования, и его базовый актив — рубли.

Технически все проще объяснить на примере. Предположим, стоимость активов фонда за день не изменилась, но при этом доллар подорожал на 10%. Рублевая цена долларового фонда FXWO при этом вырастет примерно на 10%, потому что фактически это фонд в долларах, но мы видим цену в рублях по текущему курсу. А рублевая цена фонда FXRW с рублевым хеджем при росте курса доллара не изменится: курс доллара для этого фонда как бы фиксированный, на котировки фонда влияет только стоимость самих активов фонда. В этом примере я все упростил и не учитываю комиссии брокера и отклонения, которые возникают из хеджирования, но принцип такой.

Долларовый график FXWO и рублевый FXRW с большой точностью повторяют свой бенчмарк — эталонный индекс, выраженный в долларах. Хотя у FXRW расхождение с индексом выражено сильнее. Это связано с более сложными финансовыми потоками внутри него. Из-за разницы между рублевой и долларовой ставками в результате хеджирования фонд извлекает дополнительную рублевую прибыль — так называемую форвардную премию. Она с течением времени формирует подушку безопасности, которая позволяет компенсировать умеренные коррекции на рынке. Например, падение рынка акций на 4—5% легко покрывается этой подушкой.

Самый простой способ инвестировать в глобальный портфель акций — FinExPDF, 1,4 МБ

Миллион с нуля №48 — запуск новых ETF от Finex: FXWO и FXRW

Основные моменты

Состав обоих фондов идентичен. И на момент старта, пропорции по странам выглядят следующим образом:

По факту мы не получаем ничего нового. Те же страны из других ETF фондов линейки FINEX, только собранные в одну кучу.

В чем принцип такой сборной солянки в виде одного фонда? Фонд отслеживает индекс Solactive Global Equity Large Cap Select Index NTR. Созданный кстати специально под эти ETF.

Веса в индексе (и в фонде) выделяются не на основе стандартных критериев классических индексов (капитализации). А на основании немного другой методологии. Математической модели Блэка-Литтермана с использованием шиллеровского CAPE.

Если простыми словами, текущий рыночный коэффициент P/E (цена-прибыль) сравнивается со средним его значением за последние несколько лет. Разница (положительная или отрицательная) говорит о переоцененности или недооцененности рынка. В связи с полученными данными, веса под каждый конкретный рынок (страну) могут изменяться.

В фонде должно быть около 500 бумаг их 7 стран. По факту пока фонд формируется имеем около 3 сотен акций.

В чем отличие FXRW от FXWO

За счет использования валютного хеджирования, ETF FXRW позволяет получать несколько процентов дополнительной доходности в год. За счет разницы рублевых и долларовых ставок.

Со слов Finex: при падении базового актива за год на 4-5%, валютное хеджирование компенсирует эту просадку.

Плюсы и минусы глобальных ETF

Цена одного пая ETF всего от 1 рубля (или валютный эквивалент).

Удобно покупать на сдачу. Даже если сами активы вам не особо интересны. На брокерском счете всегда остается небольшая сумма, которую некуда пристроить. Несколько десятков-сотен рублей.

Здесь сразу же напрашивается аналогия с вечными портфелями от Тинькофф. Которые были запущены примерно на месяц ранее. Они тоже начали торговаться с каких-то копеек. В буквальном смысле.

Готовый диверсифицированный портфель акций.

Свыше 500 акций из 7 стран. С помощью всего одного ETF. По моему неплохо. И ребалансировку делать не нужно будет. Все манипуляции останутся на стороне провайдера. Ежеквартальные ребалансировки без вашего участия.

Для полноты, можно самостоятельно добавить фонды (или отдельные бумаги) на облигации и золото. И у вас будет полностью диверсифицированный портфель по основным классам активов.

Возможность выбора между ETF с хеджем или без.

FINEX заманивает клиентов скидками.

В совокупности за первый год мы имеем комиссию в 0,91%.

Получаем в 1,5 раза дороже.

Finex сравнивает свой фонд с глобальным. И показывает, что на исторических данных за прошлые периоды его индекс впереди планеты всей (в плане показанной доходности).

Здесь мы наблюдаем игру слов и некоторые недомолвки.

В ETF FXWO и FXRW входит «всего 500 бумаг из 7 стран». Причем веса 2-х стран (Россия и Германия) в составе составляют всего 2%. И основная масса активов сосредоточена на 5 странах. До глобального портфеля очень далеко.

Для сравнения. По настоящему глобальные портфели от крупнейших провайдеров содержат несколько тысяч акций. Из нескольких десятков стран.

И сравнивать их между собой на мой взгляд не совсем корректно.

Добавлено сентябрь 2021.

На Московской бирже уже десятки фондов направленных на различные страны и регионы. Например, есть ETF FXDM от Finex на развитые рынки (в составе 200 акций из 20 крупнейших стран мира).

Покупать или не покупать?

А вот по поводу целенаправленной покупки фондов на основные суммы? Есть ли смысл?

Если выбирать между двумя ETF, то по моему мнению FXRW за счет валютного хеджирования выглядит предпочтительнее. Несколько дополнительных процентов к доходности на дороге не валяются.

Второй момент. Как быть инвесторам, у которых уже есть в портфелях другие ETF? С выделенными долями. Например, на ту же Америку. Как то сложновато будет вставить вышеперечисленные свежие фонды фондов в свою стратегию. Для этого придется серьезно поменять состав и пропорции портфеля. Понести дополнительные расходы в виде брокерских комиссий и налогов. А нужно ли им это?

Новичкам, начинающим инвестировать с нуля, в этом деле проще. Покупай один фонд и больше тебя ничего не волнует. Даже немного завидую.

Новые глобальные etf FXWO и FXRW

Структура фондов FXRW и FXWO

Фонд по факту один и он инвестирует в большие компании всего мира. Глобально диверсифицированный портфель акций с перебалансировкой на основе фундаментальных факторов позволит получить доходность основных представителей мировой экономики. Ребалансирование портфеля фонда осуществляется раз в квартал.

В портфеле присутствуют как развитые страны, так и развивающиеся. В список вошли акции всего 7 стран: США (40%), Китая (20%), Японии (16%), Великобритании (15%), Австралии (7%), Германии (1%) и России (1%). В составе фонда имеется незначительное количество других фондов, например FXRL.

Замена FXUK, FXAU, FXJP

FinEx выпустила два мировых фонда FXWO и FXRW на замену трем старым страновым фондам на Австралию, Японию и Великобританию. Три старых фонда прекратят свое существование 14 февраля 2020 года. Все остальные субфонды Finex продолжат существовать.

Особенности комиссий ETF FXRW

Итоговая средневзвешенная комиссия за 2020 год — 0,91% годовых.

Различия между FXWO и FXRW

Состав прямых инвестиций у обоих фондов одинаковый. Структурное отличие заключается в том, что FXRW обладает валютным свопом. В случае увеличения курса доллара активнее растет FXWO. В период укрепления рубля лучше себя чувствует FXRW. Подобное валютное хеджирование дает доходность за счет разницы рублевых и долларовых ставок.