в чем различие золотой и классической кредитной карты сбербанка

Золотая карта Сбербанка

В линейке продуктов Сбербанка для частных клиентов особые условия обслуживания есть у золотых дебетовых карт. Вы можете оформить пластик одной из трех платежных систем: МИР, MasterCard, VISA Gold. Рассмотрим, какие тарифы и условия обслуживания действуют сегодня, как заказать и получить платежный инструмент, преимущества и недостатки золотой карты Сбербанка.

В чем отличие дебетовых карточек Gold от обычных

Разница в условиях использования MasterCard, МИР и VISA Gold Сбербанка и классических карт следующая. У золотого платежного инструмента

Кроме того, за эти операции начисляется повышенный процент бонусами.

Тарифы и условия обслуживания

В таблице сопоставлены условия использования золотой карты в зависимости от платежной системы.

Возможность использовать за рубежом

При этом СМС-информирование и push-уведомления – бесплатные. Не придется тратиться и за получение отчета по карте в банке или по электронной почте.

Как оформить заявку и получить карту

Чтобы стать владельцем платежного инструмента, нужно заранее заказать его выпуск.

Требования. Держателем золотой дебетовой карты может стать российский гражданин с постоянной или временной регистрацией регистрация на территории РФ. У него должны быть постоянный источник дохода и трудоустройство. Возраст клиента – от 18 лет.

Как оформить дебетовую карту. Заявку вы можете подать в отделении Сбербанка или онлайн.

Первый вариант. Необходимо прийти в офис банка в своем населенном пункте с паспортом и подать письменную заявку – заполнить анкету, которую предоставит сотрудник. К ней прилагается копия удостоверения клиента.

Второй вариант. Чтобы заказать пластик, нажмите «Подать заявку» в карточке с его описанием на странице https://www.vbr.ru/banki/sberbank-rossii/debetovyekarty/zolotye/. Заполните анкету на открывшейся странице. Потребуется указать свои персональные данные, согласиться на их обработку. Выберите платежную систему пластика (МИР, MasterCard, VISA) gold.

В течение 3 дней вам поступит ответ Сбербанка о том, одобрен или нет выпуск пластика. Когда карта будет готова, вы также получите СМС о том, где и когда сможете ее забрать. В отделение банка нужно прийти с паспортом и подписать договор.

Активация. Перед тем как начать пользоваться платежным инструментом, его нужно задействовать. Чтобы активировать пластик, нужно

Через устройство самообслуживания активировать пластик нужно не позднее следующего дня после выдачи.

Условия пополнения и обналичивания

Зачислять деньги на счет карты без комиссии клиент может несколькими способами:

Обналичивание. В банкоматах и кассах Сбербанка держатель пластика может снять до 300 тыс. рублей.

В месяц получится обналичить не более 3 млн руб. Если речь идет о загранице, в экстренных ситуациях владелец золотой карты может снять в банкомате до 5 тыс. в американской валюте (если они есть на счете).

Преимущества и недостатки пластика Сбербанка голд

Преимущества золотой карты:

Недостатки пластика gold Сбербанка:

Эти условия распространяются на все золотые карты Сбербанка – VISA Gold, MasterCard Gold, МИР.

Бонусы и дополнительные возможности карты

Программа лояльности Сбербанка подключается не автоматически, а по желанию владельца карты. Чтобы пользоваться бонусами, нужно обратиться к сотруднику финучреждения в офисе либо по телефону. Другой вариант – подключить программу лояльности в личном кабинете «Сбербанка Онлайн» или с помощью СМС. Отправьте слово «Спасибо» на номер 900 и напишите через пробел четыре последние цифры 16-значного номера пластика. Еще один способ – подключиться к программе лояльности в банкомате Сбербанка. Для этого перейдите в меню в соответствующий раздел.

По программе лояльности начисляются бонусы «Спасибо». Баллы поступают как от самого банка, так и от партнеров. Один балл равен одному рублю. Бонусы могут использоваться при оплате товаров и услуг в магазинах и сервисах, которые участвуют в программе «Спасибо». Минимальный процент от банка – 0,5%, максимальный – 5%. У партнеров количество бонусов может доходить до 30%. Процент от суммы чека, который вы можете внести бонусами, зависит от условий сотрудничества партнера с банком. Например, в ресторанах Burger King принимают оплату баллами до 99% чека при покупке от 300 рублей. Если сумма меньше, бонусы не принимаются, если больше – спишется столько бонусов, сколько есть на балансе. Самые выгодные условия – в магазинах «Пятерочка». Здесь вы можете оплатить баллами до 100% от стоимости покупки.

Заключение

В отличие от классических продуктов золотой карты МИР, МастерКард и ВИЗА Голд Сбербанка у есть ряд преимуществ. Пользоваться ей будет выгодно, если вы планируете снимать и переводить большие суммы денег. При этом нужно обращать внимание на то, чтобы не превысить допустимый лимит операции, т. к. за их превышение взимается комиссия. Держатели зарплатных карточек не тратят деньги на годовое обслуживание.

Кредитная карта Сбербанка Виза Голд

Для клиентов, готовых активно занимать и тратить большие суммы по безналичным операциям, разработана золотая кредитная карта Сбербанка. Ее условия выгодно отличаются от обычных кредиток, но требуют вдумчивого отношения, соотнесения с ежемесячными тратами и заработками.

Условия пользования золотой кредитной картой Сбербанка

Золотые карты, в отличие от классических, предполагают более высокий статус и заработок их держателя, а следовательно — больший оборот средств по счету. Отсюда вытекает большее число привилегий, которые предоставляют банки и платежные системы. Сродни них:

Сам по себе золотой статус не гарантирует, что карточка окажется выгоднее других продуктов на рынке. Важно рассматривать тариф — продолжительность грейс-периода, процент и размер минимального платежа.

Условия льготного периода

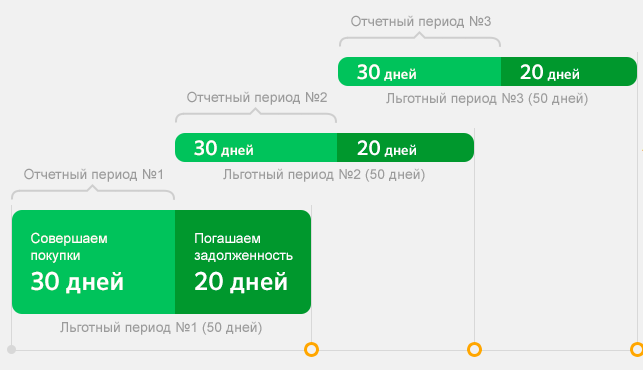

Грамотно распоряжаясь знаниями о кредитке, владельцы золотой карты могут вовсе не платить банку. Для этого нужно знать тонкости расчета грейс-периода — времени, в течение которого можно бесплатно пользуются заемными средствами. В Сбербанке такой период составляет 50 дней, из которых:

При этом неважно, когда клиент расплатился карточкой. Даже если это произошло за сутки до истечения расчетного периода, платежный период все равно наступит на следующий день — соответственно, и обязательства по платежам вместе с ним. Величина минимального транша составляет 5% от суммы долга ежемесячно. Не уплатив его в срок, держатель начинает обрастать большим процентом (до 25,9% годовых).

Тарифы по картам

Для золотых карточек действует идентичный тариф, независимо от платежной системы — MasterСard или Visa. Отличия наблюдаются лишь для клиентов различного статуса (об этом ниже).

*Для текущих клиентов, в т.ч. зарплатных, Сбербанк предлагает выгодные условия — ставку по кредитной карте 23,9 %. Чтобы претендовать на сниженный процент, нужно проверить онлайн-банк: если предложение актуально, в личном кабинете будет доступна опция «подать заявку».

Бонусы и скидки по карте

Вместо классического cashback Сбербанк реализует собственную бонусную программу «Спасибо». По ее условиям клиент, активно использующий кредитку, получает на свой счет бонусные баллы. Подробнее об условиях:

Кроме Сбербанка, привилегии обещают платежные системы Visa и MasterСard. В их числе — скидки на покупки в розничных сетях, сфере услуг, бесплатные минуты в международном роуминге, выгодный трансфер из аэропорта и проч.

Снятие наличных

Изначально кредитки предназначены для безналичных операций. Снимать средства с таких карт — невыгодно, и пластик Сбербанка не исключение. Тем не менее, если наличные средства срочно понадобились, снять их можно по тарифу:

Важный нюанс: если на пластике хранятся собственные, не кредитные средства держателя, то снять их банкомате без уплаты комиссии нельзя.

Как получить золотую карту Сбербанка?

Если условия голд-карты показались привлекательными, оформить ее в пару кликов можно на Bankiros.ru — финансовом портале со всем необходимым функционалом. Для этого:

Ждать не придется долго — по итогам рассмотрения заявки Сбербанк присылает sms-сообщение в течение часа.

Требования к заемщику

Безусловно, первостепенным будет состояние кредитной истории: в прошлом клиента не должно значится систематических просрочек, как и открытых задолженностей в момент обращения в банк.

Документы для оформления

Перечень дополнительных документов стоит уточнить у операциониста или в call-центре, но обычно это:

Способы погашения карты

Способов пополнить кредитку от Сбербанка немного — в финучреждении принято рассчитываться с клиентами, не прибегая к сторонней инфраструктуре и платежным системам. Итак, для транша подойдут:

Использование мобильного и онлайн-банка особенно удобно: приложения выстраивают график платежей и предупреждают о последствиях просрочек.

Плюсы и минусы

Кредитная карта Голд Сбербанка — продукт, преимущества и недостатки которого хорошо известны: пластик давно выпускается и оброс внушительной клиентурой. Обозначим его сильные и слабые стороны попунктно:

Бонусная программа Сбербанка, которая постоянно развивается

Высокий процент за обналичивание карты как в собственных, так и сторонних АТМ

Доступ к привилегиям от платежных систем — Visa и MasterСard

Дорогое обслуживание карты, не считая первого бесплатного года

В итоге золотая карта остается хорошим решением для держателей, чей оборот средств по кредитке велик: в таком случае можно подзаработать на бонусной программе, а сумма годового обслуживания не ощущается чрезмерной.

Золотая кредитная карта СберБанка: условия использования в 2021 году

Пластиковые карты премиальной категории традиционно считаются выбором взыскательных людей – тех, кого не устраивают стандартные условия, кто ищет индивидуального подхода. Кредитная карта СберБанка Голд доказывает – золотой продукт доступен широкому кругу лиц, его легко оформить, но при этом преимуществ использования больше, чем по обычным карточкам, а пакет привилегий гораздо шире.

В чем разница обычной и Золотой кредитной карты СберБанка?

Кредитная карта СберБанка MasterCard Gold либо Visa Gold – предложение для привилегированных клиентов и флагманский продукт финансового учреждения. Именно эту кредитку банк предоставляет в индивидуальном порядке зарплатным клиентам и активным пользователям дебетовых карточек. Отличий от Классической кредитки немного:

Для большинства пользователей разницы между обычной и Золотой карточкой нет – лимитов в обоих случаях достаточно для ежедневных покупок, а о привилегиях MasterCard (Visa) знают далеко не все клиенты.

Тарифы и условия обслуживания Золотой кредитной карты СберБанка

Крупнейший банк России предлагает выгодные тарифы по Золотой кредитной карте от СберБанка – условия пользования представлены в сводной таблице (актуальная информация).

Стоимость выпуска и обслуживания

Штраф за просрочку

3% в кассах и банкоматах Сбера и дочерних организациях (мин. 390 р.); 4% – в иных банках (мин. 390 р.)

Суточный лимит на расходные операции

Проценты на остаток собственных средств

Выписка об операциях в банкомате

Запрос баланса в сторонних терминалах

По кредитной карте СберБанка Голд условия для переводов аналогичны тарифам для выдачи наличных – перевести без комиссии средства не получится даже на собственную дебетовую карточку Сбера.

Льготный период кредитки – как работает?

Золотая кредитная карта СберБанка на 50 дней отличается продолжительным льготным периодом, когда распоряжаться заемными средствами можно без переплаты. Грейс-период по карточке восстанавливается после погашения всей задолженности с процентами и формирования ежемесячного отчета (обычно происходит 5-7 числа).

В течение грейс-периода нужно вносить обязательные платежи, иначе образуется просрочка с начислением штрафов. При непогашении долга за 50 дней (считается с начала отчетного периода, а не первой покупки) на оставшуюся сумму начислят проценты в рамках заключенного договора.

Бонусная программа «Спасибо»

Кредитная карта Виза Голд от СберБанка подключена к программе лояльности – держатель получает бонусы за транзакции в зависимости от уровня участия:

Уровень участия в программе зависит от соотношения безналичных трат к получению наличных. Для повышенных привилегий нужно совершить платеж в Сбер Онлайн, открыть или пополнить депозит (на любую сумму хотя бы раз в месяц).

Как оформить Золотую карту СберБанка?

Получить кредитную карту СберБанка МастерКард Голд (Виза) можно после одобрения – подать анкету удастся несколькими способами:

Даже если банк прислал предложение (по СМС или в Сбер Онлайн), гарантии одобрения нет – будут тщательно проверены финансовая репутация и платежеспособность заемщика.

Требования к заемщику

Получить Мастер Кард Голд СберБанка (кредитная карта) может действующий либо новый клиент финансового учреждения, отвечающий ряду требований:

Размер лимита определяется на основании внутренней скоринговой модели. Предварительную сумму, которую Сбер может выдать, удастся посмотреть через онлайн-банк во вкладке «Кредитный рейтинг» (общая для карточек и кредитов).

Документы для оформления

Перечень документов, необходимых для заключения договора, зависит от желаемого лимита:

Даже если изначально банк установил небольшой лимит, при активном использовании пластика и отсутствии просрочек в будущем он будет стабильно повышаться. Сбер пришлет уведомление, клиент, желающий оставить старый лимит, должен направить команду «Лимит нет» в ответном сообщении.

Снятие наличных – лимиты и комиссии

Снимать наличные с любой кредитки всегда невыгодно и даже пластик уровня «Золота» по этому критерию не выигрывает. Условия получения средств:

Не получится по кредитке Сбера и бесплатно «стянуть» наличные через интернет-банк сторонних учреждений – такие операции отслеживают и блокируют на этапе подтверждения.

Как узнать о задолженности по кредитной карте?

Пользоваться кредиткой предельно просто – благо, Сбер постоянно совершенствует онлайн сервисы и является банком, запускающим передовые технологии. Узнать сумму долга можно:

Банк отображает не только минимальный платеж и общую задолженность, но и сумму, при внесении которой удастся воспользоваться грейс-периодом без начисления процентов.

В чем подвох Золотой кредитной карты СберБанка?

По Золотой кредитной карте СберБанка отзывы клиентов в большинстве положительны, а число подводных камней – минимально. Впрочем, держателю нужно помнить о нюансах обслуживания:

Перед оформлением изучите подробные условия, узнайте об особенностях Золотой кредитной карты СберБанка (в чем подвох, как ей пользоваться, где начисляют кэшбэк?), чтобы с максимальной выгодой распоряжаться пластиком.

Плюсы и минусы Золотой кредитки СберБанка

Лучшая кредитка Сбера неслучайно популярна у держателей – она, безусловно, выгодная. Плюсы Золотой кредитной карты СберБанка многочисленны:

Однако есть у Золотой кредитной карты СберБанка и минусы. Так, предусмотрены высокие комиссии за получение наличных – карточка не подходит для этой операции. Еще один недостаток – грейс-период считается с отчетной даты, в этот же день он восстанавливается после полного погашения задолженности.

Кредитная карта СберБанка Visa Gold или MasterCard Gold – премиальный пластик, ориентированный на нужды требовательных держателей: всех тех, кто не желает отказываться от спонтанных покупок, хочет быть уверенным в завтрашнем дне и иметь в кошельке финансовую подушку. Кэшбэк, бесплатное обслуживание, высокие лимиты и восстанавливаемый грейс-период – неоспоримые достоинства кредитки, а наличие бонусов и привилегий от платежной системы обеспечивает еще более выгодные условия использования.

Кредитная карта Visa Gold Сбербанка

Золотая пластиковая карта Сбербанка – это престижный платежный инструмент, который, в основном, предоставляется привилегированным клиентам банков. Не исключение и крупнейший российский банк.

Карта Visa Gold Сбербанк и обычная кредитка: в чем разница

Это один из самых часто задаваемых клиентами вопросов. На самом деле, различий не так уж и много, однако их важно учитывать при оформлении. Первое — это различие лимитов на обналичивание. С обычной кредитки можно снять максимум 150 тыс. рублей. На золотой карте Сбербанка этот лимит выше в два раза – максимум 300 тыс. рублей. Отличаются и условия перевыпуска. Так, если вы потеряли стандартную кредитку или изменили личные данные (например, сменили фамилию), за перевыпуск нужно будет заплатить 150 рублей. Виза Голд, в свою очередь, переоформляется бесплатно.

Главное – и самое весомое, — отличие золотой кредитной карты Сбербанк Gold от стандартной заключается в стоимости ее годового обслуживания. Обычная кредитка может стоить до 900 рублей в год. Visa Gold Сбербанк обойдется дороже – до 3000 рублей в год. Конечно, СБРФ предоставляет условия бесплатного использования – например, при оформлении кредитки в определенный период. Также для некоторых продуктов существуют условия, выполняя которые, вы можете пользоваться ими бесплатно.

Карта кредитная от Visa дает множество привилегий, о которых мы не можем не сказать. К ним относятся:

Условия использования Visa Gold от Сбербанка

К сожалению, четких условий использования кредитки нет – они рассчитываются для клиентов индивидуально. Однако можно выделить основные положения для каждой категории пользователя. Всего их две – заказчик, получившие кредитную карту Виза Голд в рамках персонального предложения, и клиенты, самостоятельно подавшие заявку в банк и получившие одобрение.

Персональное предложение

Кредитная карта Виза Голд предлагается некоторым клиентам банка менеджерами самой организации. Персональное предложение могут получить лица, давно являющиеся клиентами банка и постоянно пользующиеся его услугами – заемщикам и вкладчикам, а также участникам зарплатных проектов. Кроме того, менеджеры СБРФ могут предложить оформить карту Visa Gold клиентам, ранее пользовавшимся продуктами организации.

В рамках персонального предложения для карты Gold от Виза доступны следующие привилегии:

Для тех, кто решил оформить золотой пластик Виза по собственной заявке в Сбербанк, условия будут несколько другими.

При этом стоит помнить, что для каждого отдельного клиента кредитный лимит устанавливается индивидуально, на основе данных о его платежеспособности. Так вы можете получить пластик с лимитом только на 100 тыс. рублей (при максимуме в 300 тыс. рублей), а в некоторых случаях и меньше.

Функции золотой кредитки

Золотая кредитная карта Сбербанка России, помимо очевидных привилегий от платежной системы и бонусов по персональному предложению (если вам такое поступило), обладает множеством функциональных достоинств. К ним относятся:

Стоит уточнить, что использование кредитки предоставляет, в основном, безналичный расчет. Однако вы можете и обналичить деньги. В банкоматах вы можете снять до 100 тыс. рублей. При этом операция облагается комиссией – 3−4% от суммы операцией, но при этом не меньше 390 рублей.

Карта платежной системы Виза: как оформить?

Для тех, кто хочет получить карту Visa Gold, условия выдвигаются достаточно строгие. Так, потенциальный заемщик должен быть в возрасте от 21 до 65 лет, иметь постоянную прописку в одном из регионов России и место работы, стаж на котором составляет не менее полугода.

Постоянные клиенты банка, получившие персональное предложение от организации, могут получить золотую карту Visa от Сбербанка, просто придя в одно из отделений с паспортом. При этом им уже не нужно собирать справки и различные документы – вся нужная информация уже есть в базе данных. Информация о предодобренном предложении доступна в личном кабинете. Также о нем может сообщить менеджер банка, позвонив вам на номер, указанный в документах.

Те, кто не получил персональное предложение, могут подать заявку на получение кредитки стандартным методом. Для этого вам потребуется собрать следующие документы:

После этого обратитесь в банк. Подать заявку на предварительное одобрение можно на сайте или онлайн, в личном кабинете, или же лично придя в ближайшее отделение и обратившись к операционисту. Важно, чтобы в отделении был отдел кредитования физических лиц.

Заполняя заявку на кредитную карту Сбербанка, убедитесь, что указанная вам информация верна – малейшая ошибка может привести к отказу.

Рассмотрение заявки происходит в течение 1−2 рабочих дней, иногда дольше – в зависимости от загруженности финучреждения. Результат вам сообщат в телефонном звонке или СМС-сообщении. Если он положительный, менеджер банка предложит прийти в отделение снова для того, чтобы подписать документы. Золотая карта Сбербанка России выпускается в течение пяти дней.

Получая кредитку, обязательно уточните у менеджера, как пользоваться льготным периодом правильно – это позволит вам экономить на процентах. Если соблюдать все правила, то пользоваться ей можно и вовсе бесплатно.

Расплачивайтесь средствами банка тогда, когда вам нужно срочно оплатить товар, или же пользуйтесь ей ежедневно, чтобы затем вернуть средства с поступлением зарплаты. Погашение долга происходит стандартным методом – в кассе банка, через банкомат или с одного пластика на другой в личном кабинете.

Золотая кредитная карта Сбербанка, льготный период 50 дней

Если кто еще не в курсе, с 25.08.2021 стали доступны новые кредитные Сберкарты на 120 дней, это интересно.

Золотая кредитная карта Сбербанка 50 дней — бесплатная

У многих клиентов Сбербанка в Мобильном приложении или в Интернет-банке «Сбербанк-онлайн» рано или поздно появляется предодобренное предложение по кредитной карте Сбербанка уровня Classic или Gold с беспроцентным периодом до 50 дней. Я получил такую карту и составил свой отзыв и впечатления о ней. Здесь идет речь о карте Visa, в случае MasterCard Gold — никаких отличий, всё то же самое, условия по карте ничем не отличаются.

Такое предодобренное предложение появляется даже у пенсионеров, которые получают пенсию на социальную карту Сбербанка России, причем с приличным лимитом в 60-80 тыс. рублей. Размер кредитного лимита можно уменьшить, если вы не хотите себе создавать лишнюю кредитную нагрузку, например, собираетесь вскоре брать ипотеку или автокредит. Льготный период по карте классический — до 50 дней свободы от процентов.

Я согласился с предодобренным предложением, условия меня устроили, выбрал удобное и ближайшее ко мне отделение Сбербанка, заказал карту, и недели через 2 пришло сообщение что карта готова и ее можно забрать. При получении карты спрашивали про работу (точное название, адрес) и доход. Карту выдали, никаких дополнительных платных услуг не навязывали, только мягко предложили страховку, я вежливо и твердо отказался :). Пин-код к карте прилагался в конверте, не как к карте Сбербанка Моментум или зарплатной Мир, где его надо было придумать самому и ввести через терминал.

Процентная ставка 17.9% — 23.9% — 25.9% или 0%?

На ноябрь 2020 года в Сбере было (сейчас уже нет) хорошее предложение с относительно низкими процентами — 17.9% годовых, если вы собираетесь их платить и не пользоваться беспроцентным периодом (режимом).

В остальном ставки по кредиту стабильные:

Но я, считаю, что это не дело — платить проценты банку за пользование кредитной картой и выбираю 0% годовых.

Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

На сайте Сбербанка можно изучить незамысловатую схему использования льготного периода, который может составлять до 50 дней — это 30 дней расчетного периода + 20 дней платежного периода. Как и у всех кредитных карт с классическим льготным периодом, есть жестко заданные сроки расчетного периода (РП). У меня от с 15 по 14 число каждого месяца, дата указана в договоре. РП — это период, в котором учитываются сделанные покупки. Если покупку не успели обработать до конца текущего РП (провести операцию по счету карты), то она попадет в следующий расчетный период.

Если сделать покупку в первый день расчетного периода, то до даты платежа будет 50 дней с даты покупки. Но лучше никогда ничего не считать от даты покупки, к ней не привязывается никаких платежей, покупки могут совершаться каждый день и по несколько раз в день — кредитная карта рассчитана больше именно на повседневное использование. На сайте банка сейчас висит такая схема:

Дата платежа — день, до наступления которого нужно вернуть всю сумму долга банку, тогда пользование кредитом будет беспроцентным. Если вы не можете вернуть сумму целиком, нужно внести сумму не менее обязательного платежа (указан в отчете по карте), тогда вам будут начислены проценты за пользование кредитом, начиная с даты покупки. Если вы пропустили дату платежа, то вам будут начислены проценты и неустойка, что в дальнейшем может повлиять на вашу кредитную историю.

Отчетный период — это 30 дней, в течение которых вы делаете покупки по кредитной карте, он же РП (расчетный период). По окончании периода формируется отчет по вашим платежам – когда и сколько вы потратили. Дату составления ежемесячного отчета вы можете найти в отчете по вашей карте.

Льготный беспроцентный период — это 50 дней, которые складываются из 30 дней отчетного периода и 20 дней платежного периода. Если отчетный период начинается 1 февраля (короткий месяц), то льготный период для февральских покупок будет короче: 28 или 29 дней отчетного периода + 20 дней платежного.

Сразу по окончании 30 дней отчетного периода (у меня первый ОП закончился 15 февраля), Сбербанк запоминает состояние счета и генерирует ежемесячную выписку по кредитной карте — это дата отчета по карте. Эту выписку он присылает клиенту на e-mail в формате HTML, она выглядит примерно так:

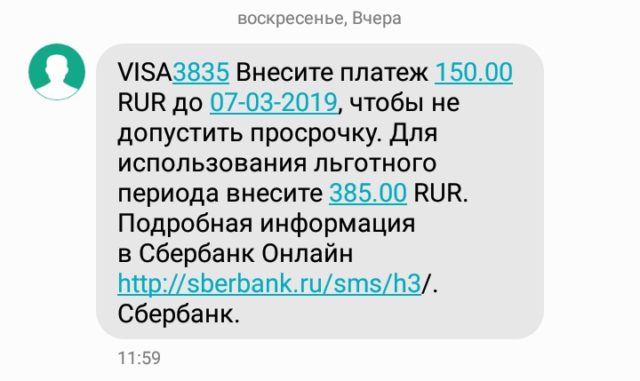

Здесь видно, что за РП сделано расходов на 385 рублей и общая задолженность (долг по выписке) тоже 385 рублей (т.к. в начале РП долга не было). Для использования льготного периода по кредитной карте Сбербанка нужно иметь в виду именно эту сумму — «основной долг». Для тех, кто хочет платить проценты, разумеется, всегда есть другая сумма — «обязательный платеж» — здесь это 150р. Размер минимального платежа составляет 5% от суммы долга, но не менее 150р — вот это они и есть. Вы можете заранее внести минимальный платеж (по обязательно после выписки), тогда в любом случае просрочки уже не будет. Если внести сумму 350р, то льготный период будет продолжать работать. На внесение дается 20 дней в новом расчетном периоде, их называют «платежный период» или на схеме «Льготный период №2». Лучше внести платеж не в последний день а за 2-3 дня, для надежности.

Кроме того приходит и СМС-выписка с теми же двумя суммами и датой платежа (дата в Сбербанке одна и для обязательного платежа, и для платежа льготного периода, в отличие от ОТП-банка, например).

В день выписки, пока не было новых операций по карте, по ссылке «Задолженность» видно примерно такую информацию:

Т.е. если вы посеяли выписку (обе, и e-mail, и СМС), то в мобильном приложении всегда можно посмотреть, сколько платить к дню обязательного платежа, до которого у нас еще почти 20 дней. Тем временем, можно продолжать пользоваться картой, вот список операций

Здесь 385 рублей потрачено до 14 февраля и еще 10 — после даты отчета по карте.

Допустим, мы сделали еще расходную операцию, и она провелась по счету карты, поэтому баланс карты изменился, изменился и размер задолженности:

Т.е. долг вырос до 395 рублей, но в очередной платеж все равно платить 385 рублей для льготного периода.

Попробуем нажать кнопку «Пополнить карту» и ткнем в поле для суммы платежа, выскочит меню с вариантами суммы:

Оплата ЖКХ и мобильной связи без комиссии по кредитным картам Сбербанка

Разумеется, вы можете без комиссии оплачивать кредитной картой Сбербанка Visa Gold услуги любых операторов связи или многих поставщиков услуг ЖКХ, прямо из Сбербанк-онлайн или на сайте поставщика, никакой комиссии не будет. Однако и кэшбэка вы не получите.

Бонусы Спасибо и бесплатная кредитка Сбербанка Visa Gold

Не знаю, кого может устроить такая «бонусная программа», а меня — нет, по любой другой карте платят минимум 1%, причем по большей части деньгами, а не «спасибами», которые еще нужно где-то пристроить. Для карты MasterCard условия точно такие же, как и для Visa.

Снятие наличных с кредитки Сбербанка — комиссия и проценты

Вообще говоря, кредитные карты плохо подходят для снятия наличных кроме некоторых исключений типа карты Альфа-банка «100 дней без процентов». Хуже всего подходят карты банка Восточный (ставка 78.9% годовых и комиссия 4.9% +399 руб за снятие наличных) и банка Тинькофф (ставка до 49.9% и комиссия 2.9% + 249 руб). В этом смысле кредитные карты Сбербанка подходят для снятия наличных намного лучше, их условия более гуманны: комиссия — 3% от суммы, но не менее 390 руб, и типичная ставка — 23.9% годовых. Но на снятые наличные никакого беспроцентного периода уже не будет.

Как пополнить карту Сбербанка?

Разумеется, можно пополнить с другой (дебетовой) карты внутри банка в Сбербанке.онлайн — это самый удобный способ. Для этого лучше всего подойдет карта Сбербанка Моментум с бесплатным обслуживанием или зарплатная, если у вас такая есть.

Кроме того, 08.04.2020 Сбербанк отменил комиссию за с2с-пополнение (ранее 1,2%). Теперь можно пополнить карты Сбербанка с карт других банков: через приложение или через сервис на сайте банка. Годом ранее была отменена комиссия за пополнение кредитных карт, правда, сроки зачисления могли достигать 72 часов.

Акция была до 1 мая, но она работает и сейчас. Эта возможность пополнения не афишируется банком, как и переводы по СБП.

Еще один способ — пополнить через СБП дебетовую карту, а с нее — кредитную.

Лимиты: 30000/раз, 150000/сутки, 1500000/мес, макс. 30 операций.

Бесплатная золотая кредитка Сбербанка — в чем подвох?

Пока я не нашел ни одного подвоха, подводного камня или минуса:

В следующих сериях — «смертельный номер»:

Вторая серия — проценты по золотой кредитной карте Сбербанка

Вот как это выглядит в мобильном приложении Сбербанк.Онлайн

Из 64000 кредитного лимита осталось 63800, потрачено 200 рублей, внести нужно минимум 150. Если нажать «Задолженность», то увидим детали:

Здесь видно, что 5 мая — крайняя дата внесения обязательного минимального платежа в 150 рублей. Ниже указана сумма «льготная задолженность», дата та же самая. Если я заплачу 200 руб., то у меня продолжится льготный период. Но я хочу нарушить его условия, поэтому внесу только 150. Пропустить платеж сложно, за 2 дня до даты платежа в 10:00 в приложение пришло уведомление:

Чтобы пополнить кредитку, пополняю её с другой карты Сбербанка, выбираю первый пункт:

Сколько мне придется заплатить процентов, узнаем через 10 дней, с ежемесячной выпиской 15 мая. Предварительный расчет в Excel показывает что придется выложить 6 рублей и 24 копейки:

По моим расчетам, долг 200 рублей был 45 дней, затем еще 11 дней до даты второй выписки долг был 50 рублей. При ставке 23,9% годовых это дает 6,236 рубля.

К 15.05 сформировалась выписка за период:

Получилось что набежало 6.33 рубля процентов. Короче, подтвердить правильность начисления процентов до копеечки — я не смог и бросил это занятие. В любом случае рекомендую по всем кредитным картам пользоваться беспроцентным периодом (я бы сказал по-другому — беспроцентным режимом). А если не получится, то стараться как можно быстрее полностью закрыть долг, потому что проценты по кредитке 23-25% годовых, а по вкладам — максимум 5% годовых.