в чем различие между дебетовой и кредитной картой

В чем отличие

кредитной карты

от дебетовой?

Несмотря на то что банковские платежные карты прочно вошли в нашу жизнь, некоторые люди до сих пор не знают, чем отличается кредитная карта от дебетовой, и ошибочно называют любую карту кредитной. А ведь разница между дебетовой и кредитной картой значительна!

Как отличить кредитную карту от дебетовой? Внешне они очень похожи. На любой карте есть логотип платежной системы (Visa или MasterCard), указан ее номер и срок действия, а также фамилия и имя владельца. Главное их различие — в том, чьи деньги находятся на карте — собственные деньги клиента или банка.

Дебетовая карта

Дебетовая карта выдается при наличии счета в банке, на котором хранятся личные деньги клиента. На нее может перечисляться, например, Ваша зарплата. Вы можете пополнить свой счет в любое время или снять наличные в пределах имеющейся суммы через банкомат или в кассе банка.

Кредитная карта

Самое важное отличие кредитной карты от дебетовой — в том, что на карте находятся денежные средства, принадлежащие банку и предоставленные Вам в качестве возобновляемой кредитной линии на определенных условиях и на конкретный срок. Вы можете оплачивать ими любые покупки и услуги в магазинах или в интернете в пределах выделенного Вам лимита, а потом возвращать средства на счет карты и снова пользоваться денежными средствами банка. Льготный период не распространяется на снятие наличных, и за эту операцию банк, как правило, взимает комиссию.

У всех кредитных карт Ситибанка есть льготный период до 50 дней, в течение которого пользование деньгами банка будет бесплатным при своевременном погашении задолженности. И это очень важное преимущество подобных карт. К тому же владельцу карты предоставляется возможность пользоваться скидками и спецпредложениями многочисленных партнеров банка, что не только приятно, но и выгодно.

Сколько кредитных карт может иметь один человек?

Можно оформить несколько карт в разных банках или в одном банке. Ситибанк предлагает широкий ассортимент кредитных карт с разными условиями и формами вознаграждений, каждая из которых может использоваться для различных ситуаций — например, одна карта выгодна для оплаты авиабилетов, а вторая — для шопинга. Кроме того, две карты позволяют более гибко пользоваться льготным периодом, погашая задолженности на картах в разное время.

Как определить, что лучше — дебетовая карта или кредитная? Конечно, все зависит от Ваших целей и текущих задач. Дебетовая карта есть практически у всех, а вот кредитную стоит завести, если Вы хотите иметь большую финансовую свободу и без задержек оплачивать то, что нужно Вам в данный момент, не откладывая это на потом.

Оставить онлайн-заявку на оформление кредитной карты можно на нашем сайте.

Дебетовая и кредитная карта: в чем разница

У каждого из вас наберется приличная стопка пластиковых карт. В ней будут скидочные карты магазинов и как минимум пара банковских. Дебетовые банковские карты есть у многих, чего нельзя сказать о кредитных. Разберемся, чем они отличаются и какие возможности открывают перед владельцами.

Дебетовая банковская карта выполняет роль личного счета, на котором хранятся деньги ее обладателя. На неё может, например, перечисляться заработная плата, а сумма снятия ограничена лимитом имеющихся на счету средств. Также на счет такой карты можно зачислять деньги и снимать наличные, ею можно оплачивать покупки в интернете и в магазинах, принимающих оплату онлайн. А также переводить средства в другие банки через смс, мобильное приложение или личный кабинет на сайте.

Кредиткой тоже можно оплачивать покупки и снимать наличные в банкоматах или самом банке. Но при этом такая карта дает больше финансовой свободы для ее обладателя: она позволяет путешествовать, приобретать желанные вещи и подарки даже тогда, когда у вас нет собственных денег. Как? За счет суммы, одолженной вам банком.

Это первое и основное, чем дебетовая карта отличается от кредитной. На дебетовой могут быть только деньги ее владельца. На кредитной помимо собственных средств, находится сумма, выделенная банком в долг на определенный период. Сумма ограничена кредитным лимитом. При погашении части или всей суммы долга происходит восстановление кредитного лимита, которым снова можно воспользоваться.

Также у кредитной карты может быть льготный беспроцентный период. Это значит, что в течение количества дней вы сможете пользоваться доступным лимитом без начисления процентов.

Среди вариантов кредитных карт от Райффайзенбанка есть предложения со льготным периодом от 52 до 110 дней, продукты для путешествий и карты с кэшбэком.

Есть ли еще отличия между кредитной и дебетовой картой?

Комиссия за снятие наличных. Стандартно большинство банков удерживают комиссию за снятие наличных с кредитной карты даже в «родном» банкомате. На дебетовые это не распространяется.

Но Райффайзенбанк сделал исключение, выпустив кредитные карты с отсутствием комиссии за снятие средств.

Плата за предоставление кредитных средств. Владея дебетовой картой, вы платите комиссию только за годовое обслуживание. С кредитными иногда добавляется дополнительный платеж — ежемесячный процент от суммы израсходованных средств, но только если задолженность не была полностью погашена в льготный период.

В Райффайзенбанке льготный период длится до 110 дней. Это 3,5 месяца использования денег банка без начисления процентов.

Возраст владельца и необходимые документы

Для этих целей Райффайзенбанк создал дебетовую карту для детей от 6 до 17 лет, она так и называется — Детская. Если ребенку от 6 до 14 лет, пластиковый носитель оформляется к счету любого родителя. В этом случае достаточно паспорта родителя и свидетельства о рождении ребенка. Если ребенку от 14 до 17 лет, карта может остаться дополнительной к родительскому или стать основной уже к его собственному счету. Для оформления кроме свидетельства о рождении потребуется письменное согласие одного из родителей.

Возрастная планка для получения кредитной карты выше — 23 года, или 21 год, если клиент получает зарплату на счет в банке.

В Райффайзенбанке также можно оформить кредитную карту только по паспорту, но в некоторых случаях могут потребоваться документы, подтверждающие доход.

Кэшбэк и процент на остаток

Оплачивая покупки дебетовой или кредитной картой, клиент может получать дополнительные вознаграждения: кэшбэк (возврат части потраченных средств), мили или сертификаты партнеров.

Возможность овердрафта

Некоторые дебетовые карты дают право своим владельцам выходить за пределы нулевого баланса на определенную сумму. Сумма займа устанавливается банком, а срок погашения обычно не больше месяцев. Чаще всего овердрафт есть у зарплатных дебетовых карт, и долг погашается автоматически после зачисления заработной платы.

У кредитных карт опции овердрафта нет.

Как внешне отличить дебетовую карту от кредитной?

Внешне дебетовые и кредитные карты не различаются. Дизайн пластикового носителя подчиняется общим правилам оформления конкретной организации и содержит логотип банка, номер карты, сведения о владельце, сроке действия и код выдавшего карту подразделения на лицевой стороне, и поле для подписи держателя на обороте. Банки могут использовать разный цвет фона для пластика разного уровня. Например, золотой фон для пакета услуг Gold. Однако понять, кредитная это карта или дебетовая, по цвету невозможно — премиальное обслуживание доступно для любых продуктов.

В зависимости от банка, рядом с кодом подразделения, где вы заключили договор, на лицевой стороне может стоять маркировка латинскими буквами — R, C, D, E. Если такая маркировка есть, дебетовая карта отличается от кредитной наличием R (рубли), D (доллары), E (евро). Маркировка C означает «credit».

Если подобных маркеров нет, узнать тип карты можно в мобильном приложении или на сайте банка. Зайдите в личный кабинет, выберите необходимую карту, откройте вкладку информации о ней — тип указан здесь. Также можно позвонить в банк или обратиться в отделение, чтобы уточнить какая из ваших карт кредитная, а какая — дебетовая.

Теперь вы знаете, какие бывают банковские карты, и имеете представление об их отличиях. В зависимости от ваших целей оставьте заявку на оформление кредитной или дебетовой карты, и мы обязательно подберем для вас подходящий вариант.

Как отличить кредитную карту от дебетовой: разница на практике

Содержание статьи: скрыть

Кредитная и дебетовая карта – в чем разница? На самом деле отличий существенно больше, чем может показаться на первый взгляд. И самое важное из них в том, кому на самом деле принадлежат деньги на балансе. Насколько не похожи пластиковые банковские карты, разберем в статье.

Пластиковые карты: близнецы с разным наполнением

Многие пользователи продуктов, выпущенных банками, даже будучи людьми образованными, часто путают дебетовые карты и кредитные, по инерции называя все без исключения пластиковые прямоугольники «кредитками». Что в корне не верно, хотя бы потому, что речь идет о совершенно разных механизмах и деньгах.

В том, какая разница между дебетовой и кредитной картой, легко разобраться исходя из определения:

Дебетовая банковская карта – это способ оплатить товары и услуги, а также снятия наличных средств с расчетного счета пользователя. Проще говоря, это платежная карта, позволяющая дистанционно распоряжаться деньгами, которые человек положил в банк.

Кредитная карта – это ровно такой же способ оплачивать покупки, но используя при этом средства, принадлежащие банку, в пределах установленного лимита. Для выдачи такой карты заключается кредитный договор с финансовым учреждением, и лимит (количество денег, которое банк дает в долг) назначается, исходя из платежеспособности клиента.

А если назвать вещи своими именами, все становится еще проще. Владелец дебетовой карты расходует при покупках собственные деньги, в то время, как держатель кредитной карты использует лимит, предоставленный банком в долг.

Какую карту лучше брать – дебетовую или кредитную

Чаще всего, когда человек обращается в банк, консультант предлагает ему дебетно-кредитную карту, а не дебетовую. Этот продукт крайне популярен и рентабелен для самих финансовых учреждений, а люди, которые не слишком разбираются в тонкостях, соглашаются. Создается иллюзия выгоды: вы получаете карту, на которой уже есть деньги. А если добавить сверху собственные (внести наличку на баланс) – получается, что средств ощутимо больше.

Тем не менее, за сладкую иллюзию в итоге приходится платить. Нередко клиенты, которые не разобрались в самом начале, и вместо того, чтобы оформить дебетовую карту, получили кредитку, обнаруживают неприятный сюрприз. Например, сообщение по задолженности, которая постепенно растет.

Именно поэтому важно разобраться, в чем сугубо практическая разница между одним пластиком и другим. Пройдемся по самым наглядным нюансам:

Исходя из всех различий, можно сказать, что дебетовая карта более удобна и «безопасна» для использования – вам не приходится думать, как погасить кредит в срок, вы избавлены от лишних комиссий и дополнительных платежей. С другой стороны, важно понимать, что разные продукты банки предлагают для разных случаев.

Дебетовая карта действует как цифровой кошелек для средств пользователя. Кредитная карта позволяет совершать срочные покупки в случае, если у клиента нет свободных личных средств.

Прежде чем оформить кредитную карту, нужно не только ознакомиться с правилами использования этого продукта, но и здраво оценить свои силы и бюджет: хватит ли средств, чтобы вовремя закрыть кредит. И готовы ли оказаться в ситуации, когда тратите деньги исключительно в долг, с необходимостью вовремя возмещать их, чтобы не образовалось дополнительных расходов.

Почему банкам выгодно предлагать вам кредитные карты

При ближайшем рассмотрении кредитные карты больше всего похожи на предоставление потребительского кредита. Банк выдает в долг сумму, рассчитанную исходя из платежеспособности клиента, и устанавливает кредитный лимит. За использование денег клиент выплачивает процентную ставку, указанную в договоре.

ВАЖНО: Отметим, что выгода, которую в сравнении с кредитом предлагает кредитная карта – условия использования заемных средств. В случае с потребительским кредитом процент начисляется с первого дня. По кредитке же действует льготный период, во время которого деньги можно использовать бесплатно, без начисления процентов.

Но почему выдача карт с кредитным лимитом проще и выгоднее для самих финансовых учреждений? Причин – несколько.

Разумеется, учитывая все эти нюансы, не удивительно, что выпускать кредитки куда выгоднее, чем выдавать потребительские займы, и тем более – дебетовые карты с бесплатным обслуживанием.

Как определить, какая у вас карта – дебетовая или кредитная

Редко клиенты банков вслушиваются в бесконечный поток информации, который изливают на их головы банковские консультанты. Работники учреждения, как правило, «продают» продукт, описывая все выгоды и возможности, а когда речь заходит о недостатках, начинают использовать сложные конструкции и заумные термины. Далеко не все способны «продраться» через информационный поток и выделить суть. В итоге получается: человек выходит из банка, держит в руках карту, и не может понять, что он только что получил и активировал. И уж тем более это понимание исчезает с течением времени.

Так как проверить, что за продукт вы используете, и не появилось ли ненужных проблем с непогашенными задолженностями? Предлагаем несколько способов:

1. Самый надежный вариант – прийти с вопросом в банк, выдавший карту, либо позвонить по горячей линии. Чтобы уточнить, какая карта на вас зарегистрирована, достаточно указать ее номер, имя владельца и код (как правило, его отправляют на номер телефона, указанный при регистрации, или другим способом). Если же вы решите посетить отделение с картой и документами, удостоверяющими личность, работники банка дадут существенно больше информации – не только озвучат тип карты, но и расскажут, на каких условиях вы ею пользуетесь.

2. Изучите договор, который вы подписывали с банком. Если у вас сохранились бумаги, полученные при оформлении карты – в них можно найти всю необходимую информацию. Если же банк работает в том числе в онлайн-версии, то в личном кабинете тоже можно определить тип карты. Если она дебетовая, на странице будет предоставлена информация о количестве средств на счету. А о кредитной карте сведений значительно больше. На экран выводится:

3. На самой карте нередко указывается debit или credit – в зависимости от типа продукта (иногда есть еще приставка World, если карта принадлежит системе Visa или MasterCard и принимается по всему миру). Впрочем, не всегда эмитент указывает тип карты в качестве элемента дизайна. Либо утверждает, что карта дебетовая, в то время как на самом деле она дебетно-кредитная, да еще и с услугой овердрафта.

4. Некоторые сервисы онлайн позволяют распознать тип карты по первым четырем цифрам номера (БИН). Вводя первую часть шестнадцатизначного номера, пользователь получает информацию о банке, который выпустил карту и о ее типе. Однако, многие онлайн-службы некорректно работают с картами МИР или вовсе не распознают их.

Дебетно-кредитные карты: отличие от овердрафта, плюсы и минусы

Сейчас все большую популярность набирает такой продукт, как дебетово-кредитные карты. Это такая разновидность пластика, которая позволяет пользоваться заемными средствами и в то же время использовать личные деньги (те, что превышают предоставленный кредитный лимит). Отчасти это похоже на дебетовые карты с овердрафтом. Однако есть различия.

Овердрафт – это услуга банка, позволяющая оплатить товар или услугу в необходимом объеме, даже если на карте клиента нет достаточного количества средств.

Для предоставления такой услуги необходимо, чтобы:

Итак, чем же дебетово-кредитная карта отличается от карты с овердрафтом?

Но значит ли это, что использование «смешанного» продукта – существенно выгоднее, чем простая дебетовая карта «с подстраховкой»? Далеко не всегда.

Основной минус дебетово-кредитных карт в том, что, пользуясь деньгами в цифровом формате (не держа купюры в руках), намного сложнее отследить, когда заканчиваются личные средства и начинаются кредитные. И здесь можно попасть впросак, получив «в подарок» неоплаченные проценты и списания с карты за использование кредитных средств.

Почему важно знать тип своей карты

Как уже указывалось ранее, кредитные и дебетовые – карты с похожим функционалом, но разным предназначением. Например, кредитными картами можно расплачиваться за товары и услуги в местах, где установлен терминал, но при этом не стоит снимать наличность в банкоматах, поскольку за это взимаются дополнительные проценты. А вот чем хороша дебетовая карта – условия использования не предусматривают комиссий при выводе денег наличными.

Также использование дебетовой карты позволяет достичь нулевого баланса без последствий, в то время как за использование кредитных средств приходится платить.

Впрочем, если собственные деньги исчерпались, а обстоятельства требуют сложных трат – кредитная карта может здорово выручить. Главное использовать заемные средства с умом. Рекомендовано использовать лимит таким образом, чтобы на карте оставалось не израсходовано по меньшей мере 20%. Так легче погашать задолженность и оставить о себе впечатление как об ответственном заемщике.

Еще одна деталь, которую важно помнить: кредитные карты без кредитной истории невозможны. Все, что вы делаете, используя банковские средства, фиксируется и отправляется в БКИ. Так, частые просрочки и превышения льготного периода могут негативно сказаться на КИ. Это приведет к тому, что оформление других кредитов, в том числе ипотечных, будет усложнено, либо договоры заключатся на менее выгодных условиях. О том, на что влияет кредитная история и как ее узнать, мы рассказали в отдельной статье.

Чем отличается дебетовая карта от кредитной — различия, сходства

С каждым днем все больше людей используют банковские карты. По данным статистики, практически у каждого работающего человека есть одна или даже несколько пластиковых банковских карт. Изначально банк выпускает карту как расчетное средство, позволяющее снятие наличных в устройствах самообслуживания. Карта может «хранить» собственные сбережения, зачисления, кредитные средства. Давайте вкратце проанализируем главные особенности этих платежных инструментов, выясним, чем отличается дебетовая карта от кредитной.

Что такое дебетовая карта?

С начала нам надо определить, что же такое дебетовая карта? По сути эта карта, которая прикреплена к текущему банковскому счету клиента. Особенностью такой карты состоит в том, что в начале на баланс карты поступают (ежемесячно) денежные средства (таковым может являться перевод со своей карты, перевод с карты абсолютно другого банка, зачисление зарплаты, социального пособия и т. д.), вот какая разница между дебетовой картой и кредитной, насчет которой возможно только однократно переводить сумма одобренного кредита.

Только после этого можно пользоваться картой, как средством безналичного расчета, но с «пластика» невозможно потратить больше суммы, которая находится на балансе. То есть, нельзя уйти в «минус».

Такой картой можно:

За услуги обслуживание, выдачу, а также снятие наличных средств в банкомате, банк вправе снимать определенный процент, но большинство услуг такими финансовыми организациями, как СберБанк, ВТБ, Совкомбанк и другими, предоставляются клиентам абсолютно бесплатно.

Дебетовые карточки можно разделить по системе платежей на:

Что значит кредитная карта?

«Кредиткой» тоже пользуются как платежным инструментом, но это абсолютно другой тип карт, нежели описанные в предыдущих абзацах. Ей также возможно оплачивать товары, услуги разного рода, снимать наличные деньги, рассчитываться в Сети. Сформулировать, чем кредитная карта отличается от банковской нельзя, т.к. любые виды «пластика» – продукт, выпускаемый банком.

Естественно, есть различие этих продуктов финансовых организаций. Отличие кредитной карты от дебетовой карты заключается в следующем. Владелец карты распоряжается не своими накоплениями, а финансовыми средствами банка, которые по его заявлению (или по условиям кредитной программы) выдал ссуду в виде кредитки. По сути, на «кредитке» хранятся средства банка, расходуемые и возмещаемые клиентом, согласно кредитному договору.

Основные характеристики «кредитки»:

Максимальна сумма, за определенную комиссию и процентную ставку, которые возможно потратить с карточки – это кредитный лимит. Каждый банк вправе сам устанавливать свою процентную ставку. Льготный период – определенный срок пользования денежными средствами без взимания процентов. Как и в случае с льготным периодом, этот срок также устанавливает банк. Этот варьируется срок от 50-ти до 100 суток.

Поэтому при подаче заявке на выдачу кредитной карты следует особое внимание уделять всем деталям, во избежание неприятных последствий. А самое главное стоит обратить внимание на процент за обналичивание, перевод на другие карты, ежемесячную комиссию и т. д.

Чем отличается условия использования дебетовой и кредитной картой?

Популярность обеих разновидностей карточек среди владельцев – велика. Большинство пользователей пластиковых карт не подозревают, с каким именно видом карт они имеют дело. Обе карт имеют положительные стороны. Но также есть и недостатки. Нам уже известно, чем отличается банковская карта от кредитной, поэтому стоит рассмотреть все слабые и сильные стороны этого «пластика», чтобы не ошибиться при выборе данного продукта.

Чем дебетовые карты отличаются от кредитных

Все банковские пластиковые карты делятся на два вида – дебетовые и кредитные. Несмотря на внешнее сходство, между этими картами есть существенные отличия. Большинство клиентов, обращающихся за картами, не знает о них и поэтому сталкивается с вопросами: зачем нужна карта, как она работает, какие возможны проблемы? Чтобы раз и навсегда ответить на эти вопросы, следует разобраться в чем разница между дебетовыми и кредитными картами.

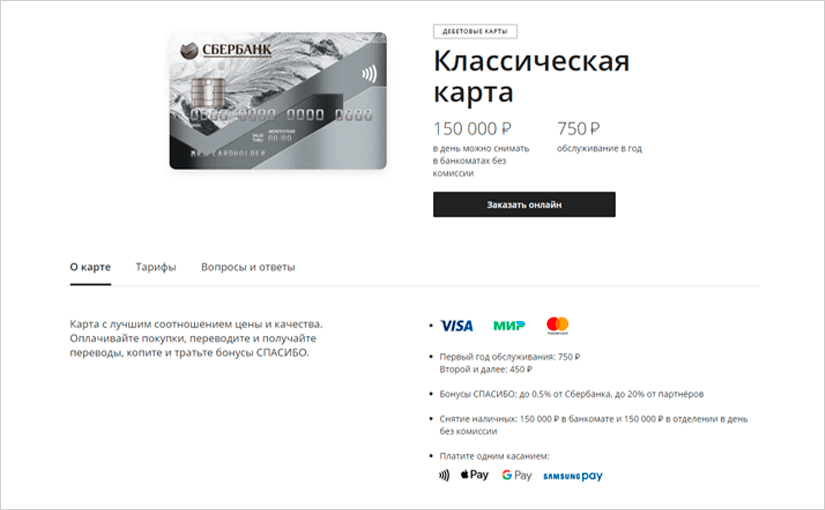

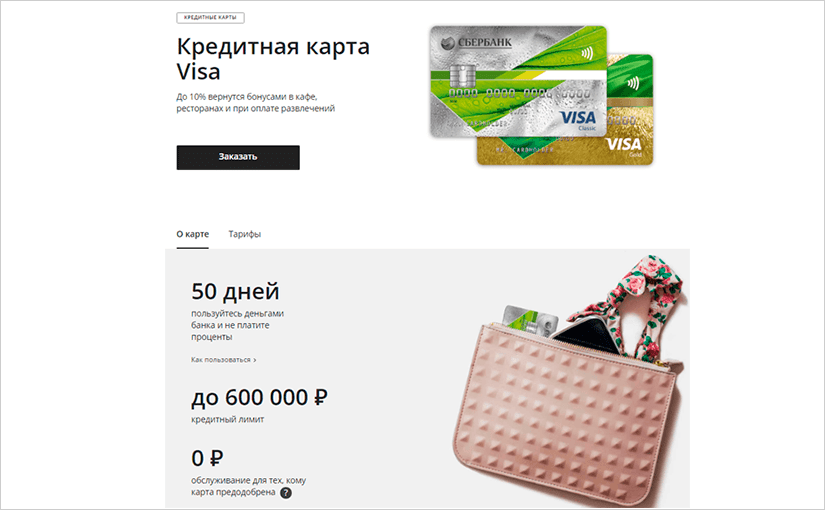

В этой статье мы подробно разберем, чем дебетовая карта отличается от кредитной. Вы узнаете, как работают эти два типа карт, для чего они предназначены, как оформляются и какие у них есть ограничения. Мы сравним особенности двух типов карт на примере предложений от Сбербанка и ответим на популярные вопросы о разнице. Зная эти отличия, вы сможете правильно выбрать банковскую карту для себя и грамотно пользоваться ей.

Человек, который сталкивается с банковскими картами впервые, может не знать о разных типах карт и о том, в чем разница между ними. Из-за этого он может использовать карту неправильно, а иногда и получить проблемы – например, остаться без денег или с большим долгом. Далее вы узнаете об основных отличиях кредитной карты от дебетовой, от которых зависят правила их использования.

Откуда на карте берутся деньги

Первое и главное отличие – в происхождении денег на карте. Дебетовая карта хранит на себе собственные средства владельца. На нее можно зачислять зарплату и различные социальные выплаты – пенсии, стипендии, пособия. Деньги на кредитной карте принадлежат банку, и он выдает вам их в долг на определенных условиях.

Иногда кредитная карта может хранить личные деньги заемщика сверх своего остатка. На них не действуют ограничения кредитного лимита и не начисляются проценты. Для дебетовой карты можно подключить овердрафт – предел расходования денег сверх остатка на счете. Деньги, израсходованные в рамках овердрафта, нужно будет вернуть банку с процентами.

Какие ограничения есть у карты

Второе отличие вытекает из первого – чем ограничено использование денег. С дебетовой все просто: сколько лежит денег на счету, столько и можно использовать. Кредитная имеет заранее установленный банком лимит. Сверх этого лимита тратить деньги нельзя. Потраченные средства необходимо будет вернуть банку.

Лимит у кредитной карты зависит от платежеспособности заемщика. Если у вас вырастут доходы и вы начнете чаще пользоваться кредиткой, банк может увеличить лимит. Ограничений на максимальную сумму у дебетовой карты обычно нет. Они могут встречаться только у моментальных и виртуальных карточек.

Как можно использовать деньги?

Третье отличие – в возможностях использования. Дебетовой картой можно пользоваться вполне свободно:

Если использовать карту в пределах своего банка, то все эти действия проводятся без комиссии. Платить нужно будет только при переводах на «чужие» карты и использовании «чужих» банкоматов. Также у большинства карточек есть ограничения на максимальные суммы операций в день или месяц.

Кредитную карту чаще всего можно использовать только для безналичной оплаты. За снятие наличных с нее взимается достаточно высокая комиссия. Только несколько банков позволяют снимать деньги с кредитки без комиссии. Переводы на другие карты для кредиток, чаще всего, недоступны.

Кроме того, каждый месяц на остаток по кредитке начисляются проценты по установленной банком ставке. Впрочем, при оформлении кредитки всегда предлагается льготный период, во время которого карта используется без процентов. Льготный период действует не на все операции – при снятии наличных и переводах с карты на карту он прекращается.

Сколько стоит использование карты

Еще одно отличие – в условиях обслуживания. Для дебетовой карты нужно лишь ежемесячно или ежегодно платить небольшую сумму за обслуживание. Кредитная же, помимо этого, требует ежемесячного погашения долга перед банком. Долг состоит из суммы потраченных денег и процентов по кредитной ставке. После уплаты долга можно закрыть карту или продолжить ее использование.

Кроме обслуживания, платными являются дополнительные опции карт – SMS-уведомления, страховка от утери или кражи, реже – интернет банк и мобильное приложение. Иногда обслуживание может быть бесплатным при выполнении определенных условий: определенного остатка на счету, уровня оборотов в месяц или использования других продуктов банка. Эти правила справедливы как для дебетовых, так и для кредитных карт.

Что нужно, чтобы оформить карту

Для кредитки требования намного строже. Нужен второй документ, подтверждающий личность – например, водительское удостоверение или военный билет. Также следует подтвердить платежеспособность справкой о доходах и хорошей кредитной историей. Иногда оформить кредитку можно по паспорту и без справки о доходах – такие предложения есть, например, у Тинькофф.

Зачем нужны разные типы карт

Все названные выше особенности банковских карт определяют область их применения. Дебетовая карта – это «электронный кошелек», который подходит и для хранения денег, и для различных платежей. Пользоваться ей для этих целей проще и удобнее, чем наличными.

Кредитная карта – инструмент для более узких целей. Она полезна для оплаты неотложных покупок или при поездках за границу. Ее можно оформить вместо микрозайма до зарплаты или потребительского кредита на случай, если срочно потребуются деньги. При использовании кредитной карты необходимо внимательно следить за долгом и вовремя погашать его.

Отличия дебетовых и кредитных карт Сбербанка

Рассмотрим особенности дебетовых и кредитных карт на примере крупнейшего банка страны – Сбербанка.

Сбербанк выпускает как кредитные, так и дебетовые карты различных категорий и статусов. У него есть моментальные, классические, золотые и премиальные карты, предложения для молодежи и пенсионеров, карточки с бонусами для путешествий и благотворительности. Большая часть предложений имеет кредитные и дебетовые варианты – они отличаются дизайном и пометками на обратной стороне.

Классическая дебетовая карточка Сбербанка выпускается для всех желающих по паспорту. Ее обслуживание стоит 750 рублей в год. На этой карте можно хранить личные деньги, чтобы оплачивать покупки и снимать наличные в большой сети отделений и банкоматов. Для нее действует бонусная программа Спасибо – за покупки вы получите баллы, которыми можно расплачиваться у партнеров банка.

Классическая кредитка в этом банке предоставляет владельцу лимит до 600 000 рублей и беспроцентный период до 50 дней. Процентная ставка по ней составляет 27,9% годовых, стоимость обслуживания – 750 рублей в год. Карта выпускается по паспорту, но иногда банк может потребовать справку о доходах. Кредиткой можно также оплачивать любые покупки, а за снятие наличных у нее взимается комиссия 4%. Как и дебетовая карта, кредитная участвует в программе Спасибо.

По этим же признакам различаются и другие карты банка. Также отличия зависят от категории и статуса:

Для тех, кто получает зарплату на карту Сбербанка или активно пользуется другими его продуктами, доступны кредитные карты с бесплатным или недорогим обслуживанием, и сниженной ставкой.