в чем преимущество обслуживания малого бизнеса в сбербанке

Скорость и удобство для клиента — приоритеты Сбербанка в работе с малым бизнесом

Взаимодействие с малым бизнесом остается одним из приоритетных направлений для Сбербанка, причем сейчас эта работа все больше уходит в онлайн. Как интернет-сервисы упрощают жизнь предпринимателей и какие еще новшества для сегмента ММБ появятся в ближайшее время, «КС» рассказала директор управления продаж малому бизнесу Сибирского банка ПАО Сбербанк НАТАЛЬЯ ЛЕВЧЕНКО.

— Как вы считаете, что на сегодня можно считать определяющим для малого бизнеса при выборе банка, в котором он будет финансироваться?

— На наш взгляд, на выбор предпринимателя оказывают влияние несколько факторов: скорость и удобство получения кредита и процентные ставки.

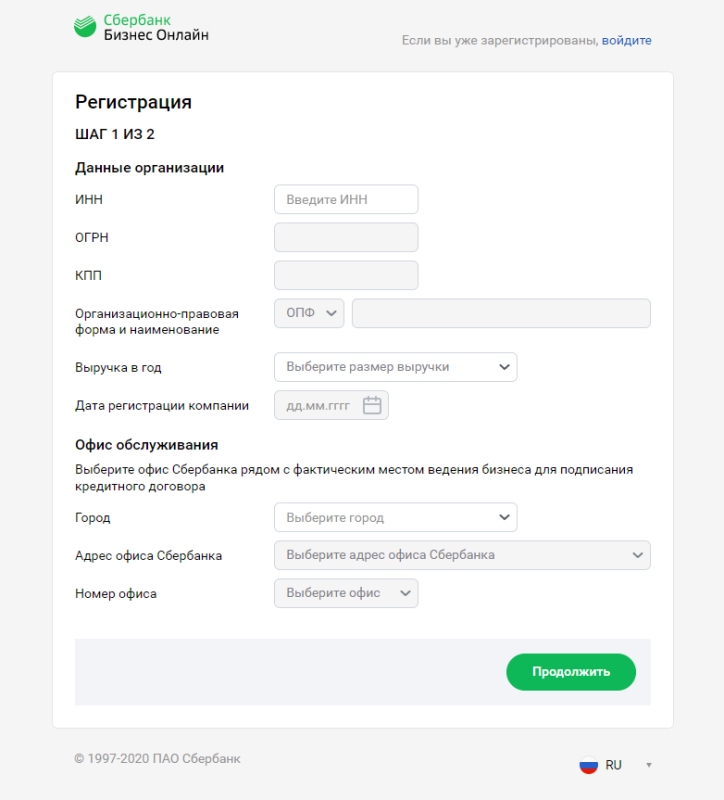

Сбербанк первым в России запустил онлайн-кредитование малого бизнеса. Теперь наши клиенты могут оформить кредит в интернет-банке «Сбербанк Бизнес Онлайн» (СББОЛ). Предприниматели, которые только начинают работу с банком и пока не имеют подключенного интернет-банка, могут воспользоваться сервисом через наш официальный сайт. Новым клиентам потребуется визит в банк для идентификации.

Внедрение новой технологии позволяет сократить время клиента на посещение банка, в режиме 24/7 подобрать различные варианты кредитования в соответствии со своими запросами.

— И насколько онлайн-сервис способен ускорить процедуру выдачи кредита?

— По нашим оценкам, сроки подачи документов и оформления кредита уменьшаются более чем в три раза.

При этом мы стараемся постоянно находитья на связи с клиентами. Колл-центр для предпринимателей работает в круглосуточном режиме.

— Такая скорость и доступность касаются только кредитных операций?

— Скорость проведения платежей в Сбербанке постоянно растет. Сейчас их можно осуществлять в любой день недели 20 часов в сутки. Даже в праздничные дни. Среднее время проведения платежа внутри Сбербанка составляет 3 минуты, в другие банки — 15 минут.

— И как вы можете оценить статистику? Сколько новых клиентов вы привлекаете в банк ежеквартально?

— Ежеквартально в Сибирском банке открывается около 15 тысяч счетов новым клиентам.

— Помимо скорости, что еще важно для малого бизнеса?

— Качество и удобство расчетно-кассового обслуживания также играет роль. РКО от Сбербанка позволяет выбрать тариф, соответствующий потребностям конкретного предприятия: от «Легкого старта» для нового бизнеса и до пакета «Большие возможности» для компаний с высокой транзакционной активностью.

— И какие преимущества у пакета услуг «Большие возможности»?

— Это новый пакет услуг. Он ориентирован на компании малого бизнеса, которые проводят большое количество платежей и работают с наличными средствами. В пакет включены наиболее востребованные сервисы и продукты. Подключив такой пакет, предприниматели смогут сэкономить на оплате за регулярные услуги банка до 50%.

Кроме того, у всех наших клиентов есть возможность подключить большое количество разнообразных дополнительных сервисов, которые входят в экосистему Сбербанка. Сейчас их насчитывается более 20, и все их можно подключить в интернет-банке СББОЛ.

— Что, например, входит в эти сервисы?

— К примеру, программа «Моя бухгалтерия». С ее помощью можно получить бухгалтерские услуги на аутсорсинге или организовать бухгалтерию в режиме онлайн.

Еще есть бесплатная CRM-система для ведения базы клиентов. С ее помощью можно вести историю контактов, оценивать эффективность каналов рекламы, анализировать воронку продаж и делать многое другое.

— Есть ли еще какие-то принципиально новые предложения для бизнеса?

— Банк запустил кредитные бизнес-карты для малого бизнеса, причем без ограничений по оплате любых товаров и услуг. Использовать такую карту можно в любое время и в любом месте.

У карт существует льготный период кредитования — 50 дней. В этот промежуток времени проценты по кредиту не начисляются, если он будет погашен в указанный срок. Карта действует 36 месяцев и может быть перевыпущена.

— Карты пользуются спросом?

— Мы предлагаем этот продукт два месяца. За это время выпущено карт на сумму более 300 млн рублей. На сегодня мы видим, что чаще всего корпоративные кредитные карты используются для оплаты командировочных расходов, товаров и услуг. Минимальный лимит составляет 100 тыс. рублей, а максимальный — 1 млн рублей.

— Если говорить об услугах, которые не имеют прямого отношения к банковским, что Сбербанк может предложить предпринимателям?

— Банк много вкладывает в программы развития предпринимателей, мы оказываем консультационную поддержку предпринимателям, в этом нам очень помогают обучающие платформы «Деловая среда» (dasreda.ru) и «Бизнес класс» (business-class.pro).

Пакет услуг «Большие возможности»

При его подключении компания без дополнительной платы получает все внутренние платежи, бизнес-карту и СМС-информирование. Кроме того, каждый месяц бесплатно дается возможность сделать 100 внешних платежей, переводы физическим лицам в размере 300 тыс. руб. и снять без комиссии до 500 тыс. руб. со своей бизнес-карты или внести наличные через банкомат на ту же сумму.

«Сбербанк Бизнес Онлайн»

Система дистанционного банковского обслуживания, предоставляющая возможность посредством стандартного интернет-браузера подготавливать и отправлять платежные документы, получать информацию о движении денежных средств по счетам, взаимодействовать с сотрудниками Сбербанка путем обмена сообщениями сводного формата, а также направлять заявки на рассмотрение банком возможности предоставления клиенту тех или иных услуг и банковских продуктов. Для начала работы не требуется установка специального программного обеспечения.

Расчетный счет Сбербанк

РКО в Сбербанке

Сбербанк России – ведущий банк РФ, осуществляющий свою деятельность с 1841 года. Он обслуживает более миллиона представителей бизнеса и предлагает выгодные тарифы на РКО для ИП и ООО.

В статье мы рассмотрим условия и возможности расчетно-кассового обслуживания бизнеса в Сбербанке, как подключить услугу и открыть расчетный счет для ИП и ООО, тарифы и преимущества обслуживания.

Расчетно-кассовое обслуживание в Сбербанке

Деятельность Сбербанка контролируется ЦБ РФ, что дает высокие гарантии устойчивости финансового учреждения даже в самые кризисные времена. По мнению многих россиян, этот банк является самым надежным и благоприятным для открытия расчетного счета.

В Сбербанке России могут открыть РКО частные предприниматели и юридические лица, представляющие интересы крупных организаций. Банк предлагает быструю регистрацию в режиме онлайн, доступ к счету через интернет-банкинг, выгодные тарифы на обслуживание счета и дополнительные услуги, создающие все условия для успешного и прибыльного развития бизнеса.

Условия и преимущества

Обслуживание в Сбербанке имеет немало преимуществ. Рассмотрим подробней все плюсы открытия РКО в крупнейшем банке РФ.

Преимущества РКО от Сбербанка:

При открытии расчетного счета клиенту в режиме «единого окна» становятся доступны все операции: платежи, ведение счёта, управление бизнес-картами, онлайн-бухгалтерия и документооборот.

Как подключить

Открыть РКО в Сбербанке можно дистанционно на официальном портале финансового учреждения. Активация счета в течение 5 минут после подачи заявки.

В течение 30 дней клиент должен предоставить в банк перечень обязательных документов для оформления договора на обслуживание. Использовать расчетный счет можно сразу после его активации в режиме онлайн.

Пакеты услуг РКО и тарифы в Сбербанке

Сбербанк России предлагает предпринимателям и юридическим лицам несколько тарифных пакетов на обслуживание расчетного счета. Подключение услуги РКО бесплатное по всем тарифам.

Пакеты услуг и тарифы РКО от Сбербанка:

Актуальные тарифы

| Форма бизнеса | ИП, ООО |

| Открытие счета | Открыть расчетный счет и получить его реквизиты можно онлайн. Поэтапно: На сайте банка оформляется заявка. Клиенту нужно заполнить специальную форму и отправить в один клик. В течение 5-10 минут банк свяжется с клиентом и сообщит номер зарезервированного расчетного счета. В течение 30 дней со дня открытия р/с клиенту нужно прибыть в стационарное отделение Сбербанка с пакетом документов для оформления договора на обслуживание РКО. Расчетный счет в Сбербанке открывается бесплатно. |

| Обслуживание | Сбербанк предлагает клиентам 3 пакета услуг на РКО. Стоимость обслуживания зависит от выбранного тарифного плана: |

«Легкий старт»: 0 рублей.

«Полным ходом»: первые 2 месяца — бесплатно, последующие — 3490 рублей в месяц. При авансовой оплате на год — 41 880 рублей (2 991 рублей в месяц).

«Легкий старт». Платежи юрлицам внутри Сбербанка бесплатны и не ограничены. Платежи в другие банки — 3 бесплатно, с 4-го платежа — 199 рублей за платёж. Платежи физическим лицам до 150 000 рублей — бесплатно,до 300 000 ₽ — 1%, до 1,5 млн рублей — 1,7%, до 5 млн рублей — 3,5%, свыше 5 млн рублей — 8%.

«Полным ходом». Платежи внутри банка — бесплатно. В другие — 50 бесплатных платежек, последующие — 100 рублей за поручение. Переводы физлицам: до 450 000 рублей — бесплатно, до 1,5 млн рублей — 1,7%, до 5 млн рублей — 3,5%, свыше 5 млн рублей — 8%.

«Легкий старт» — 0.15% от суммы.

«Набирая обороты» — 0.3% от суммы.

«Полным ходом — до 300 000 рублей без комиссии.

— до 300 тыс. руб — 2%, не менее 400 рублей;

— до 1,5 млн. руб — 3%;

— до 5 млн. руб. — 7%;

— свыше — 10%.

При выдаче наличных через кассу комиссия зависит от тарифа:

Открытие счета для ООО в Сбербанке

Открыть расчетный счет для ООО можно в стационарном отделении Сбербанка и через интернет.

Заявление на открытие счета

Оставить заявку на открытие РКО для ООО можно онлайн на сайте Сбербанка.

Поэтапно:

В течение нескольких минут банк пришлет уведомление с номером зарезервированного расчетного счета. Далее клиенту нужно заполнить электронную анкету на сайте, загрузить копии документов и отправить в банк.

После этого с представителем организации свяжется банковский сотрудник для согласования удобного времени для визита в стационарное отделение, где будет подписан договор на РКО.

Документы

Для подписания договора клиенту нужно подготовить некоторые документы.

Что нужно для открытия РКО для ООО:

Банк также может потребовать дополнительные документы для открытия РКО. Данную информацию клиент может получить в телефонном режиме.

Как открыть расчетный счет для ИП в Сбербанке

Предприниматели, желающие открыть расчетный счет в надежном банке РФ – Сбербанке, также могут подать заявку в стационарном отделении или через интернет.

Заявление на открытие счета

На сайте банка нужно выбрать вкладку – РКО для ИП, оформить заявку, следуя несложным подсказкам. Через несколько минут зарезервированный расчетный счет будет активирован. Далее с заявителем свяжется сотрудник банка, чтобы согласовать удобное для клиента время для визита в стационарное отделение, где будет подписан договор на РКО.

Документы

Предпринимателю нужно подготовить некоторые документы для открытия РКО в Сбербанке РФ.

Что потребуется:

Клиенты, открывшие в Сбербанке РФ расчетный счет, также могут подключить дополнительные банковские услуги, предоставляемые на выгодных условиях.

Обратите внимание! Сегодня открыть расчетный счет в Сбербанке можно без похода в отделение и отрыва от работы. Специалисты сами выедут когда и куда вам удобно.

Достаточно подать заявку на сайте банка, подготовить документы, а после встретиться с менеджером для их передачи. После того, как Сбербанк одобрит вашу заявку на подключение к РКО, сотрудники подготовят договор, а выездной специалист вновь выедет к вам для его подписания.

Во время встречи он активирует расчетный счет и интернет-банк. После этого вы сразу сможете пользоваться расчетным счетом.

Какие услуги доступны для клиентов банка:

Управлять расчетным счетом можно в режиме онлайн через личный кабинет. Также доступна мобильная версия «Сбербанк бизнес онлайн» с широким спектром удобных функций.

Частые вопросы

Предприниматели и юридические лица могут открыть расчетный счет в стационарном отделении Сбербанка или через интернет.

На официальном сайте финансового учреждения есть форма онлайн-заявки.

Заявителю нужно заполнить форму, указав номер телефона для связи и личные данные (фамилия, имя).

Реквизиты расчетного счета клиент получит в течение 5 минут после отправки заявки.

Расчетные счета физических и юридических лиц, в том числе открытые до востребования, застрахованы на сумму до 1,4 млн. рублей.

Сменить тариф на другой можно самостоятельно, в режиме онлайн через личный кабинет.

Поэтапно:

• выбираем раздел «Счета и выписки»;

• в появившемся списке выбираем действующий пакет услуг;

• нажимаем кнопку «действия со счетом» и «изменить пакет»;

• в новом окне появится список всех тарифов, выбираем оптимальный для вашего бизнеса;

• ставим галочку на строке «подтверждаю согласие с условиями тарифа» и отправляем заявку.

На телефон придет СМС с кодом подтверждения. Вводим этот код в специальную форму.

Тарифный пакет успешно изменен!

С карты Сбербанка можно снимать наличные без комиссии до определенного лимита (зависит от вида карты), через банкоматы банка, а также банков-партнеров.

Отзывы клиентов

Не рекомендуем данный банк, блокируют счета без разъяснения. Комиссии «золотые» по сравнению с другими банками.

Здравствуйте. При получении кредитной карты вашего банка почему служащие банка ничего не объясняют. И при просрочке за 2дня как может проценты начисляются по 8тысяч. Что за банк? Раньше норм.банк был а сейчас как козу доите. Какие издержки и какие штрафные санкции можете сказать. Скоро люди вообще перестанут брать кредиты в Сбербанке. Что за люди вы работаете. К вам за помощью приходят, вы их до погибели доводить со своими угрозами. Портите свою репутацию. На каком основании людей втягивание свою аферу. Ничего объясняете. Они подписывают незная закона. Говорите одно, а как коснется оплаты вы уже другие проценты спрашиваете. Можете объяснить

Уважаемая Алевтина, если сотрудник банка ввел клиента в заблуждение или дезинформировал, то вы можете обратиться жалобой непосредственно в Сбербанк или ЦБ РФ. Проценты устанавливаются договором, который выдается на руки заемщику, говорить о том, что клиент не знал о процентной ставке и порядке ее начисления спорно, но вы можете на этом основании обратиться за судебной защитой.

Никому не советую, Сбербанк совсем заврался. Говорят тариф один, а по факту другой. За все снимают деньги, и свои проценты, и причем не маленькие. В месяц за то, что пользуюсь их эквайрингом снимают более 30 т.р. И они мошенники с большой буквы, давно пора этот сраный банк закрыть.

Внимание машенники.

Теперь в роли Остапа бендера выступает сам сбер банк. Под разными предлогами пытаются навязать страхование жизни. Причём страхование это самнительная вещ. Нисвязывайтесь со сбербанком, а если пришлось внимательнее читайте договор.

Каждый может оставить свой отзыв о РКО в Сбербанке.

В чем преимущество обслуживания малого бизнеса в сбербанке

Что такое бизнес-карта и зачем она вам нужна?

Многие банки предлагают широкий выбор бизнес-карт — кредитных, премиальных, с бонусами и скидками. Давайте разберёмся, что же это за продукт, чем и в каких случаях он может быть полезен предпринимателю.

Покупки без комиссии

Начнем с того, что бизнес-карта для вашей компании — это банковская карта, которая чаще всего привязана к расчётному счету ИП или юридического лица. С её помощью можно оплачивать покупки в интернете, рассчитываться с контрагентами, снимать наличные в банкоматах и совершать многие другие операции со счётом организации.

Иногда банки предлагают бесплатный период обслуживания бизнес-карт вместе с открытием счёта, чтобы вы могли попробовать продукт и понять, насколько он подходит для вас.

Инструмент для вас и ваших сотрудников

На первый взгляд может показаться, что с выпуском такой карты осуществление всех расходов замкнётся на владельце компании. Но это не так. Бизнес-карта — универсальный инструмент, который могут использовать не только руководители бизнеса, но и сотрудники компании. В привязке к одному расчетному счёту можно выпустить несколько карт и установить по каждой из них индивидуальный лимит. Это позволит снабдить картами сотрудников и значительно ускорить многие бизнес-процессы. Понадобилось отправить кого-то из коллег в командировку, приобрести расходные материалы в офис или рассчитаться с поставщиками? Доверьте это вашим сотрудникам и вам не придётся выдавать наличные деньги под расчёт.

Контроль расходов онлайн

Многие банки предлагают своим клиентам подключить услугу «Интернет-банк». В личном кабинете легко управлять вашей бизнес-картой и контролировать использование средств в любое время. Для каждого держателя карты вы можете устанавливать лимиты как на снятие наличных денежных средств, так и на безналичные расходные операции, и корректировать их в большую или меньшую сторону.

Бесконтактная оплата

В большинство бизнес-карт, которые есть на рынке, встроена технология бесконтактной оплаты с помощью мобильного телефона и сервисов Apple Pay, Google Pay и Samsung Pay, поэтому вы не окажетесь в неудобной ситуации, даже если забыли взять с собой карту на деловой ужин с клиентами.

Ускорение работы бухгалтерии

Ещё один плюс — это снижение нагрузки на бухгалтерию. Операции контролировать и учитывать легче, чем при использовании наличных. Предположим, вы или ваш коллега, который имеет право распоряжаться средствами на счёте компании, оплатили товар или услугу бизнес-картой. В этом случае бухгалтеру не нужно готовить авансовый отчёт, достаточно получить счёт-фактуру и товарную накладную по факту оплаты.

Учёт расходов по бизнес-карте можно вести так же, как и в случае с любыми другими расходами. Если вы — ИП на УСН 6% или патенте, то вам не нужно собирать закрывающие документы. Если компания для учёта налогов использует традиционную систему с НДС или УСН 15%, то необходимо собирать весь пакет документов (накладные, чеки и др.), чтобы можно было учесть расходы по бизнес-карте при расчёте налога.

Помощь в командировках

Бизнес-карта пригодится тем, кто отправляется в деловые поездки. С её помощью можно приобрести билеты, забронировать гостиницу, посетить бизнес-зал или оплатить ужин с клиентом. Совершая покупки заграницей, не придется тратить время на обмен валют. Сумма будет автоматически конвертироваться в валюту той страны, в которой вы находитесь. А ещё бизнес-карта — хороший инструмент для тех, кто старается не брать с собой наличные. Деньги на карте будут всегда в сохранности.

А ещё — это хороший инструмент для тех, кто старается не брать с собой в деловые поездки большую сумму наличных. Деньги на вашей карте будут всегда в сохранности. Ведь так легко, в случае утраты карты, заблокировать ее, просто позвонив в банк.

Покупки с выгодой для бизнеса

Приятный бонус, который дают некоторые бизнес-карты — различные скидки, акции и предложения, с помощью которых банки привлекают ещё больше клиентов. Можно приобретать товары у партнеров банков на более выгодных условиях, бесплатно посещать бизнес-залы в аэропортах, получать кэшбэк за покупки, и тем самым сокращать расходы вашего предприятия.

Бизнес-карты СберБизнеса

На российском рынке СберБизнес предлагает самый широкий выбор бизнес-карт с поддержкой разных платежных систем (Visa и Mastercard). Любой клиент сможет найти для себя идеальный продукт.

Кредиты для бизнеса в Сбербанке: программы, требования к заёмщику, обеспечению и оформление

При правильном использовании кредит для бизнеса подобен ускорителю. Если надоело сидеть в песочнице малого бизнеса, то пора составлять стратегию развития, считать рентабельность, брать кредит и расти. Как проходит кредитование бизнеса, какие бывают программы, и каковы требования к бизнесу мы покажем на примере Сбербанка, потому что он самый крупный, обладает большим количеством программ и дополнительных сервисов для бизнеса.

Вперёд за кредитами. Фото: fullpicture.ru

В статье мы рассмотрим вопросы:

Полный перечень программ кредитования в Сбербанке

Перечислим все программы кредитования, которые на данный момент представлены в Сбербанке. Они отличаются суммой, процентной ставкой, режимом кредитования. К тому же есть целевые кредиты и нецелевые.

от 100 тыс. до 5 млн

любая, в том числе рефинансирование

от 100 тыс. до 10 млн

строительство, ремонт, приобретение транспорта, оборудования и недвижимости, рефинансирование

кредит, невозобновляемая кредитная линия с графиком выборки (ниже расскажем что это)

от 50 тыс. до 17 млн

оплата любых платежей при недостатке средств на счету

от 2,5 млн до 200 млн

вложение в оборотные и необоротные активы, строительство, рефинансирование, любые бизнес-цели (под залог имеющейся или приобретаемой недвижимости)

Каждый из кредитов подходит под свои задачи. Инвестиционный отличается увеличенными сроками кредитования и возможностью оформить кредит без залога. Он подойдёт для покупки основных средств, модернизации производства, строительства и ремонта. Овердрафт устраняет кассовые разрывы. Кредит на проект — пополнение активов. Оборотный кредит — нецелевой. Его можно брать на финансирование текущих расходов и любые задачи.

Цели кредитования

Физические лица сталкиваются с целевыми кредитами при оформлении ипотеки или автокредита. Деньги выдаются на определённую покупку, и заёмщик должен отчитаться, что потратил средства именно на то, что заложил в кредитном договоре банк.

Для бизнеса же нецелевые кредиты — редкость. Чаще всего банк выдаёт деньги под определённые нужды. Это не обязательно недвижимость, авто или оборудование, которые становятся предметом залога. Пополнение оборотных средств, выдача зарплаты, реализация проекта — тоже цель. За нецеловое использование средств в кредитном договоре прописываются санкции.

Банк может контролировать целевое использование денег, отслеживая движение средств по счёту, а также запрашивать документы: чеки, договоры с контрагентами и прочее.

В Сбербанке можно оформить нецелевой кредит — Оборотный.

Форма предоставления

Есть четыре основные формы:

Обеспечение по кредиту

Чтобы получить бОльшую сумму или повысить шансы на одобрение, надо предоставить банку обеспечение по кредиту. То есть дать банку гарантию того, что деньги ему обязательно вернутся.

В качестве обеспечения по кредитам в Сбербанке может выступить:

К обеспечению банк тоже будет предъявлять требования, поэтому не каждый транспорт может стать залогом и не каждый человек поручителем.

Например, если в качестве поручителя выступает физическое лицо, то его возраст не должен быть меньше 21 года. Его будут проверять так же, как если бы он самостоятельно брал кредит: доход, наличие в собственности недвижимости, кредитную историю и прочее.

Если заёмщик — ИП, то его супруга автоматически становится созаёмщиком.

Требования к предмету залога будут устанавливаться от его вида. Например, кредит Ивестиционный. Если в качестве залога используется приобретаемое транспортное средство, то требованиям банка должен соответствовать в том числе и продавец:

В Сбербанке есть в том числе и кредиты без залога. Но если нужна бОльшая сумма и меньшая процентная ставка, то лучше представить обеспечение.

Требования к заёмщику

Описанную линейку кредитов банк оформляет ИП и юридическим лицам с годовой выручкой не более 400 млн рублей. Общие требования к заёмщику:

Кроме этого у фирмы не должно быть долгов по налогам, открытого судебного производства и процедуры банкротства.

Каждую компанию банк оценивает индивидуально, рассматривая финансовые показатели, сферу деятельности, наличие основных средств, кредитную историю. Исходя из этого банк принимает решение, какую установить процентную ставку и лимит, а также давать кредит или нет.

Если речь идёт об ИП, то банк станет рассматривать не только финансовые показатели фирмы, но и самого предпринимателя как физическое лицо: дополнительные доходы (если они есть), наличие собственности, семейное положение, долговую нагрузку и кредитную историю.

У юридических лиц часто поручителем становится директор. Банк его будет рассматривать точно так же. Если по каким-то причинам директор не проходит как поручитель, то можно воспользоваться другим обеспечением: гарантией, залогом, поручительством других юридических или физических лиц.

Перечень документов для оформления кредита

Чтобы банк принял решение о выдаче кредита, заёмщик предоставляет пакет документов. Для ИП и юридических лиц это учредительные и регистрационные документы, финансовая отчётность, документы по хозяйственной деятельности.

Решил оформить кредит — собери документы. Фото: yandex.com

Окончательный перечень документов надо запрашивать в банке, поскольку он будет зависеть от типа кредита, наличия залога и организационно-правовой формы бизнеса.

Примерный перечень таков:

Кроме этого банк может запросить любые другие документы в зависимости от сферы деятельности и ситуации по конкретному бизнесу. Например, могут понадобится документы на недвижимость, где располагается производство или офис и прочее.

Порядок получения кредита

Этапы подачи заявки на кредит точно такие же, как и у физических лиц: сбор документов, подача заявки, проверка компании, подписание договора.

Заявку на бизнес-кредит можно подать онлайн.

Клиенты Сбербанка это могут сделать через личный кабинет Сбербанк Бизнес Онлайн. Неклиентам Сбербанка сначала придётся пройти регистрацию в личном кабинете, а потом подавать заявку. Необходимые документы прикрепляются вложением.

Дальше банк рассматривает заявку. На этом этапе специалист может позвонить, чтобы уточнить детали по деятельности фирмы или её финансовому состоянию, запросить дополнительные документы.

После того, как банк одобрит кредит, надо будет открыть расчётный счёт в Сбербанке для перечисления средств.