в чем плюс кредитной карты

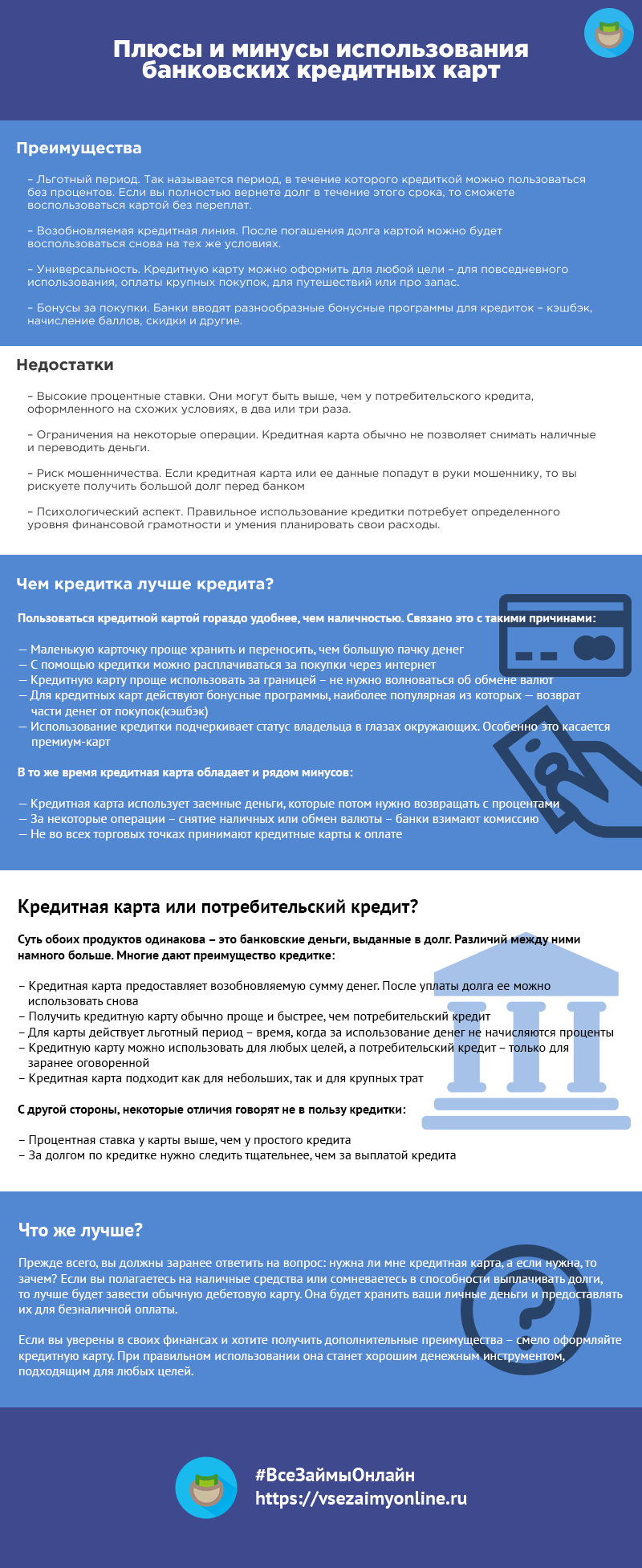

Плюсы и минусы кредитных карт

С одной стороны, банковская кредитная карта – удобный платежный инструмент с большими возможностями. С другой – деньги, взятые у банка на определенных условиях. Каждый, кто приходит к мысли получить такую карту, сталкивается с вопросами и сомнениями. Эти сомнения отпадут, если знать, чем кредитная карта отличается от других способов оплаты.

Так стоит ли пользоваться кредитными картами? Какие у нее есть преимущества перед другими платежными инструментами? Какие у кредитки есть плюсы и минусы? Ответы на эти и другие вопросы вы найдете в этой статье.

Преимущества

Для начала рассмотрим основные плюсы и минусы кредитной карты. К преимуществам этого продукта можно отнести следующие параметры:

Недостатки

При этом у кредитной карты есть несколько недостатков, которые нужно учитывать:

Чем кредитка лучше кредита?

Суть обоих продуктов одинакова – это банковские деньги, выданные в долг. Различий между ними намного больше. Многие достоинства дают преимущество кредитке:

С другой стороны, некоторые отличия говорят не в пользу кредитки:

Кредитная карта или наличные средства?

Пользоваться кредитной картой гораздо удобнее, чем наличностью. Связано это с такими причинами:

В то же время кредитная карта обладает и рядом минусов:

Что же лучше?

Если вы уверены в своих финансах и хотите получить дополнительные преимущества – смело оформляйте кредитную карту. При правильном использовании она станет хорошим денежным инструментом, подходящим для любых целей.

Итак, у кредитной карты есть свои преимущества перед наличными средствами и потребительским кредитом. Но при этом у нее есть и недостатки:

Источники

Инфографика

Работает в проекте с 2018 года, до этого занимался фрилансом. Руководит работой маркетологов и SEO-специалистов. Опыт работы над аналогичными проектами позволяет ему эффективно участвовать в развитии нашего сервиса.

Почему вам нужна кредитная карта и как на ней заработать

Кредитная карта может быть полезной, но этот финансовый инструмент подойдет не всем. Рассказываем, как правильно выбрать кредитку и сколько с ее помощью можно заработать.

Что такое кредитная карта?

Главное отличие кредитной карты от дебетовой в том, что вы пользуетесь деньгами банка, а не своими. По сути, кредитная карта — это тот же кредит, но на более гибких условиях: их можно менять в зависимости от финансовых нужд.

Объясняем на конкретном примере: если вы берете кредит в банке, допустим, 100 000 рублей, то сразу получаете всю сумму (наличными или на расчетный счет), и банку неважно, как именно вы будете этими деньгами распоряжаться. Главное — вовремя погасить задолженность, и делать это надо по заранее известному графику платежей.

Если же вы пользуетесь кредитной картой, то в вашем распоряжении деньги банка в пределах кредитного лимита, и размер минимального платежа по задолженности будет зависеть от потраченной суммы.

Зачем вам может понадобиться кредитная карта?

Кредитная карта — удобный и полезный финансовый инструмент, но подойдет он только дисциплинированным людям, способным следить за своими финансами и вовремя гасить задолженность. У тех, кто планирует постоянно пользоваться кредиткой, должен быть стабильный регулярный доход, иначе будет сложно вовремя вносить минимальный платеж. Просрочки по кредитке грозят ухудшением кредитной истории и в будущем могут стать причиной отказа в кредите.

Другой вариант использования кредитной карты — держать ее для подстраховки в кошельке: если внезапно потребуются деньги, они уже будут под рукой, и не придется занимать у друзей или срочно бежать в банк за кредитом. В этом случае, кстати, стоит выбрать кредитную карту с бесплатным годовым обслуживанием.

Что такое кредитный лимит?

Банк ограничивает количество денег, которыми вы можете пользоваться. Размер кредитного лимита зависит от многих факторов, главный из которых — платежеспособность держателя карты. Если вы уже являетесь клиентом банка (например, получаете зарплату или держите деньги на депозите), то вы сможете рассчитывать на большую сумму.

Кредитный лимит может быть повышен в течение времени использования карты: достаточно быть аккуратным и надежным заемщиком, регулярно тратить деньги с кредитки и вовремя погашать задолженность.

Что такое процентная ставка?

У каждой кредитной карты (как и у обычного кредита) есть процентная ставка — за использование денег банка придется платить. Ставка крайне редко фиксированная: чаще всего банки в рекламе указывают диапазон, например от 9% до 40% годовых, а точный размер процентов назначается индивидуально каждому клиенту.

Процент начисляется не на всю сумму, одобренную банком, а только на те деньги, которые уже потрачены.

Но есть и хорошая новость: деньгами банка можно пользоваться бесплатно благодаря грейс-периоду.

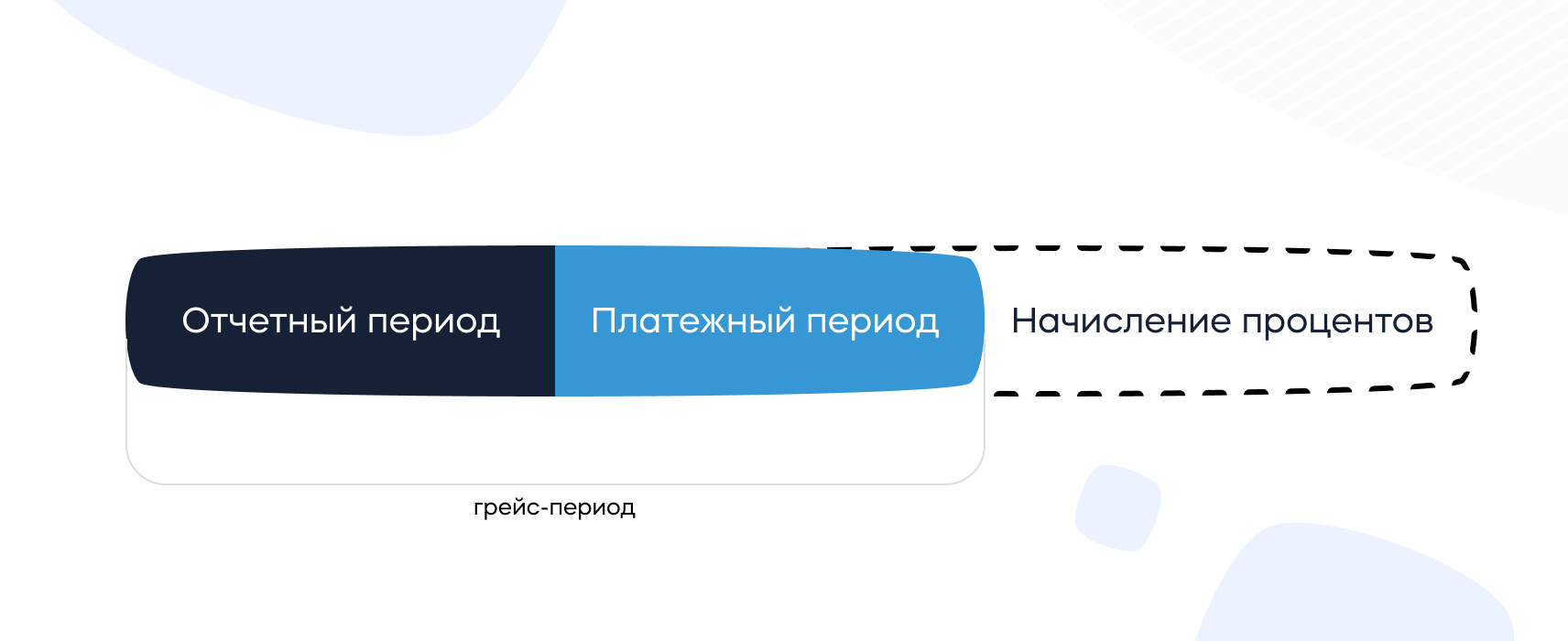

Что такое грейс-период и как им правильно пользоваться?

Практически у всех кредитных карт есть льготный (он же грейс) период: время, в течение которого банк не начисляет проценты за использование денег.

Грейс-период состоит из отчетного и платежного периодов и может длиться от 30 до более чем 150 дней в зависимости от условий разных банков.

Отчетный период — это время, в течение которого вы можете тратить деньги с карты.

Платежный период — это время, когда нужно вернуть потраченное банку.

Отсчет грейс-периода начинается со дня первой операции по карте (покупки, оплата услуг, снятие наличных, переводы и т. д.): если погасить задолженность полностью в течение льготного периода, то платить банку за использование денег не придется.

По окончании грейс-периода проценты будут начисляться за каждый день использования денег банка. Чем длиннее грейс-период, тем больше у вас времени для того, чтобы успеть погасить задолженность и ничего не платить банку. Выбрать кредитную карту с льготным периодом до 1 100 дней можно здесь.

Как правильно погашать задолженность?

Расходы по кредитной карте складываются из нескольких частей:

Плата за обслуживание карты может начисляться как единым платежом раз в год, так и равными частями каждый месяц — в зависимости от условий конкретной карты.

Но на этом можно сэкономить: достаточно выбрать карту с бесплатным обслуживанием.

Кредитная карта в основном предназначена для безналичных платежей, и за снятие наличных банк чаще всего назначает определенный процент. Если есть необходимость пользоваться наличными деньгами с кредитки, лучше выбрать карту с возможностью снимать деньги бесплатно. Таких предложений на рынке немного, но они есть.

Если вы не погасили задолженность в течение льготного периода, то проценты будут начисляться за весь срок использования денег — с первого дня появления долга.

Минимальный платеж — величина переменная. Она зависит от суммы долга, процентной ставки по кредитке и количества дней задолженности.

Если не внести платеж вовремя, то банк назначит неустойку (ее размер также указан в договоре).

Вносимые деньги первым делом идут на оплату процентов, штрафов и неустоек, а уже потом — на оплату основного долга.

Как получить прибыль с помощью кредитки?

Современные кредитные карты не отстают от «дебетовок»: сегодня банки предлагают кредитки с приличным кэшбэком и действительно заманчивыми бонусными программами.

Таким образом, если грамотно пользоваться кредитной картой, вовремя гасить долг в течение грейс-периода, да еще и получать за это кэшбэк и другие бонусы, то на трате денег банка можно еще и неплохо заработать.

Бонусные программы разнообразны и обширны: есть карты специально для автомобилистов (с повышенным кэшбэком на АЗС), путешественников, самозанятых, спортсменов, поклонников сервисов «Яндекса» — перечислять можно бесконечно. Каждый сможет найти кредитную карту согласно своим предпочтениям и получать с ее помощью реальную прибыль.

Не знаете, какую выбрать? Тогда вам сюда: в этом каталоге собрано несколько десятков лучших кредитных карт с кэшбэком до 10%, по некоторым из которых можно получать до 10 000 рублей в месяц!

Какой должна быть выгодная кредитная карта?

Кредитная карта, которой удобно и выгодно пользоваться, должна отвечать следующим требованиям:

Чтобы сравнить предложения от банков и выбрать наилучший для себя вариант, достаточно указать желаемый кредитный лимит и другие параметры вот здесь и получить индивидуальную подборку кредитных карт.

Отправить заявку на понравившуюся карту можно сразу же — это займет не более 5 минут.

Выгода и плюсы кредитных карт

Кредитные карты помимо безналичных расчетов имеют несколько преимуществ: возможность получения бонусов, осуществления покупок и платежей через интернет и даже возврата потраченных денег в виде кэшбека.

Преимущества кредитных карт позволяют с максимальной выгодой использовать их для безналичного расчета. Вы сможете совершать покупки в интернете и магазинах, в том числе с использованием займа от банка. Выгода кредитной карты включает наличие льготного периода. Вы сможете погасить задолженность без дополнительных затрат, уложившись в указанный финансовым учреждением период.

Плюсы кредитных карт и доступные бонусные программы позволяют выгодно использовать их при совершении крупных покупок в интернете. Банки предлагают большой выбор финансовых продуктов с различными условиями, и о некоторых из них вы сможете прочитать ниже.

Например, плюсы кредитки «Яркая для зарплатных клиентов» от банка Санкт-Петербург включают в себя кредитный лимит до 750000 рублей, кэшбек до 2% и процентную ставку до 10% на остаток:

Преимущества кредитной карты «СКБ-Банк» включают кэшбек до 3%, льготный период 62 дня и кредитный лимит до 300000 рублей:

Кредитная карта «DRIVE 365» от банка «Ренессанс Кредит» позволяет получать бонусы до 10% от совершения покупок, конвертируемые в рубли по курсу 1 к 1. Погасить по ней задолженность вы сможете без процентов в срок до 55 дней.

Кредитная карта

Как оформить кредитку и правильно ей пользоваться

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

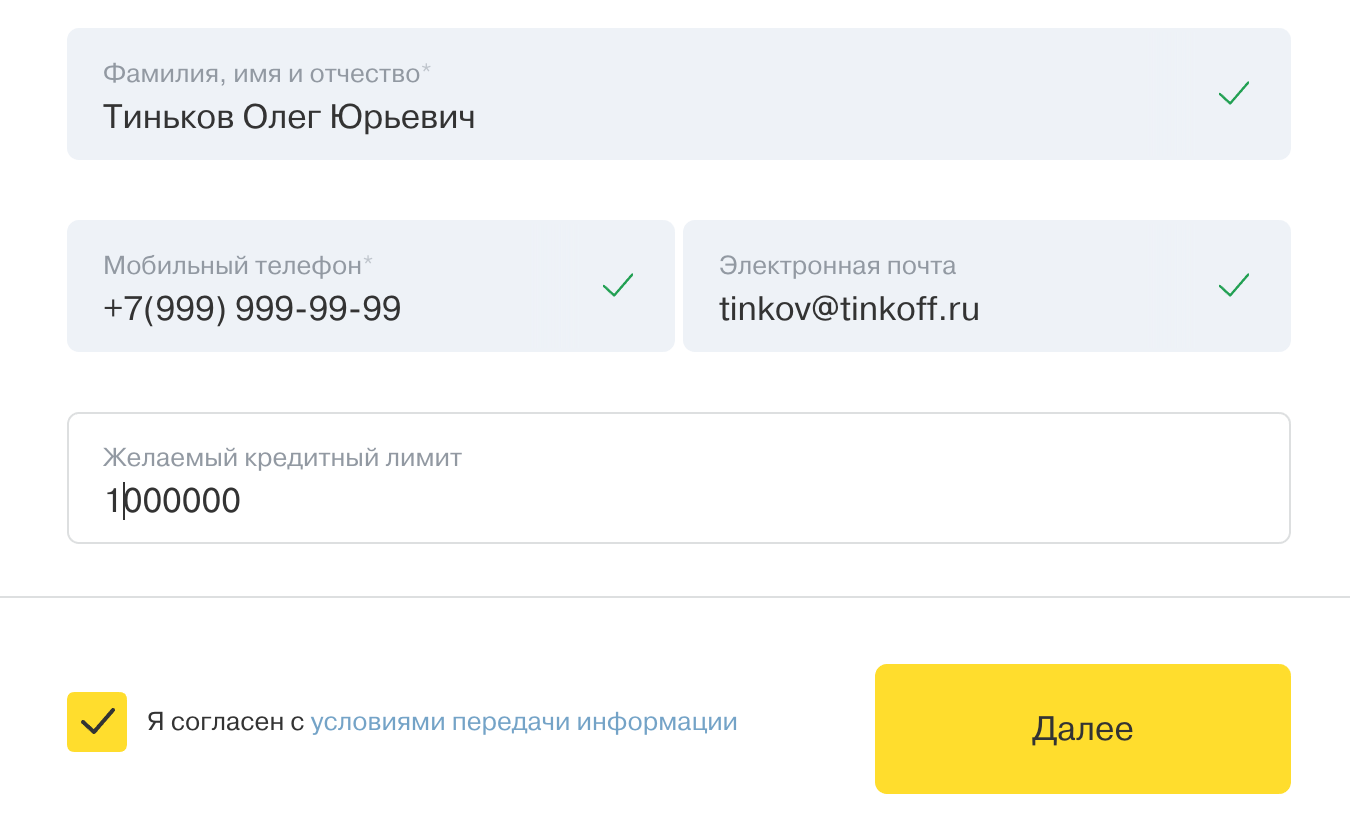

Как оформить кредитную карту?

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Плюсы и минусы кредитных карт

Кредитная карта – один из самых востребованных и популярных банковских продуктов. По ним выше процентные ставки, чем при потребительском кредитовании и, значит, банк получает больше денег от каждого клиента. Но один лишь доступ к заемным деньгам уже не столь притягателен, поэтому банкам приходится конкурировать между собой и придумывать новые выгоды для держателей кредитных карт. Специалист сервиса Бробанк разобрался, в чем плюсы и минусы кредитных карт и на что обратить внимание при выборе кредитки.

Подобрать кредитную карту

Плюсы кредитных карт

Кредитная карта дает доступ к заемным деньгам. Это ее основное предназначение. В большинстве случаев карта работает как возобновляемая кредитная линия. То есть пользователь рассчитывается с карты заемными деньгами, гасит долг и может снова брать у банка взаймы.

Главные плюсы кредитных карт:

Итоговый набор критериев у каждого заемщика будет свой. При подборе кредитной карты в первую очередь изучите предложения банка, где вы уже получаете заработную плату. Либо подавайте заявку в тот банк, с которым вы уже сотрудничали раньше, – оформляли вклад, брали кредит или пользовались другими услугами.

1. Кредитный лимит

Кредитный лимит – это доступная сумма займа, которую вы можете потратить на оплату товаров, услуг или снятие наличных. У некоторых банков может быть ограничена сумма для снятия наличными или вообще запрещена такая опция, но такое встречается довольно редко. За обналичивание средств с кредитки банки устанавливают самую высокую процентную ставку, поэтому использовать карту для этих целей в большинстве случаев невыгодно.

Максимальный размер лимита банк утверждает только премиальным клиентам и благонадежным заемщикам с высокими доходами. Но даже таким заемщикам при первом обращении могут одобрить минимальную сумму займа.

Кредитный лимит увеличивают, если заемщик не допускает просрочек и расходует всю доступную сумму займа. Некоторые банки автоматически повышают размер лимита, другие рассматривают этот вопрос только по запросу клиента.

Обратите внимание на условия вашего банка. Иногда клиенты сталкиваются с ситуациями, когда изначально доступно 10 000 рублей, а потом лимит увеличили, к примеру, до 20 000. Заемщик расходует все деньги с кредитной карты, по итогу оказывается, что сумма долга в два раза больше, чем было при первоначальных условиях. Если вы не хотите, чтобы произошла такая ситуация, отслеживайте уведомления банка о повышении кредитного лимита и своевременно отказывайтесь от таких предложений.

Максимальный лимит по кредитной карте может достигать 1,5 млн рублей. Некоторым заемщикам проще оформить кредитку с лимитом, чем получить одобрение заявки на стандартный потребительский заем на аналогичную сумму.

В топ-5 банков по размеру кредитного лимита в 2021 году входят такие карты:

Самые лучшие предложения по кредитным картам с крупным кредитным лимитом доступны на этой странице сервиса Бробанк.

Обратите внимание: новым клиентам банки утверждают кредитный лимит, который может оказаться значительно ниже максимального. Чтобы сравнить предложения и выбрать наиболее подходящее, отправьте заявку в 2-3 банка и посмотрите, какие условия вам предложит каждый из них. Не рассылайте слишком много заявок. Если у вас проблемы с платежеспособностью или кредитным рейтингом, банки будут отказывать. Чем больше отказов, тем хуже. Рейтинг опустится еще ниже, тогда получить одобрение заявки на кредитную карту окажется намного сложнее.

2. Скорость доступа к заемным деньгам

Кредитные карты банки выдают охотнее, чем потребительские займы, поэтому клиент тратит меньше времени. Некоторые банки одобряют выдачу кредитные карты по дистанционной заявке в течение нескольких минут или часов. На российском рынке работает несколько банков, которые не только быстро оформляют карты, но и доставляют их на дом или по указанному адресу. При сотрудничестве с ними не придется ездить в офис и стоять в очереди.

Для повторного получения заемных денег с кредитной карты не надо никуда ходить. Кредитный лимит восстанавливается при погашении предыдущего займа и, значит, можно опять рассчитываться с кредитки. Это экономит время и упрощает доступ к кредиту.

На сбор документов по потребительскому займу и рассмотрение заявки у банка может уйти от нескольких часов до нескольких дней. Поэтому кредитная карта может стать удачной альтернативой. Однако за удобство придется платить – процентная ставка по карте выше, чем по кредиту наличными.

3. Льготный период

Льготный, беспроцентный или грейс-период – это срок, когда держатель кредитки может пользоваться деньгами бесплатно. Это неоспоримое преимущество кредитных карт по сравнению с потребительским кредитом, по которому проценты начисляют с первого дня и до даты окончательного погашения задолженности.

Наиболее распространенный вариант грейс-периода, который доступен по кредиткам, – 50 дней. В 2021 году банки выпускают карты с беспроцентным периодом до нескольких лет. Если не учитывать карты рассрочки, которые тоже относятся к кредитным, в топ-5 предложений с максимальным льготным сроком вошли:

Если карты с более продолжительным сроком. Но не всегда он длится тот период, который указан в рекламе. Бывают ситуации, когда максимальный беспроцентный срок доступен только по определенным операциям. Например, при оплате товаров в магазинах партнерах.

4. Возможность беспроцентного снятия кредитных средств

У большинства кредитных карт льготный период не распространяется на операции снятия наличных. Но такие предложений все чаще встречаются на рынке. В большинстве случаев по карте ограничена сумма обналичивания. В топ-5 банков, у которых можно снимать наличные в рамках беспроцентного срока, вошли:

У некоторых банков такие же условия распространяются на операции безналичного перевода средств на карты других банков. У других – эта операция приравнивается к безналичным расчетам.

5. Другие преимущества кредитных карт

На выбор подходящей кредитной карты влияет наличие других преимуществ и привилегий. Это может быть:

У кредитных карт есть и другие преимуществ, к которым уже все давно привыкли:

Все эти преимущества могут одновременно стать и недостатками, если вы не умеете грамотно распоряжаться деньгами или не знаете, как обезопасить деньги и персональные данные.

Минусы кредитных карт

У кредитных карт несколько недостатков:

Кроме того, банк может брать оплату за выпуск и годовое обслуживание.

1. Процентная ставка

Существенный недостаток всех кредитных карт – высокая процентная ставка, если сравнивать ее с процентами на потребительские или целевые кредиты. Разница может достигать 10-15%, это слишком много, чтобы не учитывать при подаче заявки.

Многие банки не пишут конкретные ставки, а указывают диапазон от 5-10% годовых. Либо в рекламе озвучивает только процент для самых «качественных» заемщиков. Далеко не все клиенты смогут претендовать на такие условия.

Если потенциальный заемщик не получает зарплату в банке, не может официально подтвердить доход или у него когда-либо были нарушения в кредитной истории, ему утвердят самую высокую ставку. И это не все причины для повышения ставки. Банки не озвучивают критерии оценки клиентов, поэтому очень сложно предположить заранее, на какие условия вы сможете претендовать. Бывают ситуации, когда одному и тому же заемщику два банка предлагают ставки с разницей 5-7%. Это существенный разбег, поэтому всегда смотрите на персональные условия, которые банк предлагает вам, а не указывает в рекламе.

2. Плата за выпуск и годовое обслуживание

При общих равных условиях для пользователя наиболее выгодны кредитные карты с бесплатным выпуском и обслуживанием. Но не все банки предлагают такие кредитки. Но факт наличия платы не должен становиться препятствием. Например, если стоимость выпуска карты 200 рублей – это не повод отказаться от предложения, которое выгодно по всем остальным параметрам.

Сравнивайте условия кредитных карт в совокупности. Смотрите одновременно на все привилегии и траты. Изучите дополнительные условия. Бывает так, что банк не берет плату за обслуживание, если вы тратите по карте 5 000 рублей в месяц. Либо начисляет повышенный кэшбек, которым можно перекрыть расходы на выпуск и обслуживание.

Найти полностью бесплатную кредитную карту не так просто. Банки не спешат расставаться со своими источниками заработка. Но найти такие карты все-таки можно. В топ-5 карт с бесплатным обслуживанием без дополнительных условий входят:

Внимательно изучайте полные условия по выпуску, перевыпуску и обслуживанию карт. Бывает так, что первую кредитку банк выдает бесплатно, а за вторую надо платить. Либо бесплатное обслуживание предусмотрено только за первый год, а на начиная со второго – банк берет высокую оплату.

Обратите внимание на полные тарифы и возможную плату за другие сервисы:

Очень часто бесплатно пополнить кредитку можно только в кассах или банкоматах банка, который выпустил карту. Это может быть неудобно или дорого, если поблизости нет ни того, ни другого.

3. Снятие наличных и штрафы за просрочку платежа

Снятие наличных по кредитным картам у большинства банков платное. С держателя карты снимут процент и фиксированную оплату за каждую операцию. Кроме того, за выдачу наличных устанавливают более высокую процентную ставку, чем по безналичным расчетам. Учитывайте это, если хотите снимать заемные деньги.

За нарушение сроков по взносу минимального платежа в льготный период банк берет плату. За несвоевременное погашение процентов или суммы задолженности начисляют штрафы и пени. Ставка за просрочку может достигать 365% годовых. Тогда ваша кредитная карта ничем не будет отличаться от микрозайма в МФО. Учитывайте это, чтобы не накапливать слишком большие долги.

Чтобы не нарушить льготный срок и пользоваться кредиткой с максимальной выгодой, изучите несколько параметров:

За нарушение сроков и условий по беспроцентному периоду банки начисляют повышенные комиссии и штрафы. Обязательно изучите правила по вашей кредитной карте, чтобы получить максимальную выгоду от ее использования.

Кроме того, при просрочке платежей по кредитной карте данные уходят в Бюро кредитных историй. Это негативно скажется на вашем кредитном рейтинге. Если вы не погасите задолженность, банк закроет кредитный лимит. В особо критических ситуациях, банки подают в суд. Помните – кредитная карта это удобный инструмент, если вы точно разобрались, как им пользоваться и как извлечь из него максимальную выгоду. Если нет, она может стать источником финансовых сложностей и накоплением больших долгов.