в чем лучше держать деньги в 2021

7 способов получать пассивный доход в 2021 году

Основатель компании SimpleEstate

В 2021 году годовая инфляция превысила 6%. Это значит, что именно на такой процент сбережения «под подушкой» стали дешевле. Чтобы не терять деньги, важно заставить их «работать». Например, начать инвестировать.

Выбрать можно любой из инвестиционных активов: акции, облигации, коммерческую и жилую недвижимость, банковские вклады или даже попробовать криптовалюту. Основатель инвестиционной платформы SimpleEstate Никита Корниенко рассказывает, как работает каждый из активов, какую выгоду можно извлечь и куда стоит вложить средства в 2021 году.

Содержание

Банковские вклады

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Тест: узнай, сможешь ли ты грамотно выйти на рынок в другой стране

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

В зависимости от способа распределения дохода:

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

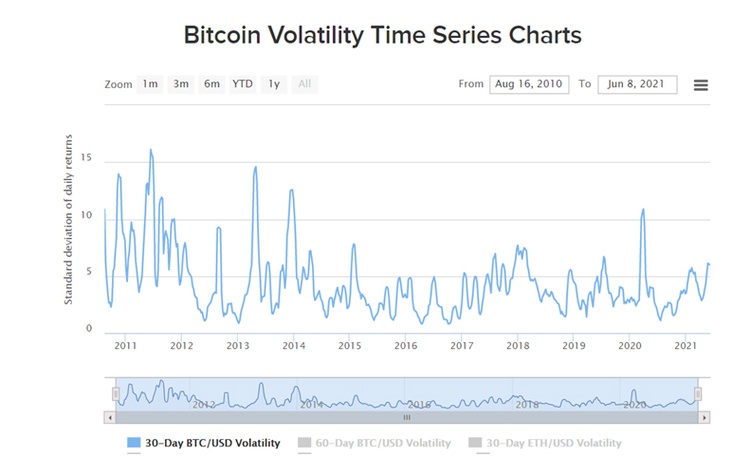

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

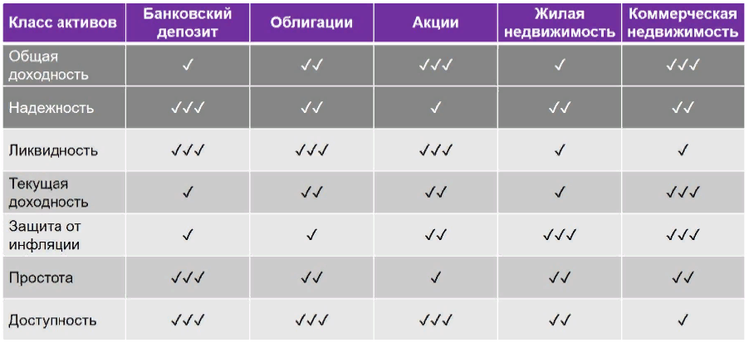

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Названа лучшая валюта для сбережений в 2021 году

Эксперты назвали лучшую валюту для сбережений в 2021 году. И это оказался не доллар. По мнению эксперта по фондовому рынку «БКС Мир инвестиций» Михаила Зельцера, в новом году для «подушки» лучше выбирать евро, передают РИА Новости.

По мнению спикера, именно «европеец» в 2021 году покажет опережающее восстановление динамики, в отличие от «американца». На последнего будет давить фискальная программа США, которая внесет в курс доллара девальвацию. То есть, уже в первой половине наступившего года евро может укрепиться относительно американского коллеги до 1,3 пункта.

«Это говорит о том, что хранение части средств в иностранной валюте может быть более предпочтительно в евро», – отметил эксперт.

Желающим хранить свои сбережения в иностранных валютах также стоит обратить внимание на китайский юань и японскую йену. Эти валюты обладают среднесрочным потенциалом, рассказал Зельцер.

Также интересны могут быть валюты стран БРИКС, в частности, ранд (ЮАР) и рупия (Индия). Последняя за счет эффекта низкой базы после провала, вызванного пандемией коронавируса, несет в себе повышенный потенциал в глазах мировых игроков. При этом, отмечает спикер, эти валюты для россиян экзотичны. И вкладываться в них, как в подушку безопасности – рискованно из-за волатильности и ограниченной ликвидности.

При этом у рубля в 2021 году должен быть хороший потенциал для роста. Нацвалюта, по мнению Зельцера, сможет укрепиться до 70 рублей за доллар и 85 рублей за евро. Но это – при определенных условиях. Чтобы такое случилось, цена на нефть марки Brent должна быть выше 50 долларов за баррель, а санкционные угрозы со стороны США и Европы должны быть снижены.

Что касается международных финансовых институтов, то в 2021 году их интересы сосредоточатся на валютах развивающихся стран, в том числе и на рубле. Именно «россиянин» занимает первые места рейтингов инвестиционной привлекательности.

«С учетом текущей диспозиции в рубле, когда к третьей декаде декабря наблюдается расширение геополитической риск-премии, с текущих отметок возрастает и потенциал будущего укрепления рубля», – заключил эксперт.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Названы валюты, в которых сейчас лучше всего хранить сбережения

Валютный портфель консервативного российского инвестора без доступа к финансовым рынкам довольно скуден: он предполагает рубль, доллар и евро в различных долях, сказал агентству «Прайм» начальник отдела глобальных исследований «Открытие Инвестиции» Михаил Шульгин. По его словам, эффективный портфель с возможностью включать в него наиболее выгодные валюты выглядит несколько иначе.

От группы валют «большой десятки» в портфель войдут доллар США, канадский доллар, швейцарский франк. Доллар с начала этого года укрепился против всех валют G10, кроме получивших поддержку со стороны ралли цен на нефть канадского доллара и норвежской кроны. Если на фоне ожидания повышения ставок ФРС это укрепление продолжится, доллар может быть бенефициаром, подчеркнул Шульгин.

Канадский доллар поддерживает не только нефть, но и тот факт, что страна первой среди развитых государств свернула программу покупки активов. Рынки ждут повышения ставки Банком Канады, но пока этот фактор не заложен в цену валюты. Его покупка — сдвиг от доллара США в сторону более рисковых валют. Наоборот, швейцарский франк — это сдвиг в пользу защитных валют G10. Распределение долей может быть примерно таким: доллар США — 30%, канадский доллар — 10%, швейцарский франк — 10%.

«От группы валют Emerging Markets в нашем портфеле российский рубль, южнокорейская вона, тайский бат. Российский рубль с начала 2021 года — лидер роста к доллару (+4%) среди валют ЕМ. Он является бенефициаром роста сырьевых цен, в частности, на нефть и газ. Мы полагаем, что в ближайшие месяцы он и будет продолжать извлекать выгоду из конъюнктуры рынка энергоносителей», — указал Шульгин.

По его мнению, заметная коррекция курса рубля возможна лишь во второй половине 2022—2023 годов.

Что касается южнокорейской воны, то ЦБ страны в 2021 году повысил ставку лишь однажды, но недавно дал понять, что готов продолжать делать это в ближайшие месяцы. Новый цикл ужесточения денежно-кредитной политики окажет поддержку воне.

Присутствие тайского бата в портфеле — сдвиг в сторону более спекулятивной компоновки. Страна готовится отменять карантин для вакцинированных туристов, что может оживить ее экономику в наступающем курортном сезоне. Доли валют EM могут распределиться так: рубль — 30%, корейская вона — 10%, тайский бат — 10%, подытожил Шульгин.

Взять высокую банкноту

На таком фоне лидирующие позиции валют стран, не входящих в еврозону, были обеспечены тем, что они (особенно Швейцария), исторически считаются экономически и политически стабильными. Это наделяет их свойствами защитных инструментов, поэтому в период мартовского обвала рынков, вызванного пандемией, они показали себя более устойчиво, указывает аналитик.

В 2021 году эти валюты уже находятся в минусе к доллару. В лидерах роста января был китайский юань, отыгрывающий сильные позиции экономики Китая, которая одна из немногих сумела завершить прошлый год ростом, несмотря на пандемию, отмечает Бабин.

В случае дальнейшего ухудшения ситуации на мировых рынках спрос на защитные инструменты будет только возрастать, а доллар является одним из главных таких активов. Кроме того, беспрецедентные монетарные и фискальные стимулы в США угрожают всплеском инфляции, что будет препятствовать сохранению ультрамягкой денежно-кредитной политики ФРС, отмечает Бабин. Это также окажет поддержку доллару.

Инфляционная угроза может реализоваться и в случае быстрого решения проблемы пандемии и активного восстановления экономики. Это будет подталкивать ФРС США к постепенному сворачиванию программ монетарного стимулирования и повышению базовой процентной ставки, что выступит существенным драйвером укрепления доллара.

Для тех, кто в банке

Низкая инфляция позволила Банку России продолжить снижать ключевую ставку (до уровня 4,25%), что потянуло за собой уровень ставок по депозитам (впрочем, тенденция к понижению ставок по вкладам началась еще в 2019 году). За последний год максимальная процентная ставка по рублевым вкладам в топ-10 банках по объему привлеченных вкладов физлиц упала, по данным Банка России, с 5,93% до 4,49%. В начале 2019 года тот же показатель был лишь немногим меньше 8% годовых.

Цикл снижения кредитных ставок закончился, тогда как по депозитам можно даже ожидать некоторого (впрочем, незначительного) повышения ставок в течение наступившего года, считает вице-президент международного рейтингового агентства Moody»s Ольга Ульянова.

На депозиты до года приходится примерно 35,6% сбережений россиян и еще 32,6% приходится на вклады с погашением от одного года до трех лет. Таким образом, не все еще столкнулись с низкими ставками по депозитам, а судя по росту остатков на текущих счетах, многие вкладчики действительно ожидают более высоких ставок, говорит управляющий активами «БКС Мир инвестиций» Андрей Русецкий.

Это подтверждается статистикой Сбербанка. По данным РБК, за 2020 год объем денег на рублевых счетах физлиц в банке (накопительных, карточных, некоторых других, но не на депозитах) вырос на 1,2 трлн рублей, или на 42%. Остатки на валютных счетах у розничных клиентов Сбербанка выросли в прошлом году на 2,8 млрд долларов (55,3%). Во многом деньги перетекли на текущие счета именно с депозитов.

По его словам, российский фондовый рынок по-прежнему остается одним из самых дешевых в мире с точки зрения оценки по мультипликаторам, но в последние годы к этой дешевизне добавилась высокая дивидендная доходность. На фоне роста цен на сырье дивидендная доходность индекса Мосбиржи достигнет 8-9%, это будет основным фактором для роста котировок, считает Русецкий.

В 2020 году российский рынок акций впервые за шесть лет вошел в медвежью фазу (падение составило более чем на 20% от максимумов) и успел восстановиться. Обычно после столь сильного падения рынок продолжает расти еще два года, указывает аналитик. В первом квартале 2021 года стоит ожидать обновления максимумов индекса Мосбиржи и его дальнейший рост, прогнозирует Русецкий.

Принимая решение, инвестору необходимо выбирать активы не по потенциалу роста, а прежде всего по толерантности к риску самого инвестора, предупреждает аналитик. Если у интересующихся фондовым рынком нет опыта инвестирования, то лучше начинать с коротких облигаций и/или небольшой доли акций, указывает он.